È DI NUOVO L’ORA DELL’IMMOBILIARE?

L’anno 2020 non è stato affatto favorevole al comparto immobiliare. Prima il grande crollo delle quotazioni dei mattoni che vengono affittati alle attività della distribuzione più o meno tradizionale (centri commerciali compresi), poi il clamoroso successo in borsa dei titoli tecnologici e quello dei titoli “difensivi”dagli effetti della pandemia (ivi compresi ancora molti titoli tecnologici e “digitali”) sono due fattori che hanno decretato come risultato una pessima performance del settore legato all’investimento sul mattone. Anzi, più i titoli tecnologici crescevano di valore e più restavano a terra i fondi immobiliari quotati e le società di investimento in proprietà immobiliari.

GLI IMMOBILI NON SONO CALATI TUTTI ALLO STESSO MODO

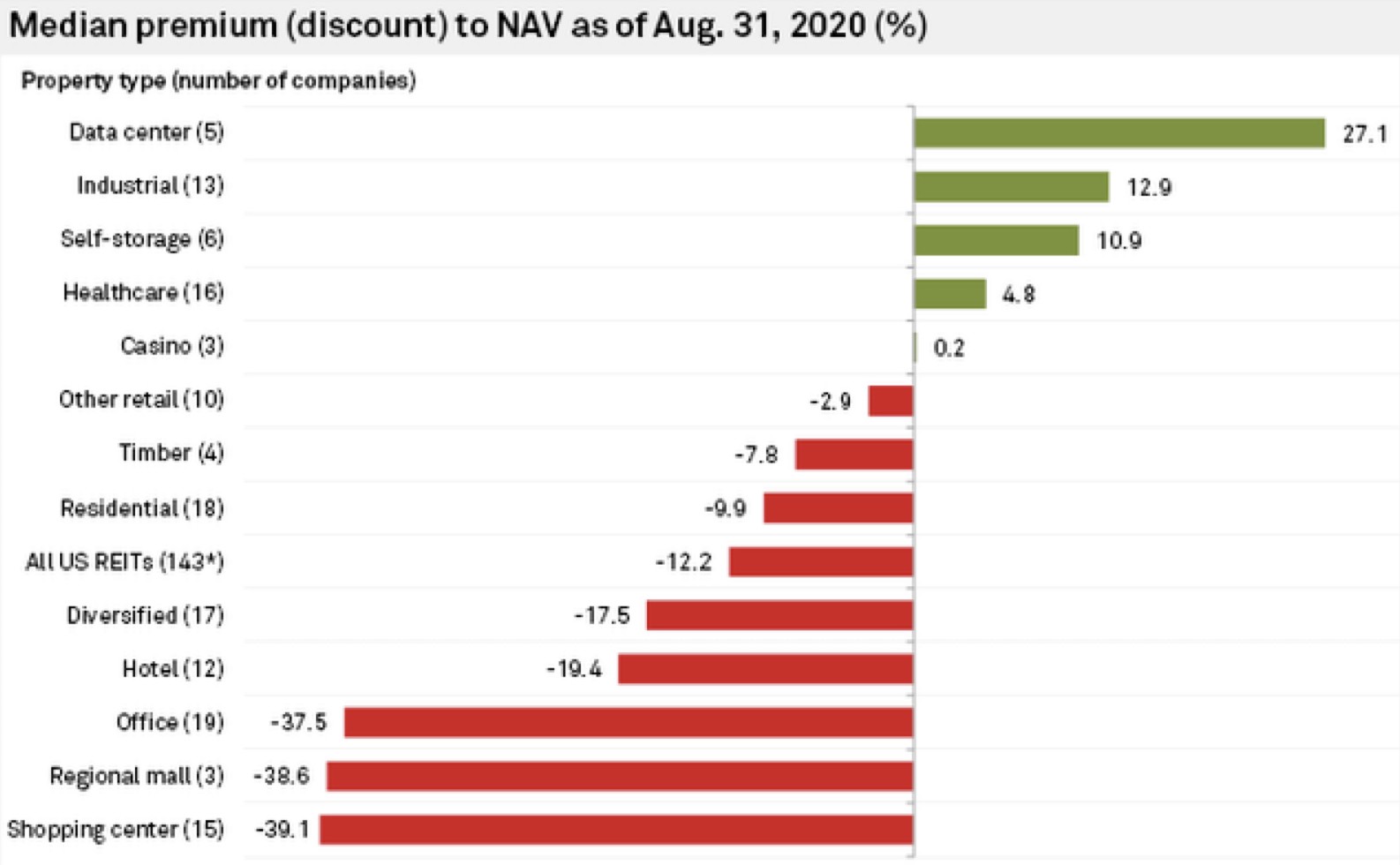

Che si tratti di fondi immobiliari o società quotate di investimento in immobili il risultato ad oggi non cambia: le quotazioni delle società legate agli investimenti tradizionali in attività immobiliari sono scese parecchio con l’arrivo del COVID ma non sono quasi risalite come invece hanno fatto le azioni di tante altre, forse con l’esclusione degli immobili legati ai centri di calcolo (data centers) e quelli dedicati alla logistica pura, dal momento che hanno indubbiamente potuto beneficiare dell’espansione del commercio elettronico, almeno per contrastare la caduta. Sebbene la maggior parte dei dati disponibili riguardino le società e i fondi americani (il grafico qui riportato fa riferimento a questi ultimi), la tendenza di fondo resta probabilmente molto simile su scala globale:

PERCHÈ SONO STATI LASCIATI INDIETRO DAL MERCATO?

I motivi del grande crollo sono stati diversi: dalla mancata ripresa dell’inflazione fino alle grigie prospettive dell’economia reale e dei consumi tradizionali, fino alla caduta verticale della velocità di circolazione della moneta che ha sottratto liquidità al mercato, in particolar modo nel segmento degli investimenti più limitati. Anche la bassa quotazione del petrolio potrebbe aver influito sulla scarsità di domanda per investimenti immobiliari a causa della minor pressione per il rinnovamento degli edifici esistenti dal punto di vista dell’efficienza energetica.

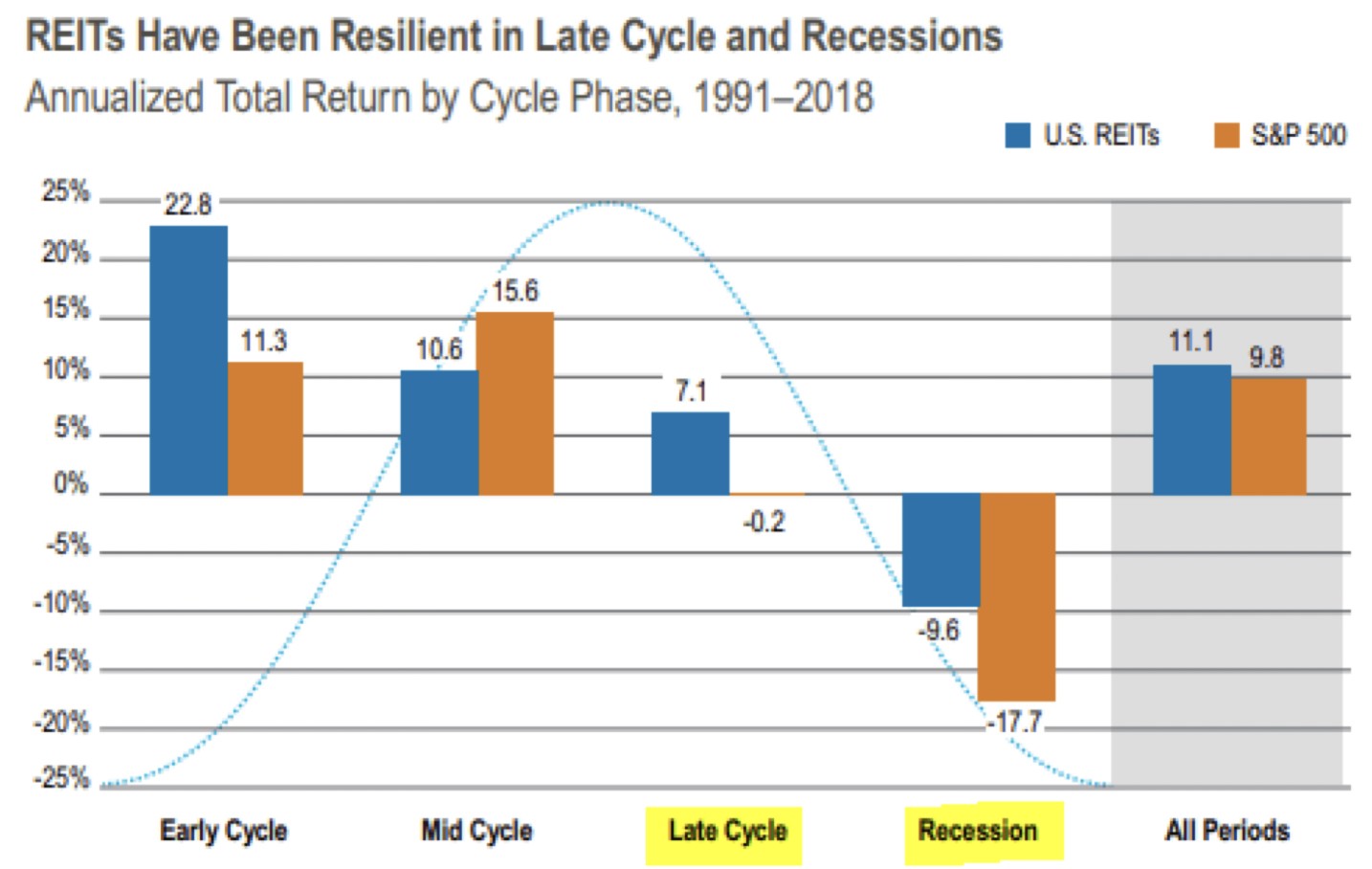

Ma l’esperienza insegna che persino un gatto morto, quando precipita in strada, rimbalza un po’ e forse è -nel peggiore dei casi- quello che stiamo osservando adesso con la fine dell’estate e il parziale cambiamento dello scenario macroeconomico, a partire dalle indicazioni fornite dalle banche centrali: maggiore impegno nel cercare di far risalire l’inflazione dei prezzi e maggiore stabilità delle prospettiva di bassissimi tassi di interesse non possono che spingere i mercati finanziari a tornare a strizzare l’occhio al comparto immobiliare.

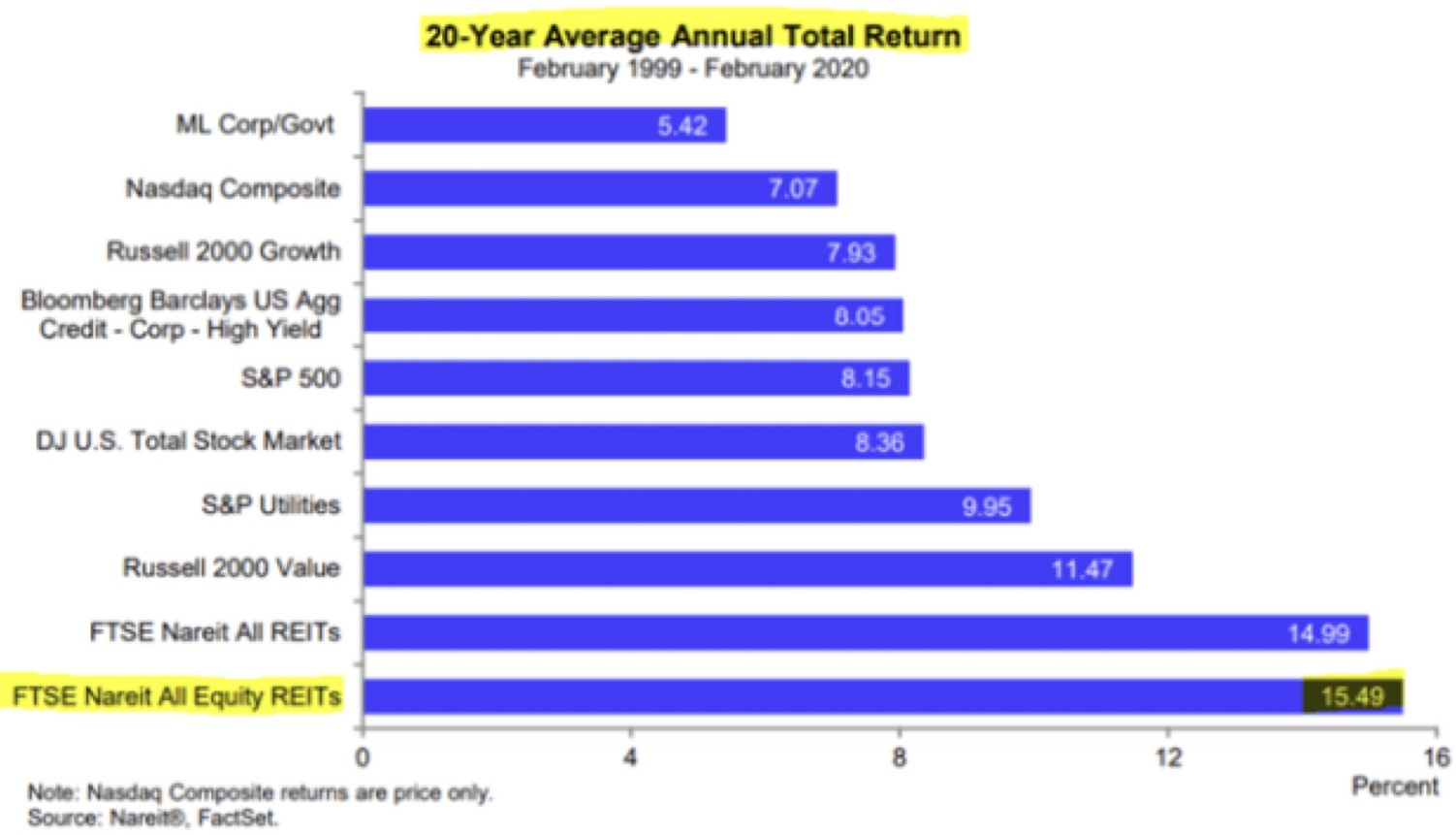

Quantomeno per il fatto che i livelli di ipervenduto raggiunti negli ultimi mesi hanno creato essi stessi un’opportunità di guadagno relativamente a una tipologia di beni -i valori immobiliari- che hanno sempre dato grande soddisfazione a chi vi ha creduto. Sii veda il grafico qui riportato (dove per REIT si intende “Real Estate Investment Trust”) basato sulle performances di un ventennio fino a prima del COVID:

DUE IMPORTANTI NOVITÀ

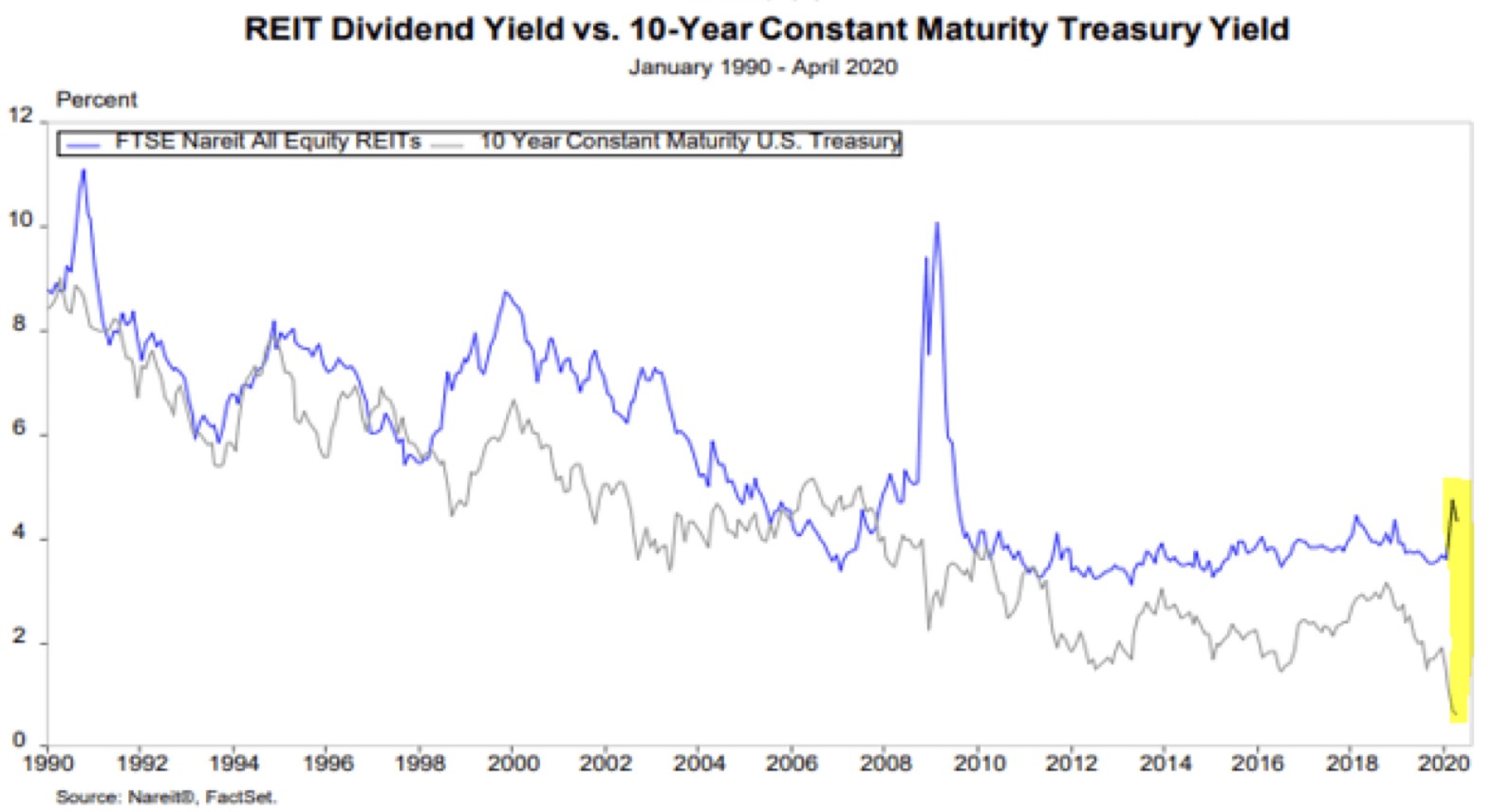

Come appena indicato però da fine Agosto ci sono due importanti novità che potrebbero fornire una spiegazione logica ad una nuova crescita delle quotazioni immobiliari: L’ azzeramento dei tassi di interesse per un orizzonte di tempo sufficientemente lungo e il maggior vigore con il quale le banche centrali intendono perseguire l’obiettivo di perseguire la ripresa dell’inflazione dei prezzi.

Due fattori che mettono in risalto le principali qualità dell’investimento immobiliare: la sua resilienza alla svalutazione monetaria e la capacità di generare un reddito positivo (gli affitti) anche quando il mercato finanziario lo nega. Fino a ieri queste qualità venivano fortemente contrastate dalla possibilità che i valori immobiliari continuassero a scendere, ma -seppur in presenza di una forte recessione globale- dopo il convegno dei banchieri centrali di Jackson Hole, le cose sembrano essere cambiate un po’ in meglio.

C’è da dire che il mercato borsistico mondiale in assoluto non promette bene dopo tutta la corsa effettuata in ripresa dal calo della pandemia, ma c’è un ampio spazio per fare un arbitraggio tra l’indice generale e quello immobiliare (riferito allo scorso venerdì) e lo si può vedere nel grafico comparativo (in fucsia il FTSE MIB e in nero l’indice settoriale delle società immobiliari):

LE NUOVE TENDENZE POSSONO FAVORIRE IL “REAL ESTATE”

Del resto anche in funzione della recessione in corso e della politica monetaria ultra-espansiva, sui mercati finanziari di cambiamenti nell’aria ce n’è più d’uno: dal progressivo “debasement” delle principali valute di cambio (ne stanno stampando oggettivamente moltissime in più), alle conseguenze dell’accentuarsi dei debiti pubblici, dalla progressiva riduzione dell’interscambio internazionale di merci e servizi al rischio di un rialzo delle aliquote fiscali (che potrebbe partire dall’America, se vincesse Biden, ma dopo un istante si estenderebbe al resto del mondo), fino agli effetti sull’economia (e sulla finanza) della promessa generalizzata di ampi sussidi per gli investimenti eco-sostenibili.

Molti nuovi scenari promettono di cambiare parecchio le carte sui mercati, ma la probabilità che l’inflazione riprenda piede e, con essa, vengano riscoperti i beni rifugio, si coniuga bene con la promessa di tenere molto a lungo ugualmente bassi i tassi di interesse e, dunque, di tornare a favorire il rapporto tra rendita immobiliare e rendita finanziaria!

Stefano di Tommaso