LA DEBOLEZZA DEL SISTEMA BANCARIO PONE L’ECONOMIA ITALIANA A RISCHIO

L’economia globale sembra trovare nuova inaspettata vitalità intorno alla fine dell’anno, diradando le probabilità di recessione che sembrava avere la meglio fino ad un mese fa. Ma alla schiarita delle previsioni congiunturali globali fanno da contraltare lo scenario europeo di scarso dinamismo e una serie di motivi di cautela che affliggono le prospettive del nostro Paese. Vediamone le ragioni.

LE DEBOLEZZE DELL’EURO-ZONA

Viviamo immersi in un’Europa (almeno quella dell’area Euro) le cui dinamiche economiche appaiono indubbiamente deboli, per vari motivi: dalle necessità di nuovi investimenti per la riconversione industriale di che affliggono soprattutto i paesi più deboli dell’Unione (altri, come la Germania, vi stanno già investendo pesantemente) all’elevato livello dei debiti pubblici (che influenza le politiche di elargizione di liquidità della Banca Centrale Europea costringendola a fare di tutto per mantenere schiacciati verso il basso i tassi di interesse) sino alle relative difficoltà della capitalizzazione delle banche, che costituiscono oggi il vero tallone d’Achille dell’eurozona in generale e dell’Italia in particolare.

Un contesto macroeconomico dunque che fa propendere molti analisti verso aspettative di moderatissima crescita complessiva e, per il nostro Paese, addirittura di vera e propria stagnazione permanente, principalmente a causa del fatto che l’economia nazionale è ancor più dipendente di molti altri Paesi dalla salute delle banche italiane (o comunque di quelle presenti sul territorio) che rappresentano oltre i 3/4 delle fonti nette di finanziamento delle imprese.

LA SALUTE DEL SISTEMA BANCARIO ITALIANO

Accade infatti che l’apprezzamento da parte del mercato dei loro bilanci risulta notoriamente penalizzato dall’enorme quantità di titoli di Stato che le banche hanno in pancia. Ciò vale per tutta Europa ma in Italia rischia di costituire un ulteriore problema per i motivi che vedremo più avanti.

Dunque non soltanto il sistema bancario nazionale appare intrinsecamente debole a causa della sotto-capitalizzazione (viene stimata un‘esigenza complessiva di rinforzi di capitale non inferiore ai 40 miliardi di euro) come per la stagnazione economica in corso, che fa temere una nuova ondata di crediti insoluti e di conseguenza ulteriori problemi di capitale per le banche.

Dunque non soltanto il sistema bancario nazionale appare intrinsecamente debole a causa della sotto-capitalizzazione (viene stimata un‘esigenza complessiva di rinforzi di capitale non inferiore ai 40 miliardi di euro) come per la stagnazione economica in corso, che fa temere una nuova ondata di crediti insoluti e di conseguenza ulteriori problemi di capitale per le banche.

Ma né l’ulteriore stretta sui costi d’esercizio che le banche dovranno presto praticare, né la prospettiva di ulteriori fusioni bancarie lasciano ben sperare per un’espansione del credito che verrà erogato alle imprese. Cosa che finirà per limitare gli investimenti per le riconversioni produttive delle industrie obsolete e lo sviluppo delle nuove iniziative.

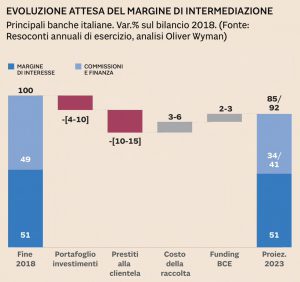

IL RAPPORTO WYMAN

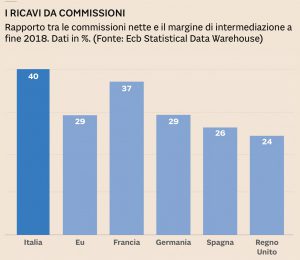

Il fardello di costi in eccesso e la probabile scarsa propensione all’erogazione di credito per i mesi a venire non potranno poi che penalizzare -in definitiva- i risultati stessi delle banche (come si può leggere dai tre grafici che seguono tratti da un recente rapporto della Oliver Wyman pubblicato su Il Sole 24 Ore) che già nel 2020 vedranno una riduzione dei margini di intermediazione e che fanno eccessivo affidamento sui ricavi da commissioni: tanto in prospettiva, quanto rispetto alle loro sorelle in Europa.

Il fardello di costi in eccesso e la probabile scarsa propensione all’erogazione di credito per i mesi a venire non potranno poi che penalizzare -in definitiva- i risultati stessi delle banche (come si può leggere dai tre grafici che seguono tratti da un recente rapporto della Oliver Wyman pubblicato su Il Sole 24 Ore) che già nel 2020 vedranno una riduzione dei margini di intermediazione e che fanno eccessivo affidamento sui ricavi da commissioni: tanto in prospettiva, quanto rispetto alle loro sorelle in Europa.

Ma soprattutto non sembra che alcuna misura in supporto del medesimo sistema bancario sia davvero in arrivo da parte del Governo e, in assenza di interventi significativi a sostegno della capitalizzazione delle principali finanziatrici del sistema, alle imprese italiane di qualunque dimensione e tipologia rischia seriamente di mancare l’ossigeno per lo sviluppo.

IL PROBABILE ALLARGAMENTO DEL DEFICIT …

Lo scenario interno al nostro Paese sembra pertanto ulteriormente peggiorativo rispetto al resto dell’Unione, con un deficit della spesa pubblica rispetto alle sue coperture che -rapportato al prodotto interno lordo- viene previsto in allargamento oltre la soglia fatidica del 3% per l’anno a venire, senza peraltro che ciò avvenga in cambio di significativi stimoli fiscali alla crescita economica italiana.

Ecco perciò che tanto le previsioni sul deficit pubblico quanto quelle di scarsa disponibilità di credito da parte delle banche lasciano propendere gli analisti verso una previsione per l’Italia di stagnazione economica conclamata e, di conseguenza, di nuovo pericoloso allargamento dello spread Btp-Bund già nei prossimi mesi invernali.

…PUÒ PROVOCARE UN AMPLIAMENTO DELLO SPREAD BTP-BUND

Ci sono peraltro ragioni tecniche oltre che quelle strutturali appena citate per prevedere una certa debolezza dei corsi dei titoli di Stato italiani nei prossimi mesi: una domanda debole all’ultima asta dei Btp si accompagna infatti all’esigenza di molti istituti di credito di prendere beneficio dei recenti guadagni sui titoli detenuti, per migliorare i propri indici patrimoniali. Ma non solo: il piccolo risveglio dei consumi (in buona parte stimolato dalle misure di questo governo, cui non si accompagna però alcuna previsione di miglioramento dell’andamento dei profitti e della liquidità delle imprese) può stimolare una piccola ripresa dell’inflazione dei prezzi, cosa che, se si avverasse, non gioverebbe alle quotazioni dei nostri titoli di Stato.

IL RISCHIO POLITICO

Rimane infine un qualche rischio politico come ciliegina sulla torta di dubbi e incertezze che abbiamo appena sfornato: lo scenario sfavorevole ai partiti che sostengono il governo in carica per le elezioni regionali in arrivo aggiungerà ulteriore pressione alle chances di sopravvivenza dell’esecutivo, alimentando un clima di incertezza che rischia di lasciare alla porta gli investimenti sulla penisola da parte degli stranieri.

Non vi sono sicurezze al riguardo ma, se fosse, anche questo fattore farebbe propendere verso :

- una relativa debolezza delle quotazioni dei nostri titoli di Stato,

- ulteriori problemi per le banche che li hanno in pancia e, in definitiva,

- un ulteriore freno alla crescita economica interna.

Stefano di Tommaso