VERSO LA GIAPPONESIZZAZIONE DELL’ECONOMIA EUROPEA

All’inizio degli anni ‘90 il Giappone, al termine di un lungo ciclo di espansione economica e di incremento dei prezzi delle attività finanziarie e immobiliari, aveva visto scoppiare quella bolla speculativa ed era entrato in ciò che oggi, con il senno di poi, viene considerato un “decennio perduto” per l’economia interna. La stagnazione che ne fece seguito durò anche più di un decennio dal momento che ancora nei primi anni del nuovo millennio la ripresa finalmente arrivata apparve come una luce in fondo al tunnel molto flebile e incerta. E il panorama non mutò di molto nemmeno con l’avvio di forti stimoli monetari e una politica di conseguente svalutazione “competitiva” dello Yen che si sperava avrebbe fatto rifiorire le esportazioni. E così è stato anche negli anni a seguire: il Giappone non ha mai più vissuto un vero e proprio boom economico. I prezzi degli immobili scesero per quasi un ventennio e quasi a nulla giovarono i tassi d’interesse calati fino allo zero (per primi nella storia economica), già alla fine degli anni ‘90.

Al giorno d’oggi molti illustri commentatori, osservando taluni aspetti dell’andamento economico europeo, sono tornati a parlare -così come era già successo 5-6 anni fa, di “giapponesizzazione” dell’economia del vecchio continente.

IL RECORD MONDIALE DEI TASSI NEGATIVI

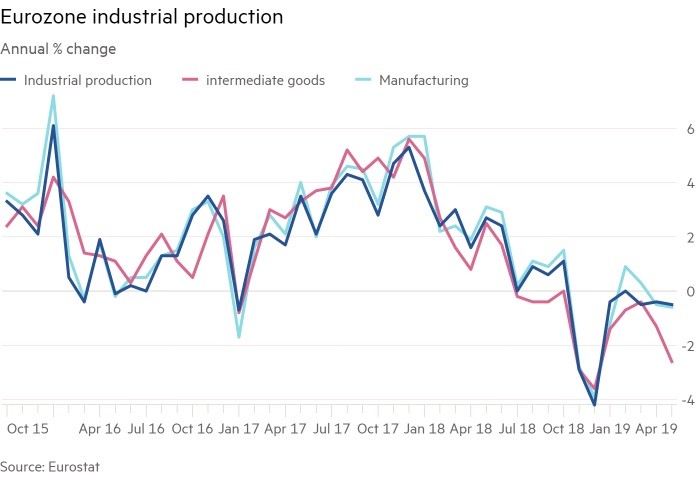

In effetti l’euro-zona oggi come oggi vanta il record mondiale dei tassi d’interesse negativi, si accompagna a tassi di crescita del prodotto interno lordo molto vicini allo zero assoluto e continua a veder ridotta la volatilità dei propri mercati finanziari che non rilasciano nemmeno “l’attrattiva della tecnologia” (che offrono invece in abbondanza le borse asiatiche e quelle americane) a coloro che dovrebbero investirci sopra. E poiché insieme all’industria anche i consumi stentano a decollare, l’Europa sembra seriamente impostata ad avere un‘inflazione strutturalmente “troppo bassa” (leggi: deflazione) anche nei prossimi anni.

In effetti l’euro-zona oggi come oggi vanta il record mondiale dei tassi d’interesse negativi, si accompagna a tassi di crescita del prodotto interno lordo molto vicini allo zero assoluto e continua a veder ridotta la volatilità dei propri mercati finanziari che non rilasciano nemmeno “l’attrattiva della tecnologia” (che offrono invece in abbondanza le borse asiatiche e quelle americane) a coloro che dovrebbero investirci sopra. E poiché insieme all’industria anche i consumi stentano a decollare, l’Europa sembra seriamente impostata ad avere un‘inflazione strutturalmente “troppo bassa” (leggi: deflazione) anche nei prossimi anni.

Il fenomeno della possibile “giapponesizzazione dell’economia europea” non appare tuttavia destinato a creare grandi scompensi o rapidi crolli dei mercati, sebbene non sembri neppure destinato a scomparire in fretta (anzi!). Stiamo dunque entrando anche noi europei in un altro “decennio perduto”? (nel grafico: il decennio perduto del Giappone)

Il dubbio ha molto senso, poiché nessun governo europeo -nè tantomeno quello dell’Unione- sembra indirizzato ad accompagnare con opportuni stimoli di politica fiscale l’impostazione data da Mario Draghi alla politica monetaria della Banca Centrale Europea, tornata ad essere impostata nuovamente sull’espansività.

Il dubbio ha molto senso, poiché nessun governo europeo -nè tantomeno quello dell’Unione- sembra indirizzato ad accompagnare con opportuni stimoli di politica fiscale l’impostazione data da Mario Draghi alla politica monetaria della Banca Centrale Europea, tornata ad essere impostata nuovamente sull’espansività.

IL “MONITO” DI MARIO DRAGHI E LA TESTARDAGGINE TEDESCA

Il governatore della B.C.E. ha giustamente ammonito i governi dell’Unione sulla necessità -questa volta- di una manovra congiunta con gli Stati membri, fatta di stimoli monetari e facilitazioni fiscali per poter sperare di trarre l’economia interna all’Unione dalle secche nelle quali si sta cacciando. Me egli è innanzitutto giunto alla scadenza del suo mandato come governatore della BCE, e poi ha appena potuto constatare che, all’ultima tornata elettorale comunitaria, nulla è cambiato tra i politici ed i partiti che comporranno il nuovo governo europeo. In particolare nessuno tra gli stati membri dove l’economia è più florida e dove i debiti pubblici appaiono maggiormente sotto controllo ha davvero intenzione di unificare le proprie finanze pubbliche con quelle -assai più disastrate- delle economie periferiche dell’Unione.

Secondo il loro punto di vista queste ultime dovrebbero prima sanificare i loro conti pubblici, e soltanto poi ci sarebbe spazio (politico) per convergere in maniera più decisa verso l‘unificazione fiscale. Ma “sanificare” secondo Germania, Austria, Olanda eccetera significa porre in atto politiche di austerità che cozzano fortemente contro il buon senso di ogni plausibile politica economica comunitaria e che -si è già visto con chiarezza in Grecia- quali danni possano apportare in un momento in cui servirebbero forti stimoli alla ripresa economica. Questo aspetto irrisolto della convivenza tra situazioni oggettivamente molto differenziate all’interno della medesima comunità europea genera uno “stallo dell’aeronave continentale che può solo contribuire a farle perdere quota.

MA OGGI IL QUADRO È MUTATO

Anche perché la situazione in passato vedeva una certa floridità dell’economia della Germania come di molti altri Stati membri al centro dell’Unione europea. Dunque la preoccupazione principale di questi ultimi era quella di mantenere basso il cambio dell’Euro (grazie agli Stati “satelliti”) per poter continuare ad esportare senza rivalutazioni del cambio e proseguire ad accumulare un surplus monetario che un giorno sarebbe stato utilizzato per far premio su coloro (come l’Italia) che invece avevano accumulato un deficit.

Oggi le cose stanno diversamente: l’industria tedesca sta soffrendo (-4% la produzione industriale „crucca“ a Maggio 2019) ben più di quella italiana (la seconda in Europa per dimensioni e tornata a crescere) e di quella francese (che è addirittura salita del 2% in Maggio). Dunque la Germania accumula meno surplus ed è oggi meno interessata a veder scivolare il cambio dell’Euro verso il basso.

Per tutti questi motivi le aspettative che oggi la nave dell’economia europea riesca a cambiare rotta in tempo, prima di impantanarsi del tutto, appaiono oggettivamente molto ridotte, sebbene l’esperienza giapponese dovrebbe fornirci invece qualche indicazione pratica al riguardo: neanche a farlo apposta il deficit del bilancio pubblico giapponese è atteso quest’anno nell’intorno del 4% del prodotto interno lordo (a causa di una politica fiscale fortemente espansiva), mentre il deficit americano viaggia oltre la soglia psicologica del 5% ed è in ulteriore aumento. La lezione della storia evidentemente è servita. Almeno a loro…

Stefano di Tommaso