BORSE: PREVISIONI&CONSIDERAZIONI PER IL 2018

(dopo il crollo del Bitcoin sarà la volta dei derivati?)

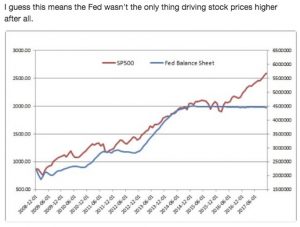

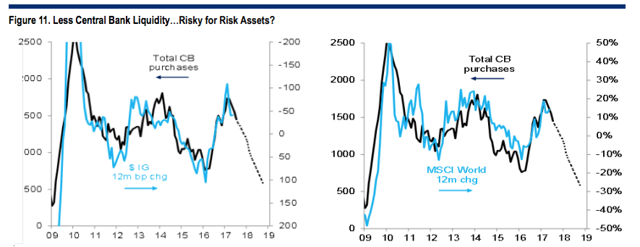

Più di un commentatore mi ha fatto notare quanto l’attuale fase dorata dei picchi borsistici che negli ultimi 12-15 mesi ci siamo abituati a vedere sia strettamente dipendente dalla forte liquidità ancora oggi immessa copiosamente in circolazione da parte delle Banche Centrali di tutto il mondo, a partire dalla Banca Centrale Europea.

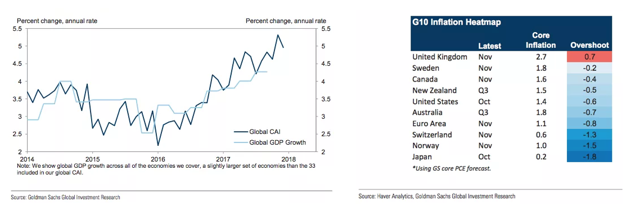

Negli ultimi tempi ci siamo riposati sull’idea che l’attuale fase di euforia borsistica, per quanto quasi inspiegabile, possa durare per sempre. E che oramai l’andamento dei mercati dipenda da quello (positivo) dell’economia globale e dei profitti aziendali, più che da fattori distorsivi come il Q.E. (Quantitative Easing). Cosa peraltro parzialmente veritiera, dal momento che la crescita economica globale al di sopra del tasso tendenziale del 4%, così sincronizzata tra le principali economie del mondo, ha sicuramente dato fiducia agli investitori i quali, ovviamente, hanno ricambiato la cortesia ai mercati incrementando tanto l’acquisto di asset fisici quanti la loro quota di liquidità investita in strumenti borsistici.

I MERCATI TUTTAVIA HANNO PERFORMATO PRINCIPALMENTE A CAUSA DELLA FORTE LIQUIDITÀ IMMESSA DALLE BANCHE CENTRALI

Ciò che invece dovremmo forse osservare con più attenzione è quanti anni di espansione monetaria ci sono voluti perché gli effetti del Q.E. si trasmettesse all’economia reale: troppi forse, visto che ancora oggi l’inflazione sembra non fare alcun occhiolino nelle statistiche.

Ma questo vuol dire solo una cosa: che adesso che finalmente una crescita economica sincronizzata nel mondo è finalmente arrivata e che non si è ancora manifestata l’inflazione corrispondente all’incredibile volume di nuova liquidità immessa dalle banche centrali in 9 anni di storia (mi pare di aver compreso che siamo arrivati a un totale di 15mila miliardi di dollari), ci troviamo in un momento particolarmente fortunato che, per definizione, non potrà durare in eterno.

Prima o poi vedremo perciò più inflazione, e comunque vedremo gli effetti del surriscaldamento del mercato del lavoro -già in corso in America- con l’innalzamento della paga media e con la riduzione delle aliquote fiscali. Ed è tutta da vedere se a tale innalzamento corrisponderà quello della produttività del lavoro, peraltro finalmente in lieve crescita anch’esso.

IL POSSIBILE CATCH-UP DELLA PRODUTTIVITÀ

Laddove non i due parametri (costo e produttività del lavoro) non pareggiassero, vedremmo quantomeno un po’ di inflazione indotta dalla positiva dinamica salariale, che andrebbe a sommarsi alla manovra in corso di rialzo dei tassi da parte delle banche centrali. Cosa che potrebbe sfociare nella riduzione del valore atteso dei rendimenti finanziari e dunque in una discesa delle quotazioni tanto del mercato azionario quanto di quello del reddito fisso, con ovvi effetti depressivi sulla crescita economica.

Il meccanismo appena descritto non è tuttavia così automatico come si potrebbe ritenere. La crescita dei consumi che si è evidenziata in America nel mese di Dicembre sembra avviata a sfiorare il 5% su base annua, con la componente degli acquisti su internet volata al +18%. Numeri da anni ‘50 e ‘60 del secolo precedente, che ovviamente premeranno verso l’alto l’indicatore della crescita complessiva. E se ciò avviene in America è decisamente probabile che anche negli altri Paesi OCSE sia in corso qualcosa di simile.

L’ATTEGGIAMENTO DEGLI INVESTITORI (PICCOLI E GRANDI)

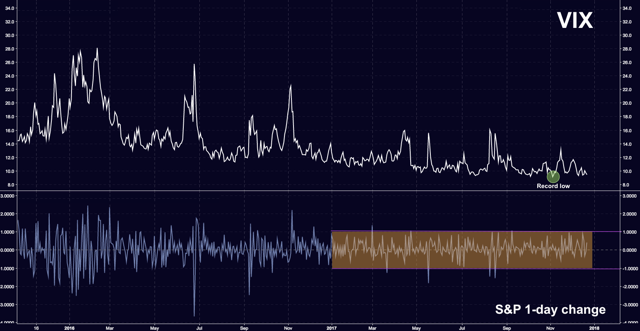

Eppure una rivalutazione dei corsi dei titoli così fortemente influenzata sino ad oggi dalla crescita della liquidità disponibile qualche dubbio lo pone sulla tenuta dei mercati finanziari nell’anno che si apre. Quantomeno in termini di volatilità, scesa ai minimi storici di sempre negli ultimi mesi e con buone ragioni per farsi rivedere.

È da tempo infatti che gli investitori, sazi degli ampi guadagni portati a casa nell’anno che si chiude, continuano a far ruotare i loro portafogli, così come continuano a selezionare i titoli detenuti sulla base della cassa generata (o della crescita tangibile del loro valore), o infine continuano a cercare opportunità di investimento alternative in ogni possibile direzione.

Chi ha controbilanciato sino ad oggi le loro vendite? Sembra siano stati soprattutto i piccoli risparmiatori con i loro programmi di investimento legati all‘emulazione dell’indice di borsa o a strumenti dei titoli a reddito fisso. Ma questa asimmetria tra grandi e piccoli investitori ha alimentato fortemente lo sviluppo dei volumi dei contratti “derivati” (vale a dire contratti “futures”, opzioni, pronti-contro-termine, eccetera) con tutti i rischi che un’altra bolla speculativa possa esplodere in quel comparto.

Dire che lo scoppio della bolla avrà effetti di disturbo sui mercati é un vero e proprio eufemismo! Al contrario potrebbe non materializzarsi alcun effetto qualora le banche centrali riuscissero a gestire con grande maestria il trapasso da una politica espansiva a una riduttiva, mentre le tigri asiatiche riuscissero a consolidare la loro crescita economica in un contesto di relativa stabilità.

PRUDENZA!

Difficile però arrivare ad affermare che quest’ultima, positiva combinazione di eventi, produrrà a sua volta ulteriori cospicui guadagni in borsa o, addirittura sui titoli a reddito fisso. È più probabile che -se tutto andrà bene- essa produrrà stabilità. Ecco dunque che a guardare oltre le nebbie del nuovo anno si pone l’aspettativa di uno scenario più prudente, che continuerà a spingere gli investitori a cercare nuove frontiere per la loro liquidità (peraltro probabilmente calante). È (quasi) altrettanto probabile che, laddove lo scenario non sia così positivo, non si manifesti alcuno scoppio di bolle speculative ma che sicuramente almeno la volatilità inizi a riaffacciarsi (nel grafico l’andamento -sino ad oggi decrescente sino a toccare lo scorso mese il record minimo- dell’indice VIX di volatilità dei mercati).

Discende da queste considerazioni una certa prudenza nel consigliare l’investimento azionario nell’attesa dei prossimi sviluppi, soprattutto a causa del fatto che le prese di beneficio in borsa fino ad oggi le hanno praticate quasi solo i grandi investitori istituzionali. Il risveglio dell’inflazione o la sensazione di qualche scricchiolio potrebbe generare nei secondi un atteggiamento molto meno compassato, pur in presenza di situazioni non catastrofiche.

Stefano di Tommaso