CORSI E RICORSI DELLE BORSE

Sono almeno due anni che ascoltiamo litaníe di analisti e profeti della finanza annunciare imminenti crolli delle borse. Le ragioni del loro argomentare nel tempo sono state di volta in volta le più varie: il “tapering” (la fine del Q.E. e l’annuncio della cessazione degli altri stimoli monetari) la Brexit, la crisi della Grecia, l’elezione di Trump, la polveriera del Medio Oriente, le elezioni italiane, l’eccesso di debiti globali, la Corea, le guerre commerciali americane, la risalita dei tassi d’interesse e gli uragani. Tutte smentite dai fatti. Ma è giustificato il nuovo ottimismo?

NIENTE CROLLI

Io stesso in questi anni mi sono talvolta lasciato prendere la mano da inviti alla prudenza, motivi di preoccupazione, disallineamento degli andamenti economici e timori di crolli dopo eccessi di crescita degli indici di borsa. Ma poi è sempre arrivata una ragione per il contrordine. Niente crolli: c’è ancora troppa liquidità in circolazione dicono ogni volta gli irriducibili.

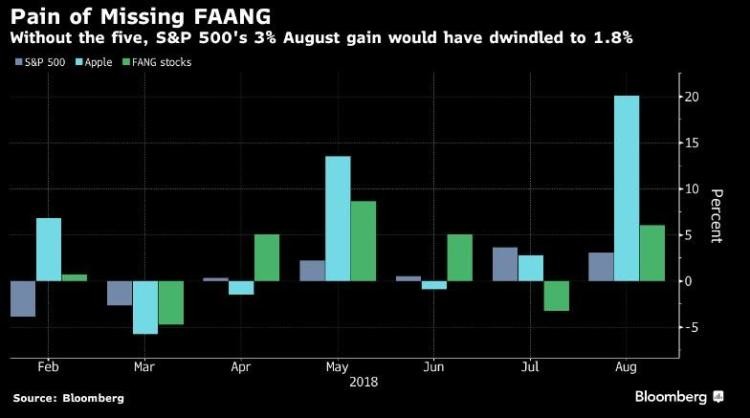

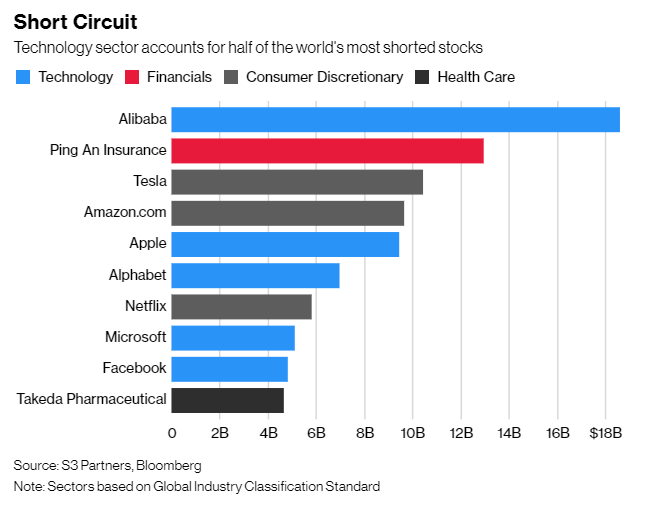

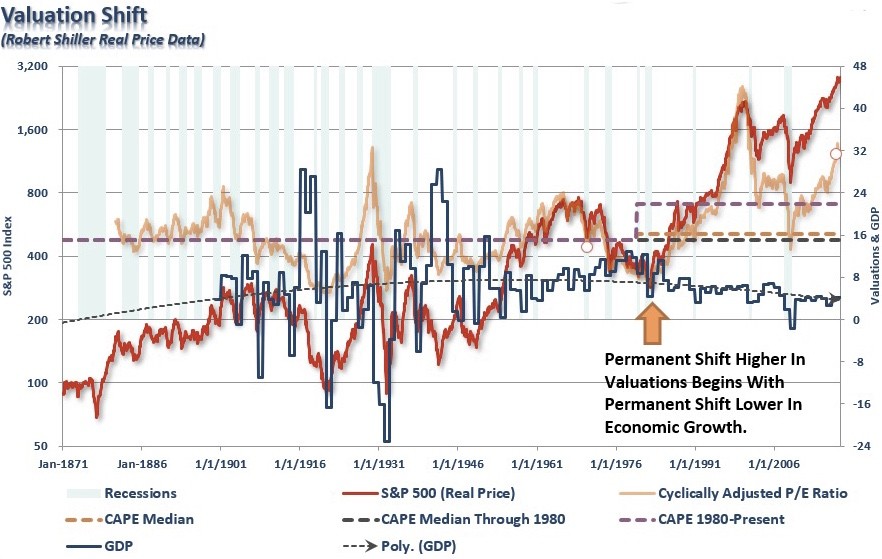

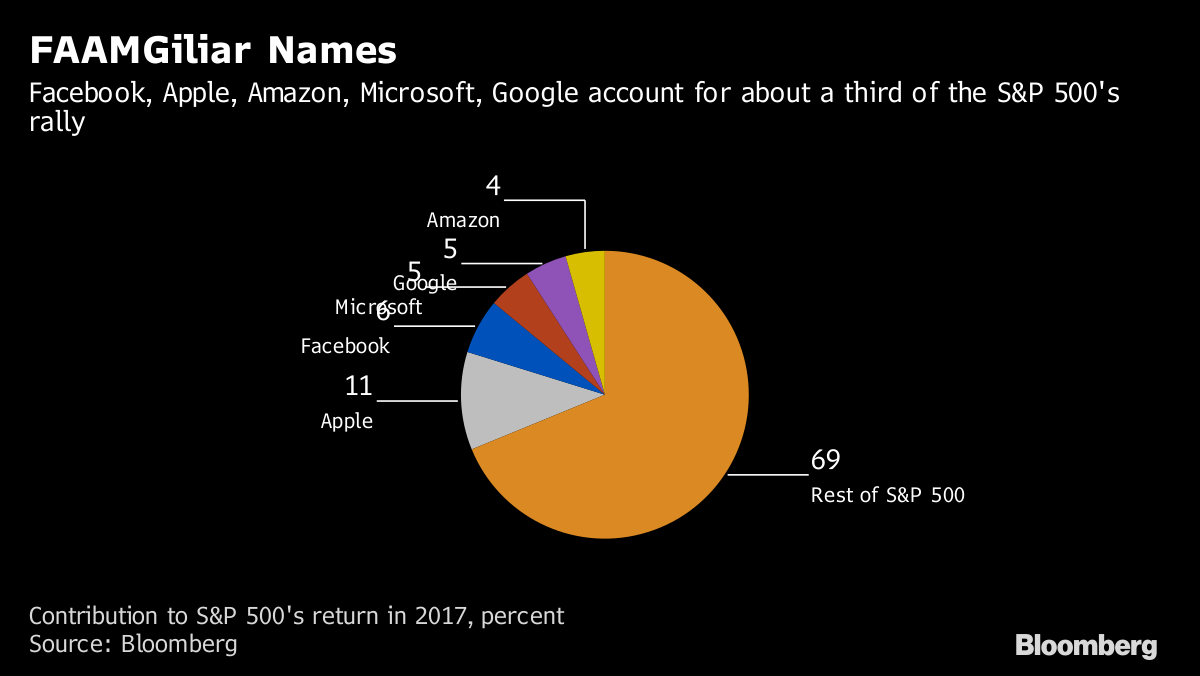

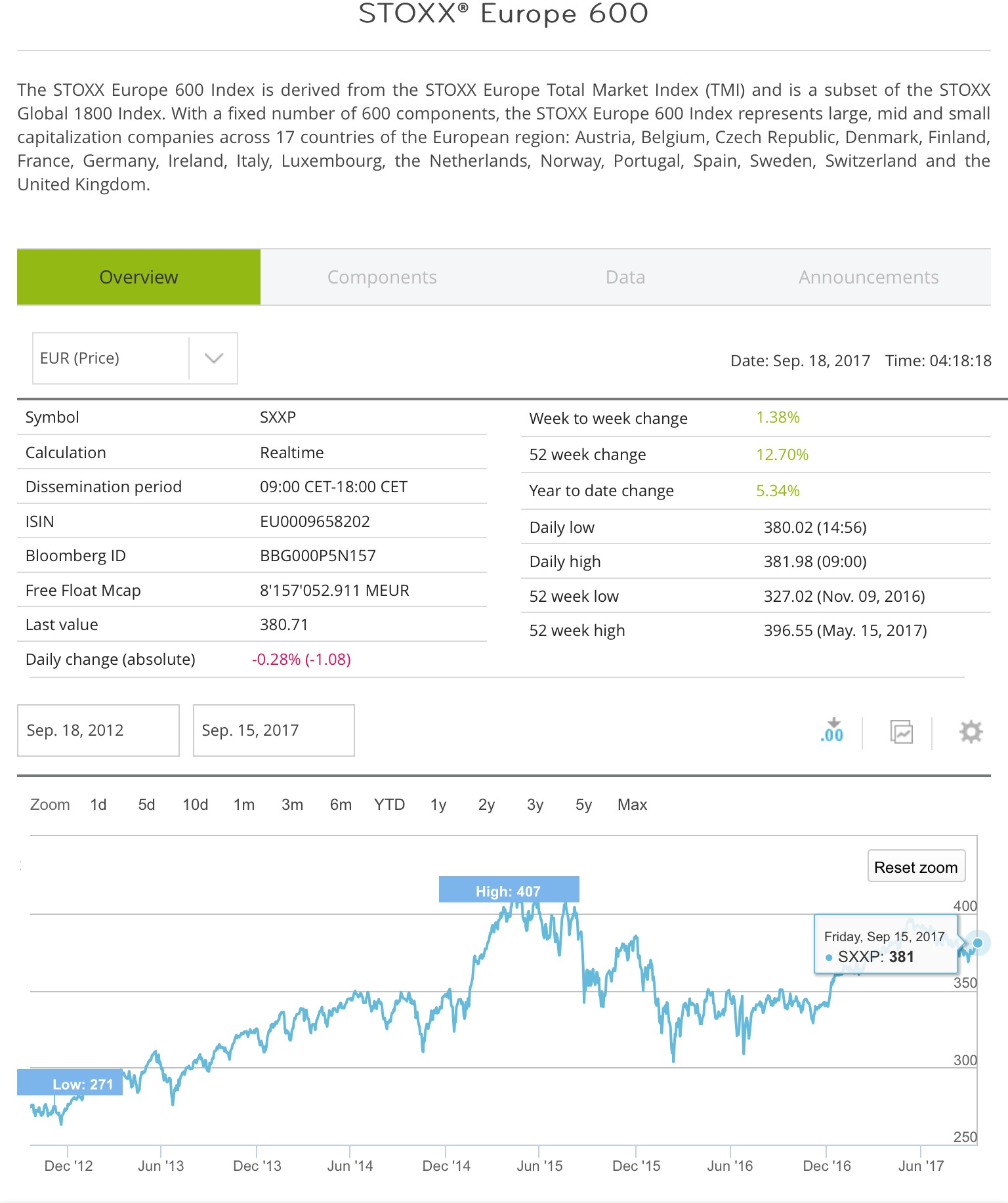

Certamente esistono diverse verità in contemporanea: se è vero che i listini delle borse (soprattutto quelle americane) sono cresciuti del 50% è altrettanto vero che spesso è accaduto in relazione all’ascesa dei profitti aziendali e che, di conseguenza, ciò non è successo dappertutto (ad esempio non in Italia) e non si sono ugualmente rivalutate tutte le categorie di titoli quotati: è continuata la corsa dei “tecnologici”, soprattutto sui mercati anglosassoni e sono discesi tutti gli altri, in particolare quelli delle borse periferiche. Dunque i listini di borsa assomigliano alla “media del pollo” di trilussiana memoria, e così pure gli indici globali risentono della forte componente positiva americana. Andando a discernere meglio non è andato tutto all’insù.

Certamente esistono diverse verità in contemporanea: se è vero che i listini delle borse (soprattutto quelle americane) sono cresciuti del 50% è altrettanto vero che spesso è accaduto in relazione all’ascesa dei profitti aziendali e che, di conseguenza, ciò non è successo dappertutto (ad esempio non in Italia) e non si sono ugualmente rivalutate tutte le categorie di titoli quotati: è continuata la corsa dei “tecnologici”, soprattutto sui mercati anglosassoni e sono discesi tutti gli altri, in particolare quelli delle borse periferiche. Dunque i listini di borsa assomigliano alla “media del pollo” di trilussiana memoria, e così pure gli indici globali risentono della forte componente positiva americana. Andando a discernere meglio non è andato tutto all’insù.

IL GIOCO DELLE ASPETTATIVE

Ma la triste verità è pur sempre un’altra: non esiste alcuna vera correlazione diretta tra le “notizie” relative a economia reale e geopolitica e gli andamenti dei mercati finanziari, i quali seguono queste insieme a mille altre logiche contemporaneamente e dunque si orientano in funzione della percezione collettiva della prevalenza dell’una o dell’altra, mentre alla fine è il fattore psicologico che comanda: se le aspettative degli investitori sono buone i mercati crescono “nonostante” ogni elemento oggettivo negativo e viceversa!

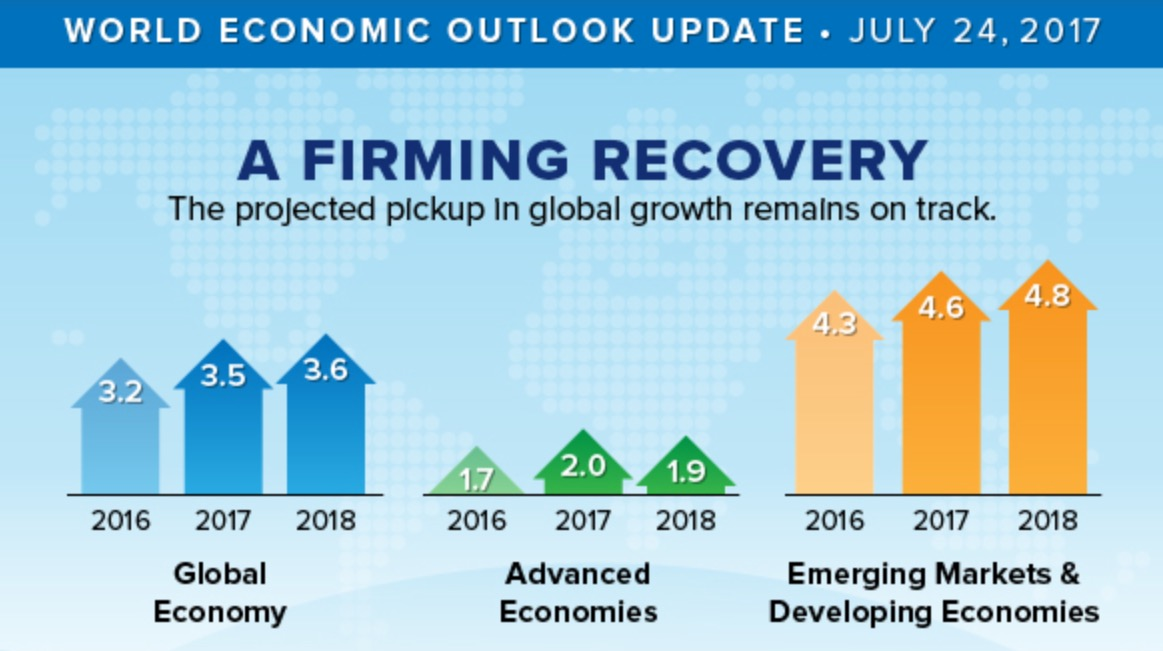

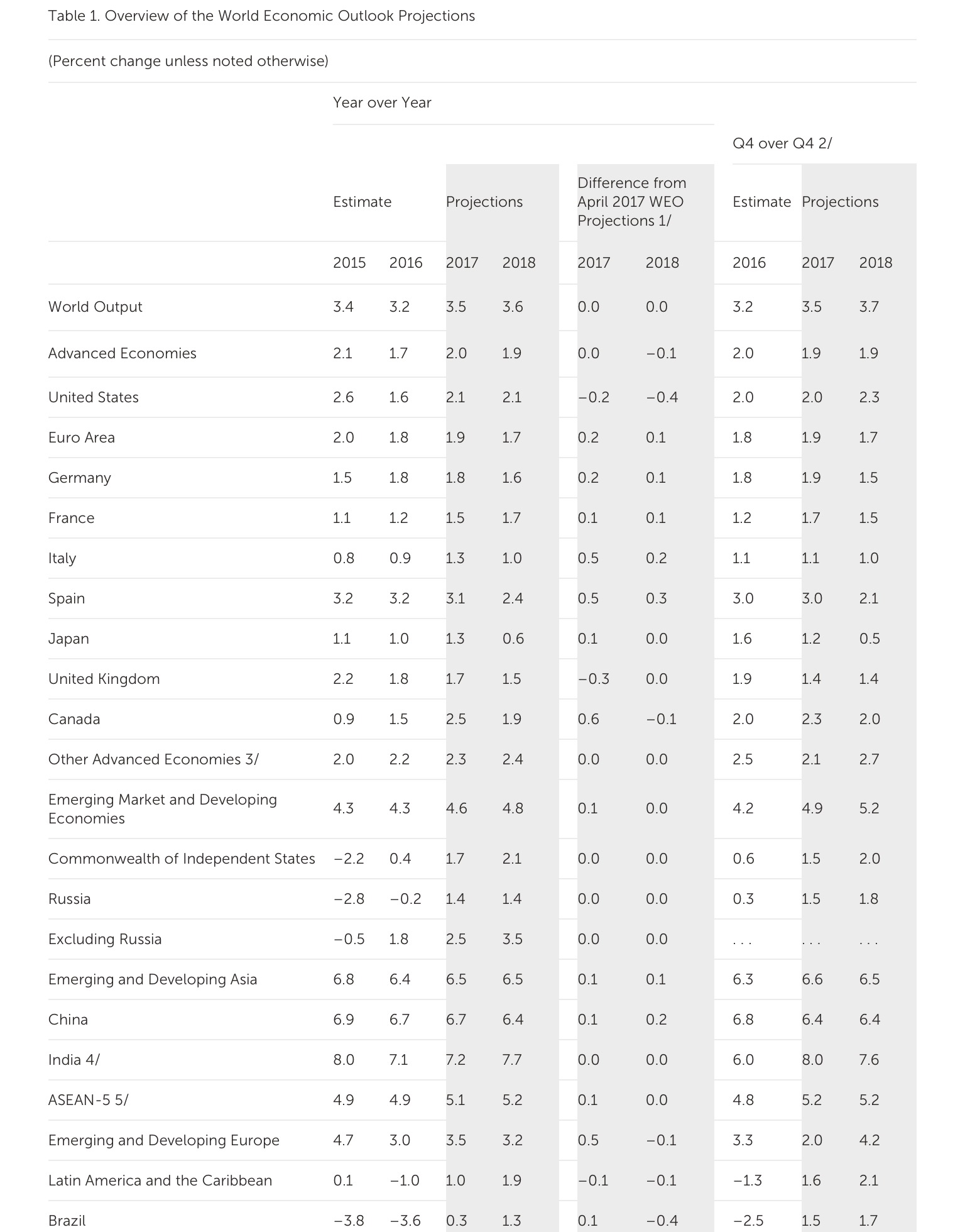

CINA E MERCATI EMERGENTI: DI NUOVO OTTIMISMO

Così scopriamo che, se è vero che i dazi doganali preoccupano per il possibile ostacolo che possono opporre alla crescita economica globale, è altrettanto vero che i mercati stanno prendendo atto del fatto che la questione non è poi così grave se finisce che le aspettative positive di nuovi negoziati con la Cina arrivano sopravanzare i timori di ulteriori misure restrittive. E se è vero che i mercati emergenti sono stati in prevalenza abbandonati dai grandi capitali che hanno preferito approdare in porti più sicuri in vista della fine di un lungo ciclo economico espansivo, adesso è anche altrettanto vero che le quotazioni nelle borse più periferiche sono basse e che il potenziale di crescita che esse esprimono (oltre ai fattori demografici) suggeriscono nuovo ottimismo sulle piazze finanziarie dei paesi emergenti!

Ma basta così poco per trasformare le cautele e le prese di beneficio dopo anni di crescita vorticosa in nuovo ottimismo?

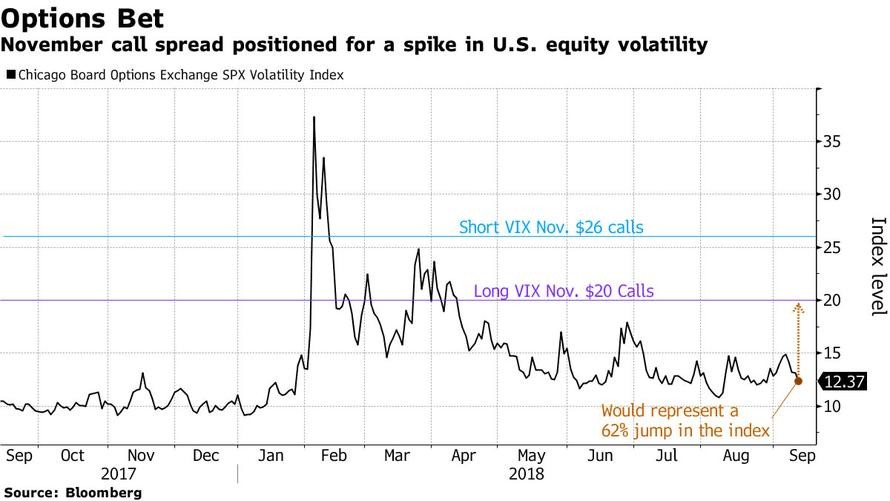

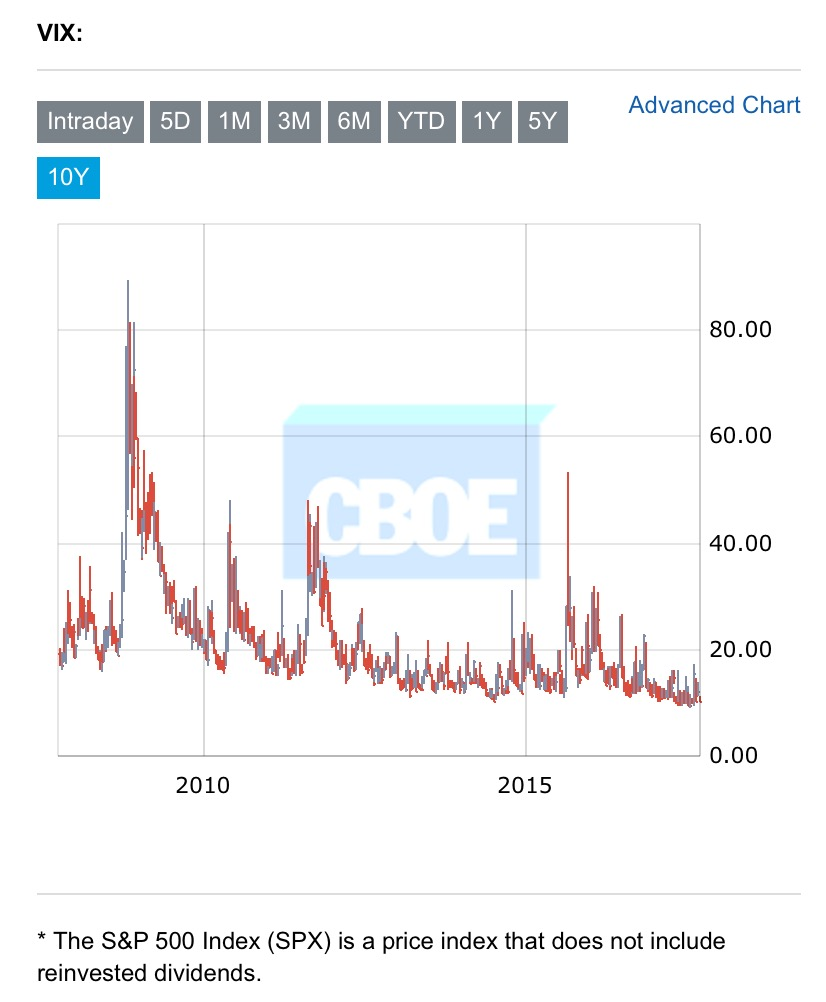

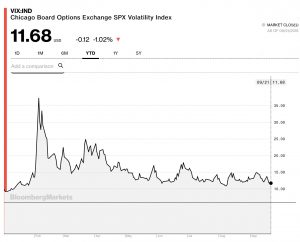

PERSINO L’INDICE DELLA PAURA È AI MINIMI

PERSINO L’INDICE DELLA PAURA È AI MINIMI

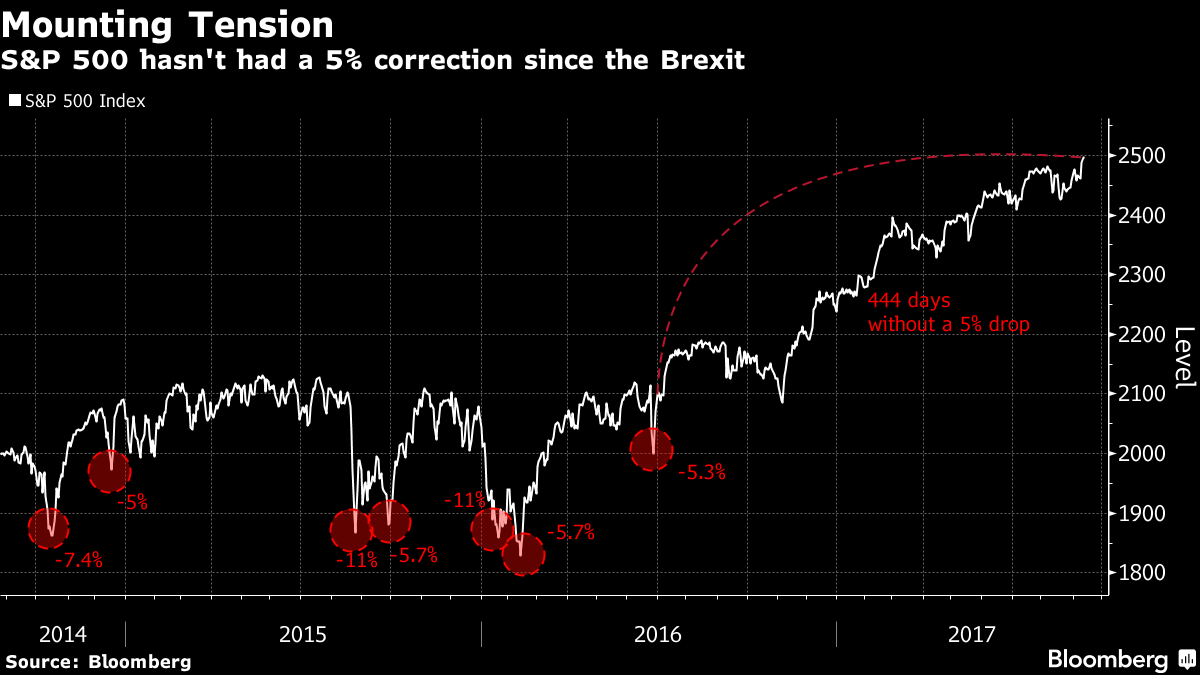

Evidentemente si, se non si bada ai fatti bensì agli umori. E il bello è che il “barometro della paura”, quell’indice VIX della volatilità delle borse che sempre più spesso viene consultato dai profani, stavolta è tornato di nuovo ai minimi storici, a segnare non soltanto un rimbalzo degli umori, ma addirittura anche una certa rilassatezza di chi si sta abituando a cambiarla sempre più spesso.

Emerge allora un ricordo di molti anni fa quando avevo ascoltato alle “grida” di Piazza Affari una citazione del mitico Giannino, un procuratore di borsa negli anni ‘70 che continuava a ripetere : “quando spengono la luce non ti avvisano prima!” Ecco, forse anche stavolta alla fine andrà così: le peggiori crisi sono giunte quasi sempre inaspettate, quando la guardia collettiva era stata abbassata e la divergenza tra fatti ed opinioni era giunta a livelli estremi.

BALLIAMO SULLORLO DEL PRECIPIZIO?

BALLIAMO SULLORLO DEL PRECIPIZIO?

È andata così nel 2008 e rischia di andare allo stesso modo la prossima volta. Ma forse non già nel 2018: ci sono ancora troppi fattori in gioco che premono in direzione dell’ottimismo sfrenato e troppi interessi a evitare che “qualcuno spenga la luce”. (qui sopra l’andamento dell’indice Dow Jones della borsa americana).

La verità però è che man mano che ci si approssima al crinale della montagna, a ballare e far baldoria si rischia di più di cadere a capofitto nel baratro.

Stefano di Tommaso