Potrebbe essere arrivato il momento di osservare i mercati finanziari attraverso un diverso metodo, dal momento che quello tradizionale con il quale interpretiamo i risultati dell’analisi “fondamentale” basandola sull’andamento delle principali variabili macroeconomiche, ci fornisce invece un quadro assai contraddittorio, che sinora è stato capace di ingannare la maggior parte degli analisti finanziari.

IL CANTO DELLE CORNACCHIE

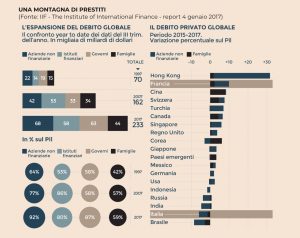

Sono infatti almeno sei mesi (dopo la fine del 2016 quando la borsa è salita in funzione del cosiddetto “Trump trade”) che ci sentiamo ripetere che i listini azionari sono sopravvalutati, che -compiuti i fatidici sette anni- il ciclo economico positivo non può che volgere al suo naturale termine (almeno in America), che il “tapering” delle banche centrali occidentali restringerà la liquidità in circolazione e tornerà ad alzare i tassi (sebbene per quelle orientali il discorso sia, almeno per il momento, assai diverso) e che dunque sia destinata a sgonfiarsi la gigantesca bolla speculativa che ha favorito i listini e pompato anche i valori dei titoli a reddito fisso.

Sembra sopita per il momento persino la speranza di essere entrati in una nuova epoca che -a partire dal mondo anglosassone- inauguri un deciso taglio alle tasse e un forte incremento degli investimenti per infrastrutture, due fattori che avrebbero il potere di rilanciare decisamente la crescita economica globale.

Eppure i mercati finanziari non sembrano affatto averla presa male. Restano a galleggiare tranquillamente sui massimi di sempre, assorbendo sinanco l’impatto (oramai dato per scontato) del secondo turno di rialzo dei tassi USA a metà Giugno e, anzi, il corso del Dollaro sembra incamminato verso una china discendente nonostante la Federal Reserve abbia chiaramente indicato che i rendimenti del biglietto verde saliranno tre volte ancora, dopo quello imminente.

LA CRESCITA DEGLI UTILI NON PLACA I TIMORI

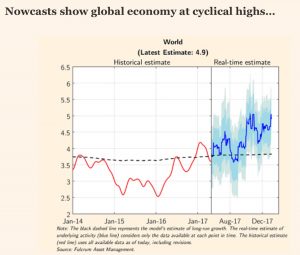

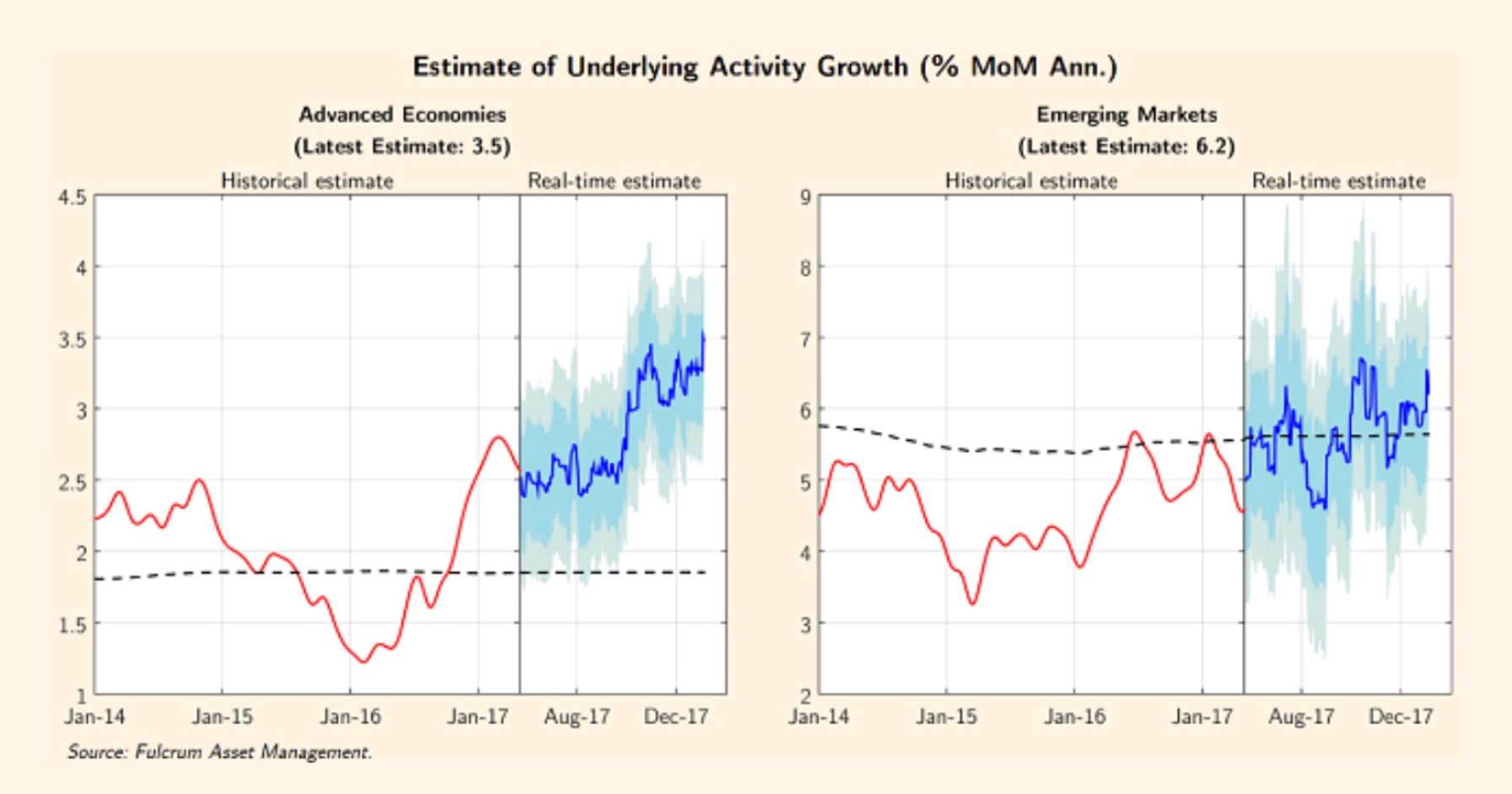

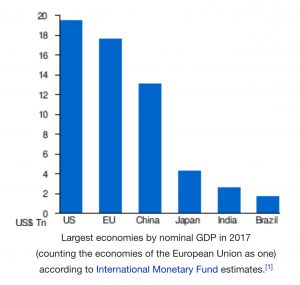

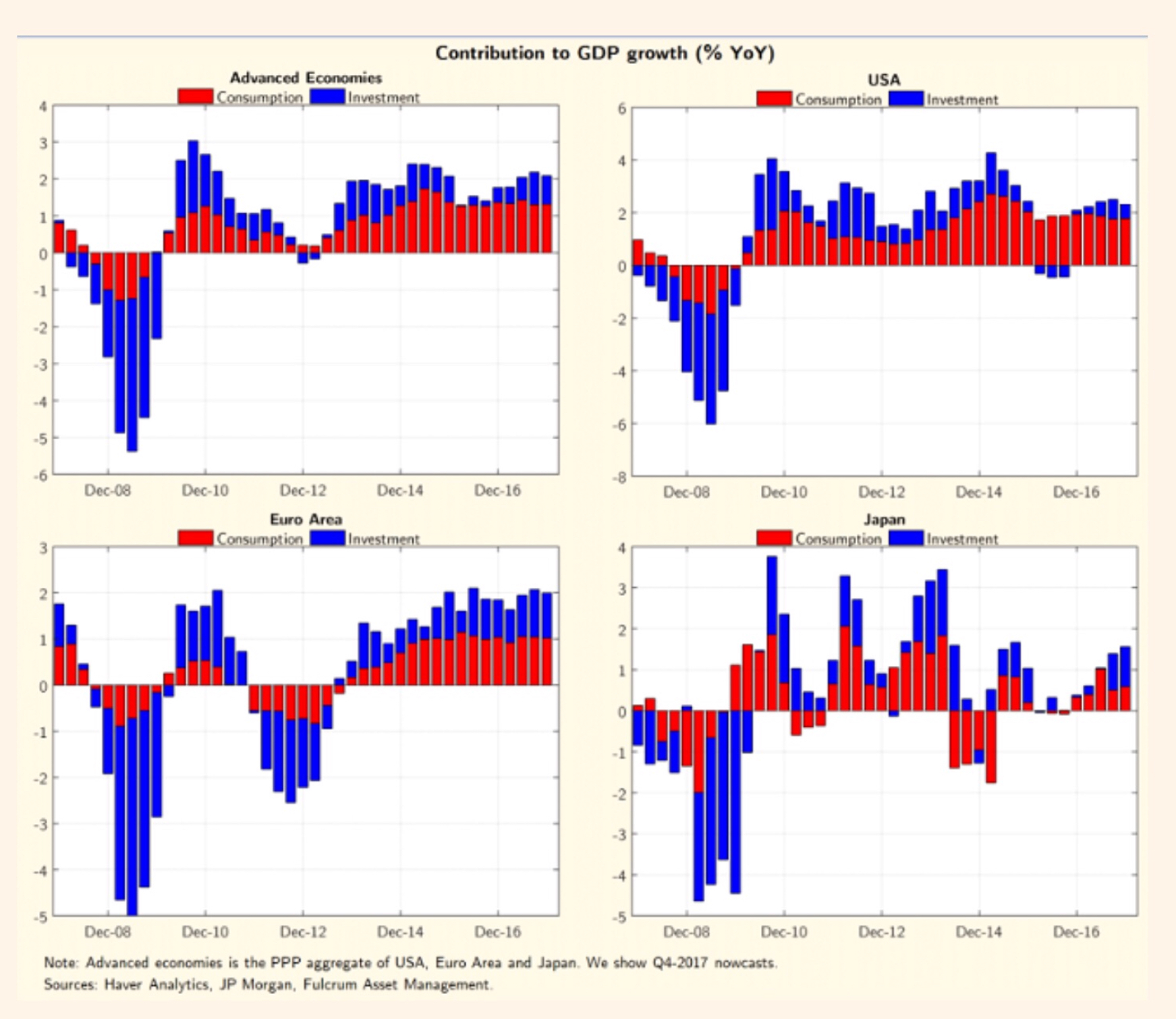

Aggiungiamo che i profitti delle società quotate che compongono i principali indici di borsa nell’anno in corso sembrano ulteriormente destinati a crescere: del 24% nell’Eurozona e dell’11% in USA. L’America sembra inoltre veder crescere il suo Prodotto Interno Lordo del 2,3-2,5% quest’anno, contro un 1,6% medio dell’Europa (una crescita media che, senza alcune palle al piede di Paesi resilienti come l’Italia, sarebbe superiore al 2%).

Buone notizie, da piena ripresa economica, o da nuovo slancio del ciclo esistente. Ma secondo gli analisti queste cifre non bastano da sole a giustificare i nuovi massimi dei mercati azionari, non bastano per spiegarne il mancato ridimensionamento. Al contrario! Tutti si aspettano a breve qualche pericolo: un crollo delle borse o, quantomeno, una riduzione dei valori d’azienda espressi dai multipli dei profitti.

Sebbene sia quasi impossibile per chiunque formulare delle ipotesi accurate, lo è tanto più difficile quanto più si voglia navigare controcorrente in contrapposizione al coro generale degli analisti e strateghi di borsa che continuano a guardare la quiete dei mercati quale precursore di tempeste che -nella mia umile opinione- non si materializzano forse mai.

Il mio punto di osservazione mi porta invece a vedere un ordinato dispiegamento di fattori di crescita e di consolidamento dell’economia globale, soprattutto nel continente asiatico, nell’ambito di un mondo che -nel complesso- vede espandere la sua popolazione e la sua produzione di servizi digitali (spesso gratuiti ma che generano comunque importanti valori aziendali) a ritmi ben superiori alle risibili percentuali di crescita economica dell’Occidente.

IL “RED SHIFT” DELL’ECONOMIA MONDIALE

Nell’osservazione dell’Universo, il “red shift” (ovvero lo “spostamento verso il rosso” delle onde elettromagnetiche ricevute) è la constatazione dell’effetto “Doppler” relativo all’allontanamento delle galassie da cui esse provengono, effetto tanto più marcato quanto più sono distanti. Il “red shift” è perciò divenuto nel tempo il sinonimo dell’espansione dell’Universo, misurato in frazioni infinitesimali se proviamo a usare il nostro tempo (anni) e il nostro metro (multipli di chilometri), ma di portata inimmaginabile se lo computiamo su base cosmica, cioè osservando gli oggetti più lontani.

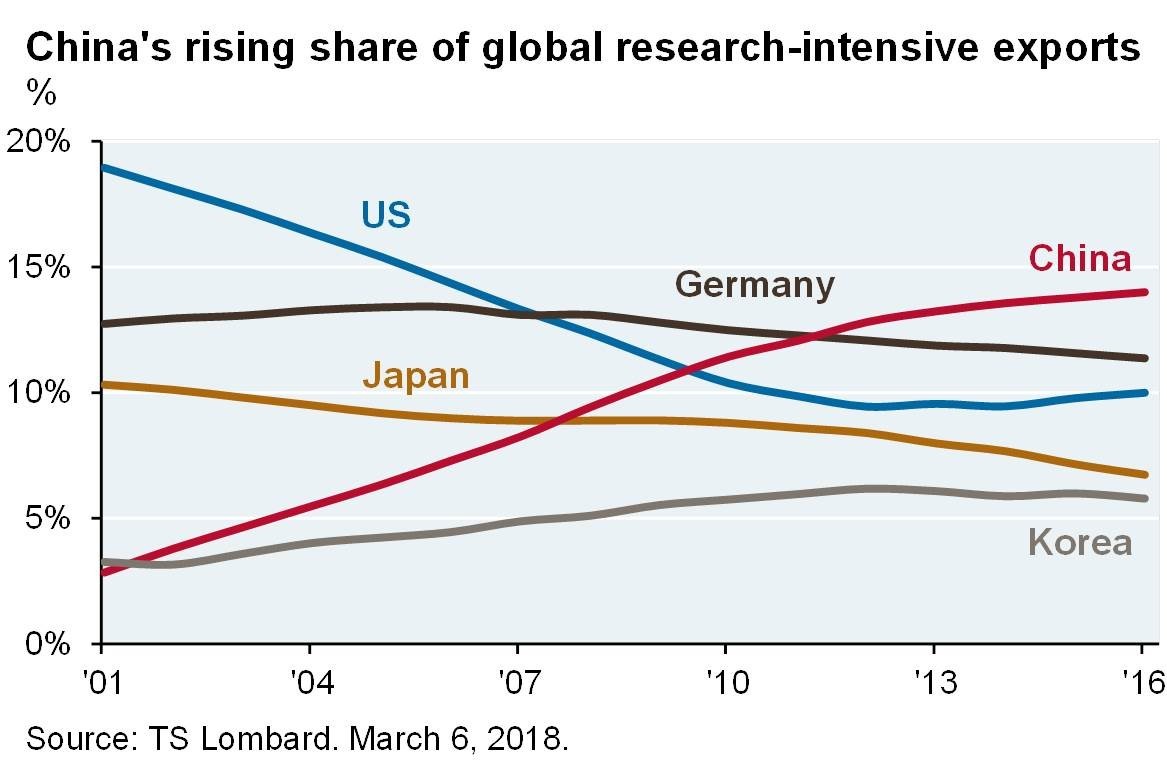

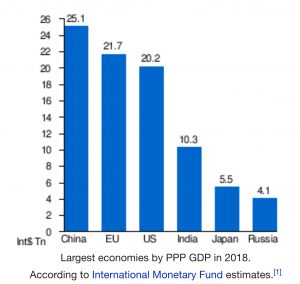

Ed è proprio a partire dall’osservazione degli oggetti più lontani che vorrei argomentare la mia personale spiegazione degli eventi economici globali: la crescita economica che si materializza soprattutto in Asia, con i suoi 5 miliardi di abitanti (quasi dieci volte quelli di USA e Eurozona insieme), i quali in massima parte stanno uscendo adesso dalla condizione di indigenza, è un bradisismo espansivo che trova limitato riscontro nelle statistiche ufficiali, innanzitutto per due motivi:

1) La crescita economica è espressa in valori monetari denominati in divise relativamente deboli rispetto a Dollaro e Euro (si dice che il P.I.L. della Cina avrebbe superato quello americano già nel 2012 se lo Yuan non si fosse svalutato ben di più);

2) una parte consistente della crescita economica è invece basata sulla generazione di contenuti e valori digitali, a partire da quello del Bitcoin, che non trovano posto nelle statistiche ufficiali ma che esprimono valori di accelerazione ben superiori a quelli ufficialmente rilevati.

Si legga ad esempio il saggio di Brookings “l’espansione senza precedenti della classe media nel mondo” nel link qui di seguito: https://www.brookings.edu/wp-content/uploads/2017/02/global_20170228_global-middle-class.pdf.

I BENEFICI PER L’OCCIDENTE

Di una parte di questa crescita si avvantaggiano ovviamente le economie occidentali (ecco che le esportazioni europee crescono ben più delle importazioni, e così si rivaluta l’Euro), un’altra parte di quella crescita va a compensare le esigenze della base demografica che si allarga, una parte di essa infine alimenta l’economia sommersa.

Dunque una parte non trascurabile della “crescita che non si vede” va a ingrassare i profitti delle grandi corporations euro-americane i cui certificati azionari compongono gli indici di borsa. Ed è questo il motivo per il quale i loro profitti crescono oggi ad un ritmo che è dieci volte quello delle economie di loro appartenenza.

Con la crescita dell’economia digitale inoltre i valori inespressi generati dal world-wide web sono probabilmente più elevati di quanto evidenzino le relativamente poche aziende tecnologiche ancora quotate nelle borse valori, la cui maggioranza dei titoli non riguarda l’economia digitale.

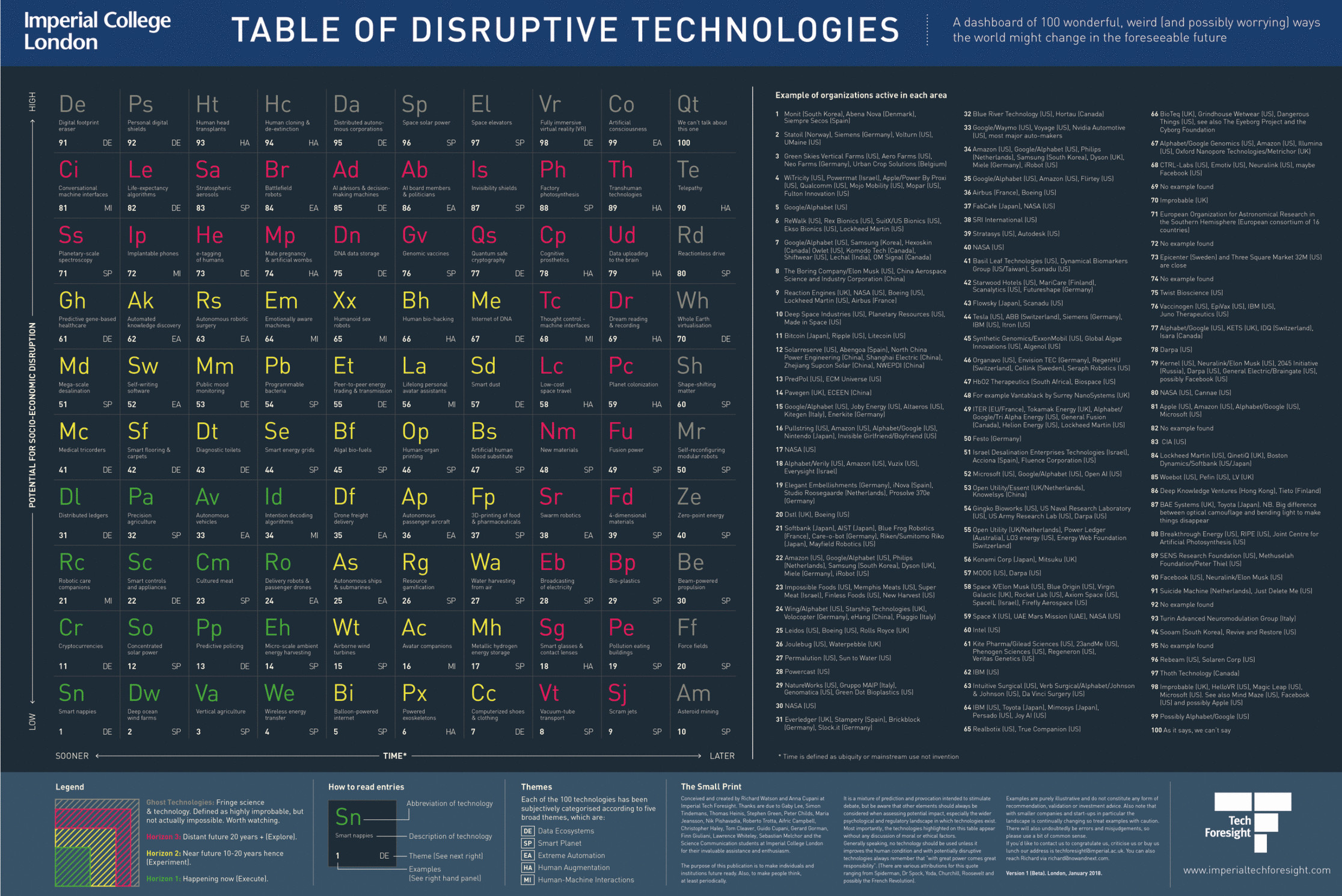

Prova ne è la maggior crescita -rispetto agli indici di borsa generali- del listini “tecnologici” come quello del NASDAQ, o meglio ancora gli indici dei valori riferiti alle aziende ipertecnologiche, come il “Robo-Index” (si legga al riguardo un mio recente articolo: http://giornaledellafinanza.it/2017/05/01/arriva-il-robo-index/ ).

IL RISCHIO DI INCEPPO E LO SPAURACCHIO GEO-POLITICO

È chiaro che la crescita dei valori in gioco e dei profitti (attuali e futuri) che li sostengono può teoricamente portare a incendiare la dinamica salariale, può creare una crisi di liquidità se in parallelo non si diffonderanno ulteriormente strumenti di pagamento alternativi come -appunto- quello del BitCoin, arrivando a generare in definitiva un possibile panico per gli investitori ma, come si dice nell’ambiente aeronautico, “un aereo dentro l’hangar è sempre più sicuro di uno in volo, ma non è nato per restarci”!

Così possiamo prendere in considerazione nelle nostre analisi la probabilità di scossoni stagionali nell’estate, di quelli congiunturali derivanti dal rialzo dei tassi, di quelli prospettici dovuti al ritardo con il quale verranno varate le riforme fiscali e i nuovi grandi investimenti infrastrutturali.

Ma se la crescita economica globale mantiene il suo ritmo attuale, allora le prospettive finanziarie resteranno nonostante tutto fortemente positive!

Questo è anche il motivo per cui tutti si preoccupano per le Borse ma nessuno liquida i propri titoli. E se lo avesse già fatto negli ultimi mesi avrebbe senz’altro sbagliato.

Cosa resta da temere allora? A mio modesto avviso un vero spauracchio, in questa ottica, resta eccome, anzi si dilata, perché può uccidere il vero motore della crescita globale e, indirettamente, silurare i livelli attuali dei listini azionari: è quello della variabile geo-politica!

Il partito della guerra ha sempre tanti sostenitori, troppi, forse, ora che in ballo c’è un’espansione economica come in passato non se ne erano mai viste! Un’espansione corroborata dalla scienza, da un crescente rispetto dell’ambiente, da una relativa pacificazione globale.

Dopo l’astronomia allora è doveroso citare anche la fisica delle particelle: insieme al “red-shift” ci vuole insomma un vero e proprio “quantum leap” (salto quantico) nella qualità della politica internazionale, al fine di riuscire a mantenere le sfere in movimento verso un mondo più complesso sicuramente, ma nel complesso anche migliore.

Stefano di Tommaso