LE VERE RAGIONI DELLE “GUERRE COMMERCIALI”

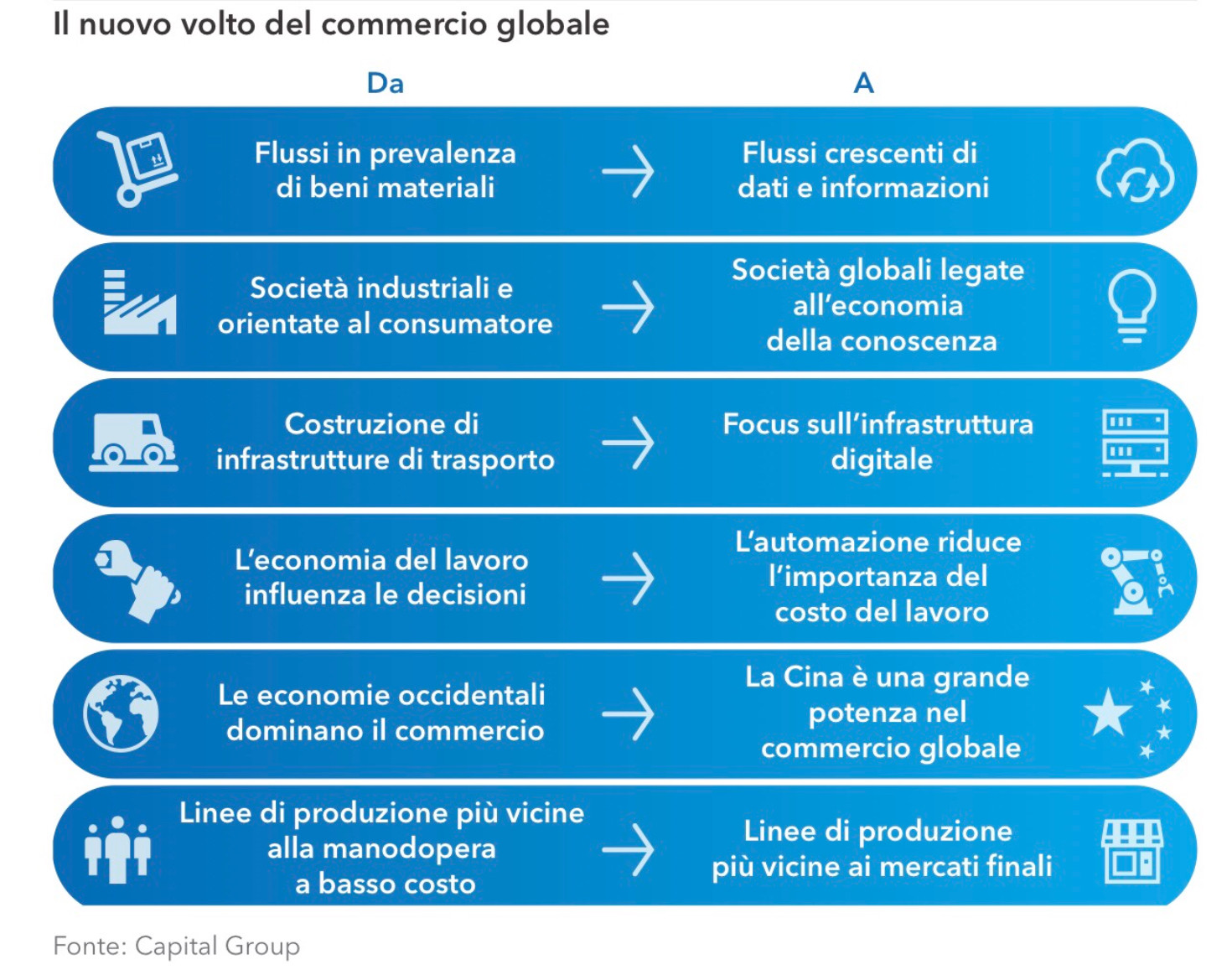

Nell’ultimo ventennio i commerci internazionali hanno evidenziato una trasformazione dovuta principalmente al processo di graduale ma pervasiva digitalizzazione del mondo. È tuttavia curioso notare che chi ne ha potuto profittare di più sono state le grandi imprese multinazionali Americane e Cinesi che hanno investito maggiormente per essere in testa nel processo di digitalizzazione e nell’efficienza della catena internazionale degli approvvigionamenti produttivi (la cosiddetta “supply chain”).

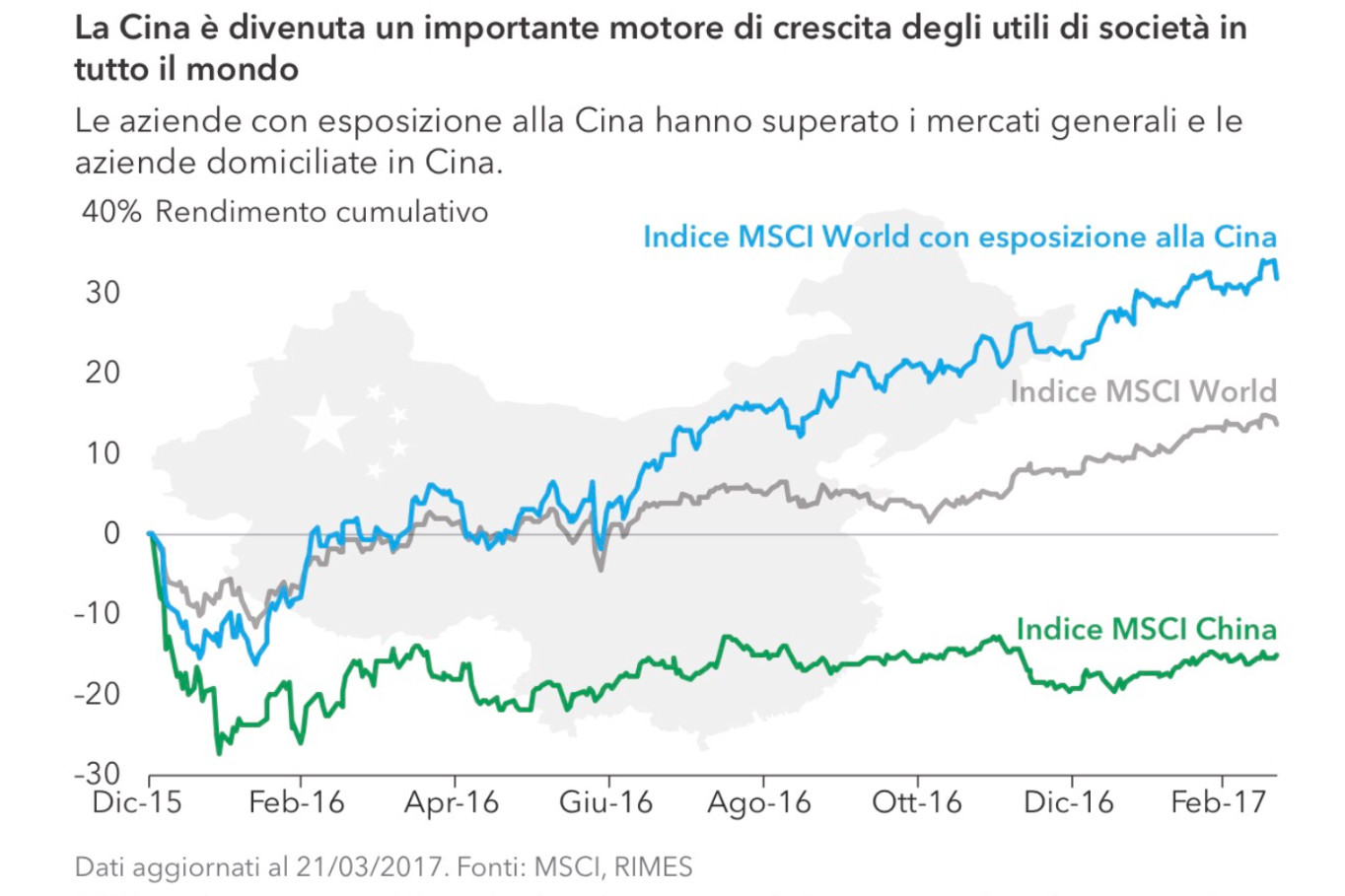

Le grandi corporation transnazionali contano oramai per l’80% degli scambi commerciali globali, per il 75% della ricerca e sviluppo (del settore privato) e per il 40% della crescita della produttività mondiale. La forte crescita dei profitti registrati dalle maggiori società quotate nel mondo si riferisce soprattutto al processo di progressiva digitalizzazione, non soltanto per lo sviluppo del commercio elettronico ma anche e principalmente nell’efficientamento della supply chain in quasi tutti i settori industriali.

LE MULTINAZIONALI RIESCONO A CONTROLLARE LA LORO “SUPPLY CHAIN” E A NON ESSERE COLPITE DAI DAZI

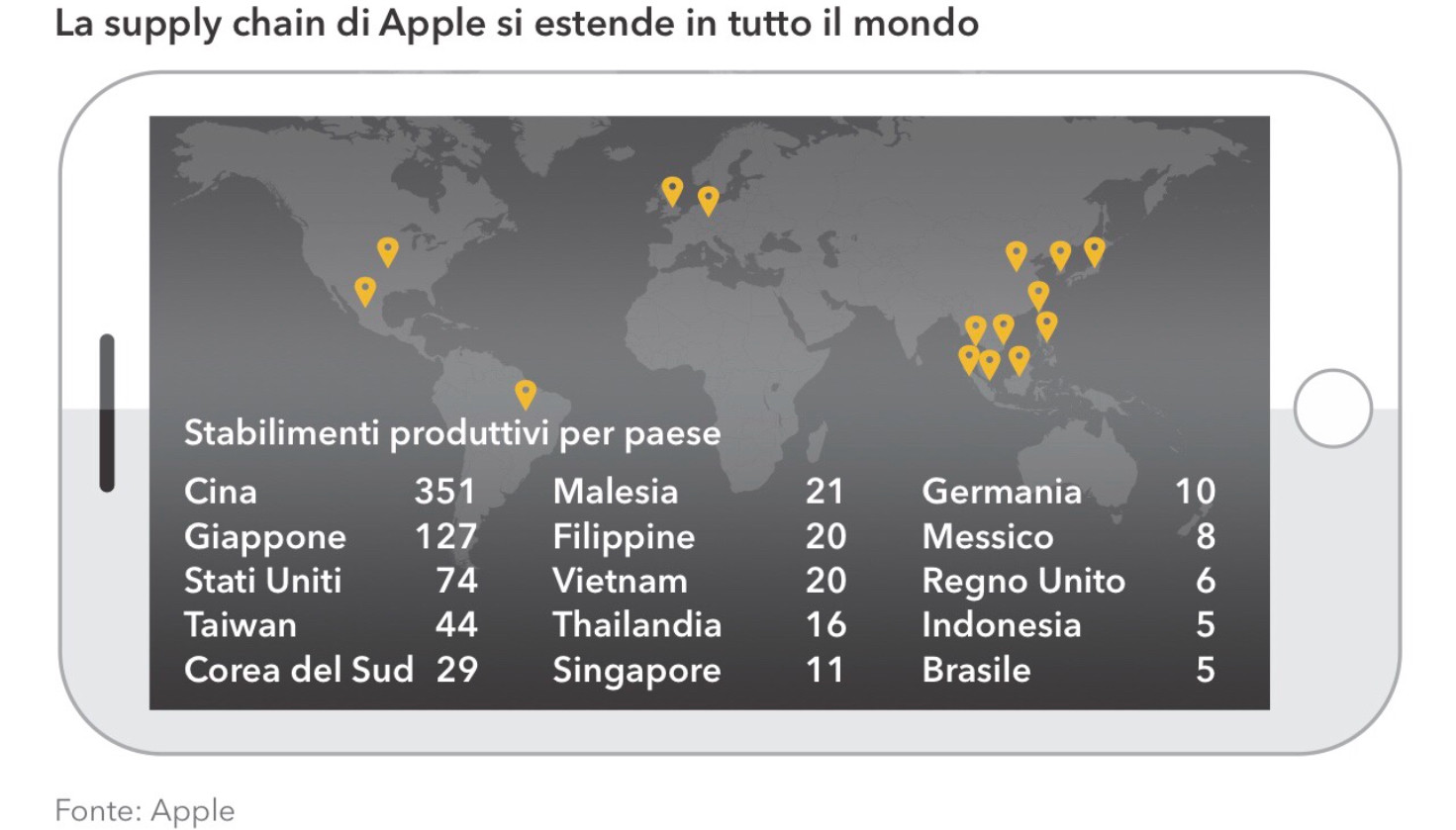

La maggioranza di queste multinazionali si trova in America e in Cina e molto spesso ciascuna di esse oltre ad avere sedi in tutto il mondo, ha anche stretto forti rapporti di collaborazione con aziende dell’altra superpotenza globale. La capacità di gestire la delocalizzazione, e di conseguenza di rendere più efficiente la supply chain e in generale di controllare meglio tutta la filiera produttiva-distributiva rappresenta dunque (e continuerà a rappresentare a lungo) un forte vantaggio per le imprese di maggiori dimensioni e maggiormente globalizzate, perché permette di supervisionare lo scenario competitivo internazionale e soprattutto di venire assai poco colpite dall’erezione delle nuove barriere commerciali, mantenendo un forte controllo sui costi di produzione.

IL SUCCESSO SENZA PRECEDENTI DEL COMMERCIO ELETTRONICO

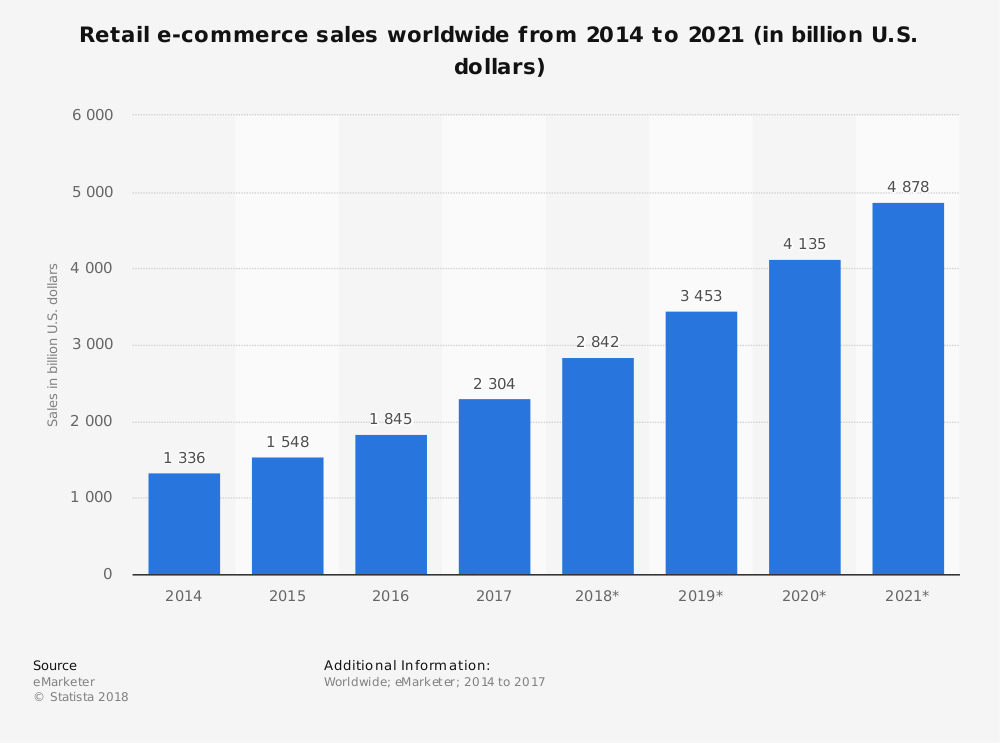

La premessa è fondamentale prima di prendere atto della conseguenza più macroscopica della digitalizzazione dell’economia: lo sviluppo senza precedenti del commercio elettronico internazionale.

Gli scenari economici e geopolitici globali sembrano essersi totalmente modificati dopo che si è concretizzata la possibilità anche nei paesi più poveri del mondo di fare acquisiti online con un solo click dal proprio telefonino (o tablet/laptop).

LA MINACCIA CONCRETA DELL’E-COMMERCE DI RIUSCIRE AD ERODERE I PROFITTI DELLE GRANDI MULTINAZIONALI

Teoricamente nel medio termine lo sviluppo del commercio elettronico potrebbe riuscire ridurre decisamente i vantaggi attuali delle grandi società multinazionali. Grazie alla possibilità della vetrina di internet in un futuro assai prossimo qualsiasi piccola e media impresa basata nel più remoto dei paesi emergenti potrebbe sperare minacciare seriamente la più grande delle multinazionali ingaggiando una guerra di prezzi e/o di innovazioni di prodotto. Quelle stesse società multinazionali che attirano i migliori cervelli, che detengono il maggior potere finanziario e che sono oggi in grado di esercitare sui governi la maggiore influenza lobbistica. Difficile credere che possano restare a guardare…

Guarda caso nello stesso momento (il 2017) in cui si rendeva evidente che il commercio elettronico globale avrebbe potuto ridurre i loro margini di profitto e soppiantare la predominanza delle economie più avanzate, ecco vedere la luce l’ “invenzione” delle guerre commerciali, che sospinge in alto le tariffe doganali, fa crescere il peso delle “valute forti” e di fatto si oppone decisamente all’ampliarsi del libero scambio globale. La coincidenza è quantomeno sorprendente! Ed è un tema che fa riflettere perchè costituisce la prova che (dall’avanzata del commercio elettronico in un contesto di libero scambio internazionale) sono proprio le grandi corporations che potrebbero risultare i principali “perdenti”.

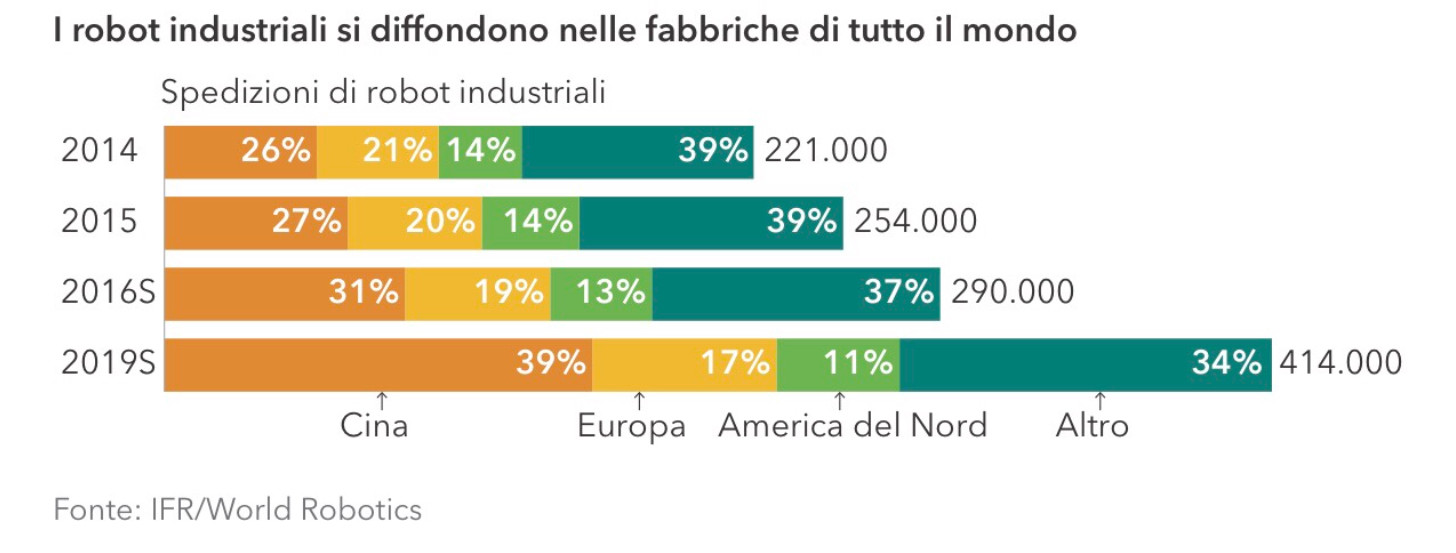

Alla lunga infatti, con la diffusa digitalizzazione, la crescita degli scambi internazionali e quella degli investimenti produttivi nei paesi emergenti, probabilmente assisteremo a un’evoluzione del commercio globale perché la digitalizzazione favorisce inoltre l’incredibile ascesa dell’automazione industriale. Questa riduce i vantaggi della delocalizzazione produttiva (il costo del lavoro conterà sempre meno)e viceversa spingerà le fabbriche (sempre più automatiche) a frazionarsi e, laddove possibile, a spostarsi in prossimità dei mercati serviti o dei distretti territoriali specializzati in determinati comparti produttivi, dove sarà più agevole reperire risorse umane super-specializzate in tecnologia. La creazione e la diffusione di know-how e di formazione professionale continueranno tra l’altro a esercitare un forte ruolo sui cambiamenti economici e commerciali e sulle politiche commerciali di ogni paese, ma sicuramente avvantaggeranno quelli che risulteranno più avanzati in tal senso. E chi sarebbero questi se non -ovviamente- America e Cina?

UN OSTACOLO INATTESO

Quel che si può notare invece è che oggi l’accresciuta frizione commerciale tra America e Cina sta creando un ostacolo apparentemente inatteso allo sviluppo del libero scambio globale di cui avrebbero beneficiato principalmente i paesi emergenti. America e Cina nell’ingaggiare quelle che i media definiscono “guerre commerciali” sono in realtà i due paesi che più stanno avvantaggiandosi delle barriere recentemente introdotte alle loro frontiere, servendole su un piatto d’argento alle loro maggiori imprese globali, a danno del resto del mondo e in particolare degli Europei (che in questo momento sono i più forti esportatori) e, ovviamente, dei Paesi Emergenti.

Le principali “corporation” delle due superpotenze globali appaiono inoltre sempre più interconnesse tra loro e anche per questo motivo sembrano molto attrezzate a limitare i danni che potrebbero derivare loro dagli incrementi delle tariffe doganali. La tesi qui sostenuta è che tanto le multinazionali americane quanto quelle cinesi avranno alla fine parecchio da guadagnare nel processo in corso di incremento delle tariffe commerciali, oltre che nello spartirsi di conseguenza le rispettive zone di influenza nell’ambito dei paesi emergenti loro satelliti.

Tra breve e lungo termine dunque si delinea un deciso dualismo: nell’immediato e dal lato produttivo, del know-how e dei diritti di proprietà intellettuale le grandi multinazionali occidentali sembrano le migliori candidate a trarre profitto dalle guerre commerciali in corso (a causa della loro capacità di produrre e approvvigionarsi tanto al di qua come al di là dell’Oceano Pacifico. Dall’altro lato, quello dei consumi e dei mercati di sbocco e soprattutto nel lungo periodo, i dazi e le limitazioni potrebbero danneggiare seriamente la crescita economica, in particolare quella dei paesi emergenti la cui forte dinamica demografica sospinge oggi i consumi globali. Questo ovviamente potrebbe danneggiare le prospettive di crescita dei profitti delle medesime multinazionali.

WHAT NEXT ? GLI INVESTIMENTI IN INFRASTRUTTURE

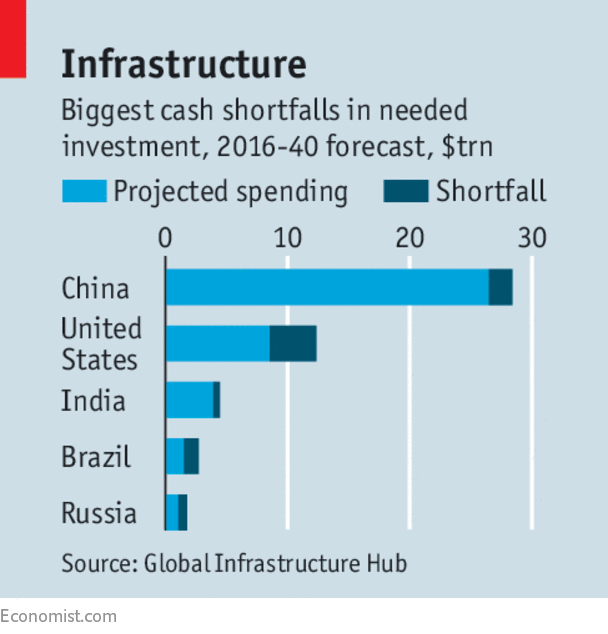

Ma la retorica della politica non potrà proseguire all’infinito sulle note del protezionismo e ci si aspetta che, quale antidoto agli effetti depressivi delle guerre commerciali, essa possa partorire presto l’avvio di grandi progetti infrastrutturali, alcuni dei quali già avviati.

Il che rappresenterà ancora una volta un’ottima possibilità di fare buoni profitti per le grandi multinazionali di quei paesi (Cina e America) che prima degli altri potranno vararli, magari utilizzando risorse pubbliche o stampando altra moneta, visto che le guerre commerciali rafforzano le loro divise.

Il che non potrà che contribuire ad aumentare il divario tra la crescita economica delle due superpotenze e quella di tutto il resto del mondo. Se fosse vero sarebbe un piano diabolico, senza dubbio. Ma se a pensar male si fa peccato, tuttavia spesso ci si coglie!

Stefano di Tommaso

Chi ha ragione: quelli che la danno per morta tempo un anno o due o coloro che ci vedono il paradigma futuro dell’industria moderna? Proviamo insieme ad esaminare le motivazioni dell’una e dell’altra parte per farcene un’idea.

Chi ha ragione: quelli che la danno per morta tempo un anno o due o coloro che ci vedono il paradigma futuro dell’industria moderna? Proviamo insieme ad esaminare le motivazioni dell’una e dell’altra parte per farcene un’idea.

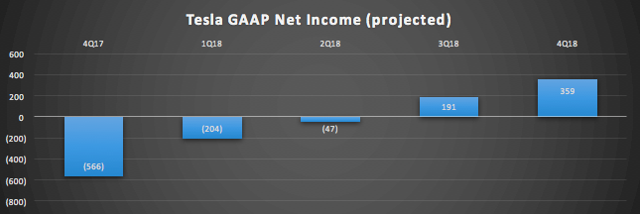

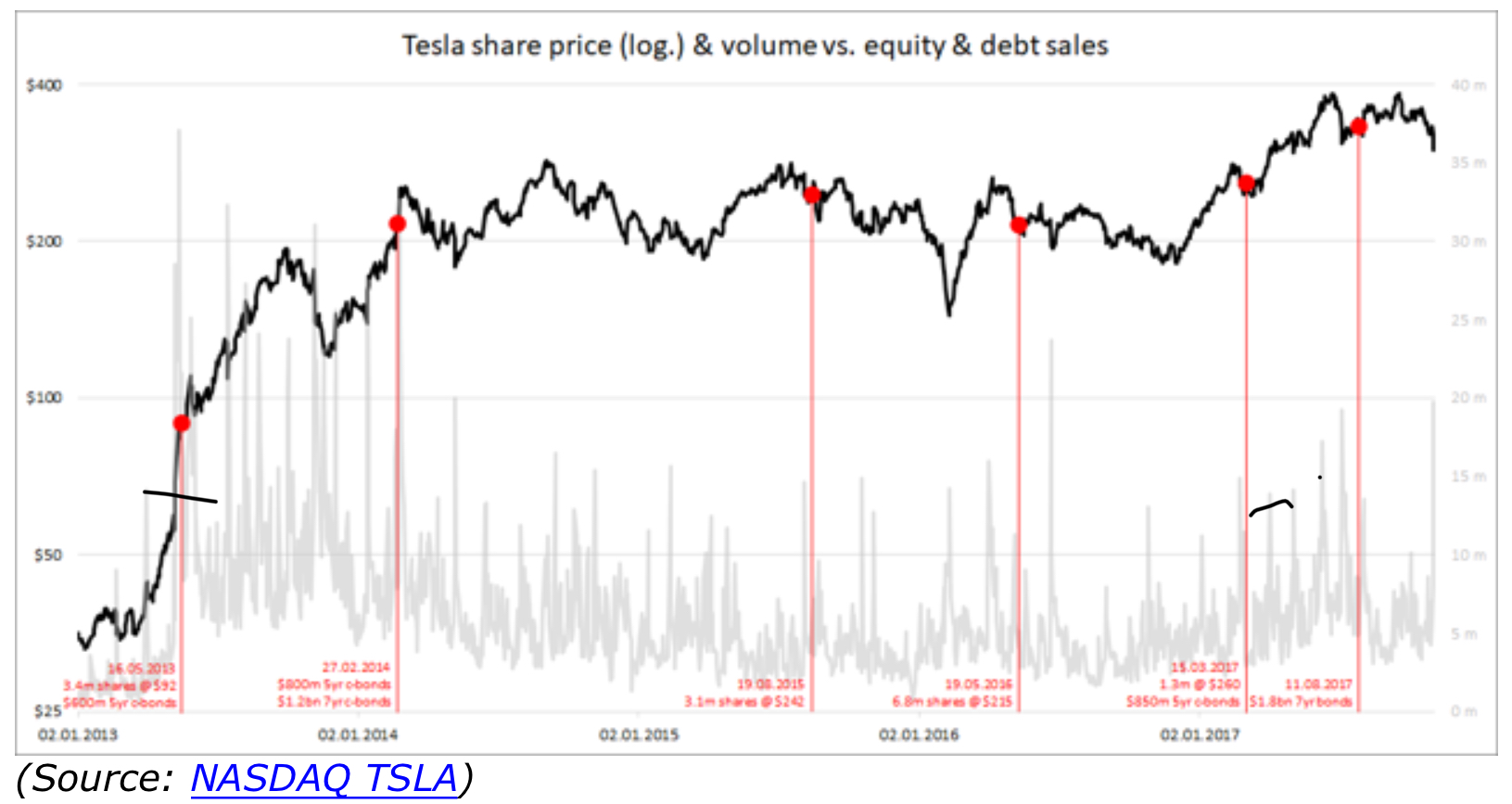

Se vogliamo tradurre tutto ciò in un solo concetto: bruciando cassa e continuando a posporre le date di consegna delle proprie vetture sulle quali ottiene un margine sino ad oggi piuttosto risicato Tesla continua invece a investire in mille direzioni diverse per ciascuna delle quali (qui sotto l’elenco) essa richiede al mercato cospicui contributi. Se almeno rispettasse le promesse recenti relative alla capacità produttiva e alla tempistica di completamento dei nuovi modelli gli analisti potrebbero indulgere maggiormente sulle iniziative più estemporanee. Secondo i suoi detrattori così facendo Tesla non sembra invece produrre alcun valore per i suoi azionisti.

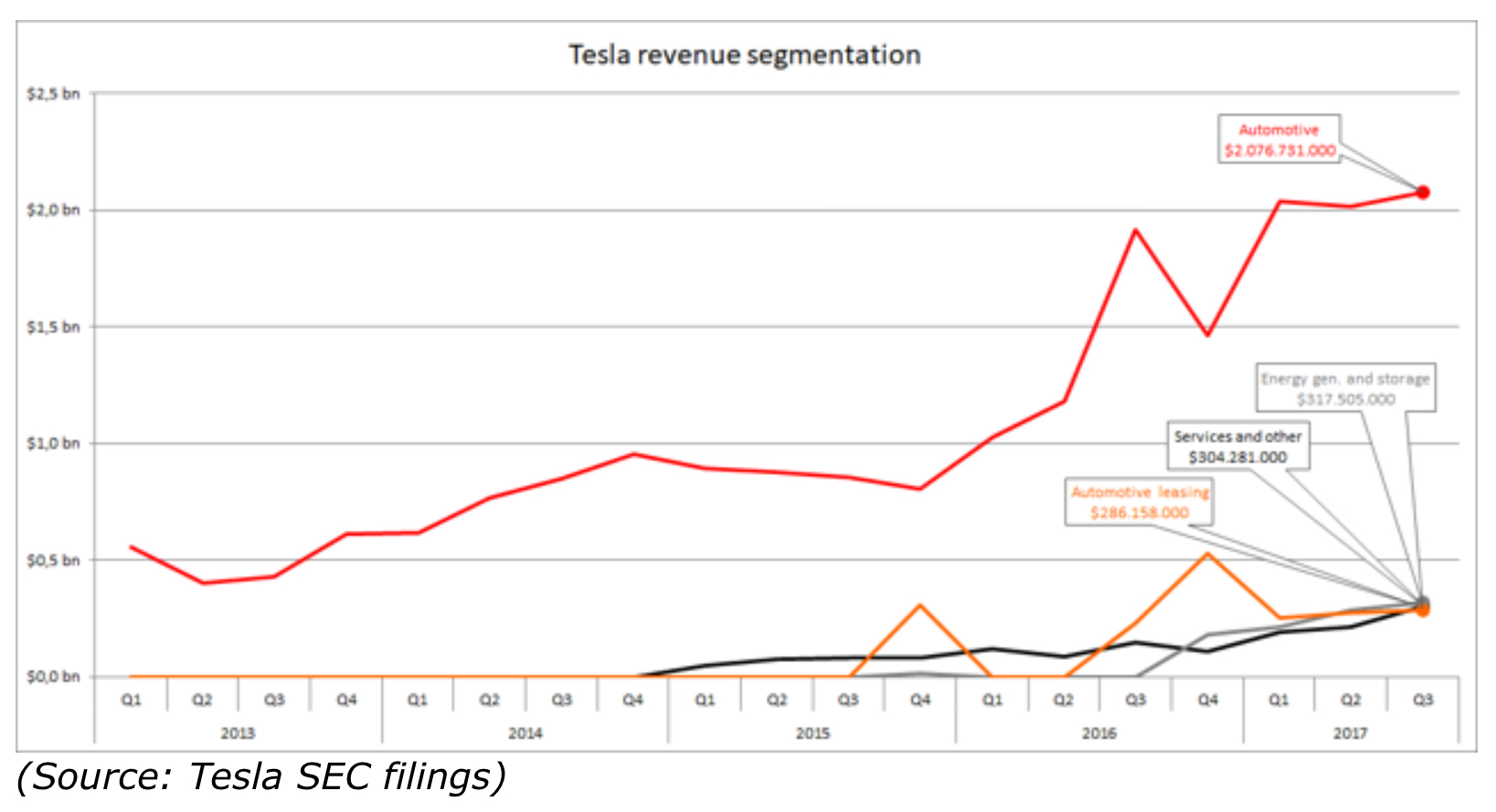

Se vogliamo tradurre tutto ciò in un solo concetto: bruciando cassa e continuando a posporre le date di consegna delle proprie vetture sulle quali ottiene un margine sino ad oggi piuttosto risicato Tesla continua invece a investire in mille direzioni diverse per ciascuna delle quali (qui sotto l’elenco) essa richiede al mercato cospicui contributi. Se almeno rispettasse le promesse recenti relative alla capacità produttiva e alla tempistica di completamento dei nuovi modelli gli analisti potrebbero indulgere maggiormente sulle iniziative più estemporanee. Secondo i suoi detrattori così facendo Tesla non sembra invece produrre alcun valore per i suoi azionisti. La società ancora oggi origina quasi il 90% dei propri ricavi dalla vendita di tre tipologie di veicoli elettrici, due delle quali sono già disponibili sul mercato (la Model S e la Model X) mentre la terza (la Model 3) è in arrivo ma ha già ottenuto dai futuri utenti un cospicuo contributo di “prenotazione”. Una quarta tipologia (la Model Y, nell’immagine) relativa a un nuovo concetto di SUV leggero, sembra invece che non vedrà la luce prima del 2020.

La società ancora oggi origina quasi il 90% dei propri ricavi dalla vendita di tre tipologie di veicoli elettrici, due delle quali sono già disponibili sul mercato (la Model S e la Model X) mentre la terza (la Model 3) è in arrivo ma ha già ottenuto dai futuri utenti un cospicuo contributo di “prenotazione”. Una quarta tipologia (la Model Y, nell’immagine) relativa a un nuovo concetto di SUV leggero, sembra invece che non vedrà la luce prima del 2020.

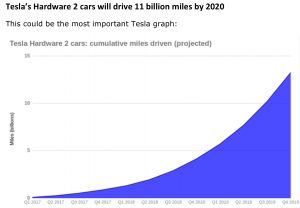

Il fatto inoltre che le vetture Tesla in commercio già incorporano il sistema di guida autonoma consente all’azienda di totalizzare un gigantesco numero di miglia percorse, nel corso delle quali il software aggiunge all’enorme database ogni genere di situazioni di rischio. Si veda il grafico qui riportato:

Il fatto inoltre che le vetture Tesla in commercio già incorporano il sistema di guida autonoma consente all’azienda di totalizzare un gigantesco numero di miglia percorse, nel corso delle quali il software aggiunge all’enorme database ogni genere di situazioni di rischio. Si veda il grafico qui riportato: