IL CAMMINO STRETTO DI DRAGHI

Quando ha accettato il ruolo di presidente del Consiglio dei Ministri “di garanzia”, Mario Draghi aveva ben chiaro che la sua missione (quella di mettere ordine nel nostro Paese per riuscire ad ottenere i fondi europei del PNRR) non sarebbe stata una passeggiata di salute. Oggi, dopo le ultime notizie e le amarezze durante le elezioni del Presidente della Repubblica, ha ben chiaro che, insieme alla strada per la ripresa economica del Paese, anche quella per il colle gli si è fatta ancor più ardita di quanto avrebbe potuto immaginare. Vediamo il perchè…

LA RIPRESA E’ A RISCHIO

Non soltanto nelle scorse settimane una serie di allarmi relativi al maggior costo dell’energia elettrica (pari a quasi cinque volte i prezzi del 2021) stanno mettendo in difficoltà le piccole e medie imprese, già affette dai rincari della materia prima e dalle lungaggini delle forniture di microchip e altri semilavorati provenienti dall’Asia. A tali preoccupazioni si è poi aggiunto il grido d’allarme lanciato negli ultimi giorni da molti uffici studi circa i problemi burocratici che stanno azzoppando la possibilità di ricorrere alla misura del “superbonus” del cosiddetto 110%, per la ristrutturazione edilizia e l’ammodernamento energetico.

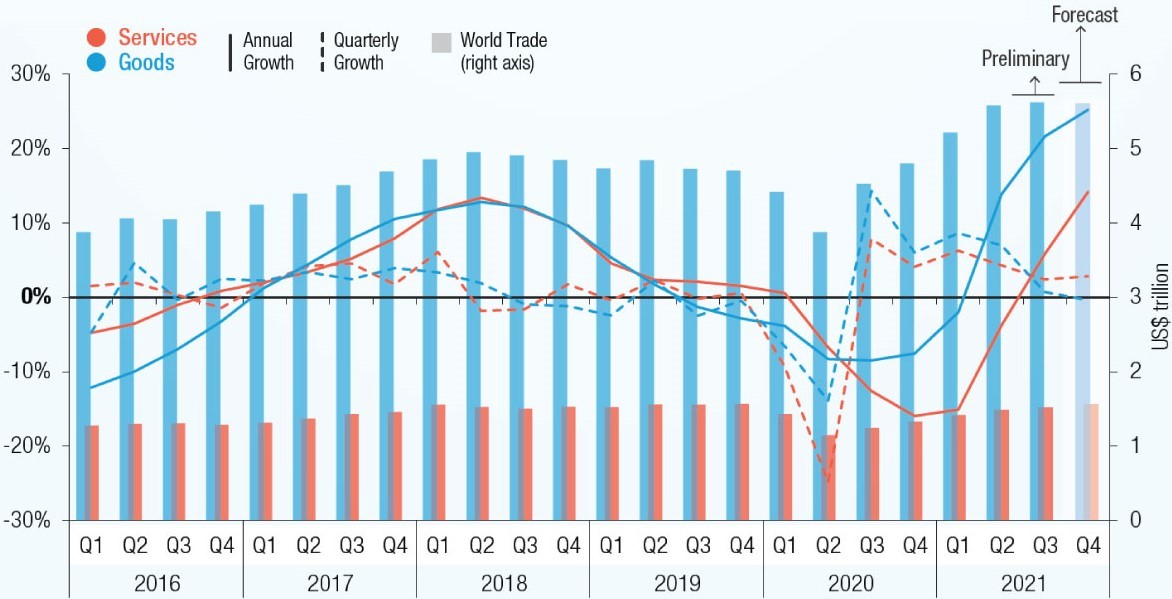

Ma la lista di ostacoli che rischiano di impedire nel 2022 la prosecuzione della crescita economica nel nostro Paese non si ferma qui: innanzitutto c’è la congiuntura economica globale che si fa più difficile e quindi gli ordinativi (principalmente tedeschi e francesi) all’industria italiana rallentano. Le nostre esportazioni possono dunque correre quasi soltanto in direzione dell’Asia, in diretta concorrenza con quelle tedesche!.

Ma nel contempo è in atto una bella crisi di liquidità per le piccole e medie imprese e anche le banche che le finanziano sono quasi a secco: se le piccole banche fanno fatica a supportare il finanziamento dei lavori del 110% e i mercati penalizzano i loro titoli per aver investito troppo nell’acquisire crediti d’imposta, allora le imprese che devono eseguire sul nostro territorio quei lavori hanno un problema ulteriore. Senza lubrificante liquido insomma l’economia delle piccole e medie imprese si ferma!

COSÌ COME I BUONI RAPPORTI CON L’UNIONE EUROPEA

Poi ci sono i numerosi problemi che provengono dai controlli dell’Unione Europea circa le riforme imposte all’Italia in cambio del “Next Generation EU”. Draghi sta infatti toccando con mano la quasi impossibilità di riuscire a procedere in tempo con le riforme necessarie a raggiungere gli obiettivi posti all’Italia dall’UE per procedere con il PNRR.

A dicembre 2021 il nostro Paese aveva conseguito tutti i 51 obiettivi previsti. Non ci dovrebbero dunque essere problemi a confermare l’assegnazione dei 24,1 miliardi di euro già anticipati dall’UE a Giugno scorso. Ma gli obiettivi previsti per il 2021 erano prevalentemente adempimenti burocratici o normativi (organizzazione della governance del PNRR, decreti ministeriali, etc.). Nel 2022, al contrario, per ottenere gli ulteriori 40 miliardi di euro previsti, l’Italia dovrà attuare altri 100 obiettivi che riguardano invece riforme più complesse e investimenti pubblici (progetti di fattibilità, apertura dei cantieri, etc.) in molti casi ancora in alto mare. E soprattutto, di questi 100 obiettivi, ben 45 dovranno essere realizzati nei primi sei mesi del 2022. Riuscirà il Governo nell’intento? È dubbio.

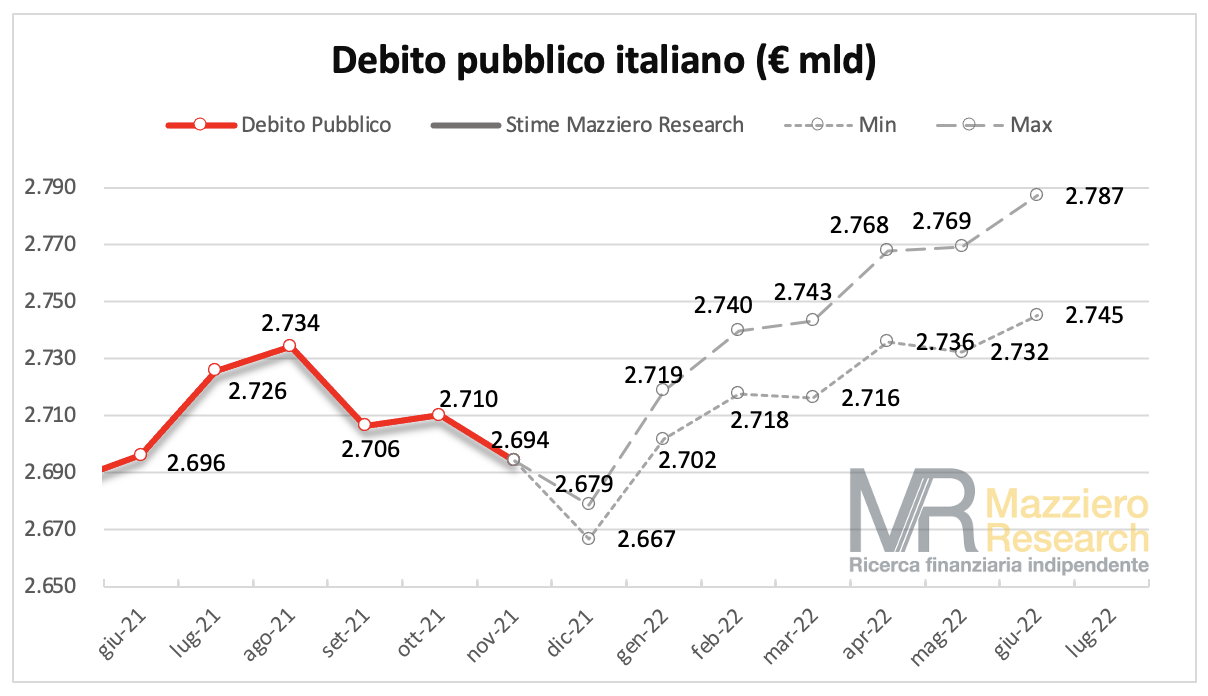

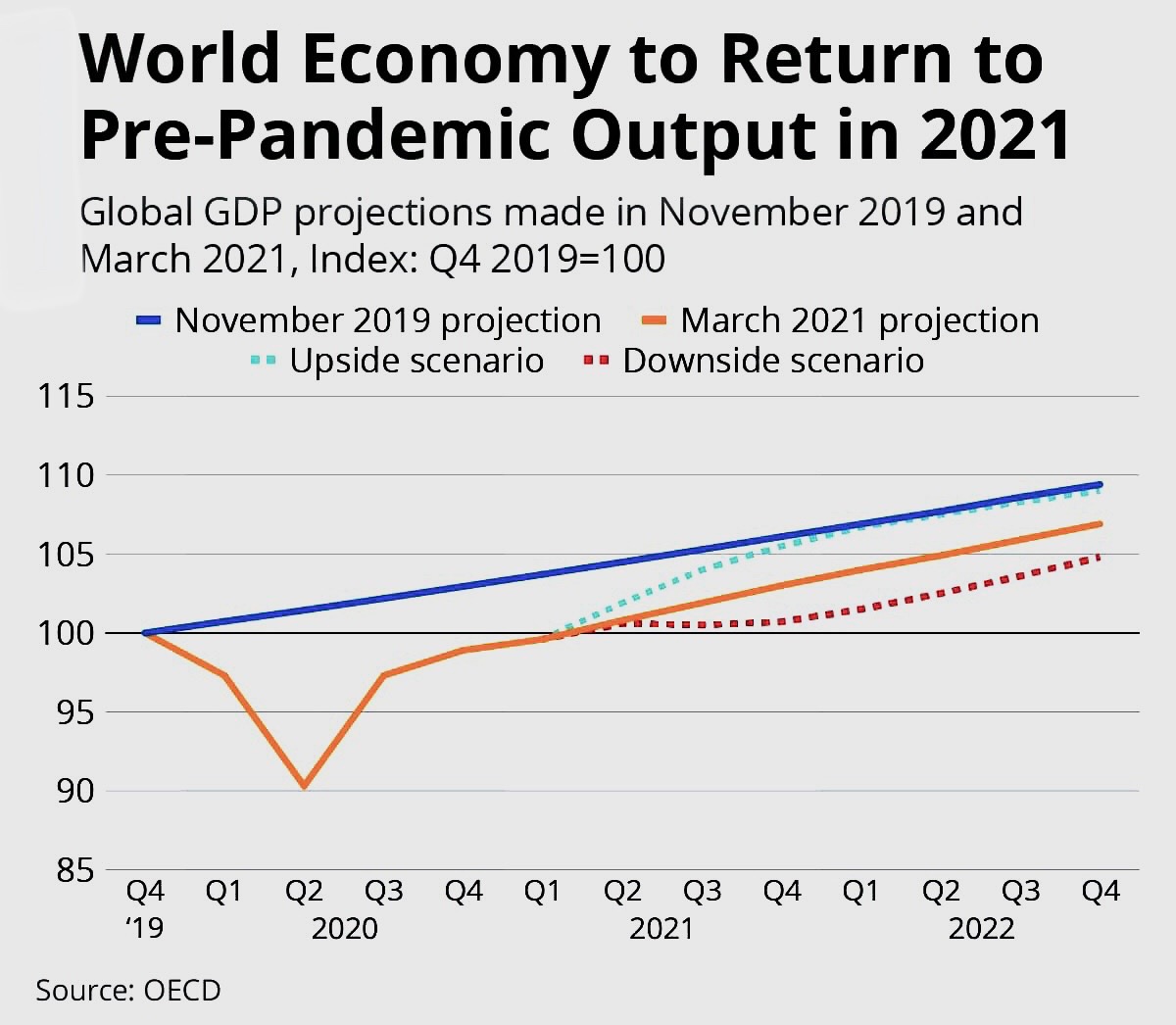

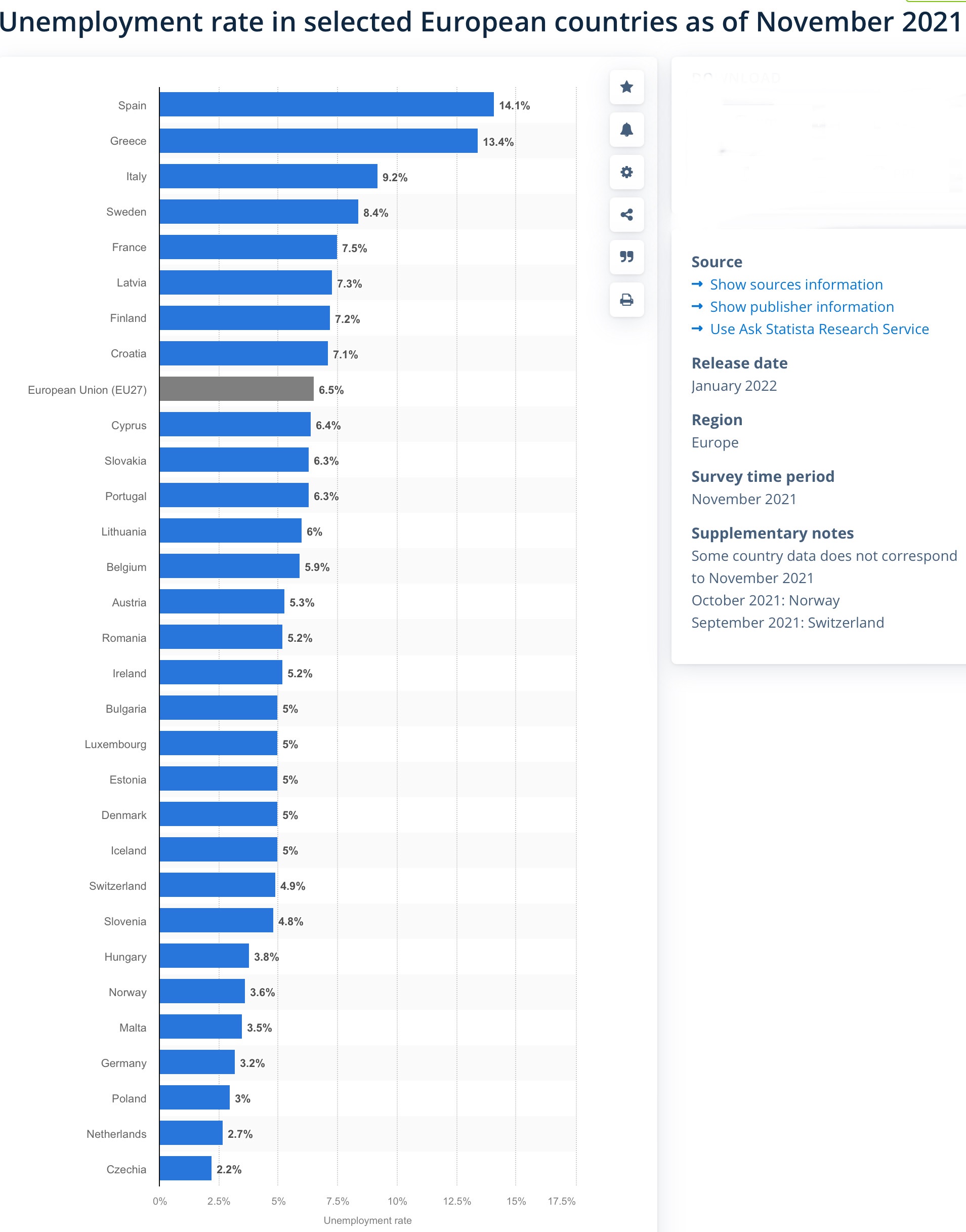

Inoltre l’articolo 11 del Regolamento dell’Unione numero 2021/241 approvato il 12 febbraio dello scorso anno (quello che istituisce il dispositivo per la ripresa e resilienza) prevede che soltanto il 70% dei fondi assegnati dal New Generation EU sia considerato definitivo. Cioè oltre 57 miliardi di euro potrebbero essere ridotti o tolti o assegnati ad altri Paesi membri che dovessero risultare più meritevoli o che avessero avuto performances economiche peggiori nel 2021 (come ad esempio la Spagna). La verifica arriverà entro il 30 giugno prossimo. Il PIL dell’Italia nel 2021 è cresciuto del 6,5% contro una stima di circa il 6%, con la variazione più alta tra i Paesi membri. Ciò significa circa 8-9 miliardi in più rispetto alle stime che potrebbero esserci tolti. È chiaro però che sarebbe politicamente molto complesso per questo Governo rivedere i piani di investimento già annunciati a causa della riduzione delle risorse disponibili!

LA PRODUZIONE INDUSTRIALE RALLENTA

La produzione industriale italiana era cresciuta nell’ultimo trimestre del 2021 soltanto dello 0,5%, con un progressivo rallentamento in dicembre (meno 0,7%) e ha registrato una maggior caduta a gennaio: meno 1,3%. Lo calcola il Centro studi di Confindustria indicando che «la contrazione è dovuta principalmente al caro-energia (elettricità +450% a gennaio 2022 su gennaio 2021) e al rincaro di altre commodity che comprimono i margini delle imprese e, in diversi casi, stanno rendendo non più conveniente produrre. A questo si sommano le persistenti strozzature lungo le filiere globali di fornitura.

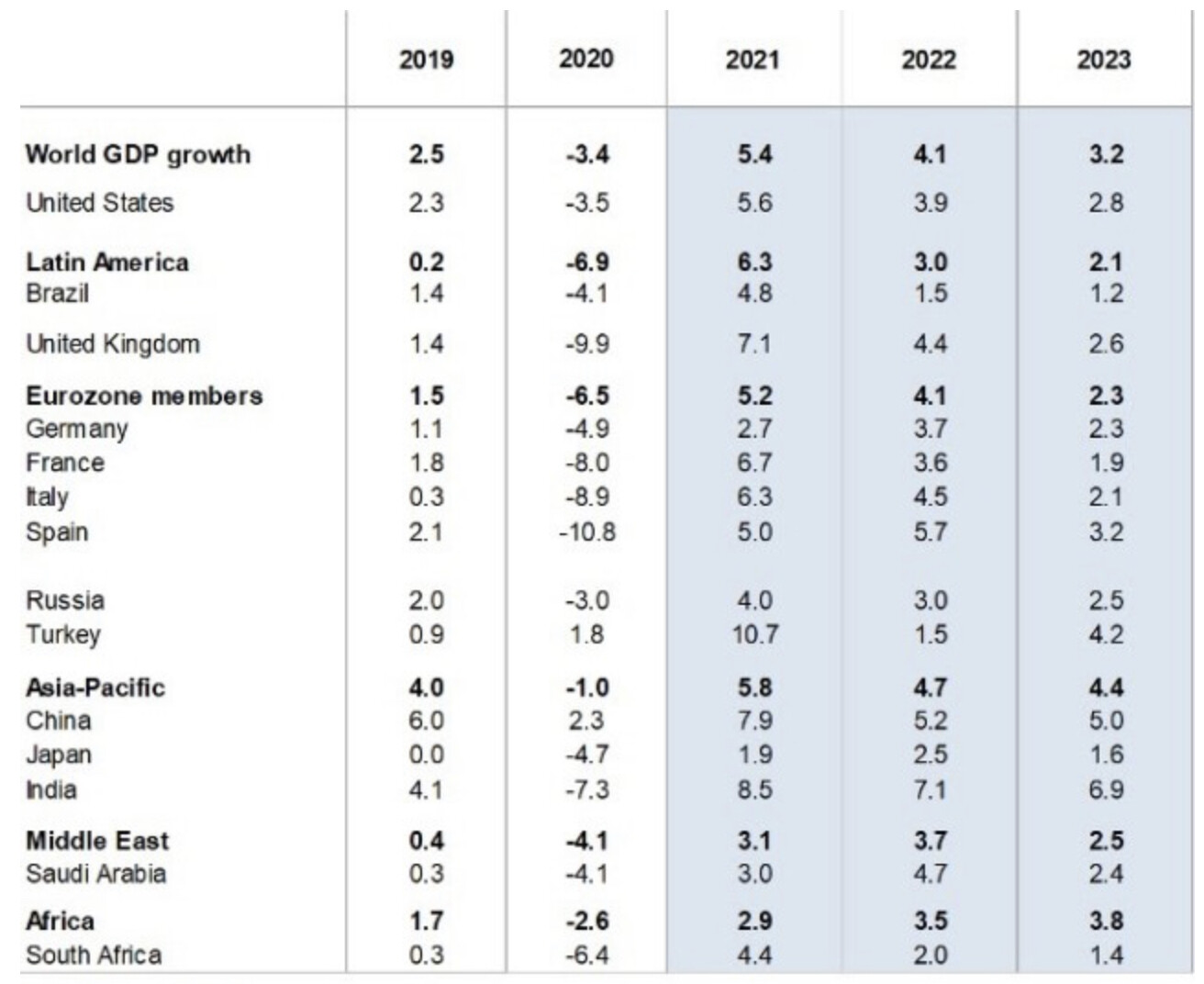

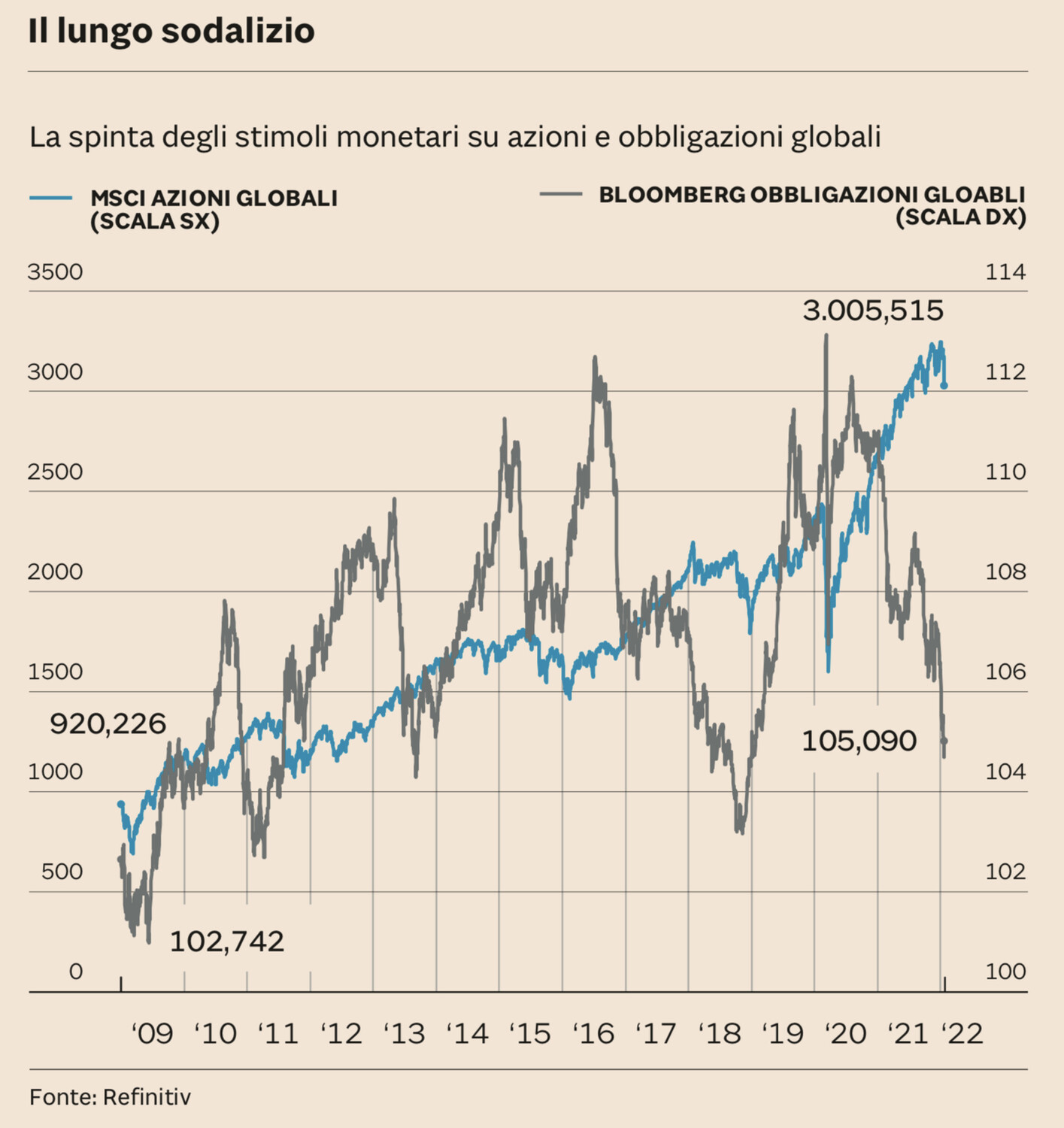

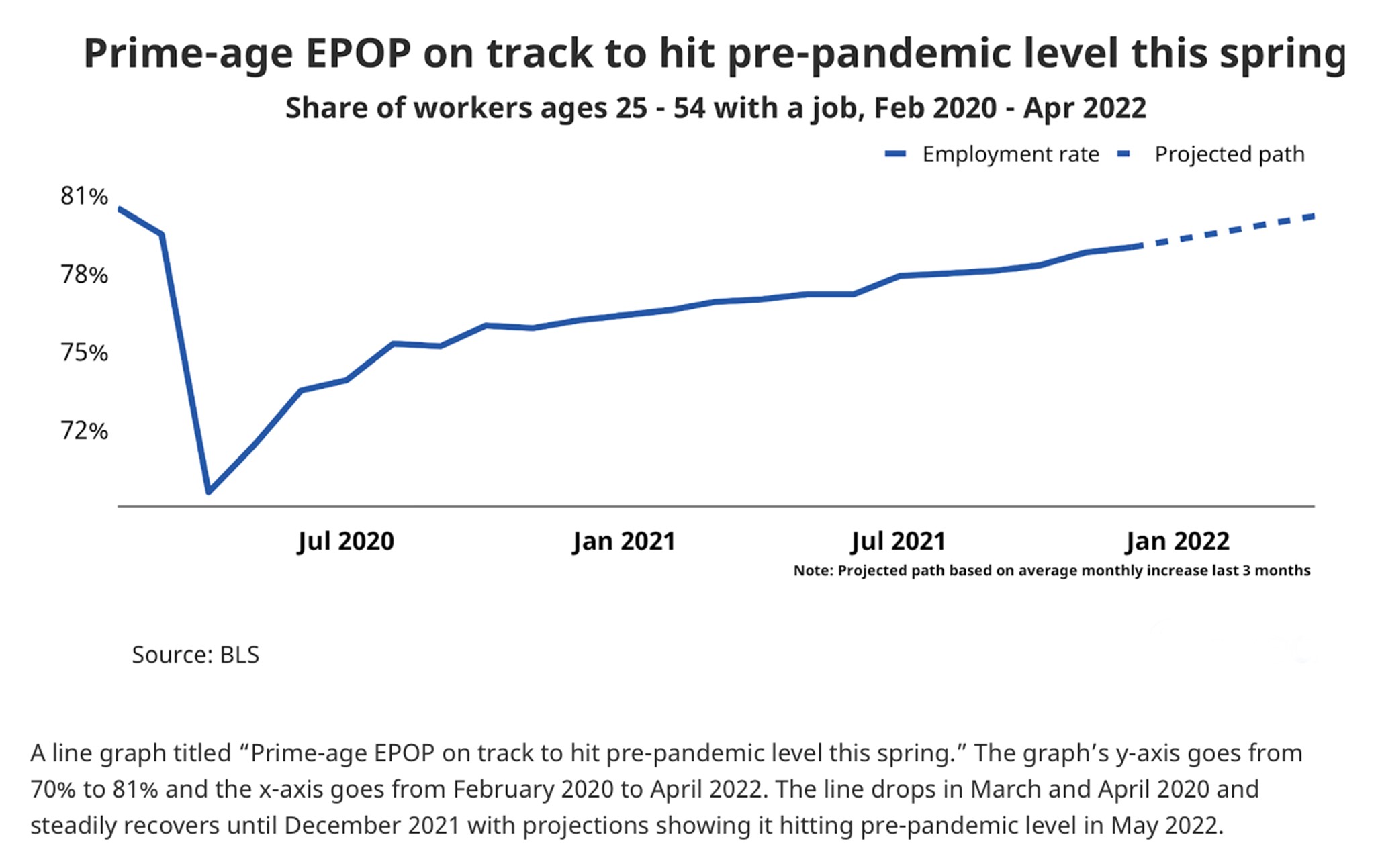

Ciò evidentemente mette a rischio la risalita del Pil nel 2022 (al momento stimata intorno al 3,6%). L’economia italiana dovrebbe completare il percorso di ripresa, già iniziato nel ‘21 ma successivo ad un calo di quasi il 10% nel 2020, ma il rischio è invece che le previsioni formulate per il PIL italiano del 2023 (soltanto più 1,9%) possano invece applicarsi già al 2022, nonostante gli stimoli monetari (ancora in atto) e quelli fiscali (i vari bonus per le ristrutturazioni e le transizioni energetiche e digitali) a dare manforte.

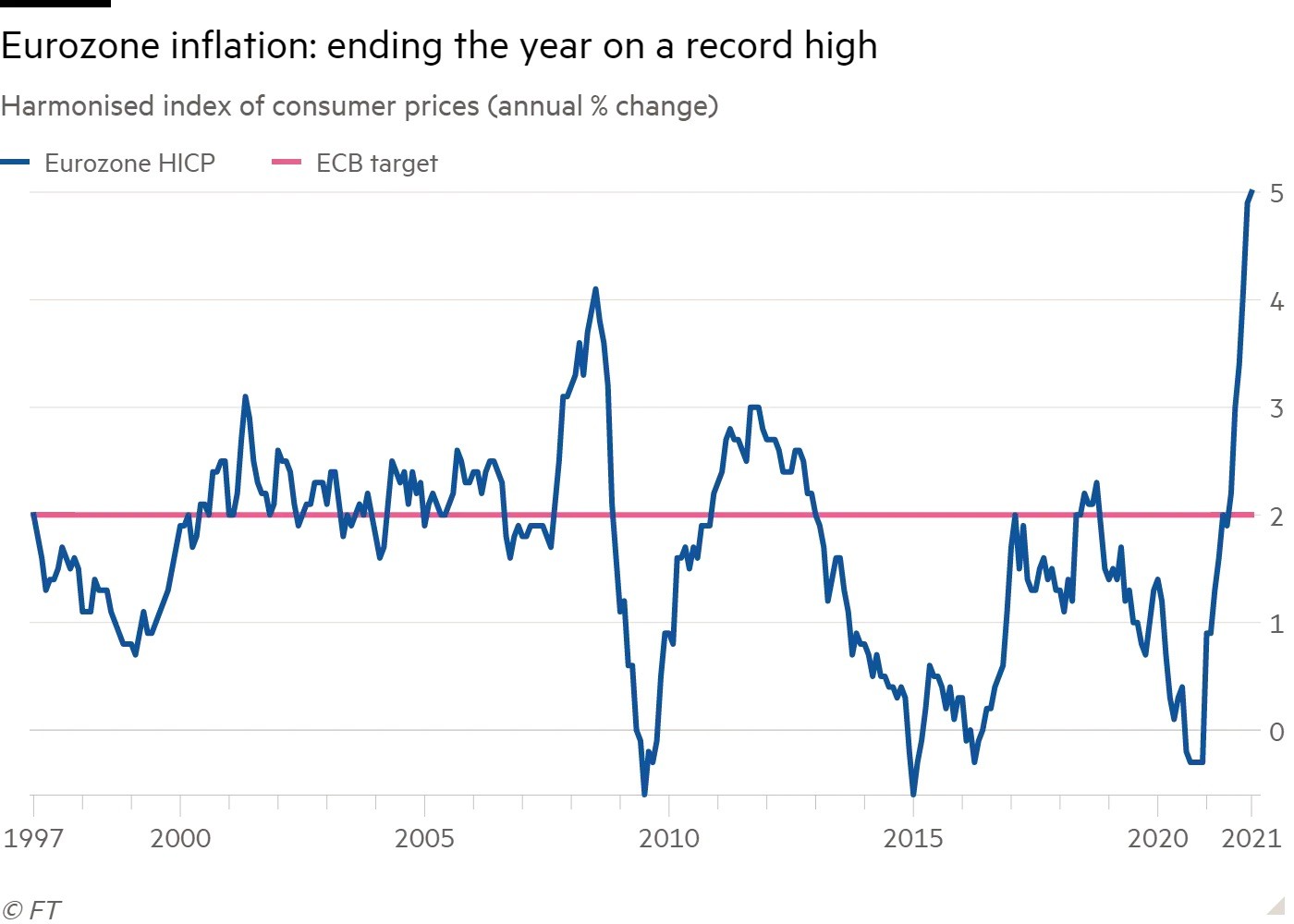

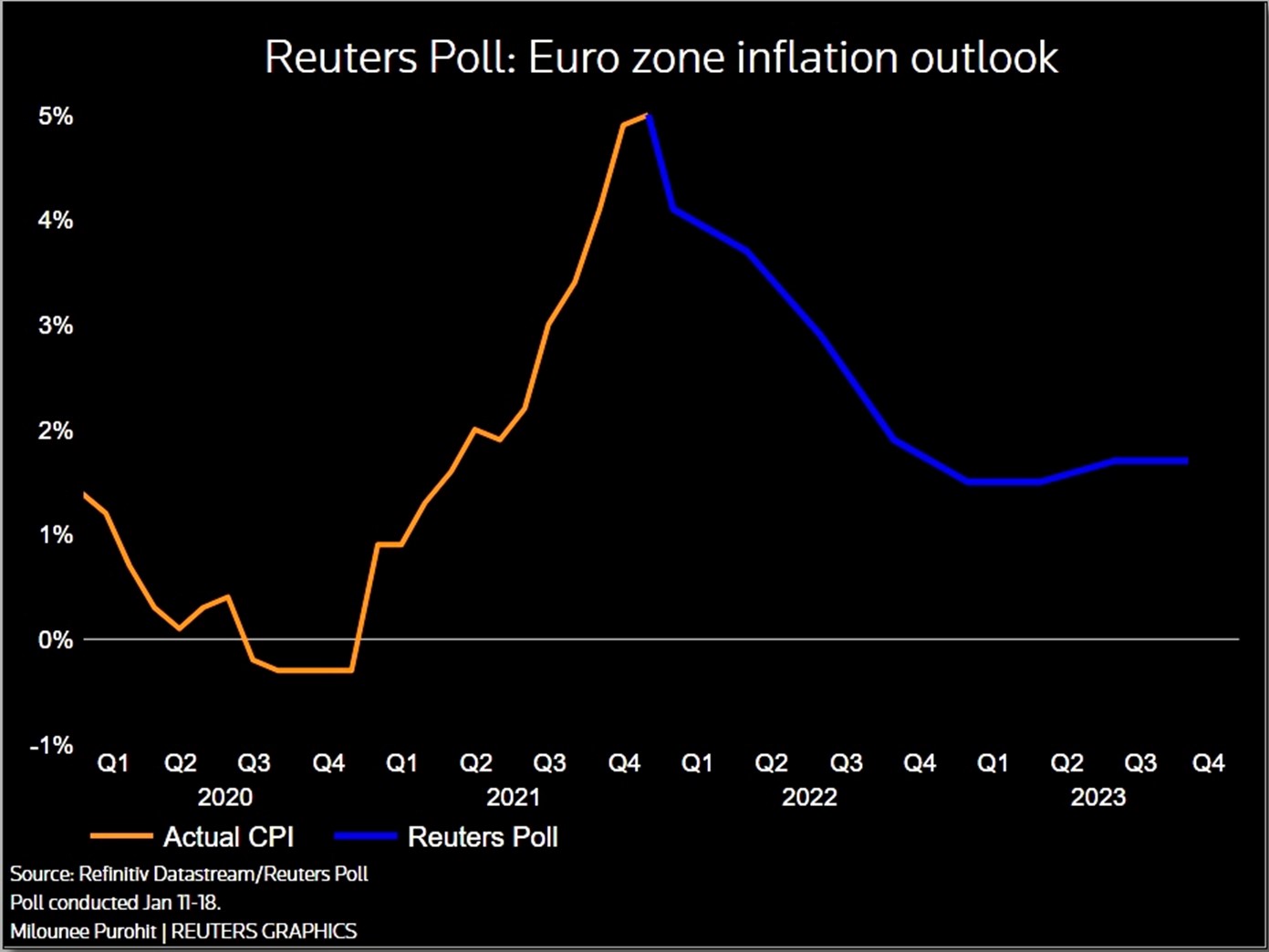

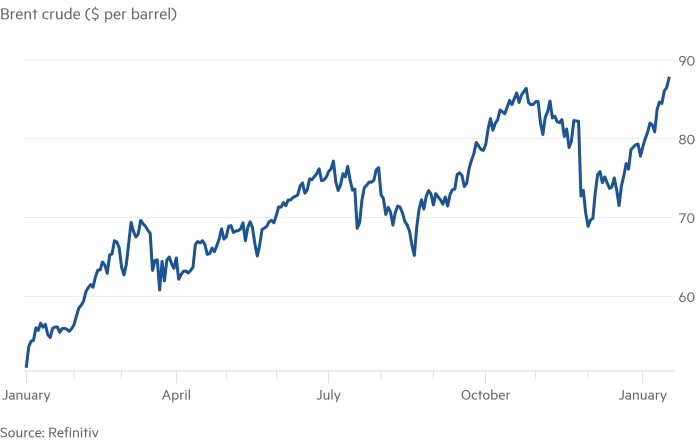

MA L’INFLAZIONE MORDE UGUALMENTE

Per non parlare della “grana” dell’inflazione che sta esplodendo così come era successo quasi cinquant’anni fa con la risalita del prezzo del petrolio, dopo la guerra del kippur del settembre 1973. Come allora le tensioni geopolitiche avevano dato una sferzata al costo dell’energia (petrolio e gas in particolare, che viaggiano sempre a braccetto) la quale aveva innescato una serie di rincari dei prezzi. Quel che era successo allora e che oggi non può succedere più è sicuramente la catena di svalutazioni delle divise di conto “minori”, rispetto al Dollaro e al Marco Tedesco. Forse una nuova “svalutazione competitiva” potrà essere adottata per le economie dei Paesi emergenti in giro per il mondo, ma non certo in Europa, dove vige la moneta unica “marcocentrica”. L’Italia non può permettersi invece nemmeno di far anticipare alle sue banche due volte il credito d’imposta. Senza svalutazioni competitive perciò a casa nostra arrivano le deflazioni, a partire da quella salariale (con la perdita di potere d’acquisto dei salari).

Il problema per l’economia italiana è quindi bello grosso e il rincaro del costo dell’energia ha appena iniziato a farsi sentire: già a gennaio l’indice IPCA (Indice dei Prezzi al Consumo Armonizzato) ha registrato in Italia una variazione annualizzata del 5,3%, contro il 5,1% medio dell’Eurozona. Anche se l’ISTAT parla di una inflazione acquisita del 3,4%, questa sarebbe valida per il 2022 solo qualora i prezzi al consumo non crescessero più da qui a fine anno. Cosa che sappiamo già non sta succedendo. Qualche esempio: la pasta è già rincarata del 10% e la bolletta media del gas del 63%. Difficile pensare che, sebbene le statistiche resteranno prudenti finché potranno, riusciranno tuttavia a nascondere la pura verità: l’inflazione in tutta Europa ha appena iniziato a mordere e si può ragionevolmente temere che continuerà ancora a lungo a generare disastri e a determinare la chiusura di numerosissime piccole e medie imprese. Si comprende che chi ci rimetterà di più sarà il nostro Paese, che si basa soprattutto su di esse.

COSA C’È DA FARE

Per tutti questi motivi il Governo avrebbe un disperato bisogno di rimuovere ogni possibile restrizione agli investimenti e alle condizioni di lavoro delle piccole e medie imprese, ogni vincolo burocratico, ogni balzello inutile, ogni limitazione al credito e alla circolazione del denaro. E c’è da giurare che questo governo proverà a fare tutto il possibile in tale direzione. Ma tutto il possibile non significa che sarà sufficiente. Anzi! C’è già da attendersi una vera e propria rivolta dalle parti sociali, delle corporazioni e dei potentati, da parte dei sindacati, dei dipendenti pubblici e sinanco dalla magistratura. Quest’ultima infatti non potrà scansare una sua riforma importante, oltretutto chiesta dall’Europa. I primi invece sono già sul piede di guerra per la perdita del potere d’acquisto dei salari. Persino la stessa Europa non vede di buon occhio una ventata di liberismo e di politiche industriali pro-business.

Draghi dovrà insomma fare lo slalom tra le varie normative, i vincoli legislativi, gli slogan ecologisti e le crescenti misure europee relative alla sicurezza sul lavoro, se vuole riuscire a mobilitare il Paese per sbloccare i cantieri e accelerare le riforme. Con questi fatti è facile pronosticare ogni genere di rallentamenti alle riforme e conseguenti nuove tensioni politiche all’interno della variegata maggioranza che sino ad oggi ha sostenuto il Governo. Né potrà qualcosa il nuovo-vecchio presidente della Repubblica, che tutti sanno resterà in carico soltanto un paio d’anni al massimo e che non ha certo l’autorevolezza necessaria per tenere a bada le parti sociali.

L’Italia avrebbe bisogno di nuova linfa e di grandi intese con gli altri Paesi membri dell’Unione Europea. Invece il rischio è che accada l’esatto opposto: la Germania continua infatti a parlare del suo “ordoliberismo”. Un neologismo che significa innanzitutto “Deutschland Uber Alles” nelle politiche comunitarie. E significa anche che, con l’attenuarsi della pandemia (quantomeno per l’ampia diffusione dei vaccini) i Paesi “frugali” dell’Unione torneranno ad insistere sul rispetto dei vincoli di bilancio, impedendo dunque al nostro Paese di trovare altre risorse per finanziare la crescita.

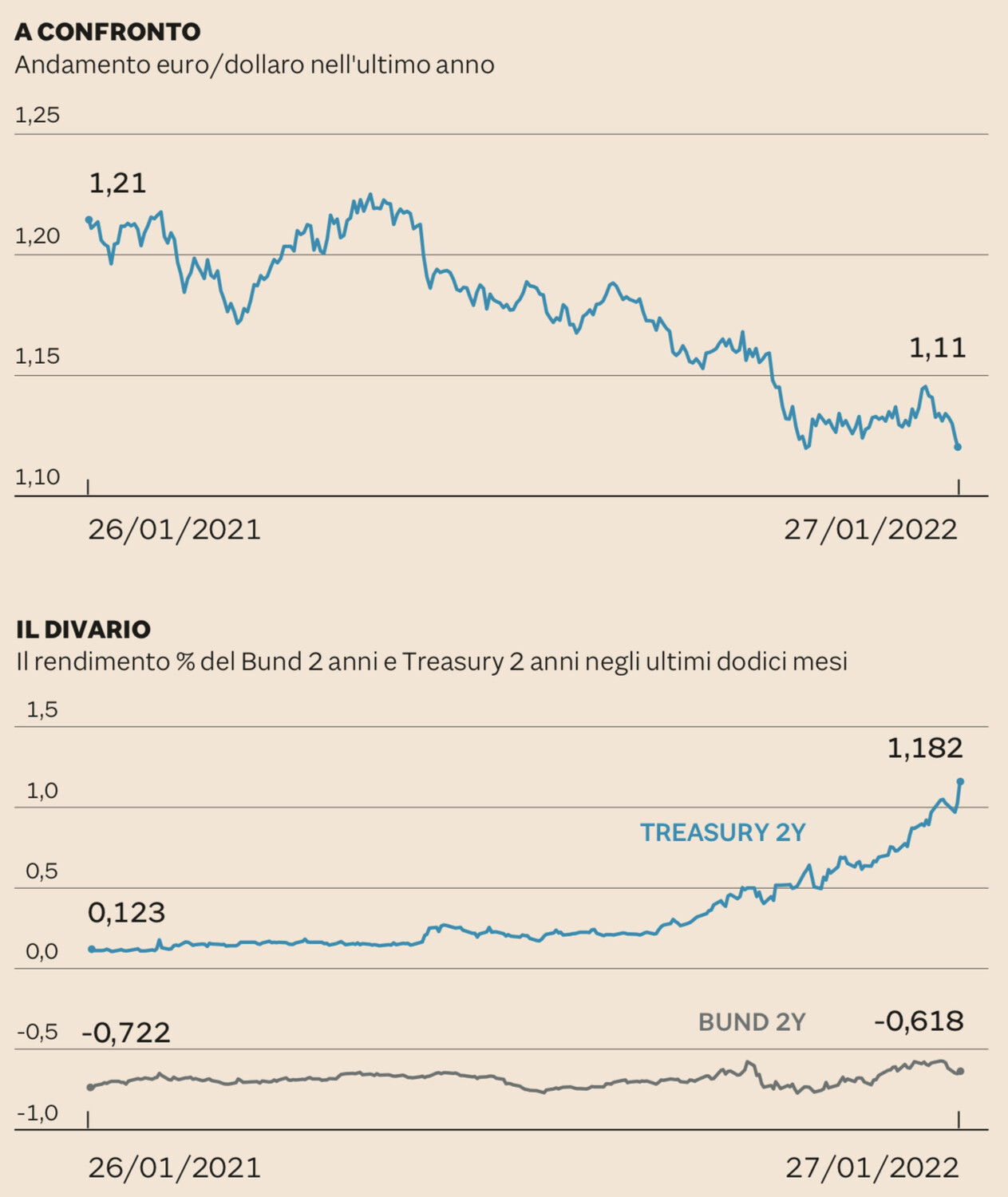

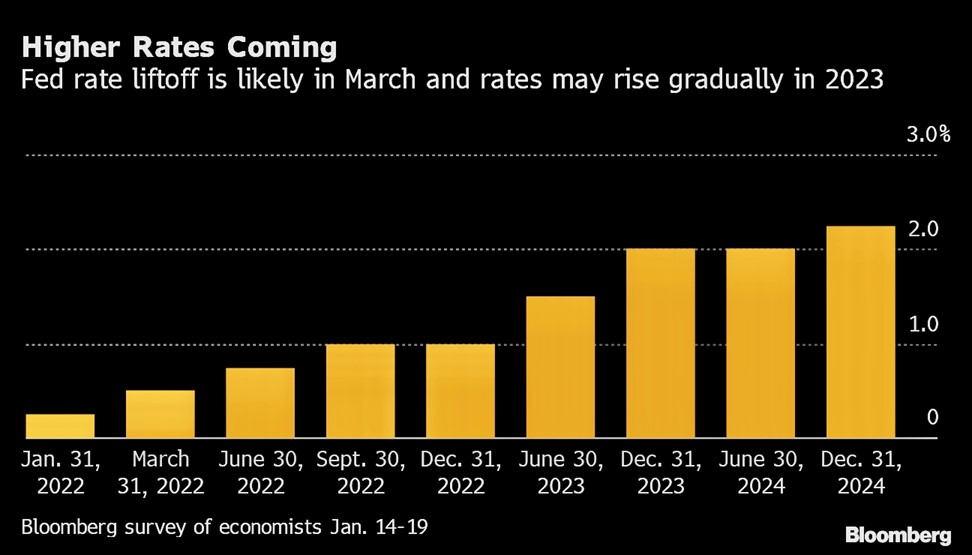

LA SVALUTAZIONE DELL’EURO NON PIACE AI PAESI DEL NORD

Con un Dollaro tendenzialmente più forte che in passato, sarà infatti più difficile anche per la Banca Centrale Europea reperire risorse per sostenere le iniziative comunitarie e finanziare le banche sul territorio, perché a ogni ulteriore acquisto di titoli pubblici potrà seguire un indebolimento dell’Euro. La Banca Centrale Europea ha sino ad oggi provveduto autonomamente a monetizzare il debito dei Paesi come il nostro (che sono strutturalmente ancora in forte deficit e dunque avrebbero bisogno che essa continui). Dunque la strategia più probabile (quella del “cerchio-bottismo”) della BCE avrà un limite nel fatto che la svalutazione della moneta unica non potrà andare lontano.

Draghi che ha gestito per quasi un decennio il governo della BCE lo sa bene, e sa anche che deve riuscire a trovare altre risorse finanziarie per portare avanti il Paese più che si può in questi mesi, almeno sino a quando le condizioni generali dell’economia globale non saranno troppo peggiorate a causa dell’inflazione e del caro-energia. L’appuntamento del “redde rationem” è infatti per la fine dell’anno, quando ogni possibile velo che nasconde le vere posizioni delle parti sarà tolto, e il confronto, tanto all’interno dell’Italia quanto con gli altri Paesi dell’Unione (anche in vista delle elezioni politiche della primavera successiva) si farà molto più duro. Un momento che risulterà difficile quasi per certo, cui bisognerebbe riuscire a prepararsi sin da ora. Ce la farà?

Stefano di Tommaso