IL DOLLARO FORTE AGITA I MERCATI

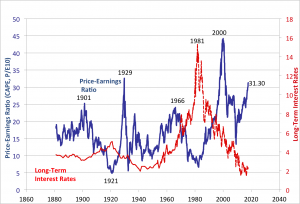

Il mese di Maggio si è aperto nel peggiore dei modi per i mercati finanziari dei Paesi Emergenti: l’innalzamento dei tassi d’interesse a lungo termine sul mercato americano oltre la soglia psicologica del 3% sembra aver innescato un violento spostamento di capitali da quei mercati alle grandi piazze finanziarie internazionali e ha costretto le banche centrali di numerose economie “periferiche” ad alzare considerevolmente i tassi locali d’interesse.

Il caso più eclatante è stato quello dell’Argentina, che ha visto arrivare il proprio Peso a scendere del 22,5% dall’inizio dell’anno contro il Dollaro, per poi risalire del 7% quando la banca centrale ha portato d’un colpo i tassi interni di interesse per il rifinanziamento dal 27,25% al 40%.

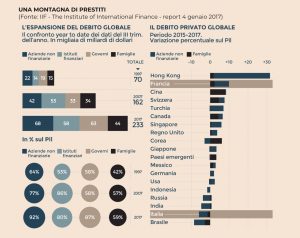

Il problema però della fuga dei capitali dall’Argentina sembra solo tamponato con l’incremento dei tassi d’interesse, dal momento che il principale timore degli operatori economici che spostano i loro capitali verso piazze più sicure fuggano sembrano quelli relativi alla capacità dei Paesi Emergenti affetti da eccesso di indebitamento di riuscire a pagare maggiori interessi provocati dal rialzo generalizzato dei tassi.

Se ciò venisse confermato l’operazione di incremento dei tassi interni potrebbe giungere a maturare l’effetto opposto poiché innalzerebbe il costo del rifinanziamento del debito oltre la soglia della sopportabilità.

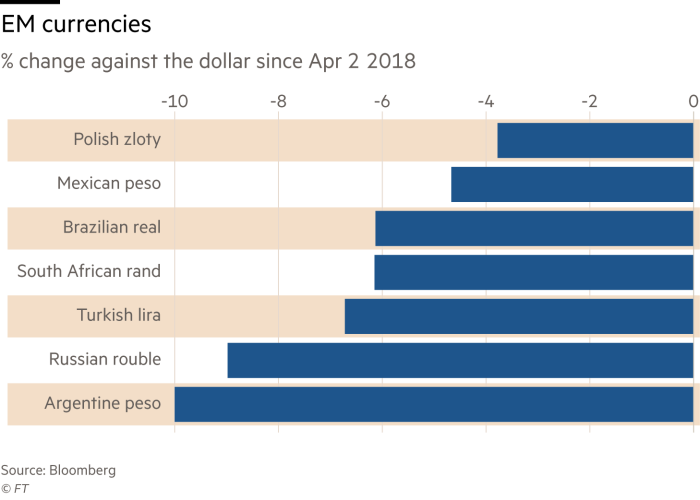

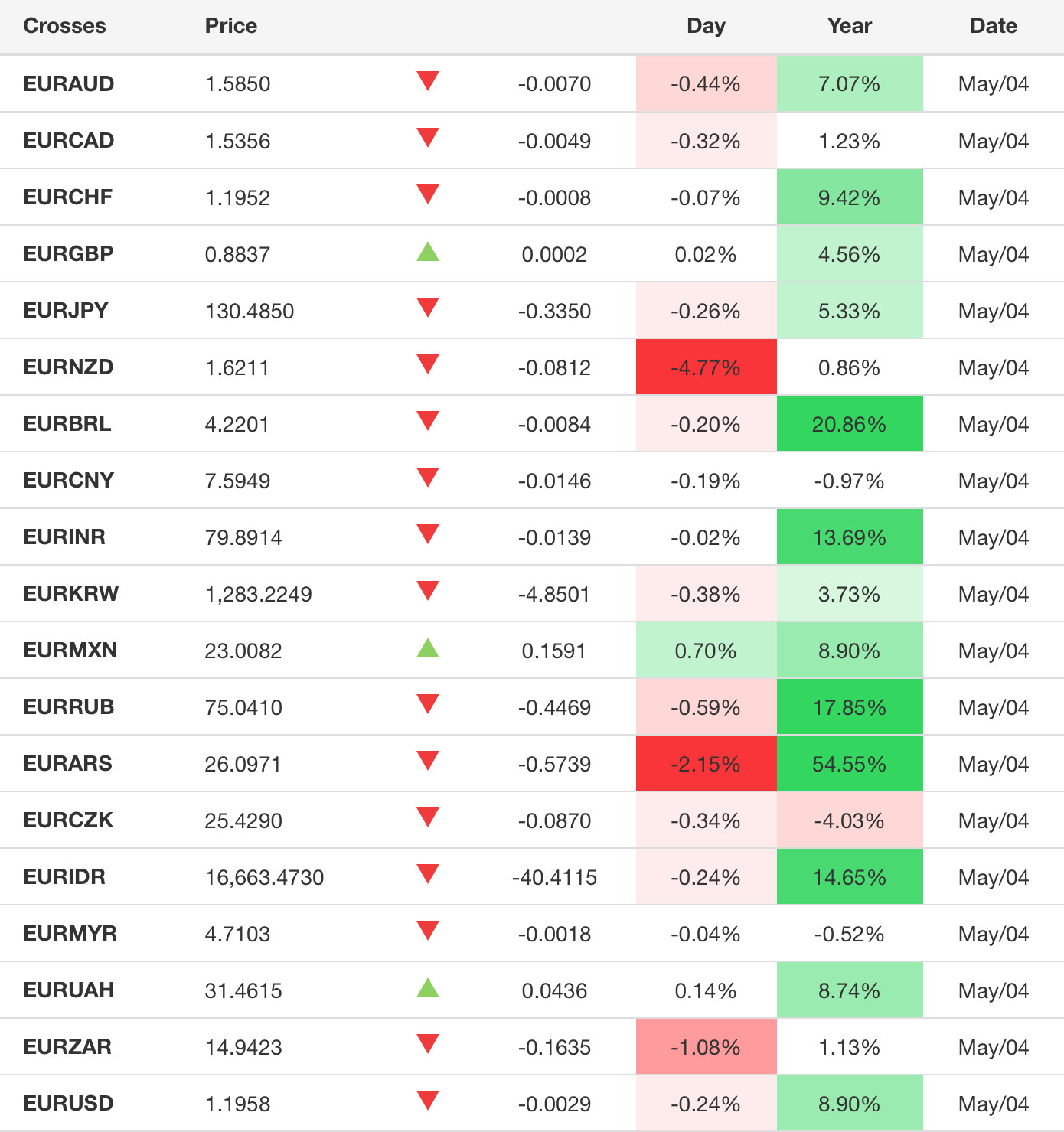

È evidente però che se i grandi movimenti di capitali che hanno rilanciato le quotazioni del Dollaro (visto come divisa-rifugio tutte le volte che uno shock attraversa i mercati) derivano dai timori di sostenibilità dei debiti pubblici dei Paesi Emergenti al crescere dei tassi di interesse internazionali, i possibili danni che ne possono derivare che non si limitano alla sola Argentina. Ecco in effetti un panorama dell’andamento di alcune divise di cambio nei confronti del Dollaro nel corso dell’ultimo mese:

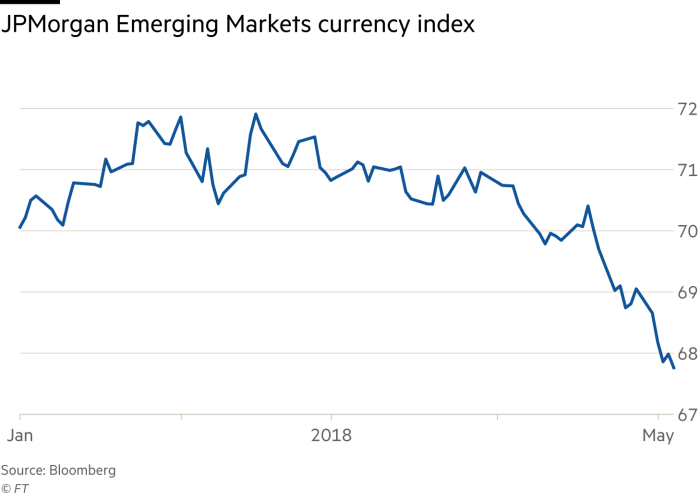

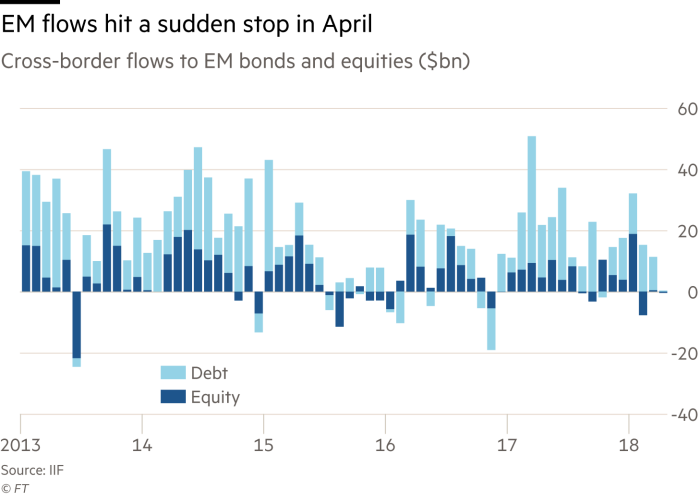

La tendenza dei capitali a fuggire dai paesi emergenti è iniziata orami più di sei mesi fa quando gli investitori professionali hanno preso atto del fatto che la volontà delle banche centrali di procedere gradualmente a ridurre gli stimoli monetari (Taper Tantrum) era divenuta inequivocabile. Ciò che oggi ha innestato una brusca accelerazione al processo di progressivo disimpegno dalle piazze finanziarie più periferiche è stato però l’incremento dei tassi a lungo termine, con la conseguenza che anche i piccoli risparmiatori hanno iniziato a disinvestire pesantemente da quei mercati.

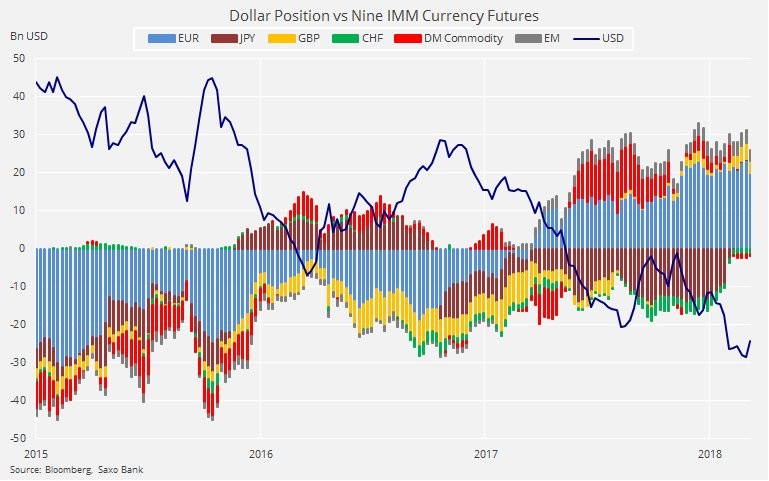

Nell’ultima settimana più di 6 miliardi di dollari sono stati disinvestiti dai fondi di investimento dedicati ai Paesi Emergenti per riversarsi su quelli occidentali e in particolare USA, Europa e Giappone. Il grafico qui riportato parla da solo:

Il problema è che quest’anno scadono titoli di stato emessi da numerosi Paesi Emergenti per oltre 900 miliardi di Dollari. Tra questi vi sono Turchia, Polonia e Argentina che contavano decisamente sull’interesse degli investitori stranieri per rifinanziare il proprio debito e che oggi appaiono decisamente vulnerabili alla risalita del Dollaro e dei tassi di interesse.

L’EURO-ZONA RIMANE STABILE (PER ORA)

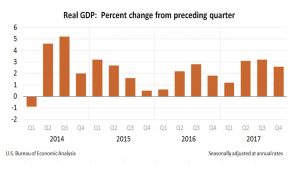

In questo oceano agitato di tassi che salgono -anche per l’inflazione che riprende vigore- (persino in Giappone ha superato l’1,2%), borse che oscillano, capitali che fuggono e divise che si svalutano troppo, sta invece (per ora) beatamente ferma come un’isola l’Euro-zona, con una crescita modesta, un‘ inflazione addirittura in declino, tassi di interesse ancora a zero e con un cambio Euro-Dollaro tornato ai livelli di Gennaio (ma con deciso plauso delle imprese esportatrici continentali che temevano di rimanere spiazzate dall’eccessiva rivalutazione della divisa unica).

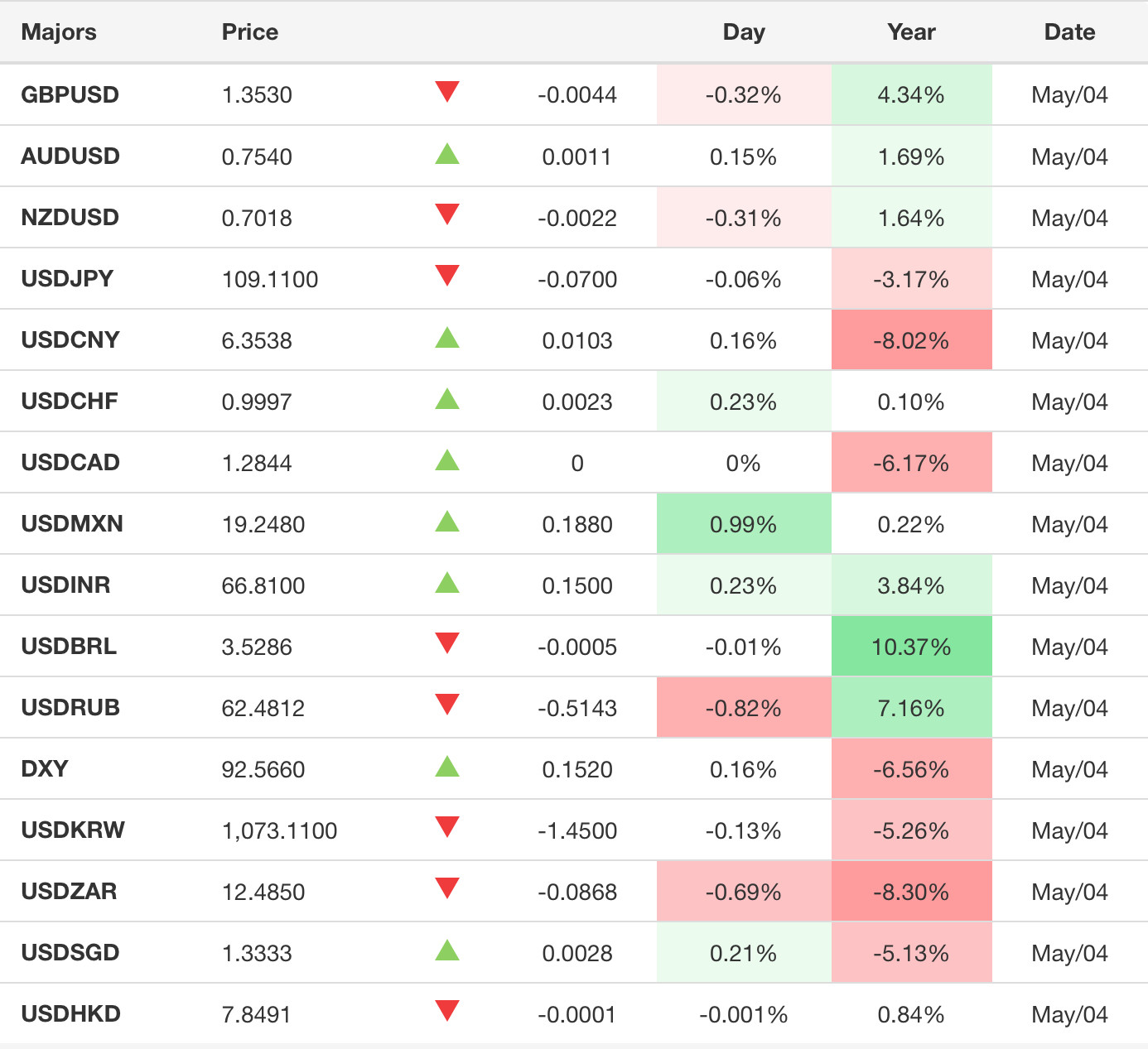

Come si può vedere dalla tabella sotto riportata mentre il Dollaro si apprezzava l’Euro si è mosso relativamente poco al ribasso nelle ultime settimane mentre ha ancora un margine positivo di quasi 9 punti% se si prende a riferimento il cambio di un anno fa e ci sono numerose valute minori nei confronti delle quali l’Euro si è decisamente rivalutato:

Ciò rassicura i mercati continentali e lascia le borse europee meno mosse delle altre, anzi leggermente in crescita come si può vedere dal grafico :Le previsioni sono che la Banca Centrale Europea non muoverà i propri tassi alla prossima riunione, per prudenza nei confronti di Paesi come l’Italia, la Slovenia e il Portogallo che potrebbero prendere il contagio dei timori sulla tenuta del debito. Ma se questa congiuntura prosegue ordinatamente (con l’Euro che si svaluta moderatamente sul Dollaro) la BCE potrebbe decidere di ampliare il proprio programma di intervento sui mercati, muovendosi controcorrente rispetto a tutti gli altri.

L’Europa sembra quindi “tenere botta” con risorse proprie e non dipendere affatto dai vistosi flussi di capitali che agitano il resto del globo terraqueo. Nel resto del mondo però tutti si chiedono se -Dollaro forte o meno- siamo arrivati sul ciglio dell’ennesima crisi finanziaria dei Paesi Emergenti.

Molti analisti sono pronti a scommettere che, rispetto a casi analoghi occorsi in passato, “stavolta è diverso”: c’è stata una forte ondata emotiva sui mercati azionari che ha scoraggiato l’investimento in fondi orientati ai mercati emergenti (vedi grafico):

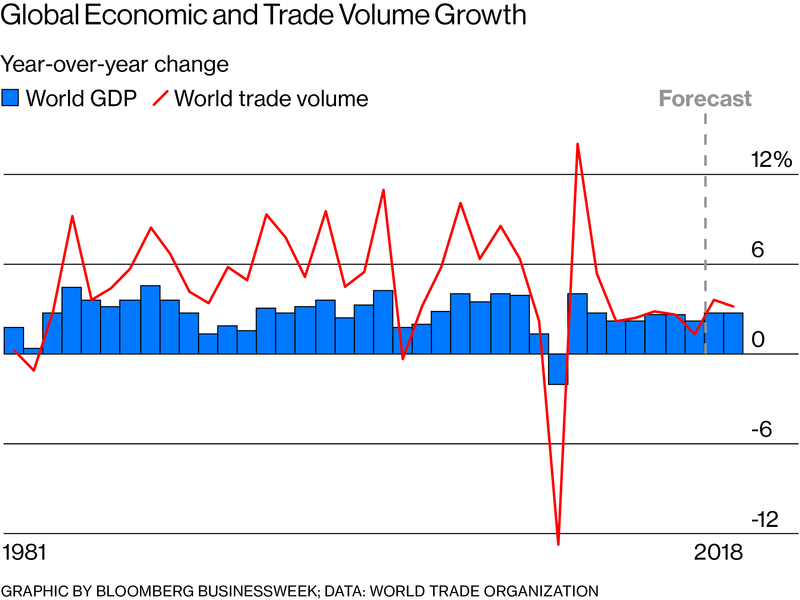

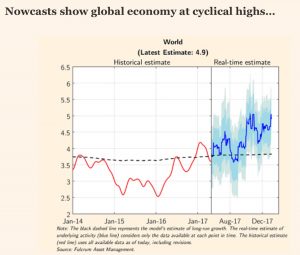

Ma, sintantochè l’economia globale continuerà a crescere e se le banche centrali non rovineranno la festa, la crescita sincronizzata e l’espansione del commercio mondiale continueranno ancora per molti mesi. Magari a ritmo ridotto e con ulteriori svalutazioni delle divise minori, ma non ci sono ancora fattori che fanno pensare al peggio. Come si può vedere qui sotto, la crescita del prodotto globale lordo e del commercio mondiale sembra relativamente stabile e le previsioni non sono (ancora) cambiate:

Nonostante lo sconquasso sui cambi valute perciò, sembra decisamente presto per i mercati finanziari per indossare gli elmetti e alzare le difese, almeno in Europa.

Stefano di Tommaso

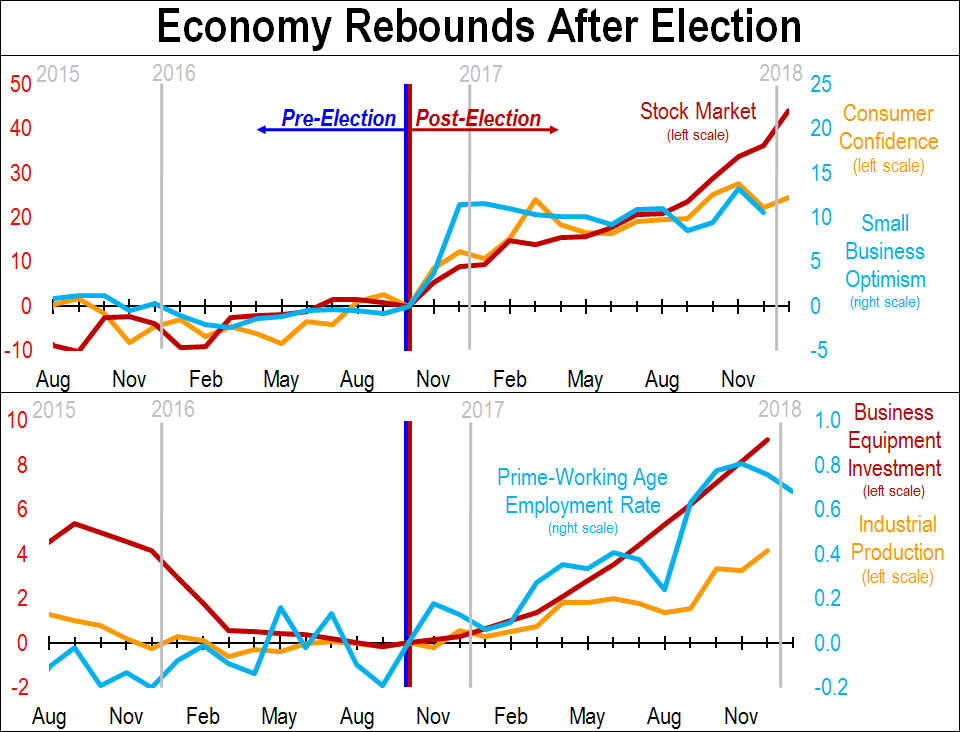

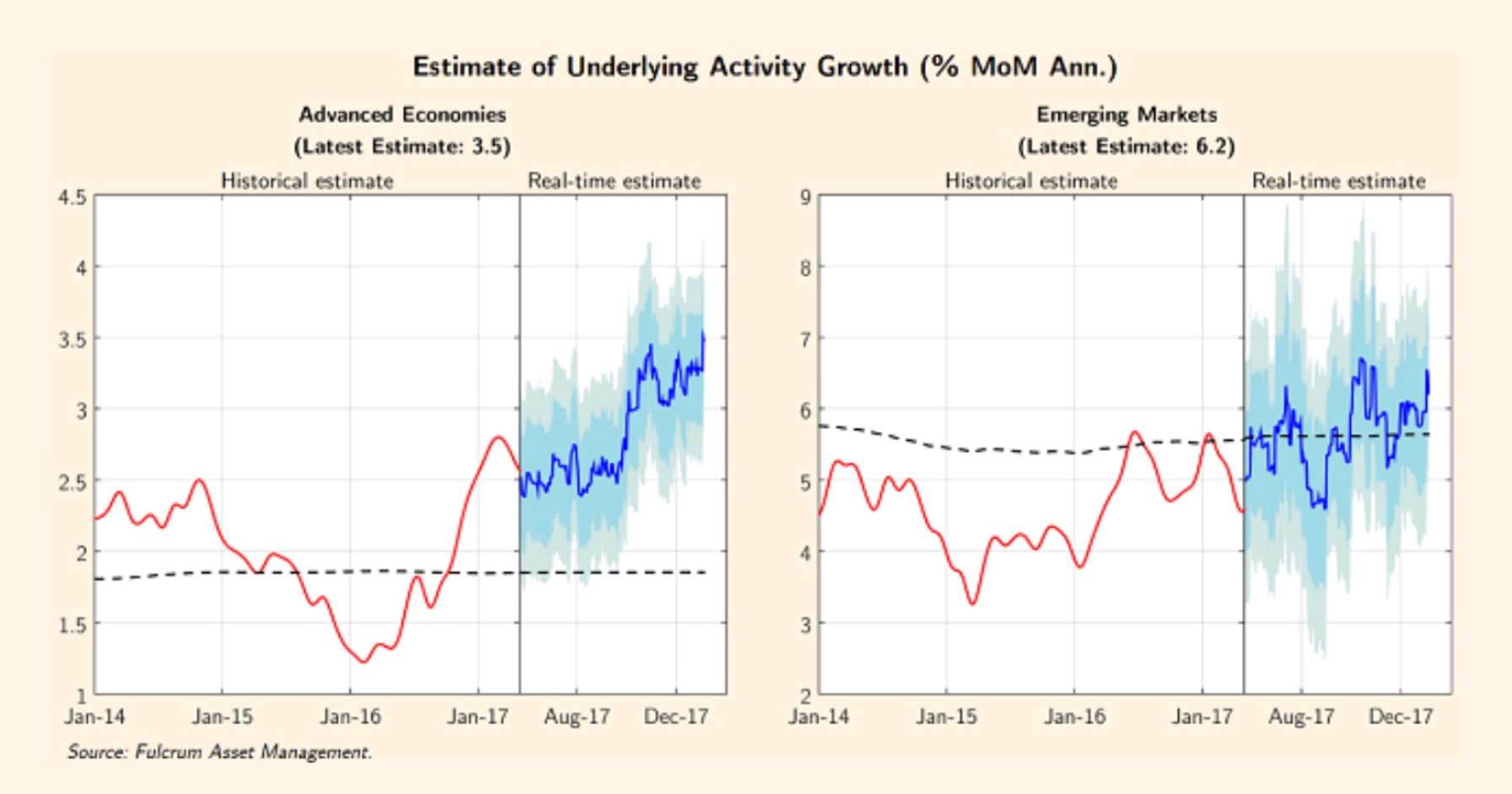

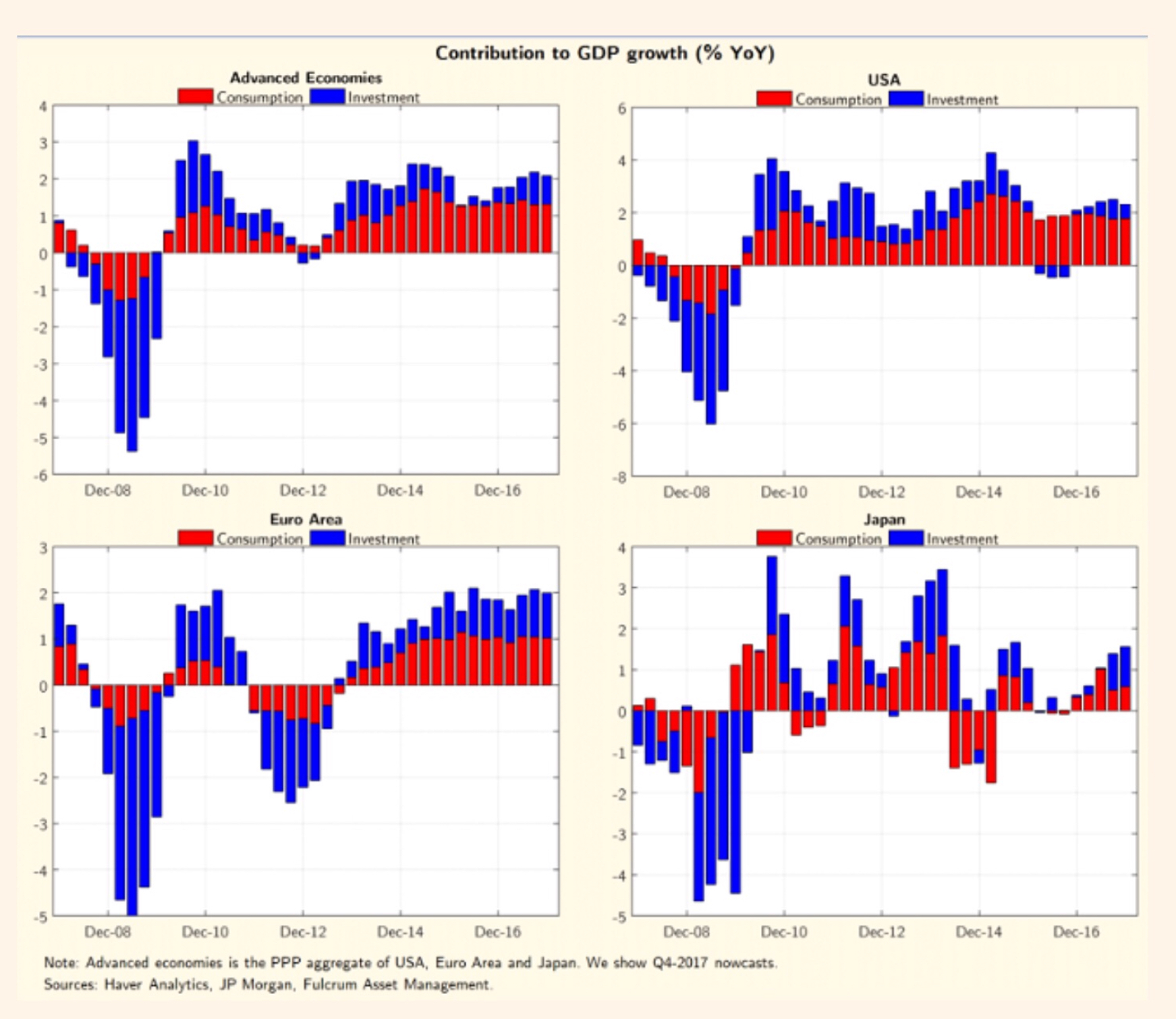

Oggi gli indici dello sviluppo delle piccole e medie imprese, quelli della produzione industriale, degli ordinativi all’industria e persino quelli del commercio globale sono tornati ai massimi da molti anni addietro. L’accesso al credito e il suo costo limitato hanno spinto gli investimenti e la nuova ondata di digitalizzazione ha sorpreso per quanto si sia introdotta meglio nei Paesi Emergenti che non avevano le sovrastrutture occidentali. Ma soprattutto sono gli investimenti che sembrano essere letteralmente decollati in quei Paesi.

Oggi gli indici dello sviluppo delle piccole e medie imprese, quelli della produzione industriale, degli ordinativi all’industria e persino quelli del commercio globale sono tornati ai massimi da molti anni addietro. L’accesso al credito e il suo costo limitato hanno spinto gli investimenti e la nuova ondata di digitalizzazione ha sorpreso per quanto si sia introdotta meglio nei Paesi Emergenti che non avevano le sovrastrutture occidentali. Ma soprattutto sono gli investimenti che sembrano essere letteralmente decollati in quei Paesi. Gli ultimi otto anni hanno visto i Paesi Anglosassoni avventurarsi con un certo successo nelle politiche di espansione monetaria operate dalle banche centrali dopo la recessione innescata nel 2008 dal collasso dei mercati finanziari, quantomeno nel far tornare a crescere le quotazioni e la liquidità di quei mercati finanziari. Hanno avuto invece minor successo nel trasmettere tale impulso all’industria e ai commerci, e hanno registrato un’indubbia tensione a livello sociale perché quelle operazioni di acquisto di titoli sul mercato aperto hanno favorito i grandi detentori di capitale finanziario e indirettamente alimentato la disuguaglianza sociale senza essere accompagnate da politiche di perequazione dei redditi da parte dei governi di praticamente ogni paese OCSE, che anzi hanno perseguito impostazioni neo-liberiste.

Gli ultimi otto anni hanno visto i Paesi Anglosassoni avventurarsi con un certo successo nelle politiche di espansione monetaria operate dalle banche centrali dopo la recessione innescata nel 2008 dal collasso dei mercati finanziari, quantomeno nel far tornare a crescere le quotazioni e la liquidità di quei mercati finanziari. Hanno avuto invece minor successo nel trasmettere tale impulso all’industria e ai commerci, e hanno registrato un’indubbia tensione a livello sociale perché quelle operazioni di acquisto di titoli sul mercato aperto hanno favorito i grandi detentori di capitale finanziario e indirettamente alimentato la disuguaglianza sociale senza essere accompagnate da politiche di perequazione dei redditi da parte dei governi di praticamente ogni paese OCSE, che anzi hanno perseguito impostazioni neo-liberiste.

Questa necessità di attendere è anche un’ottima notizia per i mercati borsistici: se la liquidità in circolazione non farà marcia indietro tanto in fretta allora i mercati troveranno qualche ostacolo in più verso la discesa, mentre molto investitori professionali si riposizionano sul reddito fisso abbassando i tassi impliciti dei titoli che comperano e dunque in contrasto con il rialzo dei tassi d’interesse che invece si prepara da parte di principali banchieri centrali. Storicamente l’appiattimento della curva dei tassi (normalmente inclinata positivamente per le scadenze più lontane) è stato un segnale di inversione del ciclo economico, ma questa volta non è detto che succeda ancora, almeno non così presto.

Questa necessità di attendere è anche un’ottima notizia per i mercati borsistici: se la liquidità in circolazione non farà marcia indietro tanto in fretta allora i mercati troveranno qualche ostacolo in più verso la discesa, mentre molto investitori professionali si riposizionano sul reddito fisso abbassando i tassi impliciti dei titoli che comperano e dunque in contrasto con il rialzo dei tassi d’interesse che invece si prepara da parte di principali banchieri centrali. Storicamente l’appiattimento della curva dei tassi (normalmente inclinata positivamente per le scadenze più lontane) è stato un segnale di inversione del ciclo economico, ma questa volta non è detto che succeda ancora, almeno non così presto.