AUTUNNO CALDISSIMO

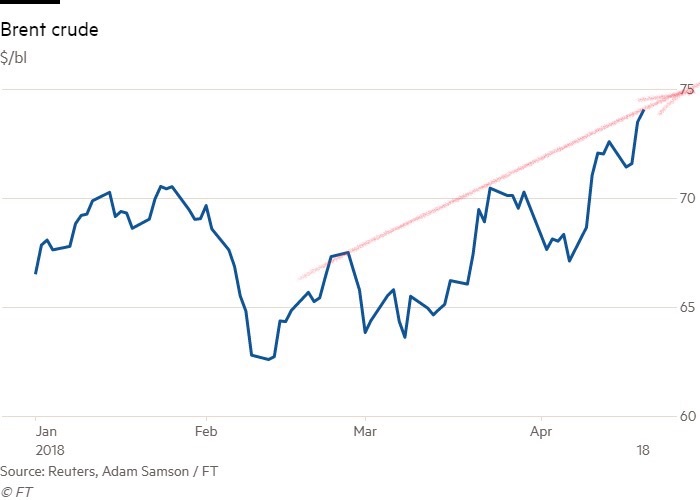

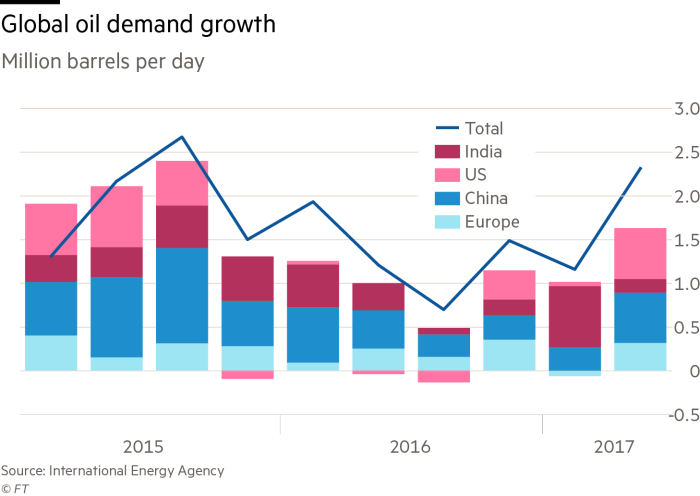

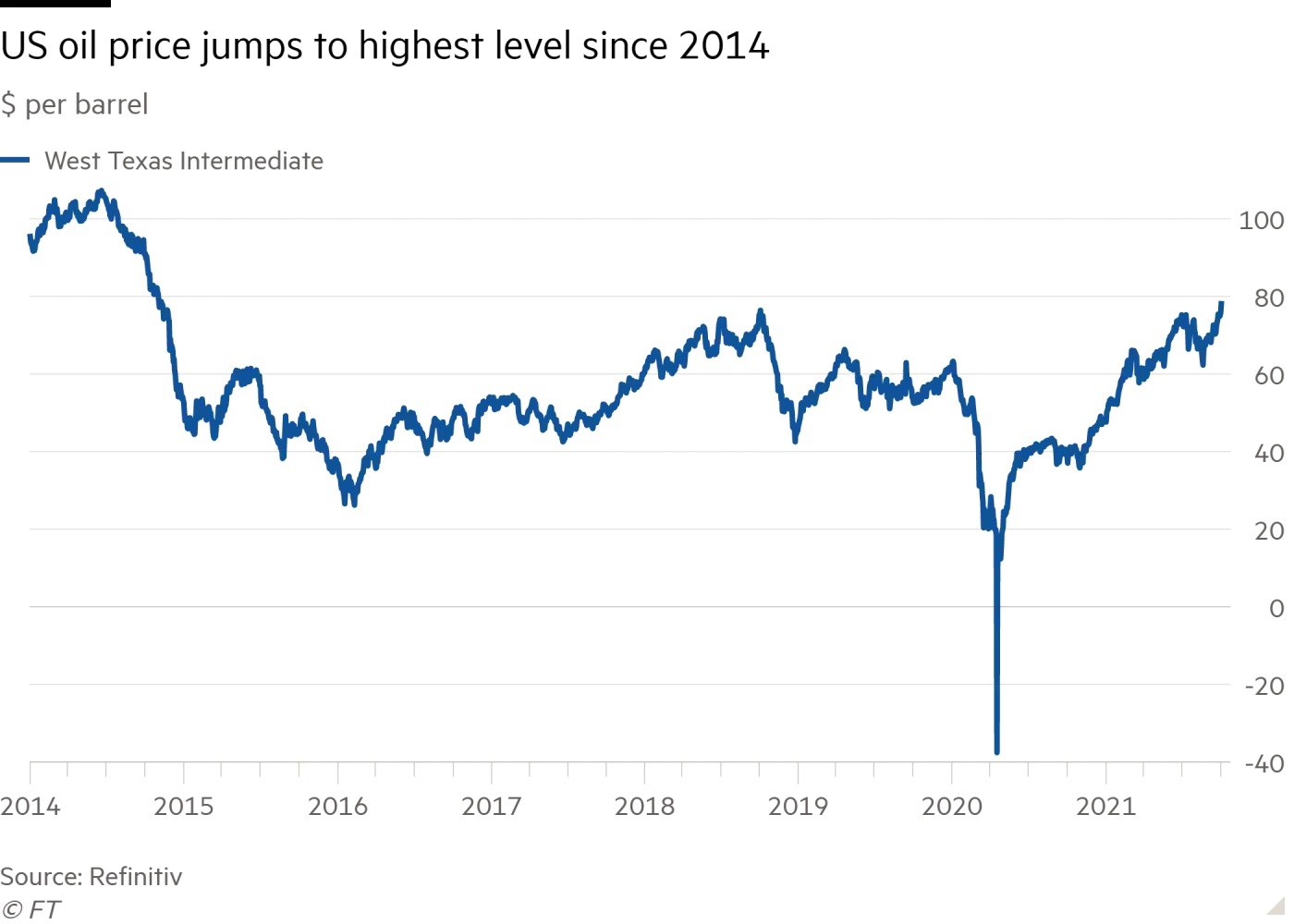

Petrolio a 80 dollari al barile, il massimo da sette anni! E il bello è che non è finita.il prezzo del gas è cresciuto molto di più, spingendo svariati produttori di energia elettrica a spostarsi sul petrolio per limitare i danni: solo questo fatto ha aggiunto circa mezzo milione di barili al giorno alla domanda mondiale di petrolio, tornata dopo il crollo pandemico a crescere negli scorsi mesi più di quanto è tornata a crescere l’attività estrattiva.

IL RUOLO DELL’OPEC+

C’è dunque da attendersi nuove tensioni sui prezzi perché ieri l’OPEC+ (l’organizzazione dei produttori di petrolio che include anche la Federazione Russa) ha sì acconsentito ad accrescere la produzione di greggio, ma moderatamente e gradualmente, fino a raggiungere un incremento di 400mila barili, dunque meno dell’ accresciuta domanda.

Se a questo ragionamento si aggiunge la considerazione del fatto che le scorte strategiche di petrolio e gas sono quasi dappertutto molto basse e che dunque governi, produttori e distributori stanno soltanto aspettando il momento buono per ricostituirle, ecco che non si intravede la fine del tunnel che sta portando verso la soglia psicologica dei 100 dollari al barile il prezzo del petrolio.

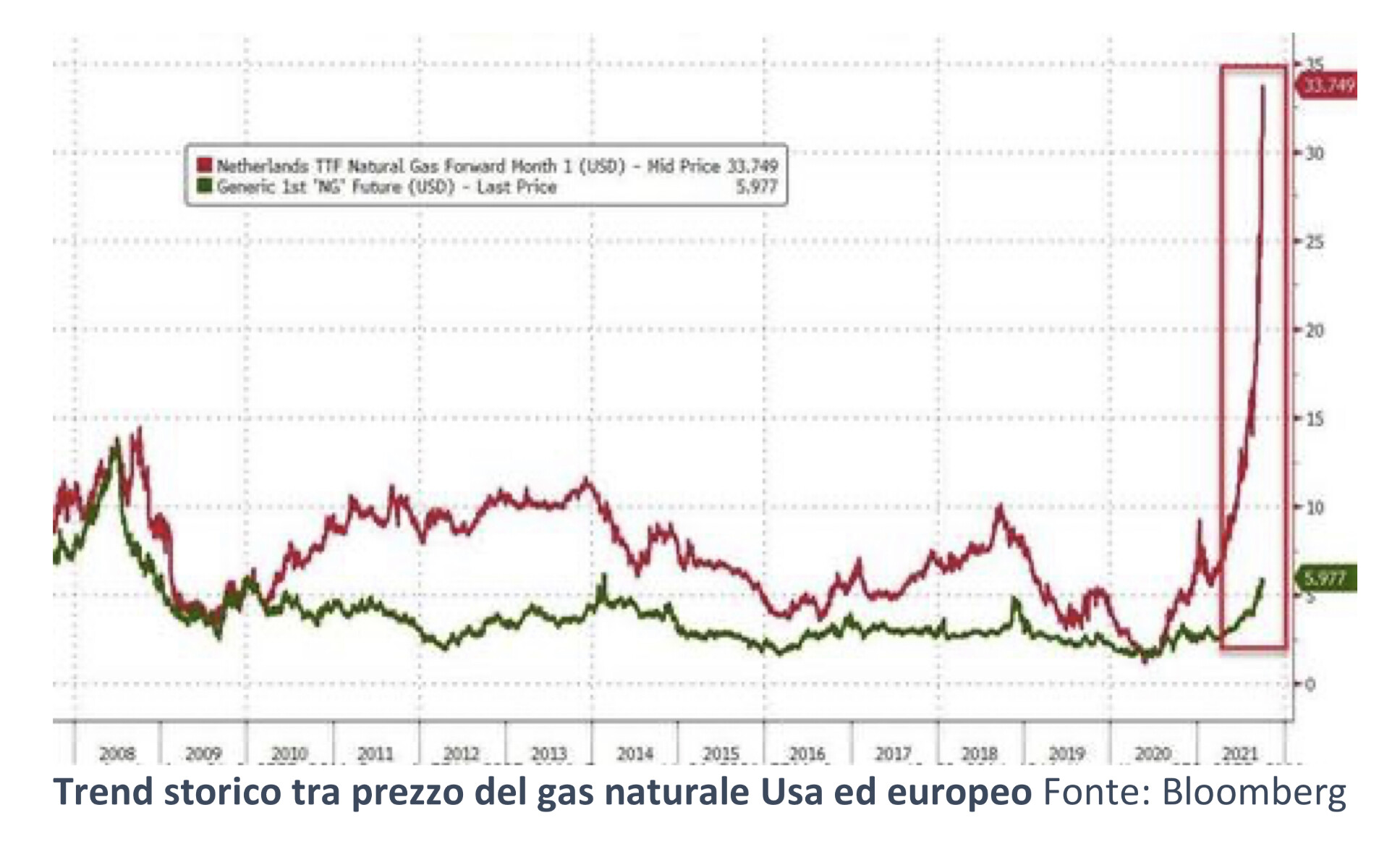

MA IL GAS È CRESCIUTO DI PIÙ

D’altronde se volessimo fare un paragone, il prezzo del metro cubo di gas naturale è cresciuto fino ad un livello equivalente a circa 180-190 dollari al barile di petrolio (cioè di circa il doppio della crescita del prezzo del petrolio sul mercato), seminando il panico persino tra gli intermediari, molti dei quali potrebbero rischiare il tracollo finanziario perché, di fronte a una tale impennata, avevano nei giorni scorsi scommesso su un ribasso.

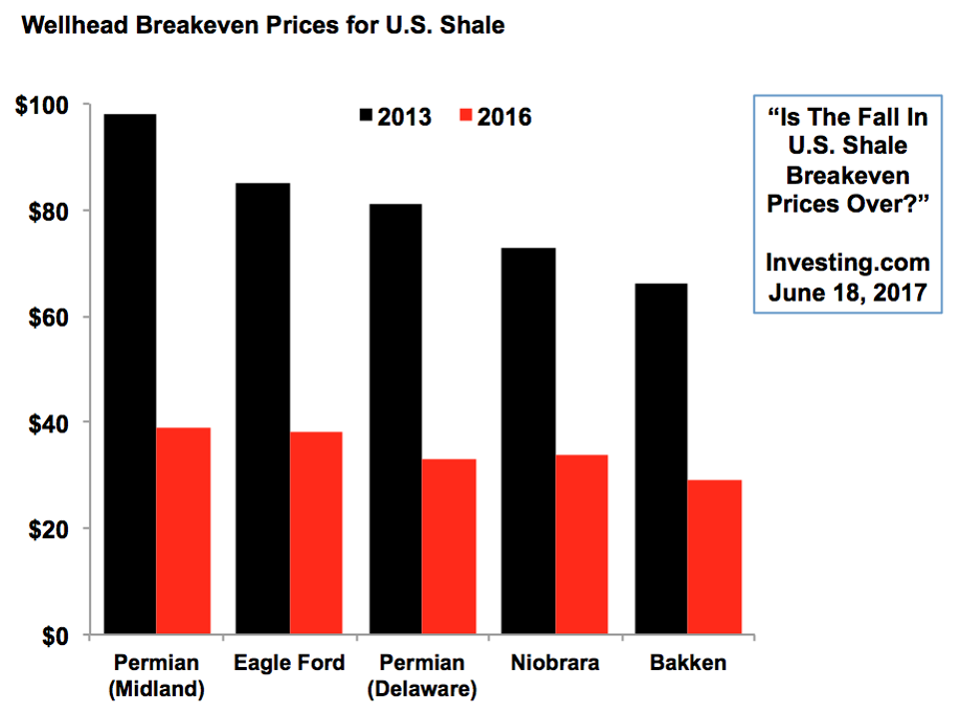

La stessa America, che produce più materia prima energetica di quanta ne possa consumare (e dunque la esporta) è preoccupata per le conseguenze dolorose che ciò potrebbe scatenare sull’economia reale (l’incremento quasi scontato della velocità di circolazione della moneta), che rischia di trovarsi di fronte all’ennesima fiammata inflazionistica dopo che le autorità monetarie e politiche si erano sperticate sulla “temporaneità” del rialzo dei prezzi.

E ARRIVA LA SVALUTAZIONE MONETARIA

In un precedente articolo avevamo fatto notare che era andata più o meno nello stesso modo all’inizio degli anni ‘70, quando però il mondo non affogava nei debiti e in una marea di derivati finanziari come oggidì, con i quali stavolta si può “scherzare” molto meno di allora nel lasciare che i tassi di interesse rincorrano la svalutazione monetaria.

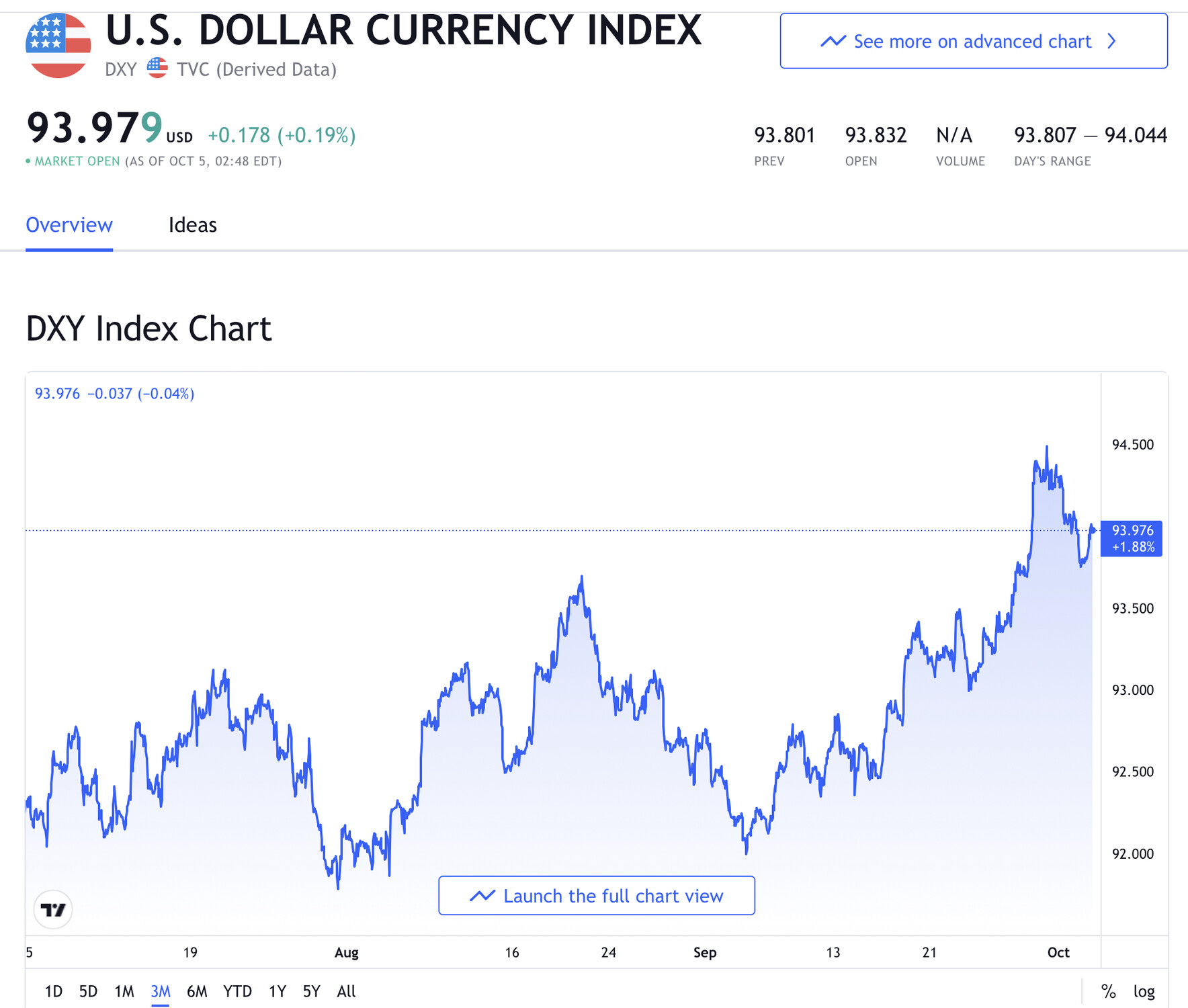

Non a caso il Dollaro è risalito bruscamente la scorsa settimana e rischia di proseguire la tendenza al rialzo. Questo rischia di indurre ulteriore tensione sul prezzo delle materie prime, paradossalmente più preoccupando che facendo gioire i paesi emergenti, i debiti finanziari dei quali rischiano di rivalutarsi più dell’incremento dei ricavi da export.

I media ne parlano assai poco ma i governi di tutto il mondo sono in allarme, e stanno correndo ai ripari in ordine sparso, senza un opportuno coordinamento. Soprattutto dopo aver strombazzato ai quattro venti la necessità di ridurre le emissioni nocive, sostituendo le fonti energetiche di origine fossile con quelle da fonti rinnovabili.

BORSE GIÙ-PREZZI SÙ E, TUTTAVIA…

Concludiamo con due grandi -ma non scontate- ovvietà: 1) l’economia globale rischia ulteriori rallentamenti che sono l’esatto opposto di ciò che poteva sperare sino a pochissimi mesi fa, e 2) le borse (come anche le quotazioni dei titoli a reddito fisso) non potranno che accusare il colpo, quantomeno a livello psicologico.

Dunque ciò che è destinata ad amplificarsi è principalmente la volatilità, sebbene non necessariamente possa essere a rischio il livello finale dei listini (quello di fine anno, utile per calcolare la performance di chi amministra patrimoni), dal momento che c’è pur sempre in circolazione molta liquidità ancora a caccia di occasioni.

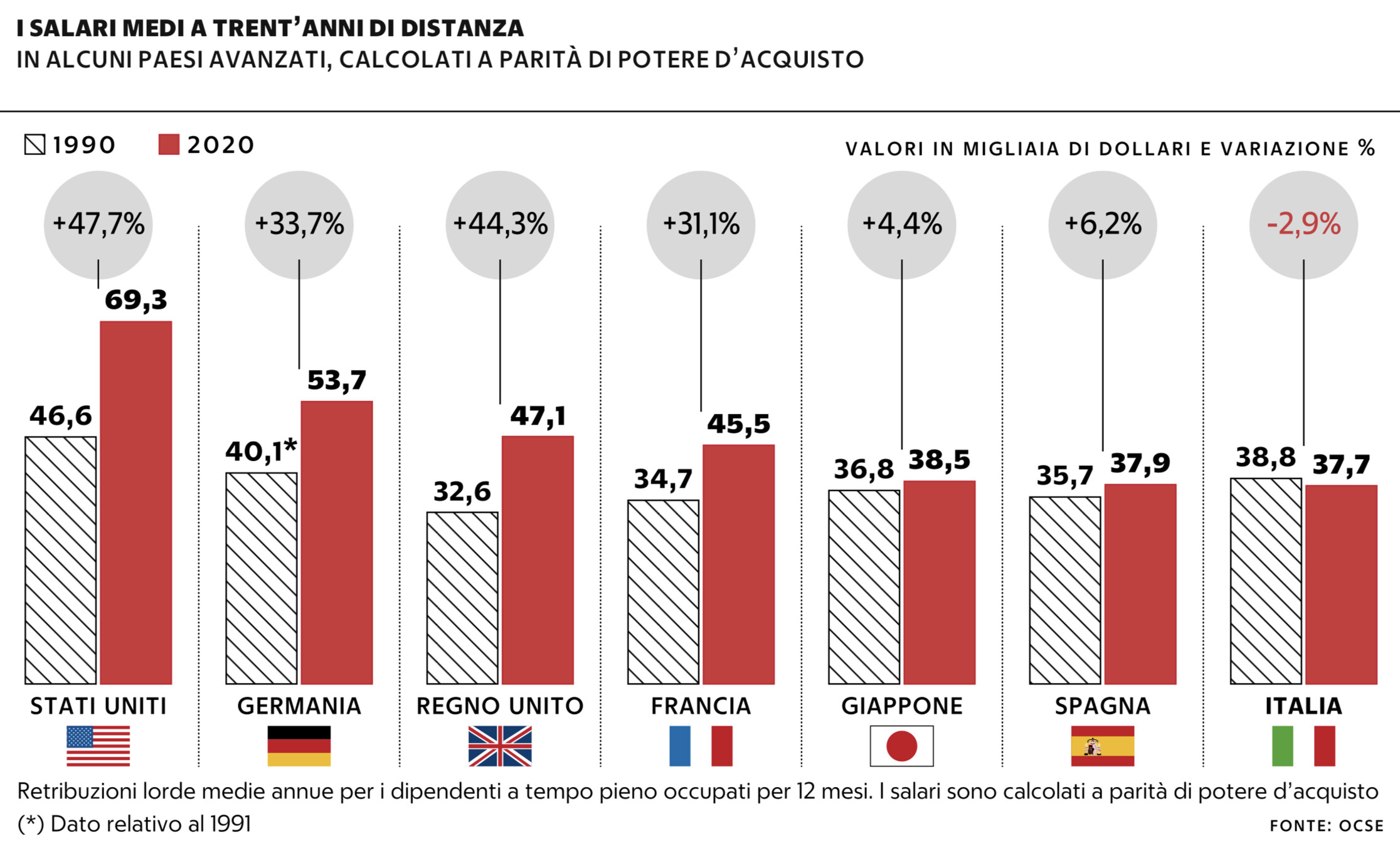

LA PROBABILE RINCORSA DEI SALARI

Un’ultima considerazione riguarda l’economia de’noantri: l’Italia ha sino ad oggi sperimentato una forte deflazione salariale, che ha compresso i consumi e trattenuto la risalita dei prezzi al consumo. Il paragone con gli altri paesi industrializzati lo si può leggere da questo grafico ed è impietoso: nel periodo dì riferimento il nostro potere d’acquisto si è praticamente dimezzato rispetto agli Stati Uniti d’America.

Ma l’arrivo probabile dell’inflazione a due cifre porrà più dì un problema dì rivalutazione dei salari e della conseguente tenuta dei conti pubblici, dal momento che una parte importante (più dì un terzo) dì tutti gli assunti sono dipendenti della pubblica amministrazione!

Stefano di Tommaso