ECCO PERCHÉ I MERCATI FINANZIARI NON BRILLERANNO

I recenti scossoni sui mercati finanziari stimolano il dibattito sulla durata e le possibili evoluzioni dell’attuale super-ciclo economico, ma l’osservazione delle più recenti tendenze dell’economia globale pone molti più interrogativi di quanti ne aiuti a risolvere.

Eppure le possibili risposte alle questioni che emergono appaiono estremamente stimolanti per riuscire a farsi un’idea di dove possono orientarsi i mercati finanziari.

Solo pochi mesi fa le borse valori sembravano dolcemente addormentate sopra un letto di fiori: le loro quotazioni, giunte e persistentemente piuttosto stabilmente ai massimi storici, avevano cancellato la tradizionale volatilità e il susseguirsi ininterrotto di notizie economiche positive aiutava la speranza che i livelli stratosferici di capitalizzazione delle borse potessero arrivare a una giustificazione razionale attraverso la crescita degli utili aziendali.

LE RAGIONI DI BREVE TERMINE

Poi alcuni “cigni neri” sono comparsi all’orizzonte :

– dapprima i timori d’inflazione (più volte rientrati),

– dopo è comparso lo spettro del protezionismo (anch’esso oramai di fatto fugato),

– infine lo scandalo del mancato rispetto dei dati personali da parte del più grande social network del mondo (purtroppo confermato) e i timori che possa presagire a una maggiore regolamentazione di tutta la sfera del business su internet.

Tutti elementi che hanno condotto al ribasso le borse in generale e in particolare l’intero comparto dei titoli cosiddetti “tecnologici”, che sono ancor oggi quelli che esprimono i moltiplicatori di valore più elevati e pertanto sono più sensibili alle attese circa i profitti futuri.

Tutti elementi che hanno condotto al ribasso le borse in generale e in particolare l’intero comparto dei titoli cosiddetti “tecnologici”, che sono ancor oggi quelli che esprimono i moltiplicatori di valore più elevati e pertanto sono più sensibili alle attese circa i profitti futuri.

Ma quanto i suddetti timori possono influire sulle quotazioni di lungo termine? La risposta è quasi ovvia: assai poco. Le vere ragioni per cui i mercati finanziari non brilleranno neanche nel prossimo futuro è da ricercarsi altrove.

LE RAGIONI DI LUNGO TERMINE

Agli analisti più attenti infatti le recenti vicende sono solo sembrate delle “occasioni” per scatenare vendite di titoli che forse sarebbero arrivate comunque. Da almeno un anno infatti quasi tutti i grandi gestori di portafogli indicavano la volontà di assumere una posizione più prudente riguardo alle borse valori, ma sono spesso stati sopraffatti dagli ulteriori e importanti rialzi che queste hanno realizzato ancora in tutto il 2018 e sono talvolta dovuti correre ai ripari riacquistando ciò che avevano venduto.

I motivi di fondo della prudenza degli investitori erano molto più importanti :

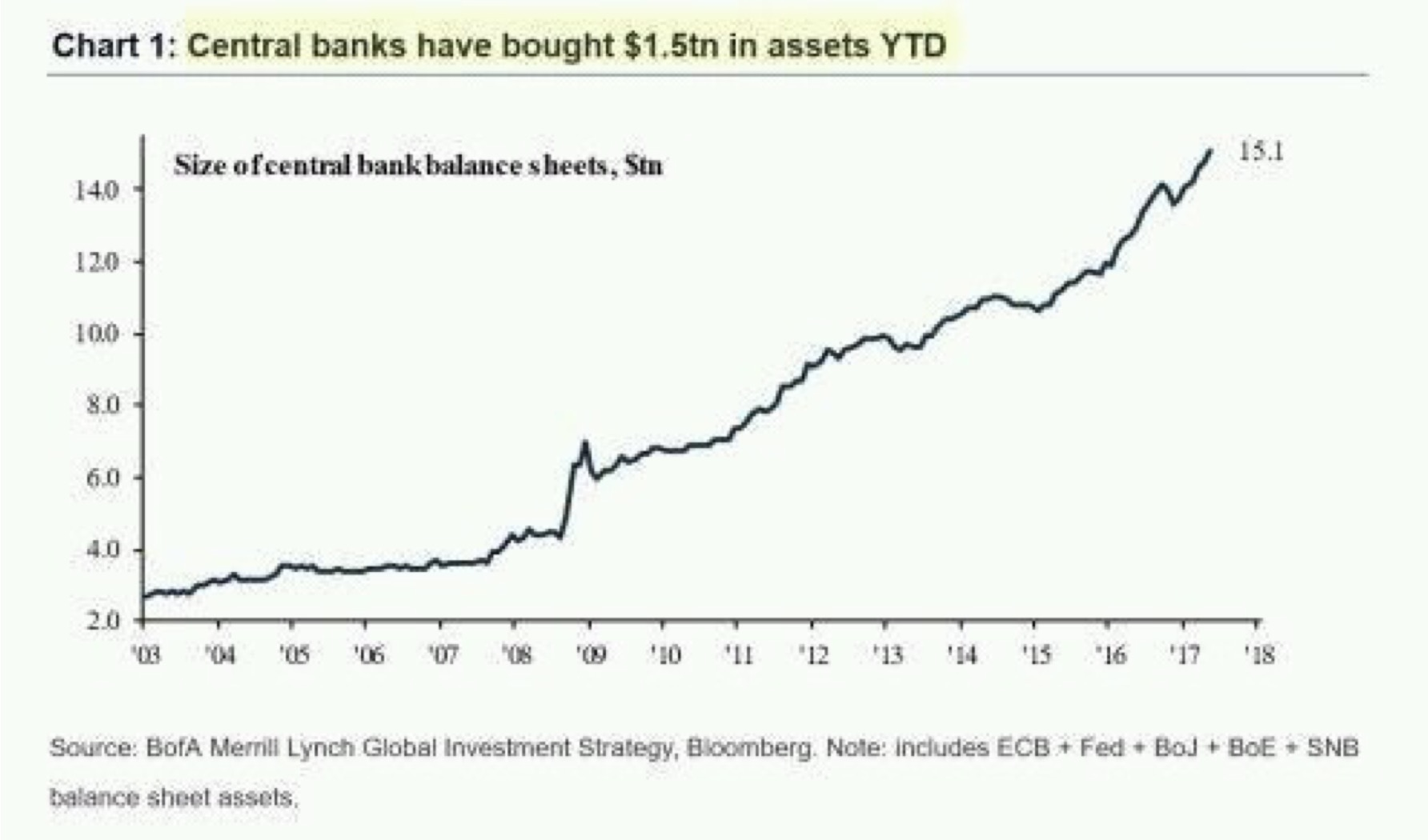

– L’aspettativa di riduzione della grande liquidità in circolazione, dai più vista quale principale causa dei forti rialzi delle borse valori,

– L’attesa di passaggio alla maturità dell’attuale ciclo economico positivo americano, già durato straordinariamente più della media ma evidentemente non eterno, che comporterà una riduzione delle attese di profitto che oggi sono ancora molto alte,

– La dichiarata volontà delle banche centrali di avviare il rialzo dei tassi di interesse (qualcuna come la Federal Reserve Bank of America lo ha già fatto diverse volte, qualcun’altra come la Banca Centrale Europea lo ha solo ipotizzato per il prossimo anno), con le ovvie conseguenze che esso può portare in termini di attualizzazione dei rendimenti futuri.

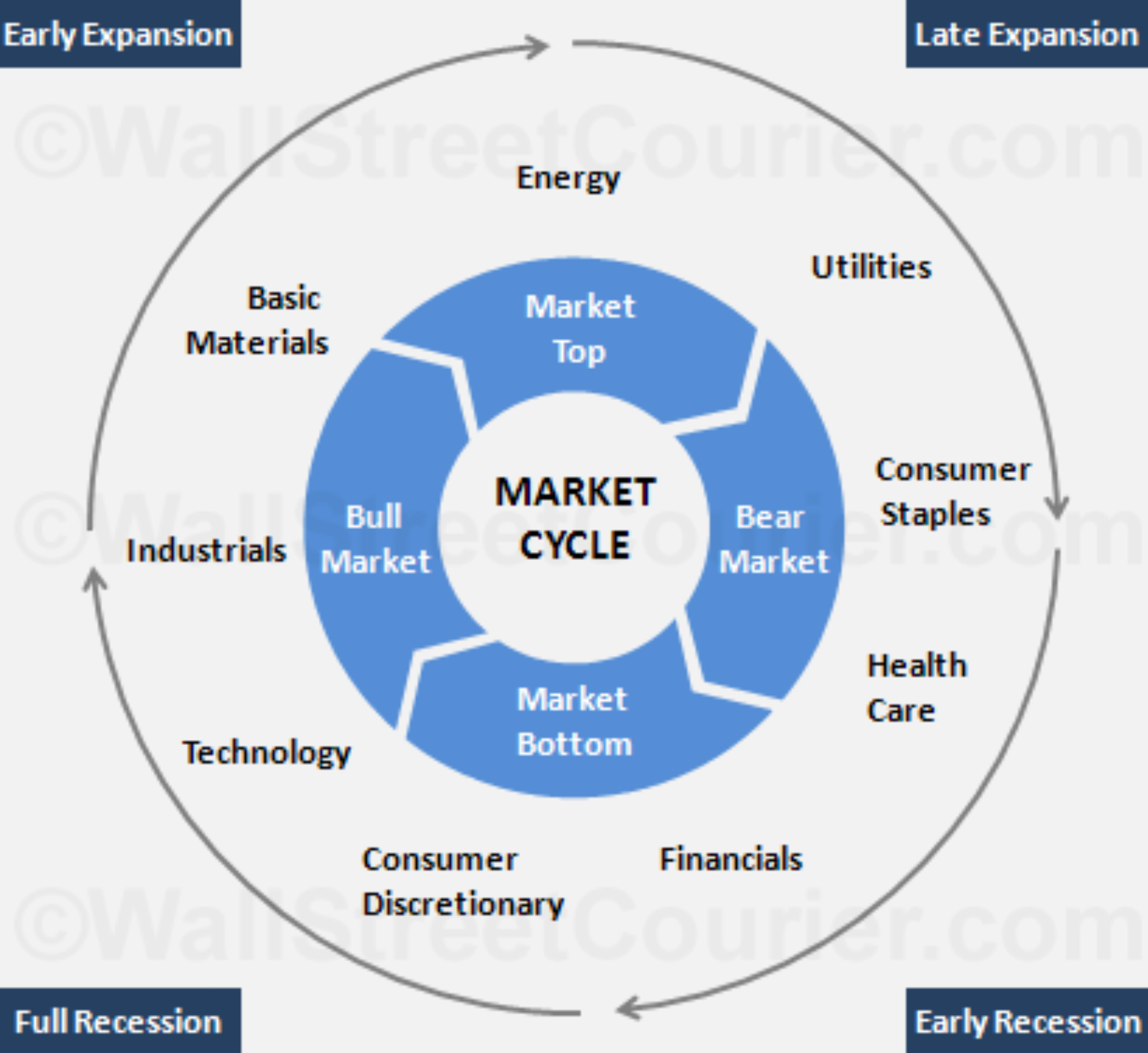

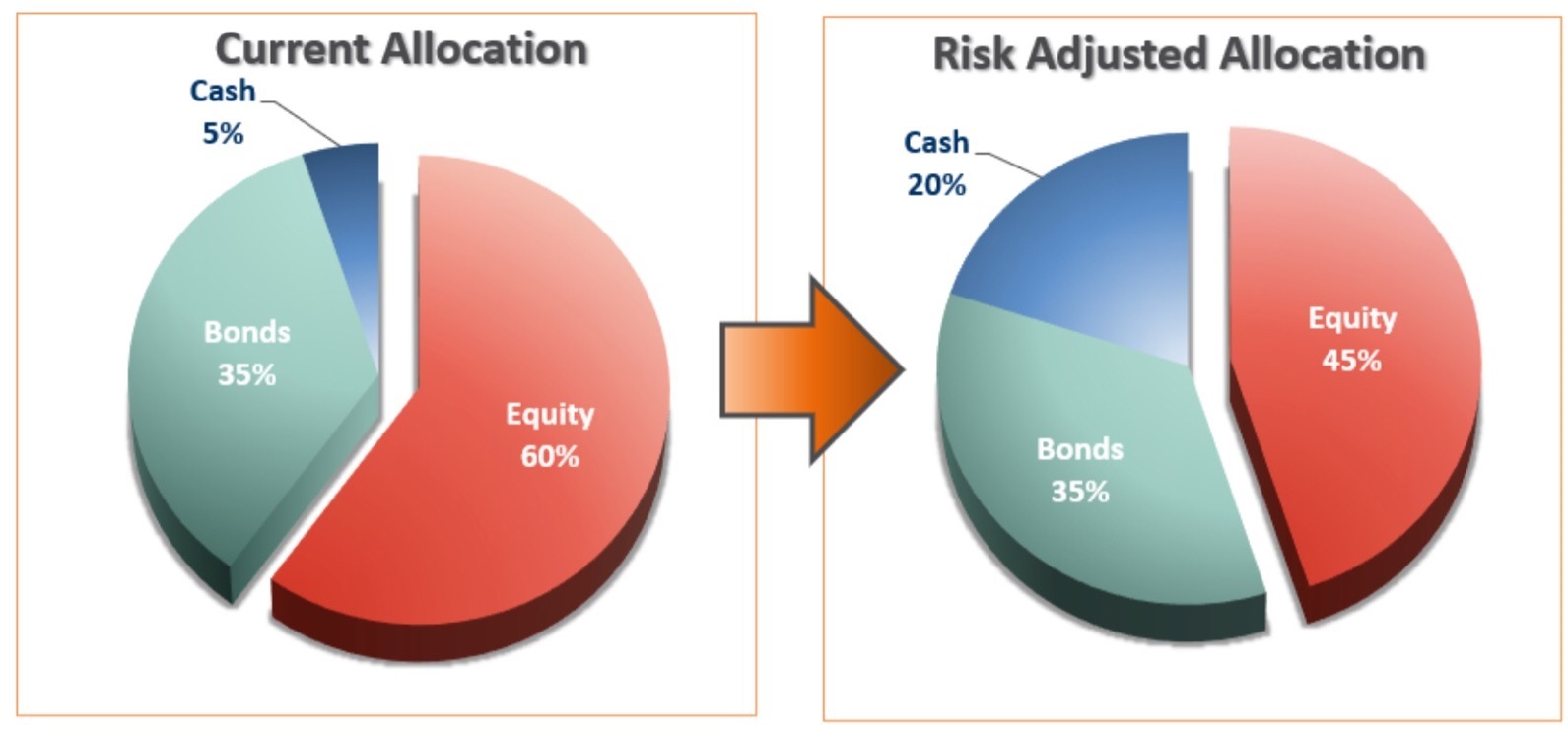

Il grafico sotto riportato indica la strategia condivisa da molti di essi nel medio termine e, di conseguenza, la necessità di riuscire a monetizzare una quota importante del portafoglio azionario:

Il ragionamento degli investitori pertanto non fa una piega: se nel medio termine l’allocazione dei portafogli avrà un assetto più prudente, allora forse è meglio cominciare a vendere subito, prima che i prezzi scendano ulteriormente.

L’IMPORTANZA DELLA CURVA DEI TASSI DI INTERESSE

Ma la vera chiave di lettura dei mercati non riguarda le borse, bensì i titoli a reddito fisso, la cui dinamica esprime talune “singolarità” rispetto alla politica monetaria delle principali banche centrali (che prevede un rialzo generalizzato dei tassi):

– I rendimenti dei titoli a più lunga scadenza non crescono, anzi, scendono, dunque le loro quotazioni crescono, riflettendo una maggior domanda degli investitori più prudenti e, forse, l’aspettativa di una scarsa ricrescita dell’inflazione attesa;

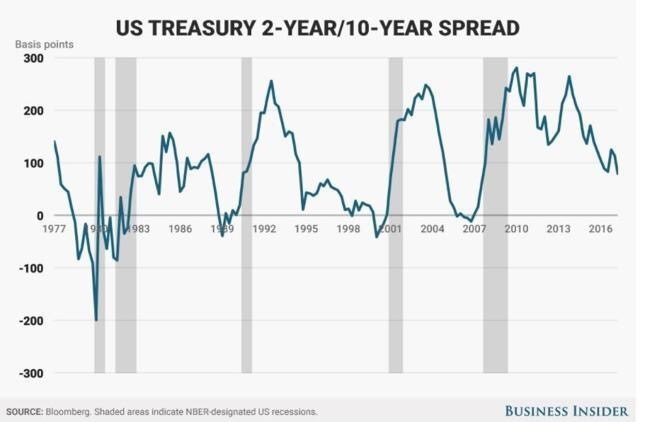

– I tassi a breve invece crescono (principalmente nei paesi anglosassoni), indicando un appiattimento della “curva dei rendimenti” (il grafico dei rendimenti espressi dal mercato per ciascuna delle durate : dalla più breve alla più lunga). Normalmente l’inclinazione è positiva, dunque le durate più lunghe esprimono rendimenti più alti, in teoria grazie al maggior premio per la illiquidità dell’investimento.

Nei periodi nei quali il ciclo economico sta per invertirsi (segnalando una possibile recessione) spesso la differenza tra i rendimenti a lungo termine (tipicamente : a 10 anni) e quelli a breve termine (tipicamente : a 2 anni) si riduce molto, se non diviene addirittura negativa. Questo fenomeno si è dimostrato nel tempo come uno degli indicatori più affidabili dell’incombere di una possibile recessione (vedi il grafico storico 1977-2016 qui riportato):

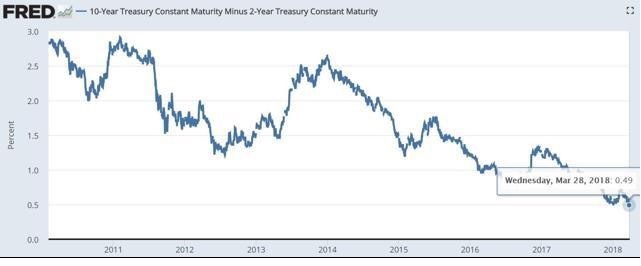

Oggi -almeno in America- si è in effetti arrivati in zona di rischio, visto che oramai la differenza tra i tassi a breve e quelli a lungo termine è scesa sotto il mezzo punto (vedi grafico):

Ma se si guarda al grafico precedente si può chiaramente vedere che nessuna recessione recente è arrivata sino a quando l’inclinazione della curva è rimasta positiva.

Dal momento tuttavia che la disponibilità di credito e di capitali per gli investimenti risulta particolarmente importante per la salute dell’economia, la gestione dei tassi di interesse risulta cruciale per l’andamento del ciclo economico e questo è anche il motivo per il quale spesso le recessioni sono causate dagli errori di politica monetaria delle stesse banche centrali, molte delle quali hanno come unico obiettivo quello di mantenere basso (ma non negativo) il tasso di inflazione e tendono a rialzare i tassi quando temono che la dinamica positiva di consumi e salari possa surriscaldare l’economia e stimolare un aumento dei prezzi non controllato.

LA BOLLA DEI TITOLI “TECNOLOGICI”

Negli ultimi anni inoltre le banche centrali hanno toccato con mano i possibili danni che può provocare un crollo dei mercati finanziari, ragione per cui tendono a monitorarne da vicino l’andamento per evitare che si gonfino bolle speculative che poi esplodono recando danni all’economia reale. Questo è ad esempio il caso della Federal Reserve, che ha fino ad oggi pilotato abilmente la sua campagna di moderatissimi rialzi dei tassi di interesse proprio in questa direzione.

Ma le quotazioni raggiunte dal comparto “tecnologico” delle principali borse mondiali sono comunque andate oltre ogni ragionevole aspettativa, e non per niente oggi esse sono sotto feroce osservazione. Anche perché il peso che le capitalizzazioni di questi titoli ha acquistato di recente è cresciuto oltre misura sul totale dei principali listini di borsa.

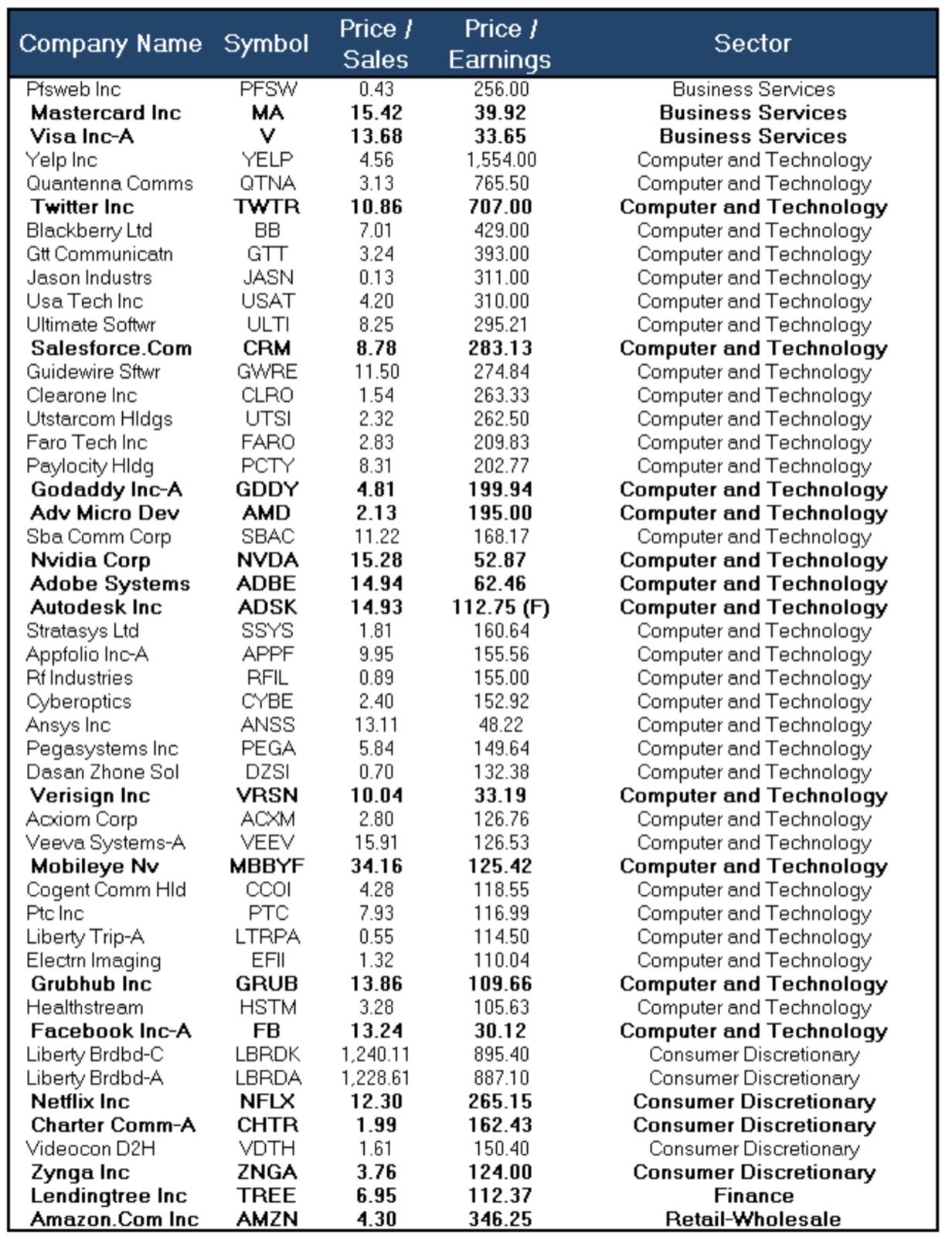

Ecco un panorama dei moltiplicatori toccati dai principali di quei titoli intorno alla prima decade di Marzo:

E’ evidente che in molti di quei casi il mercato si è fatto prendere la mano, tanto da far sembrare titoli come Amazon neanche tra i più cari. Scandalo o meno, c’era da aspettarselo un ridimensionamento di moltiplicatori che in media andavano oltre le cento volte i profitti attesi!

Oggi, anche a causa della forte volatilità rilevata, alla conclusione del primo trimestre del 2018 gli indici delle principali borse mondiali sono (per la prima volta da molti trimestri) scesi al di sotto dei livelli raggiunti nel precedente trimestre (vedi grafico):

NON È’ COLPA DI FACEBOOK

Ma la colpa non è solo di Amazon e delle quotazioni stellari che hanno caratterizzato i titoli che esprimevano le maggiori aspettative di crescita. I recenti ribassi hanno radici nella strana ripresa economica che il mondo moderno sta vivendo.

Si prenda ad esempio la crisi delle vendite al dettaglio, dai più indicate quali vittime dell’insorgere del commercio elettronico. Ebbene, non è vero!

Le vendite online di Amazon, per esempio, nel mercato più sviluppato da quest’ultima (quello americano) contano solo per l’1,5% del totale delle vendite al dettaglio USA (80 miliardi di dollari su un totale di circa 5.500 miliardi). Il totale del commercio elettronico oggi ammonta all’8,5% circa dei consumi al dettaglio, contro il 2% di dieci anni fa.

Le vendite di Apple in America ammontano a circa 100 miliardi di dollari, di cui due terzi sono relative agli Iphone, con una quota di mercato intorno al 44% dei 150 miliardi di dollari di vendite di telefonini, oltre ai quali ci sono le spese per accessori e servizi collegati (circa 200 miliardi di dollari in totale). Solo 10 anni fa quei 200 miliardi erano solo 10 miliardi di dollari.

Dunque i consumi americani si sono spostati verso i telefonini per circa 190 miliardi di dollari, superando il 3,5% dei consumi totali, cui si sommano altri circa 150 miliardi di dollari relativi agli abbonamenti dei telefonini e ai servizi di rete collegati (un altro 2,7% che porta il totale della spesa per cellulari in USA a circa il 6% dei consumi). Questi 350 miliardi di dollari sono ovviamente stati sottratti ad altri capitoli di spesa, quali l’abbigliamento e gli accessori.

Se prendiamo le spese per la salute e le cure mediche (circa 3300 miliardi di dollari, sebbene non siano catalogate insieme alle vendite al dettaglio), esse sono cresciute moltissimo e oggi ammontano al 60% delle vendite al dettaglio. E’ chiaro che hanno assorbito una parte importante del reddito degli americani e che questo ha contribuito a tenere basse le spese per consumi discrezionali (e quindi anche i livelli di prezzo di questi ultimi).

LA ROTAZIONE DEI PORTAFOGLI INCREMENTA LA VOLATILITÀ

E’ chiaro che quanto visto fin qui significa che il mondo moderno (di cui l’America è più o meno sempre un precursore) sta cambiando e con esso la profittabilità dei settori economici.

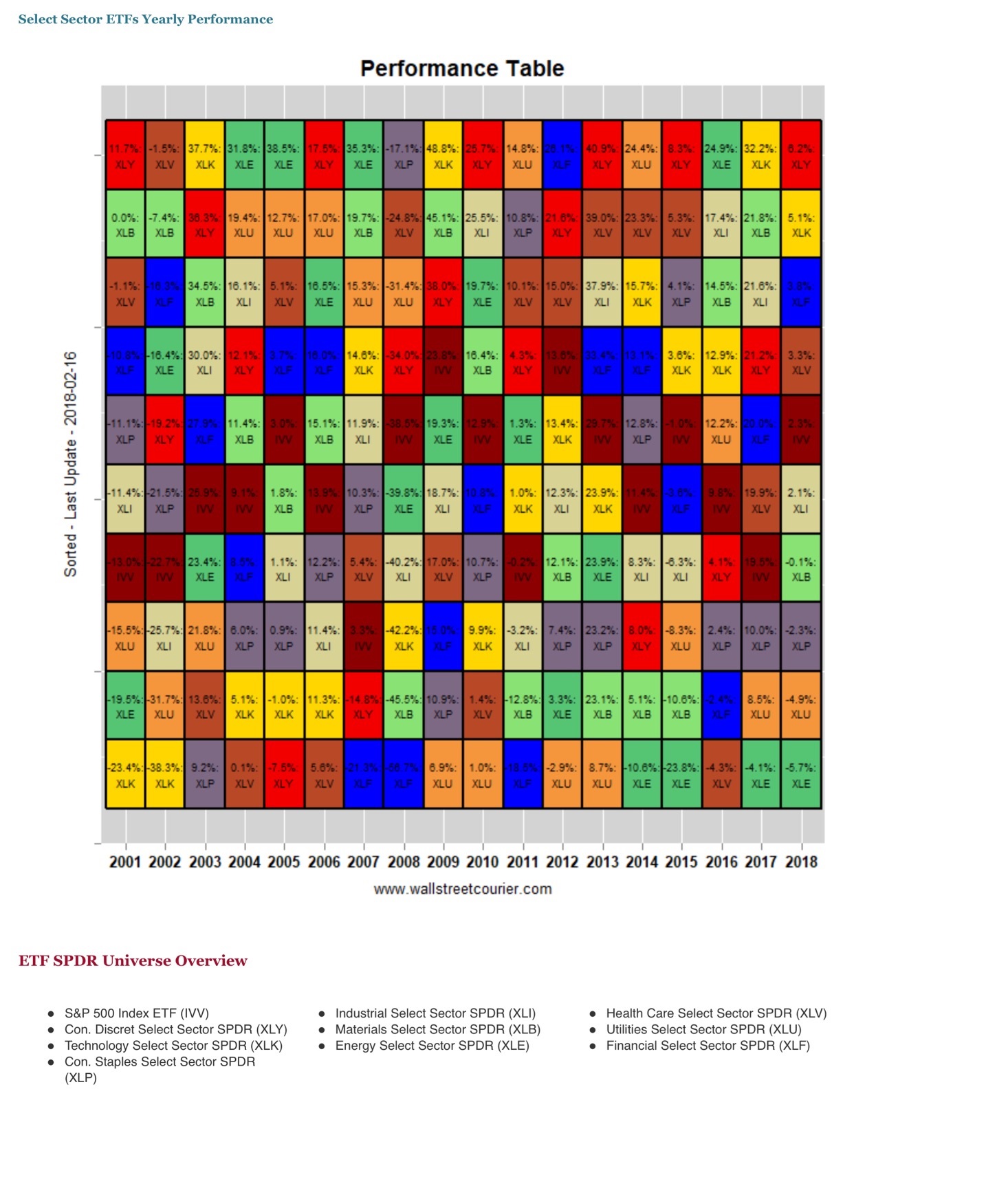

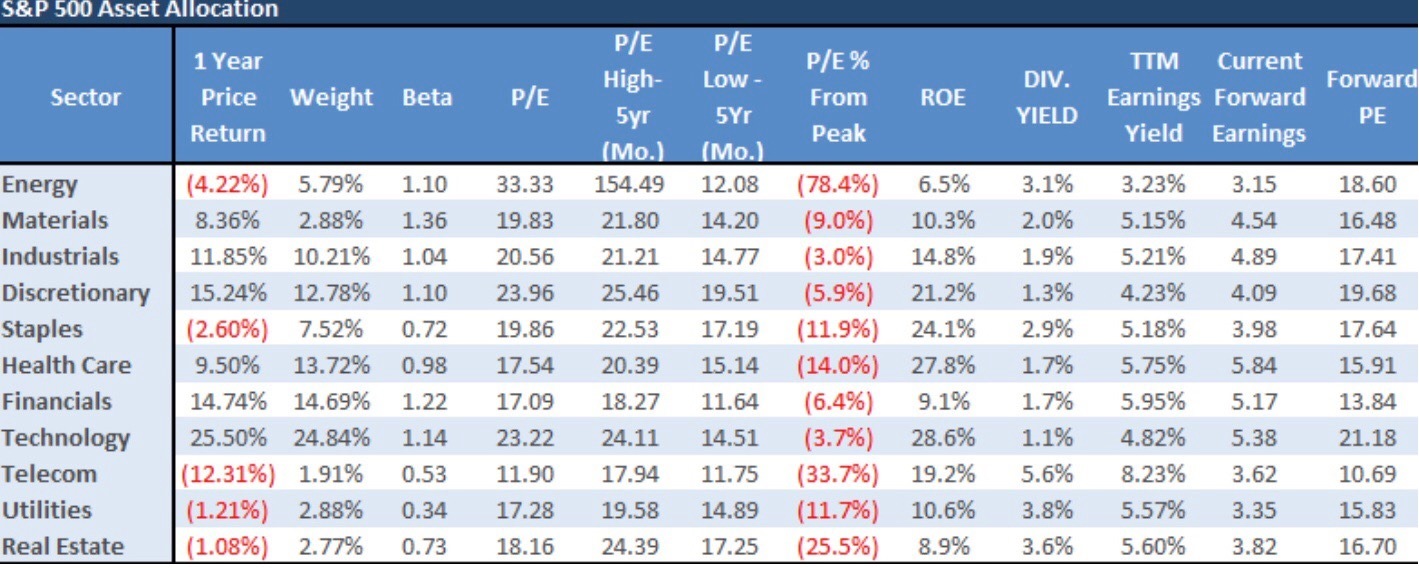

Nella tabella che segue possiamo prendere nota di quali settori industriali hanno fatto le migliori e le peggiori performances fino ad oggi:

Ma ancora una volta le prospettive oggi cambiano, il rischio di una maggior regolamentazione del trattamento dei dati personali tende a ridimensionare pesantemente le quotazioni dei titoli legati a internet (Google, ad esempio) e ai social network in particolare, e di conseguenza anche gli investimenti dei grandi gestori di portafogli devono ruotare.

Ogni importante rotazione dei portafogli tuttavia porta con sè degli inevitabili scossoni e non riesce mai a svilupparsi nella più assoluta “souplesse” perché I gestori cercano di vendere sui rimbalzi. La volatilità che i mercati sembrano aver stabilmente acquisito in questi mesi è figlia non soltanto della necessità di vendere titoli ma anche della rotazione verso settori più “difensivi”.

E qui il discorso torna al punto di partenza: se tutti cercano di riposizionarsi verso una maggior prudenza alla fine le aspettative si autorealizzano. Difficile attendersi mesi di mercato “toro” con queste premesse!

Stefano di Tommaso