FINANZIARE UN’IMPRESA SENZA AVERE CREDITO

Quasi tutti gli imprenditori del mondo si sono chiesti, almeno all’inizio della propria avventura, come riuscire a finanziare il proprio business. Spesso il capitale sociale di partenza è minimo e le imprese neonate o recuperate da un dissesto appaiono difficilmente bancabili se non hanno ancora chiuso il primo bilancio oppure se le dimensioni sono troppo piccole. Molte nuove imprese magari rilevano attività esistenti e già avviate ma esse non sono normalmente “bancabili” se non possono parallelamente esibire adeguate garanzie patrimoniali a chi potrebbe finanziarle. Non c’è bisogno di perdersi d’animo in molti di questi casi perché spesso nelle attività di impresa esistono molteplici risorse nascoste o modalità alternative di fare affari che possono costituire una valida alternativa al debito bancario e sostenere l’impresa magari anche solo per qualche tempo.

LA CORRETTA DEFINIZIONE DI CAPITALE

Sicuramente un’impresa che nasce da zero -spesso una startup tecnologica- deve riuscire a dotarsi di un capitale di rischio di importo congruo con il proprio piano aziendale, sempre che ne faccia uno. Ecco, il piano aziendale è veramente importante perché se sviluppato correttamente fornisce indicazioni circa la necessità di cassa prospettica e spesso aiuta a reperire risorse chiarificando i rischi ed i rendimenti attesi dell’impresa. Quantomeno il piano aiuta a capire se il capitale di partenza sarà sufficiente a sostenere l’attività fino a quando non sarà possibile generare cassa ovvero accedere a nuove risorse finanziarie.

Sicuramente un’impresa che nasce da zero -spesso una startup tecnologica- deve riuscire a dotarsi di un capitale di rischio di importo congruo con il proprio piano aziendale, sempre che ne faccia uno. Ecco, il piano aziendale è veramente importante perché se sviluppato correttamente fornisce indicazioni circa la necessità di cassa prospettica e spesso aiuta a reperire risorse chiarificando i rischi ed i rendimenti attesi dell’impresa. Quantomeno il piano aiuta a capire se il capitale di partenza sarà sufficiente a sostenere l’attività fino a quando non sarà possibile generare cassa ovvero accedere a nuove risorse finanziarie.

IL PIANO D’IMPRESA NON SI PUÒ DELEGARE DEL TUTTO AI CONSULENTI

Il piano però non è soltanto un foglio di calcolo, bensì la disamina approfondita delle variabili di partenza che determinano i risultati attesi e delle modalità di impiego delle risorse necessarie. Quando quelle variabili di partenza sono correttamente confrontate con la realtà e diventano ipotesi credibili alla base dello sviluppo numerico atteso, ciò che bisogna aggiungere sono la descrizione e la quantificazione dei rischi e delle modalità per delimitarne le conseguenze negative.

Il piano però non è soltanto un foglio di calcolo, bensì la disamina approfondita delle variabili di partenza che determinano i risultati attesi e delle modalità di impiego delle risorse necessarie. Quando quelle variabili di partenza sono correttamente confrontate con la realtà e diventano ipotesi credibili alla base dello sviluppo numerico atteso, ciò che bisogna aggiungere sono la descrizione e la quantificazione dei rischi e delle modalità per delimitarne le conseguenze negative.

Un imprenditore “autentico” non può pensare di demandare a terzi il suo piano aziendale, bensì al massimo può farsi aiutare nel tracciarlo. Innanzitutto perché deve riuscire a comprendere se la sua attivitá aziendale consegue veri utili oppure genera perdite (cosa mai tanto scontata ex ante), e poi perché attraverso il piano egli inizia a prendere coscienza delle effettive necessità di investimento per sostenere l’attività (quanto può rendere l’impresa se si investe di più?) e infine per toccare con mano le esigenze di capitale circolante netto (che d’ora in avanti definiremo CCN, il cui importo deriva dalla somma algebrica del magazzino e del credito alla clientela, dedotto il credito di fornitura).

IL RUOLO DEL CAPITALE CIRCOLANTE NETTO

Più il CCN risulta elevato e più assorbe risorse finanziarie, che spesso non producono reddito. Più si riesce a ridurlo (magari aumentando vertiginosamente la velocità di rotazione delle scorte, oppure riducendo i tempi di incasso dalla clientela, o infine ottenendo per le ragioni più svariate dell‘ulteriore credito di fornitura) e meno risorse finanziarie serviranno all’impresa, soprattutto quando dovrebbe impiegarle altrove: nell’efficienza della produzione, nei sistemi di controllo e più che ogni altra cosa, nello sviluppo dei mercati di sbocco.

Più il CCN risulta elevato e più assorbe risorse finanziarie, che spesso non producono reddito. Più si riesce a ridurlo (magari aumentando vertiginosamente la velocità di rotazione delle scorte, oppure riducendo i tempi di incasso dalla clientela, o infine ottenendo per le ragioni più svariate dell‘ulteriore credito di fornitura) e meno risorse finanziarie serviranno all’impresa, soprattutto quando dovrebbe impiegarle altrove: nell’efficienza della produzione, nei sistemi di controllo e più che ogni altra cosa, nello sviluppo dei mercati di sbocco.

Il controllo efficiente del CCN è di solito il vero scoglio da superare per chiunque, tanto per il fatto che c’è sempre qualche modo ancora da scovare per ridurlo, quanto perché -se è fisiologico- c’è sempre qualche modalità alternativa per finanziarlo.

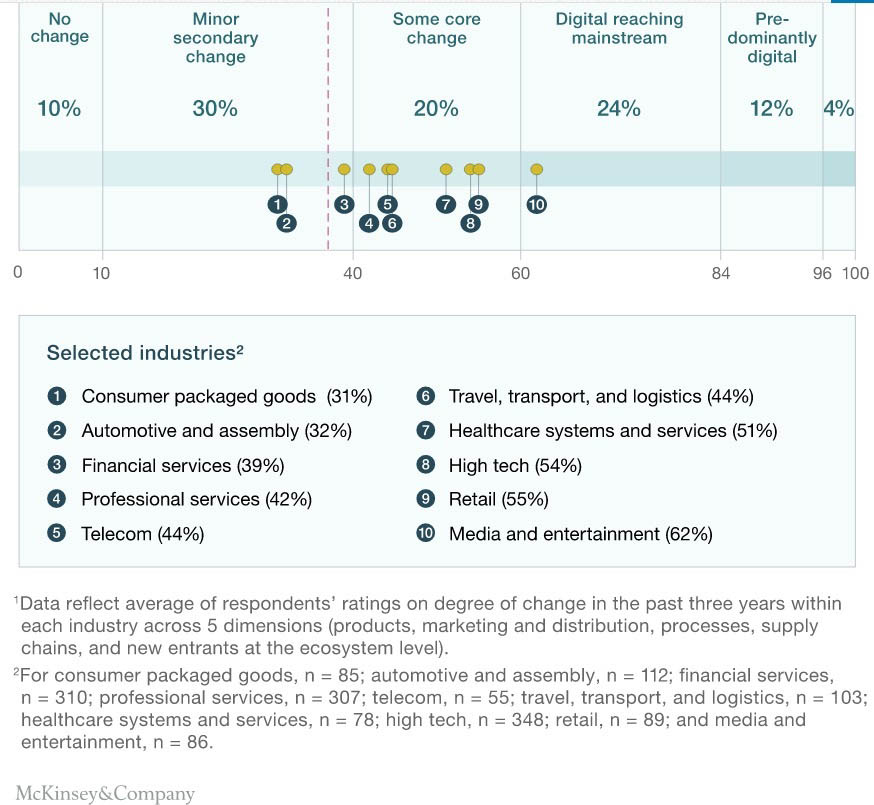

LE PIATTAFORME DI CREDITO ALTERNATIVE

Esistono infatti non solo le banche ma anche e soprattutto società di factoring di ogni genere (sino ai cosiddetti “marketplace” online) che si propongono alle imprese che vogliono smobilizzare i loro crediti commerciali verso imprese solide, e in qualche caso propongono persino di finanziare i loro fornitori (reverse factoring) e che in altre situazioni possono finanziare le consistenze di magazzino. Riuscire a coprire in questo modo le esigenze di CCN significa in molti casi trovare quelle risorse altrimenti non reperibili che fanno la differenza.

Esistono infatti non solo le banche ma anche e soprattutto società di factoring di ogni genere (sino ai cosiddetti “marketplace” online) che si propongono alle imprese che vogliono smobilizzare i loro crediti commerciali verso imprese solide, e in qualche caso propongono persino di finanziare i loro fornitori (reverse factoring) e che in altre situazioni possono finanziare le consistenze di magazzino. Riuscire a coprire in questo modo le esigenze di CCN significa in molti casi trovare quelle risorse altrimenti non reperibili che fanno la differenza.

Volendo stressare al massimo il concetto (e chi non trova risorse alternative spesso non può fare altrimenti) è teoricamente possibile cedere la proprietà degli assets aziendali mantenendo l’uso di quelli più strategici e si può arrivare a ottenere risorse per gli investimenti portando il CCN a un valore negativo, cioè ottenendo più credito di fornitura di quanto ammonti la somma di crediti commerciali e magazzino. Con quella differenza l’impresa può teoricamente finanziare anche i propri investimenti, anche se ovviamente l’arrivare a finanziare l’impresa grazie ai fornitori è un atto estremo e può portare numerose conseguenze negative.

Ma è comunque astrattamente possibile, soprattutto quando lo si faccia per un breve periodo di tempo e per ragioni eccellenti.

IL RAGIONAMENTO DA “IMPRENDITORE SQUATTRINATO” AIUTA COMUNQUE

Un altro metodo per finanziarsi quando non si dispone di cassa è quello di ottenere da terzi senza pagare (in comodato, in noleggio o in cambio di altro) beni strumentali, spazi fisici o altre tipologie di strumenti di produzione (computers, veicoli ecc…). Se io prima pensavo che il capitale sociale di cui dovrei disporre in funzione del mio piano aziendale dovevo impiegarlo per acquisire tali beni e/o per finanziare il CCN ecco che, individuate forme diverse di reperimento di cassa, magari quel capitale potrebbe non servirmi più, o potrebbe servirne di meno o potrei pensare di investirlo meglio in altre direzioni.

Il ragionamento appena accennato, che io chiamo “dell’imprenditore squattrinato” vale infatti anche per chi non lo è davvero, ma può chiedersi se sta utilizzando nel modo migliore le risorse di cui dispone o se invece non varrebbe la pena di sostituire gli attuali metodi di finanziamento con alcuni di quelli indiretti qui citati per reperire risorse al fine di effettuare quegli investimenti che potrebbero risultare davvero strategici per il futuro del business. Molti imprenditori credono di aver fatto tutto il possibile ma dimenticano gli investimenti strategici o semplicemente non si arrischiano a farli perché non ritengono di disporre di sufficienti risorse. Ma si sono mai chiesti quanto è rischioso non farli?

LA NECESSITÀ DI CONTINUARE A CERCARE SOCI DI CAPITALE

Senza dubbio ciò che spesso risulta più odioso dal punto di vista dell’orgoglio dell’imprenditore è l’andare a reperire capitale da terzi investitori, mentre potrebbe da molti punti di vista risultare l’alternativa più sana per far soldi. Non necessariamente infatti allargare la compagine sociale significa aver fallito, anzi! Spesso è un problema strettamente psicologico o di mancata capacità di mettersi attivamente a ricercare i soggetti che potrebbero investire con lui. Le domande che questi ultimi faranno per decidere se investire nella sua impresa molto probabilmente risulteranno essere la miglior consulenza gratuita per un imprenditore che vuole ragionarci sopra.

Senza dubbio ciò che spesso risulta più odioso dal punto di vista dell’orgoglio dell’imprenditore è l’andare a reperire capitale da terzi investitori, mentre potrebbe da molti punti di vista risultare l’alternativa più sana per far soldi. Non necessariamente infatti allargare la compagine sociale significa aver fallito, anzi! Spesso è un problema strettamente psicologico o di mancata capacità di mettersi attivamente a ricercare i soggetti che potrebbero investire con lui. Le domande che questi ultimi faranno per decidere se investire nella sua impresa molto probabilmente risulteranno essere la miglior consulenza gratuita per un imprenditore che vuole ragionarci sopra.

Nuovi soci di capitale che disturbano perché possono voler dire la loro anche quando non hanno ragione o rischiare intralciare il business, spesso risultano comunque essenziali laddove i rischi del business risultino elevati ovvero poco razionali e dunque nessuna modalità di finanziamento (per quanto irrituale) è altamente indicata. Quando non sarebbe sano finanziarsi (anche indirettamente) la cosa da fare è raccogliere capitale di rischio, magari tramite piattaforme online (crowdfunding) o intermediari specializzati.

Nuovi soci di capitale che disturbano perché possono voler dire la loro anche quando non hanno ragione o rischiare intralciare il business, spesso risultano comunque essenziali laddove i rischi del business risultino elevati ovvero poco razionali e dunque nessuna modalità di finanziamento (per quanto irrituale) è altamente indicata. Quando non sarebbe sano finanziarsi (anche indirettamente) la cosa da fare è raccogliere capitale di rischio, magari tramite piattaforme online (crowdfunding) o intermediari specializzati.

Senza parlare della necessità costante delle imprese di crescere e consolidare la propria posizione di mercato, per affrontare le sfide del futuro o anche solo per meglio remunerare degli investimenti che vanno comunque fatti a prescindere dalle dimensioni aziendali. Moltissime imprese italiane tralasciano di pianificare il proprio futuro.

LA NECESSITÀ DI PIANIFICAZIONE E ANALISI STRATEGICA

Qui però torna di attualità il piano aziendale e insieme ad esso la corretta definizione di rischio, rendimento, generazione di cassa e assorbimento di CCN: molte pratiche alternative di reperimento di risorse fuori del mercato dei capitali e del credito bancario possono generare oneri aggiuntivi, rischi e possibili vincoli strategici. Senza una visione strategica del mercato, della concorrenza, delle alternative di fornitura e dei mercati di sbocco, non si ottiene un’immagine nitida del proprio posizionamento e non si elaborano scenari alternativi. In tali casi pratiche come quelle citate, finalizzate al reperimento di risorse finanziarie “alternative”, possono risultare pericolose o più semplicemente possono indurre perdite economiche che non risultano recuperabili in tempi ragionevoli.

Molte imprese possono dunque “guardarsi dentro” e scoprire di disporre di tesori nascosti e capacità vitali inaspettate, ma nel farlo devono cercare di avere le idee chiare e la possibilità di generare valore per tutti i propri “stakeholders” nonostante tutto!

Stefano di Tommaso

D’altra parte l’onda lunga del maremoto innescato da Tesla non potrà che bagnare più di concorrente nel settore dei veicoli per il trasporto pesante, dopo aver goduto di un oligopolio che da anni ha permesso loro di restare tanto inquinanti quanto inefficienti nei consumi. Ora

D’altra parte l’onda lunga del maremoto innescato da Tesla non potrà che bagnare più di concorrente nel settore dei veicoli per il trasporto pesante, dopo aver goduto di un oligopolio che da anni ha permesso loro di restare tanto inquinanti quanto inefficienti nei consumi. Ora dovranno escogitare qualcosa per recuperare il tempo perduto o fare i conti con un mercato che se ne va altrove. Lo sanno bene sia la Mercedes Benz che ha appena lanciato un veicolo totalmente elettrico le cui caratteristiche tuttavia non sono così avanti (Daimler), che

dovranno escogitare qualcosa per recuperare il tempo perduto o fare i conti con un mercato che se ne va altrove. Lo sanno bene sia la Mercedes Benz che ha appena lanciato un veicolo totalmente elettrico le cui caratteristiche tuttavia non sono così avanti (Daimler), che