LE FUSIONI E ACQUISIZIONI CRESCERANNO ANCHE NEL 2022

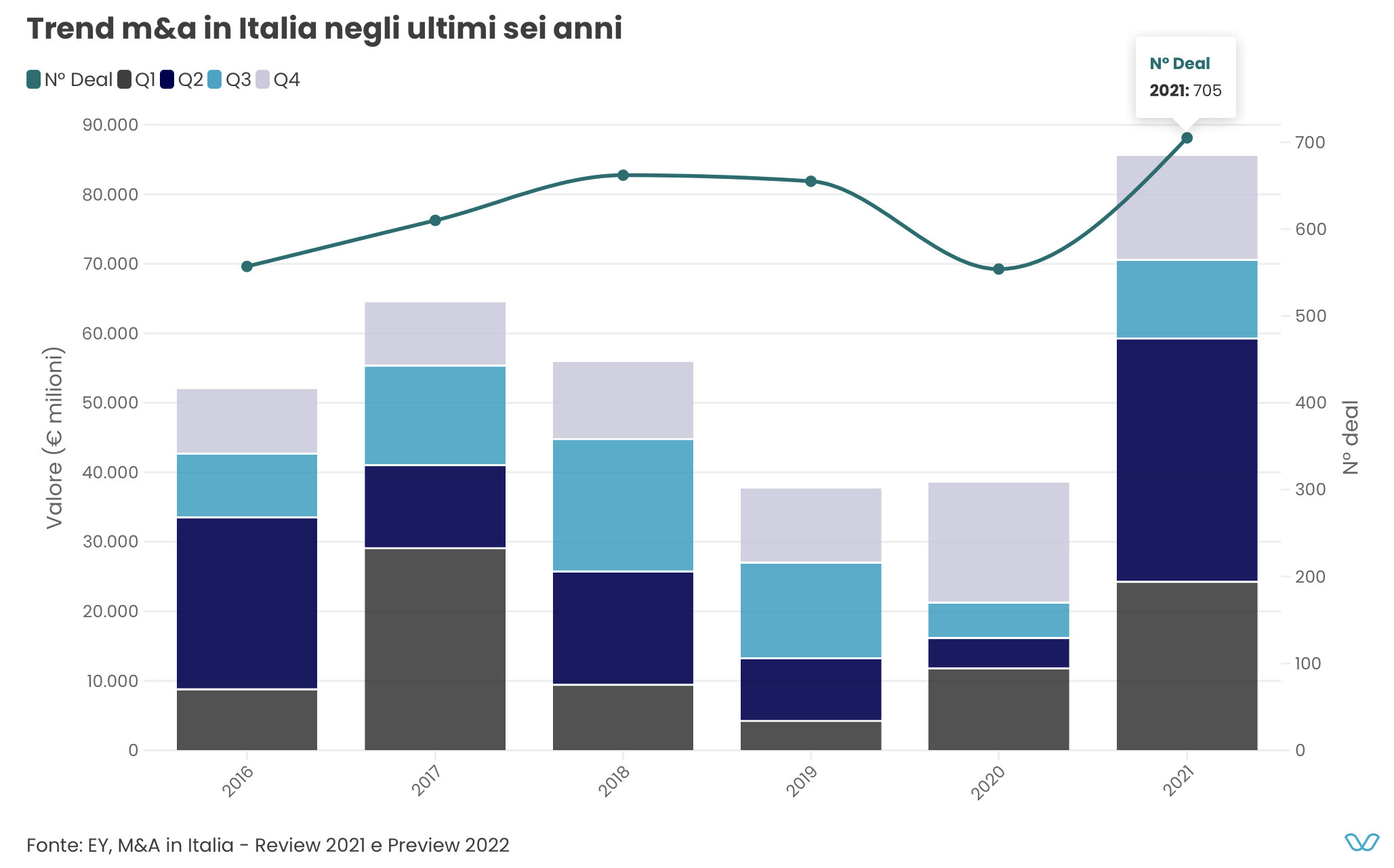

Prima della guerra in Ucraina si prevedeva per quest’anno un boom di aggregazioni d’aziende, tanto per merito della liquidità in circolazione, quanto per la necessità di creare maggiori dimensioni aziendali, ottimali per la globalizzazione roboante che era in corso. Ma il panorama è profondamente cambiato nel giro di poche settimane: la globalizzazione è oggi sotto la scure di una possibile divaricazione (politico, ma anche economico) tra l’Occidente e l’Oriente del mondo. La liquidità sembra infine decisamente calata, così come è scesa la disponibilità di credito per le acquisizioni. L’M&A crollerà ?

PIÙ RESHORING INDUSTRIALE

E’ presto per dirlo, e rischia di essere anche inesatto, perché altri fattori stanno progressiva-mente entrando in gioco: innanzitutto cambieranno le filiere di alimentazione di materie prime, semilavorati e componentistica terziarizzata, per le nostre industrie. E molti fornitori dell’estremo oriente punteranno a joint-ventures produttive in Europa o nelle Americhe, anche per scongiurare gli effetti devastanti del forte rincaro dei trasporti e avvicinare le produzioni o gli assemblaggi ai mercati di sbocco delle merci (il cosiddetto “reshoring”).

Così come i fornitori delle nostre industrie basati nel sud est asiatico probabilmente saranno affiancati nel tempo da altri produttori, meglio localizzati rispetto ai mercati di sbocco. Ma anche le organizzazioni commerciali e distributive cambieranno: la logistica sarà più pervasiva e meglio presidiata che in passato, come pure in tutto il mondo probabilmente le strutture estere di vendita tenderanno ad essere progressivamente soppiantate da avamposti organizzati anche per lo stoccaggio, l’assemblaggio, il controllo qualità, l’assistenza e il dialogo con la clientela.

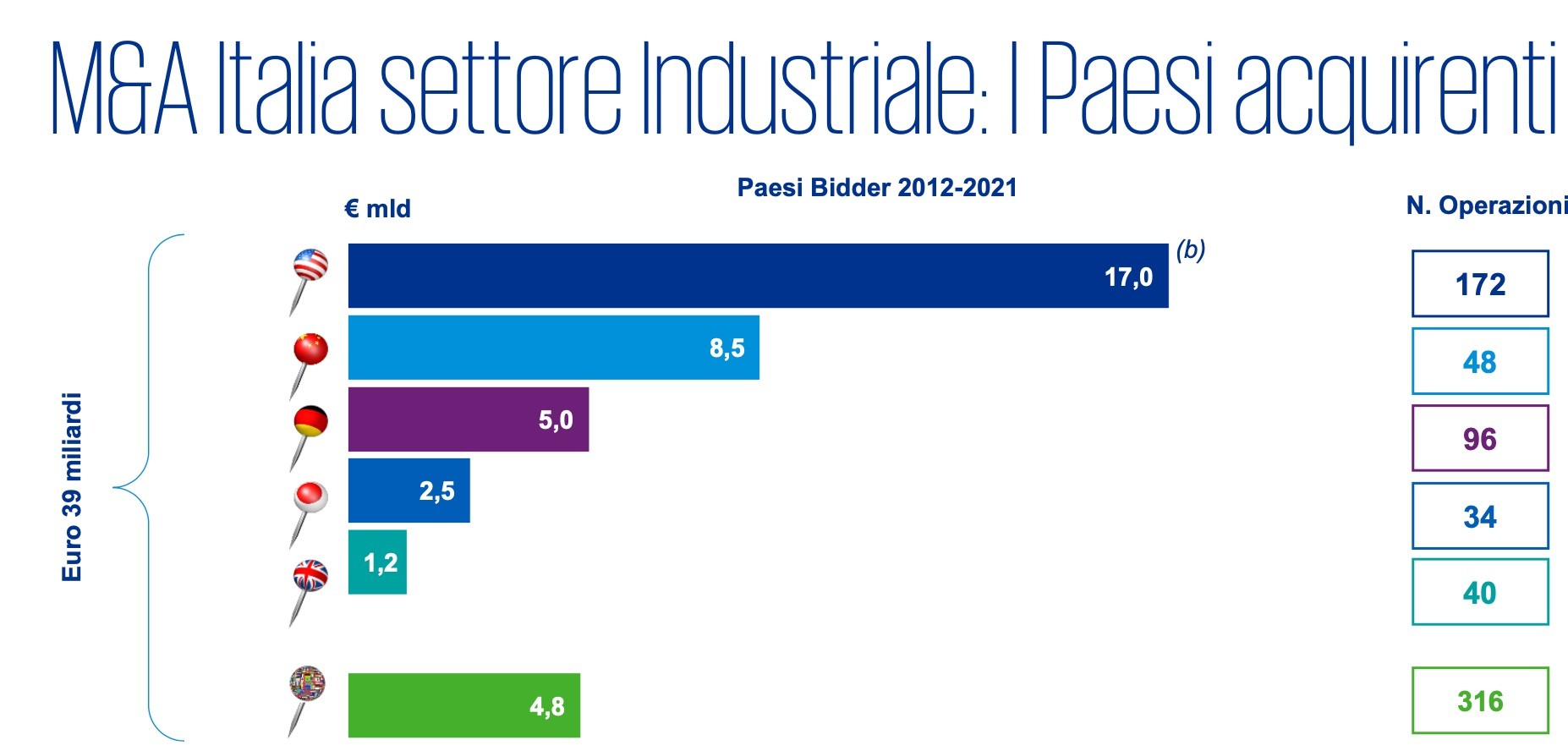

Dunque -anche grazie alla progressiva digitalizzazione- le attività industriali che potranno permetterselo saranno sempre più “multi-localizzate”. E le principali multinazionali del mondo sono oggi americane. Ecco forse spiegato il grafico qui sotto riportato:

Per non parlare delle tecnologie: le grandi ricadute tecnologiche delle scoperte scientifiche e della progressiva digitalizzazione del mondo intero continueranno a favorire accordi industriali, scambi e soprattutto acquisizioni di aziende, dettate dalla necessità di portare in casa gli adeguamenti tecnologici. La ventata di operazioni “technology-driven” riguarderà innanzitutto, com’è ovvio, i settori più maturi, dove cioè l’impatto delle nuove tecnologie deve ancora dispiegarsi appieno. Ma in generale c’è forse oggi più bisogno di tecnologie di quanto ce ne fosse in passato.

SEMPRE PIÙ DIGITALIZZAZIONE

Molte attività tradizionali che ancora residuano dalla precedente era industriale verranno progressivamente stravolte, ottimizzate e semi-standardizzate, soprattutto nella componente “retail”, cioè nell’ultimo miglio verso la clientela finale, dove il dialogo sarà sempre più digitalizzato, onde ottimizzarne i costi.

Sul fronte retail ad esempio è indubbiamente avanzata ma non ancora completata la rivoluzione relativa i sistemi di pagamento, sempre più basati su una “identità digitale” e sempre meno dipendenti dalle carte di credito e debito. Anche la gestione del tempo libero, del leisure, dello sport, del turismo e della ristorazione sarà sempre più dipendente da sistemi digitali di filiera che riescano ad ottimizzare i costi e fornire servizi in tempo reale.

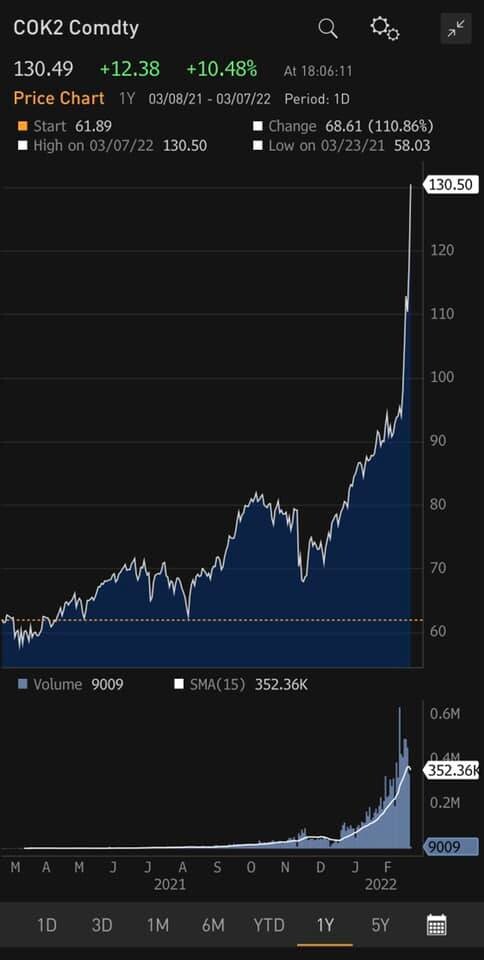

Una grossa parte dello sforzo tecnologico sarà poi rivolto alla necessità di proseguire anche con la transizione ecologica. Gli investitori di tutto il mondo hanno chiaramente espresso preferenze per chi riesce a ottimizzare i consumi energetici, a riciclare materiali e energie di risulta, a innovare nella produzione di energie da fonti rinnovabili. Anche perché prima la pandemia, poi la guerra ci hanno chiarito una tendenza di fondo che -a differenza di quanto poteva apparire in passato- oggi sembra unidirezionale: il mondo è sempre più affamato di energie e la loro produzione “sporca” (e dunque a buon mercato) è sempre meno accettabile per la sostenibilità del pianeta. Dunque è probabile che la transizione sarà dolorosa, a prezzi crescenti e con la necessità di investimenti esponenziali. Svantaggi talvolta aggirabili attraverso l’esecuzione di fusioni e acquisizioni.

L’ENERGIA RESTERÀ CARA

E dove ci sono grossi investimenti in ballo, sono più frequenti e più necessarie le operazioni di aggregazione di aziende. E chi non riuscirà a sostenere quegli investimenti dovrà fronteggiare l’alternativa di fallire o reperire maggiori capitali. Ci saranno perciò più fallimenti e più quotazioni in borsa, perché le risorse per le infrastrutture oramai arrivano sempre meno dai governi e dalle comunità locali. Dunque le imprese che vorranno risultare appetibili per i grandi gestori di patrimoni dovranno necessariamente trovare capitali per svecchiarsi, crescere, innovare e accettare una sempre maggiore attenzione all’efficienza nei costi, anche energetici. In passato ciò valeva per le produzioni di base, e non valeva per il lusso e la qualità. Oggi valgono per chiunque. Ecco perché ci saranno ancora tante operazioni di finanza straordinaria, e prime fra tutte : altre fusioni e acquisizioni.

Gli effetti pratici delle politiche ESG degli investitori, delle problematiche ambientali e la transizione energetica, della necessità geopolitica del “reshoring” (ritorno a casa) di molte produzioni, nonchè dell’impatto delle nuove tecnologie, condizionano fortemente le scelte industriali e non potranno che stimolare altre fusioni e acquisizioni tra aziende.

Dunque c’è da attendersi che nonostante la guerra, con i costi abnormi dell’energia, e nonostante ancora grandi limitazioni agli spostamenti e agli scambi commerciali, persino di questi tempi le fusioni e acquisizioni continueranno a correre, seppure con qualche scontato rallentamento di ordine temporale!

PRIVATE EQUITY & VENTURE CAPITAL

Ci sono poi altri due fattori esogeni che dovrebbero sospingere le aggregazioni di imprese: gli investimenti dei grandi operatori di private equity e venture capital.

- Il Private Equity è indubbiamente un fattore “push”: se agli imprenditori arriva un’offerta interessante da investitori professionali, essi difficilmente riusciranno a dire di no. E oggi il private equity ha accumulato sempre più “polvere da sparo” (denaro contante raccolto dai propri sottoscrittori) per riuscire a mettere a segno le proprie incursioni. E una volta acquisita la prima azienda di ciascuna filiera occorre moltiplicare gli sforzi per consentirle di creare valore, di aumentarne le dimensioni e di fare leva su ogni possibile margine aggiuntivo: tutte cose che normalmente si traducono in un maggior numero di fusioni e acquisizioni tra imprese dove ha investito il private equity rispetto al caso-base in cui le medesime imprese restino nelle mani dei fondatori;

- Il Venture Capital è invece più probabilmente un fattore “pull”. Cioè si sviluppa per “risucchio”, rispetto al private equity, che avanza per propria spinta. Gli investitori di venture capital vengono cioè normalmente sollecitati da miriadi di imprenditori in erba, da advisor e da tecnologi di ogni sorta. I quali sperano di essere selezionati tra i mille altri contendenti nella sfida per aggiudicarsi il denaro e le attenzioni degli ”investitori di ventura”. Questo perché nella maggior parte dei casi le innovazioni di ogni genere hanno bisogno di essere ampiamente sovvenzionate da capitali di rischio. Anche il venture capitalist però, una volta definita una certa strategia e partito ad investire in una determinata impresa (o startup), subito dopo si chiede se potrà generare valore aggregandola ad altre simili, ovvero se occorre moltiplicare gli sforzi tecnologici, quelli gestionali o quelli distributivi. E anche in questi casi si generano numerose ipotesi di fusioni e acquisizioni.

Dunque lo sviluppo di queste tipologie di intervento finanziario contribuisce non poco a sviluppare nel mondo le aggregazioni d’impresa, che ci siano o meno conflitti armati. Anzi: in casi di grandi sconvolgimenti epocali come la pandemia prima (con la necessità di sviluppare nuovi farmaci e nuovi presidi sanitari) e la guerra dopo (con la necessità di individuare fonti di risparmio energetico o nuova disponibilità di energie), crescono inevitabilmente anche le esigenze di accelerare sul fronte delle fusioni e acquisizioni.

ELEMENTI A FAVORE E CONTRO LE FUSIONI E ACQUISIZIONI

Lo scenario che si prospetta perciò è caratterizzato da tre generi di spinte:

- da un lato con la guerra sono intervenuti più timori, minori margini operativi, il rallentamento delle attività produttive, la scarsità delle filiere di approvvigionamento, minor generazione di cassa, minor disponibilità di credito e più bassa valutazione delle imprese. Tutti fattori che tendono a frenare le fusioni e acquisizioni;

- dall’altro lato le “multi-localizzazioni”produttive, le tecnologie, le esigenze di sostenibilità ambientale e il maggior costo delle energie, spingono in senso opposto: cioè in direzione dello sviluppo di ulteriori attività di fusioni e acquisizioni;

- infine gli investitori seriali (tanto quelli del private equity quanto quelli del venture capital) man mano che ampliano il loro raggio d’azione, generano anche crescenti esigenze di aggregazioni di aziende, oltre a contribuire a far nascere nuove imprese come pure a farne crescere velocemente la dimensione. E se c’è un maggior numero di aziende attive, o se le medesime sono mediamente più capitalizzate, allora c’è anche, probabilmente, un maggior flusso di fusioni e acquisizioni.

Come si può facilmente dedurre, le spinte all’incremento delle fusioni e acquisizioni sono probabilmente maggiori di quelle che frenano tali attività. Ragione per cui ciò che potrà succedere sarà al massimo un rallentamento delle attività in corso, anche in attesa di conoscere gli esiti della situazione attuale. Situazione oggettivamente non facile, e e non di immediata risoluzione.

LA RIPRESA DELLE BORSE POTREBBE AIUTARE

Nel giro di qualche settimana tuttavia, a meno di una escalation militare oggi di difficile prevedibilità, la situazione del conflitto potrebbe chiarirsi. E il prezzo delle materie prime, come si è iniziato già a vedere, potrebbe ritracciare rispetto ai picchi dei giorni scorsi.

È relativamente probabile perciò che le imprese di ogni parte del mondo continueranno a vagliare, negoziare e concludere nuove importanti operazioni. Probabilmente quest’anno con più cautela e per dimensioni inferiori a quelle viste in precedenza, ma comunque non irrilevanti. Anche le borse potrebbero sospingere non poco le fusioni e acquisizioni, poiché ci si aspetta -seppur con alterne vicende- una qualche prosecuzione dei primi rimbalzi già osservati. E se i moltiplicatori di borsa (e dunque le valutazioni) dovessero riprendersi -soprattutto nelle tecnologie- ecco allora che anche le probabilità di concludere nuove aggregazioni aziendali potrebbero trarne beneficio.

Stefano di Tommaso

In Europa come al solito arriveremo un po’ più tardi a metabolizzare il concetto ma ritengo sia altrettanto probabile, in quanto la prima nazione che muoverà in tal senso è il Regno Unito, adesso che è finalmente fuori dell’Unione Europea e che ne ha toccato con mano di recente i benefici osservando da vicino lo sviluppo economico che ha avuto l’Irlanda, ancor oggi quasi un paradiso fiscale.

In Europa come al solito arriveremo un po’ più tardi a metabolizzare il concetto ma ritengo sia altrettanto probabile, in quanto la prima nazione che muoverà in tal senso è il Regno Unito, adesso che è finalmente fuori dell’Unione Europea e che ne ha toccato con mano di recente i benefici osservando da vicino lo sviluppo economico che ha avuto l’Irlanda, ancor oggi quasi un paradiso fiscale. Che tali riduzioni di beneficio porteranno nuovo slancio alle borse è facile intuirlo (sebbene le quotazioni stratosferiche che queste esprimono di fatto ne incorporino già le aspettative).

Che tali riduzioni di beneficio porteranno nuovo slancio alle borse è facile intuirlo (sebbene le quotazioni stratosferiche che queste esprimono di fatto ne incorporino già le aspettative). L’impatto peraltro è stato stimato che sarà piuttosto lieve, quantomeno sintantoché i tassi di interesse si manterranno bassi. Se invece dovessero volgere decisamente al rialzo le cose cambieranno parecchio.

L’impatto peraltro è stato stimato che sarà piuttosto lieve, quantomeno sintantoché i tassi di interesse si manterranno bassi. Se invece dovessero volgere decisamente al rialzo le cose cambieranno parecchio.