LO SCENARIO ECONOMICO SI CAPOVOLGE

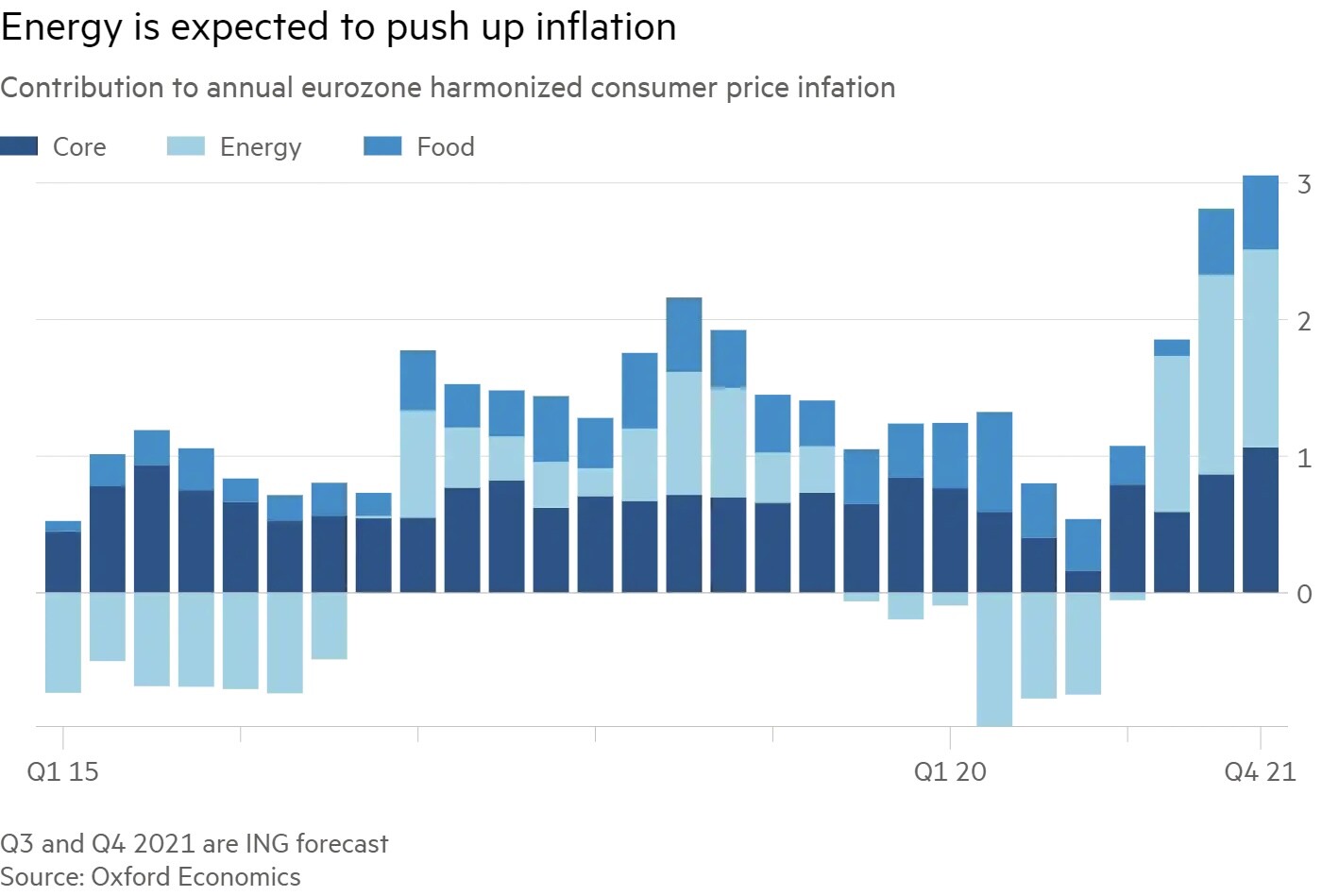

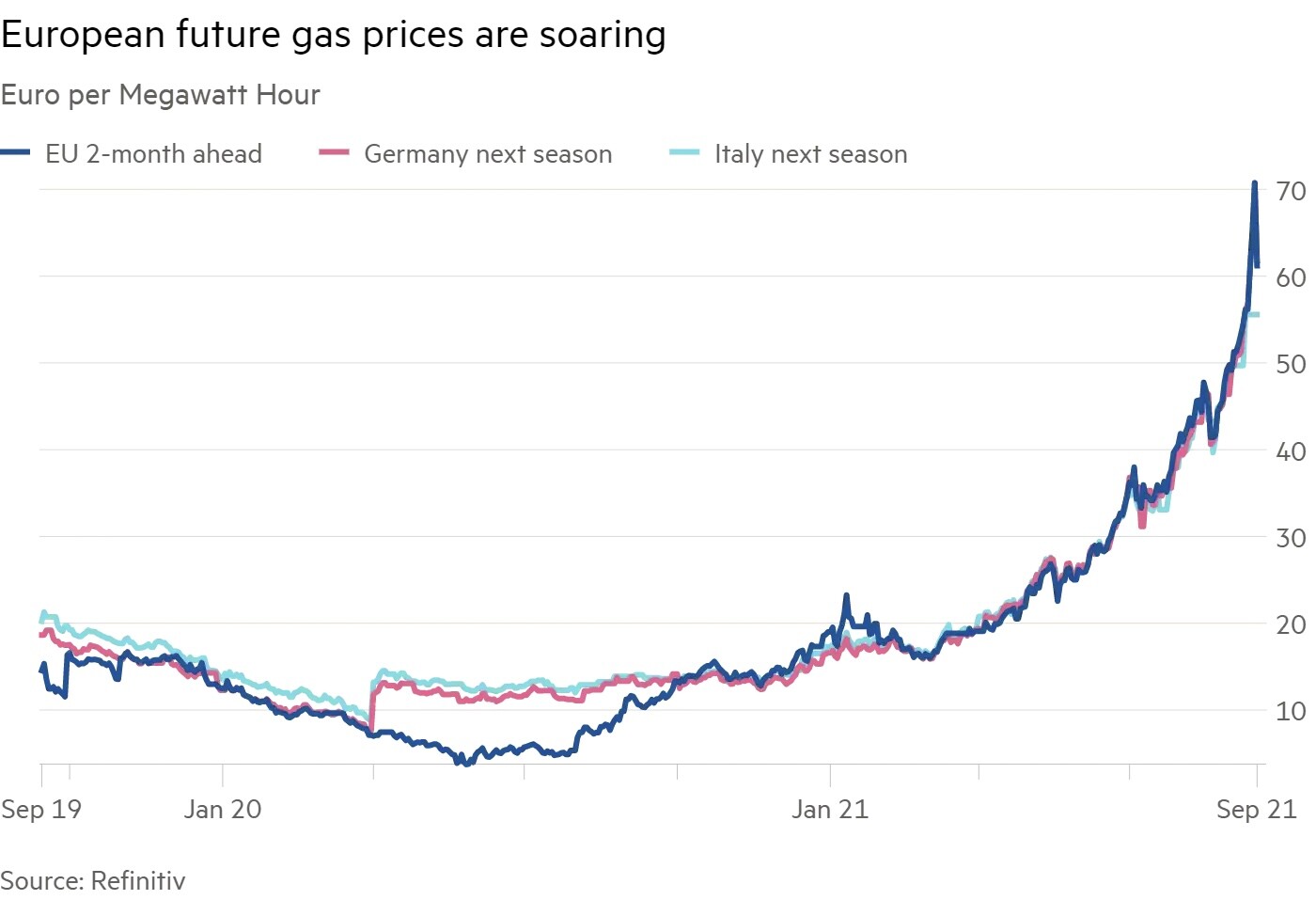

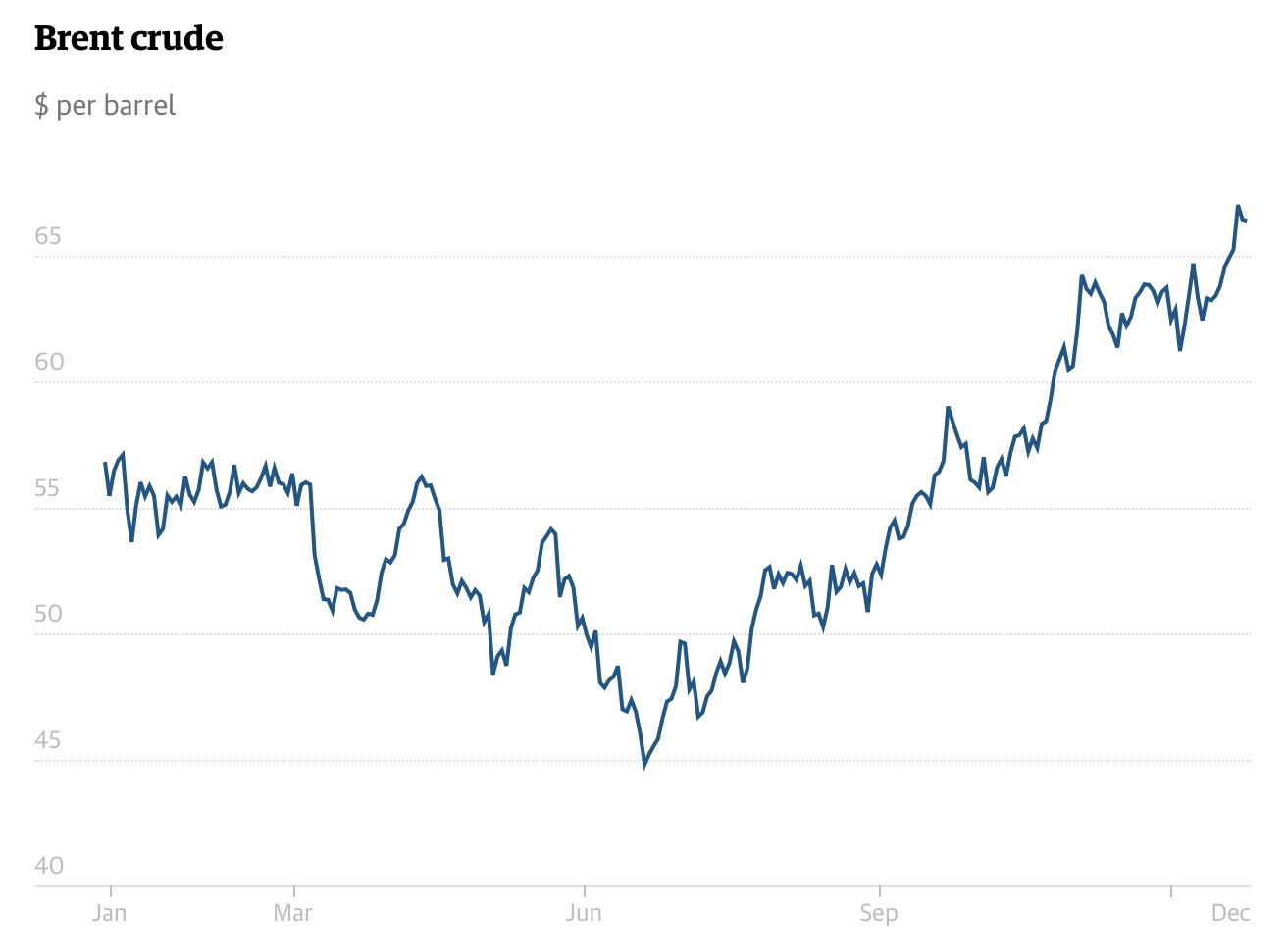

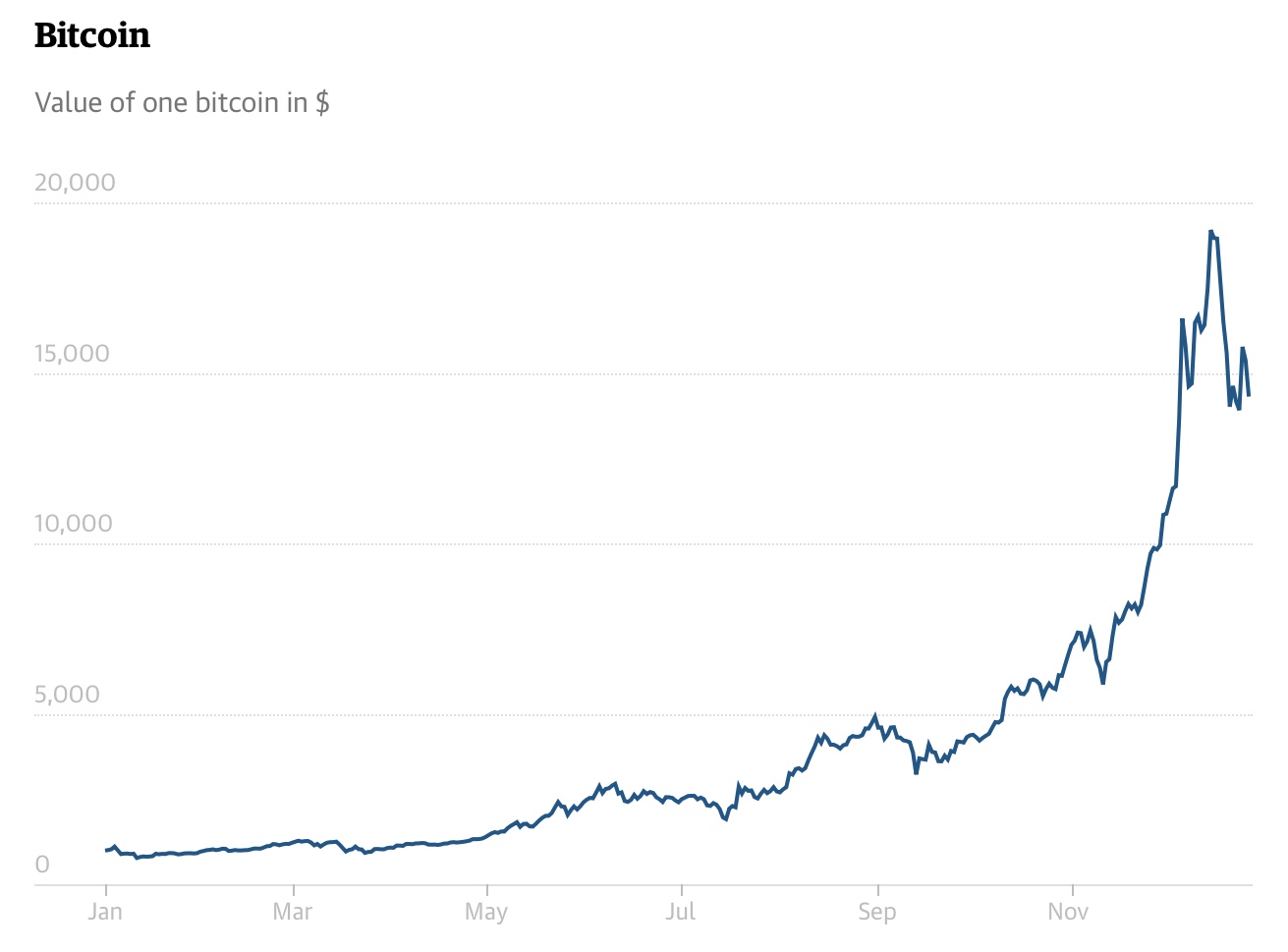

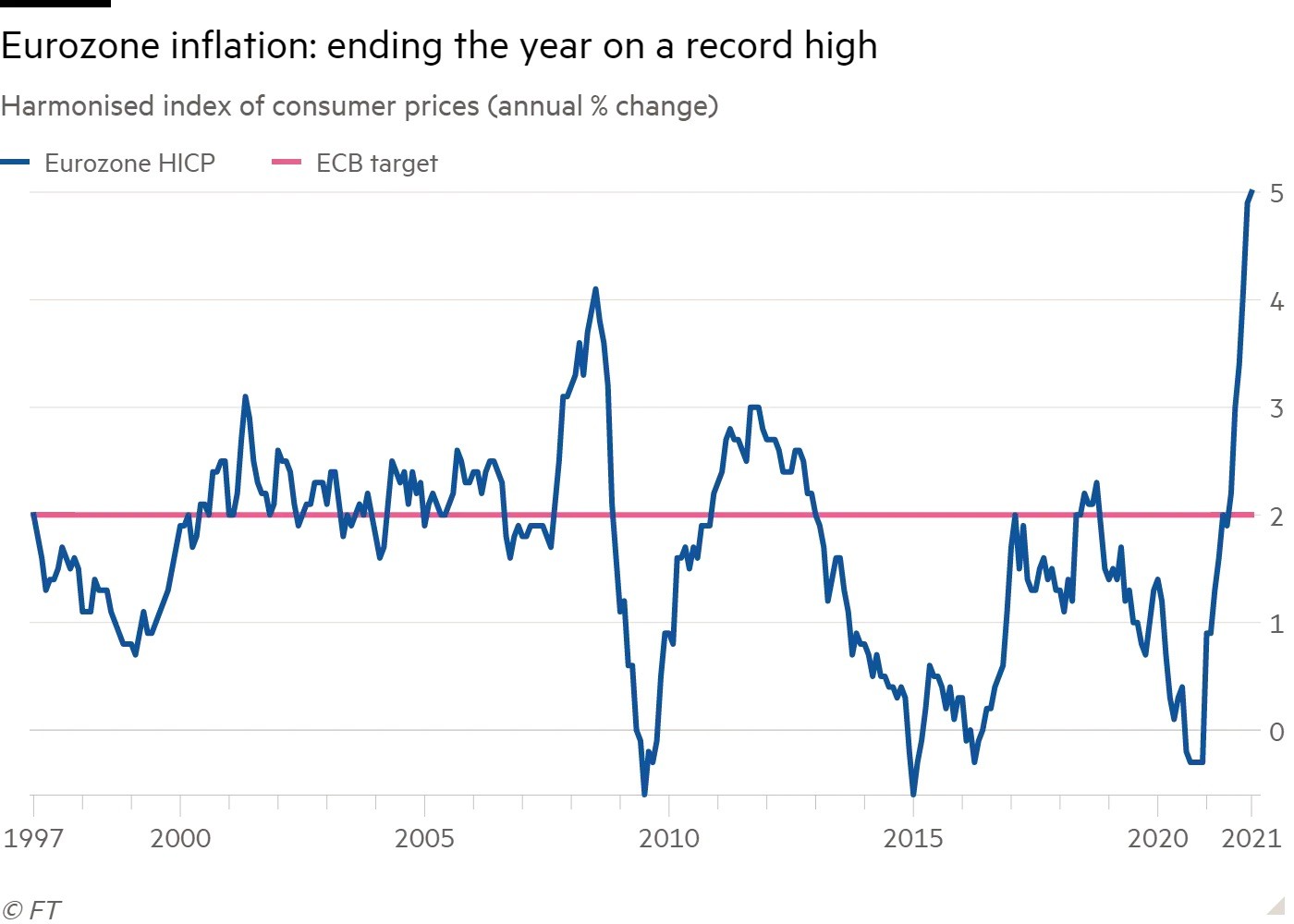

E’ in atto un profondo cambiamento nel corso del ciclo economico: non soltanto a questo punto dell’anno tutti si rendono conto del fatto che l’inflazione che abbiamo registrato fino ad oggi (in Europa al 5% circa) può significativamente peggiorare man mano che gli aumenti dei costi dell’energia, dei componenti elettronici e delle materie prime si trasmettono a valle sui prodotti finiti. E nessuno sa bene quanto l’iper-inflazione in arrivo potrà devastare i conti aziendali così come i risparmi dei privati cittadini. Ma c’è dell’altro: persino la ripresa economica, nell’anno che avrebbe dovuto sancire il ritorno ai livelli pre-covid invece scricchiola! Cosa sta succedendo, e perché?

L’EUROPA NON CORRE

Iniziamo dall’andamento della Germania, che è stato negativo per tutta la seconda parte del 2021: poiché essa resta ugualmente il motore economico dell’euro-zona, allora è ancora più grave il fatto che sta entrando in piena recessione. Se infatti anche nel trimestre in corso mostrerà un andamento negativo, allora sarà tecnicamente la volta buona che lo si potrà affermare senza tema di smentita.

I motivi della recessione tedesca sono molti, ma la tendenza sembra inesorabile: dalla crisi delle forniture di semiconduttori, microchip, materie prime ed energia, al calo dei consumi dovuto alle restrizioni ai viaggi, al turismo e allo svago imposte dalla pandemia che continua a strisciare. Il risultato però è notevole: tutta l’ Europa sta pagando a caro prezzo tanto il Covid quanto la crisi geopolitica ed energetica.

L’ITALIA POTREBBE SEGUIRE LA GERMANIA

L’Italia, bisogna darne atto, sino ad oggi sembra aver viaggiato decisamente meglio. Ma nella buona sostanza le cose non vanno nemmeno da noi, e per una serie di motivi:

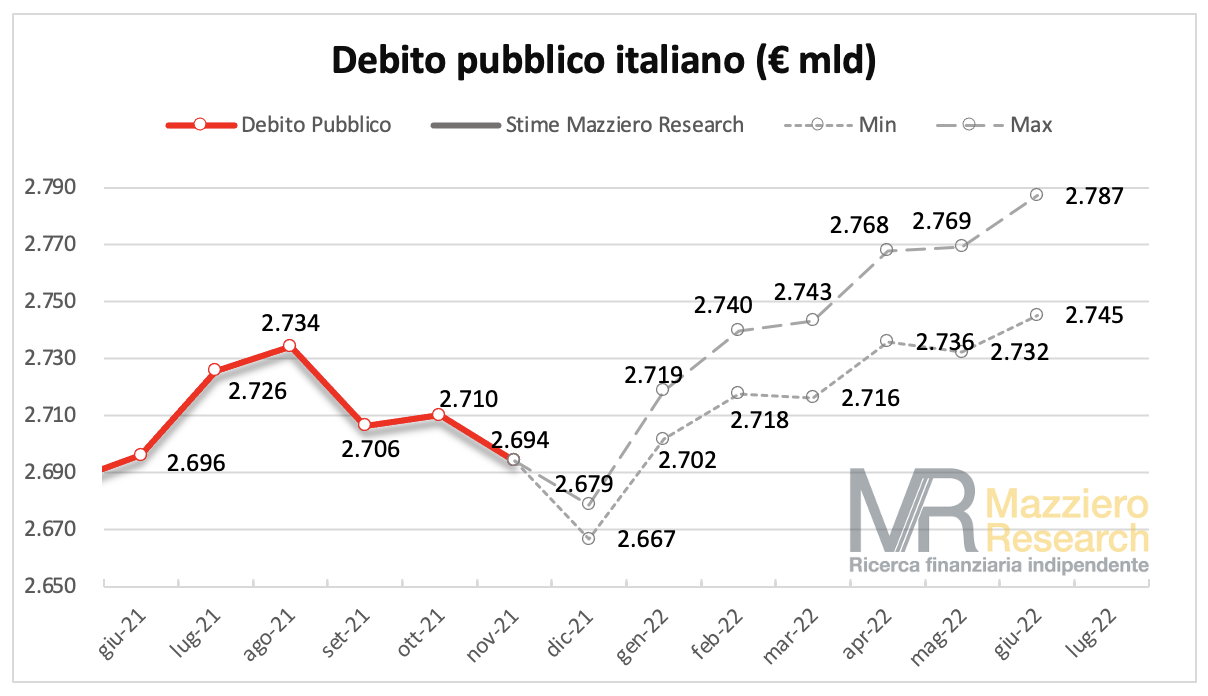

- intanto a casa nostra il debito pubblico scricchiola più del Prodotto Interno Lordo (PIL) e quindi il rialzo dei tassi d’interesse (dato oramai per scontato) infliggerà al nostro paese una tassa micidiale che può azzoppare l’economia peggio della penuria di semiconduttori che rovina i conti dell’industria automobilistica franco-tedesca;

- poi il nostro Paese vanta sì la seconda macchina industriale d’Europa (dopo la Germania e prima della Francia) ma non può vantare alcuna capacità di produrre in casa l’energia che servirebbe per farla funzionare! E’ come se avessimo in garage una vettura formula 1 ma avessimo forti condizionalità sulla benzina che serve per farla girare in pista. La Francia invece ha attivi 58 reattori nucleari, in 19 centrali, che volendo potrebbero quasi soddisfare l’intero Paese. La Germania ha i giacimenti di carbone ed è il punto di arrivo di un gasdotto del nord (il “North Stream”) che la Russia ha costruito apposta per lei. Noi avremmo il gas che arriva dall’Africa, ma non basta. Avremmo anche i giacimenti ma siamo il Paese di Tafazzi, tanto che ci siamo inventati lo stop alle trivelle, così da rendere impossibile andarlo ad estrarre. Morale: i conti delle imprese si apprestano ad essere profondamente affossati;

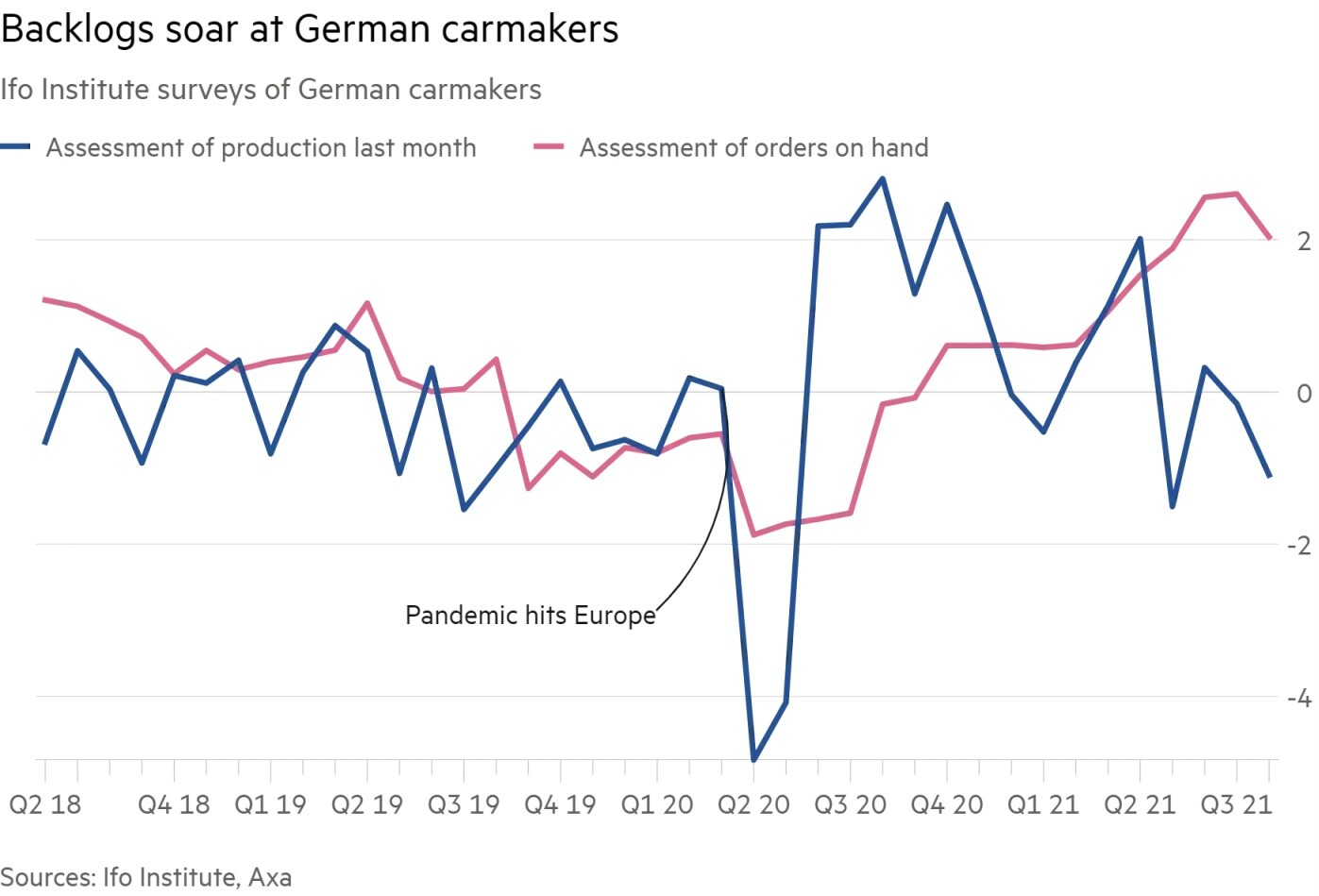

- inoltre buona parte dei nostri distretti industriali sono fornitori o sub-fornitori delle grandi industrie europee, molte delle quali direttamente o indirettamente legate al mondo dell’auto (come Stellantis, WW, Bosch, Siemens, eccetera…) impiantistica compresa. Ma il settore “automotive” è in piena transizione e le sue fabbriche sono in ristrutturazione. Dunque è probabilmente soltanto questione di tempo perché anche le nostre esportazioni inizino a zoppicare. Cioè se Sparta piange allora Atene non ride;

- infine per esprimere ottimismo sul nostro andamento economico non si può non guardare all’altro grande fattore che la fa girare: il denaro (cioè la liquidità). E quest’ultimo da noi non solo ha sempre scarseggiato, ma oggi più che mai ne gira assai poco nelle tasche della gente. L’Italia è in perenne deflazione salariale, le banche erogano sempre meno prestiti, le imprese investono poco persino dei profitti accumulati, lo Stato ancor meno, i risparmiatori comprano principalmente titoli esteri e la borsa italiana è oramai una filiale di quella francese! E se da noi non girano quattrini, le imprese più deboli rischiano di saltare e quelle che vanno bene rischiano di emigrare.

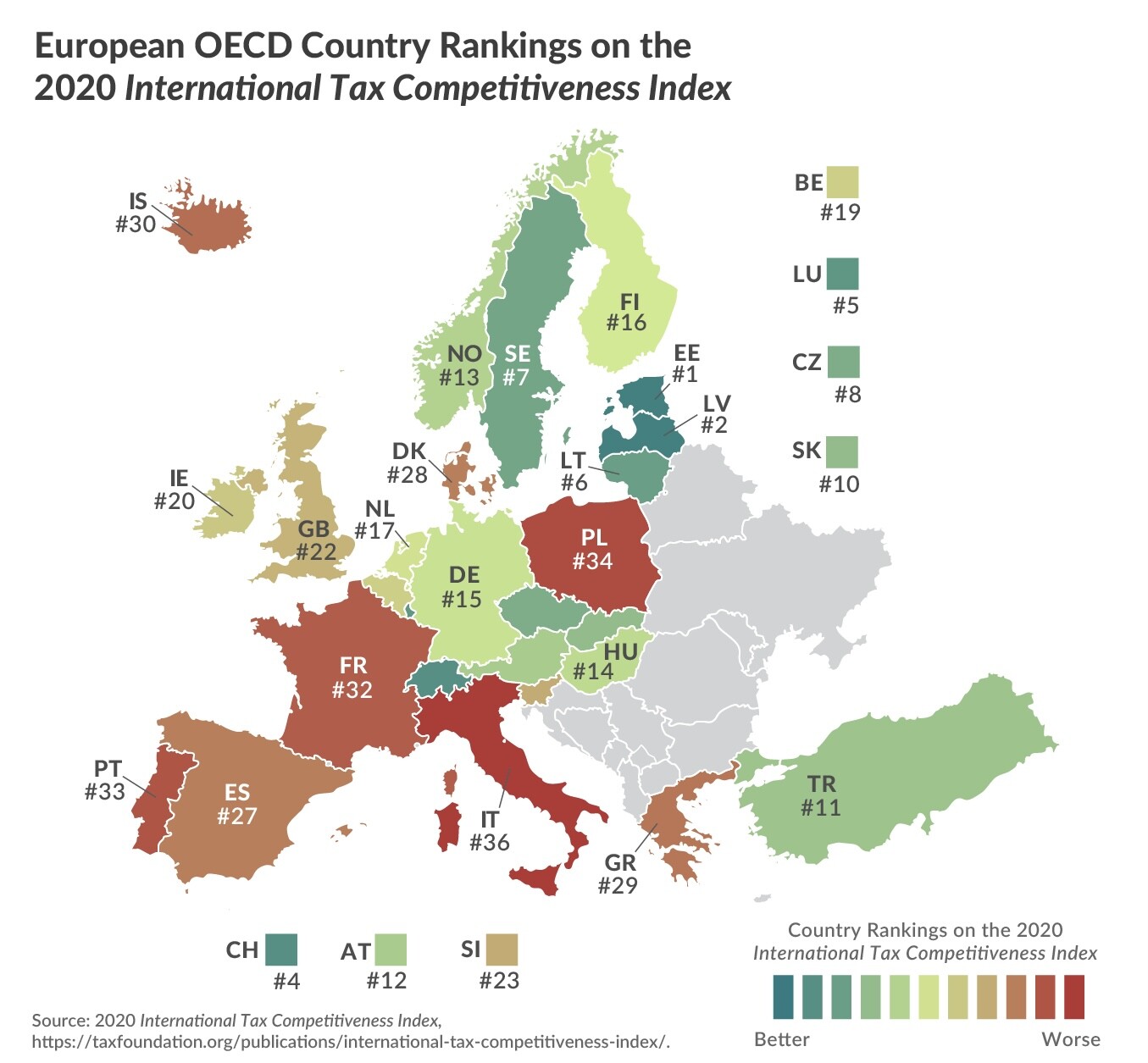

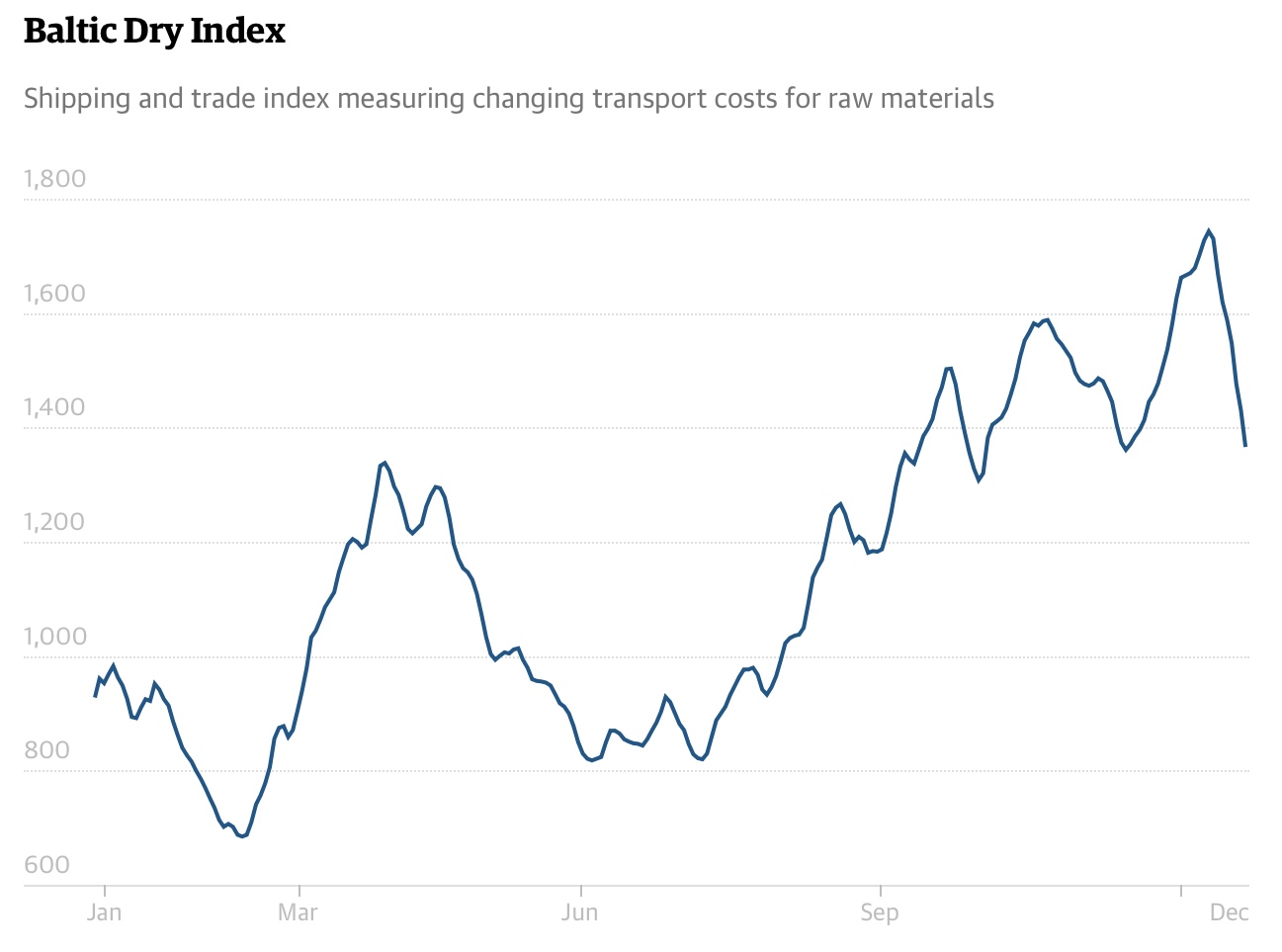

- La statistica riportata nell’unica tabella che sono riuscito a trovare online è oramai completamente superata! La crescita prevista per il 2022 è da limare o addirittura da invertire per buona parte dell’Eurozona:

In contemporanea per l’Italia arrivano anche diverse cattive notizie per l’occupazione: per gli stessi motivi visti più sopra per i quali l’industria tedesca va in crisi, anche molti stabilimenti controllati da gruppi stranieri nel nostro Paese stanno chiudendo i rubinetti. Il gruppo Bosch ad esempio ha annunciato 700 esuberi nello stabilimento di Bari nei prossimi cinque anni (un dimezzamento dei suoi attuali 1.700 addetti), la Magneti Marelli invece vuol tagliare 550 ”indiretti!” (dirigenti, impiegati e operai non addetti alla produzione). E vuole farlo entro Giugno. Come detto le ragioni risiedono nelle perdite determinate dai costi fuori controllo e dalla debolezza della domanda. Ma anche a causa di una troppo rapida transizione verso l’auto elettrica, che sta schiacciando tutta l’industria che lavora a monte di quella automobilistica, molto diffusa in Italia.

Purtroppo a contrastare problemi come questi servirebbe una politica industriale nazionale ben più decisa, che nemmeno il governo Draghi ha mai varato, nonostante sia riuscito a gestire bene il rapporto con l’Europa per varare il PNRR e ottenere i 209 miliardi dei Recovery Fund. Il suo governo però non può permettersi di proseguire a contrastare i problemi della popolazione a colpi di deficit di bilancio.

E LA BCE NON AIUTERÀ

Servirebbe una maggior solidarietà della Banca Centrale Europea (BCE) nel gestire lo stock di debito pubblico italiano, mentre quest’ultima invece ha già annunciato dalla primavera un drastico taglio agli acquisti dei nostri BTP. Dunque il governo Draghi dovrà mostrare molto rigore per essere ascoltato a Bruxelles. Con il rischio di logorarsi politicamente e arrivare lacerato alla vigilia delle elezioni politiche.

Ma se lo spread tra il BTP italiano e il Bund tedesco sta peggiorando anche perché dipende quasi totalmente da quello che decide la BCE a Francoforte, ecco che nemmeno Draghi può permettersi il lusso di andare a protestare contro le follie imposte dall’agenda ecologista della Commissione Europea. Anzi! Il Meccanismo Europeo di Stabilità (MES) è in arrivo e, con esso, di fatto una sorta di commissariamento dei conti italiani.

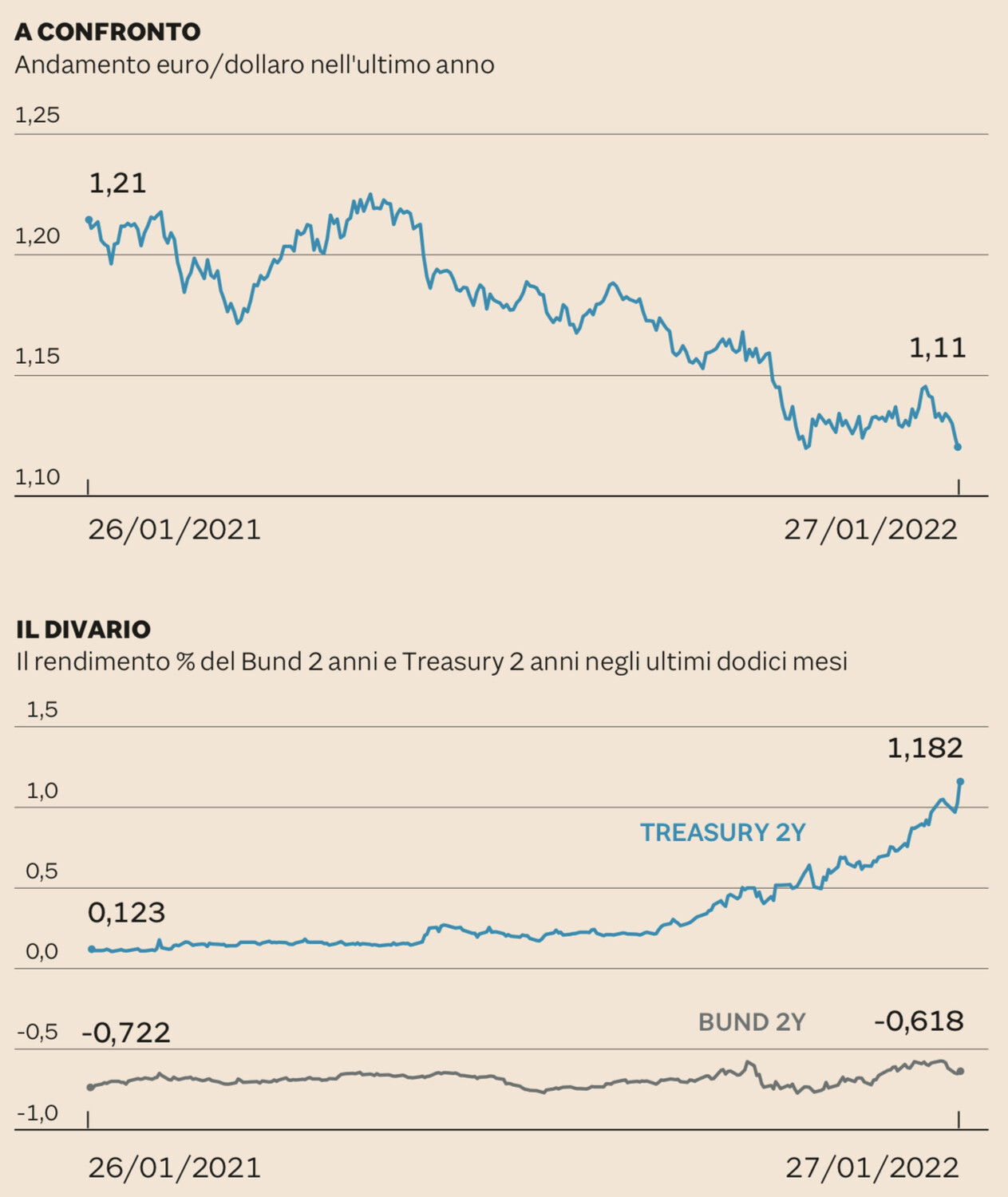

MENTRE IL DOLLARO SI RIVALUTA

La ciliegina sulla torta è poi la cavalcata del Dollaro americano, più o meno inevitabile visto che la BCE tutto sommato fa il nostro interesse a tenere i tassi più bassi che oltreoceano. Inevitabile anche perché l’America (che ha tutta l’energia che vuole e che non vede l’ora di esportarla a caro prezzo) farà di tutto per combattere in casa propria l’inflazione prima delle elezioni di medio termine.

Con l’effetto che, con il caro-Dollaro, salirà ulteriormente per noi anche il costo delle materie prime (gas e petrolio compresi) e, di conseguenza, ancora una volta: l’inflazione. Con buona pace per le previsioni di un allentamento nell’anno in corso. E il rischio che presto il rincaro dei prezzi al consumo arrivi ad essere più forte di quà che di là dall’oceano!

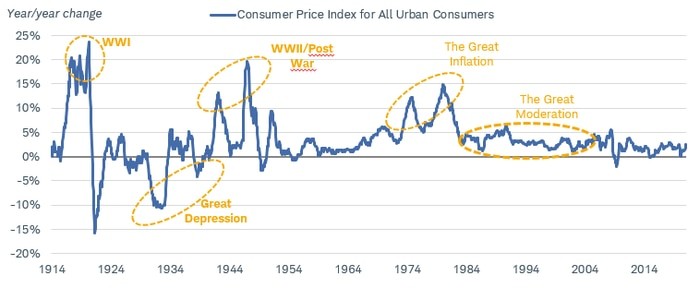

Insomma quello che sembra vedersi all’orizzonte della prossima stagione, è una situazione economica globale da ”guerra del Kippur” del 1973, con tutto quello che ciò può significare per l’inflazione galoppante, ma senza che il nostro Paese possa opporre al caro-energia l’arma più usata in quegli anni per favorire l’industria nazionale: quella delle svalutazioni competitive. Oggi l’Italia non ha più il controllo della propria moneta e non può che subire una politica monetaria comunitaria fatta molto più su misura dell’industria tedesca che di quella domestica.

L’esperienza delle crisi petrolifere degli anni Settanta ha peraltro insegnato alle banche centrali che l’inflazione provocata dalle difficoltà dell’offerta va sostanzialmente ignorata e non combattuta frenando la domanda. Dunque fa bene la BCE a dichiarare di non voler rialzare i tassi, ma fino a quale punto i popoli del nord-Europa accetteranno supinamente la svalutazione dell’Euro? E fino a quale punto accetteranno di sostenere i debiti pubblici dei paesi periferici dell’Unione? La domanda è lecita ma la risposta non c’è…

L’UNIONE EUROPEA AFFRONTA GLI ESAMI DI MATURITÀ

E’ per questi dubbi che l’anno appena iniziato si appresta ad essere una prova generale per la “vera” unione dei Paesi d’Europa che hanno aderito alla moneta unica: alle complessità della geo-politica, dell’inflazione e del ciclo economico che sta arrivando a ribaltarsi, essi vedranno sommarsi anche le tensioni tra i Paesi del nord Europa (i cosiddetti Paesi Frugali, più o meno corrispondenti a quelli della Lega Anseatica) e quelli del sud. Col rischio che possano decidere di prendere le distanze dalle politiche comunitarie annunciate sino a ieri.

Quando il cibo a tavola finisce, insomma, il rischio è quello che volino anche i piatti tra i commensali! Ciò che possiamo sperare è dunque che la recessione in probabile arrivo in Europa non sia completamente sincrona col resto del mondo (cioè con i paesi asiatici e quelli emergenti). E, per questa via, possano continuare a correre le nostre esportazioni. Soprattutto se la stabilità e la rinnovata autorevolezza delle nostre istituzioni riusciranno ad attirare risorse per il mercato dei capitali (o a farne fuggire meno).

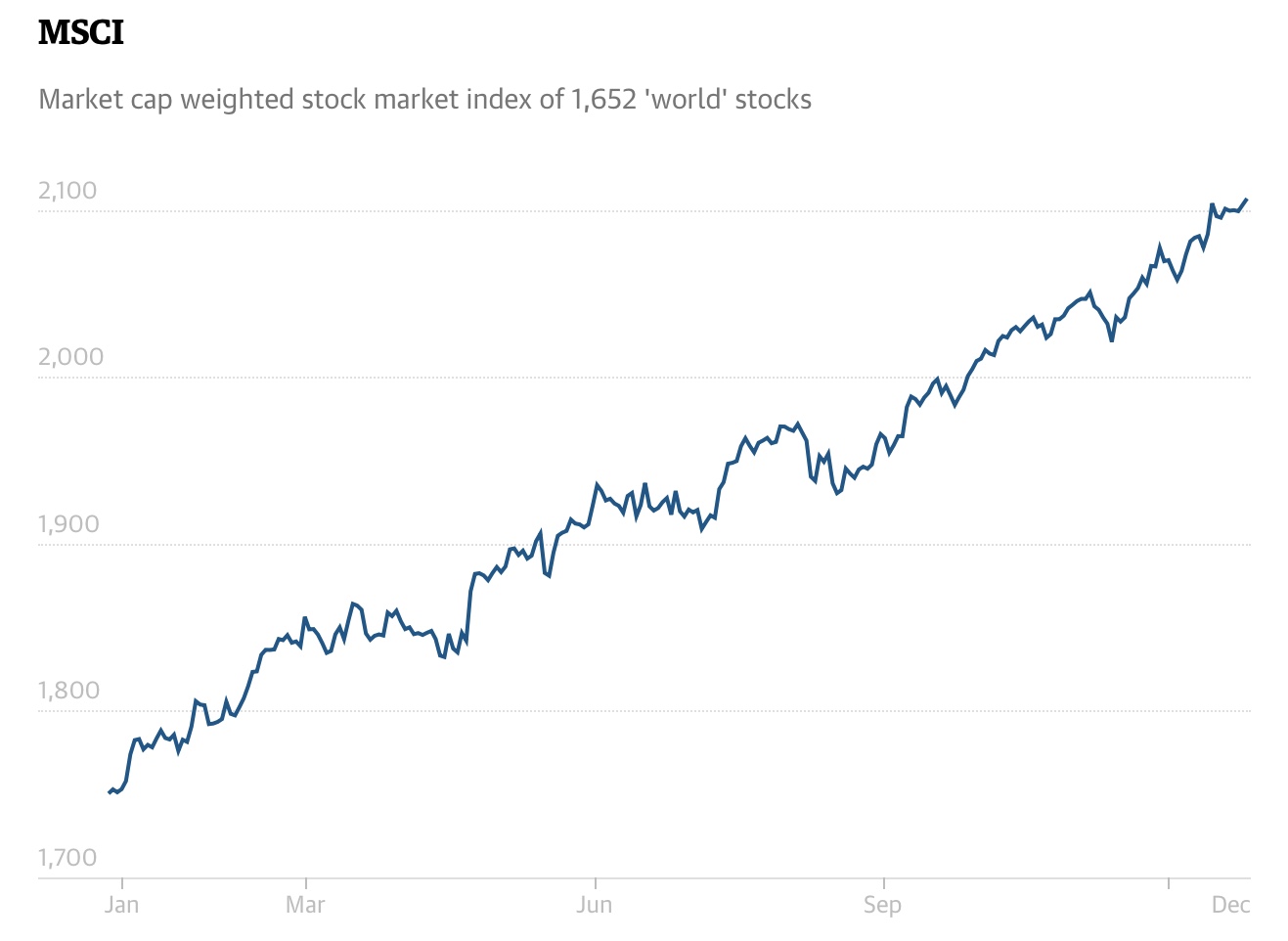

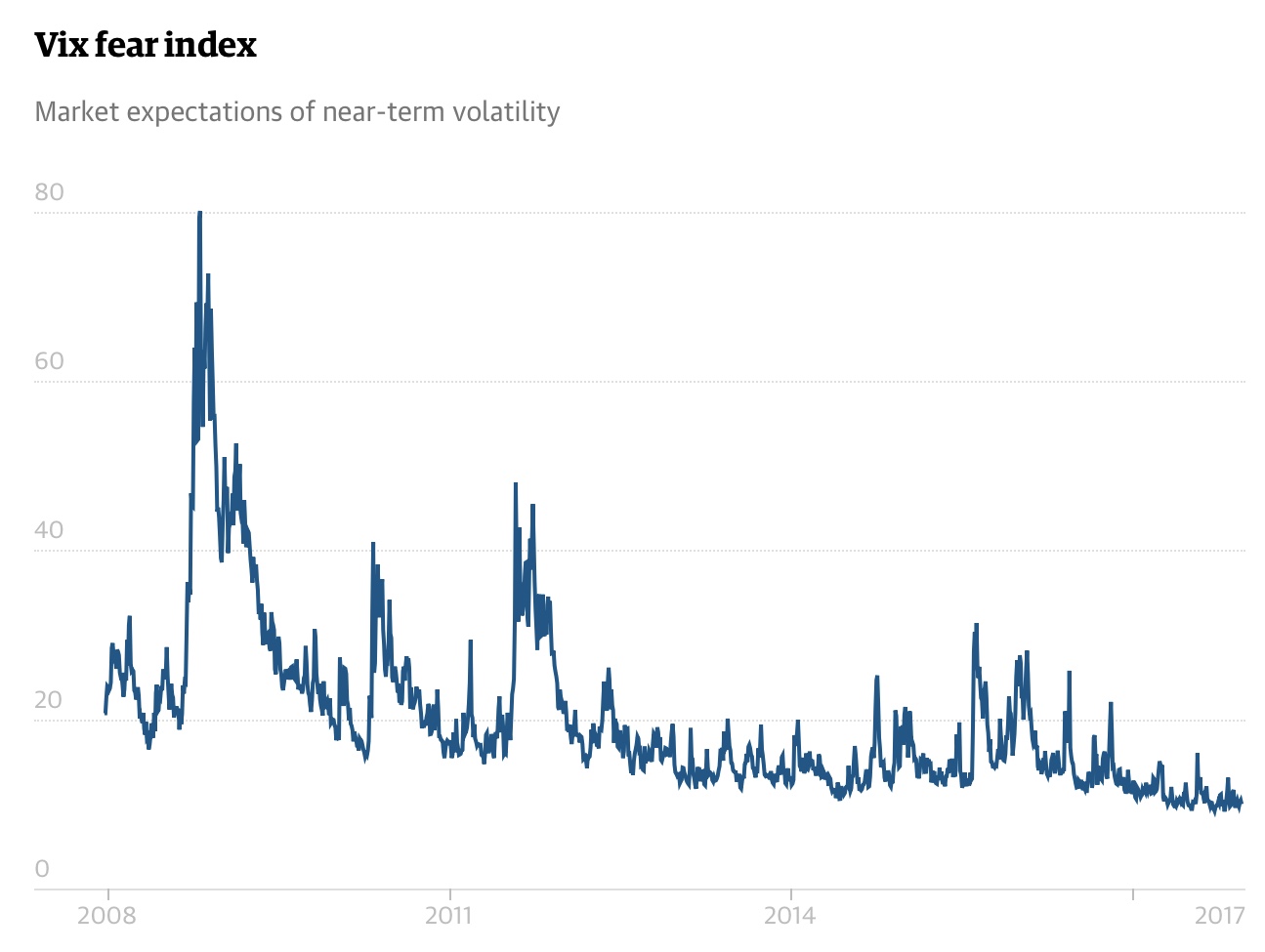

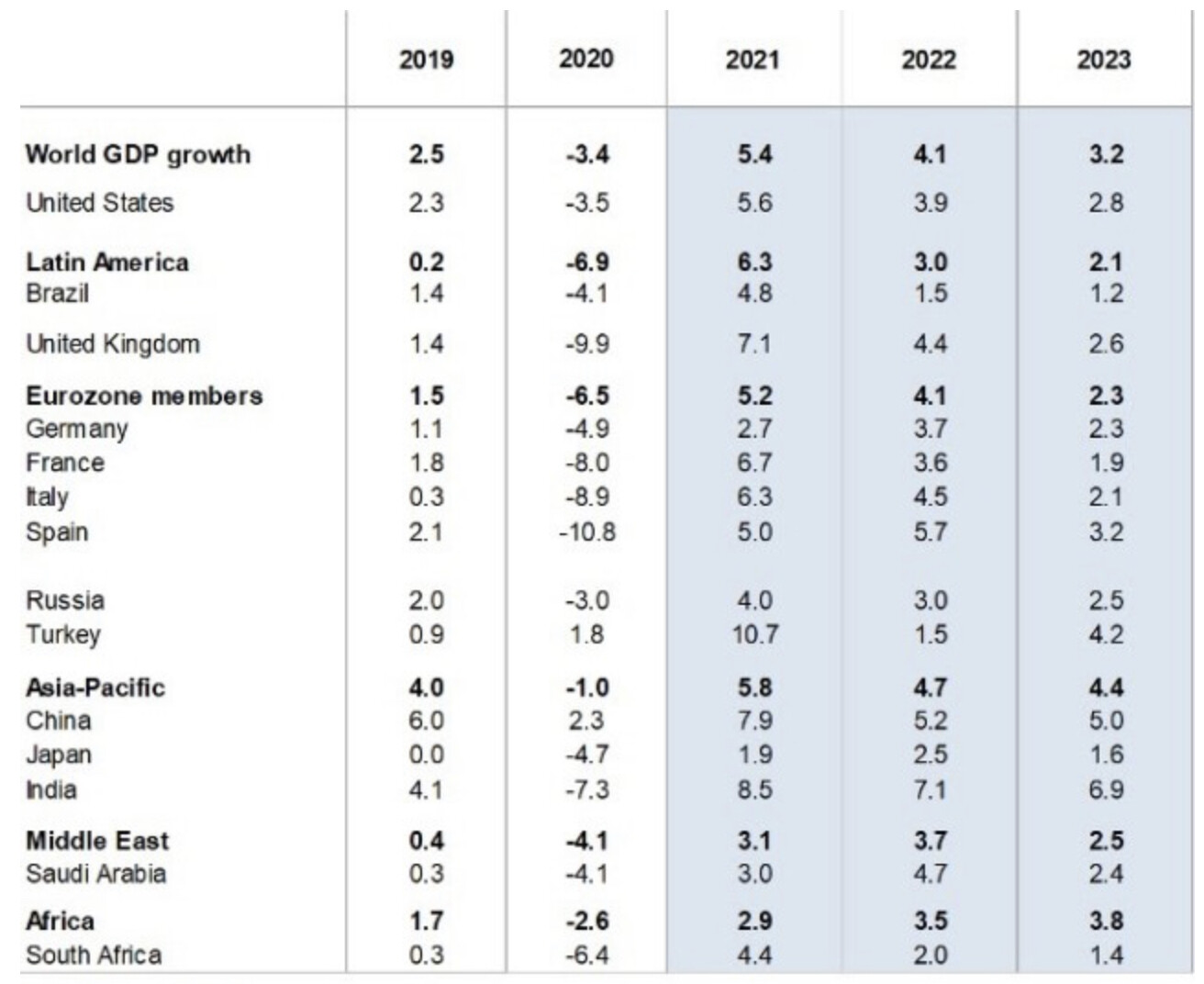

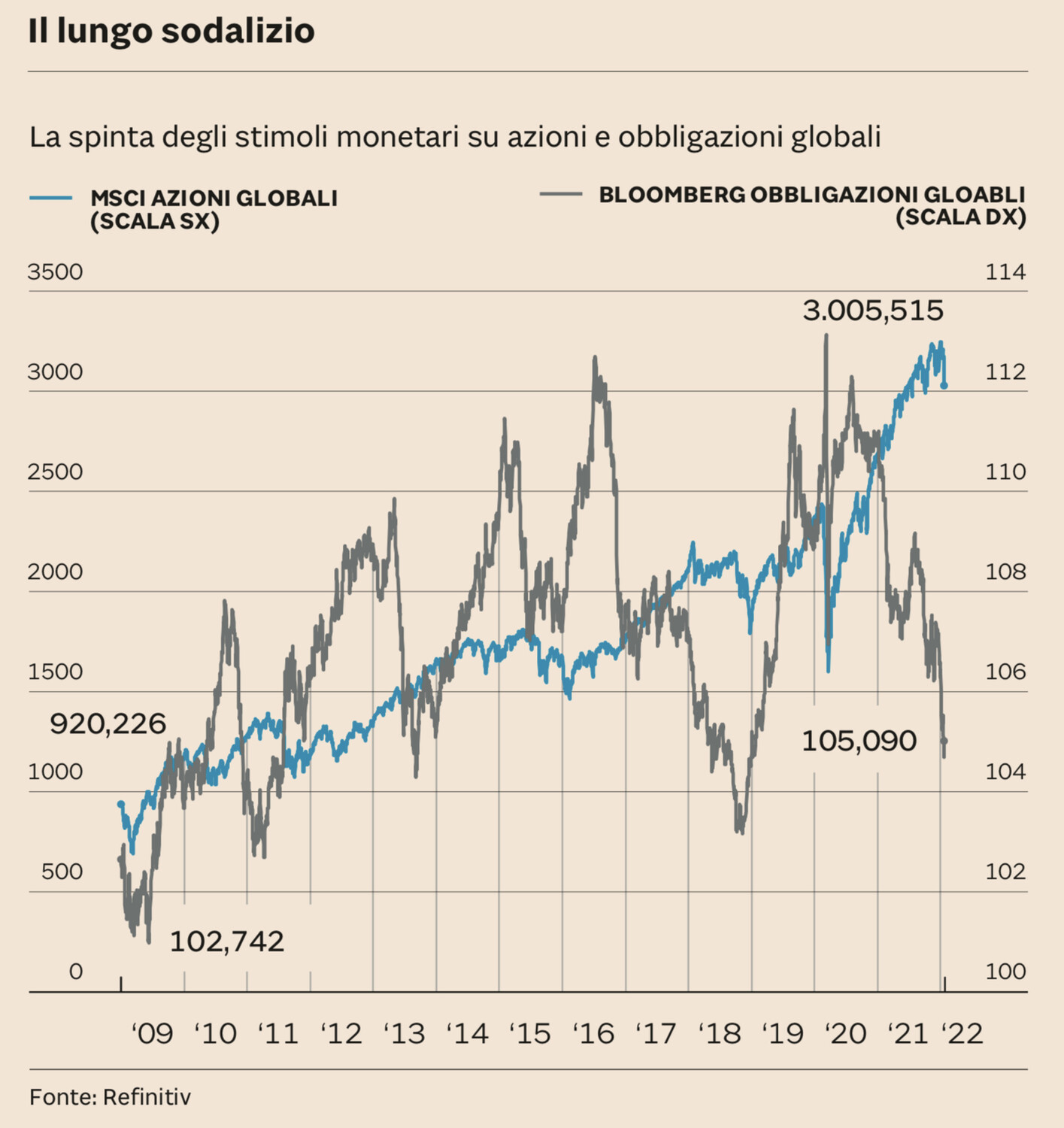

MA LE BORSE POTREBBERO RESTARE POSITIVE

Per questi motivi è forse lecito attendersi per la prima parte del 2022 in Europa un completo sfasamento tra il ciclo economico e il mercato dei capitali: se l’economia reale farà tutto sommato fatica a correre nel vecchio continente, le borse -che al momento hanno già vissuto uno scrollone piuttosto deciso- con la liquidità sempre alta potrebbero addirittura rivedere miglioramenti per il comparto azionario, così come potrebbero correre le quotazioni dei beni rifugio ( e degli immobili ) a causa dell’inflazione galoppante. Un miglioramento che viceversa è molto più difficile attendersi per i titoli obbligazionari.

Nel grafico de Il Sole 24 Ore qui riportato si può ben vedere che il sodalizio tra le 2 principali “asset class” si è oramai interrotto:

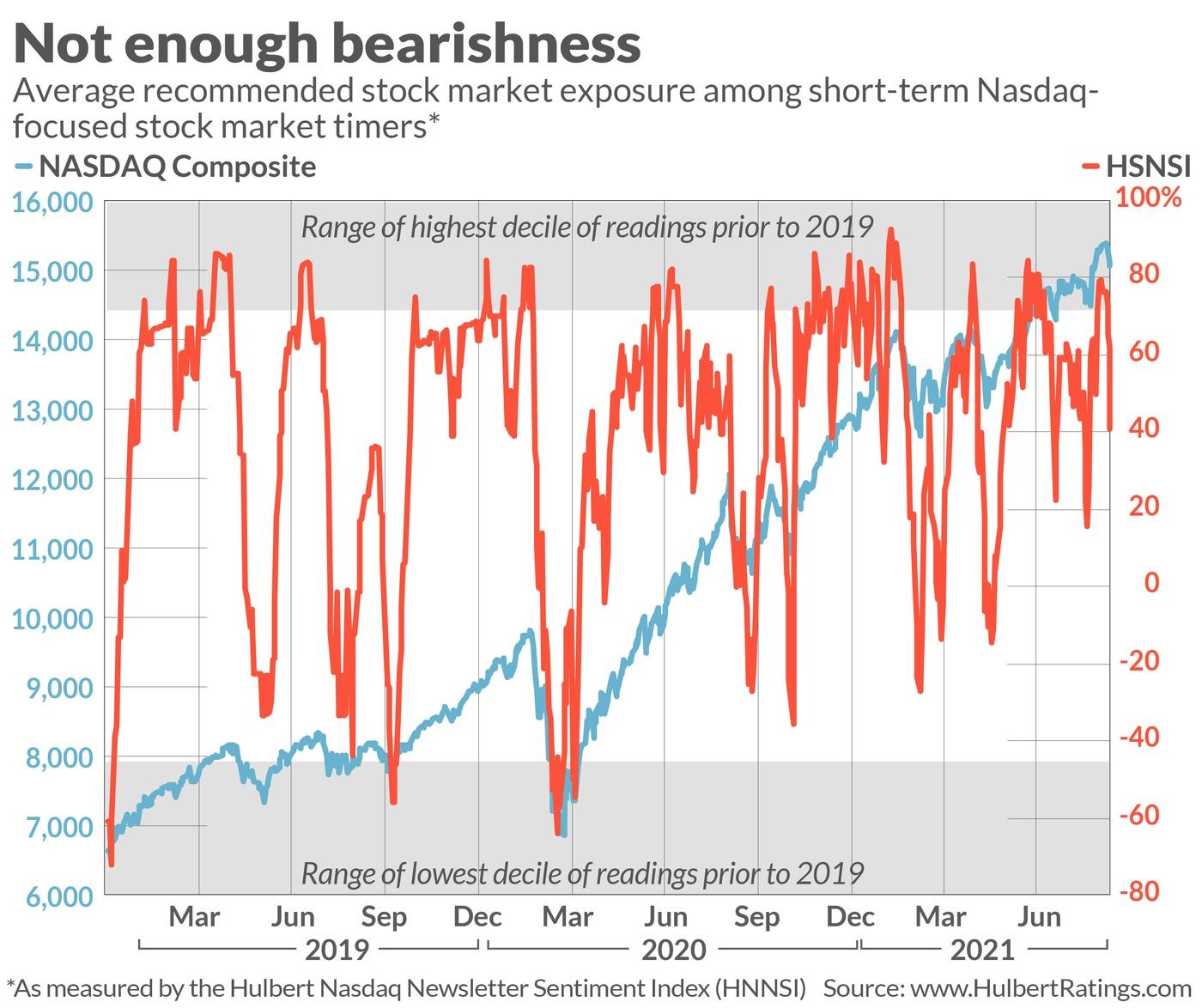

Ma la volatilità dei mercati finanziari è attesa altresì alle stelle per i prossimi mesi, soprattutto se i cannoni tuoneranno almeno un po’ ai suoi confini orientali. Il che in determinati momenti potrebbe rassomigliare molto ad una crisi dei mercati, anche se in definitiva resta decisamente improbabile che arrivi ad esserlo davvero. Un gioco adeguato soltanto ai fegati forti, dunque! O a chi riesce a diversificare parecchio i propri investimenti!

Stefano di Tommaso