QUALE ITALIA DOPO DRAGHI?

All’occhio di un attento lettore non saranno sfuggite le battute conclusive di un bradisismo che oramai va avanti da oltre due anni: la fine dell’epoca degli stimoli monetari. L’annuncio di Mario Draghi che da Gennaio la Banca Centrale Europea non acquisterà più titoli di Stato è stato soltanto l’epilogo di una lunga vicenda iniziata dieci anni fa quando alla Federal Reserve (detta anche: FED, la banca centrale americana) individuarono -negli acquisti di titoli pubblici sul mercato aperto- un antidoto efficace a contrastare il crollo della velocità di circolazione della moneta e gli effetti recessivi della deflazione.

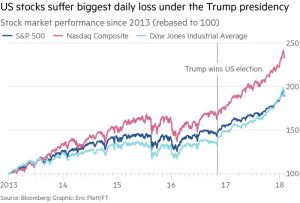

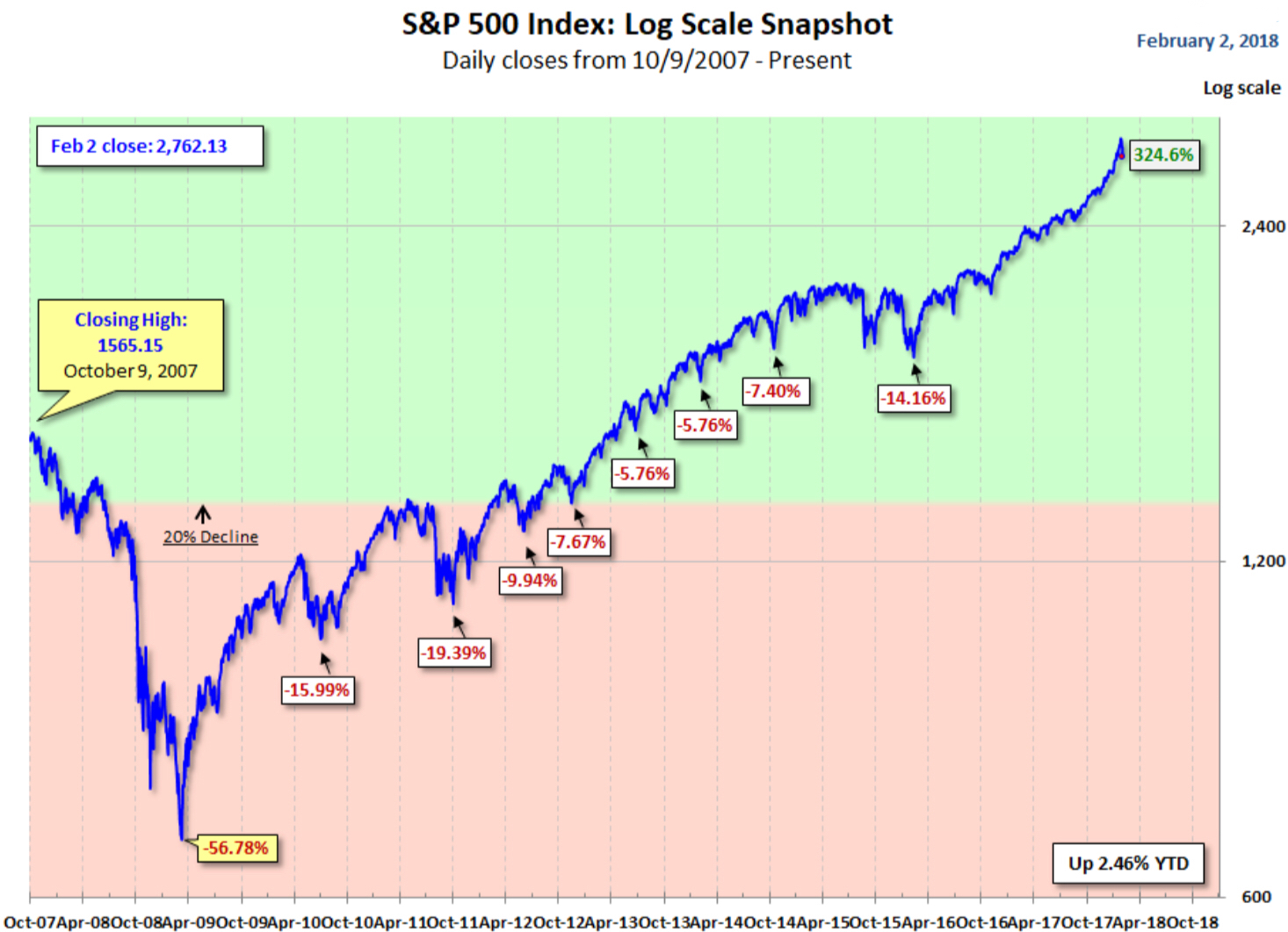

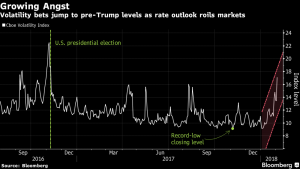

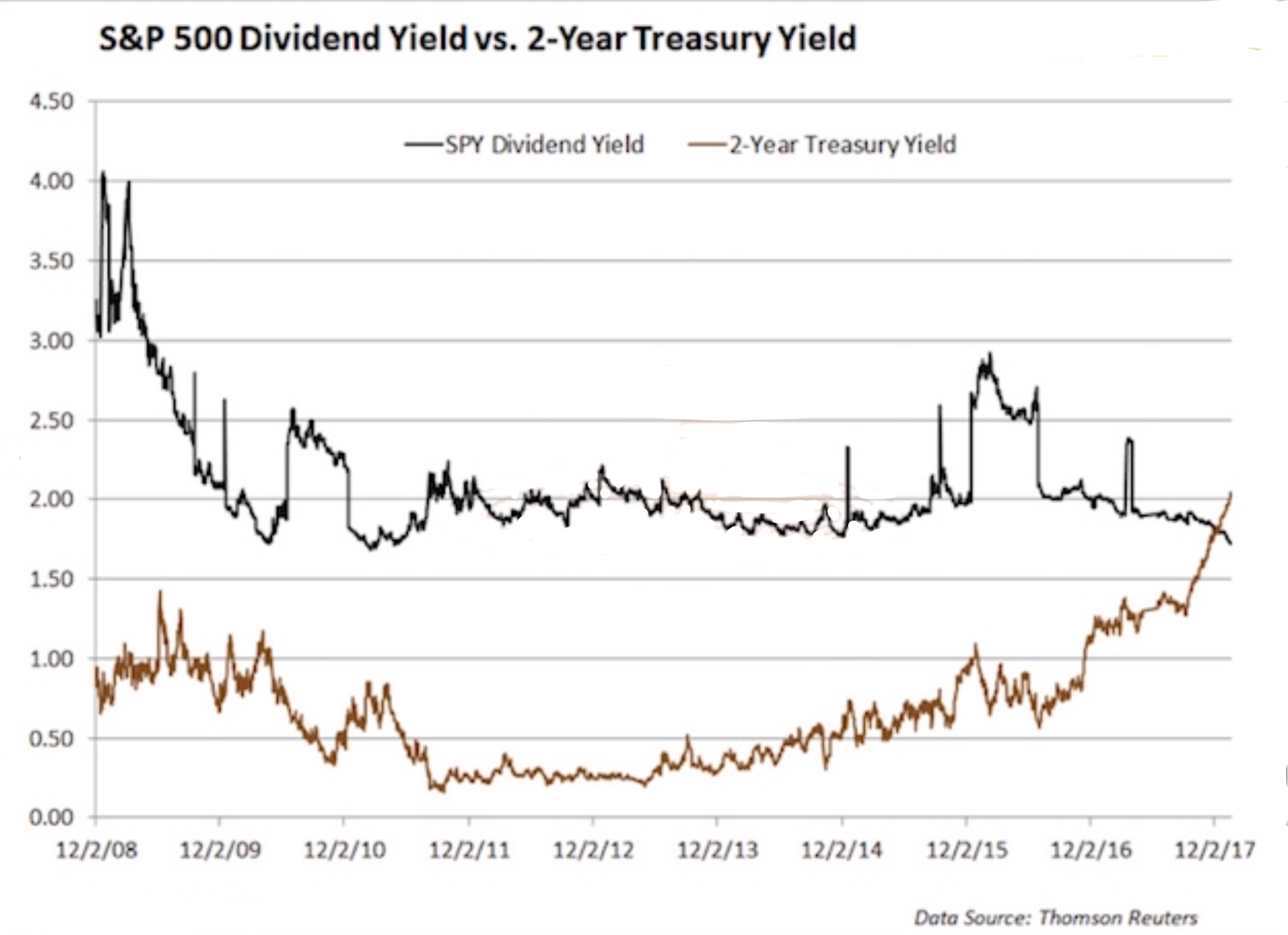

La manovra, all’epoca denominata per astruse ragioni tecniche “facilitazione quantitativa” (in Inglese “Quantitative Easing” detto anche: QE) ha avuto un indubitabile successo nel far riprendere vigore ai mercati finanziari subito dopo la crisi e ne ha generato il più potente rialzo della storia. Ma soprattutto ha permesso di abbassare fortemente i tassi d’interesse pagati dai titoli di stato e dunque di innalzare la sostenibilità del debito pubblico. La FED lo ha smantellato dal 2016 e dallo stesso periodo sta procedendo a rialzare gradualmente i tassi di interesse a breve termine, riuscendo contemporaneamente a mantenere bassi quelli a lungo termine (che rappresentano il grosso del costo del debito americano).

IL QE EUROPEO E’ ARRIVATO (VOLUTAMENTE) IN RITARDO

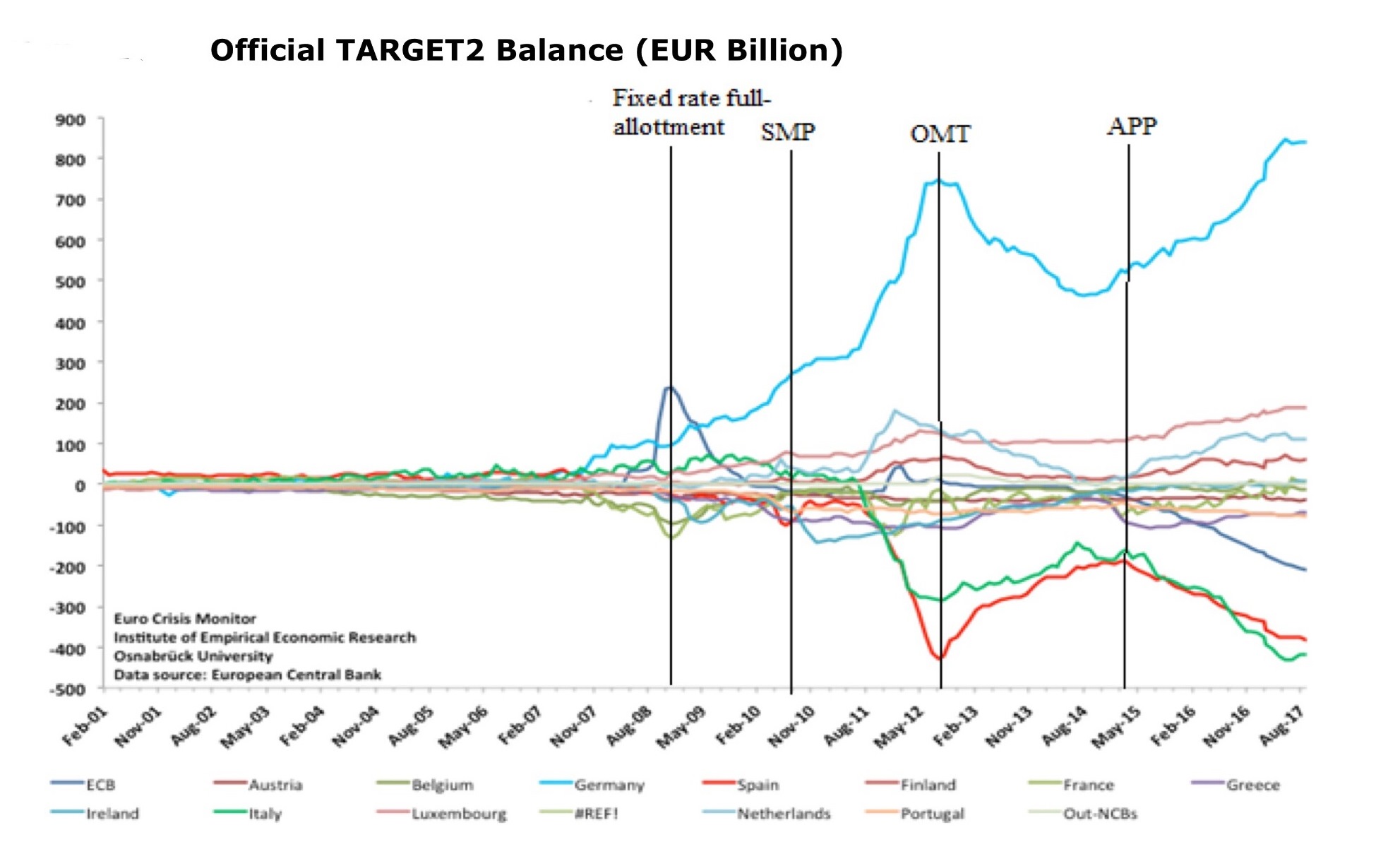

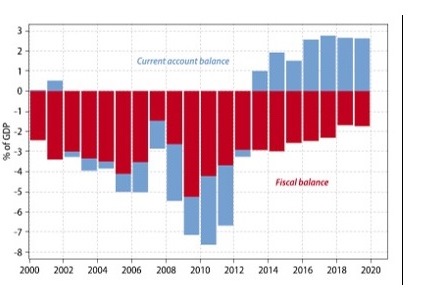

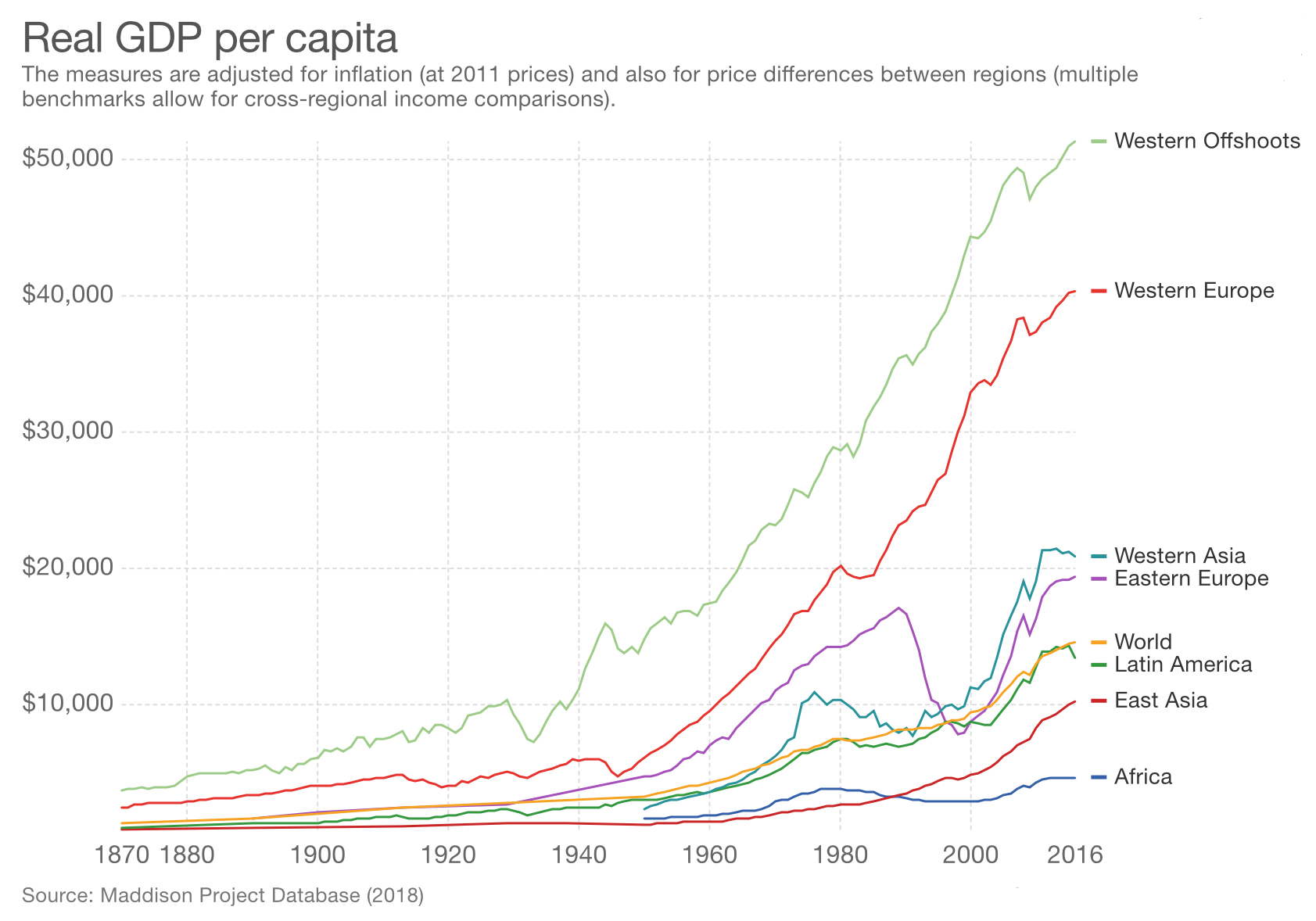

In Europa non si è fatto subito alla stessa maniera ma si è passati da una lunga pausa di riflessione, che ha generato un’emorragia di capitali dalla periferia verso i Paesi centrali dell’Unione e, parallelamente, un importante decadimento per le economie più deboli (si veda il grafico sottostante).

Si proceduto poi con una sorta di finanziamento temporaneo alle banche commerciali per acquistare titoli di stato a tasso agevolato (la LTRO ovvero “Long Term Refinancing Operation”, con le quali molte di esse hanno risanato i conti economici, lucrando sul differenziale tra i tassi pagati per l’LTRO e quelli percepiti sui titoli pubblici acquisiti) fino poi ad inaugurare il vero e proprio Q.E. Europeo, tutt’ora in corso, che si concluderà con la fine del 2018. In funzione di esso la Banca Centrale Europea ha acquistato sino ad oggi titoli di stato italiani per circa 350 miliardi di euro e questo ha impedito manovre speculative contro il nostro debito pubblico.

LA NASCITA DELLO SPREAD

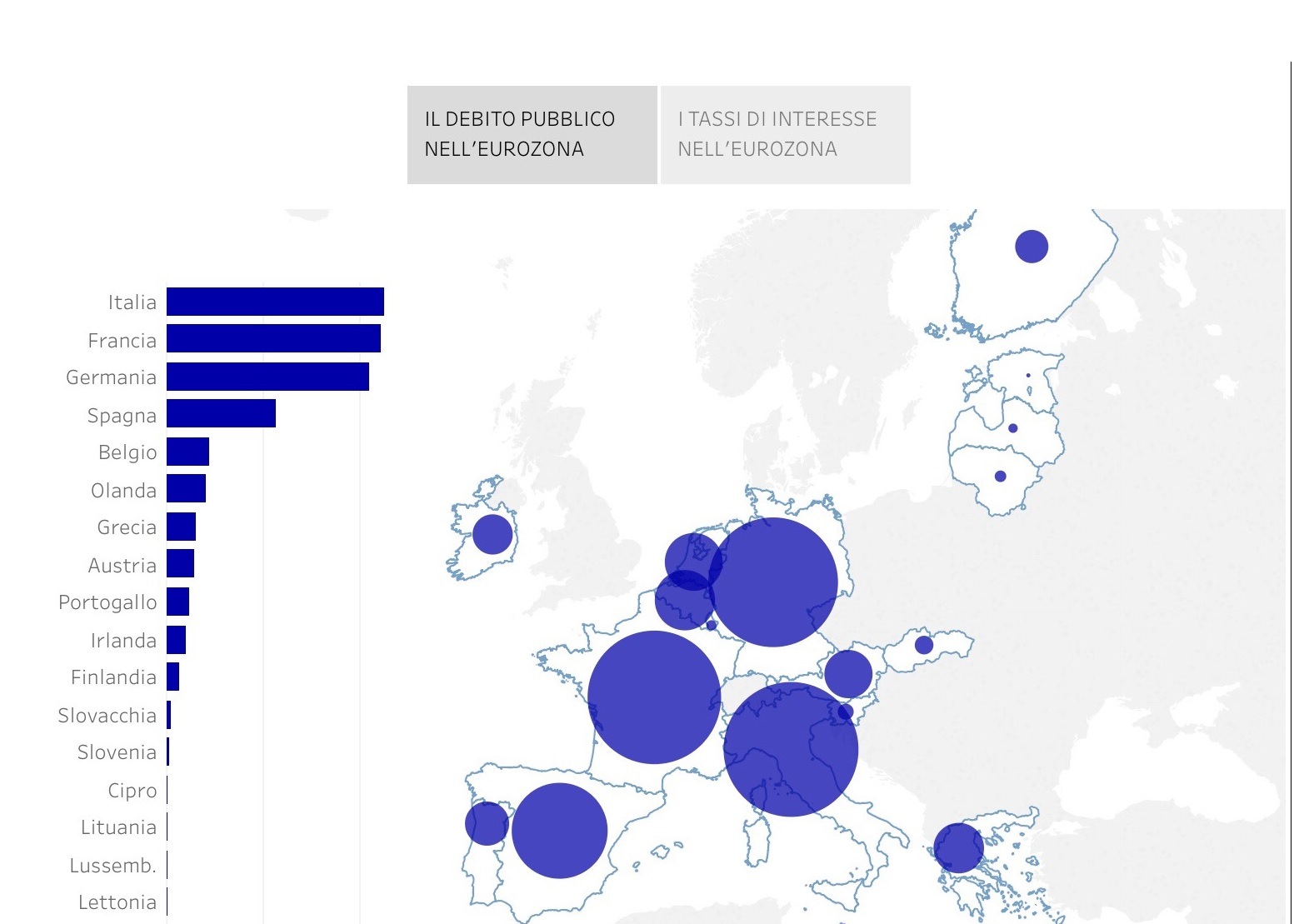

Queste manovre hanno favorito sì la discesa dei tassi d’interesse ma, senza la prospettiva di un’unica nazione europea -e dunque senza solidarietà tra i debiti pubblici dei diversi paesi- si è lasciato che si generasse una forte divergenza (spread) tra i tassi pagati dai Paesi centrali dell’Unione (arrivati sotto lo zero) e quelli pagati dagli altri, come l’Italia, diminuendo per questi ultimi i vantaggi della manovra. Nel grafico un raffronto tra i debiti pubblici europei:

LA FINE DEL QE E I RISCHI DI FUGA DEI CAPITALI DALL’ITALIA

Oggi che i tassi nel resto del mondo tornano a crescere e gli stimoli monetari sono terminati, l’Euro non può permettersi di proseguirli da solo incrementando il differenziale dei propri tassi con quelli del Dollaro e alimentando di conseguenza la propria svalutazione (al momento peraltro ancora in corso). E così i tedeschi plaudono all’annuncio della fine del Q.E. (e alla susseguente fine dei tassi bassi) ma tutti si chiedono chi comprerà i titoli di stato italiani dal 2019. Lo stesso mandato di Mario Draghi (visto dai più come uomo poco incline allo strapotere germanico) si conclude a Ottobre del prossimo anno.

Nel frattempo in Italia si è anche insediata una nuova coalizione governativa sicuramente più refrattaria ai diktat di austerità dell’Unione Europea, cosa che teoricamente alimenta il rischio che l’Italia debba fronteggiare una nuova importante fuga dei capitali.

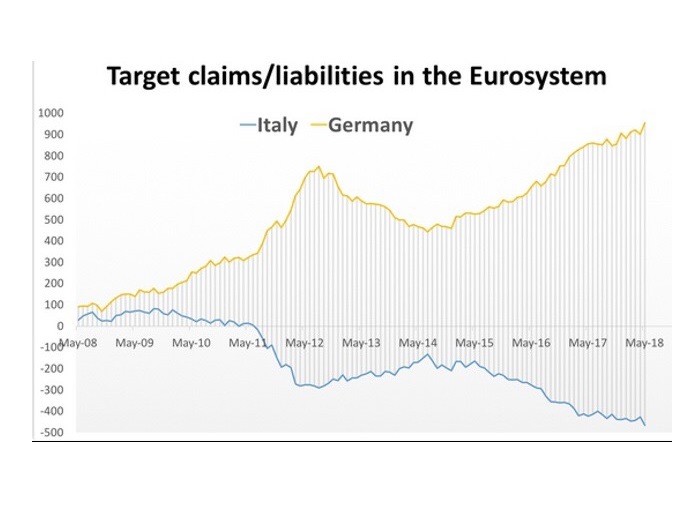

A Maggio infatti se ne è vista una decisa avvisaglia: il caos del mancato governo sollevato dal presidente Mattarella ha fatto sì che i flussi finanziari in uscita abbiano toccato il record di 40 miliardi di euro, portando a 465 miliardi il saldo del debito derivante dal meccanismo di bilanciamento monetario denominato “ TARGET 2” (in pratica quanto l’Italia dovrebbe ai paesi creditori dell’Unione in caso di fuoriuscita dall’Euro). Nel grafico che segue si vede un confronto tra il principale debitore (l’Italia) e il principale creditore (la Germania):

Ovviamente nel caso di ulteriori forti fughe di capitali dal Bel Paese questo divario non sarebbe sostenibile all’infinito, soprattutto se in parallelo c’è uno scontro politico in atto e poi tenendo conto del peso del sistema bancario nazionale, che raggiunge i 4mila miliardi di euro. L’Italia insomma non è la Grecia e il salvataggio, per quanto possa apparire per noi doloroso, non sarebbe nei fatti nemmeno possibile.

Dunque si è creata un’urgenza irrinunciabile di trovare in fretta soluzioni all’orizzonte degli eventi monetari del 2019 proprio nel momento che il nuovo governo intende fare la voce grossa con Bruxelles. Ma per completare con oggettività il quadro generale tuttavia bisogna prima prendere atto di cosa succede in Gran Bretagna dopo la “famigerata” Brexit.

LA BREXIT È ANDATA BENISSIMO

Ebbene: non solo la Sterlina negli ultimi mesi si è straordinariamente rafforzata ma la disoccupazione britannica nel primo trimestre del 2018 registra il minimo storico del 3% (non si vedeva dal 1991) e la corsa a sostituire la partnership con l’Unione Europea ha ampliato la collaborazione di Londra con l’Asia e l’estremo oriente è divenuto ied è divenuta il terminale della maxi-infrastruttura lanciata dalla Cina denominata “Nuova Via della Seta”, che vale 12 volte il Piano Marshall, coinvolge 65 paesi e I due terzi dell’economia globale. Il calo delle tasse dopo l’annuncio ha d’altra parte rilanciato gli investimenti interni nei porti, nella manifattura e nella digitalizzazione, rafforzando i legami con i paesi del Commonwealth quelli con gli Stati Uniti dell’era trumpiana, arrivando a rilanciare (per assurdo) il ruolo di Londra quale principale piazza finanziaria europea.

Esattamente l’opposto di quanto avviene nell’Unione, dove l’Euro è in caduta libera, la crescita economica è rallentata vistosamente nel primo scorcio del 2018 e le tensioni con Washington sono sempre maggiori. Ora si spera che la debolezza della moneta unica possa rilanciare le esportazioni del vecchio continente ma comunque i mercati finanziari sentono puzza d’incertezza nell’Unione e preferiscono rivolgere le loro attenzioni altrove. L’Italia insomma potrebbe anche pensare di uscire dall’Euro incoraggiata dall’esito positivo di chi l’ha preceduta, così come potrebbe trovare il modo di negoziare con i partner forti dell’Unione accordi più vantaggiosi per il rilancio della propria economia e il rimpatrio dei capitali, visto che lo spauracchio si è fatto concreto.

CHI COMPRERÀ I TITOLI PUBBLICI?

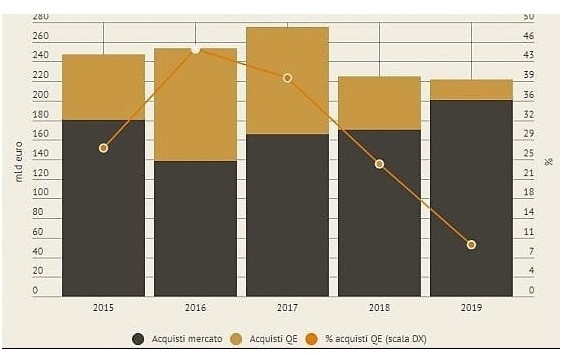

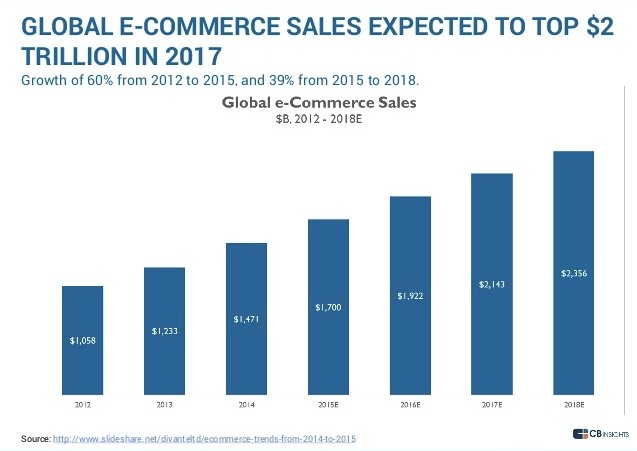

D’altra parte senza prendere alcuna iniziativa non si vede come potrà trovare il modo di sostenere in autonomia le sue finanze pubbliche per far sottoscrivere 201 miliardi di titoli di stato da emettere nel 2019, in crescita dai 165 del 2017 (si veda il grafico):

(nel grafico nell’anno 2019 si vedono ancora acquisti da parte della BCE per una ventina di miliardi a causa del fatto che essa prevede ugualmente di continuare a reinvestire i bond in scadenza)

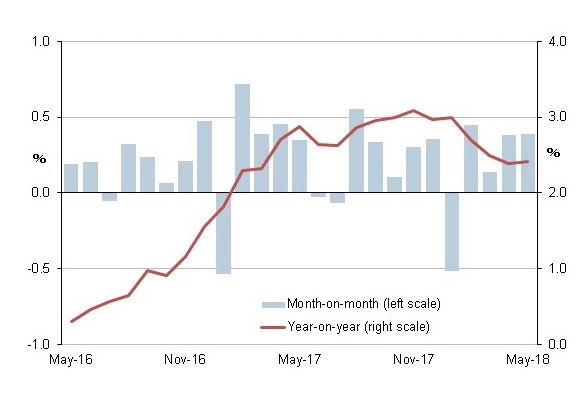

Se le esportazioni continueranno (o addirittura si rafforzeranno) il nostro Paese può sperare di contrastare la fuga dei capitali con l’incremento della bilancia dei pagamenti correnti. Le previsioni infatti da questo punto di vista appaiono positive:

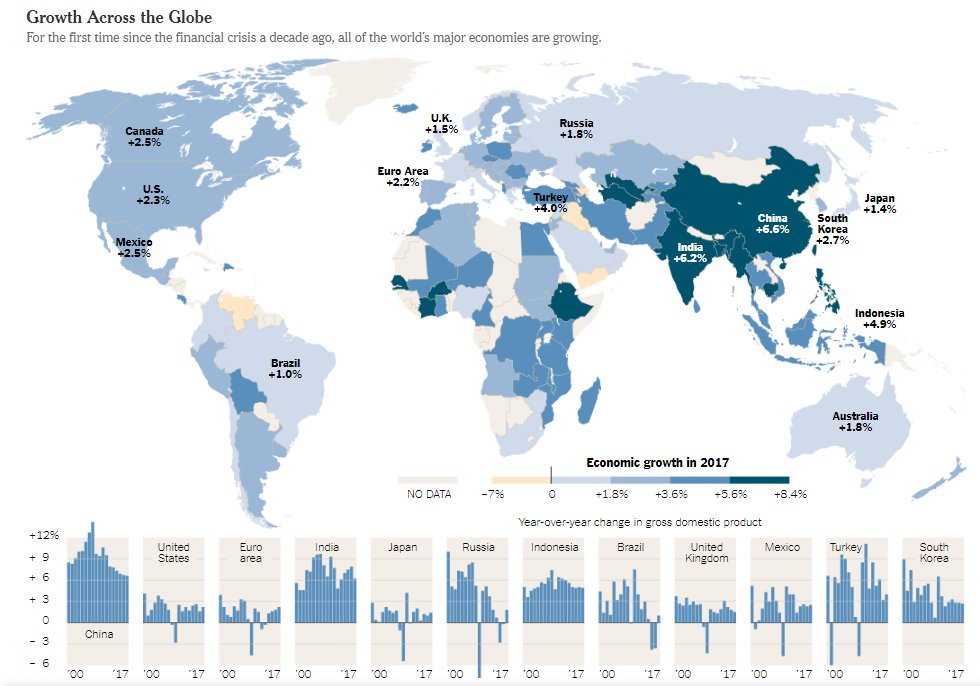

Il quadro perciò non è necessariamente così grigio per l’economia italiana, prevista in crescita quest’anno di almeno l’1,4%, se al tempo stesso in cui il rischio di una fuga di capitali si dovesse fare più forte il Paese dovesse parallelamente riuscire a mobilitare nuove iniziative imprenditoriali e un efficientamento della pubblica amministrazione così come promettono i nuovi leaders.

La fine dell’ombrello monetario europeo insomma è destinato a provocare un chiarimento nei rapporti con l’Unione (o si intensificano o si riducono). E non è detto che ciò non possa costituire un fatto in qualche modo positivo…

Stefano di Tommaso

Ovviamente non tutti i meriti di questa meravigliosa performance vanno ascritti alla leadership politica! La rivalutazione delle borse e di tutti gli altri valori finanziari (ivi compresi i Bitcoin e le altre criptovalute) parte infatti da molto lontano, essenzialmente da subito dopo la grande crisi del 2008, con il varo del Quantitative Easing (QE: allentamento della politica monetaria) in Giappone e in America. E ancora nel 2017 le banche centrali hanno aggiunto oltre mille miliardi di liquidità a quella messa in circolazione dal 2009 in poi, superando nel totale i 15mila miliardi di dollari negli otto anni. Impossibile non tenerne conto quando si vuol comprendere le ragioni delle recenti performance delle borse.

Ovviamente non tutti i meriti di questa meravigliosa performance vanno ascritti alla leadership politica! La rivalutazione delle borse e di tutti gli altri valori finanziari (ivi compresi i Bitcoin e le altre criptovalute) parte infatti da molto lontano, essenzialmente da subito dopo la grande crisi del 2008, con il varo del Quantitative Easing (QE: allentamento della politica monetaria) in Giappone e in America. E ancora nel 2017 le banche centrali hanno aggiunto oltre mille miliardi di liquidità a quella messa in circolazione dal 2009 in poi, superando nel totale i 15mila miliardi di dollari negli otto anni. Impossibile non tenerne conto quando si vuol comprendere le ragioni delle recenti performance delle borse.

LE RAGIONI DEL PESSIMISMO

LE RAGIONI DEL PESSIMISMO

CONCLUSIONI

CONCLUSIONI