QUANTO VALE IL BRAND VERSACE?

Il gruppo Michael Kors si aggiudica l’asta indetta da Goldmann Sachs per la cessione della Versace superando al fotofinish un nutrito gruppo di pretendenti -sono girate indiscrezioni su Tiffany, Kering (Gucci etc) Carlyle, Coach Tapestry e altri- e subito il suo titolo in borsa è scivolato di circa il 9% (dopo essersi apprezzato però di oltre il 40% nell’ultimo anno). Eppure gli analisti che coprono la Michael Kors continuano a vedere un target price (la stima di valore che le sue azioni possono raggiungere) più alto del 15-20% (a circa 78 dollari, dagli attuali 67) e soprattutto un’ottima capacità di digerire bocconi grossi e ambitissimi come la Jimmy Choo, acquisita un anno fa per un miliardo e duecento milioni di dollari.

CENTO VOLTE GLI UTILI

CENTO VOLTE GLI UTILI

Il gruppo guidato da Donatella Versace sembra aver chiuso il 2017 con un fatturato superiore agli 800 milioni di dollari, in crescita del 18% sull’anno precedente e per circa la metà realizzati in Asia, con e un utile di meno di 20 milioni di dollari, poco più del 2% del fatturato. Valutarla oltre 100 volte gli utili (2,1 miliardi di dollari al lordo della posizione finanziaria netta) significa ovviamente attribuire buona parte del prezzo agli asset che essa contiene -principalmente il marchio della Medusa- visto che la redditività della maison fondata da Gianni Versace è stata buona ma limitata.

I MULTIPLI DEL BRAND

I MULTIPLI DEL BRAND

Ma quanto vale il marchio Versace? Un criterio universalmente riconosciuto posiziona a circa 2,5 volte il valore del marchio rispetto al fatturato dei più grandi brand del lusso ed evidentemente tale valore medio “fitta” perfettamente con quanto è successo anche stavolta. Ma ovviamente si tratta di più del doppio delle “normali” valutazioni relative ai brand vincenti del largo consumo, quindi bisogna che il mercato riconosca una indubbia capacità di giustificare nel tempo il forte plusvalore pagato.

La Michael Kors (che con l’occasione ha annunciato di aver cambiato nome in Capri Group) porta a casa un gruppo che fattura 800 milioni con 200 negozi monomarca nel mondo e dichiara di voler innalzarne il numero a 300 portando il fatturato a più che raddoppiare: 2 miliardi. Ci riuscirà?

La Michael Kors (che con l’occasione ha annunciato di aver cambiato nome in Capri Group) porta a casa un gruppo che fattura 800 milioni con 200 negozi monomarca nel mondo e dichiara di voler innalzarne il numero a 300 portando il fatturato a più che raddoppiare: 2 miliardi. Ci riuscirà?

I NUMERI DELL’ACQUIRENTE

Con un fatturato atteso per l’anno in corso di oltre 5 miliardi di dollari e una generazione di cassa di quasi un miliardo (prima dell’acquisizione di Versace, il cui giro d’affari quest’anno potrebbe da solo aggiungere al gruppo quasi un altro miliardo di dollari) il suo presidente Johnny Idol potrebbe anche farcela, grazie agli investimenti previsti e alle sinergie negli accessori, nella distribuzione e nella comunicazione.

Al momento il gruppo Capri capitalizza in borsa circa 10 miliardi di dollari, cioè due volte circa il fatturato consolidato e fa utili per circa 600 milioni di dollari, dunque vale circa 17 volte gli utili, esattamente in linea con la capitalizzazione media delle società quotate a Wall Street. Ma soprattutto è atteso generare cassa per circa un miliardo di dollari e dunque non ha paura di investire ancora pesantemente nel proprio sviluppo, soprattutto con un altro importante marchio per le mani, icona del lusso e dello stile italiano nel mondo. (Qui sotto: l’andamento del titolo Michael Kors negli ultimi 24 mesi)

QUALCHE PARAGONE ILLUSTRE…

QUALCHE PARAGONE ILLUSTRE…

Per fare un paragone illustre: il gruppo Armani, che fattura circa 3 miliardi di dollari, fa utili netti per oltre 320 milioni (circa il doppio in percentuale rispetto a Capri Group). Certo il suo marchio non vale meno di 5 miliardi ma se volessimo applicare gli stessi multipli di Versace arriverebbe a 7,5 miliardi di dollari e a quella cifra sarebbe ancora sottovalutato rispetto agli utili.

Tra i precedenti italiani nel mondo del fashion c’è stato quello di Loro Piana, il cui marchio fu valutato addirittura quasi quattro volte il fatturato al momento della cessione, nel 2013 (3,2 miliardi di dollari) con un fatturato appena superiore a quello odierno di Versace, sebbene la maison di tessuti e abbigliamento avesse una redditività completamente diversa (20% delle vendite) e dunque la società venne valutata soprattutto sulla base degli utili (19 volte).

Se perciò da un lato l’acquisizione di una società che fa meno utili di quanto ne vengano generati dall’acquirente è stata giustamente considerata “dilutiva” dagli analisti di borsa (e perciò “punita” al suo annuncio), dall’altra parte bisogna ammettere che la valutazione del marchio dalla medusa dorata applicata dall’acquirente non è stata poi così folle, se consideriamo che i numeri appena citati si riferiscono all’anno passato e che le prospettive di raddoppio del fatturato a marchio Versace non sono così peregrine se correttamente accostata alle sinergie apportate dal nuovo proprietario.

Se perciò da un lato l’acquisizione di una società che fa meno utili di quanto ne vengano generati dall’acquirente è stata giustamente considerata “dilutiva” dagli analisti di borsa (e perciò “punita” al suo annuncio), dall’altra parte bisogna ammettere che la valutazione del marchio dalla medusa dorata applicata dall’acquirente non è stata poi così folle, se consideriamo che i numeri appena citati si riferiscono all’anno passato e che le prospettive di raddoppio del fatturato a marchio Versace non sono così peregrine se correttamente accostata alle sinergie apportate dal nuovo proprietario.

CHI HA RAGIONE?

Dunque hanno altrettanta ragione gli analisti di borsa (che guardano al breve termine) quanto gli strateghi del fashion (che puntano al medio-lungo termine). La grande “presa” del marchio Versace in Asia poi è ulteriore fattore di interesse per chi guarda alla crescita globale del proprio business, dal momento che in questo momento demografia e consumi si stanno sviluppando soprattutto a Oriente.

Stefano di Tommaso

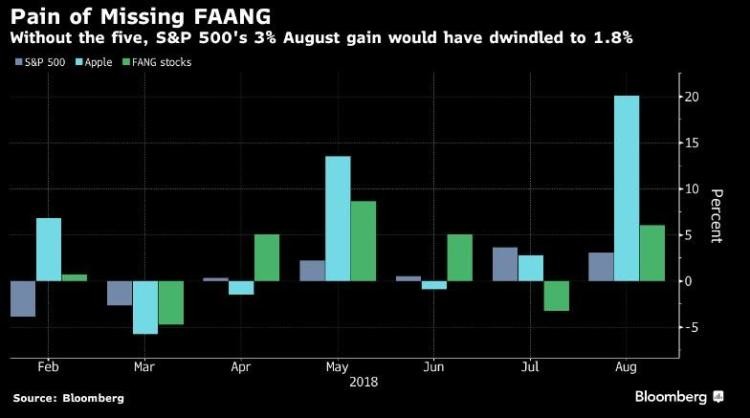

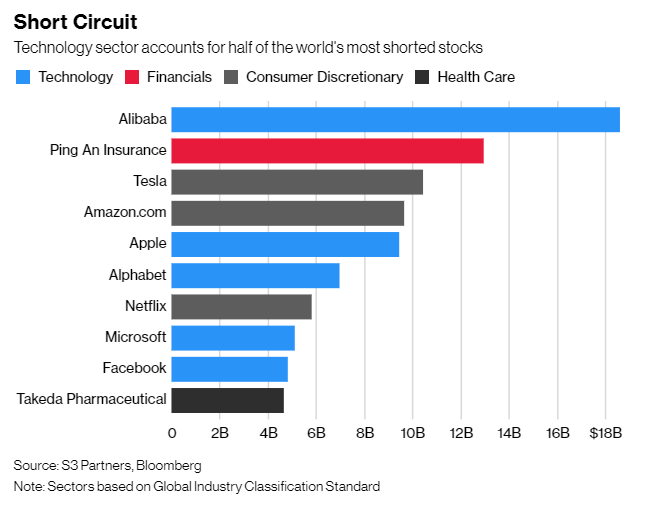

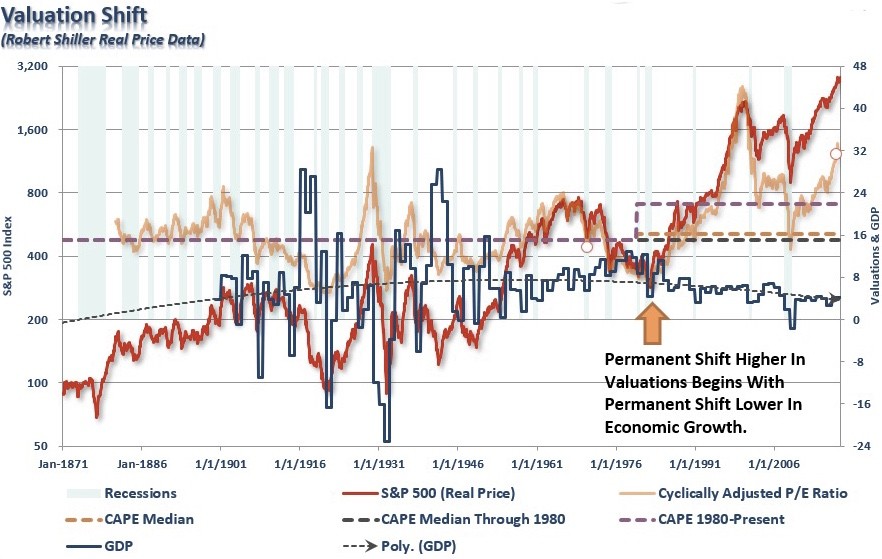

Certamente esistono diverse verità in contemporanea: se è vero che i listini delle borse (soprattutto quelle americane) sono cresciuti del 50% è altrettanto vero che spesso è accaduto in relazione all’ascesa dei profitti aziendali e che, di conseguenza, ciò non è successo dappertutto (ad esempio non in Italia) e non si sono ugualmente rivalutate tutte le categorie di titoli quotati: è continuata la corsa dei “tecnologici”, soprattutto sui mercati anglosassoni e sono discesi tutti gli altri, in particolare quelli delle borse periferiche. Dunque i listini di borsa assomigliano alla “media del pollo” di trilussiana memoria, e così pure gli indici globali risentono della forte componente positiva americana. Andando a discernere meglio non è andato tutto all’insù.

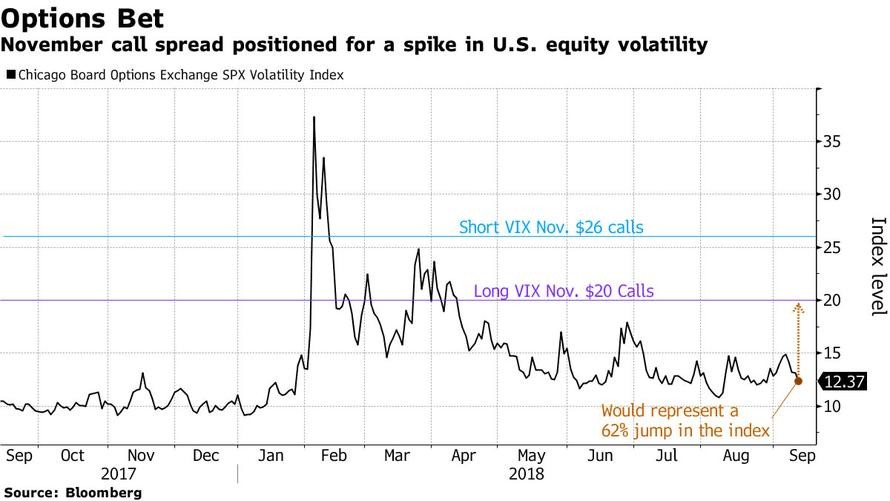

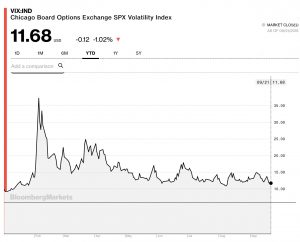

Certamente esistono diverse verità in contemporanea: se è vero che i listini delle borse (soprattutto quelle americane) sono cresciuti del 50% è altrettanto vero che spesso è accaduto in relazione all’ascesa dei profitti aziendali e che, di conseguenza, ciò non è successo dappertutto (ad esempio non in Italia) e non si sono ugualmente rivalutate tutte le categorie di titoli quotati: è continuata la corsa dei “tecnologici”, soprattutto sui mercati anglosassoni e sono discesi tutti gli altri, in particolare quelli delle borse periferiche. Dunque i listini di borsa assomigliano alla “media del pollo” di trilussiana memoria, e così pure gli indici globali risentono della forte componente positiva americana. Andando a discernere meglio non è andato tutto all’insù. PERSINO L’INDICE DELLA PAURA È AI MINIMI

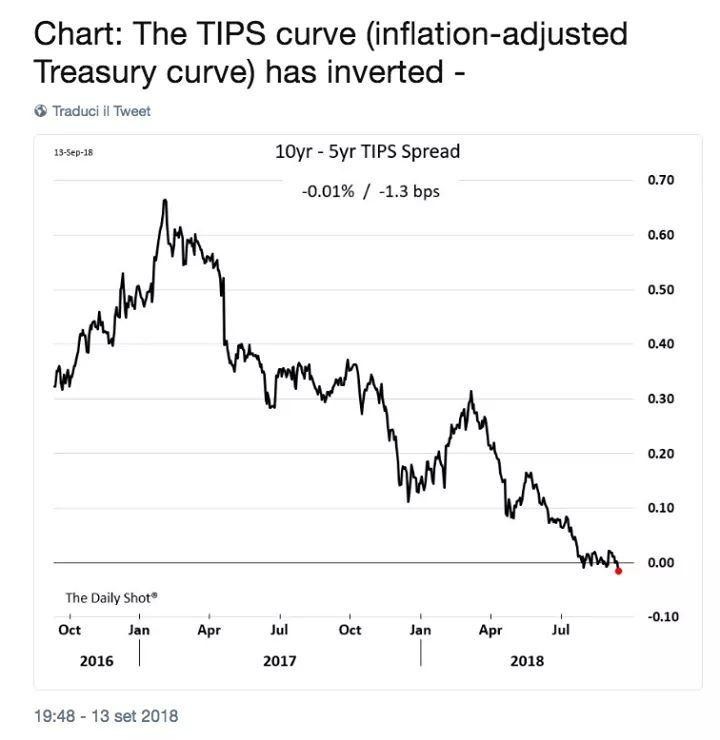

PERSINO L’INDICE DELLA PAURA È AI MINIMI BALLIAMO SULLORLO DEL PRECIPIZIO?

BALLIAMO SULLORLO DEL PRECIPIZIO?