NEL “VOLARE VERSO LA QUALITÀ” IN BORSA TORNA DI MODA LA “BONDIFICATION”

Nonostante la speculazione pura abbia negli ultimi mesi preso il sopravvento sugli investitori razionali nel guidare le tendenze della maggior parte dei listini di borsa nel mondo, in realtà esiste un numero elevatissimo di “cassettisti” che investono anche in titoli quotati ma restano pur sempre alla ricerca di un reddito.La maggioranza di questi non è più in forma individuale ma è oggi rappresentata da investitori professionali o da “family offices” che perseguono il medesimo obiettivo di ottenere dall’investimento sul mercato mobiliare un reddito più o meno costante derivante da cedole e dividendi, anche attraverso sofisticate politiche di investimento come appunto la “bondification”.

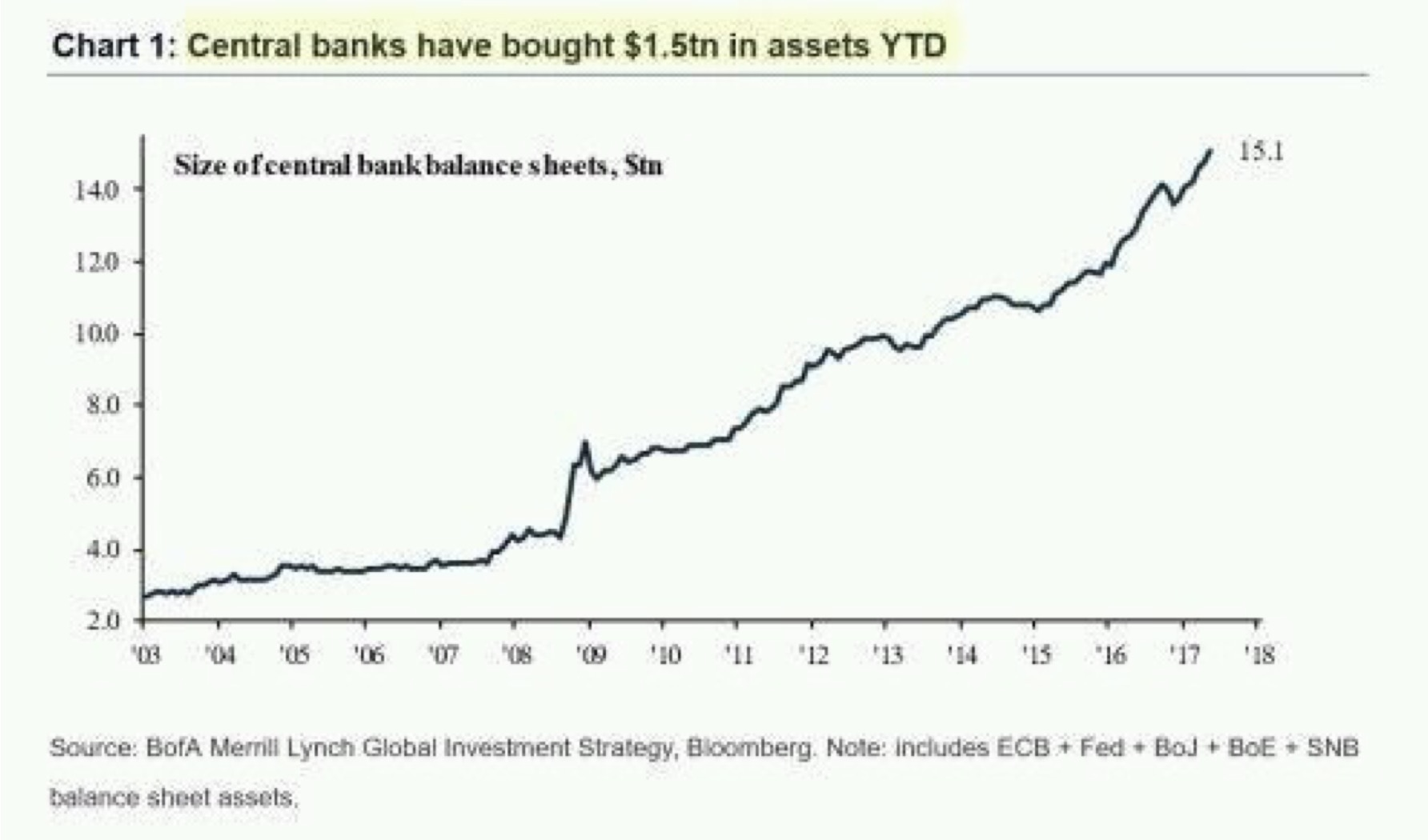

I rendimenti pagati dai titoli a reddito fisso sono oramai ridottissimi da anni, a causa del livello quasi pari a zero dei tassi di interesse e, per quel che si può ritenere guardando alle politiche monetarie perseguite dalle banche centrali di tutto il mondo, è probabile che tali politiche proseguano ancora per molti mesi se non per anni.

Questo il motivo per il quale già da un paio d’anni gli investitori che rimangono nei loro orientamenti fortemente avversi al rischio e sostanzialmente alla ricerca di un reddito derivante dal proprio capitale per pagare alle scadenze dovute pensioni, annualità o o anche solo le bollette e le spese domestiche, hanno alla fine adottato politiche di “bondification”, cioè di sostituzione dell’investimento obbligazionario con quello azionario sperando di poter trovare un’alternativa all’investimento in titoli a reddito fisso definendo una particolare composizione del portafogli di titoli azionari di elevata solidità e caratterizzati da elevate politiche di dividendi.

VANTAGGI E SVANTAGGI

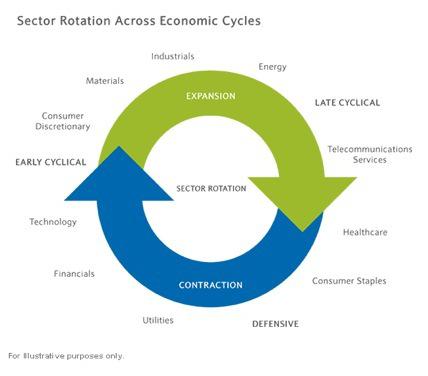

Un portafoglio azionario selezionato sulla base della classe di rischio (basso, evidentemente) e sulla capacità di elargire dividendi, invece che sulla base della differenziazione delle tipologie di investimento, può raggiungere l’obiettivo di perseguire minor rischio e importanti capacità di generare reddito ma può mostrare anche maggior dipendenza nel suo comportamento dall’andamento di taluni comparti industriali che esprimono i titoli che pagano più dividendi.

Cioè la selezione di titoli sulla base della bondification può avere un secondo aspetto negativo oltre evidentemente ad essere meno suscettibile di forti rivalutazioni (in quanto meno “pesato” sui titoli a forte crescita): questo secondo aspetto consiste nella minor diversificazione geografica e settoriale, perché i “dividend aristocrats” -come vengono chiamati- sono pochi e sono principalmente legati ai settori dal ciclo di vita più maturo.

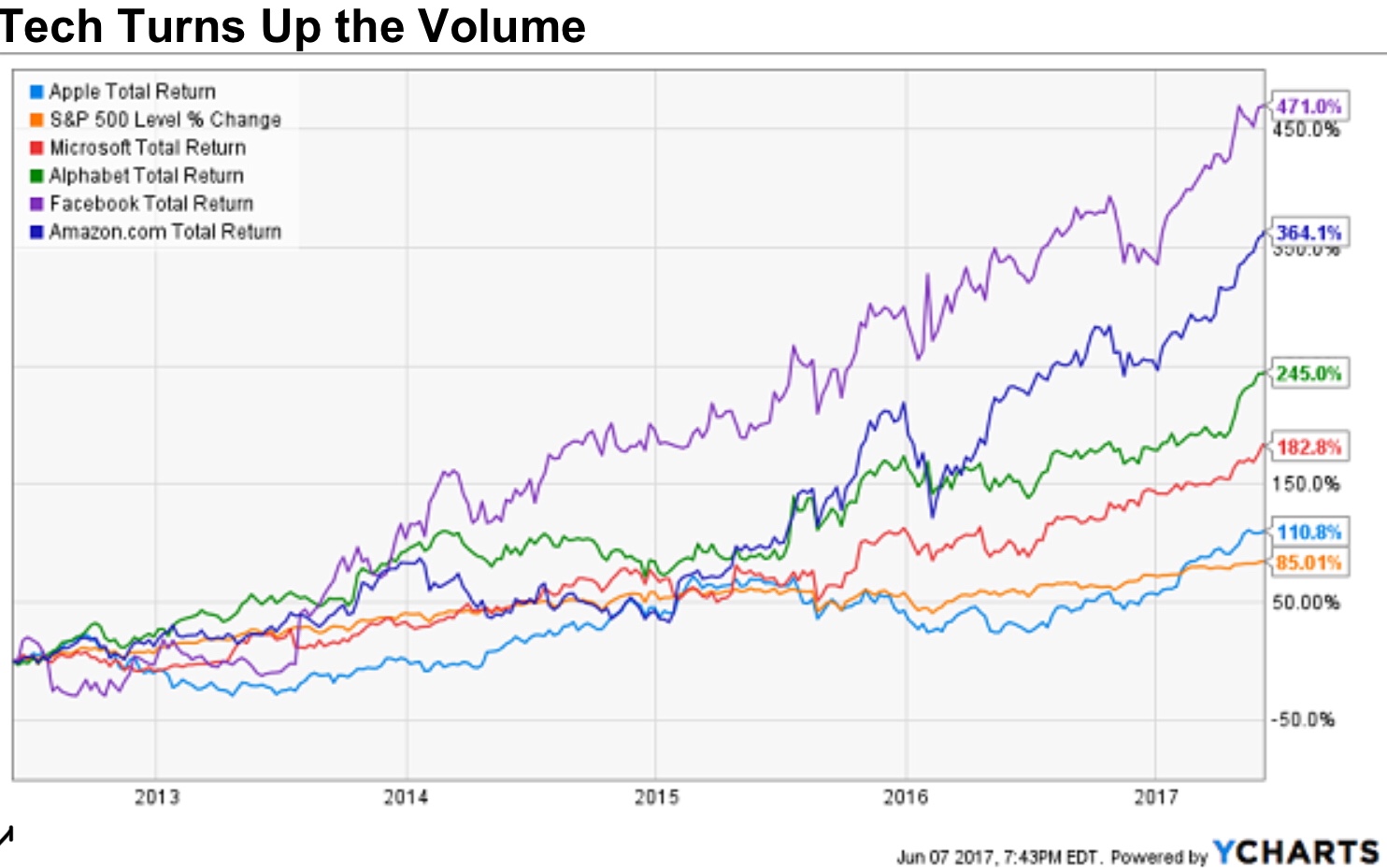

Inoltre sino ad oggi le migliori soddisfazioni a chi investe in borsa sono arrivate soprattutto dai titoli tecnologici a grande capitalizzazione (si veda in proposito il grafico). Nulla garantisce che il trend non possa continuare esattamente come è stato sino ad oggi.

LA ROTAZIONE DEI PORTAFOGLI

Il punto però è che in momenti come questo, caratterizzati da timori circa i livelli raggiunti dai listini azionari e da una certa rota dei portafogli da titoli “growth”a titoli più sicuri, decidere di sottopesare quei titoli può finalmente consistere in un vantaggio netto e dunque la bondification può fornire due ordini di soddisfazioni a chi l’ha messa in pratica:

• I maggiori dividendi percepiti

• L’apprezzamento in conto capitale.

Anzi, il mercato sa che la cuccagna delle borse non durerà in eterno (anche se da un anno essa va oltre ogni ragionevole aspettativa) e dunque cerca di ruotare i portafogli verso investimenti meno a rischio e di maggior qualità in termini di profitti, storia, di dividendi, di livello del management e di dimensioni aziendali.

Il “volo verso la qualità” riguarda pertanto non solo quei titoli che risultano in grado di pagare i maggiori dividendi, ma soprattutto quelli che possono vantare una storia di successi ripetuti, di solidità aziendale e di migliore persistenza della propria strategia competitiva.

È questo il motivo principale perché l’argomento della bondification è tornato in auge. In molti casi i portafogli di titoli selezionati in tal senso possono dunque anche ottimamente performare in un momento come quello attuale che mette in secondo piano l’interesse per i titoli tecnologici e innovativi ma con più rischiosità .

IL “VOLO VERSO LA QUALITÀ”

Se si vuole dunque provare a selezionare un portafoglio “value” (cioè più orientato all’investimento difensivo e a lungo termine), il Sole 24 Ore ci fornisce di seguito un’elenco di criteri per la cernita:

• Una redditività costante e in crescita

• Una storia di costante apprezzamento del titolo in borsa

• La capacità di tenere sotto controllo la produttività del lavoro

• La capacità di generare cassa

• La non eccedente valutazione di borsa in termini di P/E

• La “riserva implicita” di valore derivante dai valori intangibili: il marchi e il management

WHAT NEXT?

Resta da vedere quali soddisfazioni potranno pervenire in futuro a chi mette in pratica oggi una tale politica di selezione del portafoglio azionario.

Quando le borse dovessero tornare a veder crescere la volatilità, infatti, gli svantaggi in termini di diversificazione e di sottoesposizione verso i titoli che promettono maggior crescita di un portafoglio così selezionato potrebbe penalizzare chi la mette in pratica (sebbene si potrebbe sempre obiettare che oggigiorno la possibilità di diversificare, in funzione della non omogeneità del rischio, in misura statisticamente rilevante, è quasi scomparsa).

Come sempre perciò, non esiste una ricetta per gli investitori valida per tutte le stagioni. Ad oggi le borse hanno continuato a salire nonostante mille e una cornacchia cercassero di costruire una propria reputazione suonando le campane a morto per prime. E mentre salivano la volatilità scendeva (che è sicuramente un segno di forza del momento borsistico) e i profitti aziendali andavano alle stelle.

Il futuro non è detto che ci riserverà un crollo delle borse nell’immediato ma, mano mano che le banche centrali piloteranno i mercati verso una riduzione della liquidità da esse immessa, potrebbe anticipare una tendenza alla discesa dei corsi con l’aumento della loro volatilità. Neanche questo succederà in un istante ma è chiaro che non solo i titoli più “conservativi “ dal punto di vista del rischio potrebbero “tenere” i livelli più degli altri, ma anche che nessuno si aspetta un nuovo vero e proprio “boom”della crescita economica globale. Dunque rimanere sotto-pesati sui titoli più speculativi può non essere comunque una cattiva idea.

Stefano di Tommaso