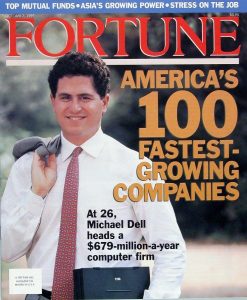

DELL RITORNA A WALL STREET PER CAVALCARE LA TRASFORMAZIONE DIGITALE DELLE AZIENDE

Dopo cinque anni di assenza da Wall Street il nome di Michael Saul Dell è destinato a farsi sentire di nuovo alle grida, dopo che in Ottobre sarà stata perfezionata l’operazione che decreta il ritorno alla quotazione sul listino americano della società che porta il suo nome: Dell Technologies, una società che sarà “strategicamente orientata a trarre vantaggio dalle applicazioni commerciali delle nuove tecnologie tra le quali “Internet delle Cose”, la realtà virtuale, l’intelligenza artificiale, i sistemi di apprendimento automatico dei computers, le telecomunicazioni di 5^ generazione, e la “Nuvola” per l’archiviazione dei dati in mobilità (cloud computing)”.

“La crescita senza precedenti di questi anni e il posizionamento del nostro portafoglio di tecnologie e servizi su un’offerta che copre gli ambiti della trasformazione digitale delle aziende cosa che ci posiziona in modo unico in un momento molto importante per la società” ha precisato agli analisti Michael Dell, in occasione della presentazione dell’operazione di ritorno in Borsa della sua società. Due mesi prima Michael Dell, nel corso della convention aziendale a Las Vegas, aveva spiegato che la sua società si concentrerà sul futuro tecnologico, che porta inevitabilmente allo sviluppo della partnership tra Uomo e Macchina: il connubio tra intelligenza umana e tecnologie potenti che impatterà sul progresso umano dei prossimi 10-15 anni. Un futuro che ovviamente richiederà alla sua società forti investimenti.

LA STORIA

Figlio di una agente di cambio ebrea e di un ortodontista la cui famiglia era immigrata in America in fuga dalla Germania nazista, Dell -che oggi ha solo 53 anni- avviò nel 1984 la sua società per fabbricare personal computer destinati ad essere venduti per corrispondenza a basso prezzo in tutto il mondo. All’epoca egli aveva 19 anni e soli otto anni dopo quella sua società era già entrata nella classifica di Fortune come una delle 500 più grandi aziende al mondo ed era quotata a Wall Street. Ancora oggi non c’è al mondo un ufficio, studio professionale o azienda che non utilizzi qualche macchina o monitor con scritto sopra il nome DELL a caratteri cubitali.

IL “DELISTING”

Nonostante il grande successo raggiunto la Dell Corporation fino a sei anni fa restava sostanzialmente una fabbrica di personal computers e anche per questo motivo aveva sperimentato un vistoso calo della capitalizzazione di borsa. Allora Michael Dell propose al mercato di ricomprarsi le azioni quotate che costituivano il “flottante” riconoscendo alla società di cui era a capo una valutazione di 25 miliardi di dollari. Nel 2013, dopo quasi un anno dall’annuncio e molte polemiche che videro il noto raider Carl Icahn accusarlo di pagare troppo poco agli azionisti di minoranza i titoli che egli ritirava dal listino, l’iniziativa di Dell ebbe successo e la società venne “delistata” dalla borsa newyorkese .

Dal canto suo Michael Dell si difese dalle accuse accusando a sua volta gli analisti di borsa di guardare troppo al breve termine, e affermando che l’unico modo per riuscire a rispondere alle sfide imposte dalle mutate condizioni di mercato con una strategia priva di condizionamenti esterni -basata sulle nuove tecnologie e non più sulla produzione di macchine- era quello di far tornare l’azienda in ambito “privato” (cioè non quotata) per poi stravolgerne liberamente i connotati.

L’ACQUISIZIONE DI EMC E LA QUOTAZIONE DELLE TRACKING STOCKS SU VM WARE

Tre anni dopo la riuscita di quell’operazione (2016) la sua Dell Inc. poteva annunciare di aver finalizzato per 67 miliardi di dollari l’acquisizione della EMC, il colosso mondiale dei data centers” (centri per l’archiviazione dei dati sui quali si basa il Cloud Computing) con l’ausilio del fondo Silver Lake, di Microsoft e di un gruppo di banche, dopo aver montato una delle più complesse operazioni finanziarie della storia per riuscirvi.

Parte del denaro per questa operazione era pervenuto dall’offerta al mercato borsistico di “tracking stocks” (azioni virtuali senza diritto di voto) della VM WARE (dove VM sta per “virtual motion”: software per la realtà virtuale), garantite dalla partecipazione di controllo posseduta da EMC nella medesima azienda al momento dell’acquisto di EMC da parte di Dell.

IL RITORNO DI DELL A WALL STREET

L’operazione che vede oggi Dell tornare a Wall Street è anche tecnicamente interessante perché non consiste in una classica “Initial Public Offering” (IPO) cioè nel collocamento di titoli azionari che si fa in occasione della quotazione in borsa di una società, bensì in una proposta -rivolta ai detentori di quelle “tracking stocks” di VM WARE quotate- di acquisto (per 9 miliardi di dollari) e scambio (per la restante parte fino al valore complessivamente proposto di 21.7 miliardi di dollari) delle medesime, trasformandole in azioni ordinarie della Dell Technologies stessa in ragione di una tracking stock ogni 1,3 azioni di Dell Technologies. Se quegli azionisti voteranno a favore della proposta, ad essi dopo l’operazione a apparterrà una quota variabile dal 21% al 31% di quest’ultima.

L’offerta appare generosa perché la valutazione implicita riconosciuta ai detentori di quelle “tracking stocks” (21,7 miliardi di dollari) è superiore nel complesso di quasi il 30% alla loro capitalizzazione di borsa al momento della proposta (circa 17 miliardi di dollari), sebbene essa consista solo in parte in un’offerta di denaro e per la maggior parte in azioni della Dell Technologies che da cinque anni non è più quotata ma che nel frattempo ha acquisito la EMC Corporation e, con essa, anche il controllo della VM WARE che resta indipendente nella sua gestione e quotata separatamente a Wall Street (fattura meno di 8 miliardi di dollari ma capitalizza più di 60 miliardi di dollari).

LE VALUTAZIONI IMPLICITE, L’INDEBITAMENTO E CHI CI HA GUADAGNATO

In realtà il vero affare lo fanno Michael Dell, la Microsoft e il fondo Silver Lake, che per finanziare parzialmente la quota cash riconosciuta agli azionisti delle “tracking stocks” chiedono alla VM Ware di distribuire dividendi per 9 miliardi di dollari (che per la maggiora7saranno pagati alla sua controllante Dell Technologies), e poi ottengono un implicito riconoscimento dal mercato di un elevatissimo valore per la loro partecipazione nella Dell Technologies (partecipazione che nel complesso scenderà ex post dal 100% al 72%, con la quota in mano a Michael Dell dal 47% al 54% ), senza metterne in discussione l’indebitamento (circa 53 miliardi a livello consolidato) in buona parte contratto all’epoca dell’acquisto di EMC. Una leva finanziaria che ha consentito loro di beneficiare della rivalutazione della società in questi anni (la valutazione implicita della Dell Technologies supera i 70 miliardi di dollari) senza condividerla con altri investitori. Michael Dell infatti cinque anni fa, al momento del delisting della sua Dell Corporation ne possedeva soltanto il 14%.

GLI ULTERIORI INVESTIMENTI A SUPPORTO DELL’EVOLUZIONE TECNOLOGICA

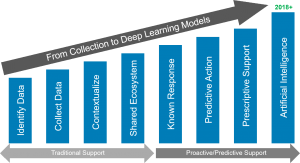

Ma bisogna anche notare che il ritorno in Borsa, già approvato dai Consigli di Amministrazione di Dell e VM Ware, risulta soprattutto funzionale agli investimenti che saranno necessari per mettere in pratica la strategia che Michael Dell ha annunciato a Maggio a Las Vegas alla Convention Annuale della sua azienda, che raduna oltre 14.000 clienti e fornitori: un percorso che traguarda il 2030, basato sulle quattro esigenze che accompagnano la trasformazione delle aziende: il passaggio dal mondo analogico a quello digitale, l’evoluzione degli strumenti di calcolo, la necessità di sicurezza informatica e quella dell’evoluzione delle competenze informatiche della forza lavoro. Che trovano risposte estremamente avanzate nel portafoglio di società del mondo Dell (Dell EMC, Pivotal, RSA, Secureworks, Virtustream e VM Ware) che copre dall’edge computing, al core computing, fino al cloud computing.

Una strategia basata sulla possibilità di coprire in modo integrato tutte le esigenze di Information Technology delle aziende, che parte dall’offerta storica di computers, di sistemi di archiviazione e di infrastrutture di rete, fino a arrivare a coprire anche quella di sistemi per lo sfruttamento della mole di dati che proviene da Internet delle Cose, di proposte per Intelligenza Artificiale nelle aziende, di Realtà Virtuale e Realtà Aumentata per le vendite online. E che necessiterà evidentemente di continui investimenti.

Stefano di Tommaso