LA STAGIONE DEI DIVIDENDI NON È MAI STATA COSÌ ATTRAENTE

Il mese di Marzo è sempre stato il mese in cui saltano fuori le cifre che verranno poi pagate tra Aprile e Maggio dalle società quotate in Borsa come dividendo. Negli anni precedenti però nella logica degli investitori -da quelli professionali ai piccoli risparmiatori- era un evento quasi trascurabile rispetto all’attesa (speculativa) di guadagno in conto capitale che rappresentava una parte molto importante della decisione di acquistare o meno azioni quotate. Ma quest’anno le cose sono parecchio diverse…

I TASSI A ZERO SPINGONO LE AZIONI CON I MAGGIORI DIVIDENDI

Negli ultimi anni invece le cose sono cambiate non poco: innanzitutto perché i tassi di interesse sono scesi intorno allo zero trasformando il dividendo azionario nella superstar dei rendimenti, dal momento che i titoli di stato e quelli obbligazionari non rendono più quasi niente; ma poi anche perché i profitti delle aziende quotate sono cresciuti parecchio e dunque hann lasciato più spazio che non in passato ai dividendi che sono divenuti una fonte di rendita finanziaria quasi senza alternativa.

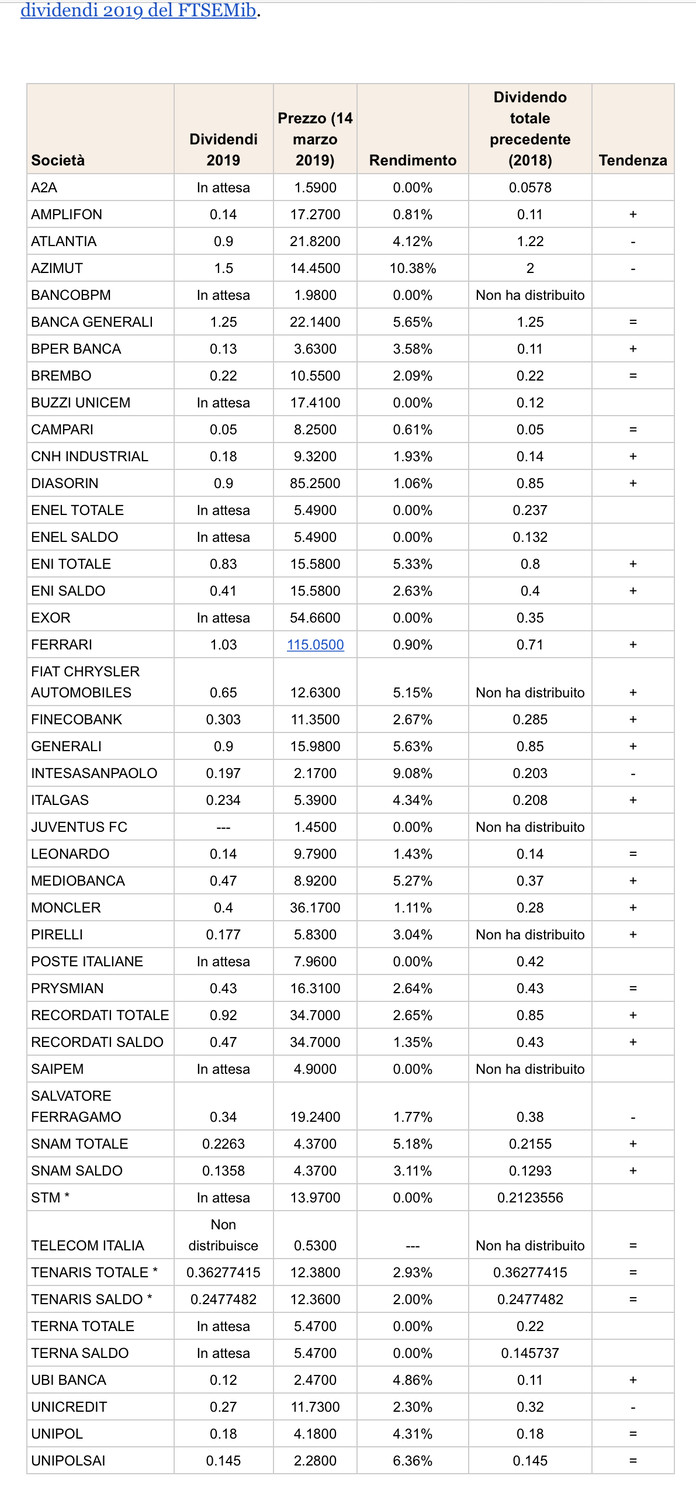

Il 2019 è forse l’anno record da questo punto di vista perché i tassi di interesse offerti dai titoli a reddito fisso sono tornati a flettere e i dividendi deliberati (sulla base degli utili record del 2018) sono spesso davvero elevati. Siamo arrivati all‘ assurda situazione di un‘emissione obbligazionaria irredimibile di recente proposta al pubblico da Unicredit propone un reddito fisso annuo inferiore al rendimento della cedola delle azioni della sua più diretta concorrente: Intesa San Paolo (che peraltro esprime una capitalizzazione di borsa al di sotto del valore del suo patrimonio netto rettificato) !

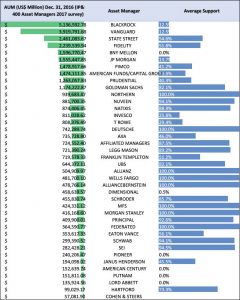

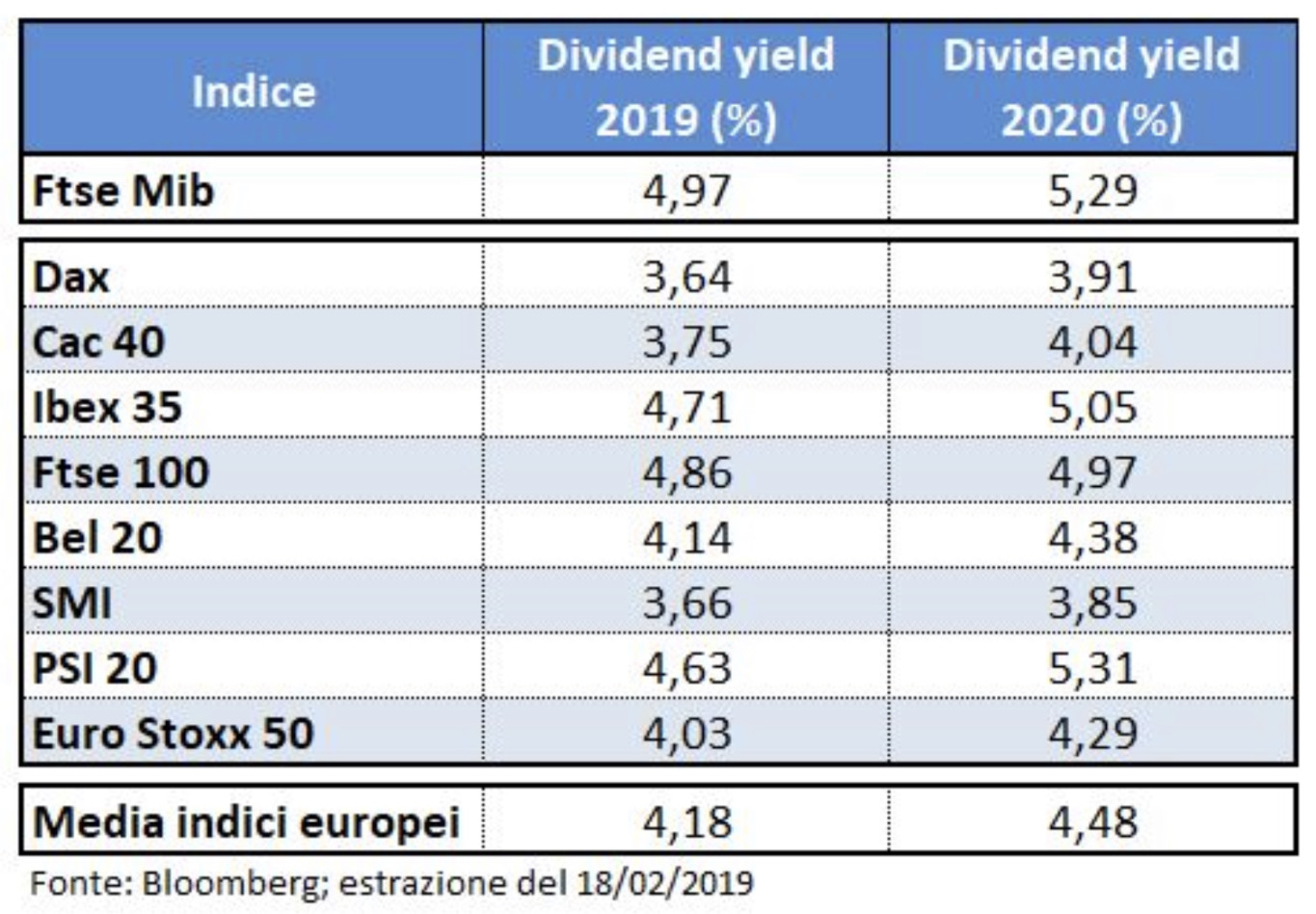

Certo, ci sono titoli azionari quotati nelle principali piazze finanziarie del pianeta che hanno sempre distribuito lauti dividendi e la cui politica di bilancio storicamente prudenziale fa sperare che possano proseguire ancora a lungo in tal senso (come illustrato nel grafico che segue):

Il fenomeno più recente invece, quello della caccia esasperata al dividendo cui stiamo assistendo è stato denominato già qualche tempo fa “bondification”, poiché nelle scelte di portafoglio un certo numero di titoli azionari oramai vengono trattati dagli investitori come fossero obbligazioni, e cioè vengono selezionati sulla base dei flussi di cassa attesi per la distribuzione degli utili.

OCCHIO AGLI SPECCHIETTI PER LE ALLODOLE

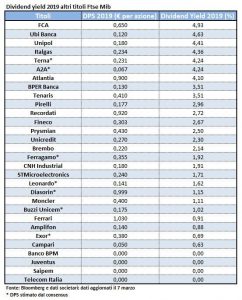

Ma come tutti gli eccessi potrebbe avere delle ripercussioni negative: tanto per cominciare il mancato rimborso del titolo azionario, mentre quasi tutti quelli obbligazionari (salvo appunto gli “irredimibili”) hanno una scadenza è una data di rimborso del capitale; in secondo luogo ci sono società operanti in settori maturi e con prospettive del business non esattamente rosee e sicure, che forzano la mano nel distribuire dividendi allo scopo di tenere alta la quota del titolo, anche quando la prudenza suggerirebbe di trattenere gli utili per le esigenze aziendali di rafforzamento patrimoniale. Di lato una tabella estremamente esplicativa ma che risale alla fine dello scorso anno e che quindi appare oggi relativamente imprecisa perché riporta le quotazioni di oltre 2 mesi fa.

Quello della scarsa prudenza in occasione della distribuzione dei dividendi è spesso il caso degli istituti di credito, ancora oggi alle prese con la necessità di disfarsi di crediti di dubbia restituzione e con un certo scetticismo al riguardo della correttezza delle loro rappresentazioni contabili da parte di chi dovrebbe investirci, istituti che invece in molti casi deliberano generose distribuzioni di dividendi, anche perché la logica delle “stock-options” (la distribuzione al management di opzioni di acquisto di azioni quotate) spinge i loro dirigenti quasi a forzare la mano in tal senso.

Quello della scarsa prudenza in occasione della distribuzione dei dividendi è spesso il caso degli istituti di credito, ancora oggi alle prese con la necessità di disfarsi di crediti di dubbia restituzione e con un certo scetticismo al riguardo della correttezza delle loro rappresentazioni contabili da parte di chi dovrebbe investirci, istituti che invece in molti casi deliberano generose distribuzioni di dividendi, anche perché la logica delle “stock-options” (la distribuzione al management di opzioni di acquisto di azioni quotate) spinge i loro dirigenti quasi a forzare la mano in tal senso.

MEGLIO LE COMPAGNIE ASSICURATIVE

Meno problematica da questo punto di vista è la situazione delle compagnie assicurative, dal momento che non devono quasi confrontarsi con la fiducia del mercato a proposito del livello di crediti non esigibili in portafoglio (se non marginalmente per il ramo cauzioni) e d’altra parte altrettanto liquide quanto le banche (dunque non soggette a trovarsi a corto di cassa in caso di laute distribuzioni di dividendi).

E C’È ANCHE IL CREDITO DI IMPOSTA

Ovviamente bisogna tenere conto del fatto che i dividendi distribuiti quest’anno non sono una garanzia di continuità nel futuro, ma stavolta i dividendi di parecchie azioni quotate in Borsa sono arrivati anche a tre-quattro volte il reddito percentuale annuo promesso dai Buoni Poliennali del Tesoro o dai principali emittenti di titoli obbligazionari (Enel, Telecom, Ferrovie, eccetera…). Una vera e propria manna se si tiene conto anche del credito di imposta che viaggia attaccato al dividendo distribuito.

Nell’ipotesi poi (non del tutto peregrina) di un veloce recupero di valore della quotazione azionaria al di sopra del livello che aveva prima dello stacco del dividendo, fare i “cassettisti” (come si diceva una volta) solo per pochi mesi può procurare un rendimento teorico su base d’anno ancora più interessante di quello che deriva dal rapporto tra il dividendo pagato e la quotazione del titolo, dal momento che la misura del dividendo è solitamente espressa in ragione d’anno, mentre si può sperare che ci siano ancora degli investitori privati che, per loro ragioni legate al rapporto complessivo con il fisco italiano, non ci tengono ad esprimere ufficialmente in dichiarazione dei redditi il dividendo dei titoli azionari detenuti e, per questo motivo, vendono le azioni che stanno per staccare i dividendi poco prima della loro distribuzione (per poi eventualmente riacquistarli).

Una vera pacchia perciò questa volta, che fa a sua volta ben sperare nella tenuta -nel corso del prosieguo dell’anno- delle quotazioni di Borsa.

Stefano di Tommaso