Siamo giunti alla fine del super-ciclo economico positivo decennale (2008-2018, sebbene in Europa ci si sia giunti per motivi politici soltanto cinque-sei anni più tardi) che ha spinto per altrettanto tempo le borse all’insù verso massimi storici senza precedenti, oppure ci sono altre forze che spingono verso una “normalizzazione” dell’economia che tutto sommato la consolida e la rende capace di non avvitarsi in una spirale inflazionistica (che inevitabilmente aprirebbe le porte ad una fase di recessione globale)?

Non potendo prevedere il futuro, la domanda non ha ovvie o scontate risposte, ma uno strumento per interpretare gli accadimenti di queste settimane potrebbe sintetizzarsi in una parola (o più probabilmente un vero e proprio concetto) che torna periodicamente a risuonare, pur senza alcuna certezza, nelle orecchie di molti economisti: l’ “amazzonizzazione” dell’economia.

L’IMMAGINE ESTERNA DI AMAZON, QUALE LEADER PIGLIA-TUTTO DEL COMMERCIO ELETTRONICO INCORPORA LE NUOVE TENDENZE GLOBALI

È noto che Amazon, leader mondiale del commercio elettronico, incorpora nell’immaginario collettivo l’idea stessa di effetto pratico della globalizzazione dei consumi risultante nella rottura al ribasso dei prezzi al dettaglio, dell’effetto disinflattivo che esso ha e nel cambiamento profondo della relazione tra domanda e offerta sul mercato del lavoro (che ovviamente provoca una contrazione dei salari).

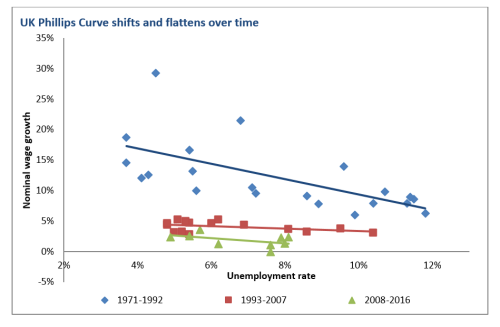

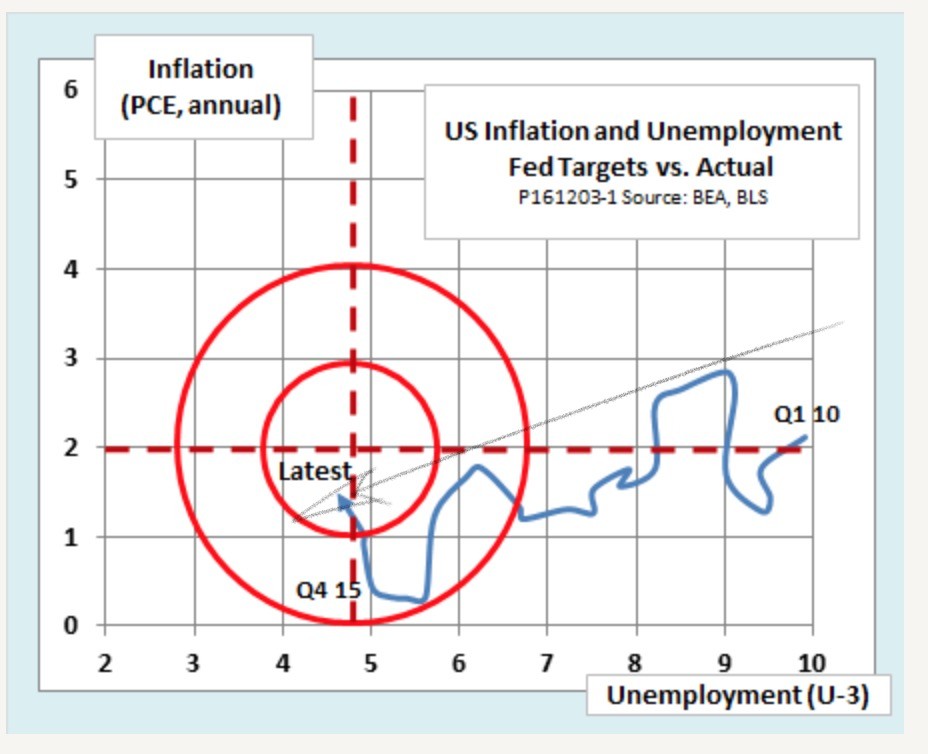

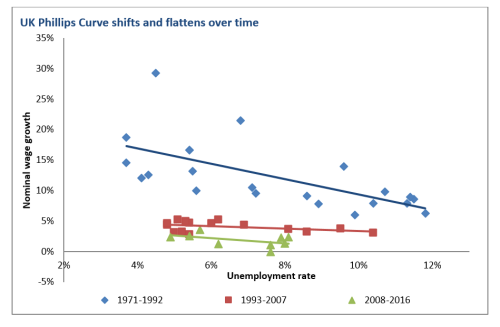

Fino all’altro ieri infatti la maggior domanda di lavoro che sta materializzandosi a partire dal 2017 e che in molti casi si traduce in una crescita reale dei salari, avrebbe più o meno immediatamente provocato un’innalzamento corrispondente dei consumi e si sarebbe quindi potuto osservare il noto effetto inflattivo che consegue alla riduzione della disoccupazione, osservato dagli economisti on la cosiddetta “Curva di Phillips”.

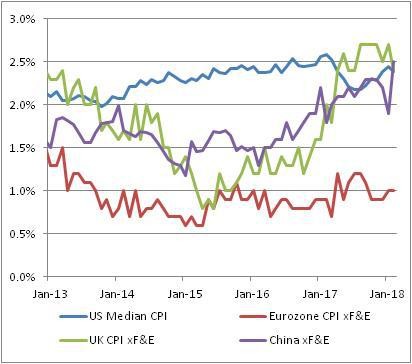

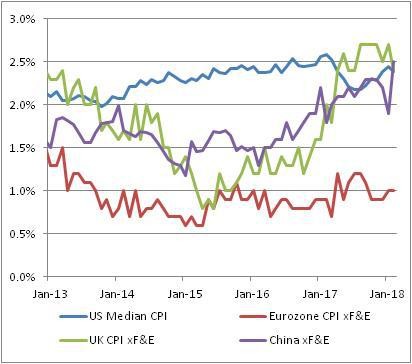

IL ROVESCIAMENTO DELLA CURVA DI PHILLIPS

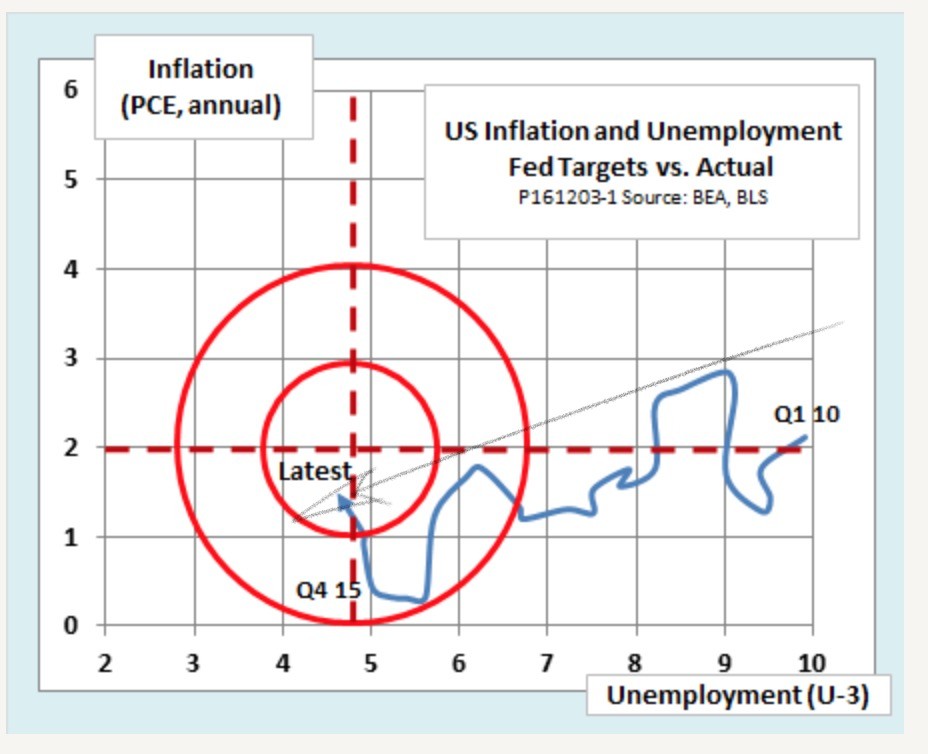

Tra il 2017 e il 2018 però, almeno negli Stati Uniti d’America (che spesso sono solo i precursori delle tendenze economiche globali) si è invece dovuto prendere atto del venire meno di quella forte relazione tra mercato del lavoro, consumi, prezzi e inflazione, che sembrava elementare e dunque anche inequivocabile (nel grafico qui sotto riportato, da leggersi da destra verso sinistra, l’inclinazione della curva sembra infatti rovesciata).

Per tentare di rispondere alla domanda sopra indicata, proviamo perciò a porcene un’altra: ma se per effetto della ripresa economica e della crescita globale dei redditi la disoccupazione scende un po’ ovunque nel mondo e se più o meno di conseguenza anche i salari crescono, per quale diavolo di ragione questo non si riflette nell’aumento dei consumi e, di conseguenza, nella crescita dei prezzi al dettaglio?

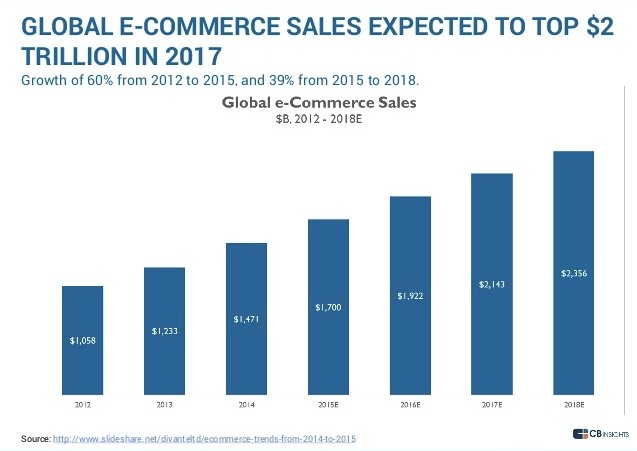

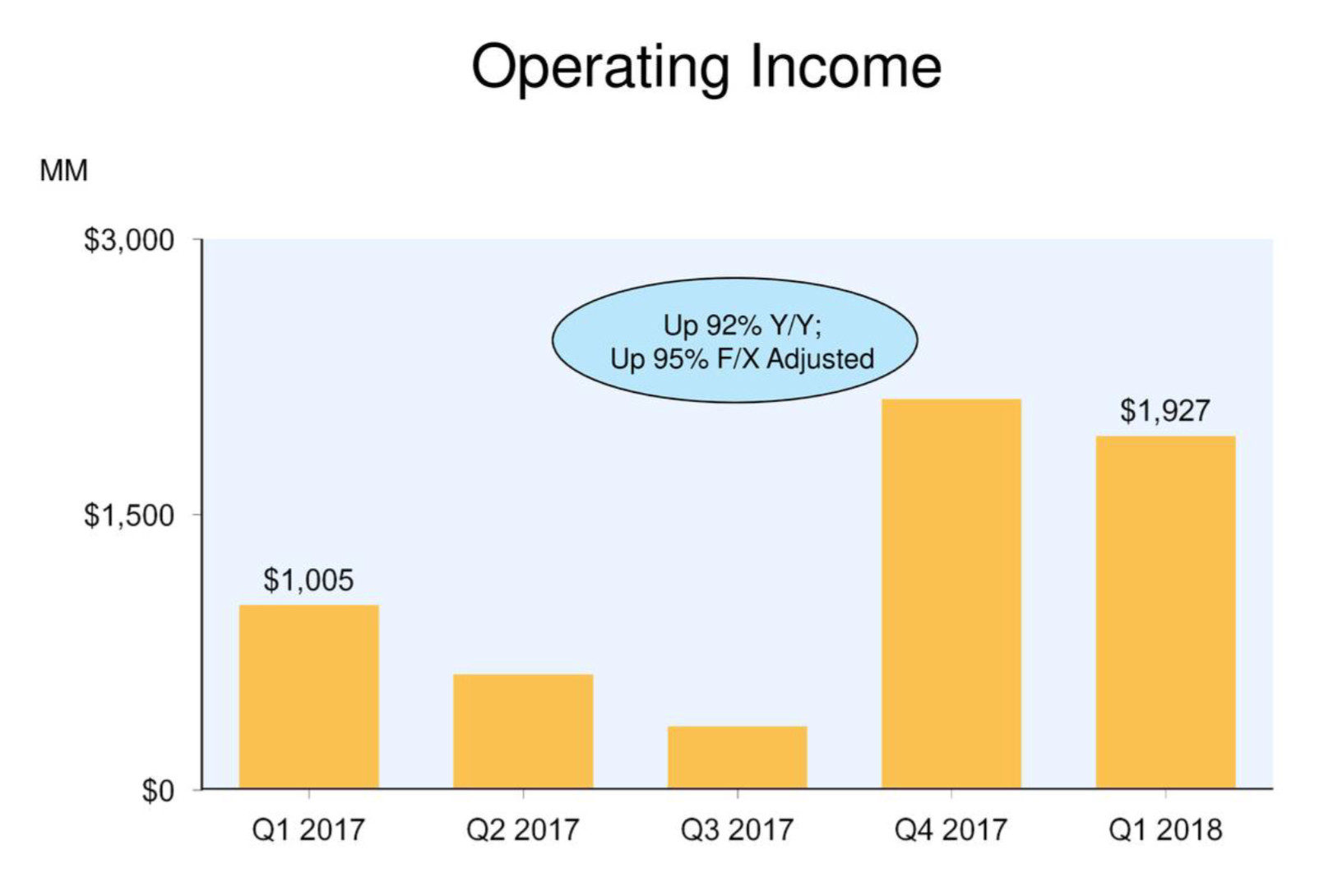

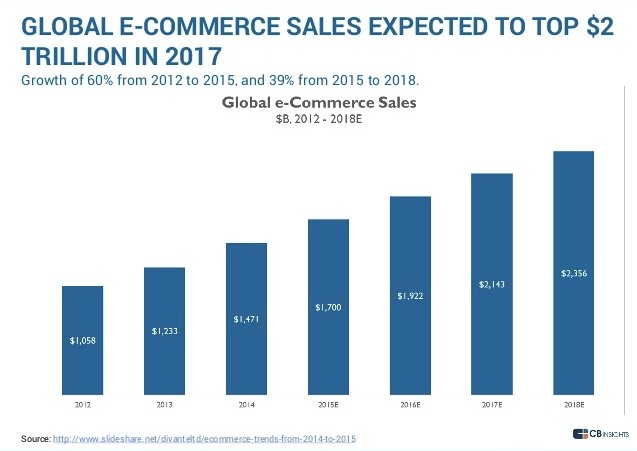

L’ESPLOSIONE DEL COMMERCIO ELETTRONICO

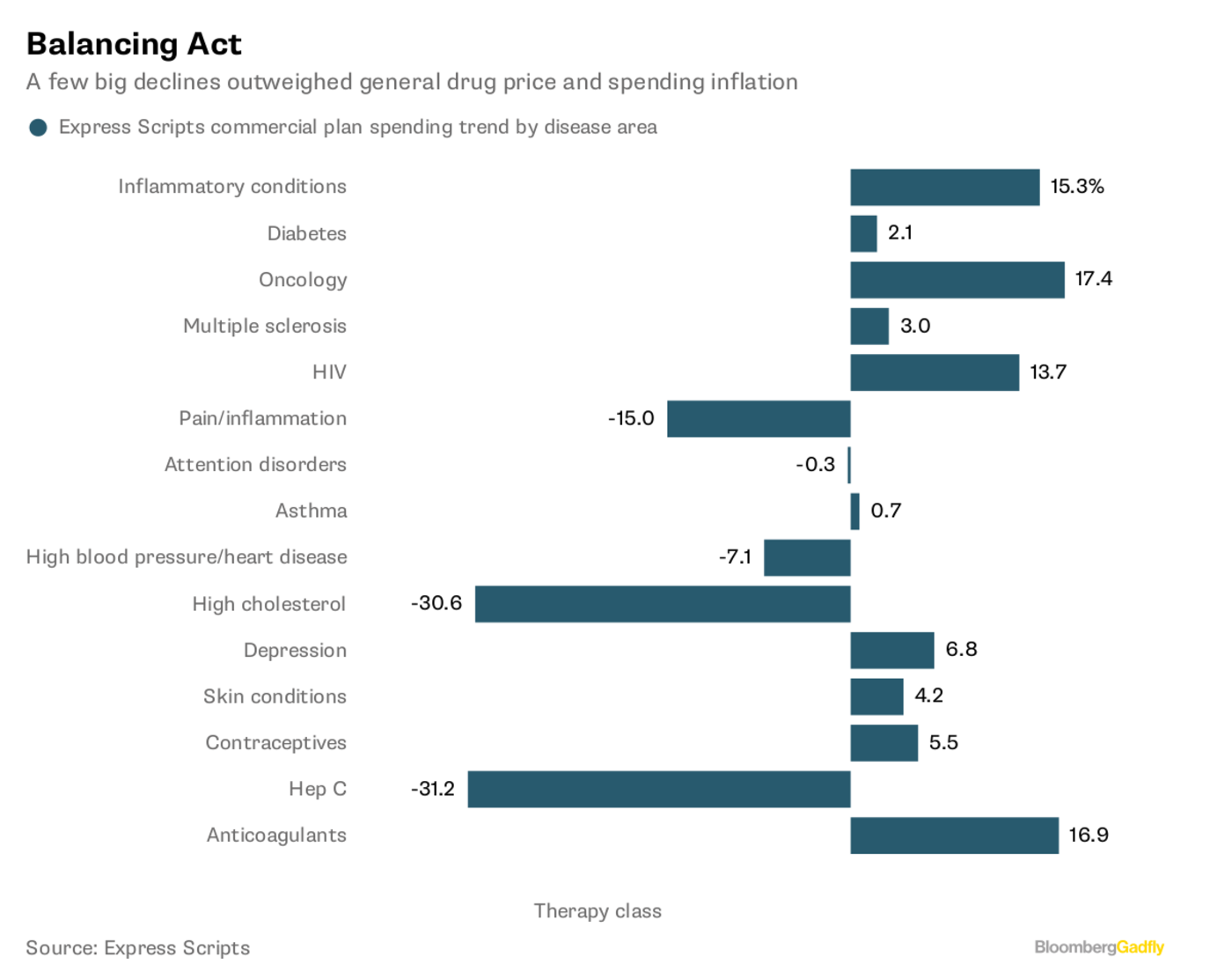

A una tale domanda si prestano centinaia di risposte possibili che spaziano dall’effetto di normalizzazione dei prezzi dovuto all’aumento del commercio internazionale e all’entrata sul mercato di merci provenienti dai paesi emergenti alla maggior efficienza produttiva dettata dalla digitalizzazione fino alla minor incidenza del consumo energetico.

Ma il punto è che l’individuare risposte corrette a questa domanda ci può rivelare le sorti dell’inflazione attesa e, di conseguenza probabilmente, quelle dei tassi di interesse, nominali e reali. E queste a sua volta sono tutt’altro che irrilevante ai fini degli andamenti dei mercati borsistici.

In altre parole se riusciamo a comprendere i meccanismi di inceppamento nella trasmissione della maggior domanda di beni e servizi ai prezzi dei medesimi (inflazione)possiamo trovare una chiave di risposta alla questione di tutte le altre questioni: il ciclo economico in corso sta esaurendosi oppure è magicamente destinato a prolungarsi, magari indefinitamente?

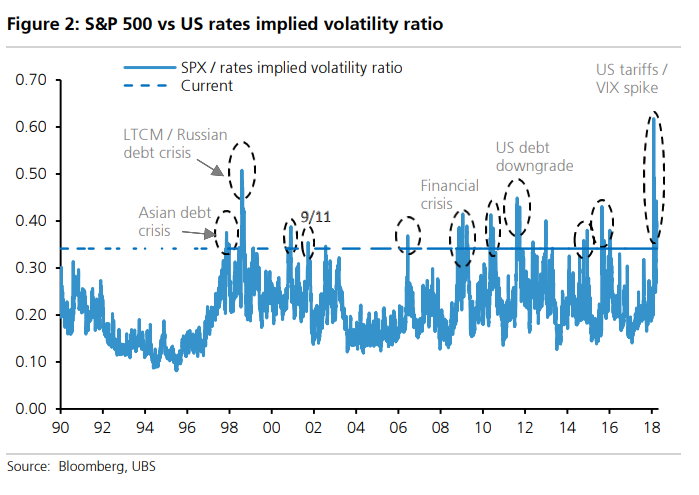

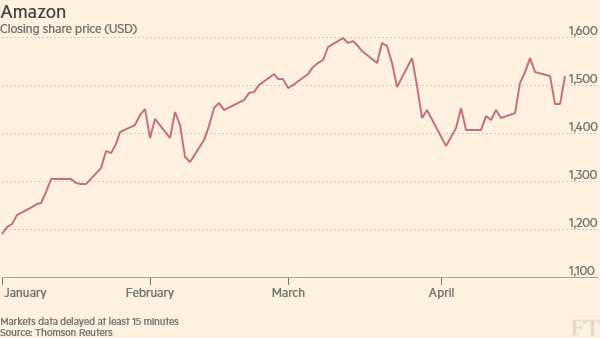

LE BORSE CONTINUERANNO A SCENDERE?

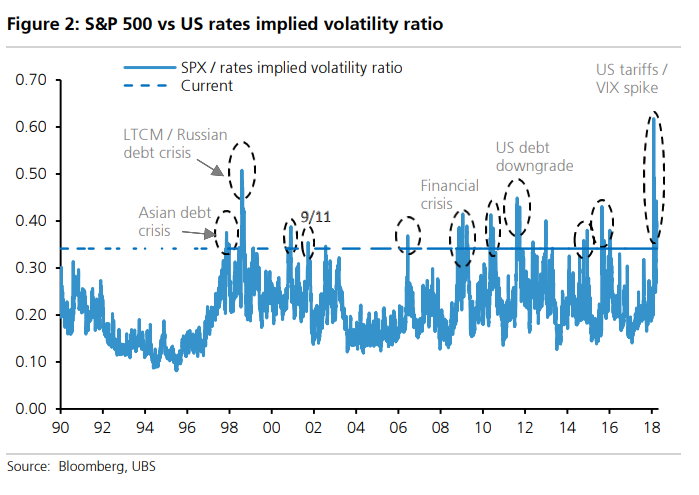

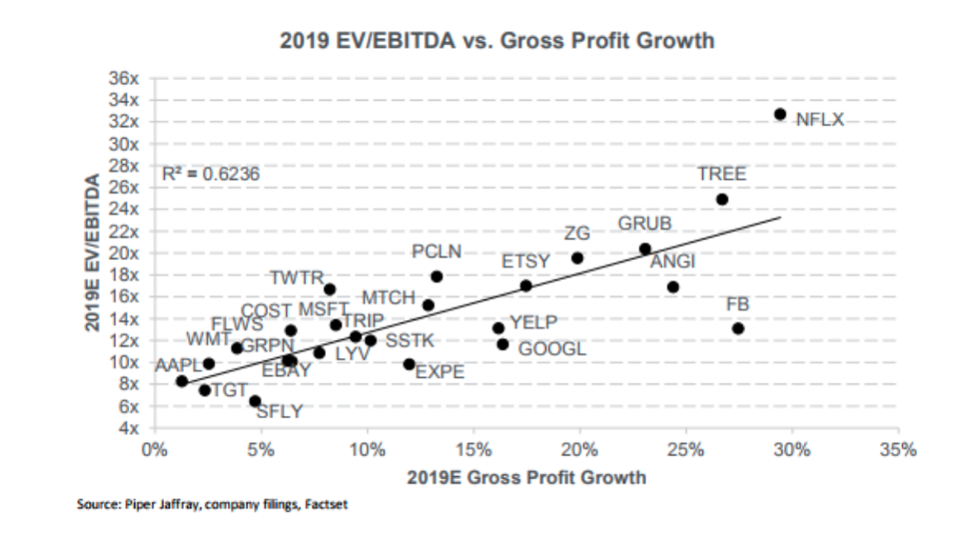

In una sorta di gioco all’auto-realizzazione delle aspettative, molti investitori hanno di recente diminuito i titoli azionari sul totale dei loro investimenti. Questo, insieme ad un processo di normale rotazione dei portafogli e insieme alle notizie allarmanti che sono state strombazzate dai media di tutto il mondo circa i pericoli di una guerra commerciale, hanno amplificato la volatilità delle borse e ridotto i loro livelli si o ad azzerare la crescita che avevano compiuto nel primo trimestre 2018.

Ma non possiamo chiederci come sta andando l’economia reale osservando i mercati finanziari. Sarebbe come indovinare la strada guardando dallo specchietto retrovisore: la cosa funziona soltanto se il veicolo va a marcia indietro (cioè in caso di recessione). Perché altrimenti non si può fare previsioni a partire dall’ultima derivata (le borse) ignorando le variabili fondamentali che possono muoverla.

E per tornare alle variabili fondamentali, la stagione della dichiarazione degli utili aziendali (e quindi dei dividendi) che sta per aprirsi sembra indicare tutt’altra direzione (estremamente positiva) rispetto alla presunta conclusione del ciclo economico espansivo. Così se questo è l’ennesimo fattore di confusione per interpretare l’andamento delle quotazioni delle borse, esso d’altro canto fornisce anche solide ragioni perché il processo di conversione dei redditi aziendali in investimenti, consumi e risparmio, possa agire in direzione dell’ulteriore crescita economica, anche per gli anni a venire, allontanando lo spettro della recessione.

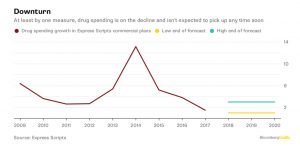

LA MANCATA CRESCITA DELL’INFLAZIONE

Ma più di ogni altro fattore sono i rendimenti nominali quelli che (seppur pesantemente manovrati dalle banche centrali) esprimono il vero stato di salute dell’economia.

E al momento non possiamo che prendere atto che, pur risaliti di qualche frazione di punto (e nonostante gli sforzi di “forward guidance” della banca centrale americana), su scala globale i loro livelli sono vicini ai minimi di sempre, così come quello dell’inflazione.

Le statistiche infatti spesso non indicano il vero andamento dell’economia reale.

I consumi cambiano e la spesa della gente non si rivolge più come prima ai negozi fisici, ai beni voluttuari, all‘arredo o all’abbigliamento e ai suoi accessori, dal momento che l’abbigliamento formale non è più di moda e le abitazioni diventano minimaliste. Molte altre categorie di beni e servizi sono invece entrate prepotentemente a rubare loro la priorità, a partire dal benessere fisico e mentale (che in passato veniva in qualche modo pagato dallo stato), alla cura della persona, alla formazione continua, all’elettronica e all’informatica domestica, ai servizi online. Tutte spese divenute quasi “necessarie”, soprattutto con una famiglia a carico, che hanno trasformato il concetto di necessità e hanno di fatto ridotto la quota di extra-reddito disponibile per i consumi voluttuari.

I COSTUMI CAMBIANO E LE IMPRESE DEVONO ADEGUARSI

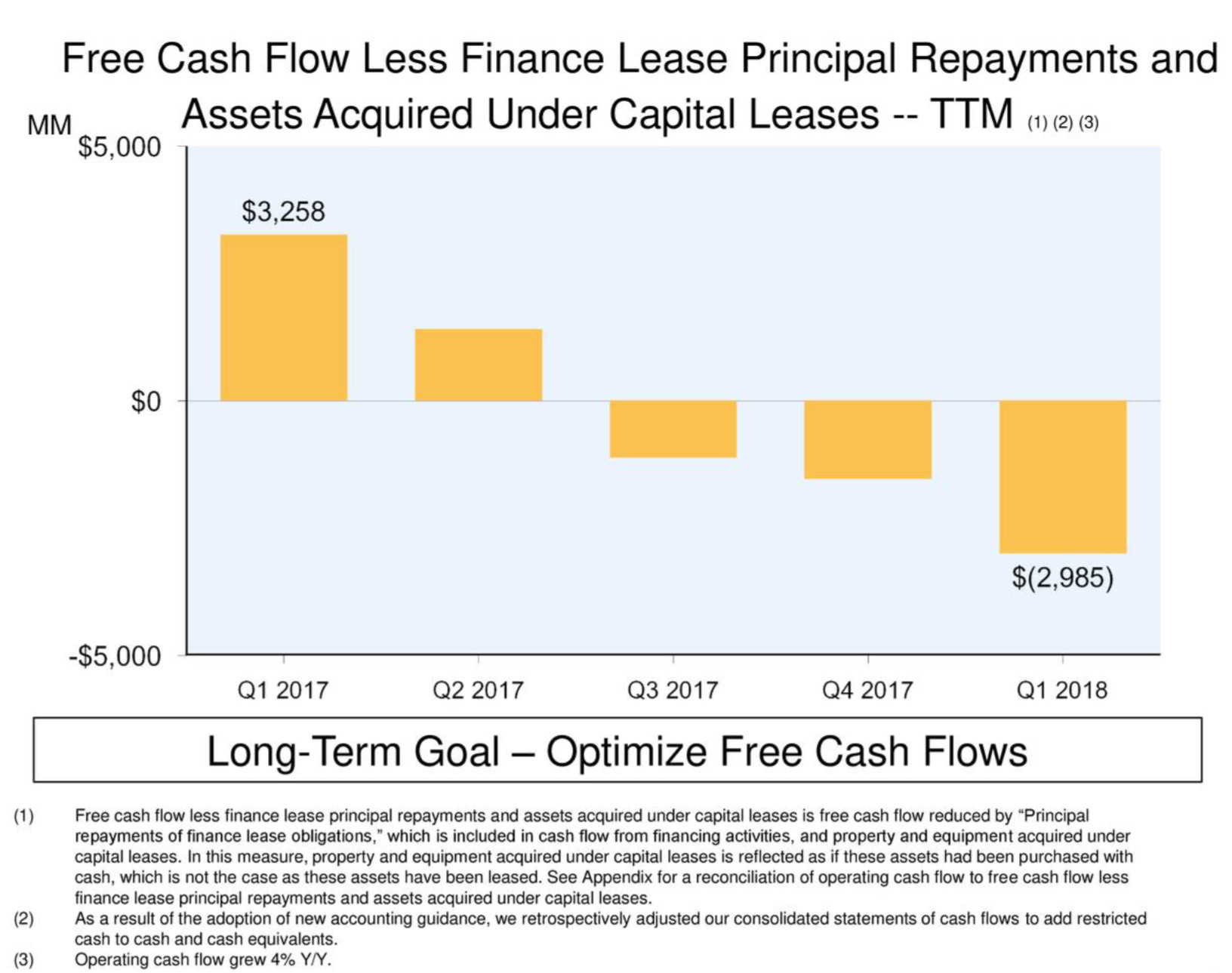

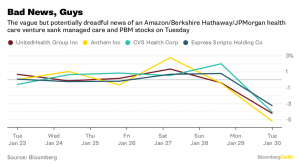

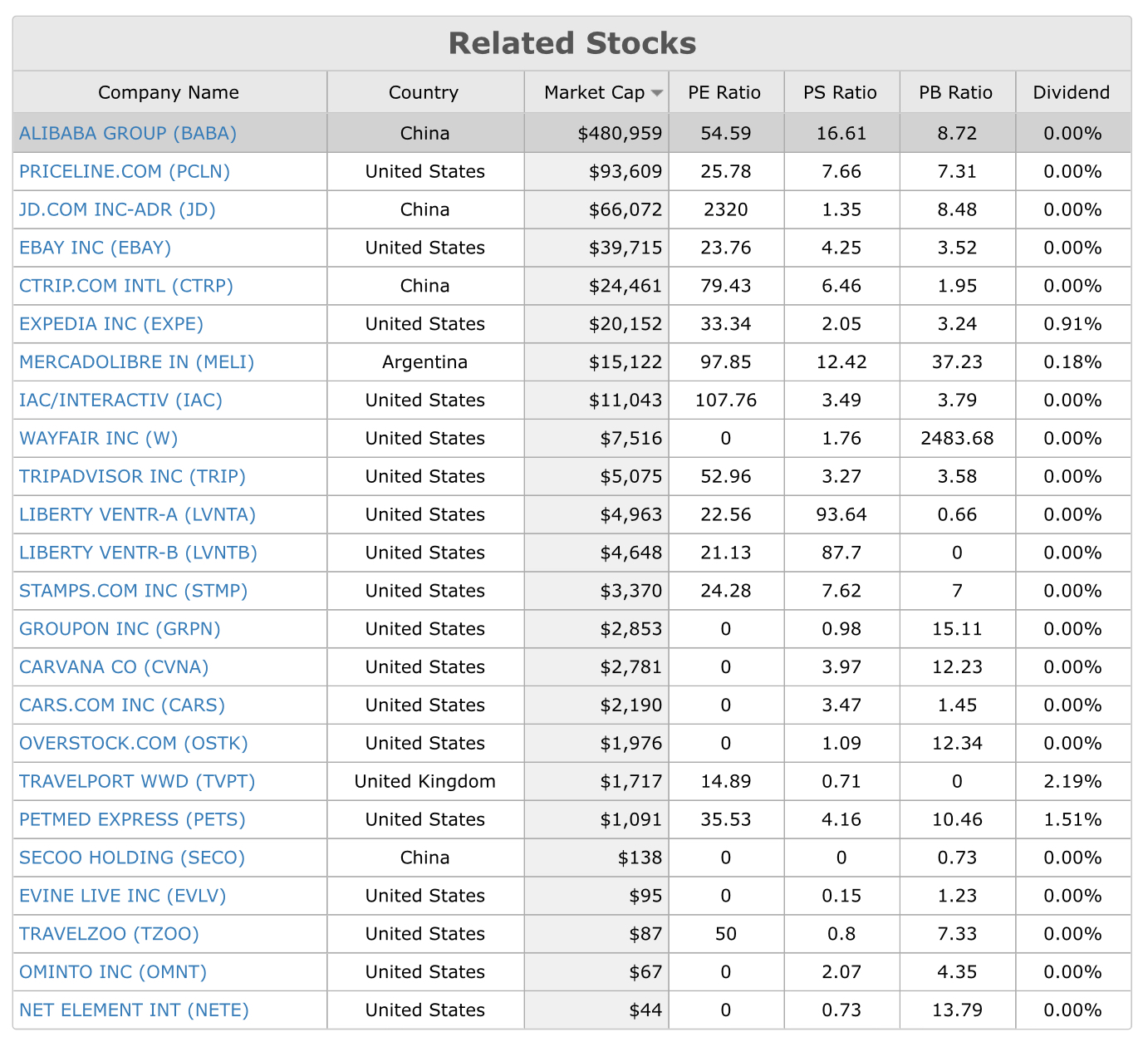

I grandi operatori di internet come Amazon, Facebook, Netflix e Google lo hanno capito benissimo e per primi, e “coccolano” il loro cliente con ogni genere di proposta, frutta e verdura a domicilio comprese (con consegna immediata) a prezzi nemmeno immaginabili dagli altri, complici il mercato dei capitali (che sussidia generosamente le loro perdite) e il basso livello di manodopera richiesto da quei servizi.

Sul fronte dell’occupazione questa tendenza porta a incrementare il numero di persone che lavorano sulla consegna di pacchi e pacchetti, a far crescere l’investimento informatico che ci sta dietro e l’occupazione conseguente, a incrementare l’acquisto di beni e servizi provenienti dall’altro capo del mondo e a ridurre le segreterie e le posizioni apicali in azienda dal momento che tutto si automatizza.

Anche la pubblica amministrazione tende a ridurre il proprio personale e a fare acquisti solo in rete, mentre e le piccole aziende che fornivano servizi specializzati a quelle grandi oggi trovano insidia nella concorrenza online degli stessi servizi.

Ma il fenomeno dell’espansione del commercio elettronico a ogni settore dell’economia non sembra fermarsi solo a questo. Se lo paragoniamo alla rivoluzione che è derivata dal l’avvento della grande distribuzione organizzata (GDO), il bello deve ancora venire !

Il fenomeno americano che ha preceduto Amazon infatti si chiama Walmart e sulla rivoluzione industriale che l’avvento di quest’ultima ha generato sono stati versati fiumi di inchiostro (soprattutto in America, ovviamente, ma in Europa ci sono stati fenomeni paragonabili come IKEA, ad esempio). L’impatto sulle sorti delle piccole e medie imprese è stato devastante ma in qualche caso anche estremamente positivo.

Stefano di Tommaso

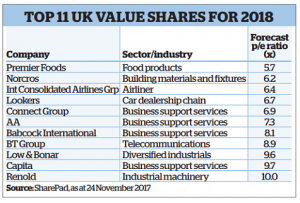

La morale delle morali è però tutt’altra: se è difficile generalizzare e formulare previsioni attendibili sui listini globali (dato che dipendono da troppe variabili) è però ipotizzabile che, dopo la grande abbuffata, gli investitori torneranno a optare per un maggior rigore nella selezione dei titoli e che tra questi sceglieranno soprattutto quelli “value” (meno ciclici e con un maggior contenuto di valore intrinseco). Ed è probabilmente lì che potranno realizzarsi buone performances a prescindere da ciò che avviene a livello planetario, soprattutto qualora a tale livello non succederà proprio alcunché.

La morale delle morali è però tutt’altra: se è difficile generalizzare e formulare previsioni attendibili sui listini globali (dato che dipendono da troppe variabili) è però ipotizzabile che, dopo la grande abbuffata, gli investitori torneranno a optare per un maggior rigore nella selezione dei titoli e che tra questi sceglieranno soprattutto quelli “value” (meno ciclici e con un maggior contenuto di valore intrinseco). Ed è probabilmente lì che potranno realizzarsi buone performances a prescindere da ciò che avviene a livello planetario, soprattutto qualora a tale livello non succederà proprio alcunché.