ECONOMIA GLOBALE A DUE VELOCITÀ

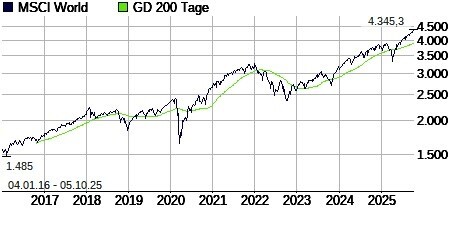

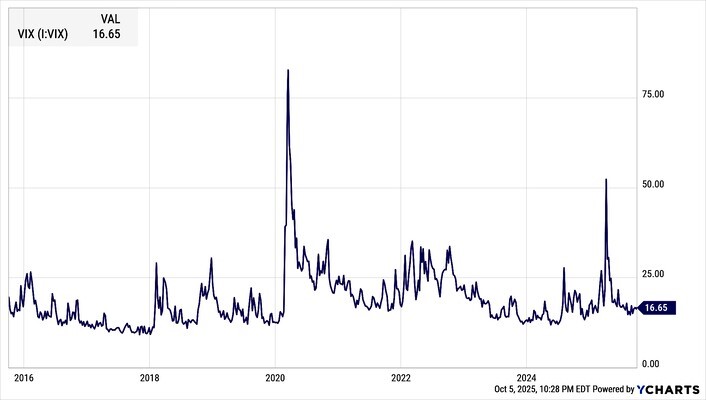

Alla fine degli eccessi di mercato e dei dubbi conseguenti circa la sostenibilità di quotazioni troppo elevate, una piccola correzione delle borse è arrivata. Ora è piu lecito chiedersi se sia stato soltanto l’inizio di una svolta nell’atteggiamento di risparmiatori e investitori professionali o se essa sarà classificabile soltanto come una pausa prima che i mercati riprendano la loro corsa. Ma per trovare una risposta occorre guardarsi intorno: come va l’economia reale? Continua l’entusiasmo degli operatori? Le banche centrali hanno finito di restringere la politica monetaria? I tassi d’interesse sono davvero in discesa? La risposta, però, non è univoca…

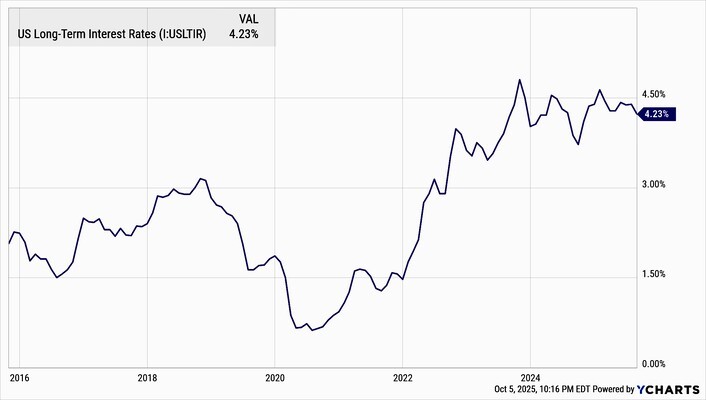

Cominciamo col dire che la Federal Reserve (la più importante di tutte) ha effettivamente dato segnali di distensione, indicando -a seguito del rischio di togliere troppo ossigeno al sistema bancario- la conclusione del “tapering”, cioè della politica monetaria restrittiva. Questo non significa necessariamente che diventerà espansiva, ma è sicuramente qualcosa.

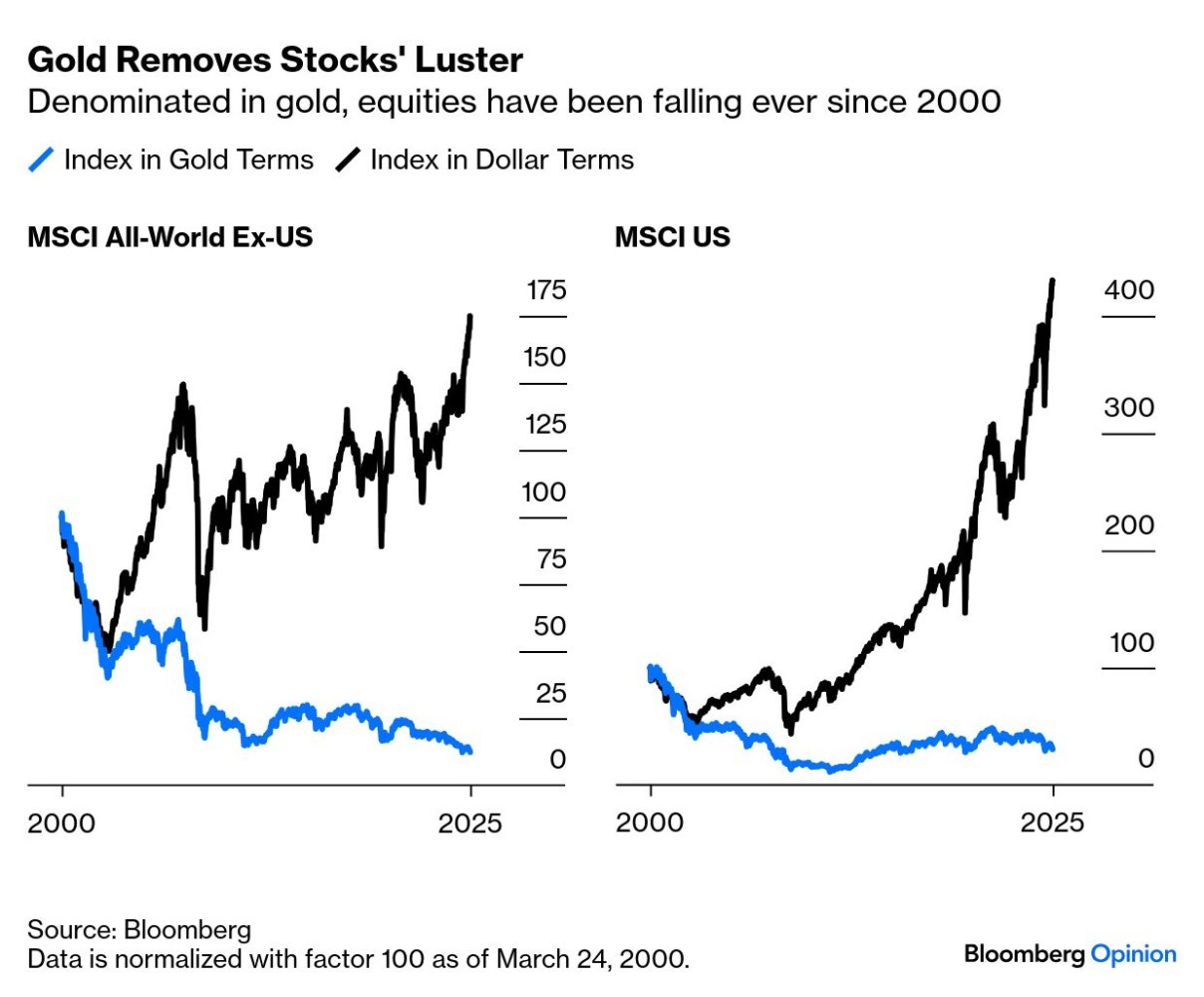

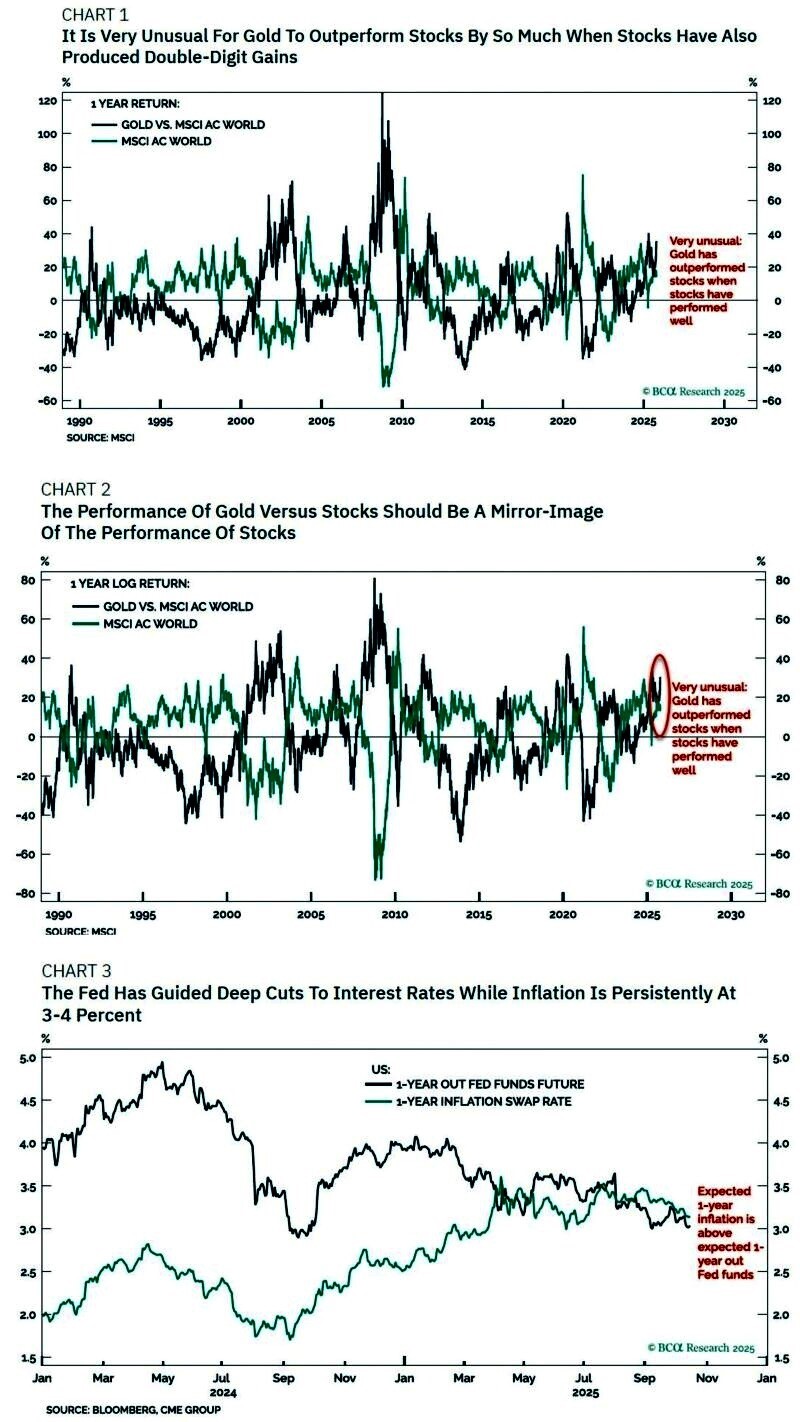

Anche i rendimenti espressi dal reddito fisso sono scesi un filino, più che altro perché le vendite dei titoli azionari hanno dato luogo ad acquisti dí quelli obbligazionari. La qual cosa è tuttavia un secondo segnale “non-negativo”, perché indica che gli investitori stanno riposizionandosi su un approccio meno speculativo ma non stanno fuggendo dai mercati finanziari, come l’ascesa strepitosa del prezzo dell’oro e degli altri metalli preziosi poteva far pensare.

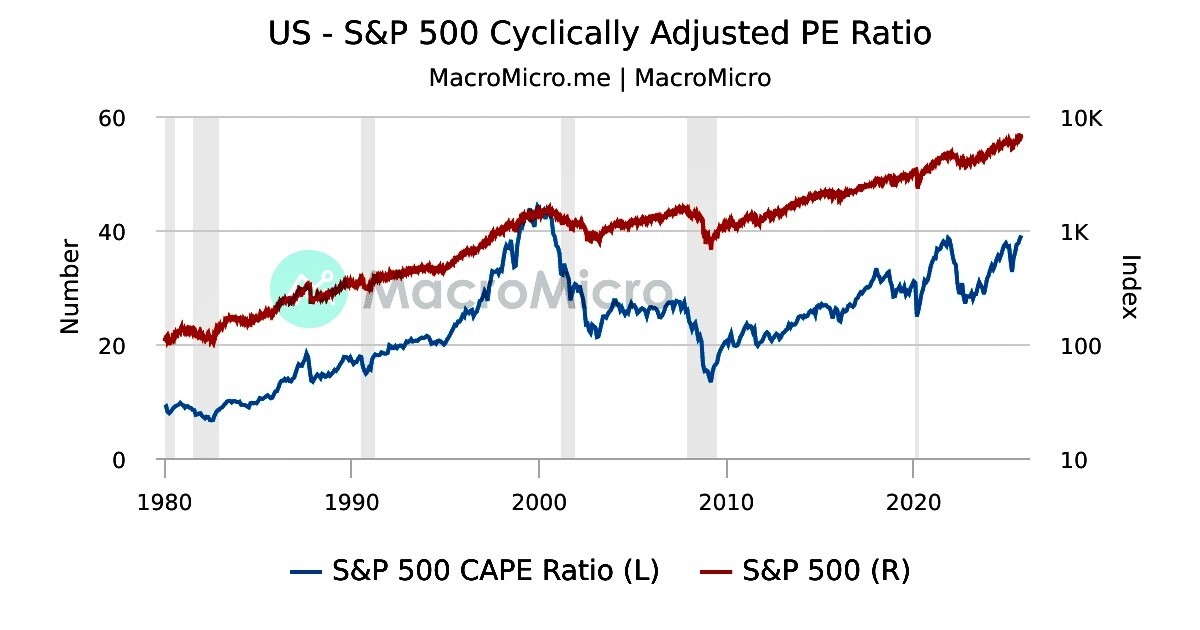

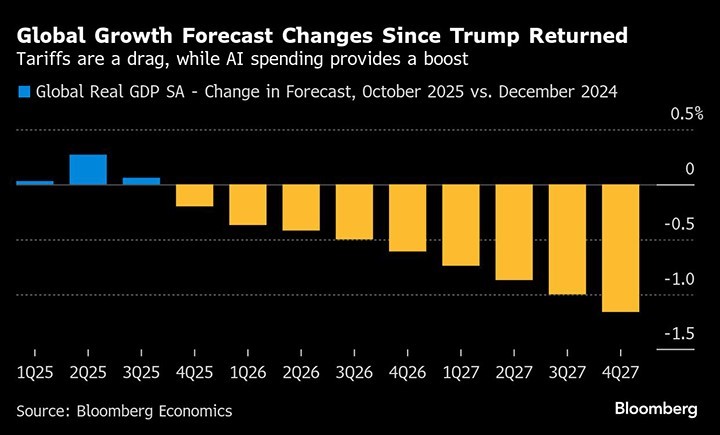

I principali dubbi tuttavia (al di là delle eccessive valutazioni di molti titoli americani) riguardano l’evoluzione della crescita economica: proseguirà indisturbata dai sempre più impetuosi venti di guerra e dalle crescenti restrizioni commerciali internazionali o alla fine fletterà? Ai listini delle borse (composti principalmente di azioni delle grandi multinazionali) più che altro però interessano i profitti attesi: essi continueranno la loro corsa o dovranno riflettere un contesto generale deteriorato?

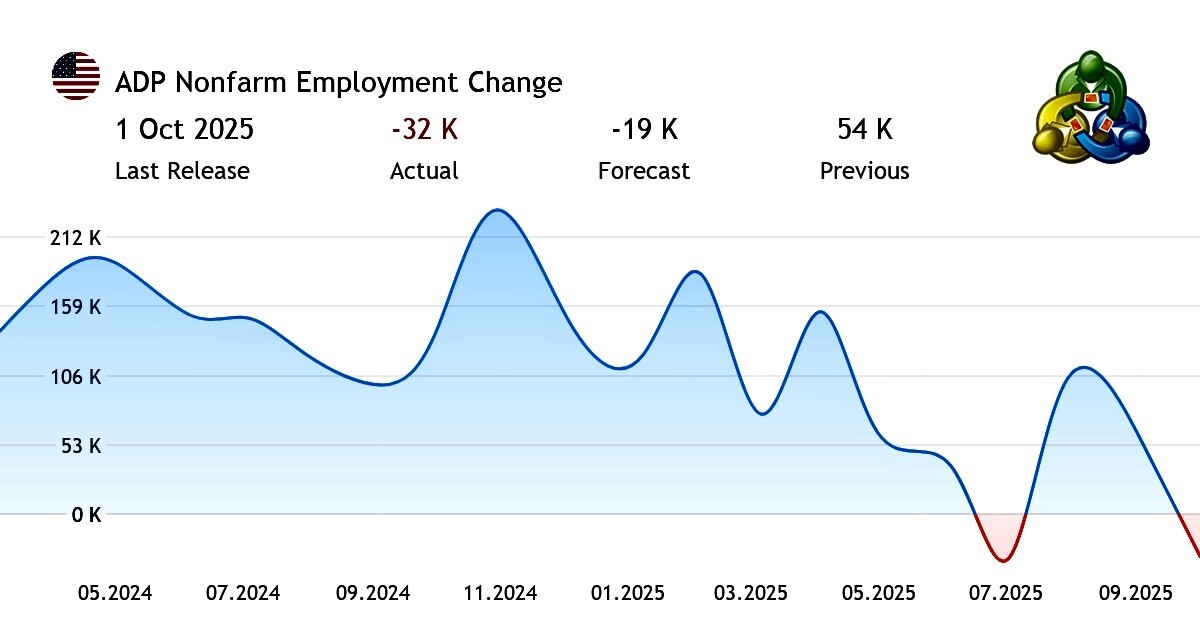

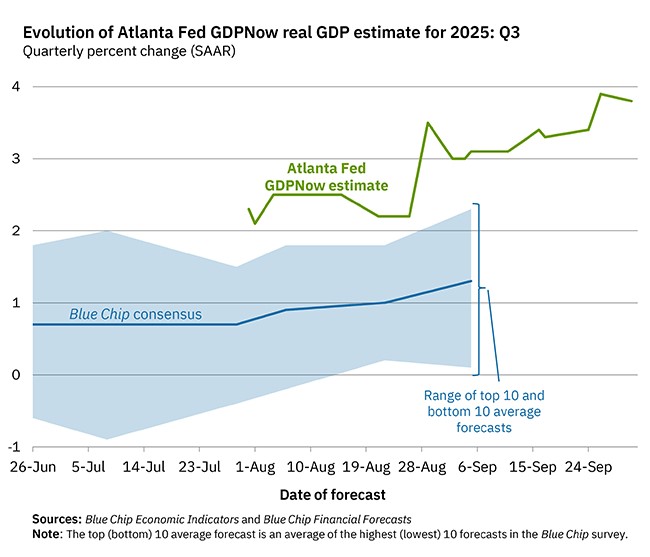

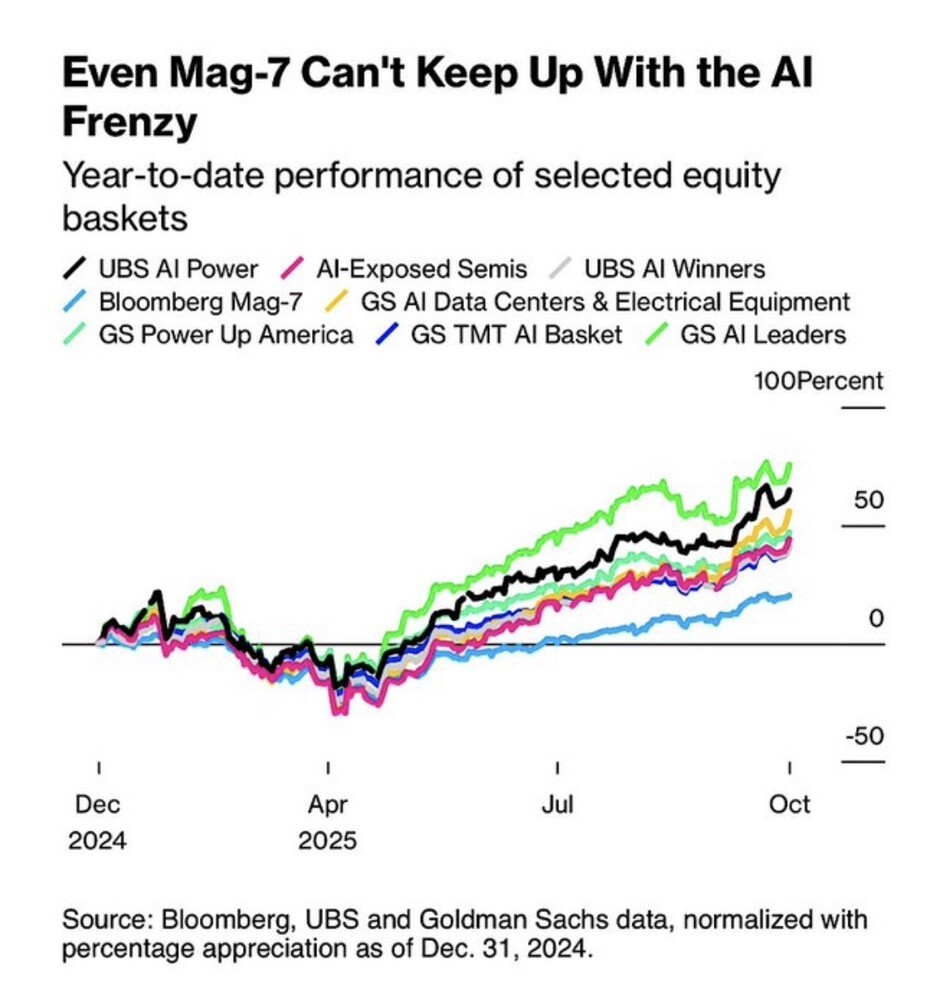

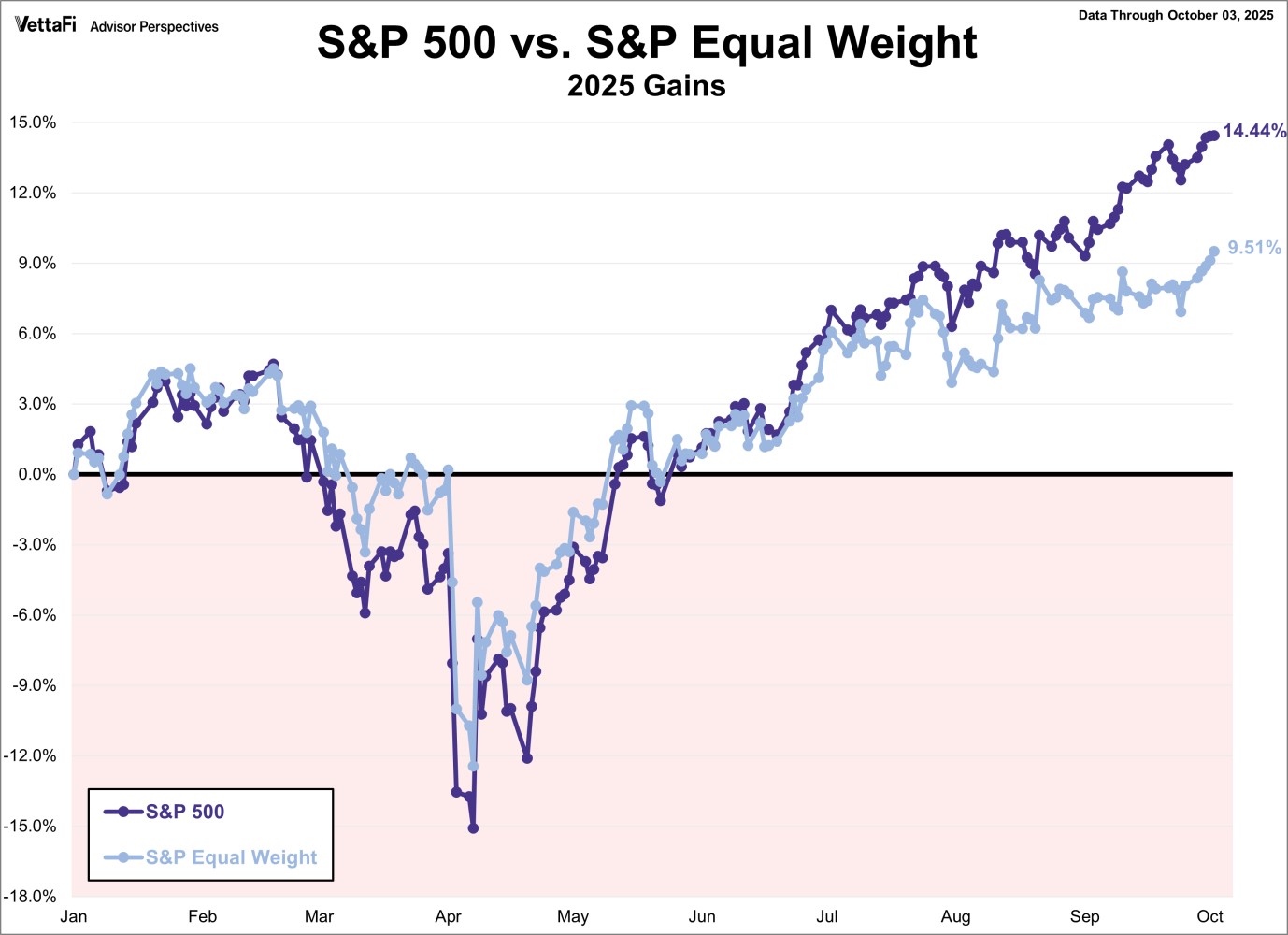

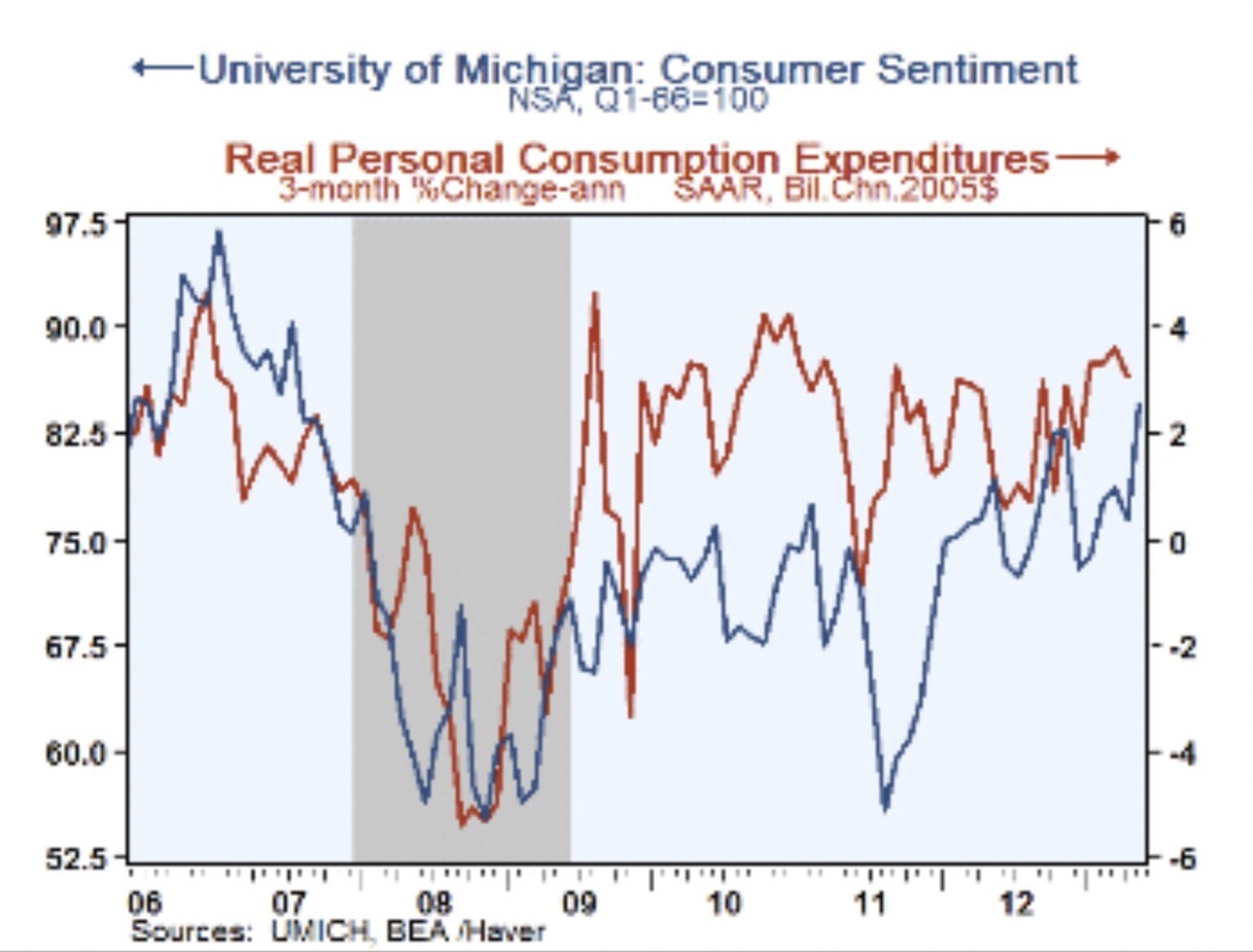

La congiuntura economica effettivamente può dar luogo a preoccupazioni in tal senso. Il punto però è che manca la sincronizzazione tra le tendenze delle varie principali economie del mondo: quella americana è passata da una foga nei consumi cospicui (che non si è ancora interrotta) ad un incremento degli investimenti tecnologici e dunque ha sostanzialmente proseguito la sua corsa. Le prospettive americane inoltre sono ottimistiche a causa del “reshoring” (il ritorno di numerose attività industriali) che comporta altri investimenti e nuova occupazione. Si può perciò continuare a parlare di “eccezionalismo americano”.

Quella europea molto meno, anzi è chiaramente in decrescita e gli investimenti tecnologici non controbilanciano molto il calo dei consumi nonostante la maggior necessità di inseguire l’iper-digitalizzazione, richiesta dall’utilizzo crescente dell’intelligenza artificiale. L’Europa in generale deve poi confrontarsi con il problema strategico dei costi della guerra con la Russia e con quello conseguente dell’escalation dei costi di approvvigionamento energetico.

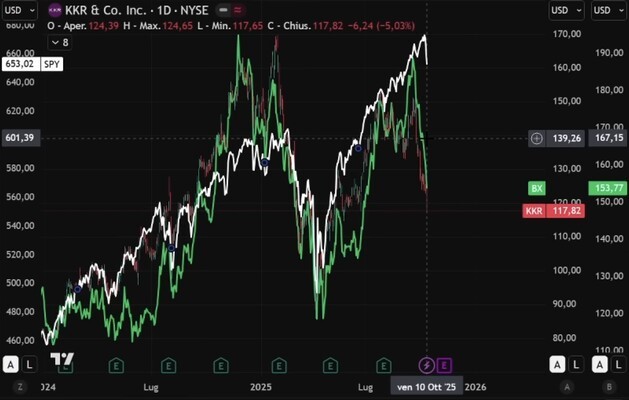

Il settore trainante in Europa (quello dei veicoli da trasporto) resta boccheggiante, almeno per ora. L’impiantistica industriale soffre della caduta verticale del mercato interno, le costruzioni e l’immobiliare hanno fino ad oggi beneficiato degli incentivi europei ma adesso devono fare i conti con la scarsità di risorse pubbliche e il settore bancario, che prometteva grandi profitti non potrà che limitarli a causa della sua (almeno parziale)dipendenza intrinseca dall’industria e dal commercio.

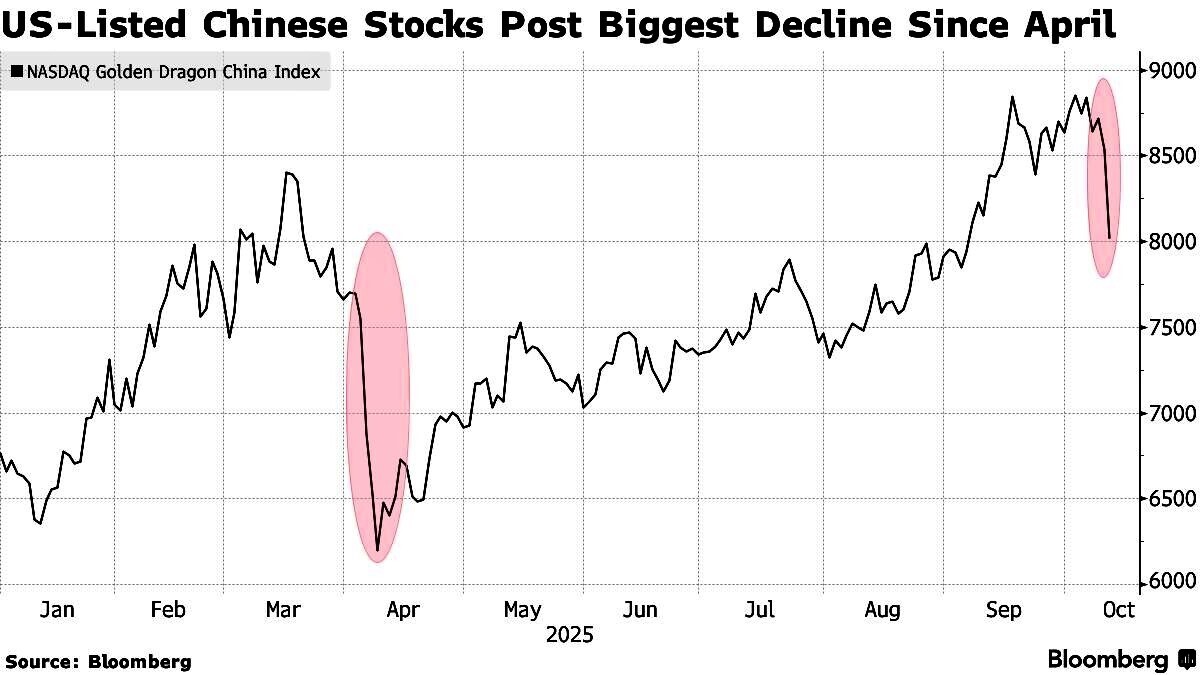

L’economia asiatica (così come quella sud-americana) prosegue la sua crescita in funzione delle prospettive positive dei consumi interni ma indubbiamente deve fare i conti con il calo atteso delle esportazioni verso l’Occidente. Le economie emergenti (esclusa la Cina, che oramai è un colosso) risentono a loro volta della crescita demografica ma stanno subendo il calo dei prezzi delle materie prime (in particolare il petrolio è sceso sotto la soglia psicologica dei 60 dollari) e continuano a soffrire il deflusso netto di risorse finanziarie a favore per lo più degli U.S.A.

\Persino nel caso di una crescita a due o tre velocità (America, India, Cina e Giappone da una parte, Europa dall’altra e in mezzo i Paesi Emergenti) le prospettive complessive non appaiono così rosee. C’è poi lo spauracchio del moltiplicarsi dei conflitti armati. Ė vero che le guerre sono sempre un gran business ma il loro eccesso può sortire il contrario.

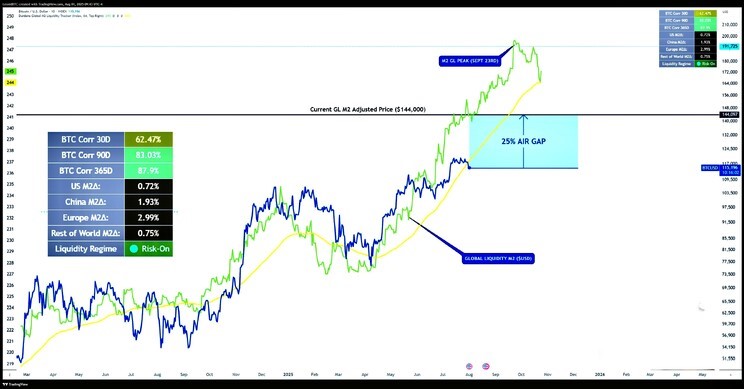

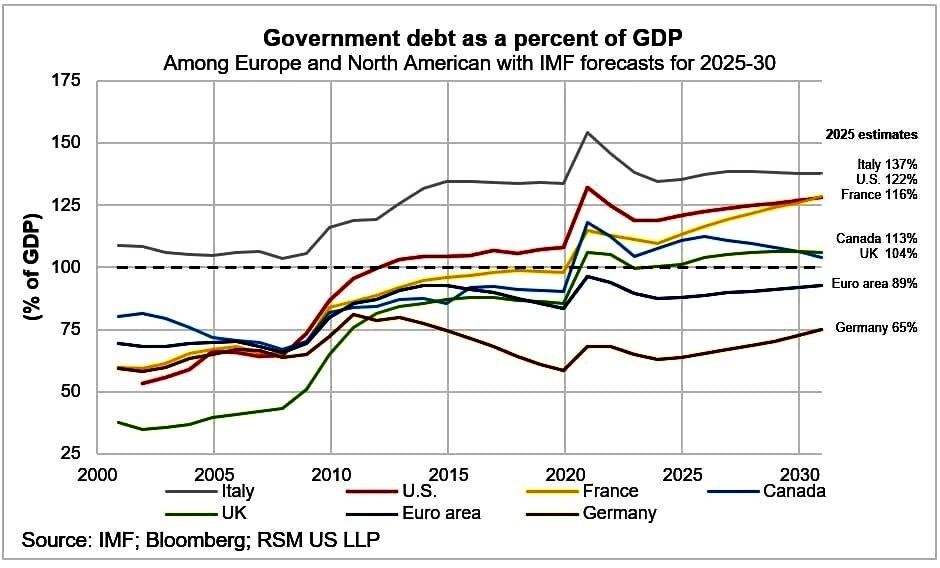

Dunque le preoccupazioni generali si addensano come nubi nere all’orizzonte delle prospettive di profitto delle imprese quotate e di quello, ancor più pericoloso, della sostenibilità dei debiti pubblici con le entrate correnti. Una preoccupazione ulteriore in tal senso genererebbe una fuga dai titoli a reddito fisso e una conseguente crisi di fiducia. Un problema più per le prospettive a medio termine che non per l’immediato dei mercati finanziari, i quali oggi risentono più della liquidità in circolazione che delle attese di profitto.

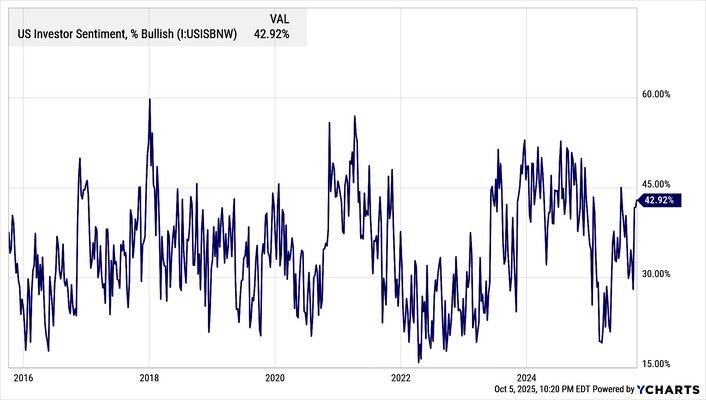

A fronte di una decisa risalita della volatilità dei mercati infatti i grandi portafogli si sono “dovuti” riposizionare su una strategia di contenimento dei rischi, che ha favorito il piccolo calo delle borse e l’ancor minore crescita delle quotazioni obbligazionarie. Se essa proseguirà la tendenza negativanbsp; delle borse non potrà che continuare. Se si invertirà i grandi gestori torneranno a comperare azioni e le borse invertiranno la rotta al ribasso. Quello attuale è perciò (almeno da un punto di vista tecnico) un punto di domanda: prevarrà il Toro (cioè l’ottimismo, o rispunteranno forme dí Quantitative Easing che lo favoriscono) oppure le borse dovranno prendere atto delle zampate dell’orso e vireranno decisamente a “sud”?

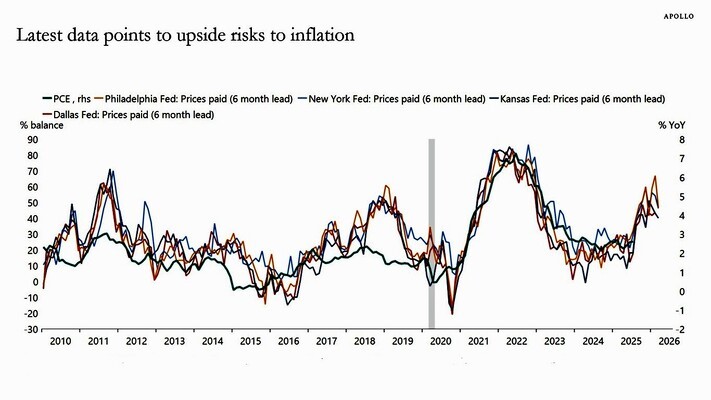

A favore della prima delle due possibilità c’è la fondamentale considerazione che l’inflazione (mai completamente sopita a causa della crescente monetizzazione dei debiti pubblici che di fatto svaluta la moneta)erode il reddito fisso e favorisce gli investimenti in attività reali (comprese le azioni che sono pur sempre quote di aziende). A favore della seconda i rischi in aumento della geopolitica e quelli ancor più immanenti dei deficit dei bilanci pubblici che minano la capacità di sostenere non soltanto il debito, ma anche i salari reali (e con essi i consumi).

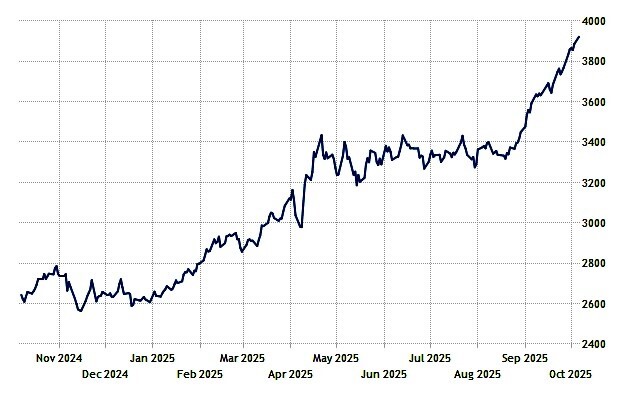

Da notare che il prezzo dell’oro (anch’esso una misura dei timori dei risparmiatori) ha potuto beneficiare non soltanto della domanda che da tempo ha superato l’offerta, ma anche del contesto attuale di attese (forse eccessive) di pesante svalutazione monetaria in un contesto di tassi reali dunque sotto lo zero. Se viceversa i rendimenti dovessero tornare a crescere e il “debasement” (il calo del contenuto di valore delle principali divise monetarie) percepito dovesse ridursi al che le quotazioni del metallo giallo potrebbero ridimensionarsi. Senza contare il fattore minerario: alle quotazioni attuali conviene parecchio di più investire per estrarre altro oro e nel lungo termine la sua offerta potrebbe tornare a sorpassarne la domanda.

Stefano di Tommaso