GEOPOLITICA E INCOGNITE DI FINE ANNO

La caduta di Assad in Siria si aggiunge ai numerosi focolai di guerra e di rivolta sociale potenzialmente destabilizzanti (del Medio Oriente e non solo: in Ucraina, in Georgia, in Corea, in Romania, ecc…) e apre ulteriore incertezza negli scenari geopolitici internazionali, ma fino ad oggi i mercati della finanza globalizzata non si sono scomposti, anzi! Hanno battuto ogni precedente record e rischiano di continuare a farlo, sebbene in una situazione di crescente rischio di possibili scossoni e sorprese, mentre l’economia reale continua ad veder crescere i distinguo tra zone geografiche, comparti industriali e dimensioni aziendali.

L’EUROPA NEL DISORDINE POLITICO-SOCIALE E SENZA UNA VERA GUIDA

Anche In Germania e in Francia sono in corso delle crisi di Governo e delle proteste popolari. E gli echi di quei tafferugli rischiano di coinvolgere la sopravvivenza stessa della Commissione Europea e il parlamento di Bruxelles, cioè l’integrità dell’Unione Europea. Ma ce n’è ben donde! Sorgono perciò molti dubbi sulla stabilità prospettica dei mercati finanziari europei. Invece questi ultimi paiono seguire pedissequamente Wall Street con un appetito per il rischio che appare difficilmente spiegabile secondo razionalità.

È pur vero che ci si attende che la banca centrale europea continui ad abbassare i tassi d’interesse, ma tutti sanno che, non essendo la frenesia dei consumi ad aver provocato l’inflazione, non sarà il denaro a buon mercato a suscitare una ripresa, a meno di non allentare i vincoli del Patto di Stabilità e i cordoni della borsa delle politiche monetarie, cosa che difficilmente avverrà a causa della contrarietà dei membri “nordici” dell’Unione.

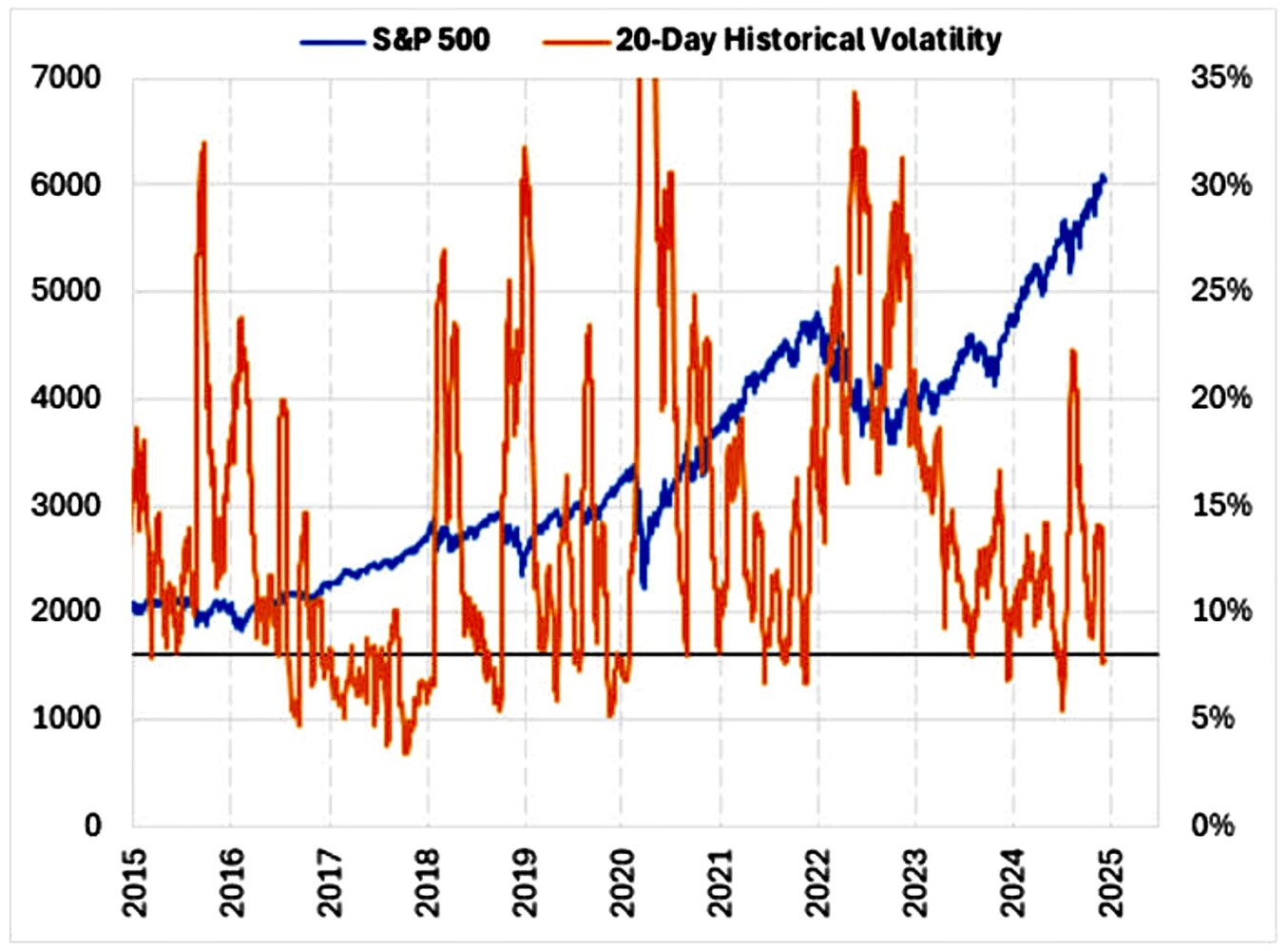

I RISCHI GEOPOLITICI E LA COMPIACENZA DEI MERCATI

Un segnale inequivocabile dell’eccessiva compiacenza e dell’ingiustificata fiducia negli utili futuri che gli investitori ripongono nei mercati borsistici è la misura della loro ”volatilità” (cioè della variabilità delle loro quotazioni): oggi eccessivamente bassa e vicina ai minimi storici di sempre. Una volatilità che, statisticamente, non potra che tornare a rimbalzare verso la sua media di lungo periodo.

I mercati finanziari tendono a ignorare i disordini geopolitici (almeno in un primo momento) perché i loro esiti non sono mai certi e per la difficoltà di valutarne le conseguenze. L’ esempio che viene spesso portato a controprova riguarda il prezzo del petrolio dopo p’attacco di Hamas a Israele del 7 ottobre 2023: ha raggiunto il suo picco massimo il giorno prima ma con l’innesco del conflitto allargato che ha investito l’intero Medio Oriente il petrolio non ha proseguito la sua corsa. Anzi: oggi è sceso al di sotto della soglia psicologica dei 70 dollari al barile.

IL PREZZO DEL GREGGIO WTI NEGLI ULTIMI SEI MESI

Qualche economista fa invece notare che i mercati hanno reagito in modo consistente all’elezione di Donald Trump perché in tal caso appariva piuttosto chiaramente quali ne potevano essere gli esiti. Laddove cioè questi ultimi non sono certi (e -fattore essenziale- la liquidità è abbondante) i mercati tendono a ignorare i rischi geopolitici.

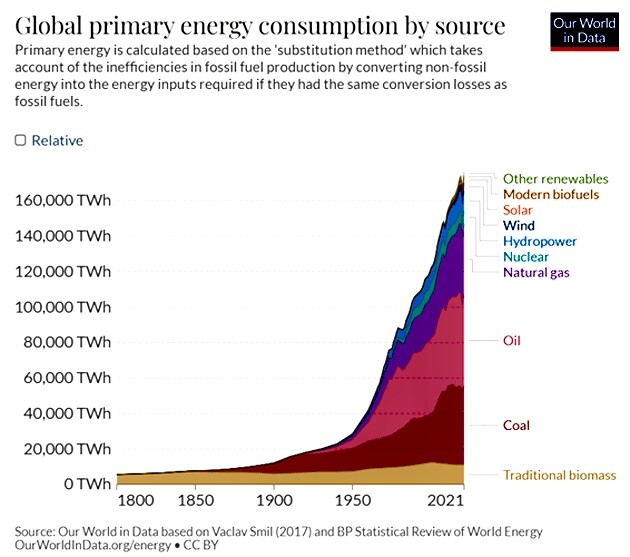

LA FAME DI ENERGIA DOVREBBE PORTARE AD UN RIALZO DEL SUO PREZZO

Oggigiorno ad esempio si profila all’orizzonte un rischio deciso di incremento delle esigenze di energia nel mondo, sia a motivo del fatto che ancora 3 miliardi di persone povere sul pianeta consumano a testa in media meno energia di quanto ne assorbe il nostro frigorifero di casa; ma anche perché i nuovi super-calcolatori necessari per far “girare” i software dell’intelligenza artificiale assorbono molta più energia di quelli che non la usano e ne assorbiranno ancora di più in futuro, mentre le esigenze globali di “de-carbonizzazione” costringeranno le nazioni a porre degli ovvi limiti all’utilizzo di elettricità derivante dal bruciare combustibili di origine fossile.

La conseguenza lampante sarà il probabile rincaro del costo dell’energia, per il semplice fatto che la sua domanda sembra destinata a superarne l’offerta. Ma oggi neanche questo sta accadendo e nessuno sa quando esattamente questo potrà succedere, con il rischio che quando avverrà , possa farlo all’improvviso, ravvivando l’inflazione dei prezzi.

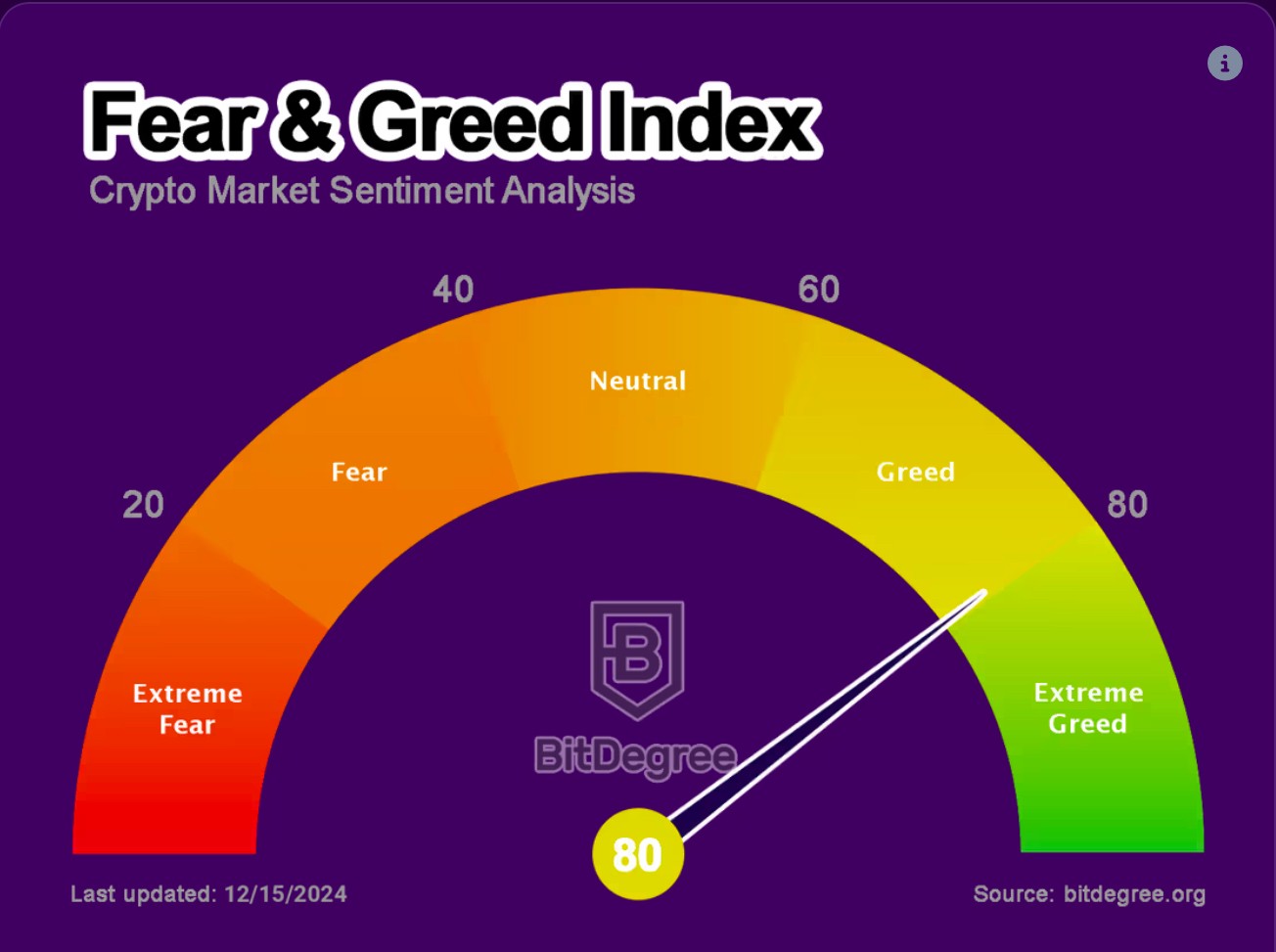

I MERCATI FINANZIARI SEGNANO NUOVI RECORD

Da molti mesi poi, anche a causa del fatto che i mercati finanziari viaggiano da tempo sui massimi e, anzi, segnano nuovi record, gli investitori hanno cercato di diversificare le loro scommesse tra numerosi beni-rifugio quali l’oro, le criptovalute, le public utilities e sono tornati a investire pesantemente sui titoli del reddito fisso. Sinanco i contratti sul cambio del Dollaro americano e sui prezzi delle risorse naturali ne sono stati investiti. Ma oggi tutti questi mercati sembrano saturi ed è divenuto sempre più difficile decidere “quali pesci pigliare”!

Sino ad oggi quindi l’unico vero investimento che ha avuto senso fare (anche per i redditi in grado di generare) è stato quello dei titoli azionari delle imprese più capitalizzati e più tecnologiche del pianeta, anche per il fatto che sono state soprattutto queste ultime che hanno incrementato i profitti negli ultimi tempi. Il problema è che la maggior parte delle multinazionali tecnologiche è di nazionalità americana (seppur con qualche eccezione). Questo ci riporta, in modo circolare, a riflettere sull’eccesso di ottimismo che i mercati borsistici hanno mostrato sui profitti che verranno generati non soltanto oggi, ma anche nel prossimo futuro.

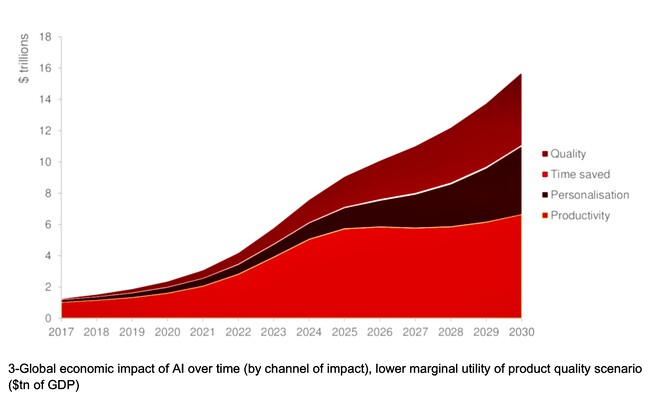

IL TRAINO DELL’A.I. E GLI ANALISTI FINANZIARI

L’ottimismo generale viene anche avallato dai grandi soloni del mercato, quali gli economisti e gli analisti delle principali banche d’affari, delle banche centrali e delle principali case d’investimento. La maggioranza di essi continua a scommettere sul traino che potrà discendere dalle nuove applicazioni dell’intelligenza artificiale, praticamente in ogni settore dell’attività umana, dall’industria ai trasporti, al commercio e ai servizi. Se anche questo sarà vero nel lungo termine, gli unici profitti che sono stati generati fino ad oggi dall’A.I. riguardano colò che hanno venduto a caro prezzo i componenti necessari a chi continua ad investirci senza ancora trarre alcun profitto.

IL REDDITO FISSO E LA SOSTENIBILITÀ DEI DEBITI PUBBLICI

Al tempo stesso anche sui titoli a reddito fisso c’è oggi molto ottimismo, nonostante il fatto che i debiti pubblici occidentali continuano ad espandersi e che la loro sostenibilità complessiva non sia mai stata così a rischio come oggi. Sembrava che il mercato se ne fosse accorto chiedendo per i titoli pubblici rendimenti crescenti, ma poi è arrivato il “cigno nero” dell’elezione di Trump, che ha riportato fiducia nella possibilità della sua futura amministrazione di ridurre il disavanzo del governo federale dunque di rendere più “sostenibili” i debiti esistenti.

Anche se altri osservatori fanno notare che le intenzioni di Trump di introdurre sanzioni e dazi su buona parte dell’interscambio commerciale globale e quella di bloccare i flussi migratori irregolari possano rischiare di provocare nuova inflazione dei prezzi. Ma persino l’inflazione può avere un risvolto positivo se gli occhi per osservarla sono quelli degli ottimisti: essa erode il peso relativo del debito, soprattutto se -come sembra- dovesse accompagnarsi ad una situazione in cui i tassi d’interesse non torneranno a crescere.

IL FATTORE “LIQUIDITÀ” CONTA PIÙ DELL’ A.I.

Ovviamente molto dell’ottimismo dei mercati tende a dipendere non poco dall’evoluzione della liquidità che viene immessa dalle banche centrali sui mercati finanziari o che si accresce in conseguenza degli afflussi dall’estero di capitali. Non per nulla i “multipli del reddito” alla base delle valutazioni espresse sui mercati americani appaiono decisamente superiori a quelli dell’Europa e di molti Paesi Emergenti: la banca centrale americana ha immesso sul mercato molta più liquidità di quanto abbia fatto quella europea ma soprattutto i mercati finanziari americani hanno drenato dal resto del mondo molta più liquidità di quelli europei.

IL DILEMMA DEI MERCATI: CONTINUERANNO A CORRERE?

Oggi però resta più che mai senza risposta il dilemma dei mercati finanziari occidentali: continueranno ancora a salire di valore oppure si fermeranno? La risposta non è ovvia (sarebbe facile poter dire: attenzione! Quando le quotazioni crescono troppo poi esse arrivano a precipitare) perché l’economia globale non appare surriscaldata, anzi: rischia di rallentare.

Sinanco in Asia la situazione appare fluida. In Cina, ad esempio: apparentemente l’economia continua a crescere del 5% annuo ma in realtà i consumi interni sembrano languire e i valori immobiliari mostrano una discesa, cosa che fa pensare che lo sviluppo del Prodotto Interno Lordo sia determinato a tavolino principalmente dalle politiche fiscali governative decisamente espansive (e che quindi sostanzialmente non riguardi la gente comune).

L’Europa poi sembra essere entrata in un tunnel che la porta a prevedere per i prossimi anni una crescita economica nulla o assai ridotta. Per non parlare delle numerose economie minori del pianeta, devastate dai conflitti bellici locali, i quali tutti insieme hanno sino ad oggi congiurato per una domanda di materie prime ed energie inferiore alla loro offerta, e dunque un contenimento dei prezzi dei mezzi di produzione e della loro inflazione.

I VALORI FINANZIARI POTREBBERO PROSEGUIRE LA LORO CORSA

Se l’economia globale dovesse dunque continuare a crescere senza ”riscaldarsi” troppo nè subire guerre o crisi di sistema allora, data la crescente “polarizzazione” della ricchezza in poche mani sempre più potenti, i valori espressi dai mercati finanziari potrebbero proseguire la loro corsa, soprattutto perché molto dello,sviluppo economico dipenderà dalle nuove tecnologie, che sono inequivocabilmente controllate dalle medesime mani.

Se viceversa per qualche motivo la liquidità globale dovesse iniziare a scarseggiare ovvero dovesse innescare un processo a spirale di rialzo dei prezzi, allora sarebbe più probabile un deciso ridimensionamento dei valori segnati dai mercati mobiliari.

Potrebbe anche succedere che la prosecuzione dell’attuale “bonanza” sui mercati avvenga quasi esclusivamente per le grandi multinazionali e i colossi quotati sui mercati americani, accentuando così il divario di valutazioni con l’Europa e i Paesi Emergenti, ivi compresi quelli più importanti dell’Estremo Oriente. Una situazione che potrebbe essere esasperata dalla forza del Dollaro americano sui cambi con le altre valute.

Anzi, quest’ultimo (il Dollaro forte ancora per un po’ di tempo) è probabilmente lo scenario ”mediano”, cioè quello con maggiori chances di verificarsi. Resta tuttavia importante restare vigili sui grandi cambiamenti in corso durante quest’ultimo scorcio dell’anno 2024, perché essi rischiano di mutare radicalmente il contesto competitivo e di contorno di quasi tutte le imprese.

L’INFLUENZA CRESCENTE DELLE TECNOLOGIE

Parliamo cioè dei progressi tecnologici che potranno essere indotti dalla progressiva digitalizzazione di quasi tutte le attività umane, della progressiva “smaterializzazione” dei consumi e degli investimenti. Parliamo della possibilità che il costo dell’energia torni ad essere protagonista nel prossimo futuro, anche a causa del fatto che la crescita della sua domanda sembra avviata ad eccederne l’offerta, e della possibilità conseguente al possibile rincaro dell’energia che l’inflazione, pur strisciante, continui a resistere ancora a lungo e ad erodere i piccoli risparmi per favorire il grande capitale.

Parliamo anche della possibilità che la congiuntura oggi prevedibile arrivi a provocare ulteriori ondate di aggregazione tra aziende di tutte le dimensioni per giungere a dominare i singoli mercati di sbocco (penalizzando ulteriormente la piccola dimensione del business e lasciando poco spazio alle imprese davvero innovative). Come pure parliamo del fatto che questa situazione così “estrema” non possa che incrementare la frattura tra i Paesi OCSE e quelli emergenti, in particolare i BRICS.

I POSSIBILI “VINCITORI” DELLA GUERRA DELLE TECNOLOGIE

Difficile gettare lo sguardo ancora oltre, ma le conseguenze a livello dei singoli compartí industriali dei sommovimenti di fondo potrebbero essere travolgenti anche qualora non arrivi sui mercati finanziari alcuno “shock” e non si verifichi alcun conflitto militare di grandi proporzioni. La diffusione di strumenti di interconnessione sempre più efficienti potrà poi aiutare la gente a collaborare da ogni parte del pianeta, a prescindere dai “distretti” produttivi e dalle città e nazioni di appartenenza. Una fattispecie socio-culturale che potrebbe favorire non poco le economie maggiori del pianeta e quelle con i mercati finanziari più sviluppati, nonché far incrementare la spesa militare globale e gli investimenti nelle nuove tecnologie.

Ovviamente l’affermarsi di nuove forme di “dominanza” diverse da quelle strettamente geo-politiche e macro-economiche imporrà un probabile ripensamento dei sistemi informativi e della difesa, di quelli di polizia e di controllo socio-politico. Auspicabilmente imporrà al mondo di tornare a tornare a combattere l’eccessiva concentrazione del potere finanziario in poche mani, ma a costo di dure battaglie in tutte le direzioni possibili. Ma potrebbero anche aprirsi scenari distopici simili a quelli evocati in romanzi come “1984” di George Orwell, così come potrebbero viceversa affermarsi comunità locali migliori delle altre che lotteranno a livello di marketing territoriale e infrastrutture pubbliche per accaparrarsi risorse e cervelli.

Scenari molto diversi tra loro sembrano oggi quindi tutti possibili. E potrebbero orientare non poco l’andamento dei mercati finanziari, molti dei quali probabilmente però nel breve periodo è possibile che tenderanno a frammentarsi e a de-sincronizzarsi geograficamente e per i diversi settori economici. La qual cosa tuttavia è storicamente sempre stata fortemente negativa per la salute delle borse valori e dunque non costituisce un buon presagio per l’avvio del prossimo anno.

Stefano di Tommaso