ESUBERANZA IRRAZIONALE

Di violente speculazioni sui corsi azionari come quella che continua a imperversare dalla fine dello scorso anno a proposito dell’Intelligenza Artificiale nella storia dei mercati finanziari se ne sono viste già parecchie. E sono tutte finite piuttosto male. Ci troviamo al centro di una bolla speculativa oppure le borse stanno soltanto anticipando dei solidi “fondamentali”? In questo articolo cerchiamo una risposta.

LE BOLLE SPECULATIVE PRECEDENTI

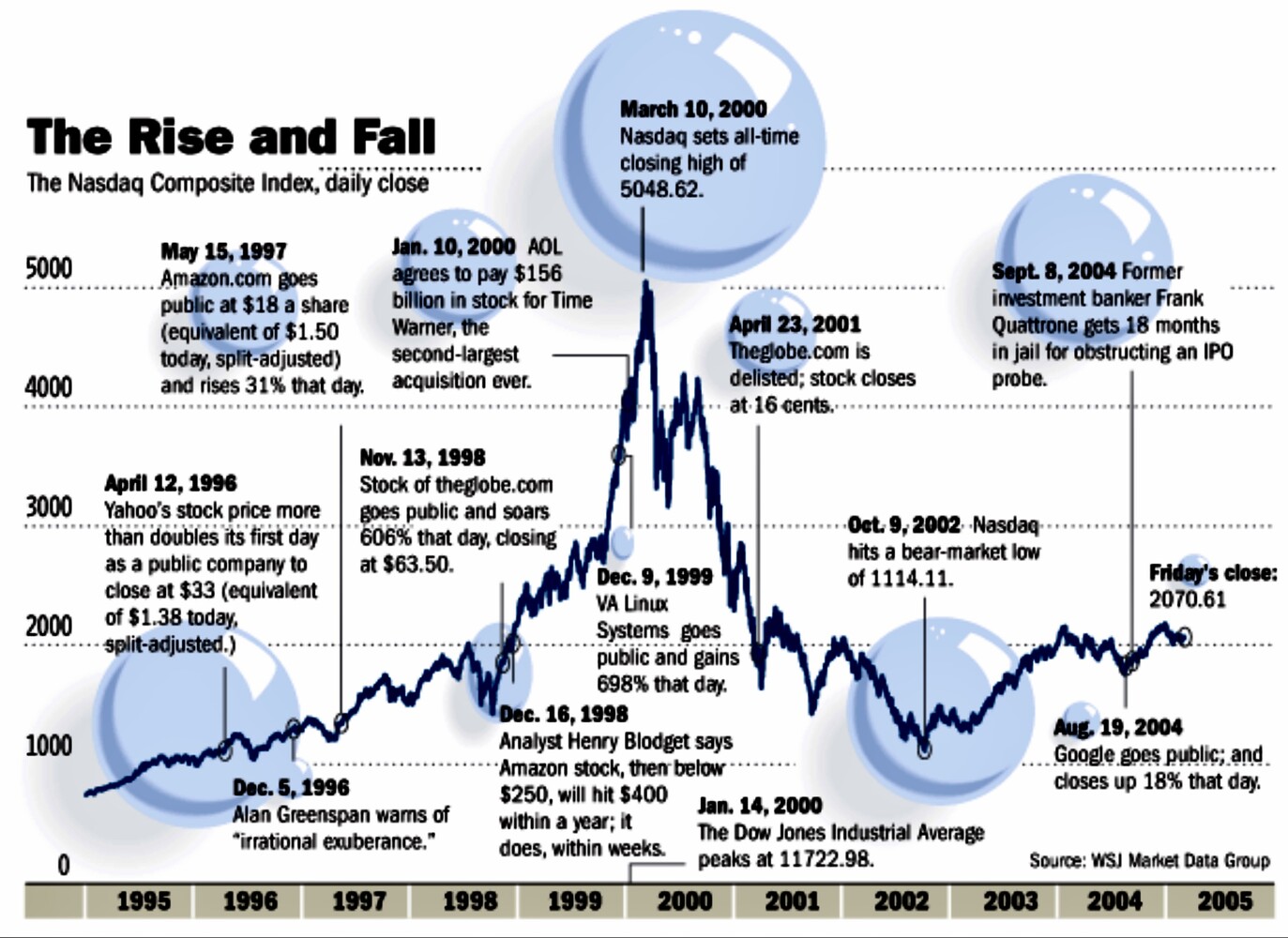

Andando a ritroso possiamo ricordare le numerose bolle speculative che hanno preceduto quella dell’ “Intelligenza Artificiale”: gli eccessi delle “Internet Startup”, legate allo sviluppo di nuovi modelli di business basati su internet, che alla fine degli anni ‘90 capitalizzavano valori superiori a IBM o General Motors, per esempio. Prima di loro c’erano stati gli “Eleganti Cinquanta” maggiori titoli azionari, che venivano considerati come le più solide certezze negli anni ‘70. Ancora prima ci furono i cosiddetti “Ruggenti Anni Venti” che videro il listino azionario americano crescere di quattro volte prima di precipitare con la grande depressione del 1929).

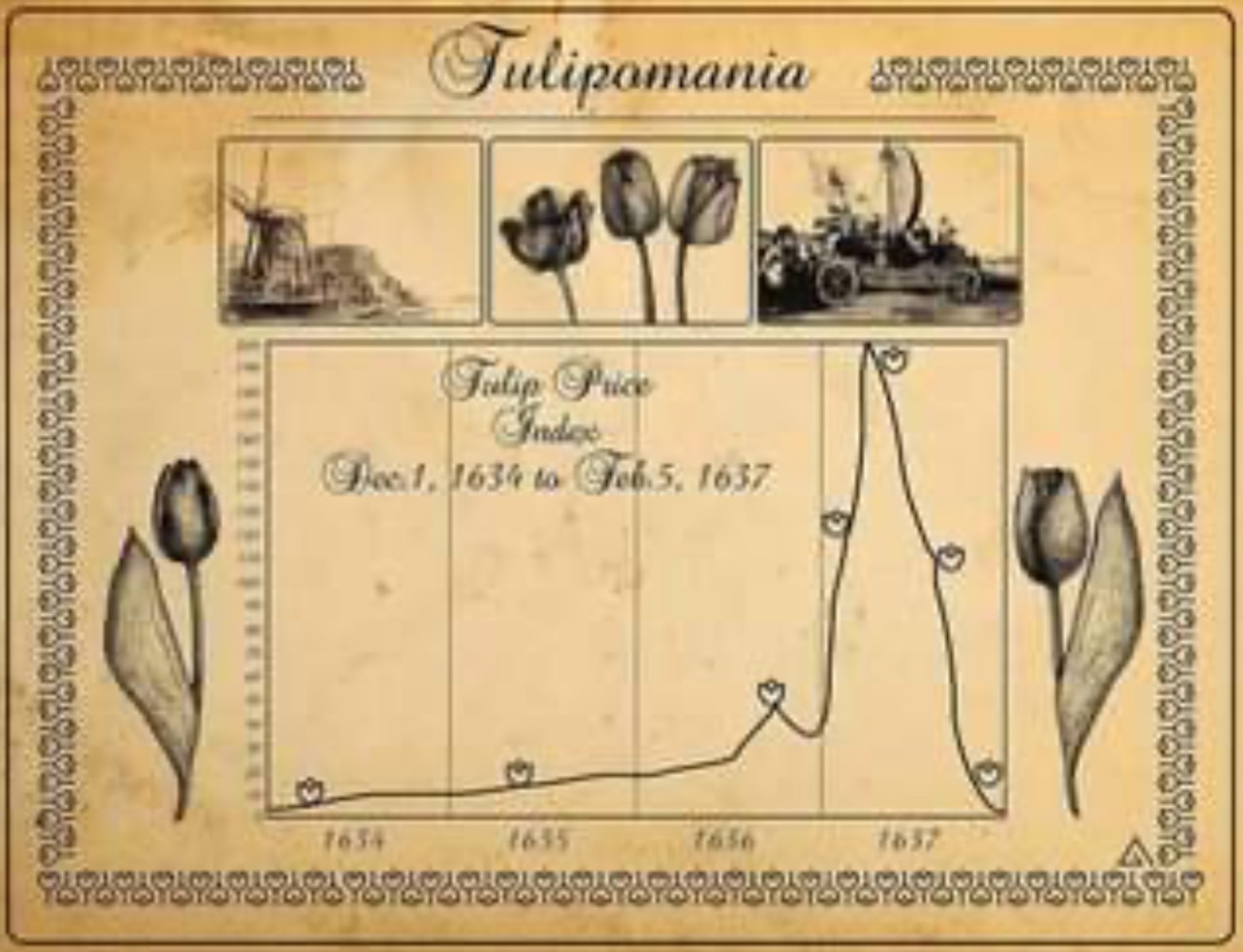

E prima ancora c’era stata la “Mania delle Ferrovie”: una bolla speculativa legata all’investimento nelle imprese che realizzavano le reti ferroviarie nell’800, che portò poi diverse compagnie a fallire senza che le ferrovie progettate venissero effettivamente realizzate. E via dicendo, fino a risalire alla cosiddetta ”Bolla dei Tulipani” scoppiata nell’economia olandese del Seicento relativa al prezzo dei bulbi dei fiori, la prima ad essere documentata nella storia del capitalismo. Ognuna di queste ondate speculative si basava su presupposti solidi ma eccedeva nell’anticiparne i risultati economici.

POCHI GRANDI TITOLI TECNOLOGICI

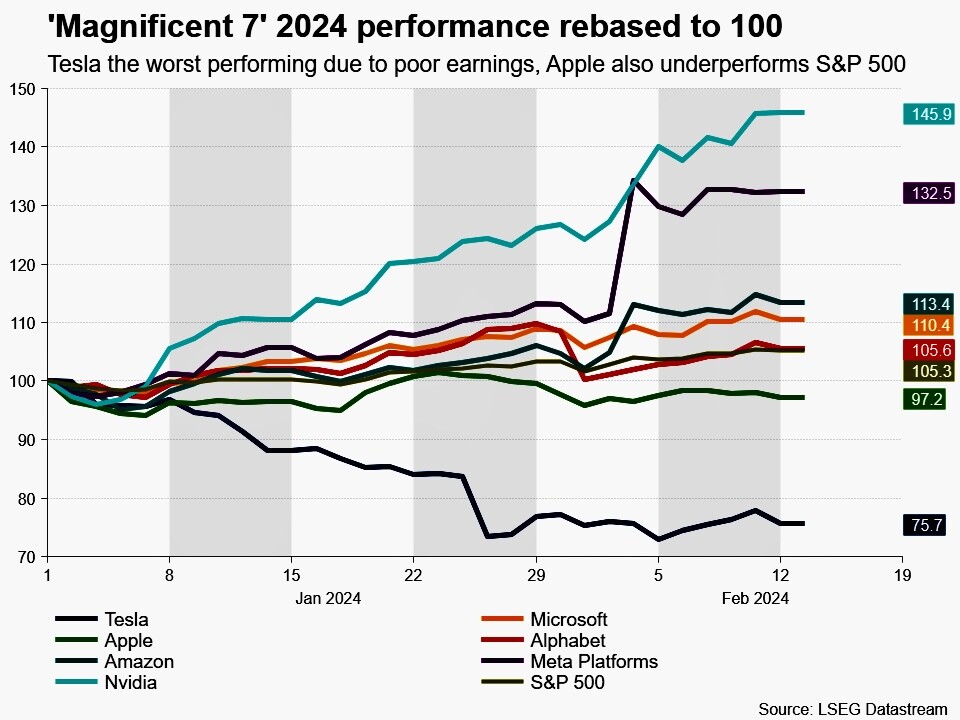

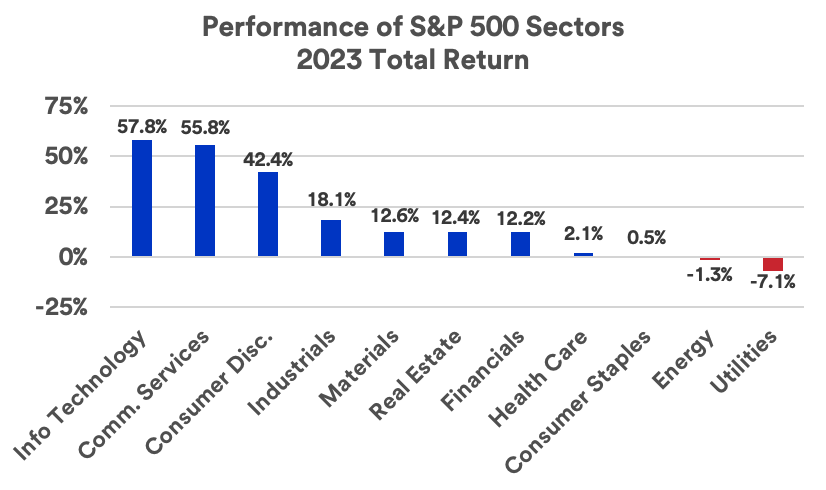

A Wall Street negli ultimi mesi la speculazione al rialzo riguarda quasi solo pochi grandi titoli “tecnologici”come Nvidia, Microsoft, Meta, Apple, Alphabet e Amazon. Oramai i “magnifici 7” come vengono chiamati tra gli operatori -aggiungendo a quelli citati a turno Netflix o Tesla– rappresentano ben più di un quarto dell’intero valore di capitalizzazione di borsa di tutti i 500 grandi titoli azionari compresi nell’indice principale Standard&Poor500.

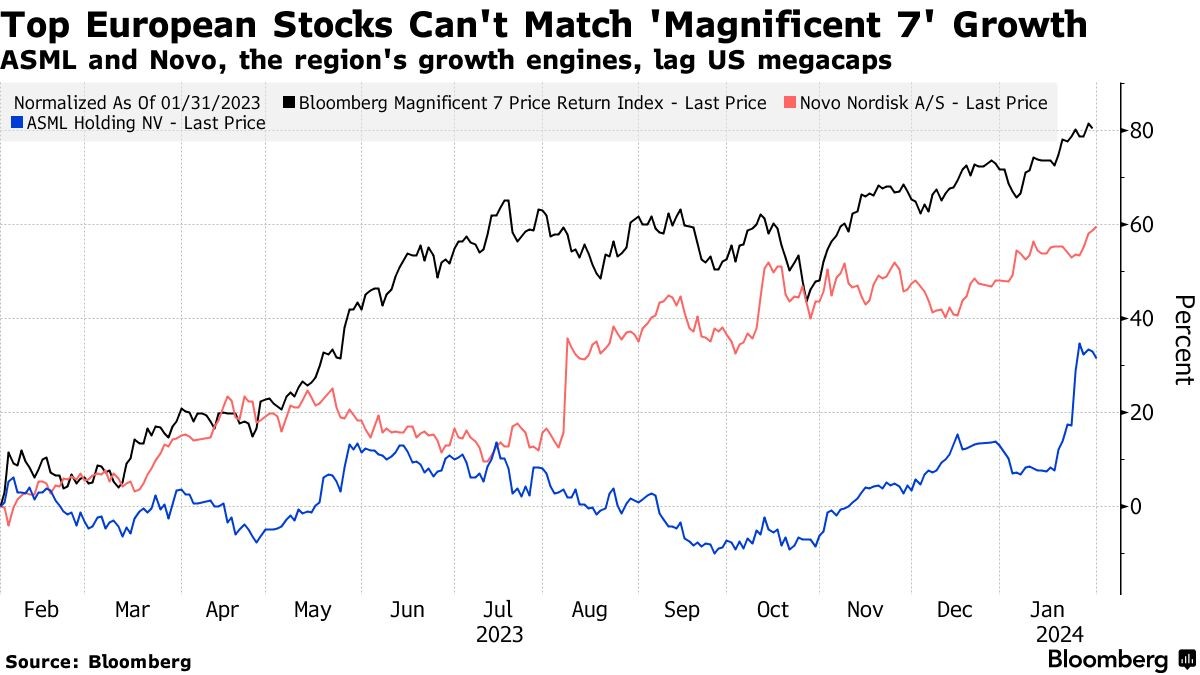

L’Europa non è da meno: i listini sono popolati da un numero minore di grandi multinazionali tecnologiche ma il risultato non è differente. Tre grandi titoli: ASML (multinazionale olandese specializzata nella produzione di macchine utilizzate per produrre chip per computer) Novo Nordisk (multinazionale farmaceutica danese) e SAP (multinazionale tedesca leader nel software gestionale ERP) esprimono al momento più di tutti i guadagni di quest’anno dell’indice delle azioni europee Stoxx 600 (che senza queste tre società sarebbe sceso invece di salire).

LE BOLLE SPECULATIVE SONO DESTINATE A SCOPPIARE

Sono dunque le quotazioni di pochissime grandi multinazionali tecnologiche occidentali ad alimentare i record delle principali borse valori del mondo, facendo crescere a dismisura una bolla speculativa che è indubbiamente basata aspettative che ogni giorno che passa si rivelano più concrete: quelle dei grandi profitti che queste grandi aziende multinazionali potranno ottenere prima di tutte le altre dalla diffusione dell’Intelligenza Artificiale. Ma questa bolla speculativa è anche cresciuta a dismisura ed è noto come nel tempo ogni grande bolla sia inevitabilmente destinata a scoppiare. Non è quasi mai successo il contrario.

LA MONETIZZAZIONE DELL’INTELLIGENZA ARTIFICIALE

La convinzione diffusa è che queste aziende siano gli alfieri di una sorta di nuovo paradigma che guiderà il mondo: quello dell’intelligenza artificiale, destinato a incrementare vertiginosamente la produttività industriale, con benefici che non potranno che allargarsi a macchia d’olio a tutto il resto dell’economia. Una convinzione indubbiamente basata sulla concretezza della diffusione di massa di una nuova rivoluzione tecnologica destinata a cambiare le abitudini umane e il mondo aziendale ancora di più di quanto ci si poteva aspettare dalla rivoluzione precedente, quella derivante dalla digitalizzazione di gran parte dei servizi e dei processi produttivi.

QUESTA ESUBERANZA È IRRAZIONALE?

Ma, per poter comprendere quanto miglioreranno i conti aziendali delle pochissime grandi imprese oggetto della speculazione selvaggia che alimenta i nuovi record di borsa, occorrerebbe riuscire a misurarne gli incrementi futuri con un buon grado di approssimazione, cosa che invece al momento è praticamente impossibile. E’ dunque lecito parlare di una ”esuberanza irrazionale” andando a riprendere un’espressione divenuta famosa perché pronunciata a metà degli anni ‘90 dall’allora Governatore della Federal Reserv Alan Greenspan all’apice dell’entusiasmo dei mercati finanziari per le “internet companies” che erano destinate a cambiare il mondo? Il senso di quella frase suonava all’incirca così: “ come facciamo a sapere quanto l’esuberanza irrazionale abbia portato a esagerare le valutazioni? ”. Poco dopo che Greenspan avesse pronunciato quella frase i listini azionari crollarono bruscamente.

ECCESSI DEL MERCATO ?

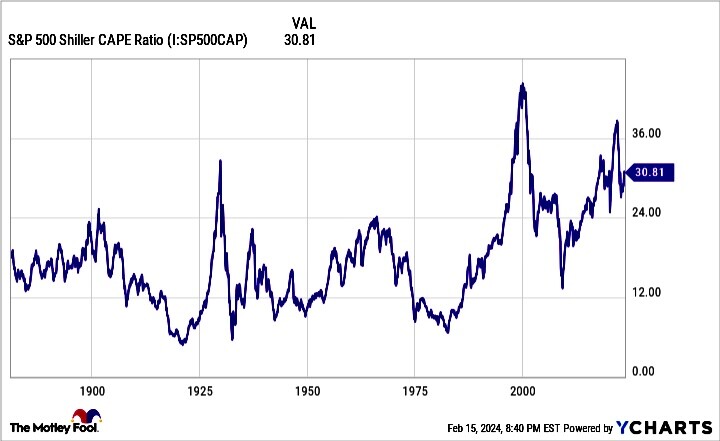

Chiaramente titoli come quelli della Microsoft o della Apple di oggi non sono paragonabili alle anonime startup che si trovano d’impronta a capitalizzare più di IBM e General Motors, basate soltanto sulle aspettative dei benefici di Internet che poi implosero già alla fine degli anni ‘90. Anzi! Le “magnifiche 7” di oggi fanno grandissimi profitti e siedono su una montagna di liquidità. Se guardiamo però all’indice CAPE di Shiller che riporta il confronto tra l’indice SP500 e i profitti delle imprese che vi sono ricomprese (un’estensione dell’indice Prezzo/Utile tiene conto delle variazioni della redditività dovute ai cicli economici su un periodo di dieci anni), si può percepire immediatamente che Wall Street non esprima eccessiva sopravvalutazione.

Ma il principio di fondo rimane valido se guardiamo ai moltiplicatori dei profitti che stanno alla base delle valutazioni dei maggiori titoli tecnologici. Il titolo Nvidia ad esempio viene apprezzato circa 100 volte gli utili prospettici e la su capitalizzazione di borsa è più che raddoppiata in meno di 2 mesi perchè tutti si aspettano per il prossimo futuro un’esplosione dei profitti!

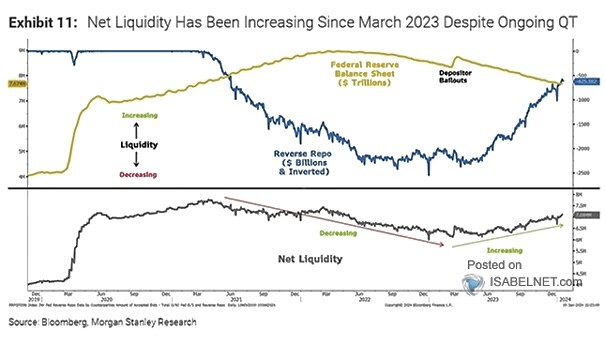

LA LIQUIDITÀ SOSPINGE LE BORSE

Certamente a sostenere gli attuali record dei listini di borsa concorrono anche parecchie altre situazioni. Prima fra tutte la grande liquidità che circola sui mercati dopo che è divenuto chiaro che le banche centrali non possono rischiare di non rifinanziare a pioggia i numerosi istituti bancari di piccole e medie dimensioni oggi in difficoltà, principalmente a causa della crisi del comparto immobiliare. E lo stanno facendo come non ci fosse un domani!

Non è da meno tuttavia anche la ritrovata fiducia nello sviluppo economico globale, il quale quest’anno pare destinato a superare quello dello scorso anno, stimato per il 2023 al 3,1%, al netto dell’inflazione. Ma gli argomenti che vengono considerati principali nell’entusiasmo attuale degli operatori di borsa sono indubbiamente quelli concernenti le attese sul calo dell’inflazione e le aspettative che ne conseguono in termini di riduzioni dei tassi d’interesse.

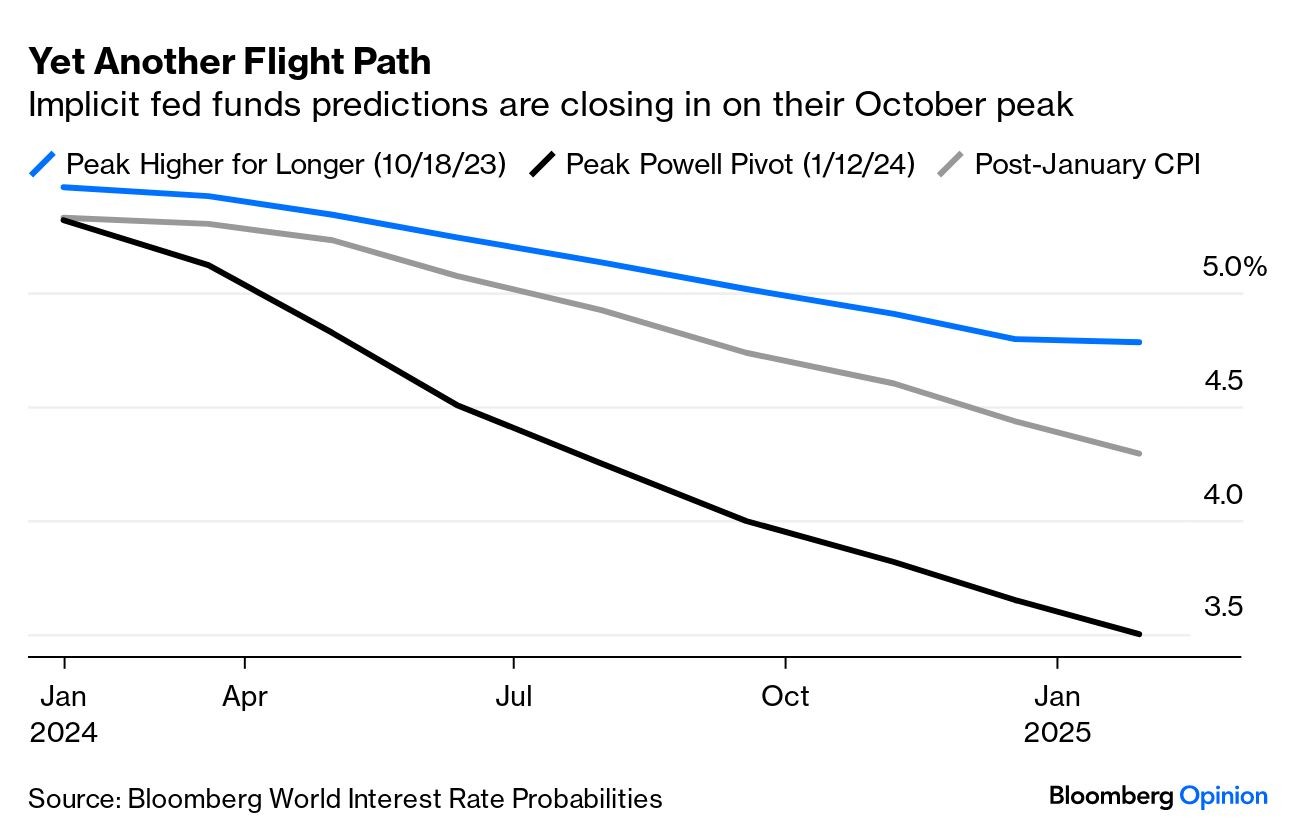

LE ATTESE SUI TASSI POTREBBERO ANDARE DELUSE

Paradossalmente è proprio da qualche brutta sorpresa a proposito dei tagli attesi dei tassi d’interesse che potrebbe partire un drastico cambiamento delle aspettative scatenando, a seguire, l’inizio di un possibile “sell-off”. L’inflazione infatti non è dato di sapere se davvero continuerà la propria discesa sino al “tasso obiettivo” del 2% che resta in cima alle priorità delle principali banche centrali occidentali. Nel grafico si vede come le attese si siano adeguate a tassi più elevati.

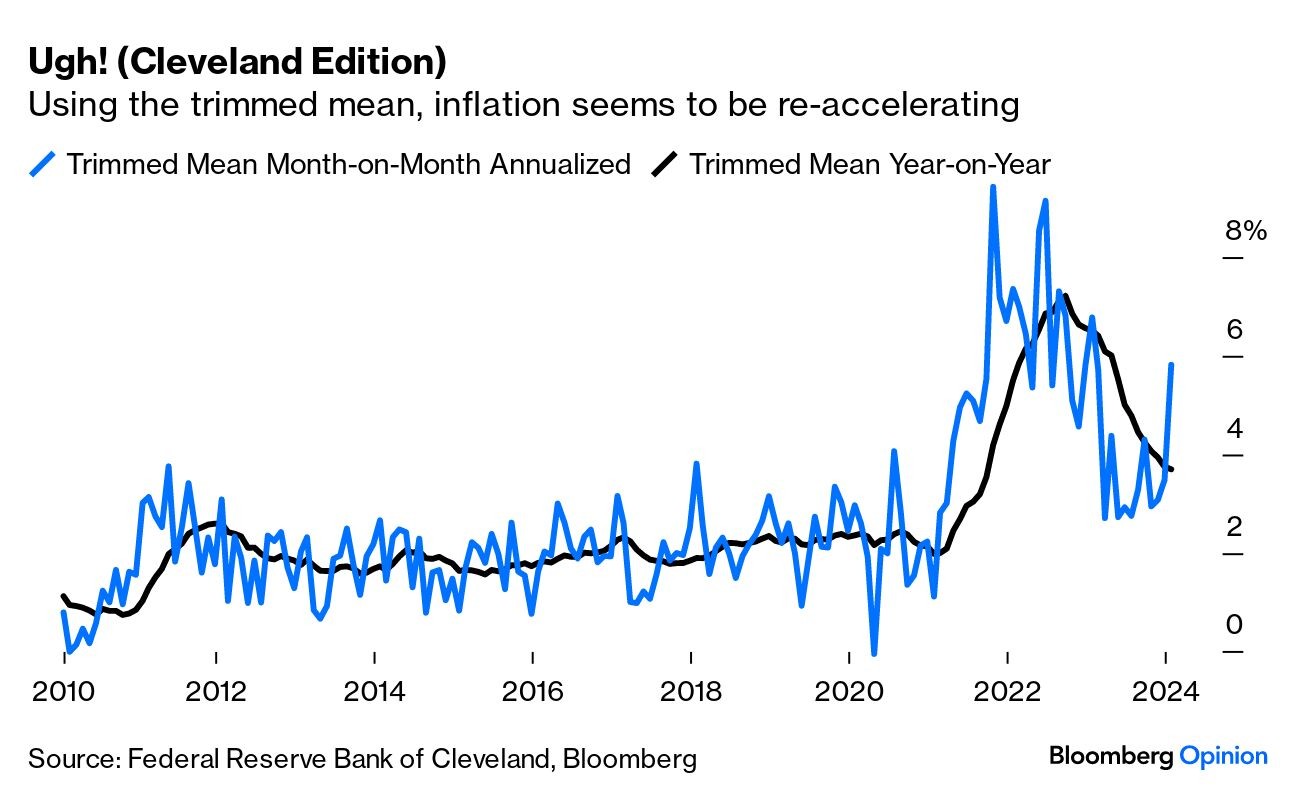

L’INFLAZIONE POTREBBE RIPRENDERSI

Anzi, ci sono molti elementi che fanno propendere per pochi o nessun taglio dei tassi: a partire dal rischio che i prezzi delle materie prime possano -a seguito delle buone prospettive economiche– riprendere vigore, proiettando verso l’alto anche il costo dell’energia. Per non parlare del fatto che la riallocazione presso le principali economie sviluppate del mondo di gran parte delle filiere di fornitura della componentistica industriale, che prima venivano decentrate nei paesi a più basso costo del lavoro, non può che trascinare maggiori costi che non sarà facile recuperare -nel tempo- con i guadagni in termini di produttività e che quindi sospingono i rincari dei prodotti finiti.

NEGLI USA L’INFLAZIONE SEMBRA RIALZARE LA TESTA

Così come non è ancora chiaro quali effetti sull’inflazione dei prezzi potrà avere il crollo della natalità con il conseguente invecchiamento della popolazione mondiale: in generale il maggior benessere progressivamente acquisito dalla popolazione dei Paesi Emergenti rischia di creare un effetto-scarsità su tutta una serie di beni e materiali che potrebbe portare ad un rialzo strutturale dei loro prezzi.

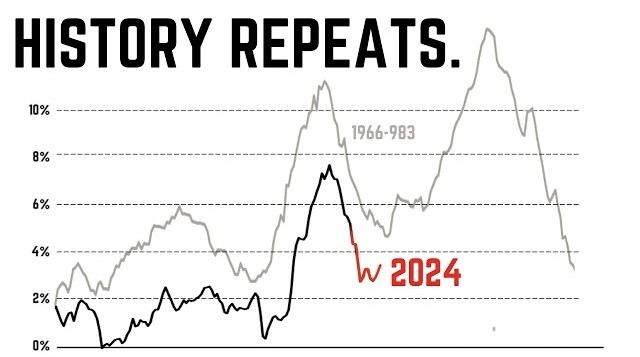

LA STORIA SI RIPETE

Ci sono poi molti elementi che farebbero ritenere lecito attendersi anche per il futuro che, come è avvenuto in passato in ogni periodo storico in cui si è riscontrata l’inflazione non si esaurisce mai in una sola ondata. E’ anzi tipico osservare, dopo un primo picco, una serie di “onde” successive, crescenti o decrescenti in funzione di una serie di fattori congiunturali.

CI ATTENDE UNA DOCCIA FREDDA?

E’ evidente che una stabile ripresa dell’inflazione nel corso dell’anno costituirebbe una sorta di “doccia fredda” per i mercati finanziari, tale da destabilizzarli non poco. Grazie a Dio al momento questa è solo una brutta ipotesi ma è lecito attendersi che, qualora gli indici dei prezzi dovessero mostrare di risalire, le banche centrali attenderebbero delle conferme prima di reagire nervosamente con nuovi rialzi dei tassi, cosa che porterebbe nell’immediato a ridurre i rendimenti reali (cioè al netto dell’inflazione) dei titoli a reddito fisso e, insieme a questi, anche i tassi d’interesse ai quali scontare le attese dei profitti futuri, cioè le valutazioni dei corsi azionari.

LA VOLATILITÀ POTREBBE RISALIRE

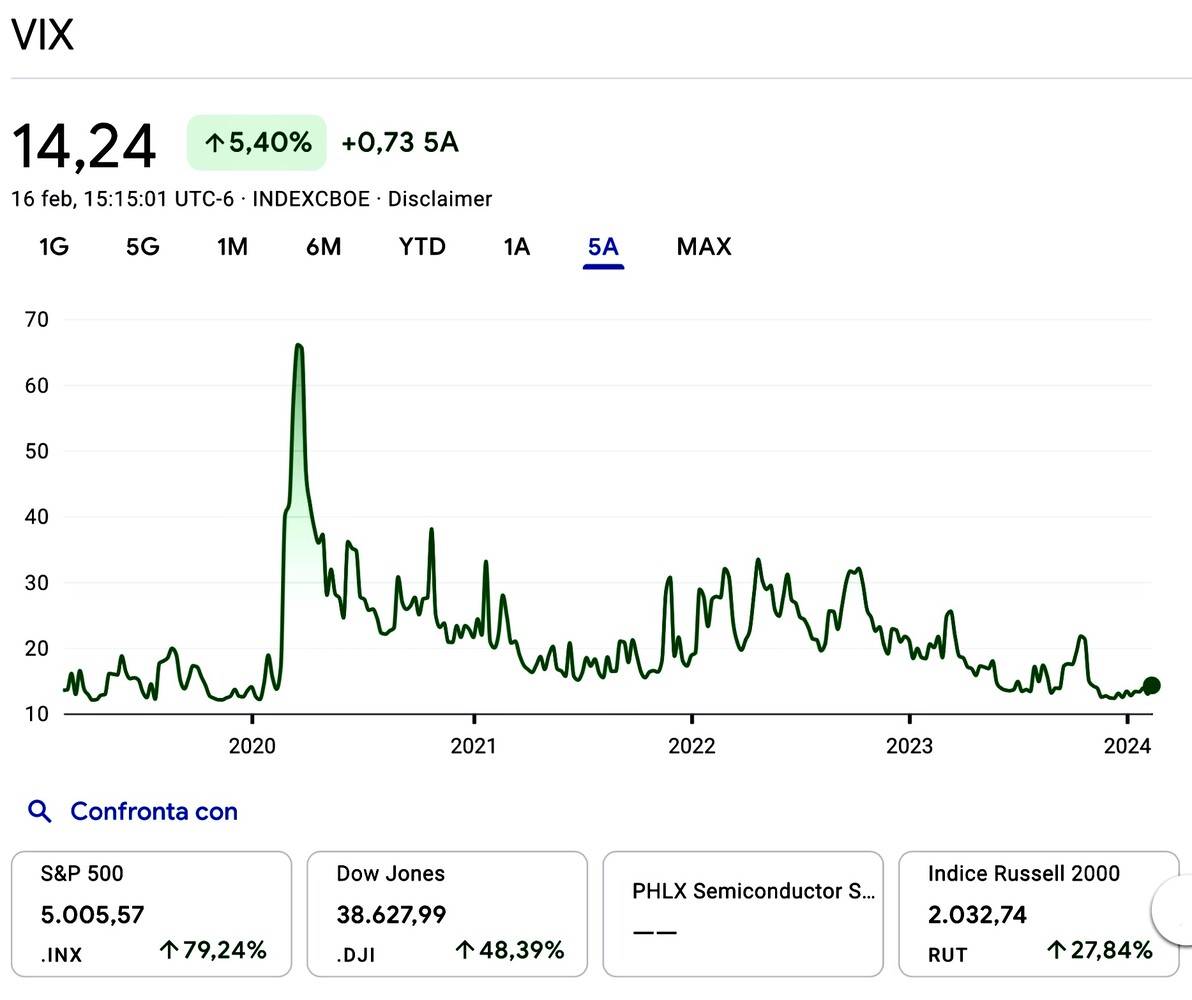

Difficile preconizzare quanto sia lecito perciò attendersi un “sell-off” dei titoli più speculativi delle borse occidentali per riportare le loro valutazioni a più miti consigli (con l’ovvio portato di un ridimensionamento generale dei listini azionari, dato l’enorme peso dei titoli maggiori sui livelli di questi ultimi). E’ più saggio attendersi casomai innanzitutto una ripresa della volatilità dei corsi, dal momento che oggi resta schiacciata sui minimi storici di sempre, come si può leggere nel grafico qui sotto.

L’INDICE VIX DELLA VOLATILITÀ E’SUI MINIMI STORICI

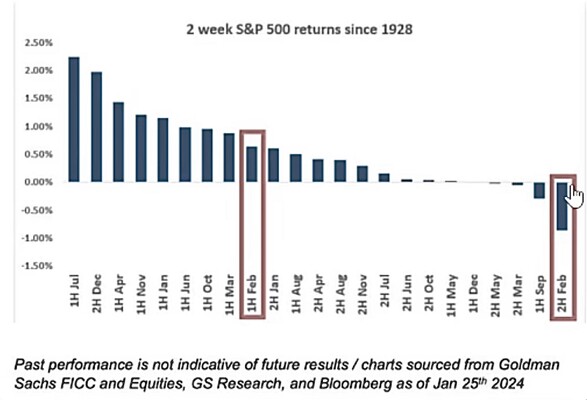

TENERE CONTO DELLA STAGIONALITÀ

Per comprendere poi le motivazioni di chi, giunti a questo punto, inizia ad essere scettico sulle performances delle borse per le prossime settimane, occorre osservare anche cosa ci insegnano le medie storiche delle performances di borsa sulla base della stagionalità. Nel grafico che segue possiamo vedere ad esempio che le performance dell’indice più importante della borsa americana nelle settimane che ci attendono (la seconda metà di Febbraio) sono state mediamente negative nell’ultimo secolo (dal 1928 ad oggi).

MA C’È PIÙ DI UNA SPERANZA

L’alternativa a una qualche correzione dei listini tuttavia esiste, eccome! Ed è la strada maestra che le borse dovrebbero percorrere a fronte del materializzarsi di ottime aspettative per la salute dell’economia globale (e in assenza di grandi shock geopolitici): l’allargamento delle aspettative di profitto (e delle conseguenti valutazioni aziendali) relative ai titoli di altri comparti industriali e ai titoli di minori dimensioni globali. Le premesse potrebbero esserci: se da un lato le imprese di minori dimensioni sono rimaste le più colpite dal rialzo dei tassi, dall’altro lato hanno potuto contare su un salutare rialzo generalizzato dei prezzi, che ha innalzato i margini di profitto. E l’economia globale che continua a “tirare” le spinge ad investire anch’esse sulle nuove tecnologie per abbassare i costi.

IL RALLY SI POTREBBE ESTENDERE AD ALTRI SETTORI

Se l’ottimismo dovesse contagiarsi al resto delle imprese, anche in presenza di leggeri arretramenti negli indici generali, le borse valori si bilancerebbero meglio, creando le basi per ulteriori futuri progressi. Potrebbero anche accadere entrambe le cose: una ripresa dell’inflazione da un lato e un miglioramento dei profitti delle imprese di minor dimensione. E non è detto che questo scoraggerebbe le borse, anzi! Ricordiamoci che le attività reali espresse dai titoli azionari potrebbero rivalutarsi in presenza di inflazione.

E’ senza dubbio lo scenario che sarebbe più auspicabile attendersi, e che sottrarrebbe molti contenuti a quell’aggettivo: “irrazionale” che al momento è d’obbligo accompagnare all’esuberanza che si può toccare con mano in queste prime settimane dell’anno in corso.

Stefano di Tommaso