THE CONUNDRUM

Il mondo si interroga sulla direzione che sta prendendo l’economia globale dopo i ripetuti shock dovuti al virus, all’inflazione e alla guerra, con la speranza di vedere un futuro migliore. Ma molti hanno la sensazione che i problemi non siano ancora terminati. Non soltanto perché l’inflazione sta durando a lungo e perché la guerra (tanto quella “calda” con la Russia in Ucraina, quanto quella “fredda” con la Cina) ha indotto ulteriori problemi di approvvigionamento di energia, materie prime e componenti, ma anche e soprattutto perché adesso è la fiducia degli operatori economici che sta venendo meno. È un guazzabuglio temporaneo? O genererà a sua volta altri problemi, scatenando una recessione globale? Vediamo qual è lo scenario:

L’EUROPA

L’Europa sta già oggi affrontando la sua prima vera recessione strutturale dopo quella -durata assai poco- dovuta al lockdown. La piega negativa presa dall’economia nella prima parte dell’anno infatti rischia permanere e gli imprenditori stanno facendo i conti per rivedere di conseguenza le proprie strategie.

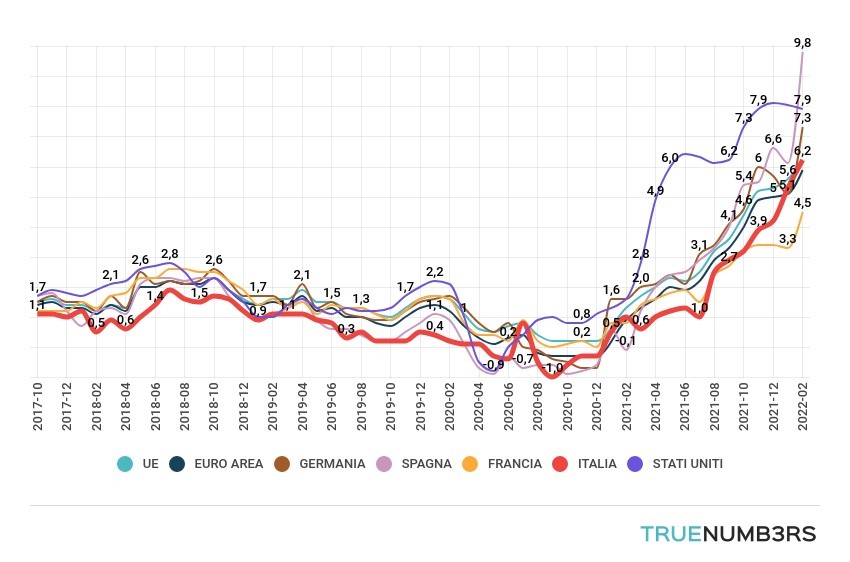

La questione fondamentale è se le esportazioni europee potranno riuscire a trainare la ripresa nella seconda parte dell’anno oppure verranno anch’esse travolte dallo “slowdown” globale dell’economia, mentre l’Unione Europea progetta nuove sanzioni alla Russia che di fatto peggiorano la situazione innanzitutto nei paesi più industrializzati e più rigorosamente filo-americani: la Germania e l’Italia. I Francesi invece le sanzioni le hanno di fatto applicate solo a metà mentre gli Spagnoli hanno addirittura appena riaperto tutti i collegamenti con la Federazione Russa semplificandone addirittura le procedure d’ingresso, per favorire la stagione turistica.

Appartenente solo geograficamente all’Europa è poi il Regno Unito, che sta innanzitutto beneficiando del fatto che è un esportatore netto di gas e petrolio, ma che è anche tranquillizzato dal fatto che buona parte del proprio interscambio commerciale proviene dalle ex colonie del Commonwealth, ed è per definizione al momento non a rischio. Non per niente, mentre l’Euro si svaluta la Sterlina si sta rivalutando.

LA CINA

La Cina sta seriamene rallentando la sua crescita economica (parzialmente spinta dalla demografia) anche a causa del severissimo nuovo lockdown imposto ai propri territori meridionali, che però sono i più industrializzati. Le prospettive però sono molto meno grigie di quelle del vecchio continente: la crescita economica sembra innanzitutto trainata dalla domanda interna al Paese e da quella dell’intero continente asiatico e pertanto le prospettive non sono così negative.

La banca centrale cinese sta inoltre continuando ad immettere liquidità nel sistema finanziario, anche per evitare che manchi ossigeno alle imprese e agli investimenti infrastrutturali, contando sul fatto che l’eventuale prosecuzione della svalutazione dello Yuan non è poi così svantaggiosa a casa propria. Ma soprattutto le tensioni della Russia con l’Occidente stanno portando un cospicuo dividendo per la Cina, con le forniture di gas e petrolio a condizioni vantaggiose da Mosca. Lo scenario economico potrebbe essere dunque quantomeno neutrale per la seconda parte dell’anno, se non addirittura positivo.

L’AMERICA

L’America sino ad oggi è riuscita a mantenersi in relativo equilibrio nonostante l’inflazione l’abbia colpita per prima e forse più duramente degli altri Paesi nel mondo: la crescita economica, seppur ridotta, non si è azzerata e la disoccupazione è rimasta molto bassa. La guerra in Ucraina è lontana e, a parte il salasso per il budget nazionale per finanziare armi e munizioni, anzi addirittura ha promosso l’industria bellica che sta facendo affari d’oro in questi mesi. La Borsa però ha accusato il colpo della mannaia della banca centrale che cerca di domare l’inflazione è sono state soprattutto le grandi imprese “tecnologiche” che hanno ridotto drasticamente le previsioni di crescita.

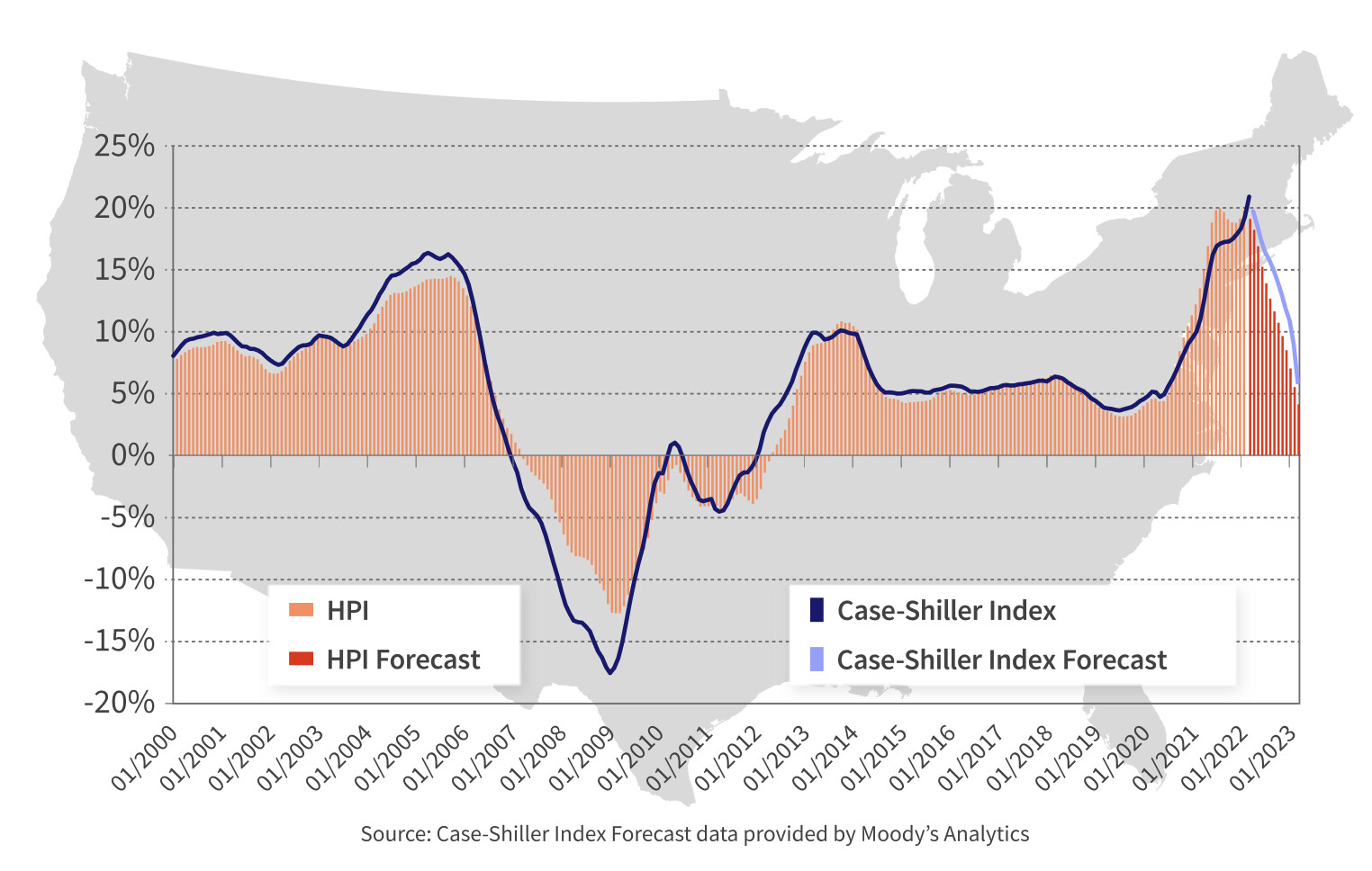

Ma sono i consumi a ridursi decisamente negli Stati Uniti d’America: se c’è un indicatore che normalmente funziona meglio di tutti gli altri per segnalare la salute dell’economia reale questo è l’andamento del settore delle costruzioni residenziali. Quando si contrae è segno che l’economia sta rallentando, anche laddove le statistiche provino ad affermare il contrario. E stavolta il segno meno c’è davvero. Si guardi a questi grafici, tanto relativamente alle vendite di case:

quanto al riguardo delle previsioni per le costruzioni residenziali dell’anno intero :

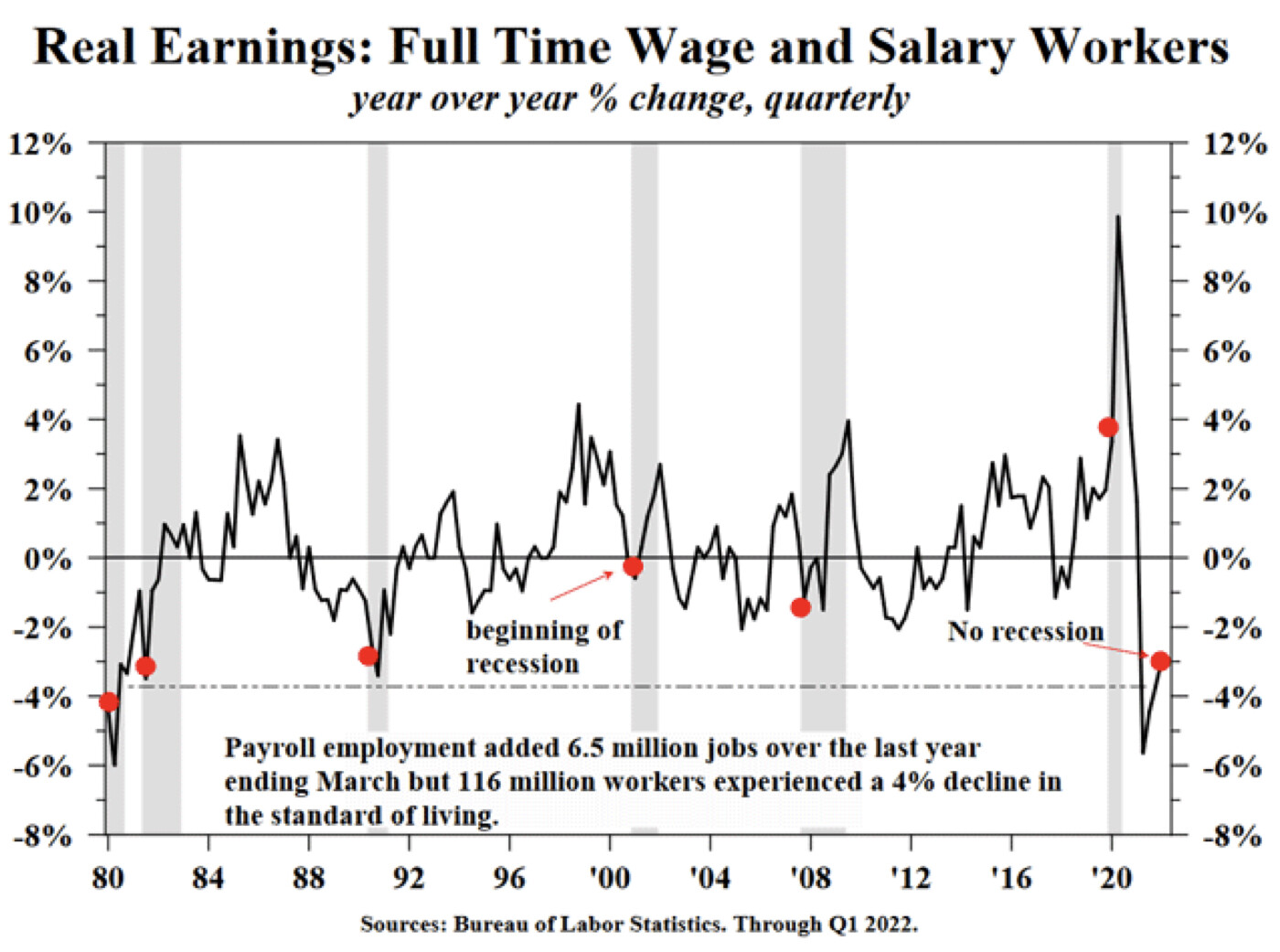

L’America arranca a causa del rallentamento nei consumi: l’inflazione ha addentato largo circa un decimo della capacità di spesa dei consumatori che appartengono alle classi sociali inferiori e questi hanno potuto fare poco per compensare il calo, dal momento che la quota di reddito destinata ai risparmi è notoriamente molto limitata oltreoceano.

Ovviamente la riduzione della domanda di beni è servizi è stata sino ad oggi molto meno che proporzionale al maggior costo della vita, per una moltitudine di fattori, ivi compreso un seppur timido riallineamento verso l’alto (tutt’ora in corso) del livello dei salari. Tuttavia non si può proprio dire che l’economia reale americana non abbia subìto il colpo. Ecco un grafico che lo evidenzia:

L’ECONOMIA AMERICANA STA UGUALMENTE SOFFRENDO

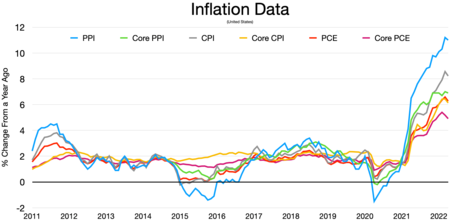

Il punto non è tuttavia quello che è già successo, bensì ciò che deve ancora accadere: il tasso d’inflazione americano ha raggiunto il suo picco e sta iniziando a volgere verso il basso oppure c’è il rischio che possa incrementarsi ancora? È ovviamente molto difficile rispondere a questa domanda, ma ha anche a che fare con il comportamento futuro di uno dei maggiori poteri economici al mondo: quello della Federal Reserve Bank of America (la banca centrale USA, detta anche FED). Per tre formidabili motivi:

- perché evidentemente le indicazioni restrittive sin’ora fornite dalla FED per la propria politica monetaria dei prossimi due anni hanno rafforzato fino ad oggi il Dollaro americano, consentendogli di esportare più inflazione di quanta ne importasse,

- perché se l’inflazione dovesse continuare a crescere la reazione della FED potrebbe generare una nuova importante caduta di Wall Street e infine

- perché se l’inflazione dovesse proseguire il partito al potere (i Democratici) probabilmente perderebbe le elezioni di medio termine.

Più esattamente:

- la FED sta valutando se incrementare ancora la stretta sulla liquidità in circolazione. Se lo farà potrà provocare un altro crollo a Wall Street e spingere la altre banche centrali occidentali a fare altrettanto, provocando problemi ai paesi emergenti e forse anche una recessione globale;

- è possibile che -in tal caso- gli operatori giudichino ancora una volta la FED “indietro rispetto alla curva dei rendimenti”, cioè in ritardo nel contrastare gli eventi, dunque con il rischio che le misure adottate non risultino comunque sufficienti e che si verifichi una svalutazione del Dollaro americano (come sta accadendo negli ultimi giorni) dal momento che in tal caso l’incremento dei tassi nominali non basterebbe a contrastare l’inflazione e i rendimenti “reali” resterebbero ugualmente negativi;

- l’eventuale ripresa dell’inflazione possa mandare K.O. il partito democratico al Congresso e al tempo stesso quel che resta della credibilità dell’attuale presidente americano, con la possibilità dunque che gli U.S.A. possano cadere nell’ingovernabilità più totale che la storia ricordi.

Insomma se l’inflazione dovesse continuare la sua corsa al rialzo è possibile che l’economia degli Stati Uniti d’America subisca un duro colpo, e che l’onda lunga di tale disfatta possa devastare di conseguenza le aspettative di ripresa di tutto l’Occidente.

MA QUALE GENESI HA L’INFLAZIONE IN CORSO?

Ma quante probabilità ci sono che l’inflazione continui la sua corsa verso l’alto? Posto che nessuno può davvero sentirsi in grado di rispondere a questa domanda, resta il fatto che possiamo indagare sulle vere determinanti dell’inflazione, per tentare di farcene un’idea. I commentatori si sono sino ad oggi equamente divisi tra coloro che hanno gridato allo shock da offerta di beni e servizi (e il sottoscritto è tra costoro) e coloro che hanno additato principalmente l’eccesso di facilitazioni monetarie e di immissioni di liquidità delle banche centrali, come causa dominante della fiammata inflazionistica.

Ogni ipotesi è buona: la situazione dei prossimi mesi potrebbe risultare molto diversa a seconda che risulti prevalente l’una o l’altra causa del rincaro dei prezzi, oppure entrambe le determinanti potrebbero coesistere e risultare altrettanto “efficaci” nel tenere elevata l’inflazione. Nel primo caso (se lo shock da offerta dovesse risultare prevalente) allora la “stretta” monetaria della FED, arrivando per definizione in ritardo, genererà al massimo una frenata dei prezzi solo “di seconda intenzione”, cioè frenando la crescita dell’economia sino quasi a strangolarla. Nel secondo caso (quello in cui fosse stato l’eccesso di liquidità in circolazione a prevalere come causa determinante nell’ascesa dei prezzi) allora una stretta monetaria potrebbe avere maggiori speranze di risultare efficace nella lotta all’inflazione e senza necessariamente generare una caduta troppo brusca del prodotto interno lordo e magari scongiurando uno scenario di recessione profonda che molti iniziano oggi a pronosticare per l’anno a venire.

SI PROSPETTA UN “AUTUNNO CALDO”

Inutile aggiungere che, qualunque cosa succederà, le prospettive per l’autunno del 2022 sembrano al momento piuttosto grigie. Questo perché -sino a quando l’inflazione dei prezzi non dovesse ritornare a livelli compatibili (2-3% al massimo) con una vigorosa crescita economica globale- difficilmente gli operatori torneranno ad investire a mani basse, è improbabile che le imprese più tecnologiche torneranno al centro dell’attenzione e che gli investimenti per la sostenibilità ambientale torneranno a riprendersi la tribuna d’onore. Di seguito due grafici che ne segnalano il recente andamento (il primo negli USA e il secondo per i principali paesi europei):

Ma quanto è realistico che l’inflazione si riduca nell’arco di pochi mesi? Per rispondere a questa domanda dovremmo innanzitutto chiederci se le tensioni internazionali potranno consentire un ridimensionamento del costo dell’energia (carbone petrolio e gas, in primis). Al momento è difficile vedere una schiarita nei rapporti tra i maggiori rivali a livello globale (America, UK ed Europa da un lato, Russia Cina e India dall’altro lato). Essi potranno tornare a dialogare, ma è improbabile che lo faranno senza la “pistola sul tavolo”cioè senza alcun allentamento delle tensioni geopolitiche in corso. Il prezzo dell’energia però tende a influenzare buona parte di tutti gli eletti prezzi dei fattori di produzione e se resterà alto allora l’inflazione proseguirà la sua corsa.

L’altro grande tema riguarda la possibilità di espandere la capacità produttiva globale, che sembra oggi limitata a causa dell’estrema vulnerabilità delle filiere di approvvigionamento globale, destinate sì ad essere nel tempo rimpiazzate dal “re-shoring” di molte manifatture, ma non certo nel brevissimo termine. E sintanto che l’offerta di energia, materie prime e commodities non tornerà a correre, è lecito attendersi una relativa stagnazione globale, che comporterà una riduzione del credito disponibile e la riduzione conseguente degli investimenti tecnologici e infrastrutturali nel mondo, i quali a loro volta restano tra le determinanti fondamentali per la creazione di nuovi posti di lavoro.

E qui viene il bello: la possibile ripresa della disoccupazione potrebbe uccidere la dinamica salariale perché risulterebbe ridotta la capacità negoziale dei lavoratori nei confronti dei loro datori di lavoro. Ma se si prospetta una recessione globale o quantomeno una mancata crescita e se gli investimenti risulteranno ridotti nei prossimi trimestri è plausibile che si distruggeranno più posti di lavoro di quanti se ne creeranno ex-novo. Dunque se il rischio è quello di perdere il proprio impiego sarà difficile se non impossibile per le classi sociali più deboli agguantare la medesima capacità di spesa che avevano prima dell’inflazione.

Se ciò si avvererà si prospetta allora anche un autunno “caldo” dal punto di vista sociale e sindacale in tutto l’Occidente, che andrà a complicare le cose e a incrementare la spesa per il “welfare” (l’assistenza e previdenza sociale), impedendo ai debiti pubblici di fare quel passo indietro che oggi ancora i mercati si aspettano.

IL ROMPICAPO

Un bel “conundrum” (rompicapo) come direbbe Barak Obama, insomma! Tanto per l’America e il suo zoppicante presidente, quanto per l’intero Occidente .

Con il rischio che qualche conseguenza negativa si potrebbe riscontrare anche per le borse valori, che non potranno non tenerne conto nei multipli che andranno a sostenere i criteri di valorizzazione delle imprese inserite nei loro listini.

E con la quasi-certezza che nessun banchiere centrale potrà avere forza e chiarezza di idee per venirne (presto) a capo perché gran parte dei “ferri del mestiere” (come il Quantitative Easing) li hanno già adoperati. Forse ci vorrebbe una sorta di nuovo Piano Marshall, sostenuto da appositi finanziamenti da parte degli organismi sovranazionali. Ma anche per fare questo ci vorrebbe un periodo di serenità, pace, coesione e collaborazione internazionale. Tutto il contrario della situazione attuale!

Stefano di Tommaso