AD OVEST (FINALMENTE!) QUALCOSA DI NUOVO

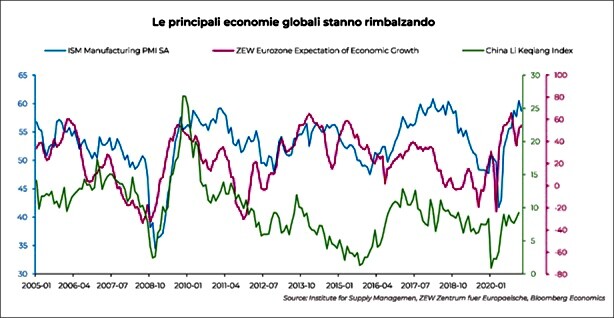

L’Occidente, ed in particolare l’America, si candida ancora una volta a condurre i giochi economici nel momento di più importante ripresa degli ultimi decenni, mentre l’Asia, pur in forte spinta, rischia di confrontarsi con forti problemi di inflazione, che deprimono le attese sui mercati finanziari. E chi l’avrebbe mai detto? Addirittura l’Europa, anche nota come il “vecchio continente”, attira gli investitori istituzionali, non soltanto perché prospetta una ripresa della crescita e delle esportazioni, ma anche perché presenta forti aspettative di fusioni e acquisizioni, che notoriamente fanno “bene” alle borse.

Eravamo stati abituati al paradigma imposto quarant’anni fa da Fernand Braudel, soprattutto quello contenuto nei tre volumi di Civiltà materiale, economia e capitalismo, XV-XVIII secolo (1979), secondo il quale il centro dell’economie nel mondo -quello dove la crescita economica è più forte, i capitali si ammassano e i prezzi salgono più velocemente- si sposta gradualmente da oriente verso occidente e, dopo essere passato dall’Europa all’America all’inizio del secolo scorso, negli ultimi decenni è migrato ulteriormente oltre il Pacifico, dove oltre al Giappone ha investito la Cina e si appresta nel prossimo futuro a toccare l’India.

Una visione sistemica e in un certo senso realistica dell’evoluzione della crescita economica, ma che stavolta rischia di apparire un po’ esagerata, dal momento che -a giudicare da quel che sta succedendo nel 2021- sembra proprio che la prossima locomotiva economica globale sarà ancora una volta l’America, e questo proprio mentre la crescita globale è prevista per quest’anno nientedimeno che a oltre il 6% (qualcuno dice anche il 7%), cioè come non si vedeva dalla fine della guerra fredda.

Una visione sistemica e in un certo senso realistica dell’evoluzione della crescita economica, ma che stavolta rischia di apparire un po’ esagerata, dal momento che -a giudicare da quel che sta succedendo nel 2021- sembra proprio che la prossima locomotiva economica globale sarà ancora una volta l’America, e questo proprio mentre la crescita globale è prevista per quest’anno nientedimeno che a oltre il 6% (qualcuno dice anche il 7%), cioè come non si vedeva dalla fine della guerra fredda.

Ed è esattamente da quarant’anni che la crescita economica negli Stati Uniti d’America non appariva così forte, seppure a causa dell’effetto “rimbalzo” dopo i disastri causati dai blocchi della mobilità sociale in tutto il mondo. Certamente, anche la Cina registrerà una crescita impetuosa quest’anno, così come molti dei Paesi “Emergenti” quantomeno quelli del sud-est asiatico, ma la sensazione è che senza quella americana la festa del,rimbalzo sarebbe finita molto in fretta. E che dunque è tutta da rivedere la storiella del lento declino cui è destinato l’Occidente.

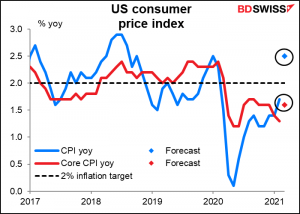

Certamente una crescita impetuosa non può che portare con sé effetti “reflazionari” sui prezzi dei fattori di produzione, quantomeno per la legge della domanda e dell’offerta. E dunque sono fondate le attese di ripresa dell’inflazione, oggi già visibili soprattutto relativamente alle materie prime e al costo dell’energia, anche perché la domanda sta montando più dell’offerta. Così come sono fondati i timori degli investitori a proposito della tenuta dei livelli-record cui sono giunte le borse e, in generale, tutti i valori sui mercati finanziari, quantomeno a causa della crescita che l’inflazione non mancherà di indurre sui tassi di interesse.

Ma gli analisti finanziari sembrano tutti piuttosto tranquilli perché una crescita economica globale importante non potrà che risollevare le attese di altrettanto margine di profitto per le società quotate in borsa, controbilanciando così il più elevato tasso di sconto al quale andrebbero attualizzati i profitti futuri.

Ma gli analisti finanziari sembrano tutti piuttosto tranquilli perché una crescita economica globale importante non potrà che risollevare le attese di altrettanto margine di profitto per le società quotate in borsa, controbilanciando così il più elevato tasso di sconto al quale andrebbero attualizzati i profitti futuri.

L’Occidente insomma sta combattendo i pregiudizi che lo caratterizzavano imponendosi nuovamente come il baricentro dell’economia mondiale! E non soltanto in America, bensì anche in Europa c’è da aspettarsene delle belle. Soprattutto in borsa.

È infatti soprattutto in Europa -anche perché qui ci si aspetta che l’inflazione colpirà assai meno- che oggi si concentrano le attenzioni di chi investe in asset finanziari: i listini azionari della vecchia Europa, anche a causa del fatto che qui le borse nel precedente decennio hanno corso molto meno che oltreoceano. Non soltanto dunque l’indice pan-europeo Stoxx Europe 600 SXXP è rimasto alla fine della scorsa settimana al livello record di 436, cioè ai massimi da molto tempo a questa parte, ma al tempo stesso quelli delle azioni cinesi e di Hong-Kong sono invece scesi sui timori di una fiammata inflazionistica fuori controllo.

È infatti soprattutto in Europa -anche perché qui ci si aspetta che l’inflazione colpirà assai meno- che oggi si concentrano le attenzioni di chi investe in asset finanziari: i listini azionari della vecchia Europa, anche a causa del fatto che qui le borse nel precedente decennio hanno corso molto meno che oltreoceano. Non soltanto dunque l’indice pan-europeo Stoxx Europe 600 SXXP è rimasto alla fine della scorsa settimana al livello record di 436, cioè ai massimi da molto tempo a questa parte, ma al tempo stesso quelli delle azioni cinesi e di Hong-Kong sono invece scesi sui timori di una fiammata inflazionistica fuori controllo.

Un altro fattore che tiene banco in Europa e tiene altresì le aspettative dei mercati azionari più elevate che altrove, è l’attesa di un’ondata senza precedenti di fusioni e acquisizioni, dovute più all’improcrastinabile esigenza di consolidamento dei mercati europei che non all’improbabile sopravanzare dei profitti delle imprese europee rispetto a quelli delle imprese americane o asiatiche. Ad esempio la prospettiva -quantomai realistica- di cessione delle Autostrade Italiane ad una cordata capitanata da quelle spagnole per la modica cifra di 10 miliardi di euro (nonostante le magagne che affliggono buona parte della rete viaria e nonostante l’improbabile evenienza di una “punizione” da parte della politica). Una di quelle operazioni che -da sole- tengono svegli i listini.

Ovviamente l’Italia è il fanalino di coda della carovana continentale, non soltanto per la scarsa capacità di fare efficienza e profitti di buona parte delle imprese nazionali, ma anche perché per l’economia della Penisola si prospettano i peggiori danni d’Europa causati da un lockdown mal gestito e di conseguenza senza grandi risultati in termini pandemici e questo non mancherà di riflettersi sull’insufficienza dei consumi interni, sul peggioramento delle partite creditizie e sull’altrettanto insufficiente prospettiva di gettito fiscale che contribuirà -ancora una volta- a far crescere il debito pubblico di cui oggi nessuno più parla ma che prima o poi tornerà a fare scandalo.

Ovviamente l’Italia è il fanalino di coda della carovana continentale, non soltanto per la scarsa capacità di fare efficienza e profitti di buona parte delle imprese nazionali, ma anche perché per l’economia della Penisola si prospettano i peggiori danni d’Europa causati da un lockdown mal gestito e di conseguenza senza grandi risultati in termini pandemici e questo non mancherà di riflettersi sull’insufficienza dei consumi interni, sul peggioramento delle partite creditizie e sull’altrettanto insufficiente prospettiva di gettito fiscale che contribuirà -ancora una volta- a far crescere il debito pubblico di cui oggi nessuno più parla ma che prima o poi tornerà a fare scandalo.

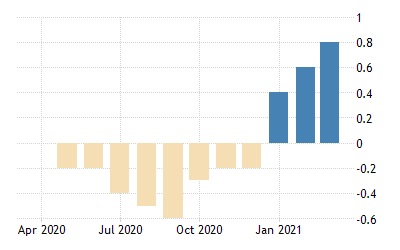

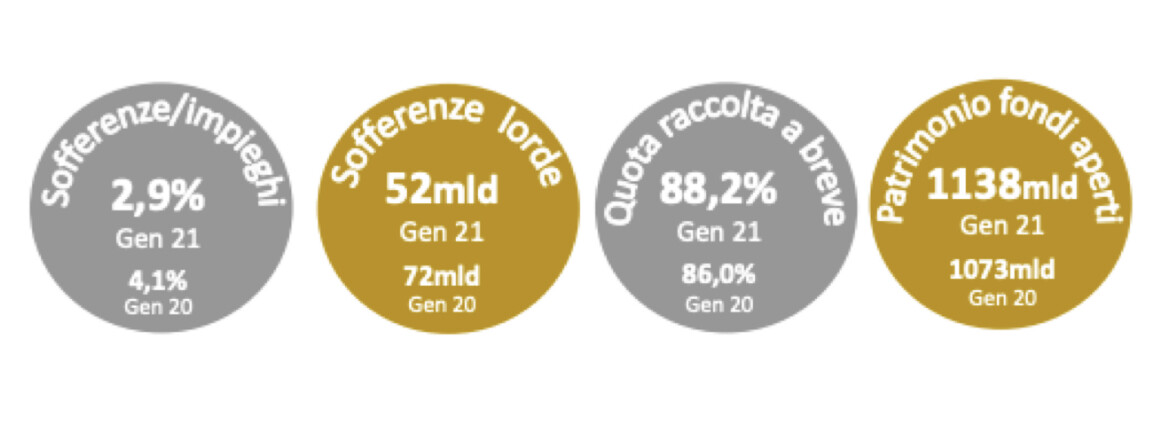

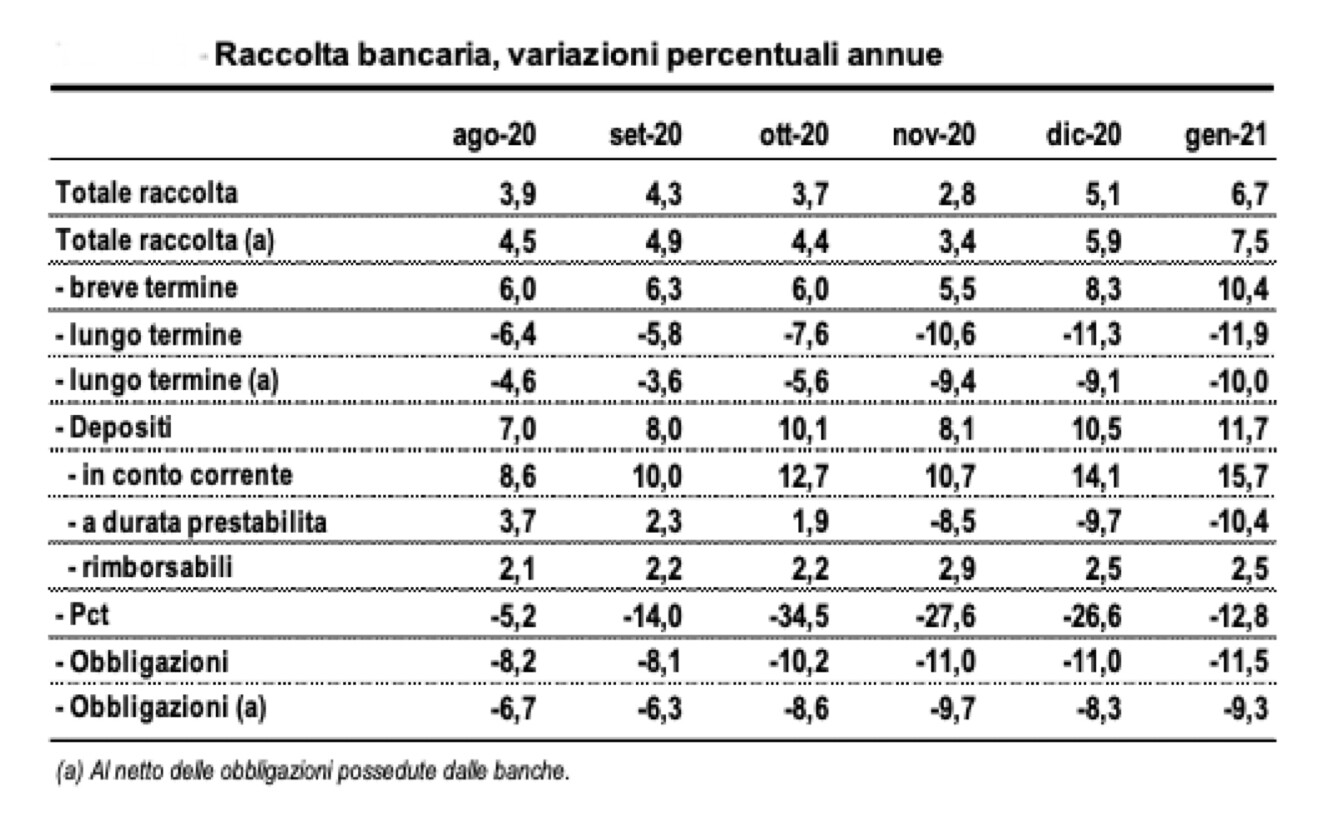

Ma l’Italia è anche il Paese dove le sofferenze bancarie si sono finalmente ridimensionate in assoluto (nel mese di gennaio lo stock delle sofferenze lorde è rimasto invariato a 51,7 miliardi: rispetto a 12 mesi prima le sofferenze sono diminuite di 20,2 miliardi). L’Italia è il Paese dove il tasso di risparmio resta tra i più elevati del mondo e di conseguenza dove la raccolta di depositi bancari (soprattutto quelli liquidi in conto corrente) cresce costantemente nell’ultimo semestre (come si può vedere dal grafico qui sotto riportato).

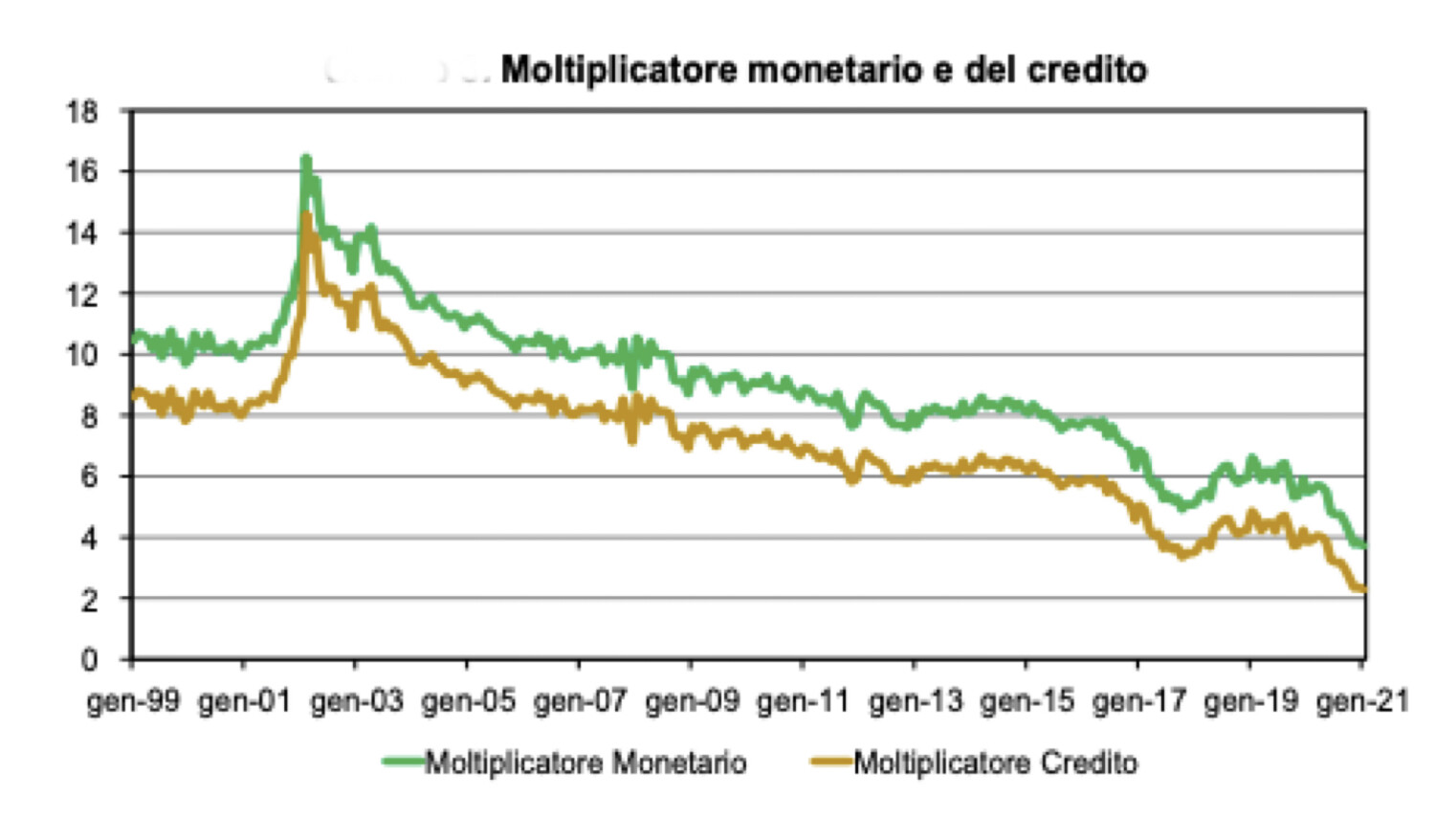

L’Italia è anche il Paese dove le prospettive inflazionistiche sono tra le più basse, anche perché sono ai minimi storici i moltiplicatori monetario e del credito (come si può vedere dal grafico qui sotto riportato) nonché la velocità di circolazione della moneta. Tutto questo la rende un ambiente estremamente favorevole per la speranza di una ripresa dei livelli listini azionari. Di seguito un grafico che esprime la stima dell’inflazione mensile italiana e, a seguire, il grafico italiano dei due moltiplicatori: monetario e del credito.

Stefano di Tommaso