I COSTI DELL’INFLAZIONE

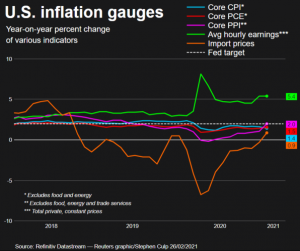

Adesso che i vaccini sembrano funzionare, i mercati finanziari finalmente vedono la ripresa economica e che, nonostante ciò, le banche centrali sembrano voler tirare dritto come nulla fosse nella monetizzazione dei debiti di stato, fortemente accresciuti con la pandemia, tutti si aspettano il ritorno dell’inflazione. Questa potrà con sé un prezzo da pagare che rischia di finire sulle spalle di famiglie e piccole imprese, se all’espansione della massa monetaria e degli investimenti “verdi” e in tecnologie non corrisponderà presto un’effettiva creazione di nuova ricchezza. Fino a quel momento anche le borse continueranno a tremare, anche se probabilmente non subiranno alcun tracollo, limitandosi ad accentuare la volatilità.

LA MANO INVISIBILE DEL MERCATO NON È SUFFICIENTE

Molti studiosi concordano sul fatto che l’economia moderna sembra essere giunta a un bivio: la “mano invisibile del mercato” ipotizzata da Adam Smith non basta assolutamente più a mantenerla in equilibrio e il “nuovo capitalismo”, per non implodere, deve ricevere costanti stimoli monetari dalle banche centrali e frequenti incentivi di politica fiscale (cioè di spesa e investimenti pubblici) dai governi. E persino con questi essenziali contributi, i danni provocati dai periodi di recessione economica sembrano oramai non essere più socialmente accettabili, anche per il fatto che -per causa di quegli stimoli- la disparità di ricchezza si amplia costantemente, generando tensioni sociali e geopolitiche.

Molti studiosi concordano sul fatto che l’economia moderna sembra essere giunta a un bivio: la “mano invisibile del mercato” ipotizzata da Adam Smith non basta assolutamente più a mantenerla in equilibrio e il “nuovo capitalismo”, per non implodere, deve ricevere costanti stimoli monetari dalle banche centrali e frequenti incentivi di politica fiscale (cioè di spesa e investimenti pubblici) dai governi. E persino con questi essenziali contributi, i danni provocati dai periodi di recessione economica sembrano oramai non essere più socialmente accettabili, anche per il fatto che -per causa di quegli stimoli- la disparità di ricchezza si amplia costantemente, generando tensioni sociali e geopolitiche.

LA TRANSIZIONE DIGITALE HA IL SUO COSTO

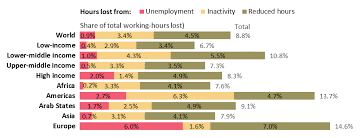

La transizione dall’economia industriale del recente passato a quella iper-tecnologica e digitale del prossimo futuro sembra ineluttabile e foriera di creazione di nuova ricchezza, ma nel suo incedere costringe vecchie attività alla chiusura o al ridimensionamento e lascia inevitabilmente ai margini della strada miliardi di esseri umani, che non hanno competenze o risorse per coglierne i benefici. Persino i due baluardi sociali che la modernità considerava essenziali nelle democrazie moderne: la previdenza sociale e la sanità pubblica, oggi appaiono sempre meno sostenibili e sempre più insufficienti a garantire uno standard minimo di sopravvivenza a chi rimane ai margini della competizione economica.

La transizione dall’economia industriale del recente passato a quella iper-tecnologica e digitale del prossimo futuro sembra ineluttabile e foriera di creazione di nuova ricchezza, ma nel suo incedere costringe vecchie attività alla chiusura o al ridimensionamento e lascia inevitabilmente ai margini della strada miliardi di esseri umani, che non hanno competenze o risorse per coglierne i benefici. Persino i due baluardi sociali che la modernità considerava essenziali nelle democrazie moderne: la previdenza sociale e la sanità pubblica, oggi appaiono sempre meno sostenibili e sempre più insufficienti a garantire uno standard minimo di sopravvivenza a chi rimane ai margini della competizione economica.

Al momento non è chiaro se il risultato sociopolitico di tali tendenze sarà una deriva assolutista dei governi persino nei paesi più avanzati o se alla fine il sistema troverà un nuovo equilibrio. Ciò che molti temono tuttavia è che alla fine qualcuno dovrà pagare il conto di tutti quegli incentivi pubblici (monetari e fiscali) e che quel momento si avvicina.

PRIMA DELL’INFLAZIONE RIPARTE LA BOLLETTA ENERGETICA

Qui si innesta l’attualissima querelle sull’inflazione (se arriva, quando arriva e con quali conseguenze), sino a ieri rimasta solamente teorica ma di ci oggi se ne intravvedono alla fine i sintomi. Il recente rialzo dei tassi d’interesse negli Stati Uniti d’America si basa su quel timore mentre rimane poco più di una teoria nell’Europa continentale per non parlare dell’Europa peninsulare dove, a a causa di una recessione decisamente più spinta che altrove, una domanda troppo debole di beni e servizi la tiene a bada.

Indipendentemente però dal fato che in alcune zone del mondo (in Asia) la ripresa post-pandemica è già iniziata mentre in America la pandemia i persa ancora ma l’economia sta mostrando una performance molto migliore dell’Europa, la catena di trasmissione dell’inflazione risiede ineluttabilmente nel prezzo dell’energia, che tende ad equilibrarsi in tutto il mondo. È cioè naturale che, con la ripresa dallo zero assoluto della velocità di circolazione della moneta, anche l’inflazione alla fine possa fare capolino, nonostante il fatto che la capacità produttiva globale di beni e servizi continui a crescere ben più dei consumi.

Indipendentemente però dal fato che in alcune zone del mondo (in Asia) la ripresa post-pandemica è già iniziata mentre in America la pandemia i persa ancora ma l’economia sta mostrando una performance molto migliore dell’Europa, la catena di trasmissione dell’inflazione risiede ineluttabilmente nel prezzo dell’energia, che tende ad equilibrarsi in tutto il mondo. È cioè naturale che, con la ripresa dallo zero assoluto della velocità di circolazione della moneta, anche l’inflazione alla fine possa fare capolino, nonostante il fatto che la capacità produttiva globale di beni e servizi continui a crescere ben più dei consumi.

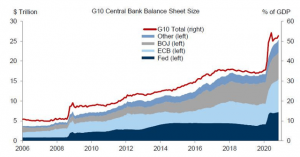

LE BORSE RESTANO A GALLA CON LA LIQUIDITÀ IN ECCESSO

Nel frattempo le banche centrali del resto del mondo continuano a pompare denaro come non ci fosse un domani, sia per finanziare i deficit pubblici che per mantenere in salute i mercati finanziari. Anzi il denaro in borsa affluisce anche dai risparmi privati persino in periodi di forte incertezza come l’ultima settimana, quando sulla sola borsa americana sono affluite risorse fresche per 22 miliardi di dollari.

Negli U.S.A. infatti i tassi d’interesse a dieci anni -pur cresciuti- restano all’1,6% ed è evidente che quel 3,1% in più che corrisponde al premio medio per il rischio nell’investimento azionario genera un’attesa di guadagno sul mercato borsistico pari a 3 volte quella delle obbligazioni. Non stupisce perciò che, nonostante il nervosimo dei mercati cresca e così anche la volatilità dei corsi, soprattutto quella dei titoli tecnologici (che avevano corso di più fino a un mese fa), le borse non crollino. Il costante afflusso di liquidità le sostiene ma ovviamente ne riduce sempre più le attese di rendimento.

Il premio per il rischio nell’investimento azionario è infatti in costante calo, ma le borse restano anche in momenti come questi ai massimi di sempre, conciliando nella sintesi dei loro listini pressioni alquanto eterogenee: da un lato appunto l’attesa di una ripresa dell’economia mondiale dopo i danni causati dalla segregazione sociale, dall’altro lato una serie di spinte al ribasso, a partire dai timori dell’inflazione, per finire con la tentazione di portare all’incasso i forti guadagni realizzati negli ultimi 12-14 mesi, passando dai timori che la pandemia non sia affatto terminata con la sua terza ondata, bensì che ne possa arrivare una quarta e magari anche una quinta, impedendo di fatto un ritorno completo alla normalità.

Il premio per il rischio nell’investimento azionario è infatti in costante calo, ma le borse restano anche in momenti come questi ai massimi di sempre, conciliando nella sintesi dei loro listini pressioni alquanto eterogenee: da un lato appunto l’attesa di una ripresa dell’economia mondiale dopo i danni causati dalla segregazione sociale, dall’altro lato una serie di spinte al ribasso, a partire dai timori dell’inflazione, per finire con la tentazione di portare all’incasso i forti guadagni realizzati negli ultimi 12-14 mesi, passando dai timori che la pandemia non sia affatto terminata con la sua terza ondata, bensì che ne possa arrivare una quarta e magari anche una quinta, impedendo di fatto un ritorno completo alla normalità.

ANCHE LA SCELTA ECOLOGISTA HA UN PREZZO…

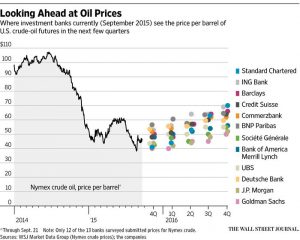

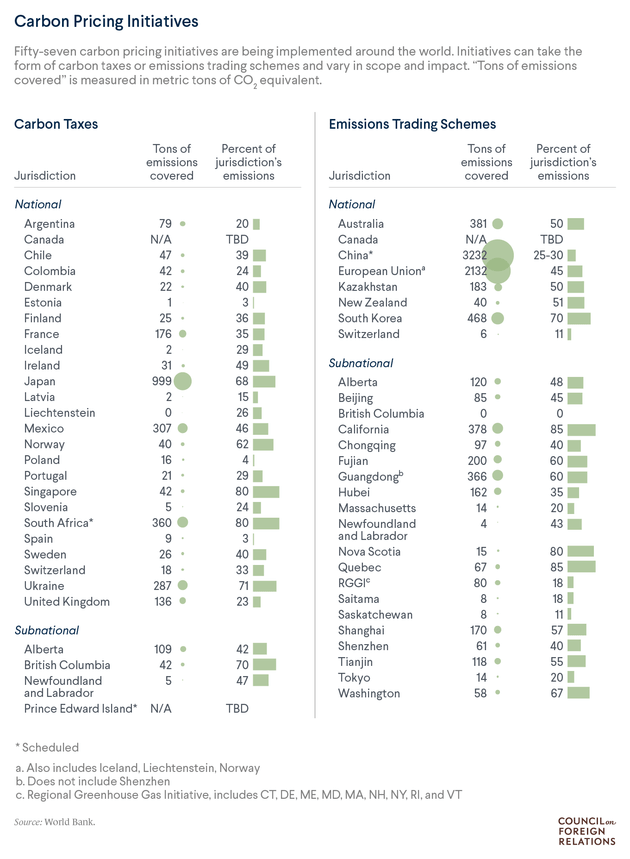

L’inflazione che tende al rialzo è peraltro soprattutto una conseguenza della bolletta energetica, dal momento che i prezzi di molti altri beni e servizi sono in rotta da oramai un quinquennio, con l’unica eccezione delle derrate alimentari, a loro volta fortemente dipendenti dal costo dell’energia. La bolletta energetica è infatti ancora oggi quasi totalmente dipendente dal prezzo del petrolio, nonostante i forti investimenti nelle energie provenienti dalle fonti rinnovabili. E il prezzo del petrolio risente decisamente non soltanto della speculazione, ma anche delle nuove tensioni geopolitiche che dopo le elezioni presidenziali americane, sono cresciute.

Il prezzo del petrolio ha oggi superato i massimi degli ultimi due anni e sembra destinato a crescere ancora, anche a causa dei ridottissimi investimenti che negli ultimi anni hanno riguardato la sua capacità estrattiva, mettendo di fatto un tappo alla possibilità di assecondare con maggiori quantità estratte anche soltanto la ripresa della sua domanda in Asia dove la pandemia sembra imperversare meno. Questi minori investimenti nell’estrazione petrolifera sono a loro volta figli di un forte sbilanciamento dei capitali e degli incentivi agli investimenti verso imprese “ESG” cioè “verdi” o “ecologici” che scoraggiano i primi favorendo i secondi.

Insomma se il costo del petrolio e anche quello di tutta la filiera energetica cresce (tirandosi dietro anche il costo di molte materie prime e dunque le aspettative di crescita dell’inflazione) dipende anche dalla speculazione ma soprattutto dalle politiche energetiche dei governi, che vogliono mostrarsi più sensibili al problema ambientale.

…E LO PAGHERANNO I PIÙ DEBOLI

Ma chi pagherà la crescita del costo della bolletta energetica e i maggiori costi del cibo e delle materie prime che ne discendono? Le famiglie ovviamente, le stesse già sfiancate dal calo dei redditi che è derivato dai vari lockdown (e dalla conseguente disoccupazione) nonché dalle maggiori preoccupazioni relative alle spese mediche e all’accresciuta incertezza.

Ecco dunque dei buoni motivi per rimanere scettici sulla possibilità di una forte impennata del tasso di inflazione (a causa di una domanda globale di beni e servizi destinata a restare debole) ma anche una valida motivazione per essere preoccupati sulla possibilità che i maggiori costi dell’energia portino al rialzo molti costi di produzione, riducendo di fatto i margini di molti comparti industriali. Se ciò accadrà sarà sempre più difficile sostenere i corsi delle quotazioni azionarie senza incrementare il circolo vizioso degli stimoli monetari e fiscali.

L’ esigenza di frenare le emissioni nocive e quella di favorire la transizione tecnologica portano insomma con loro un prezzo da pagare che rischia di gravare, alla fine della giostra, su famiglie ed imprese, favorendo invece l’ accumulazione di ricchezza finanziaria e la crescita delle disparità sociali. La transizione verso una maggior attenzione all’ambiente ha insomma un indiscutibile costo che, con sta già succedendo, senza una crescita parallela dell’economia reale, rischia di venire alla fine scaricato sulle imprese più deboli e sulle classi meno agiate della popolazione.

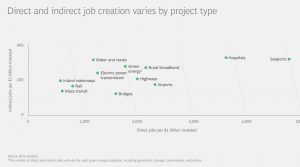

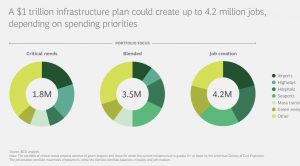

MA UN RIMEDIO CI SAREBBE

A tale circolo vizioso un rimedio sembra essere noto da tempo, e riguarda lo sviluppo delle grandi infrastrutture, in grado da solo di generare quella ricchezza reale aggiuntiva che oggi sembra mancare all’appello. Ma la politica mondiale sembra esserselo dimenticato, anche perché l’emergenza sanitaria le ha sostituite nel grado di priorità. La conseguenza pratica è tuttavia un rischio sempre maggiore del riaccendersi dell’inflazione e di ulteriore volatilità dei corsi azionari in conseguenza del fatto che i rendimenti reali non potranno che andare sottozero, applicando di fatto una tassa occulta ai risparmi e ai redditi che andrà a colpire soprattutto i più deboli.

Questo tuttavia richiederebbe una precisa volontà politica e un’attenzione da parte dei grandi organismi sovranazionali che, per vari motivi, al momento non sono ancora arrivate. Forse anche perché molti di questi organismi hanno perduto lo slancio iniziale e sono nel frattempo stati “colonizzati” dai vari portatori di interessi, tanto quanto i governi che li influenzano.

Stefano di Tommaso