IL VIRUS È SOLO UNA SCUSA?

Probabilmente no, ma il titolo provocatorio non è casuale: tutti si interrogano sulla reale portata della bufera che ha travolto tanto l’Asia quanto il resto del mondo, a partire dall’Europa: sta arrivando una vera recessione, innescata dal virus o meno, oppure è soltanto l’ennesimo spavento dovuto all’iper-reazione di un mondo fin troppo interconnesso? La sensazione è che ci troviamo più nel secondo che nel primo caso, ma soprattutto che ci sia stata una manina invisibile a muovere i fili dei mercati. Se fosse, -nonostante l’allarmismo diffuso dai media di tutto il mondo- allora la discesa dei mercati non potrebbe durare troppo a lungo. Vediamone i motivi.

Il bollettino di guerra è dei peggiori : un’intera settimana di passione si è consumata stavolta in borsa. In totale la perdita -circa l’11%- è stata cospicua e solo parzialmente giustificata dalle prospettive di recessione che emergono dai primi dati statistici. Mentre “l’indice della paura”, cioè quello che misura la volatilità di Wall Street, il VIX, ha quasi toccato per un attimo lo scorso venerdi il livello di 49 punti: un massimo che non si vedeva dalla crisi del 2008.

Il bollettino di guerra è dei peggiori : un’intera settimana di passione si è consumata stavolta in borsa. In totale la perdita -circa l’11%- è stata cospicua e solo parzialmente giustificata dalle prospettive di recessione che emergono dai primi dati statistici. Mentre “l’indice della paura”, cioè quello che misura la volatilità di Wall Street, il VIX, ha quasi toccato per un attimo lo scorso venerdi il livello di 49 punti: un massimo che non si vedeva dalla crisi del 2008.

Anzi: data l’enorme liquidità in gioco, se nonostante tutto anche negli U.S.A. (assai poco colpiti dal virus) le borse si sono accorciate le unghie, allora questo significa che, insieme al calo strutturale dell’esposizione degli investitori alle Borse, altri fenomeni hanno forse contribuito al salto di volatilità delle quotazioni e all’aumento della confusione generale. Qui sotto vediamo riportati gli ultimi 5 anni dell’indice di Wall Street (SP500) e dell’indice generale di tutte le borse del mondo.

UNA REAZIONE SPROPORZIONATA

Tanto le borse erano rimaste impassibili ai primi annunci della pandemia globale, quanto è probabilmente eccessiva la loro reazione avuta quando sono saltati i nervi. Cosa che potrebbe avere due opposte interpretazioni: potrebbe significare che si è materializzata un’ottima occasione per entrare “a sconto” sul mercato azionario da parte di tutti coloro che avevano in passato adoperato prudenza, oppure potrebbe essere il contrario: che la caduta delle borse registrata in questa settimana sia solo l’inizio di una fase profondamente negativa e che dunque, appunto, il virus sia solo la scusa per giustificare il panico dei mercati.

Ma se fino alla scorsa settimana i livelli delle borse restavano altissimi, un motivo ci sarà pur stato. E, agli occhi di tutti, questo motivo era la ricerca spasmodica di un rendimento dell’investimento azionario. Rendimento che dal reddito fisso non poteva più arrivare. Ragionamento che presuppone un mondo in sostanziale equilibrio (anzi, in equilibrio proprio a causa del rallentamento) e che può essere cancellato in una settimana soltanto da un’ondata di panico. Le ondate però alla fine passano, seppur facendo a volte danni ingenti. Allora la vera domanda che ne consegue è se il mondo, a causa dal virus (o dell’incrementata probabilità di recessione) non è di colpo più lo stesso, oppure se, passata la bufera, le motivazioni degli investitori resteranno sostanzialmente le medesime di prima.

CI SONO MOTIVAZIONI SUFFICIENTI PER UNA TALE DISFATTA DEI MERCATI?

Per decidere però (senza pretendere di vaticinare) se i fatti da analizzare fanno propendere ciascuno di noi verso l’uno o per l’altro scenario, dobbiamo scavare parecchio più a fondo.

Per decidere però (senza pretendere di vaticinare) se i fatti da analizzare fanno propendere ciascuno di noi verso l’uno o per l’altro scenario, dobbiamo scavare parecchio più a fondo.

Innanzitutto il virus, appunto: la sua scarsa diffusione nel nord Europa e negli Stati Uniti d’America è il risultato di sagge politiche di tempestivo contenimento oppure soltanto di un insabbiamento delle notizie reali? O forse di entrambi? Indubbiamente in Italia abbiamo giocato una partita all’opposto: non per niente il personaggio di “Tafazzi” lo potevamo inventare soltanto noi! Siamo riusciti a farci mettere al bando dal resto del mondo senza coordinarci minimamente quantomeno con l’Europa. E la nostra borsa aveva da poco ripreso respiro più faticosamente delle altre.

Ma la sensazione che qualcun altro “ciurli nel manico” allo scopo di far montare lo sgomento collettivo con una o più finalità pratiche l’abbiamo parimenti avuta tutti…

E -a voler pensare male- il risultato è duplice sotto gli occhi di tutti: da un lato politico (la confusione induce i cittadini a non desiderare il cambiamento) e dall’altro lato economico (il cratere che si è creato sui mercati ha già raggiunto dimensioni considerevoli e, se esso si richiuderà, investire oggi in borsa può permettere di realizzare grandi profitti). Gli inglesi dicono “Follow the money” e, dal mio punto di vista, il solo fatto di aver individuato dei moventi, lascerebbe supporre un crimine.

MA LA PAURA PER IL VIRUS NON PUÒ ANCORA RIENTRARE

Nessuno ovviamente sa ancora davvero quanti danni potrà arrecare la pandemia globale all’economia del pianeta. Perché il blocco (inevitabile) di intere città o province non basta a frenare significativamente l’economia globale, ma quella di un’intera nazione, o regione, assolutamente si (il nostro Paese, per esempio). E questo vale molto più per l’economia reale che non per i mercati finanziari globalizzati, i quali restano, nei loro andamenti, sin troppo correlati l’uno con l’altro nel mondo.

Dunque il ragionamento è che semmai succederà che ancora altre regioni del mondo dovranno riparare dietro la cortina dell’isolamento, questo probabilmente non basterà a mandare l’economia globale in recessione, sebbene il rallentamento possa essere peggiore di quanto previsto in precedenza. Né basterà a mettere K.O. i mercati finanziari senza la concomitanza di altri fattori negativi.

IL RALLENTAMENTO GENERALE ERA GIÀ SCONTATO DALLE BORSE

Gli analisti finanziari avevano infatti già registrato un certo rallentamento generale dell’economia e, entro certi limiti, esso risultava perfettamente compatibile con l’aspettativa di mercati finanziari scoppiettanti, parallelamente a un lungo periodo di tassi bassi e bassa crescita. Certo, il problema della bassa crescita avrebbe potuto ingigantirsi dopo qualche tempo, nell’eventuale concomitanza con un’eventuale fiammata inflazionistica oppure con il ritorno di serie tensioni geo-politiche. Il fatto invece che quel problema sia stato ingigantito -nella percezione generale- per la concomitanza del virus (e per di più così rapidamente), lascia immaginare un’eccesso di reazione dei mercati finanziari, la quale potrebbe dunque fare posto ad un recupero.

Ci sono tuttavia due considerazioni laterali che occorre affiancare a tale ottimismo (e che lo stemperano non poco). La prima è quella che le borse erano indubbiamente cresciute troppo in fretta fino alla settimana precedente. Dunque il mondo non ha uno stretto bisogno di recuperare in fretta i nuovi massimi recentemente toccati da Wall Street e dalle borse asiatiche. È più ragionevole dunque supporre una o più fasi di graduale ripresa, che non uno scossone altrettanto violento in avanti, per di più in presenza ancora di forti incertezze.

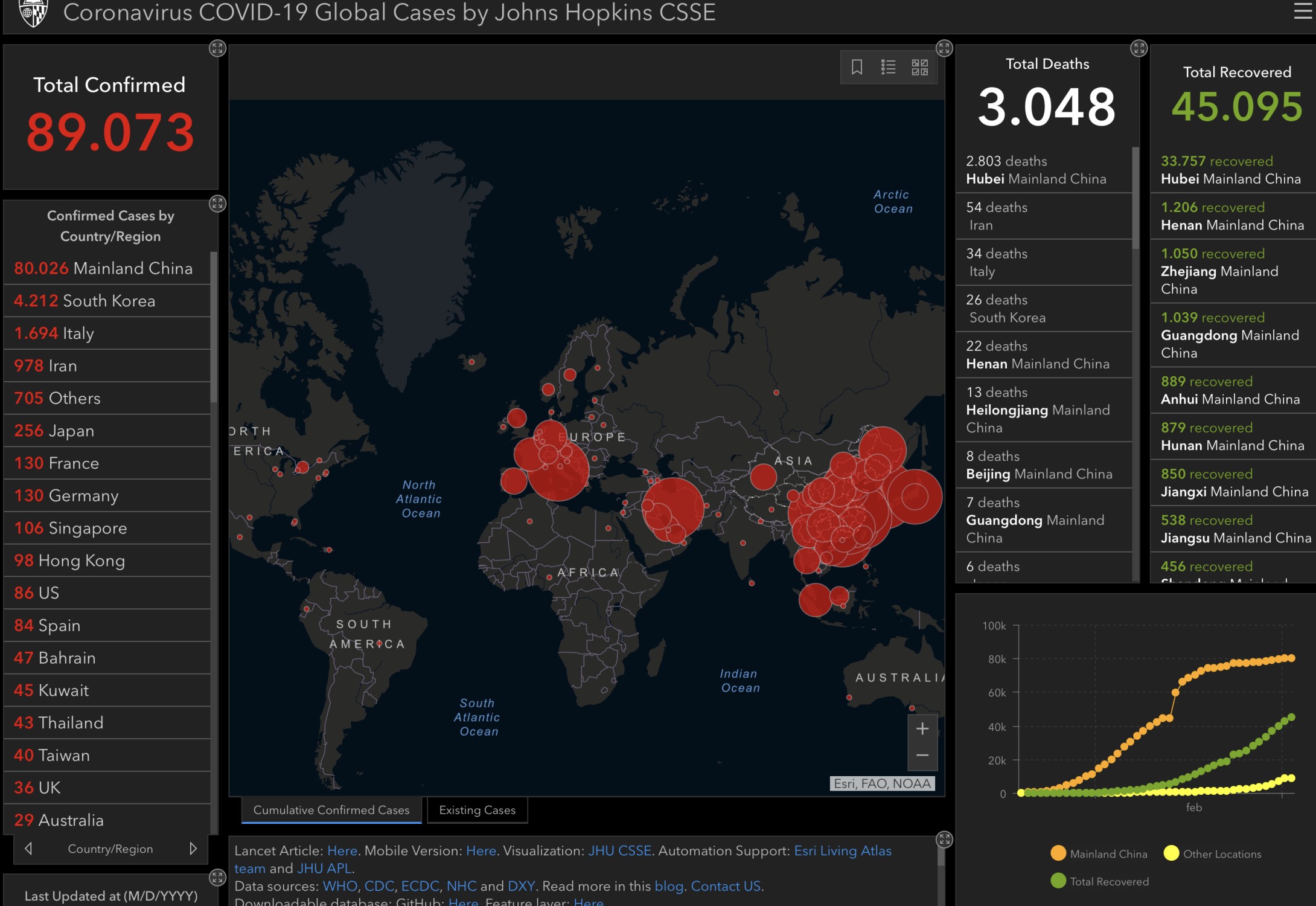

La seconda è che il virus non ha terminato di diffondersi nel mondo, sebbene le curve della pandemia in Cina indichino che si va verso il suo “contenimento”. Dunque c’è da attendersi ancora altre settimane di allerta e di blocco a numerose attività economiche, soprattutto in Europa, con le evidenti conseguenze di ulteriori danni al commercio internazionale e all’economia reale, nonché ulteriori “profit warning” da parte delle imprese quotate che inevitabilmente registreranno un calo delle vendite.

MA ORA “ARRIVANO I NOSTRI”

Tuttavia l’intervento di banche centrali e gli incentivi di politica fiscale che da ogni parte vengono richieste ai governi, con il rilascio di misure espansive in ogni direzione, a questo punto sta per arrivare davvero e, come spesso accade, chi potrebbe beneficiarne di più sono proprio i mercati borsistici.

Tecnicamente ci sarebbe poco da attendersi da ulteriori immissioni di liquidità, le quali si indirizzano a risvegliare più la domanda che l’offerta di beni e servizi. Il rischio cui va incontro il pianeta è infatti uno shock di offerta che proviene dal saltare in aria delle “Supply Chain” (cioè delle filiere di fornitura internazionale). Ma proprio per questo motivo le misure di politica fiscale (che dappertutto oggi si discutono) potrebbero risultare particolarmente efficaci per fornire entusiasmo ai paesi più industrializzati e gli eventuali “allentamenti” della politica monetaria potrebbero invece favorire l’aspetto psicologico.

Dunque se questi interventi stanno arrivando nel mondo occidentale (non necessariamente a casa nostra), allora è possibile un rimbalzo delle borse non soltanto tecnico, ma anche strutturale. L’ulteriore calo della redditività dei titoli a reddito fisso sospinge infatti inevitabilmente a investire in azioni che distribuiscono un dividendo, soprattutto se nel mondo si diffonderà la sensazione che la bufera abbia toccato il suo culmine.

Il messaggio dunque da parte di chi scrive riguardo ai mercati finanziari non potrebbe essere più chiaro: la discesa dei corsi azionari (soprattutto negli U.S.A.) è stata così forte e repentina che, magari con grande gradualità, e senza attendersi rimbalzi altrettanto forti, sta forse per arrivare il momento di tornare a investire in borsa, peraltro auspicabilmente su titoli oggettivamente più “difensivi” di quelli strettamente tecnologici e speculativi che hanno attratto di più fino a ieri.

Ovviamente in casi così estremi la prudenza è d’obbligo ma, dopo la pesante correzione appena avvenuta, la sensazione è che vedremo continuare ad aprirsi ulteriori grandi baratri davanti a noi come quello della settimana appena trascorsa soltanto se accadranno fatti ancora più gravi. Che ad oggi non è possibile prevedere.

Stefano di Tommaso