FINTECH (INTERMEDIARI FINANZIARI VIRTUALI): QUALE FUTURO?

Dopo che i primi pionieri della finanza virtuale hanno fatto irruzione sul mercato, generando stupore e ammirazione per l’innovazione che essi esprimevano (l’automazione online nell’industria bancaria), nel tempo il loro numero è cresciuto e le loro prospettive si sono allargate, ma parallelamente si polarizzano: se saranno pochissime le “Fintech” destinate a crescere sino ad operare su scala planetaria, per tutte le altre è divenuto sempre più chiaro che si prospettano accordi di ogni genere con le banche tradizionali, nell’interesse reciproco.

COSA SONO E COSA FANNO

COSA SONO E COSA FANNO

Dalla sua nascita il fenomeno delle “Fintech” consiste nella nascita di Start-Up tecnologiche capaci di acquisire online la propria clientela cui fornire da remoto servizi finanziari di ogni genere. Esse tendono a ricadere in una delle due seguenti categorie:

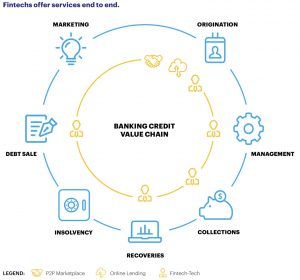

- i “robo-advisors” che puntano a fornire servizi online in varie attività del settore bancario. Dunque: principalmente sistemi di software per i quali si paga una “fee”, disponibili online per la selezione degli investimenti e la definizione del merito di credito, e:

- le piattaforme per operazioni online di finanziamenti e investimenti diretti, tanto per privati quanto per investitori professionali. Dunque: principalmente “marketplace” che incrociano domanda e offerta di denaro e guadagnano dall’intermediazione.

Alcuni recenti studi suggeriscono però che negli ultimi anni la traiettoria tipica di evoluzione delle “Fintech” che esistono da più tempo sembra orientata a una progressiva evoluzione dei soggetti che inizialmente fornivano soltanto sistemi software online di supporto alle attività finanziarie in veri e propri operatori finanziari alternativi al sistema bancario, mentre tra le nuove nate cresce soprattutto il numero di piattaforme finanziarie virtuali (che in teoria non necessitano di licenza bancaria).

COME SI EVOLVONO

COME SI EVOLVONO

Ma mentre il futuro degli operatori finanziari virtuali sembra dunque tendere ad una maggiore autonomia funzionale (raccolta e impiego autonomi di capitali) parallelamente cresce anche il numero di questi operatori che incrocia nel suo percorso una o più banche tradizionali per finire inevitabilmente a stipulare con queste ultime nuove forme di collaborazione o, addirittura, veri e propri matrimoni.

I motivi sono quasi ovvi: se da un lato la sfida degli operatori finanziari virtuali rimane quella (mai facile e scontata) di riuscire presto tanto a crescere quanto a divenire profittevoli, dal lato opposto l’obiettivo forzoso delle banche tradizionali è quello di integrare, nel loro modello di business, maggiore automazione. E spesso è più facile dialogare con “Fintech” già esistenti che realizzare in casa i medesimi servizi.

Dunque i benefici di una possibile collaborazione tra gli intermediari finanziari tradizionali e quelli virtuali sono indubbiamente reciproci, dal momento che la forza e la capillarità operativa delle banche tradizionali può risultare molto utile agli operatori virtuali, necessariamente caratterizzati dalla scarsezza di capitali e di esperienza nel proseguire il loro percorso di crescita. Ma al tempo stesso gli operatori bancari restano costantemente alla ricerca di soluzioni che consentano loro di migliorare l’efficienza e la completezza dell’offerta e indubbiamente il canale internet offre soluzioni e vantaggi di ogni genere, mano mano che se ne diffonde l’utilizzo nella vita quotidiana.

Dunque i benefici di una possibile collaborazione tra gli intermediari finanziari tradizionali e quelli virtuali sono indubbiamente reciproci, dal momento che la forza e la capillarità operativa delle banche tradizionali può risultare molto utile agli operatori virtuali, necessariamente caratterizzati dalla scarsezza di capitali e di esperienza nel proseguire il loro percorso di crescita. Ma al tempo stesso gli operatori bancari restano costantemente alla ricerca di soluzioni che consentano loro di migliorare l’efficienza e la completezza dell’offerta e indubbiamente il canale internet offre soluzioni e vantaggi di ogni genere, mano mano che se ne diffonde l’utilizzo nella vita quotidiana.

CRESCERANNO O FINIRANNO PER ESSERE ACQUISITE DALLE BANCHE?

Questo ovviamente non significa ipotizzare “tout-court” che tutte le Fintech finiranno tra le braccia delle banche tradizionali, ma più semplicemente che anche queste ultime saranno costrette, volontariamente o meno, a utilizzare il canale internet per molte delle attività che in precedenza venivano svolte di persona e presso gli sportelli dai loro dipendenti. E quando l’investimento nelle nuove tecnologie, nelle piattaforme software e nella formazione specifica del personale interno, può essere ottimizzato con l’ausilio di un operatore virtuale già esistente, i vantaggi (velocità e innovazione delle soluzioni adottate dalle Fintech) sembrano superare gli svantaggi (difficoltà di integrazione culturale e di adattamento dei rispettivi modelli di business).

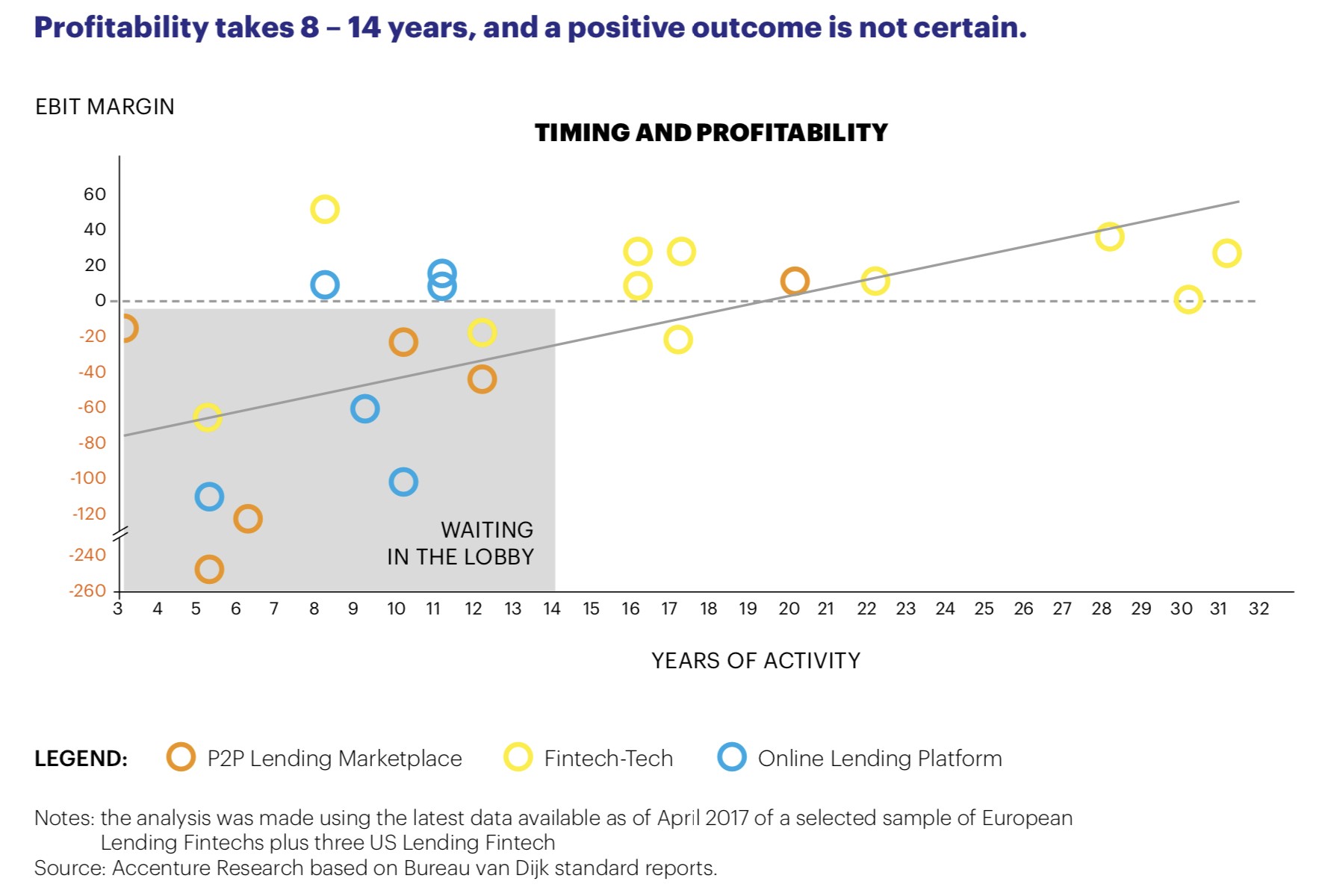

D’altra parte, trattandosi di imprese che rientrano nel panorama delle “Start-Up tecnologiche”, se è normale che sul fronte delle prospettive di reddito molte Fintech restino un punto di domanda (si pensi a quanti anni ci sono voluti ad Amazon e Google per divenire redditizie, pur avendo ugualmente generato un immenso valore per gli azionisti), d’altra parte è lecito attendersi per quest’ultime un importante crescita dimensionale, dovuta al modello di business (scalabile per definizione) e alla progressiva diffusione della consuetudine all’ambiente internet tra privati e imprese.

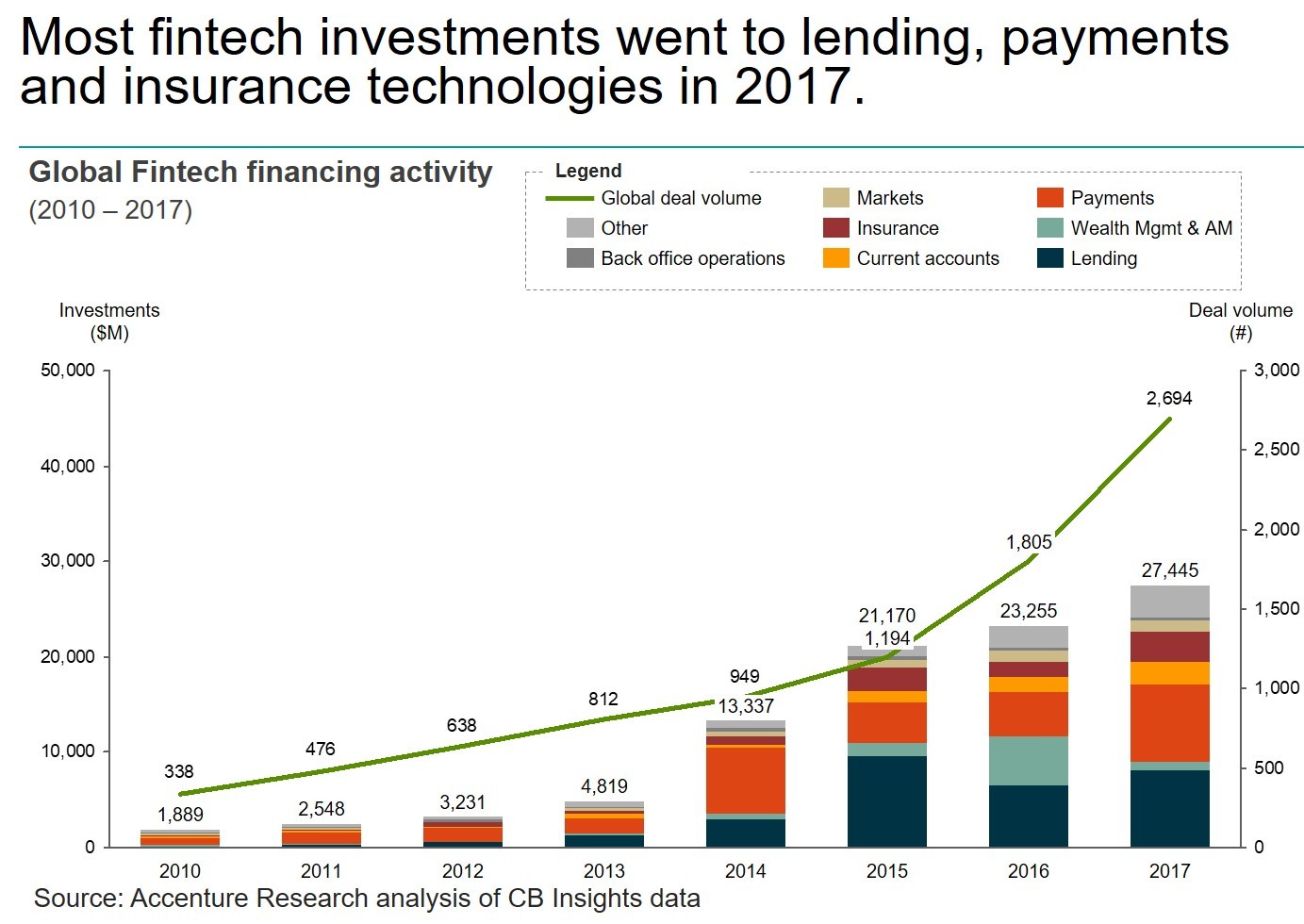

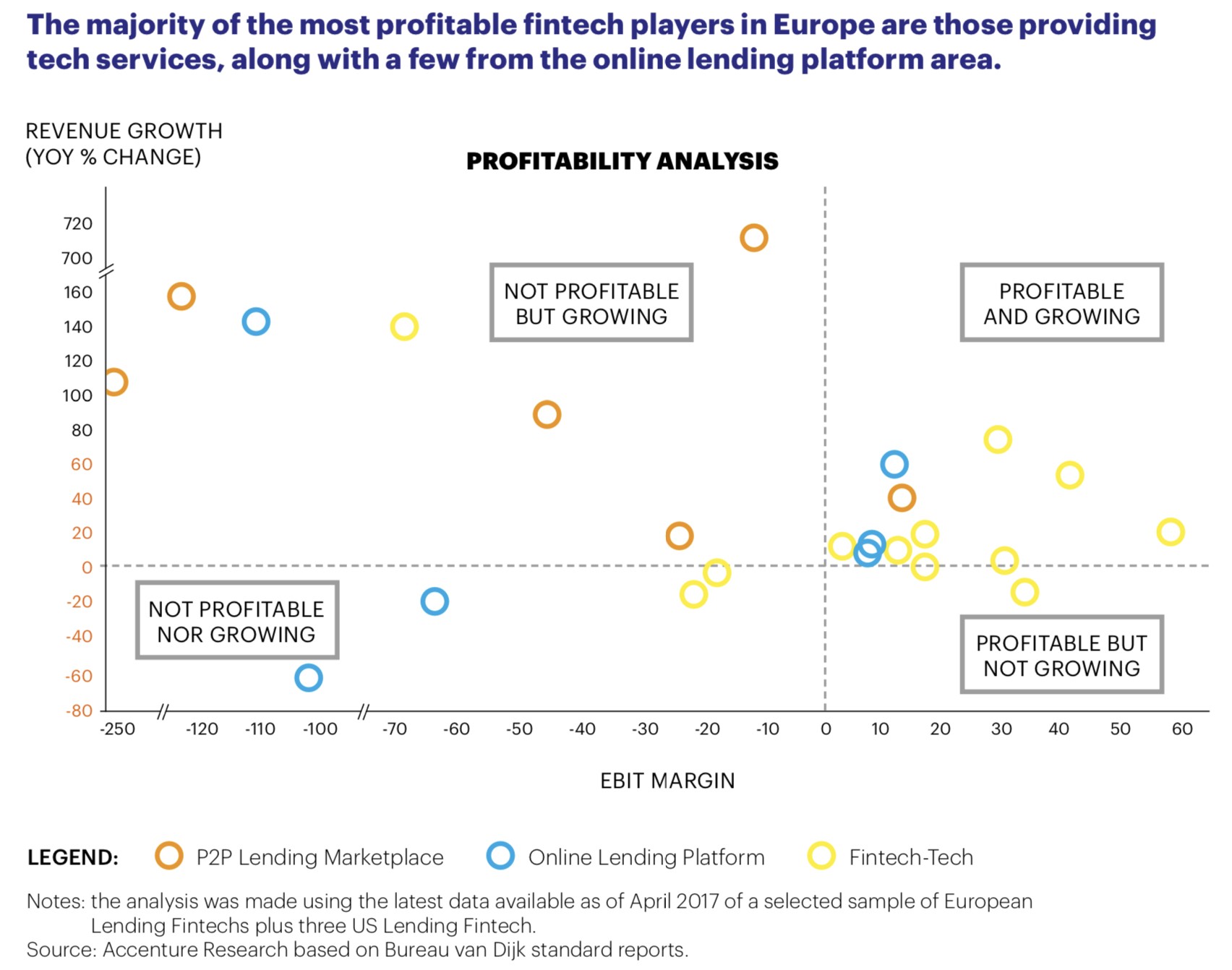

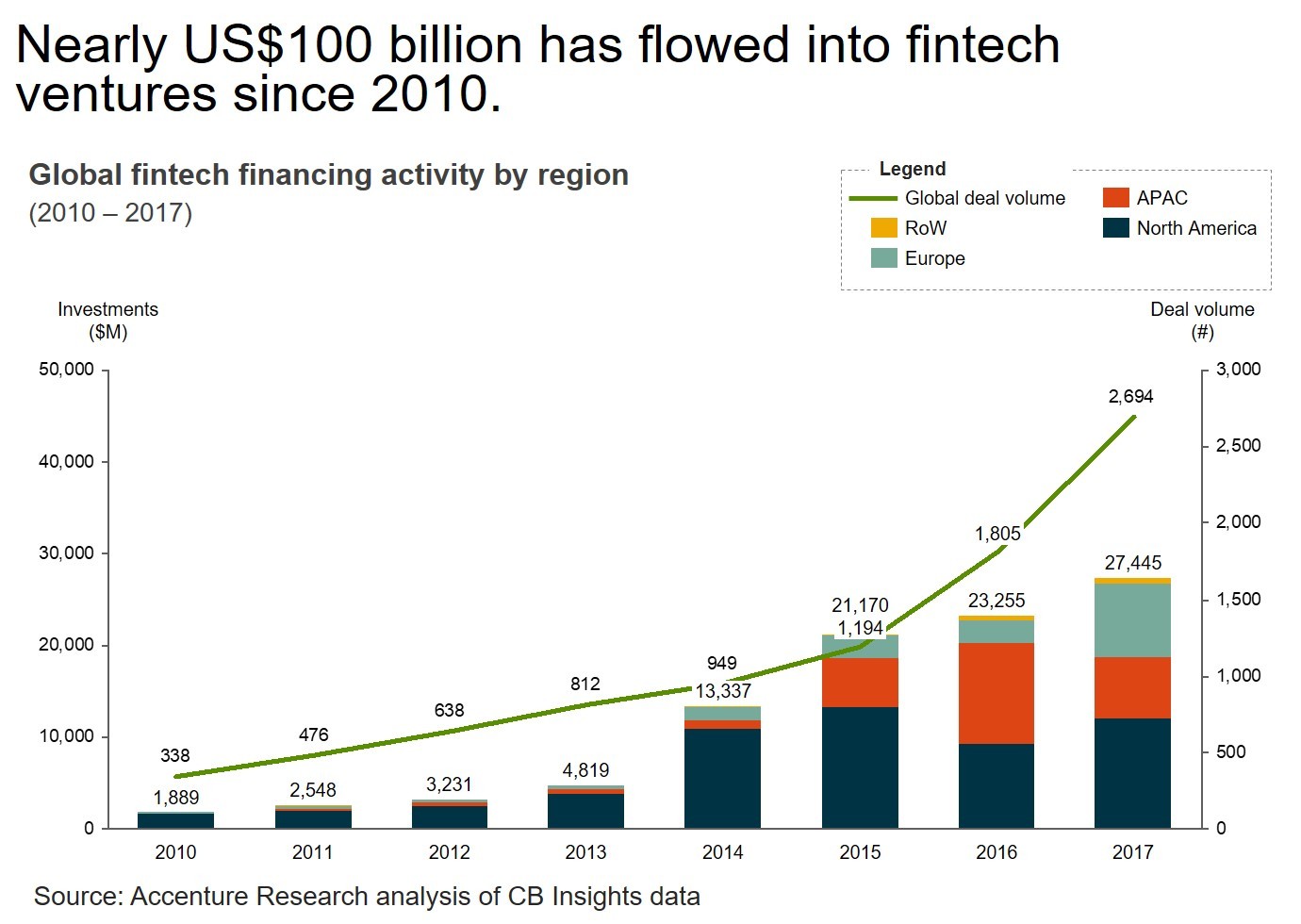

Nei grafici che seguono i risultati di uno studio dì Accenture sulla profittabilità delle Fintech:

QUALE MODELLO DI SVILUPPO?

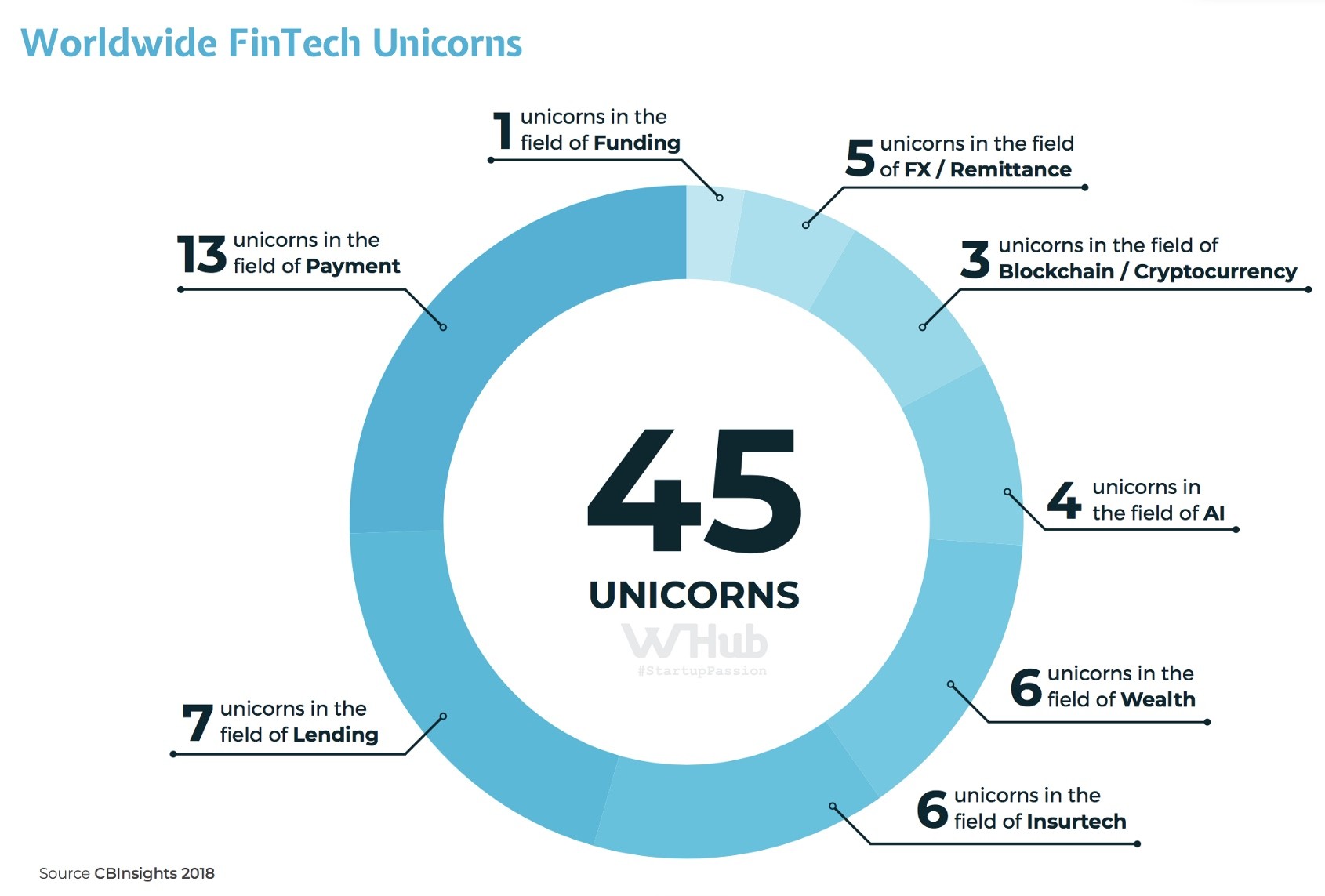

È forse è proprio in questo il discrimine per il modello di crescita perseguibile: se le condizioni generali del business e la disponibilità di risorse di cui si è dotata consentono alla “Fintech” di crescere decisamente e continuativamente, allora i vantaggi della sua natura virtuale si attestano proprio nella forte “scalabilità” del giro d’affari, trattandosi di fatto di una “internet company”, senza che i costi crescano altrettanto velocemente quanto i ricavi o comunque con pochi ostacoli fisici alla propria espansione. In tal caso possono generarsi veri e propri “unicorni”.

Se invece quelle condizioni di sviluppo appena accennate non sussistono, è possibile che le “Fintech” raggiungano anche più rapidamente la redditività del business ma difficilmente potranno raggiungere dimensioni idonee a poter competere sul mercato dei capitali (dal momento che per internet non sussistono confini geografici) per la raccolta di risorse.

Laddove non sia possibile incrementare la scala dimensionale della clientela e dei capitali disponibili ecco che in tal caso può scattare l’opzione di aggregazione con qualche istituto bancario, che molto probabilmente ha già una larga base di clientela idonea all’offerta di servizi finanziari online e già dispone altresì di ampie risorse di capitale, senza contare le problematiche di “compliance” alla normativa imposte dalla Vigilanza in materia finanziaria, di “cyber-security” e di prevenzione delle frodi, sulle quali un istituto bancario pre-esistente può già contare su ampie strutture interne e una conoscenza della normativa e delle possibilità operative, che non sono invece altrettanto forti in soggetti economici più giovani.

LE INNOVAZIONI APPORTATE DALLE FINTECH AL SISTEMA BANCARIO APPAIONONO NON SOLTANTO UTILI MA A VOLTE ANCHE NECESSARIE

La maggior parte delle banche tradizionali ancora basa il rapporto con la clientela sui propri sportelli, sul rapporto periodico con i settoristi e non ha innovato granché da decenni tale funzionalità, salvo sperare che la possibilità di accedere con la “multicanalità” ai medesimi servizi tradizionali le dotasse di una patina di innovazione.

Ispirate invece dai grandi “player” digitali nell’e-commerce o nei motori di ricerca le Fintech hanno abbondantemente preso spunto dalle numerosissime soluzioni digitali sviluppate per altre funzionalità su internet, creando un’esperienza di interazione con la clientela totalmente nuova, sviluppatissimi sistemi di rilevazione delle preferenze e, sulla base della possibilità di interrogare in tempo reale banche-dati e motori di ricerca di ogni genere (fino ai motori di intelligenza artificiale) velocissime capacità di risposta alle richieste della clientela, del tutto impensabili nelle modalità operative del sistema bancario tradizionale.

Da un certo punto di vista perciò il destino del sistema bancario tradizionale sembra essere segnato: senza entrare d’impeto nella nuova era tecnologica la clientela migliore sarà perduta e quella più giovane potrebbe mostrarsi molto scettica ad aprire un nuovo rapporto.

Stefano di Tommaso