Che la concessione delle Autostrade ai pochi gestori privati che se le sono aggiudicate più o meno in assenza di un Processo di gara pubblica sia sempre stato un affare quantomeno „misterioso“ è fatto noto. Più volte i giornali hanno gridato allo scandalo (o hanno finto di farlo) a proposito dei noti rincari delle tariffe autostradali, cresciute nell’ultimo decennio di una percentuale variabile dal 20% sino al 200%, ben al di sopra dunque tanto dell’inflazione quanto della crescita (più o meno negativa) del P.I.L. del Paese. Ma fino a ieri la nazione si era sopita nell’abitudine di tali angherie sino a non farci più caso. I quaranta morti di Genova e il nuovo clima politico invece ne hanno risvegliato la coscienza collettiva e nel mirino della speculazione è finito il maggior gruppo concessionario d’Italia in fatto di autostrade.

CHI È ATLANTIA

Atlantia è una società quotata alla Borsa di Milano che controlla un importante pacchetto di concessioni, per buona parte stradali (non solo in Italia ma anche in Brasile, Cile, India e Polonia), ma anche aeroportuali (i tre aeroporti di Roma, e i tre della Costa Azzurra francese) oltre che diversificate nei servizi di ingegneria, informatica e sistemi di pagamento e infine nelle costruzioni e pavimentazioni stradali.

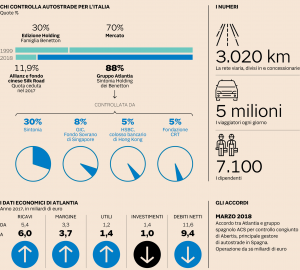

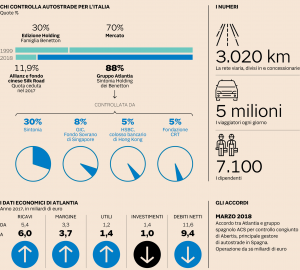

Nell’immagine qui accanto riportata si indica che i Benetton controllano la società con il solo 30% dell’88% (cioè con il 26,4%) e che la società fa utili netti dopo le tasse di 1,4 miliardi di euro (superiori agli investimenti di 1 miliardo) su ricavi di 6 miliardi (cioè circa il 23,3% del fatturato) con un margine operativo del 62% circa (del fatturato). Interessante notare che la società appartiene a privati italiani soltanto per il 19,9% del flottante che è pari solo al 45,5% del capitale azionario: dunque soltanto il 9% del capitale di Atlantia è in mano a privati Italiani, se si escludono i Benetton e la fondazione CRT. Ma anche contandoli, il totale in mano nazionale non supera il 25% del capitale e stava per divenire la metà se fosse andata in porto la fusione con ACS (autostrade spagnole) controllato dal gruppo di società di costruzione Abertis, operazione al momento in stand-by.

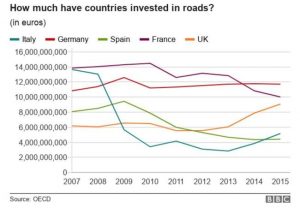

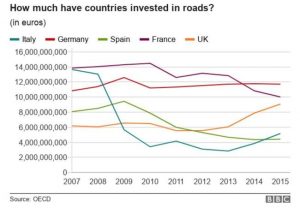

Ma ancora più interessante è il grafico che segue, da cui si evince che le nostre autostrade sono di gran lunga le più care d’Europa, una parte della quale le mette gratuitamente a disposizione di chiunque:

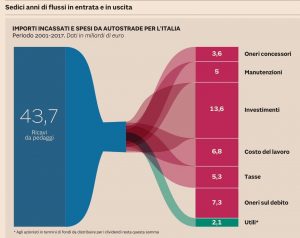

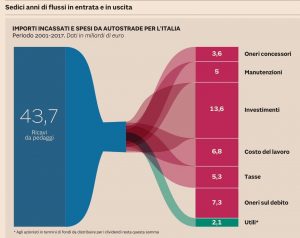

Il gruppo era già noto per la sua “vicinanza” alla politica ma quello che non era noto ai più era il fatto che i famigerati investimenti infrastrutturali che sarebbero stati a fronte degli astrusi calcoli che stavano alla base dei rincari esagerati in realtà non venivano effettuati!

Dalla polemica che infuria dopo i fatti di Genova questo è il dato che emerge più evidente e certifica la poca dirittura morale degli organismi che avrebbero dovuto controllarne l’attuazione (e delle forze politiche che vi stavano dietro), come pure di quelli di gestione della società.

Se questo fatto verrà accertato dalla Magistratura allora non sarà stata del tutto fuori luogo la “boutade” del Governo che intende revocare la concessione delle Autostrade per l’Italia (in sigla ASPI) ad Atlantia innanzitutto, la maggiore concessionaria delle Autostrade italiane con circa 3000 chilometri gestiti su quasi 6000 affidati a soggetti diversi dall’ANAS.. Ovviamente di fronte anche solo a tale rischio ipotetico tutti hanno iniziato a chiedersi quanto vale questa società (e di conseguenza quanto dovrebbe quotare il titolo in Borsa) ?

La polemica è ancor più infuocata se si tiene conto del fatto che la rete autostradale nazionale è al collasso in molti giorni dell’anno anche a causa dei ritardi nell’ampliamento delle carreggiate!

LA POSSIBILITÀ DELLA REVOCA DELLA CONCESSIONE

In teoria il Governo può avviare (come sembra aver fatto) la procedura per la revoca secondo l’articolo 9 della concessione in caso di “grave inadempienza” (tra gli obblighi assunti da Autostrade c’è infatti il “mantenimento della funzionalità delle infrastrutture concesse attraverso la manutenzione e la riparazione tempestiva delle stesse”) con una contestazione formale, dopo la quale al concessionario è concesso un primo “congruo termine” non inferiore a 90 giorni, e un “ulteriore termine non inferiore a 60 giorni per adempiere a quanto intimato ”.

In pratica dunque Atlantia avrebbe però davanti a sè almeno 5 mesi per rimettersi in regola, per poi agire in sede giudiziaria e bloccare tale possibilità. Questo spiega anche perché la stessa si è detta pronta a ricostruire il viadotto in cinque mesi (e non sei o quattro).

Ma l’articolo 9 bis della concessione prevede che “Il Concessionario avrà diritto (…) ad un indennizzo/risarcimento a carico del Concedente in ogni caso di recesso, revoca, risoluzione anche per inadempimento del Concedente”. In sostanza, lo Stato sarebbe comunque costretto a risarcire i mancati utili anche in caso di inadempienza accertata (circa € 1 miliardo di utili netti moltiplicato per i vent’anni di durata residua). Niente male per una società che capitalizza in borsa 16 miliardi ! Ovviamente si tratta di una stima della parte di utili che riguardano le concessioni autostradali italiane è sempre nel caso che la revoca le riguardi tutte.

E poi però cosa succederebbe? Assisteremmo al ritorno delle nazionalizzazioni o all’ attribuzione all’ANAS (che oggi gestisce tra l’altro 1000 chilometri di autostrada) degli altri 5870 chilometri appaltati ai privati (di cui 3000 ad Atlantia e 1200 a Gavio)? Oppure si riuscirebbe a cogliere l’occasione della revisione del pasticcio per rilanciare gli investimenti infrastrutturali di-appaltando le autostrade a coloro che sono più disposti a investire in sicurezza e ampliamenti?

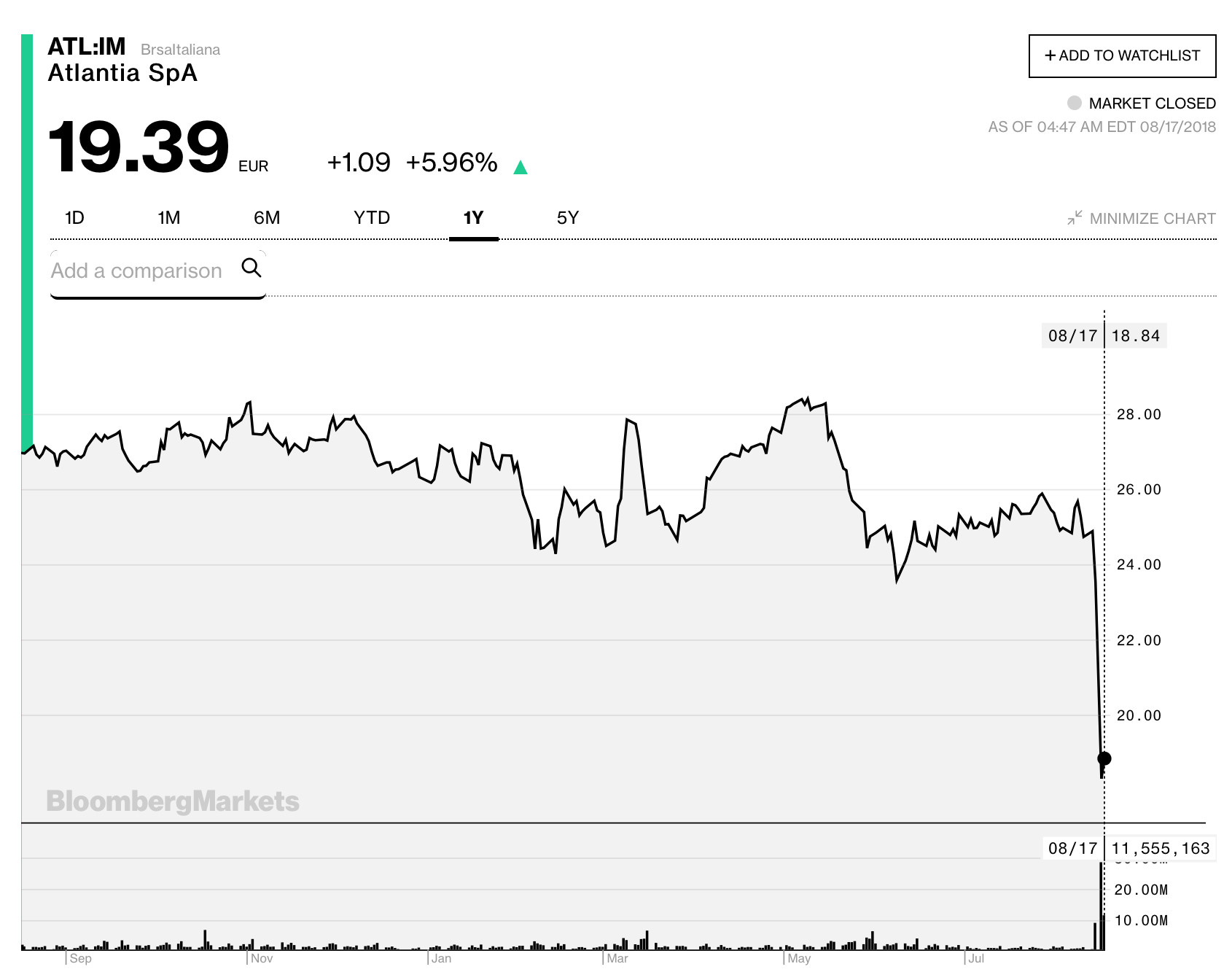

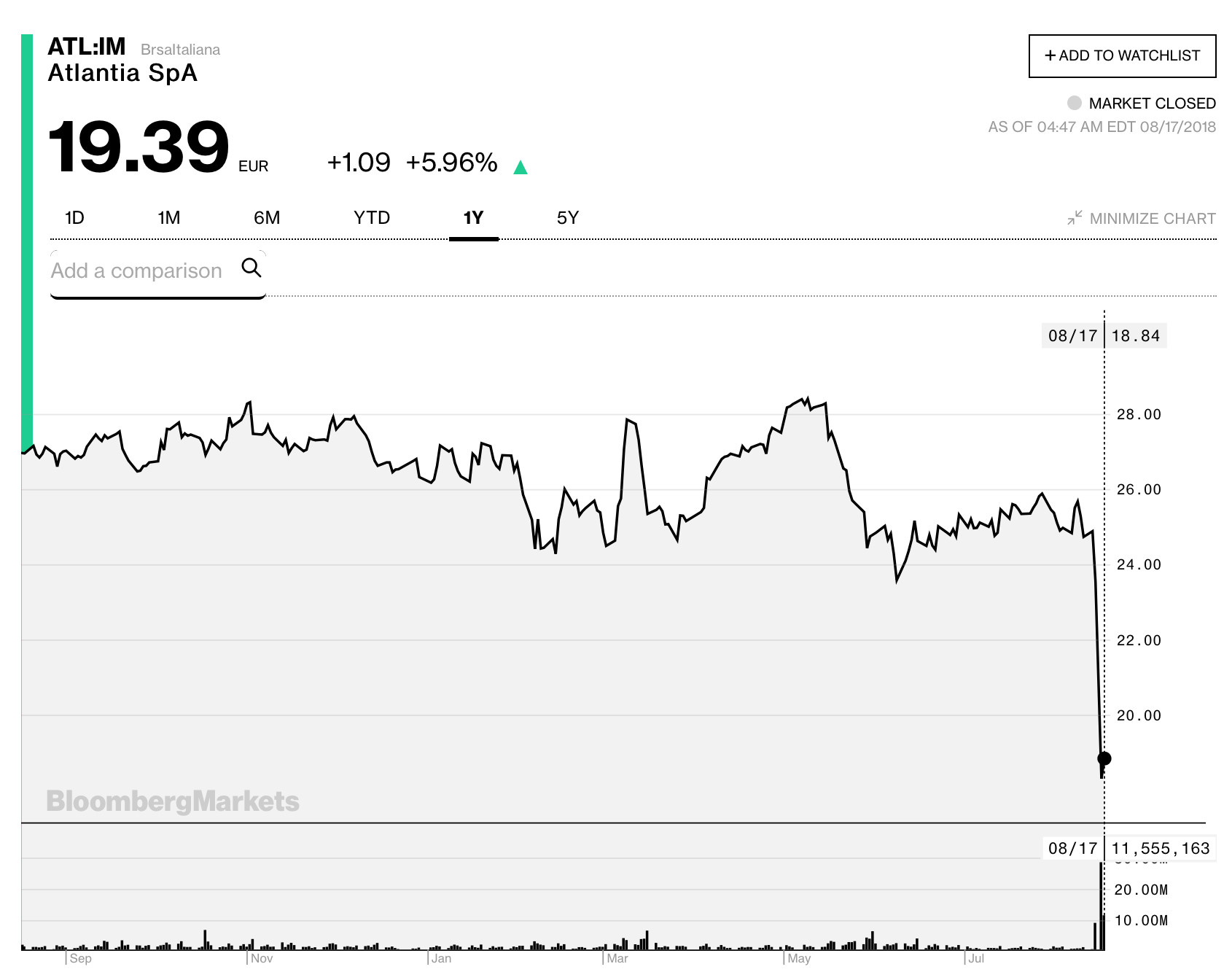

Il Governo dovrebbe brigare parecchio per offrire una sponda valida agli oltranzisti della coalizione che vorrebbero agire d’imperio nei confronti della società concessionaria. Più probabile è che venga erogata la mult più alta possibile (€150 milioni) e che il ponte venga rimpiazzato dalla medesima con una spesa di circa 1 miliardi di euro (circa 1,4 euro per azione) oltre a maggiori costi della manutenzione che potrebbero costare meno di altri 3 miliardi per un totale di circa 4-5 euro per azione. Molto meno del calo di 10 euro per azione registrato in questi giorni. Non potendo spingerci oltre nelle ipotesi, cerchiamo allora di capire meglio come il mercato vàluta questa società.

LA VALUTAZIONE DI BORSA DI ATLANTIA

Atlantia al prezzo di 19 euro capitalizza all’incirca 16 miliardi, cioè 13 volte gli utili (P/E ratio), quasi 3 volte il fatturato e 1,8 volte il valore contabile del suo patrimonio netto, dopo copiosi debiti per 28 miliardi di euro residui al 30/6 scorso è un totale dell’attivo di circa €40 miliardi.

Dunque con 3,7 miliardi di euro di EBITDA l’azienda deve sostenere un debito pari a 7,5 volte tale margine: non poco persino per un’azienda così redditizia, soprattutto se dovessero traballare le prospettive di ancora vent’anni di alto reddito e limitati investimenti (720 milioni l’anno scorso).

Se infatti la società dovesse mettere in cantiere investimenti aggiuntivi di circa 2 miliardi di euro il suo cash flow (flusso di cassa netto) diverrebbe pesantemente negativo e la società necessiterebbe di un importante incremento nei mezzi propri, più o meno di pari valore, annacquando l’attuale capitalizzazione di circa il 13%, cioè pari a quei 4-5 euro per azione di cui si scriveva più sopra.

Questo non significa tuttavia che il titolo scenderà ancora, ne che si apprezzerà per tornare alla differenza tra I 28 euro toccati in precedenza (o i 26 prima del crollo) e i 4-5 di riduzione dovuti al crollo del ponte Morandi (dunque da 21 a 23 euro per azione, ben più di quanto quota oggi il titolo), perché a completare il giudizio di valutazione intervengono molti altri fattori, a partire dalle ulteriori prospettive fino al calcolo della redditività prospettica dovuta alla pipeline di ulteriori concessioni, con in più l’incognita della possibile cancellazione “d’ufficio” (e senza rimborso) della concessione API.

Ma se anche lo Stato Italiano dovesse rimborsarle 20 miliardi questa non sarebbe necessariamente una buona notizia per Atlantia, che con quell’importo non completerebbe il rimborso dei 28 miliardi di debito. Persino questa possibilità comporterebbe la necessità di un inevitabile aumento di capitale per sostenere le altre iniziative in corso e ne deturperebbe la valutazione.

COSA PUÒ SUCCEDERE AL TITOLO IN BORSA

Inoltre la volatilità del prezzo del titolo, che sino ad oggi era stata limitata, c’è da attendersi che essa possa crescere significativamente nel prossimo futuro, a meno di una tempestiva fusione della società con qualche altro grande operatore viario internazionale, magari meglio capitalizzato (come la stessa ACS spagnola sopra citata). E senza tale prospettiva questo significherebbe inevitabilmente che la sua valutazione scenderebbe ancora un po’, a parità di tutto il resto.

Difficile perciò tracciare una previsione netta circa la valutazione del titolo, soprattutto dopo i violenti alti e bassi degli ultimi giorni e l’importante ridimensionamento già attuato dal mercato. Quello che si può dire con una certa tranquillità è che la società e anche i suoi azionisti potrebbero trovare dunque un forte giovamento nell’ipotesi suddetta di aggregazione con qualche altro grande operatore internazionale che fornirebbe serenità e sostegno al mercato finanziario. Senza la quale è invece possibile (se non probabile) che il suo Rating venga rivisto al ribasso, spingendo inevitabilmente i grandi investitori oggi presenti nella compagine azionaria di Atlantia a dover abbandonare il titolo.

In assenza di grandi e pesanti iniziative da parte del management (che però è tutto indagato per le probabili omissioni di controlli e misure precauzionali) la spirale discendente della valutazione di Atlantia potrebbe dunque proseguire a causa tanto dela possibile discesa del rating del suo debito (soprattutto in caso di completa revoca delle concessioni italiane) quanto del possibile abbandono di parte della compagine sociale per motivi “statutari”.

(nell’immagine qui sotto un dettaglio della struttura del ponte assai deteriorata dagli agenti atmosferici)

Ma diradate le nebbie dell’incertezza giuridica e gestionale (i suoi amministratori saranno sostituiti?) e gli ulteriori ribassi che ne potranno derivare, i parametri fondamentali del titolo che poi emergerebbero sarebbero probabilmente migliori di oggi, alimentando qualche ricopertura.

Per tutti questi motivi la volatilità attesa nel prossimo futuro di Atlantia è quindi ben più elevata di quella storica, ma per i fegati più forti anche l’opportunità di acquisire a buon mercato un titolo di ampio foottante e con degli ottimi fondamentali può restare valida, soprattutto se si guarda al lungo periodo, fattore essenziale per valutare correttamente la società e che lascia qualche speranza per il futuro.

Stefano di Tommaso

Nell’immagine qui accanto riportata si indica che i Benetton controllano la società con il solo 30% dell’88% (cioè con il 26,4%) e che la società fa utili netti dopo le tasse di 1,4 miliardi di euro (superiori agli investimenti di 1 miliardo) su ricavi di 6 miliardi (cioè circa il 23,3% del fatturato) con un margine operativo del 62% circa (del fatturato). Interessante notare che la società appartiene a privati italiani soltanto per il 19,9% del flottante che è pari solo al 45,5% del capitale azionario: dunque soltanto il 9% del capitale di Atlantia è in mano a privati Italiani, se si escludono i Benetton e la fondazione CRT. Ma anche contandoli, il totale in mano nazionale non supera il 25% del capitale e stava per divenire la metà se fosse andata in porto la fusione con ACS (autostrade spagnole) controllato dal gruppo di società di costruzione Abertis, operazione al momento in stand-by.

Nell’immagine qui accanto riportata si indica che i Benetton controllano la società con il solo 30% dell’88% (cioè con il 26,4%) e che la società fa utili netti dopo le tasse di 1,4 miliardi di euro (superiori agli investimenti di 1 miliardo) su ricavi di 6 miliardi (cioè circa il 23,3% del fatturato) con un margine operativo del 62% circa (del fatturato). Interessante notare che la società appartiene a privati italiani soltanto per il 19,9% del flottante che è pari solo al 45,5% del capitale azionario: dunque soltanto il 9% del capitale di Atlantia è in mano a privati Italiani, se si escludono i Benetton e la fondazione CRT. Ma anche contandoli, il totale in mano nazionale non supera il 25% del capitale e stava per divenire la metà se fosse andata in porto la fusione con ACS (autostrade spagnole) controllato dal gruppo di società di costruzione Abertis, operazione al momento in stand-by.

Dalla polemica che infuria dopo i fatti di Genova questo è il dato che emerge più evidente e certifica la poca dirittura morale degli organismi che avrebbero dovuto controllarne l’attuazione (e delle forze politiche che vi stavano dietro), come pure di quelli di gestione della società.

Dalla polemica che infuria dopo i fatti di Genova questo è il dato che emerge più evidente e certifica la poca dirittura morale degli organismi che avrebbero dovuto controllarne l’attuazione (e delle forze politiche che vi stavano dietro), come pure di quelli di gestione della società. Se questo fatto verrà accertato dalla Magistratura allora non sarà stata del tutto fuori luogo la “boutade” del Governo che intende revocare la concessione delle Autostrade per l’Italia (in sigla ASPI) ad Atlantia innanzitutto, la maggiore concessionaria delle Autostrade italiane con circa 3000 chilometri gestiti su quasi 6000 affidati a soggetti diversi dall’ANAS.. Ovviamente di fronte anche solo a tale rischio ipotetico tutti hanno iniziato a chiedersi quanto vale questa società (e di conseguenza quanto dovrebbe quotare il titolo in Borsa) ?

Se questo fatto verrà accertato dalla Magistratura allora non sarà stata del tutto fuori luogo la “boutade” del Governo che intende revocare la concessione delle Autostrade per l’Italia (in sigla ASPI) ad Atlantia innanzitutto, la maggiore concessionaria delle Autostrade italiane con circa 3000 chilometri gestiti su quasi 6000 affidati a soggetti diversi dall’ANAS.. Ovviamente di fronte anche solo a tale rischio ipotetico tutti hanno iniziato a chiedersi quanto vale questa società (e di conseguenza quanto dovrebbe quotare il titolo in Borsa) ?

Se infatti la società dovesse mettere in cantiere investimenti aggiuntivi di circa 2 miliardi di euro il suo cash flow (flusso di cassa netto) diverrebbe pesantemente negativo e la società necessiterebbe di un importante incremento nei mezzi propri, più o meno di pari valore, annacquando l’attuale capitalizzazione di circa il 13%, cioè pari a quei 4-5 euro per azione di cui si scriveva più sopra.

Se infatti la società dovesse mettere in cantiere investimenti aggiuntivi di circa 2 miliardi di euro il suo cash flow (flusso di cassa netto) diverrebbe pesantemente negativo e la società necessiterebbe di un importante incremento nei mezzi propri, più o meno di pari valore, annacquando l’attuale capitalizzazione di circa il 13%, cioè pari a quei 4-5 euro per azione di cui si scriveva più sopra.