ATTERRAGGIO MORBIDO

Lo sviluppo economico è già in deciso rallentamento nell’intero Occidente, con il rischio di una recessione nel prossimo anno, ma stavolta le banche centrali potrebbero prenderne atto per tempo. Se così fosse allora potrebbero consolidarsi le aspettative per un “atterraggio morbido” dell’economia, cosa che favorirebbe i mercati finanziari in generale e aiuterebbe a migliorare le aspettative di tutti gli operatori economici. Alcuni segnali peraltro lo stanno già anticipando…

LA MANOVRA DELLA YELLEN

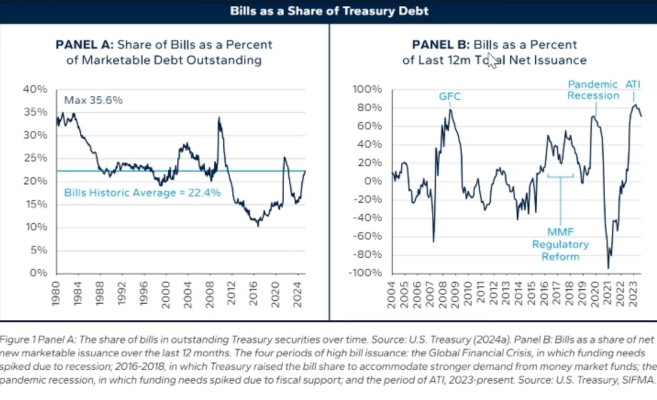

Sappiamo quanto la Banca Centrale americana (la FED) possa condizionare le aspettative dei mercati finanziari di tutto il mondo, ma non è altrettanto evidente capacità del Tesoro americano (oggi governato da Janet Yellen, non a caso in precedenza governatore della FED) di fare altrettanto. E’noto infatti che i tassi d’interesse dei titoli di stato americani a lungo termine (cioè quelli a 10 anni principalmente) hanno subìto un incremento costante nell’ultimo triennio anche a causa dell’incremento considerevole delle emissioni dei titoli del debito pubblico complessivo e del conseguente minor appetito da parte dei risparmiatori nei loro confronti. Sì veda in proposito il grafico qui sotto:

La politica del tesoro americano ha risposto a questa tendenza andando ad emettere da qualche tempo soltanto titoli a breve termine, per ridurre l‘offerta di titoli a lungo termine ed evitare che i relativi tassi d’interesse salissero troppo.

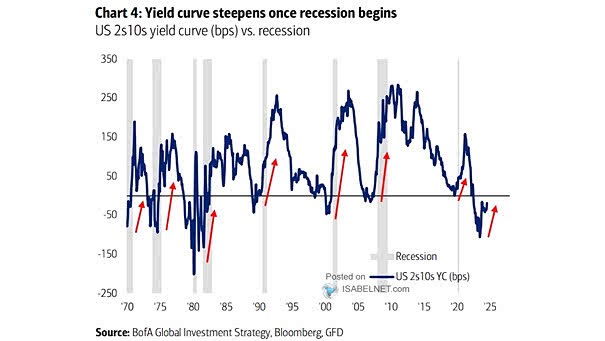

Una manovra in apparenza logica, ma che ha come conseguenza pratica quella di falsare i segnali che potrebbero venire dalla curva dei rendimenti (cioè l’andamento del rapporto tra i tassi a breve termine e tassi a lungo termine), che spesso viene utilizzata come segnale dell’arrivo di una recessione. Nel grafico qui sotto possiamo vedere come è infatti andata nell’ultimo cinquantennio.

Tuttavia, secondo un recente studio di Stephen Miran e Nouriel Roubini ( qui di seguito il link dove è stato pubblicato: https://www.hudsonbaycapital.com/documents/FG/hudsonbay/research/635102_Activist_Treasury_Issuance_-_Hudson_Bay_Capital_Research.pdf ) questa manovra ha tuttavia agito distorcendo la leggibilità dei mercati e creando un effetto simile a quello che potrebbe avere un “quantitative easing” (QE), praticato però dal Tesoro (cioè dal governo USA) e non dalla Banca Centrale, che mantiene un certo grado di autonomia e che, almeno formalmente, sta ancora praticando una restrizione monetaria, vale a dire l’opposto del QE. Questa l’immagine più significativa di tale studio:

La manipolazione della curva dei rendimenti a fini politici da parte dell’attuale amministrazione Biden ha l’ovvia conseguenza che, qualora il Tesoro di Washington non fosse intervenuto così pesantemente nello stimolare indirettamente l’economia, i tassi d’interesse a lungo termine (che influiscono in modo importante sulle valutazioni delle imprese quotate in borsa) probabilmente non si troverebbero dove sono oggi, bensì forse un punto di tasso percentuale più in alto (cioè tra il 5% e il 6%).

LE BANCHE CENTRALI POTREBBERO ANTICIPARE I ”TAGLI”

Seguendo tale ragionamento tuttavia occorre prendere atto del fatto che la curva dei rendimenti senza tale manovra si sarebbe impennata ancora di più e che dunque la probabilità di un peggioramento delle condizioni economiche americane (e probabilmente dell’intero Occidente) sia molto più elevata di ciò che sembra. Dunque che di qui a poco tempo una recessione, o quantomeno un deciso rallentamento dell’economia, sono divenute molto probabili.

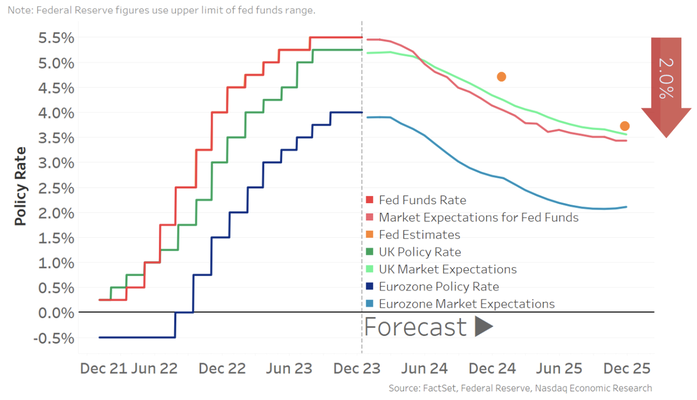

Poiché una cosa del genere non può che essere molto evidente anche per le banche centrali di tutto il mondo, è anche per questo motivo che si può ritenere forse più elevata di quanto potrebbe apparire la probabilità di un taglio dei tassi da parte della FED già nella prossima riunione di fine Luglio, nonostante la prudentissima gradualità con la quale si è mossa fino a ieri. La banca centrale americana ha infatti tenuto fermo il costo del denaro al livello fissato oramai un anno fa del 5,5%, nonostante l’inflazione si sia più che dimezzata.

UNA SETTIMANA DECISIVA

Non soltanto la Banca Centrale Europea ha invece iniziato ad abbassare il costo del denaro (prendendo atto di un rallentamento che, a casa nostra, è ancora più evidente) ma anche altre banche centrali occidentali, tra le quali la Banca d’Inghilterra, si riuniranno a breve per decidere se ridurre i tassi d’interesse ed è probabile che possano decidere di ridurre il costo del denaro.

Non soltanto: nel corso di questa settimana sono inoltre in arrivo numerosi dati macroeconomici rilevanti, tra i quali quelli riguardanti l’inflazione dei prezzi, che risulta comunque in deciso calo rispetto a qualche mese fa, nonostante la poca ortodossia delle statistiche che la rilevano. Dunque è probabile che lo scenario che il mercato borsistico americano sta già anticipando (quello della presa d’atto di un “soft landing” dell’economia e di una conseguente riduzione dei tassi praticati dalle banche centrali) si realizzi anche prima del mese di Settembre.

IL RECUPERO DEL GAP

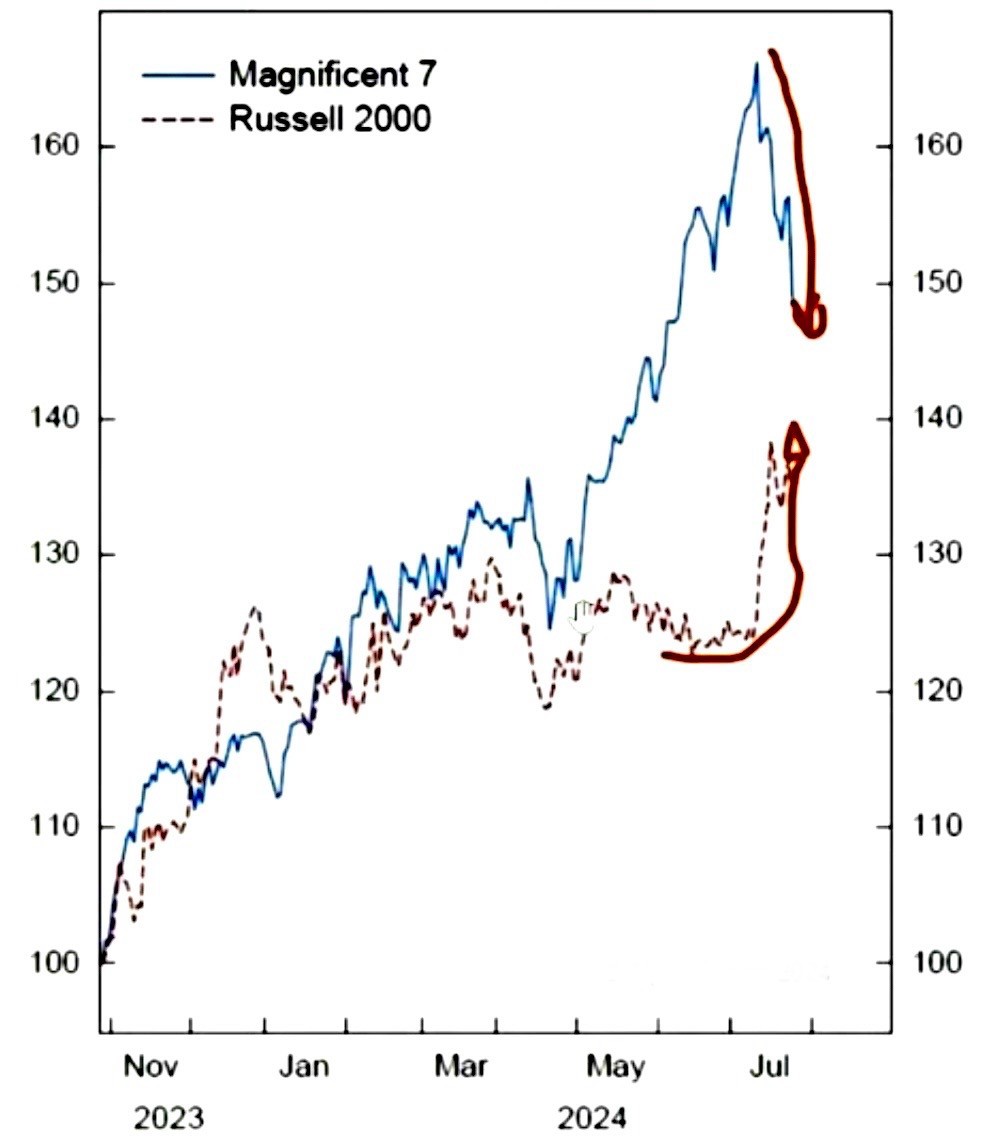

Le conseguenze di una tale manovra sarebbero peraltro rilevanti, non soltanto per il peso eccessivo del costo del debito pubblico che rischia di “spiazzare” l’economia reale, ma anche in virtù del fatto che è in atto da qualche settimana una decisa (sebbene fisiologica, data la necessità di realizzare le plusvalenze) rotazione dei portafogli dei grandi investitori, con una decisa riduzione delle quotazioni dei titoli azionari più “aggressivi” (ad esempio le grandi multinazionali tecnologiche, i cui campioni sono state sino ad oggi le cosiddette “magnificent seven” di Wall Street) e con un recupero invece delle valutazioni delle imprese a più bassa capitalizzazione (per intenderci quelle espresse dall’indice americano “Russell 2000”).

Nel grafico che segue si può notare la recente inversione di marcia di entrambe le categorie con la conseguente riduzione del divario che si era creato tra l’una e l’altra negli ultimi mesi:

LE VALUTAZIONI DELLE “BIG TECH” AVEVANO CORSO TROPPO

D’altra parte i multipli dei profitti attesi, relativi alle valutazioni espresse da Wall Street per i grandi titoli tecnologici, avevano raggiunto livelli record che non si vedevano da oltre un ventennio, che non hanno più ragione di esistere, principalmente a causa dello “sgonfiamento” della bolla speculativa relativa all’intelligenza artificiale: oggi è in corso la presa d’atto del fatto che i profitti netti delle “major” tecnologiche non poteva riuscire a seguire le aspettative che si erano instaurate. Nel grafico che segue l’andamento del rapporto prezzo/utile (Price/Earnings) delle “tech companies”:

Nella tabella che segue possiamo inoltre leggere l’andamento dei principali indici azionari del mondo, che riflette la tendenza sopra citata alla rotazione dei portafogli (al ribasso per il Nasdaq, lo Standard & Poor 500). Nel grafico che si può inoltre notare (nonostante i recenti cali) le grandi performances che molte borse hanno realizzato nel corso del 2024 (ultima colonna). Fanno eccezione la borsa del Giappone (che aveva corso troppo e dove comunque l’indice Nikkei delle principali aziende è sceso più del Topix che traccia anche tutte le altre) e quella di Milano, che era oggettivamente rimasta indietro rispetto alle altre borse.

LA CORREZIONE DEI LISTINI POTREBBE CESSARE ANTICIPATAMENTE

Ma occorre anche notare che la presa di beneficio sui titoli che sono cresciuti più potrebbe anche essere giunta al capolinea, soprattutto se le banche centrali dovessero decidere di accelerare la riduzione dei tassi d’interesse praticati fino ad oggi. In tal caso potremmo assistere alla conclusione anticipata degli assestamenti in corso e ad una ripresa generale delle quotazioni dei principali indici azionari, che nell’ultima settimana hanno in generale sofferto non poco (colonna “this week change” della tabella sopra riportata).

Qualora infatti le banche centrali dell’intero occidente dovessero intervenire tempestivamente ad abbassare i tassi d’interesse (e ne avrebbero ben donde) il mercato finanziario consoliderebbe la sua aspettativa di un “atterraggio morbido” dell’economia, senza arrivare a subire le conseguenze disastrose di una recessione, cosa che non danneggerebbe i profitti attesi delle principali imprese quotate, e con la possibilità che si adegui al ribasso anche la parte più alta della curva dei rendimenti, riducendo la spesa per interessi delle nazioni (come la nostra) che hanno il debito pubblico più elevato.

Questa possibilità implicherebbe una ripresa generale dell’entusiasmo da parte dei gestori del risparmio e una certa probabilità che i listini possano muoversi (abbastanza a sorpresa, da un certo punto di vista) di nuovo al rialzo.

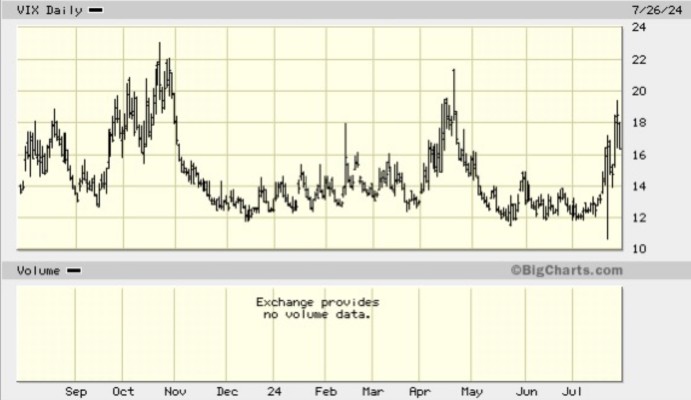

LA VOLATILITÀ POTREBBE CONTINUARE A CORRERE

Il mese di Agosto in generale ha sempre espresso d’altronde una notevole volatilità dei corsi e quest’anno la medesima (espressa nell’ultimo anno dal grafico qui sopra riportato) sembra solo essere ripartita un po’ in anticipo.

Stefano di Tommaso