CRESCE IL RISCHIO DI UNA CRISI DI FIDUCIA IN EUROPA

La scorsa settimana abbiamo osservato le prime avvisaglie della crisi di fiducia che può cogliere gli investitori sui mercati europei a seguito di importanti sommovimenti politici. Il caso della Francia ha fatto scuola. Ma i mercati non hanno ancora affrontato seriamente la sostenibilità del debito pubblico, che riguarda più o meno tutto l’Occidente e in particolare quello americano il quale, dagli attuali quasi 40mila miliardi (al debito “ufficiale” di circa 34mila ci sono da aggiungere ancora 4 Mila miliardi di dollari), si stima che correrà verso i 50mila miliardi in soli quattro anni (cioè gli anni di mandato del prossimo inquilino della Casa Bianca), mentre il prodotto interno lordo degli USA per la stessa data è stimato a 33mila miliardi dai 28mila miliardi di dollari di PIL previsti per la fine di quest’anno.

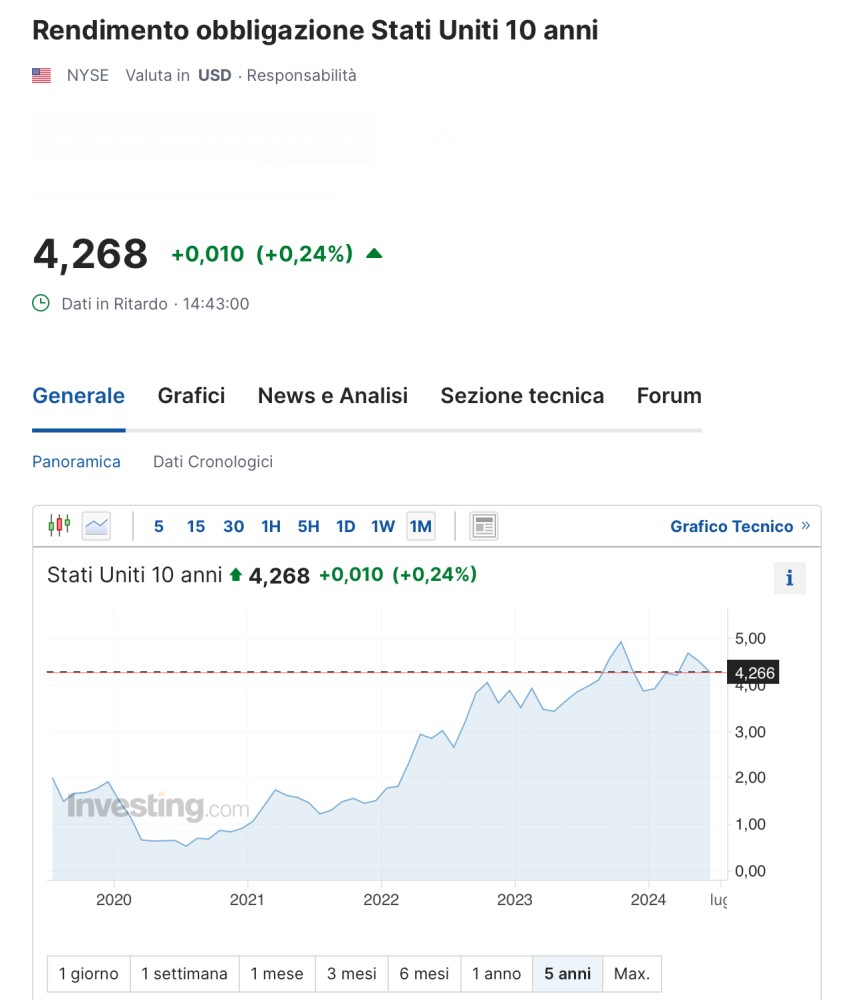

IL PROBLEMA DEI TITOLI DI STATO AMERICANI

L’esigenza di piazzare sul mercato i titoli del debito pubblico che si approssimano alla scadenza nonché quelli ulteriori per sostenere il debito aggiuntivo fa sì che i tassi del principale titolo di stato a 10 anni americano (il Treasury Bond 10 Y) stiano attualmente crescendo (oggi siamo al 4,3%, cioè 40 punti base sopra al titolo decennale italiano) e non è difficile comprendere che, se anche la banca centrale U.S.A. (la FED) dovesse decidersi presto ad abbassare i tassi d’interesse che può controllare direttamente, molto più complesso sarebbe per Janet Yellen, a capo del tesoro americano, portare verso il basso i rendimenti dei titoli di stato.

Per farlo dovrebbe chiedere alla FED di acquistarne sul mercato aperto grandi quantità, oltre a quelli che già compera per sostenere le attuali emissioni, ingigantendo parecchio il proprio attivo patrimoniale (oggi lo sta riducendo). La Yellen conosce bene la situazione e infatti al momento sta virando verso una strategia di emissioni di titoli di stato prevalentemente a breve termine, almeno fino a quando le acque dei tassi d’interesse non si saranno calmate.

L’INFLUENZA DEI TASSI SUL CAMBIO DEL DOLLARO

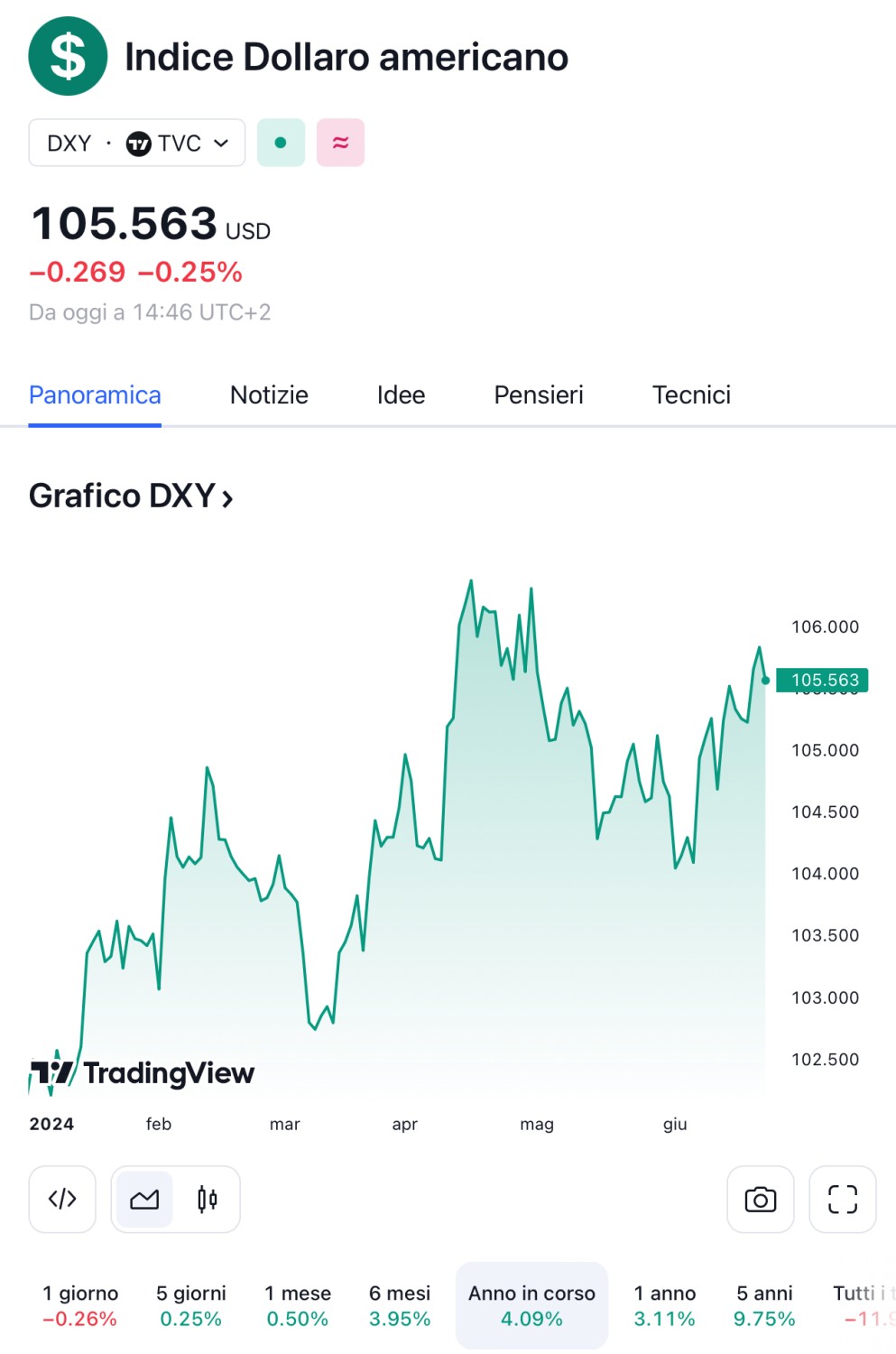

Questo però ci lascia supporre che i tassi d’interesse americani, almeno quelli a lungo termine (che poi sono quelli che contano di più tanto per la salute dell’economia quanto per le valutazioni delle imprese), resteranno probabilmente molto in alto ancora molto a lungo. Cosa che tiene elevato il cambio del Dollaro e deprime le economie dei Paesi Emergenti, i quali hanno emesso buona parte del loro debito in Dollari e dunque con la svalutazione importano dell’inflazione.

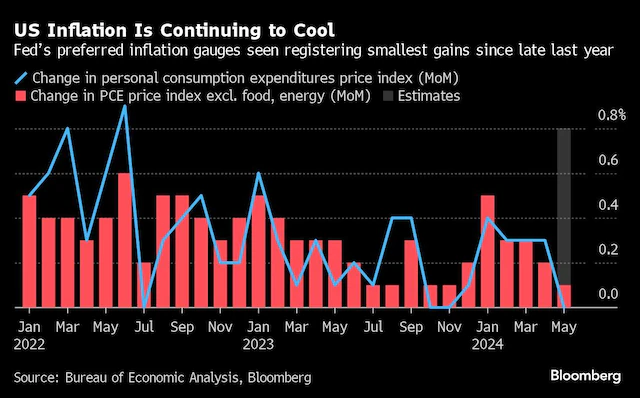

L’inflazione è l’altra grande incognita sui mercati, dal momento che le sue ultime rilevazioni statistiche -per quanto deviate su panieri di beni poco rappresentativi della realtà quotidiana- sono comunque sembrate in discesa verso il tasso-obiettivo del 2% di tutte le principali banche centrali, ma nessuno ne è ancora davvero convinto. E poi nessuno vorrebbe dover affrontare ulteriori scivoloni del cambio verso il Dollaro, dal momento che le principali materie prime e l’energia si pagano ancora col biglietto verde.

L’INFLAZIONE NON È ANCORA DEBELLATA

Sintantoché l’inflazione non completerà la sua discesa è probabile che la FED attenderà ancora a tagliare i tassi e che anche tutti gli altri Paesi occidentali terranno i loro tassi in linea con quelli americani, affaticando l’economia reale e favorendo banche e finanza. Il problema però è che i tassi elevati nel lungo periodo generano a loro volta inflazione, così come l’intervento (forzoso) delle banche centrali a sostegno delle aste dei titoli di stato aiutano la svalutazione della moneta, cioè l’inflazione. Dunque non ci sarà troppo da stupirsi se l’inflazione continuerà ancora a lungo a erodere (seppur in misura ridotta) i risparmi della gente.

Ma non si vede come ci si potrà sottrarre al circolo vizioso del debito elevato senza riuscire a tagliare pesantemente la spesa pubblica, mentre oggi l’intero Occidente va nella direzione opposta: quella di incrementarla, con incentivi all’economia e con le maggiori spese militari. L’accumulo di debito pubblico rende però l’economia vulnerabile alle crisi di fiducia, in particolare quando il debito è soprattutto a breve termine e deve essere rifinanziato in continuazione.

IL RISCHIO DI RECESSIONE

Un’altra crisi di fiducia come quella del 2008 ma focalizzata sull’Europa farebbe innalzare (invece che ridurre) i tassi d’interesse, farebbe fuggire i capitali altrove e determinerebbe una riduzione dei depositi bancari e bloccherebbe la maggior parte degli investimenti. In una parola: provocherebbe una vera recessione, a differenza di quella parziale che ha investito nel 2023 solo una metà dell’Eurozona e solo per pochi mesi.

D’altra parte la settimana scorsa abbiamo toccato con mano che questa medesima crisi di fiducia potrebbe scatenarsi nella sola Europa continentale, anche solo per la mancata continuità della linea politica di un solo Paese. Quando il debito è al limite della sostenibilità essa può divenire una logica conseguenza di ogni possibile timore aggiuntivo.

Oggi al contrario sembra proprio che la recessione l’abbiamo scampata. L’Occidente cresce (poco) ma non arretra. Nemmeno la Germania, che sta facendo un grosso sforzo per riconvertire la propria industria automobilistica. Ma le attuali tendenze di fondo appaiono a tutti gli effetti insostenibili nel lungo termine. E l’Europa che cresce meno e cavalca meno le nuove tecnologie si mostra più vulnerabile, soprattutto nello scenario peggiore, quello di un’inflazione che non demorde e di una FED che di conseguenza persevera nei tassi alti. La cui conseguenza è un’ inevitabile deflusso di capitali verso l’America, a danno tanto dei paesi asiatici quanto di quelli europei.

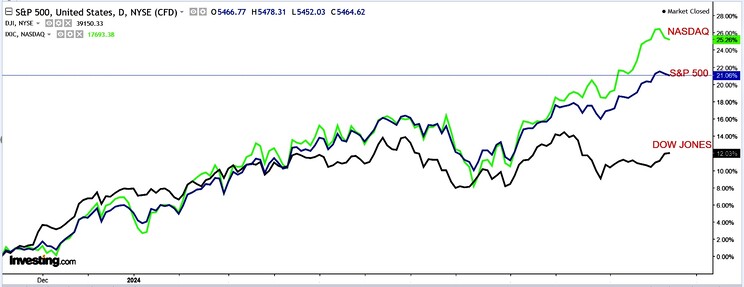

Ora, chiarita la non semplice congiuntura, c’è da considerare quali possibili impatti possono avere queste macro variabili sui mercati finanziari. Come si può vedere dal grafico sopra riportato i deflussi di capitali comportano inevitabilmente una discesa dei corsi azionari. È anche ciò che è accaduto in Francia la scorsa settimana nonché quello che può accadere nel resto del mondo se il “super dollaro” continuerà ad imperversare. In questo caso ci sarebbero un vincitore (gli U.S.A.) e molti vinti (U.E. e Giappone, nonché molti emergenti).

L’IMPATTO SUI MERCATI

Ma una potenziale crisi di fiducia sulla tenuta del sistema finanziario occidentale nel suo complesso potrebbe fare peggio: se i pochi grandi titoli che sostengono le quotazioni del Nasdaq dovessero ridimensionarsi anche il principale indice azionario di Wall Street (l’SP 500) potrebbe cadere, mentre dal grafico sottostante si può chiaramente affermare che il contributo degli altri titoli industriali alla crescita delle quotazioni della borsa americana è stato quasi nullo.

Sino ad oggi tutto si è risolto piuttosto bene (compresa la crisi francese della settimana passata) grazie ad un’ottima liquidità generale e alla costante crescita dei profitti di molte società quotate che a sua volta beneficia dell’ottima crescita economica globale che si sta sviluppando nell’anno in corso. Lo sviluppo delle economie occidentali però è oggi alimentata soprattutto dall’aumento della spesa per armamenti, che è tutto a debito. Il problema è che siamo arrivati sempre più vicini al limite estremo della sostenibilità del sistema.

L’incremento incontrollato del debito rischia di portare le banche centrali a non poter orientare i tassi d’interesse e a non poter evitare un collasso dei cambi nei confronti del Dollaro americano. Questo scenario sarebbe nuovo, poiché dal punto di vista pratico non è mai successo prima. E’ l’esasperazione della logica del Quantitative Easing degli ultimi anni che fa pensare ai governi occidentali di poter esagerare a volontà. Difficile dire quanto sarà possibile pilotare il sistema verso spiagge più sicure. Ma oggi è più probabile lo scivolone dei mercati finanziari europei, i quali sono molto basati su floride attese dei principali istituti di credito.

E se l’Europa dovesse tornare in recessione la banca centrale non potrebbe che proseguire ad abbassare i tassi d’interesse, ma a quel punto molte nuvole nere si accumulerebbero sui bilanci delle banche, riducendone le quotazioni.

Stefano di Tommaso