LA BOLLA DELL’A.I.

Per fare una premessa adeguata al difficile argomento (siamo davvero al culmine di una bolla speculativa?) aiuta rispolverare la leggenda del lustrascarpe di New York: una volta che J. P. Morgan sedette da lui e il lustrascarpe iniziò a chiacchierare di titoli in borsa, il magnate -compreso che l’umile lavoratore vi aveva investito i suoi pochi spiccioli- fu colto dal terrore e corse a liquidare tutte le proprie posizioni azionarie, salvando così il suo patrimonio dal crollo finanziario del 1929. Il suo ragionamento cinico ma realistico: se anche il lustrascarpe si ritrovava a investire in azioni, forse c’era troppo ottimismo!

SEGNALI CONTRADDITTORI

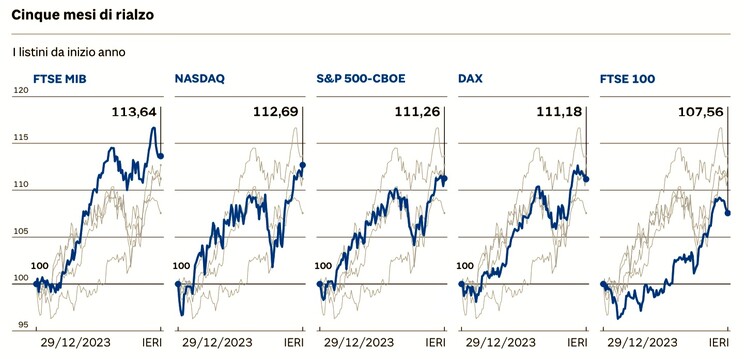

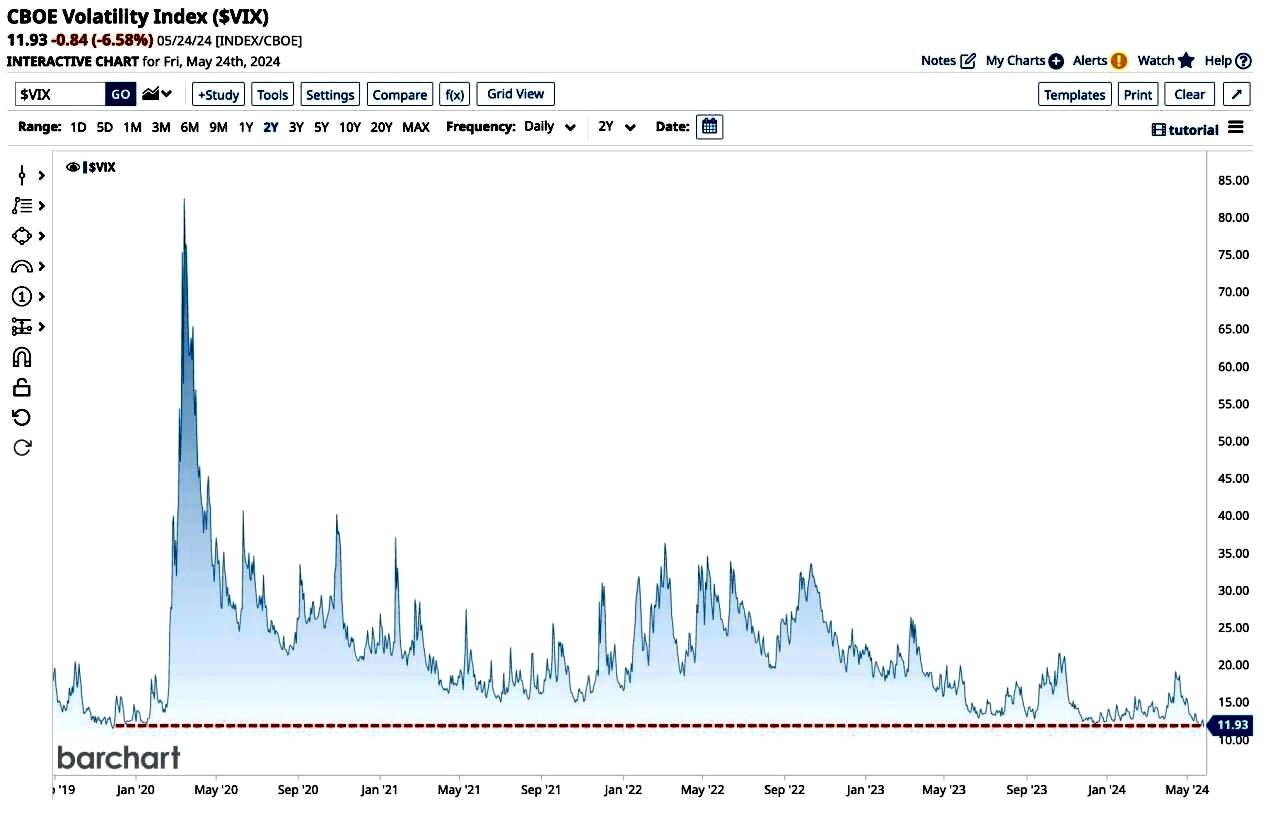

Oggi come allora troviamo segnali contrastanti che provengono dai grandi investitori, molti dei quali hanno alleggerito decisamente le proprie posizioni azionarie proprio mentre i fondi d’investimento che rappresentano i piccoli investitori sono invece ai massimi dell’assunzione del rischio! Per di più la volatilità dei corsi a Wall Street è recentemente scesa ai minimi di sempre (qui sotto il grafico) fornendo così la medesima indicazione: c’è probabilmente un eccesso di compiacenza per le quotazioni di borsa.

Non per niente secondo l’ultimo sondaggio condotto tra i fund manager da Bank of America-Merrill Lynch, la liquidità in pancia alle gestioni di portafoglio sembra oggi essere scesa ai minimi termini: il 4% del totale vale a dire il 20% in meno del valore medio degli anni passati, pari al 5%.

LE REGINE DELL’A.I.

Nel frattempo tivù e giornali celebrano i nuovi massimi dell’indice Standard & Poor’s 500 della borsa americana, raggiunti peraltro ancora una volta quasi esclusivamente sulla base degli ultimi record di capitalizzazione di alcuni grandi titoli tecnologici, quelli più legati al successo senza precedenti delle applicazioni derivanti dall’Intelligenza Artificiale (A.I.), quali ad esempio Microsoft e NVIDIA.

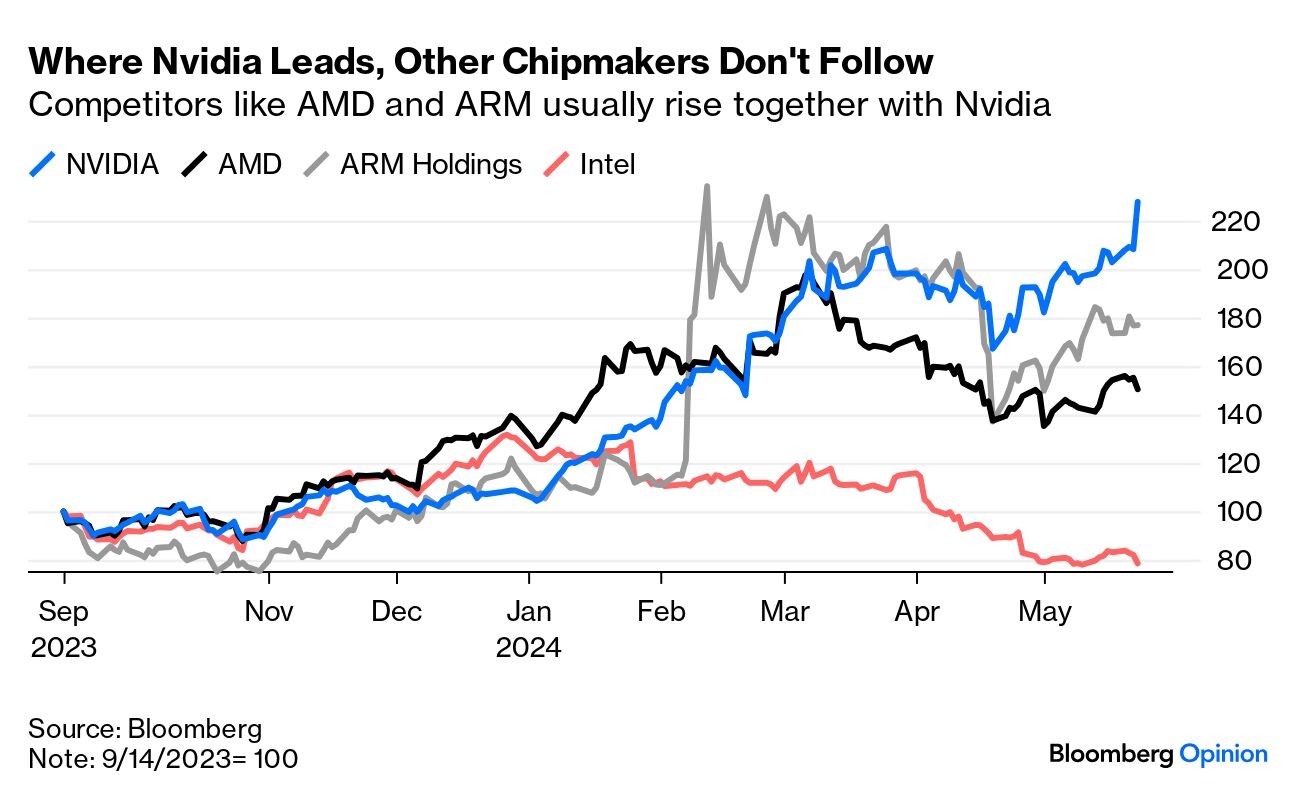

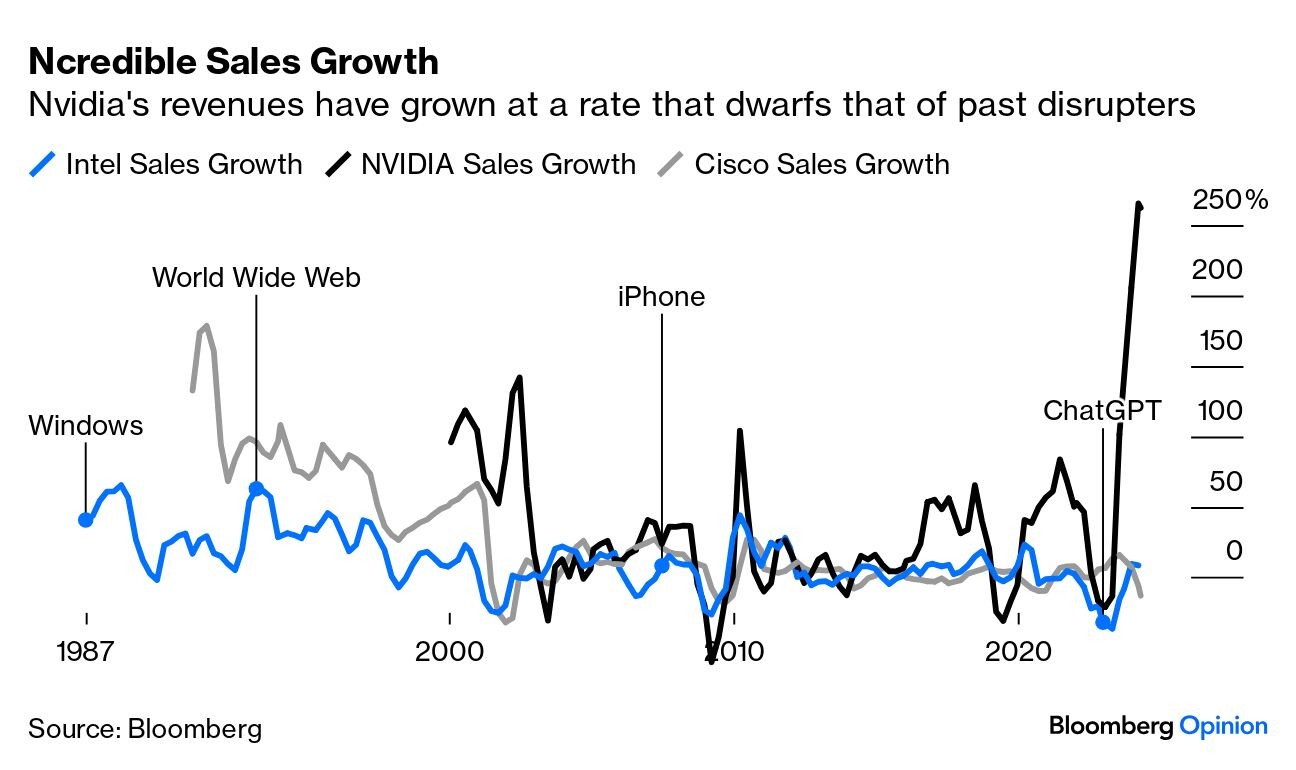

La prima delle due società è oggi quella che capitalizza di più a Wall Street: 3.100 miliardi di Dollari, dopo aver rubato il primato alla Apple che è scesa ad una “market cap” di 2.900 miliardi, e ovviamente perché controlla di fatto Chat GPT, oggi il più diffuso sistema di A.I. a disposizione del pubblico. La seconda società perché è quella che sta più beneficiando del boom delle vendite di microchip di ultima generazione (quelli necessari per i supercomputer dell’A.I.) e perché è riuscita a più che raddoppiare la propria capitalizzazione in pochi mesi arrivando al terzo posto della classifica globale con un valore di borsa che supera i 2.600 miliardi di Dollari.

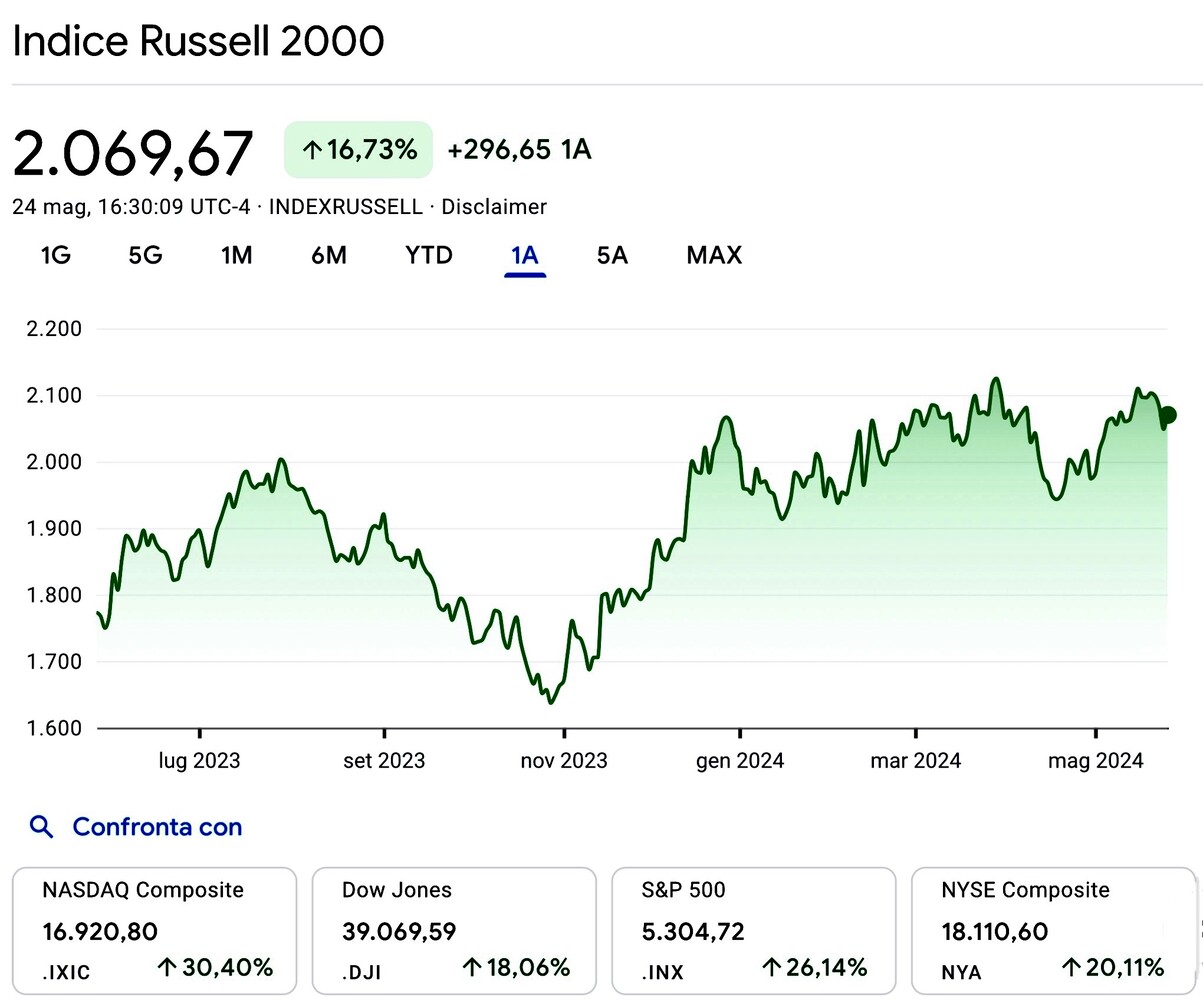

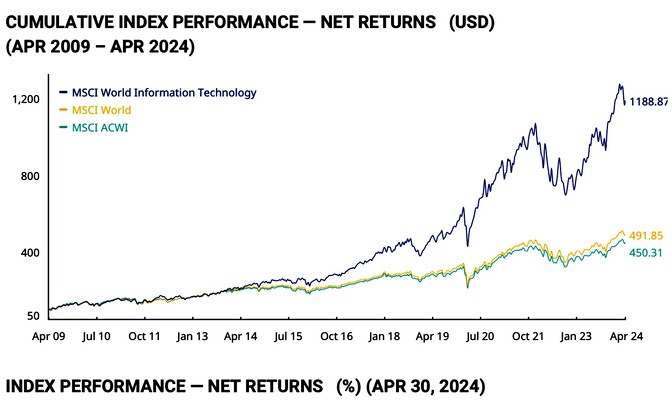

Le cose però non vanno altrettanto bene per il resto del mercato. Nella stessa Wall Street l’indice delle imprese di piccola e media taglia (Russell 2000) ha realizzato una performance molto minore (il 16% contro il 26%) come si può vedere qui sotto:

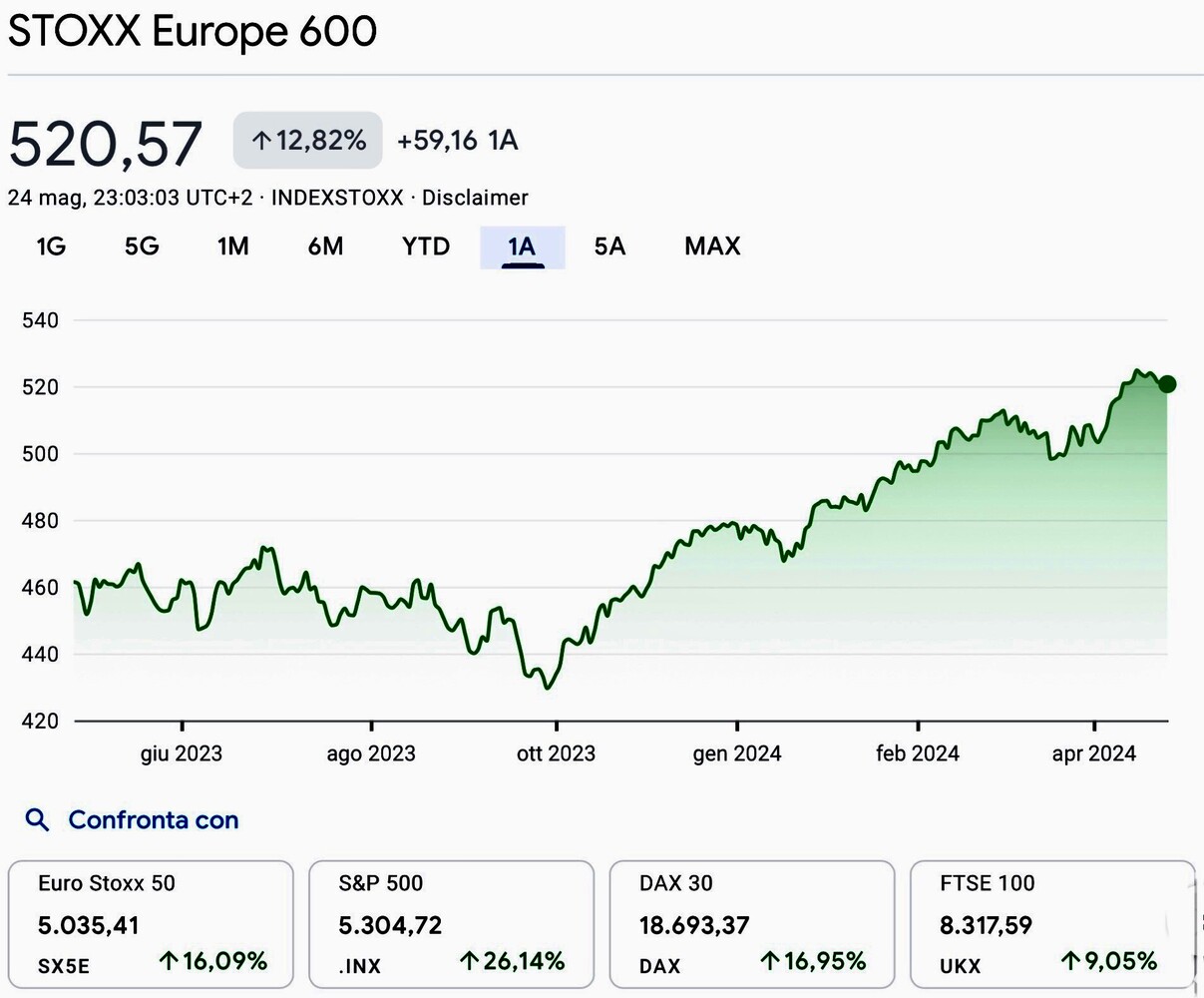

Nello stesso periodo (un anno) l’indice delle principali 600 azioni europee realizza una performance ancora inferiore (il 12% contro il 26%) come si può vedere dal grafico:

I GRANDI INVESTITORI RESTANO LIQUIDI

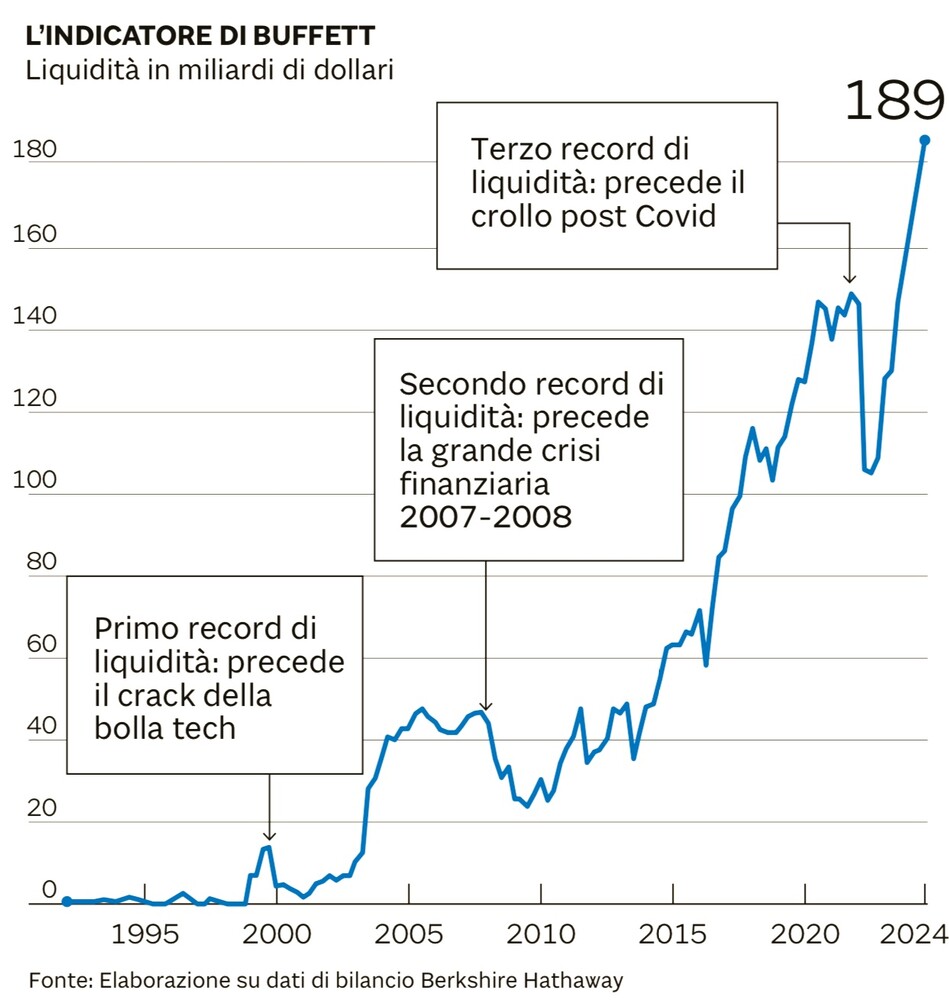

Ma soprattutto ci sono i comportamenti dei maggiori investitori internazionali che dovrebbero fare paura al mercato: da Warren Buffett che ha portato a quasi 190 miliardi di dollari la liquidità complessiva detenuta dalla sua holding Berkshire Hathaway (contro i 163 di fine 2023) (si veda il grafico qui sotto in cui si evidenzia lo straordinario tempismo di Buffett circa la liquidità accumulata in prossimità dei picchi di valutazioni azionarie), fino a Jeff Bezos che ha venduto circa 2 miliardi di Dollari di azioni della propria società (Amazon).

Insomma le straordinarie performances raggiunte dal principale mercato azionario globale e al tempo stesso i piccoli passi indietro che vediamo compiere da parte delle vecchie volpi del mercato lasciano ritenere che sia maturato nell’aria forse un eccesso di ottimismo.

MA I PROFITTI ABBONDANO

Intendiamoci: l’A.I. sta davvero creando una rivoluzione economica globale paragonabile forse soltanto a quella della digitalizzazione (di cui è peraltro la più importante delle conseguenze). Ma è altrettanto vero che la crescita impetuosa del valore di capitalizzazione di borsa dei grandi colossi tecnologici americani ha superato ogni aspettativa. Dunque si tratta probabilmente di una bolla speculativa, anche se non appare così scontato che quella bolla possa esplodere, dal momento che il mercato è divenuto molto selettivo e la crescita di valore di borsa o si accompagna a crescite altrettanto impressionanti dei profitti oppure ne vengono penalizzati, come nel caso di Intel.

È importante notare che, laddove la crescita dei profitti dovesse proseguire, la bolla speculativa intorno all’A.I. potrebbe non esplodere affatto. In questo periodo ad esempio molte imprese stanno performando meglio di quanto previsto e ciò fornisce supporto all’elevatissimo livello dell’indice americano S&P500: gli analisti stanno aumentando le previsioni sugli utili per il trimestre in corso al ritmo più rapido degli ultimi due anni. Con quasi il 90% delle società dell’indice che hanno presentato i loro bilanci per questa stagione degli utili, i risultati positivi del primo trimestre hanno spinto Wall Street ad aumentare le previsioni di profitto per il secondo trimestre 2024. Eventuali indicazioni positive potrebbero essere ulteriore benzina nel motore degli acquisti.

E ci sono buone ragioni per crederlo, anche se occorre anche tener presente il fatto che esistono al momento anche dei limiti strutturali alla diffusione dell’A.I. Il primo dei quali risiede nel forte consumo di energia degli enormi calcolatori che la mettono a disposizione. Il giorno invece in cui dovessero finalmente diffondersi a prezzi accettabili i nuovi calcolatori “quantistici” questo problema potrebbe attutirsi. Così come è possibile che cresca in maniera significativa la capacità di generare più abbondante energia da fonti rinnovabili, con la quale potranno cadere gli attuali limiti allo sviluppo delle applicazioni basate sull’A.I.

I LIMITI ALLA DIFFUSIONE DELL’A.I.

Un altro importante passo verso lo sviluppo delle applicazioni dell’A.I. risulta essere la velocità di circolazione delle informazioni in rete, a causa della vetustà delle attuali tecnologie di trasmissione rispetto a quanto sarebbe necessario per una diffusione capillare dell’A.I. La tempistica di costruzione di nuove “autostrade informatiche” al momento impone qualche strozzatura. L’eventuale possibilità di accelerare lo scambio di informazioni in rete potrebbe invece fare una grande differenza.

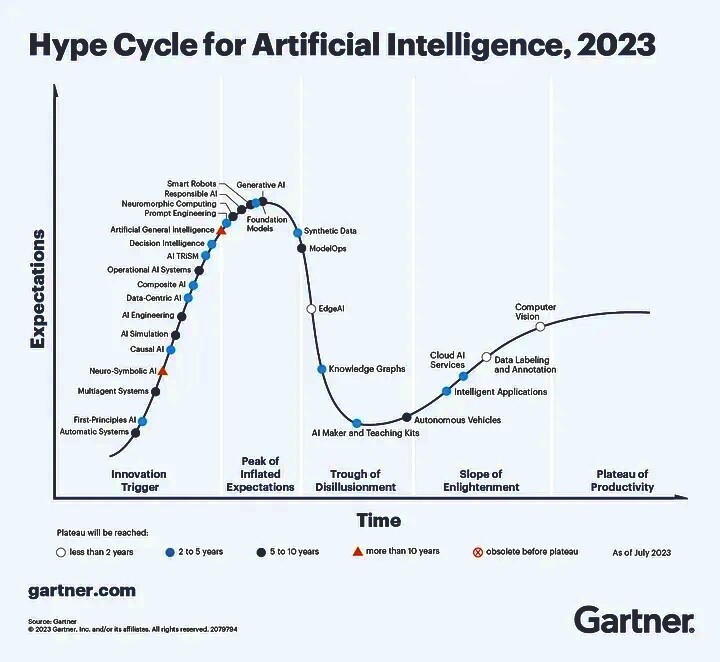

Per tutti questi motivi l’intelligenza artificiale può sì contribuire all’inaugurazione di una nuova rivoluzione tecnologica e culturale, che però non può che passare dall’allargamento di tutte le altre infrastrutture necessarie e quindi non potrà accrescersi verticalmente. Un significativo grafico redatto da GARTNER quasi un anno fa evidenziava questi concetti:

Esistono tuttavia anche ragioni diverse dagli sviluppi dell’A.I. alla base dell’attuale euforia dei mercati finanziari. Ad esempio la grande liquidità totale in circolazione, che resta elevata nonostante tutto e che sorregge molti valori.

LE BORSE SEGUONO L’ANDAMENTO DELLA LIQUIDITÀ

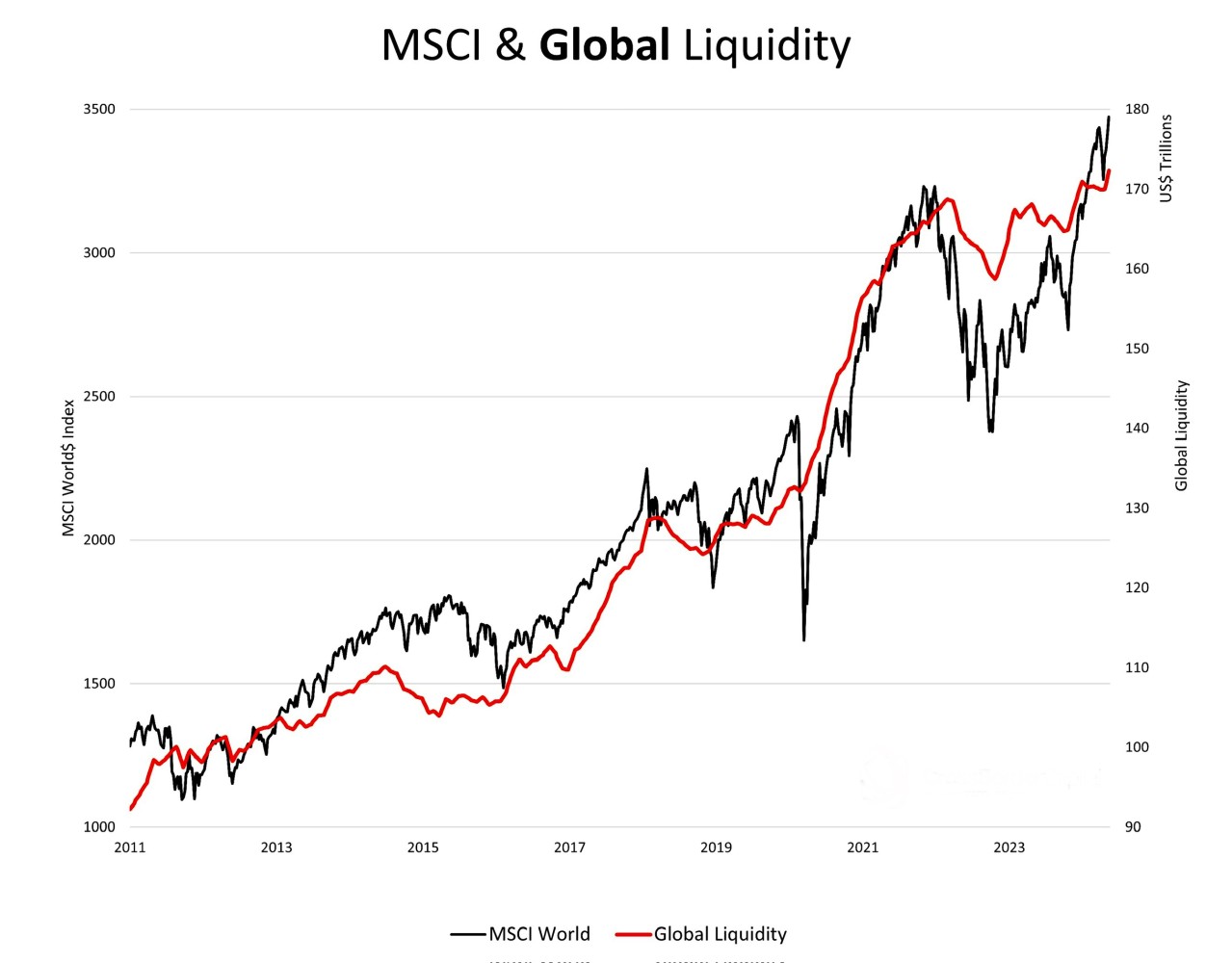

Nel grafico sotto riportato vediamo l’indice globale del valore azionario Morgan Stanley Capital International che segue negli anni più o meno esattamente l’andamento della liquidità globale.

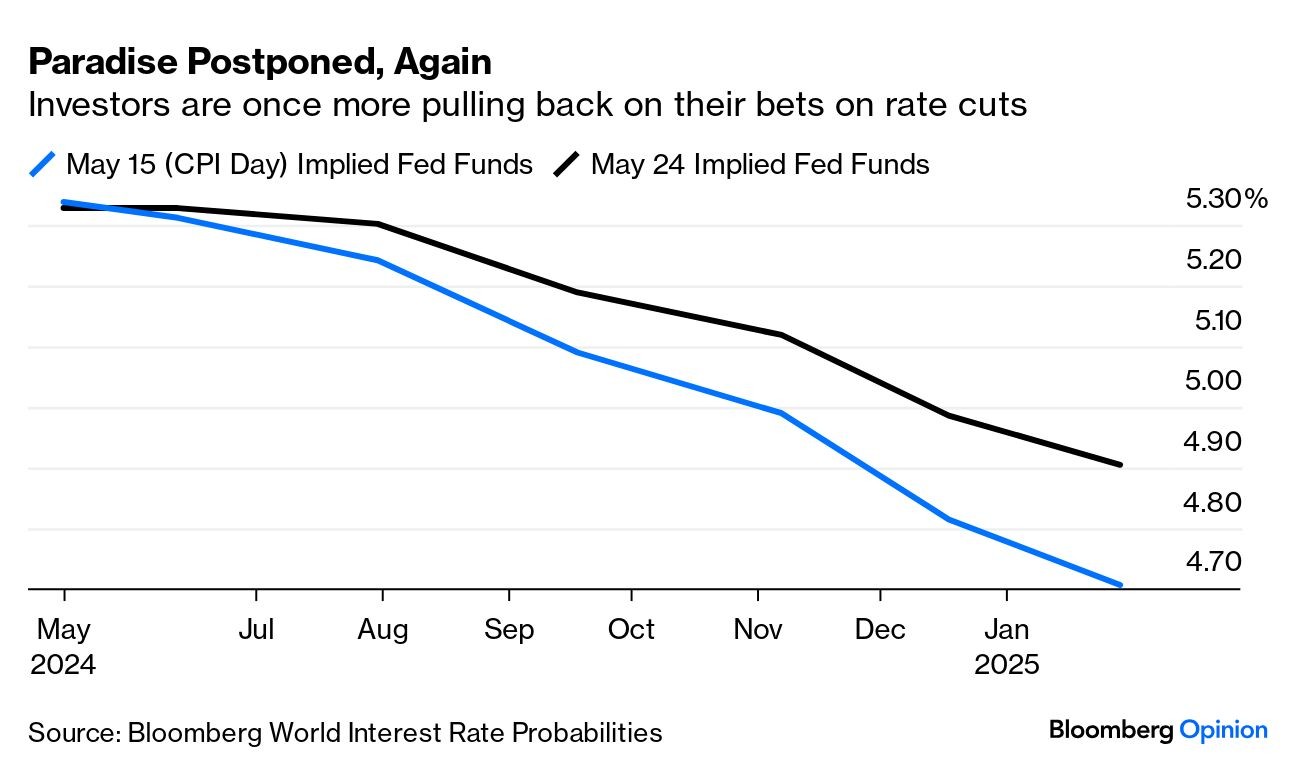

L’ottimismo delle borse peraltro si accompagna a cocenti delusioni da parte di quasi tutti gli acquirenti di titoli a reddito fisso, recentemente scesi ai minimi dal momento che i tassi d’interesse impliciti che il mercato esprime non sono calati come ci si aspettava ma anzi rimangono a livelli decisamente elevati e quasi vane sembrano risultare le aspettative circa i tagli dei tassi d’interesse da parte delle banche centrali.

Dunque il disinvestimento dai titoli a reddito fisso genera liquidità per le borse. Da questo punto di vista però potremmo oramai essere giunti al capolinea, a meno di nuove importanti (e ad oggi imprevedibili) ondate inflazionistiche che portassero i tassi ad ulteriori rialzi. A giorni ci saranno le nuove rilevazioni dell’inflazione americana.

La maggior parte delle borse occidentali, in definitiva, ha raggiunto rapidamente quotazioni elevatissime che corrispondono sì alla crescita dei profitti, ma si potranno giustificare soltanto con una loro prosecuzione e una moderata inflazione, ma al tempo stesso con una tenuta dei consumi tale da dimenticare ogni possibilità di recessione o anche soltanto di “atterraggio morbido”. Un’aspettativa di congiuntura decisamente favorevole che non è detto possa trovare fondamento nella realtà dei prossimi mesi.

Si tratta evidentemente di attese molto ottimistiche, e occorre notare peraltro che gli attuali record o di borsa sono comunque da ascrivere ad una fortissima concentrazione dei rialzi su pochi grandi titoli ed una molto minore attenzione agli altri comparti dei mercati borsistici. Per una lunga serie di ragioni è pertanto possibile che la corsa delle borse, se anche dovesse proseguire, possa prendersi una pausa.

I POSSIBILI ARBITRAGGI

Innanzitutto è cresciuto così significativamente il divario tra le blue chip tecnologiche e tutte le altre aziende che, sino a quando non dovessero calare significativamente i tassi d’interesse (e al tempo stesso dovessero rimanere immutate le prospettive di incremento dei profitti), iniziano a crearsi tali spazi per arbitraggi tra titoli sopravvalutati e sottovalutati che si può pensa resti difficile pensare a una prosecuzione pedissequa verso l’alto delle tendenze osservate sino ad oggi.

In secondo luogo occorre notare che la prima ondata inflazionistica ha costituito essenzialmente un vantaggio per le imprese poiché in molti casi ha consentito un rialzo dei prezzi di vendita più che proporzionale all’incremento dei costi. Man mano però che i salari si adeguano alla svalutazione monetaria e qualora i consumi primari dovessero rivelarsi più deboli che in passato allora molte imprese potrebbero subire l’effetto opposto: i costi di produzione potrebbero crescere più velocemente dei prezzi di vendita.

L’A.I. FAVORISCE I PAESI CHE POSSONO INVESTIRE DI PIÙ

E’ vero che molte imprese potrebbero riuscire a vincere la sfida di una maggior efficienza gestionale affidandosi alle nuove tecnologie di A.I., ma è altrettanto vero che questo potrà succedere soltanto in presenza di abbondanti capitali a disposizione per effettuare gli investimenti necessari. Una cosa relativamente probabile nei paesi più industrializzati e, al contrario, piuttosto difficile da realizzare presso molte economie emergenti. Uno scenario relativamente distopico che potrebbe tuttavia alimentarsi con l’erigersi di barriere commerciali tra Oriente e Occidente del mondo.

Stefano di Tommaso