MERCATI,GUERRE E INFLAZIONE

Cosa succede agli investimenti azionari e ai titoli a reddito fisso? La mancata discesa dell’inflazione e la guerra in Medio Oriente hanno rovinato la festa definitivamente o soltanto temporaneamente? La risposta non è semplice perché è a rischio la crescita economica globale, fino a poche settimane fa molto ben impostata in tutto il mondo e oggi a rischio soprattutto in Occidente a causa dei conflitti armati. Nel dubbio i mercati finanziari hanno innestato la marcia ridotta e prevengono l’inflazione investendo in oro e commodities. Ma lo sgonfiamento delle posizioni più speculative non è di per sé una cattiva notizia…

LA CORREZIONE DELLE BORSE

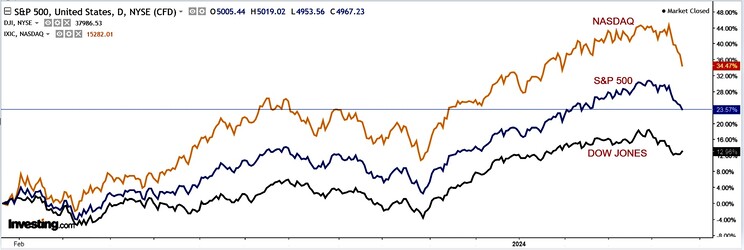

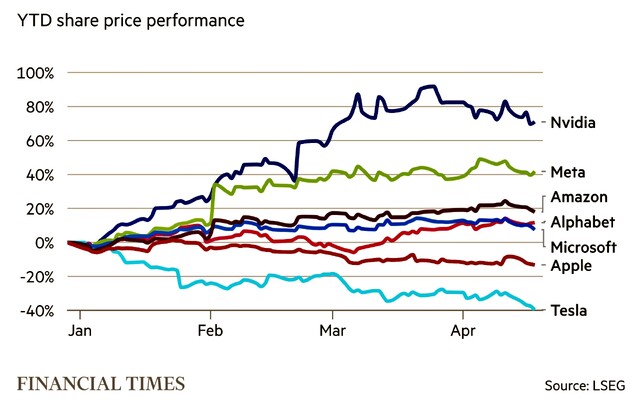

Dopo l’attacco di Israele al consolato persiano di Damasco e la mancata discesa dell’inflazione borse non l’hanno mandata a dire: non soltanto gli indici principali sono scesi dai recenti massimi del 5%, ma addirittura le grandi multinazionali della tecnologia hanno raddoppiato il ribasso, arrivando a -10%. NVIDIA, pur essendo cresciuta da inizio d’anno di circa il 70%, rispetto ai massimi toccati è sotto addirittura del 15%, dopo aver bruciato 350 miliardi di dollari di valore. TESLA è scesa addirittura del 40%.

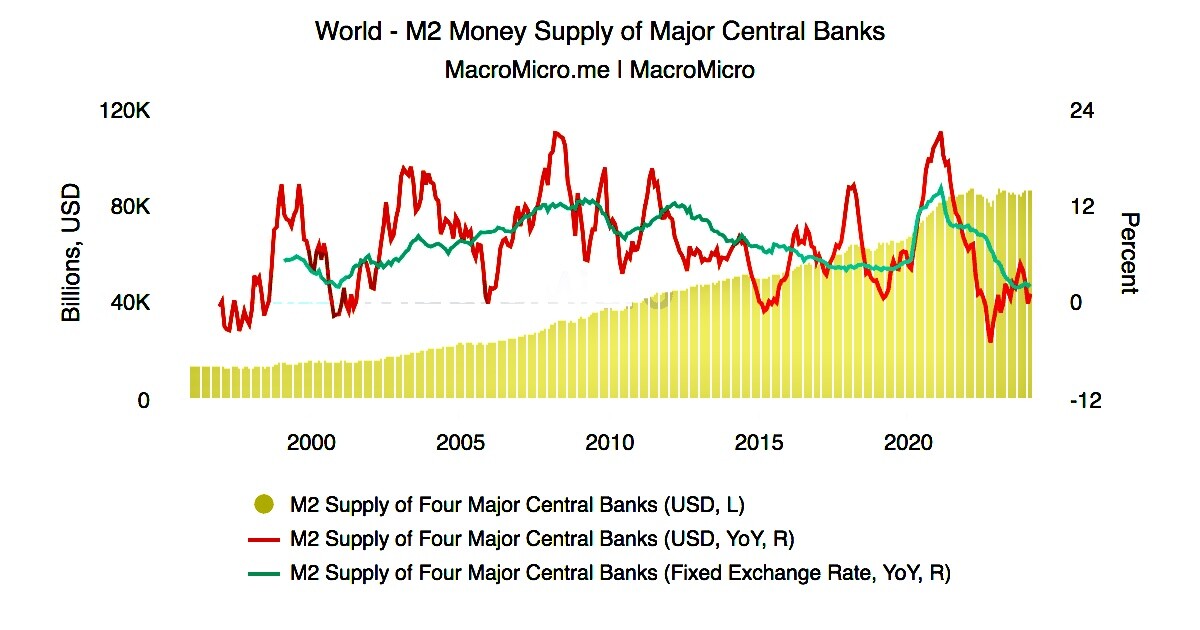

Le tensioni geopolitiche in Medio Oriente e in est Europa hanno avuto la funzione di detonatore ma in realtà le borse erano chiaramente affette da eccesso di ottimismo e attendevano soltanto qualche segnale per iniziare a invertire la rotta. E di segnali ce ne sono stati parecchi, dal calo delle vendite di microchip all’acuirsi delle tensioni geopolitiche, fino alla constatazione di un brusco calo della liquidità in circolazione.

LA VARIABILE GEOPOLITICA È IN PEGGIORAMENTO

Nella scorsa settimana parecchi episodi hanno determinato un brusco risveglio alla realtà: non soltanto attacchi e contrattacchi tra Iran e Israele (che peraltro continua imperterrito a fare molti morti tra i Palestinesi, attirandosi non poche “attenzioni” da parte del mondo arabo), ma anche il rinnovato stanziamento per la spesa militare da parte del Congresso americano (quasi 100 miliardi di dollari) che lascia temere il riacuirsi dello scontro con la Russia e con la Cina (i principali destinatari di questi fondi sono infatti, oltre a Israele, l’Ucraina e Taiwan).

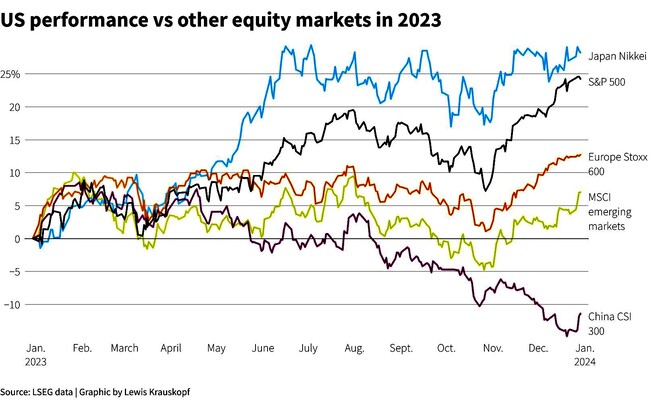

D’altra parte i mercati ne hanno ben donde. Innanzitutto la grande ondata di entusiasmo per l’intelligenza artificiale che ha portato il principale indice di Wall Street (lo SP500) oltre quota 5200 punti (lo scorso venerdì sera è invece arrivato a scendere sotto la soglia psicologica di 5000 punti) non si è mai davvero estesa al resto del mercato azionario, cresciuto invero assai poco se si escludono i “magnifici 7” (i quali notoriamente rappresentano da soli oltre un quarto del valore di capitalizzazione complessivo dell’intera Wall Street) e oggi tornato addirittura sotto la parità rispetto a inizio d’anno.

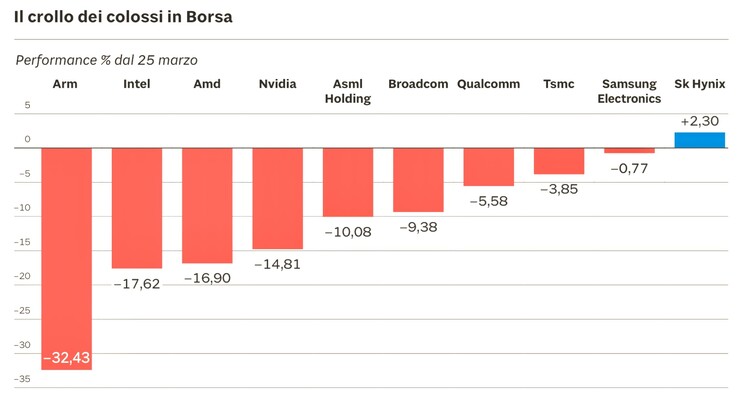

IL CALO DEI SEMICONDUTTORI PUÒ ESSERE UN BRUTTO SEGNALE

Ma soprattutto c’è un dato che pesa più di tutti gli altri sulle ”magnifiche sorti et progressive” del comparto tecnologico: la fiacca complessiva del mercato globale dei semiconduttori, nonostante l’entusiasmo dovuto agli sviluppi dell’intelligenza artificiale abbia rinvigorito la domanda di quelli più performanti. Le attese di crescita del mercato globale dei semiconduttori sono infatti state tagliate del 10% negli ultimi giorni, segnalando la concreta possibilità che questo calo rappresenti quello che viene considerato dai mercati il “canarino nella miniera”, cioè un campanello d’allarme relativo ad un rallentamento in arrivo tanto negli investimenti quanto nei consumi di tecnologia.

D’altra parte come già fatto notare buona parte della grande ondata di acquisti degli investitori si era concentrata proprio sui titoli tecnologici, per i quali dunque era da mettere in conto una volatilità dei corsi ben più alta della media. Dunque l’entusiasmo per i titoli azionari “aromatizzati” con il sapore dell’intelligenza artificiale aveva semplicemente superato ogni limite. Ma ora cosa può succedere? Il calo delle vendite di semiconduttori torna a far temere per un rallentamento generale dell’economia, notoriamente sempre più digitalizzata.

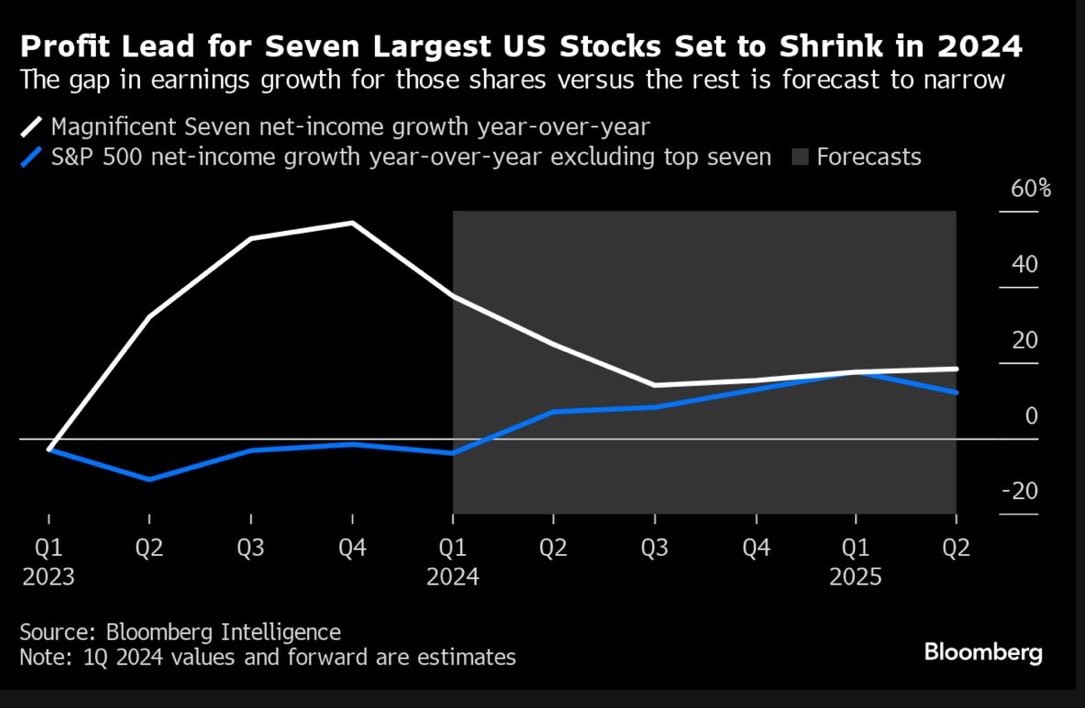

I PROFITTI DEL PRIMO TRIMESTRE SARANNO PIATTI

La stagione dei profitti del primo trimestre sta per aprirsi con le prime risultanze che verranno pubblicate a partire dalla settimana in corso, ma le stime degli analisti ci anticipano risultati piuttosto deludenti un po’ per tutti i settori. In realtà le attese per l’anno in corso restano ancora positive, ma si riducono gli eccessi recenti delle valutazioni delle grandi multinazionali tecnologiche.

I MERCATI RESTANO AL MOMENTO RESILIENTI

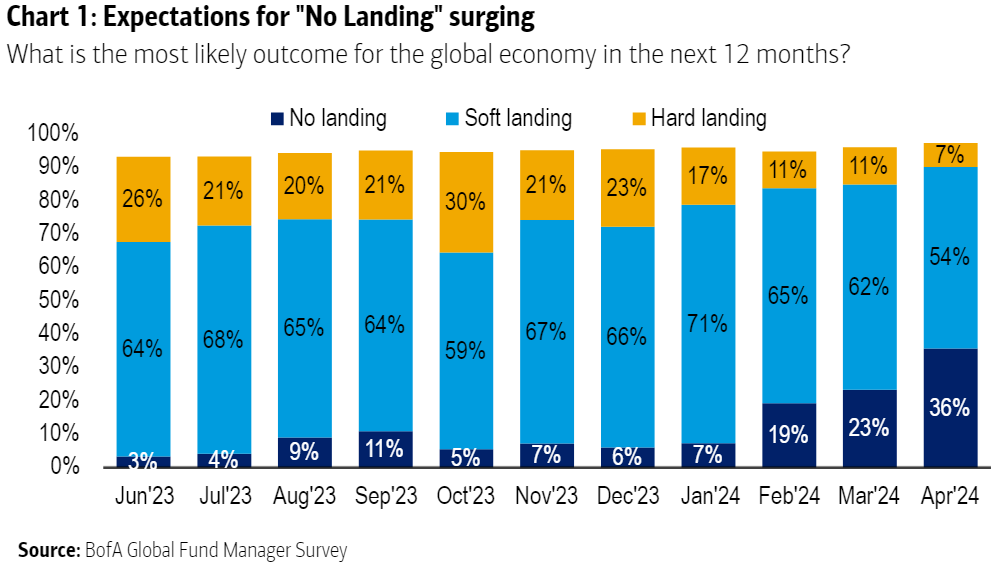

Per molti gestori di patrimoni le forti oscillazioni dei mercati di questi giorni sembrano rappresentare soltanto delle ottime occasioni per proseguire l’investimento azionario, mantenendo dunque un atteggiamento sostanzialmente favorevole, tanto nelle prospettive dell’economia quanto in quelle delle borse. Anche per questo modo di analizzare le ultime tendenze ci sono ottime ragioni, che partono innanzitutto dall’analisi della liquidità in circolazione, per poi prendere in considerazione il potenziale effetto positivo dell’attesa di nuovo rallentamento dello sviluppo economico globale: quello di un minor timore di una nuova pesante ondata inflazionistica.

È evidente infatti che, se il peggioramento del commercio internazionale e i maggiori timori di nuove guerre dovessero proseguire, allora anche i timori d’inflazione si placherebbero e lascerebbero di nuovo spazio ad attese di interventi delle banche centrali, ivi comprese le riduzioni del “tapering” in atto (cioè delle politiche monetarie restrittive) e del tasso di sconto, dunque dei tassi d’interesse a breve termine.

LA LIQUIDITÀ DEI MERCATI È CONTROLLATA DALLA FED

Almeno per gli Stati Uniti d’America ci sono inoltre fondate speranze che la liquidità in circolazione (fattore determinante per l’andamento dei mercati finanziari), sebbene non sia mai stata tanto bassa, si è progressivamente ridotta per effetto della politica monetaria restrittiva da parte della Federal Reserve, la quale -a colpi di 95 miliardi al mese- ha ridotto il suo “bilancio” di quasi duemila miliardi negli ultimi due anni.

Adesso la liquidità sta risalendo per l’effetto combinato di due fattori: da un lato l’attesa di nuove politiche fiscali di stimolo all’economia che potrebbe deliberare l’amministrazione Biden in prossimità delle elezioni (ha accumulato un “tesoretto” di mille miliardi di dollari che potrebbe spendere presto), e dall’altro lato la speranza che la banca centrale torni a immettere denaro nel sistema alimentando il sistema bancario, il quale, dato il permanere di tassi d’interesse elevati, resta indubbiamente alle prese con forti minusvalenze tanto per il portafoglio dei titoli a reddito fisso quanto per i prestiti al settore immobiliare.

Dunque negli USA tanto la prospettiva di un possibile intervento da parte della banca centrale è una buona notizia per i mercati borsistici, quanto la prospettiva di nuove politiche fiscali espansive può contribuire a mantenere elevato il tasso di crescita economica. Elementi che potrebbero incidere positivamente sui due fattori che sostengono le borse: i profitti aziendali e i “buy-back” stanziati da parte delle società quotate, che erano stati recentemente molto ridotti.

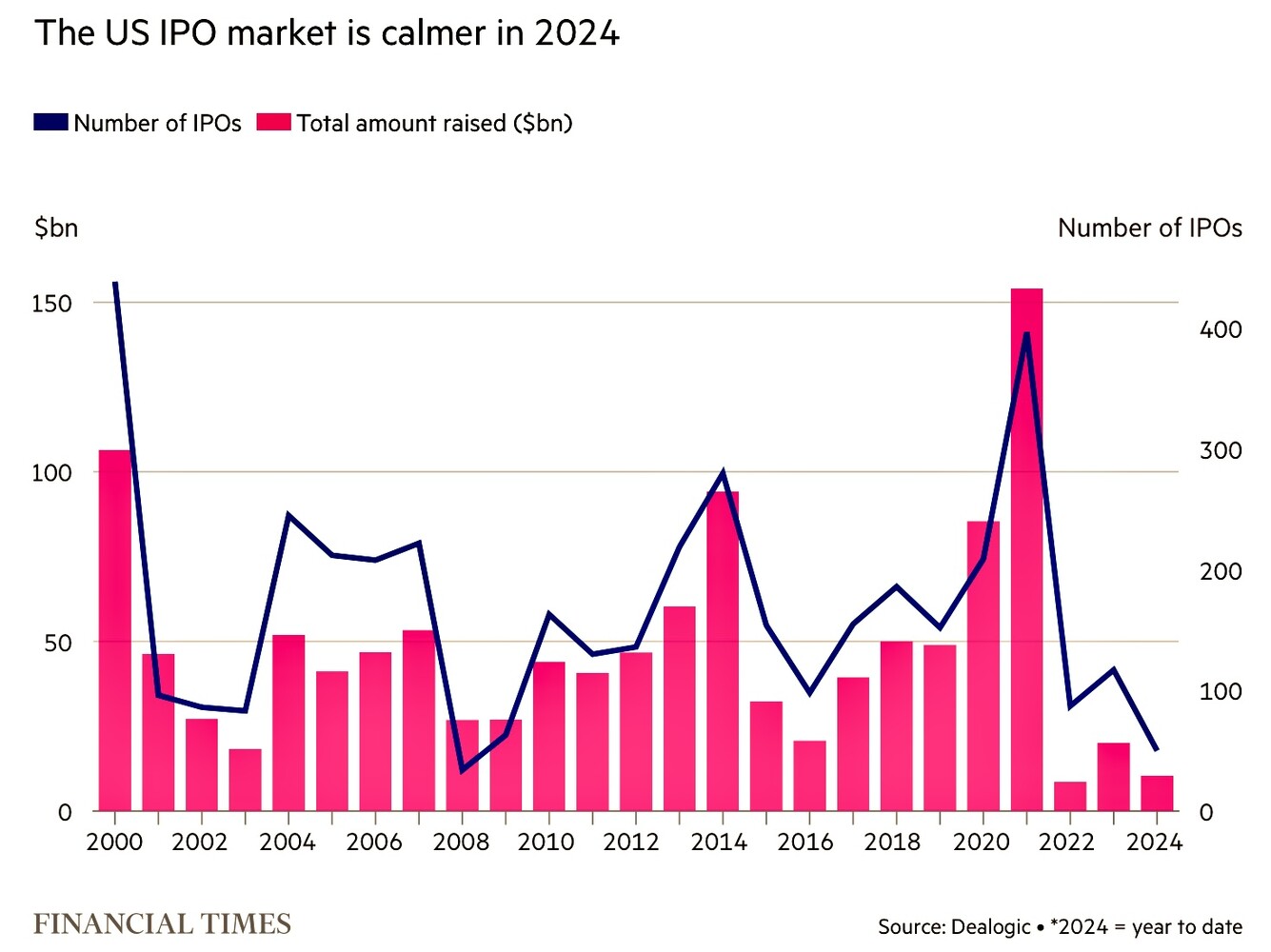

IL MERCATO DELLE “IPO” STA ANCORA SOFFRENDO

Un altro fattore di grande attenzione da parte degli investitori è la possibile ripresa delle grandi operazioni di Initial Public Offerings (IPO, cioè le quotazioni in borsa da parte di nuove ”matricole”). Negli ultimi due anni decisamente ridotte, tanto in numero quanto in valore, a seguito delle maggiori cautele espresse dagli investitori nei confronti delle Startup.

È chiaro che se la liquidità dovesse tornare a crescere forse anche le IPO potrebbero tornare ad essere oggetto di interesse da parte degli investitori, magari con aspettative di valore meno esagerate di quelle viste ultimamente. Ma se il numero ed il volume di matricole continueranno a non affluire alle borse valori allora sarebbe ancora più evidente che le prospettive del mercato azionario non sono affatto positive.

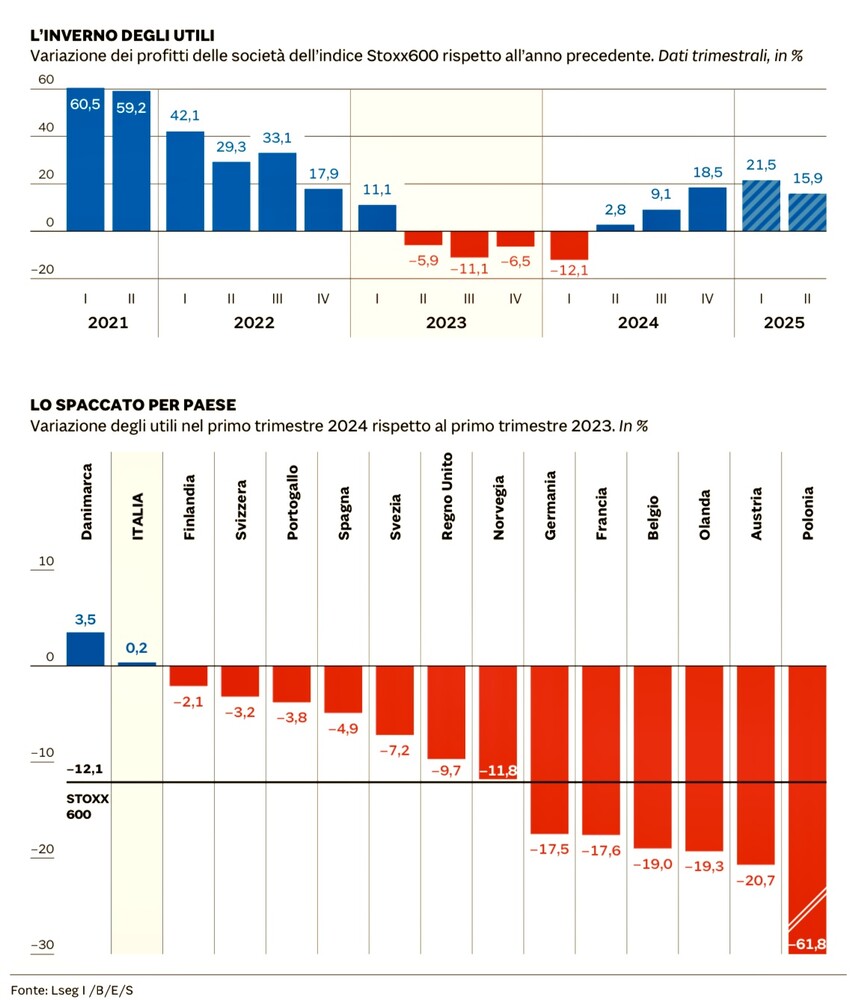

SE ATENE PIANGE, SPARTA NON RIDE

Molte delle considerazioni sin qui svolte per gli U.S.A. sono da copiare -purtroppo assai in peggio- per l’Europa, dal momento che nel vecchio continente la crescita economica media attuale è quasi nulla, e le possibili conseguenze delle possibili guerre ai suoi confini sarebbero assai peggiori con la sua forte dipendenza da fonti energetiche di terze parti. Non per niente i profitti attesi per il primo trimestre 2024 delle società quotate dello Stoxx600 sono decisamente in calo, come si può leggere dalle tabelle qui sotto riportate:

Sebbene i conti delle principali società quotate in Italia dovrebbero risultare tra i meno danneggiati dall’attuale situazione generale, comunque il quadro generale resta piuttosto negativo. Non per niente i multipli di valore sono stati generalmente meno generosi per l’Europa nel corso degli ultimi 12 mesi:

Nei prossimi giorni tuttavia molte delle incertezze qui riportate potrebbero venire a chiarire il possibile scenario per l’anno in corso, dal momento che verranno pubblicati, oltre ai profitti aziendali, i nuovi dati sull’inflazione, attesa peraltro meno persistente nel vecchio continente dove infatti la ripresa economica è quasi assente. Il rischio è quello che le tensioni geopolitiche e le loro conseguenze in termini di rialzo dei costi energetici e delle materie prime possa generare rincari a catena, quantomeno sino a tutta la prima metà del 2024.

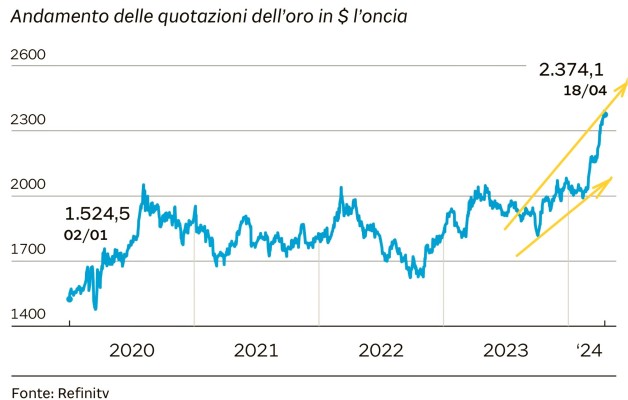

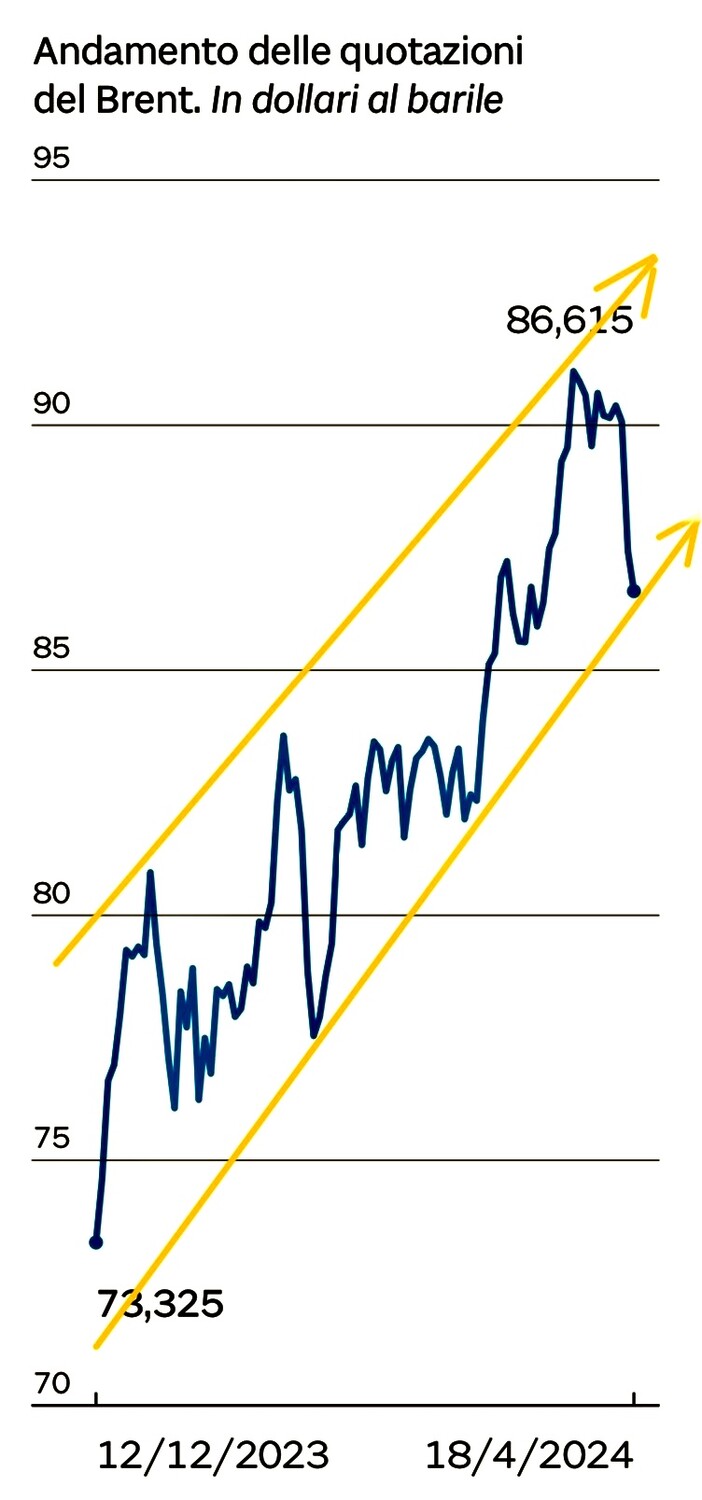

ORO E PETROLIO POTREBBERO CONTINUARE LA CORSA

Questo spiegherebbe molto bene le vere cause delle tendenze rialziste di fondo dei prezzi (in dollari) di oro e petrolio, come si può chiaramente evincere dai due grafici qui riportati:

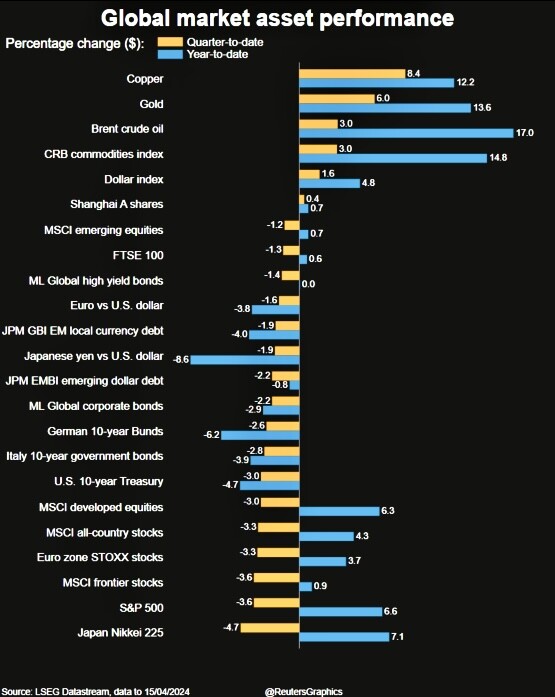

Nell’incertezza cioè gli investitori cercano sponde sicure di valore assoluto, come il metallo giallo e speculano sul possibile divario tra domanda e offerta di petrolio, soprattutto nel caso di inasprimento dei conflitti in corso. Come si può desumere chiaramente dalla performance (in dollari) trimestrale (in arancione) e annuale (in azzurro) riportata qui sotto per ciascuna della più importanti “asset class”:

Ma la diversificazione in atto significa soltanto mostrare la necessaria prudenza, tanto nei confronti dell’inflazione (che probabilmente è già molto più elevata di quanto tradiscano le statistiche ufficiali) e delle guerre. E non necessariamente una sfiducia nelle prospettive di medio-lungo termine.

Stefano di Tommaso