IL CIGNO NERO DELL’ IRAN

Il mondo intero sembrava avviato verso un percorso di crescita economica, relativamente bassa inflazione e ripresa degli investimenti infrastrutturali, essenziali per veder crescere l’economia nei prossimi 3-5 anni. E invece sabato mattina è arrivato un altro “cigno nero” (per citare un famoso libro di Nassim Taleb), con la pesante risposta dell’Iran al recente attacco subìto da Israele. Le conseguenze in termini di inflazione possono risultare notevoli.

L’AVVERTIMENTO

L’effetto voluto era soltanto quello di inviare al mondo occidentale “un avvertimento” circa il fatto che Teheran non tollererà alcun altro attacco come quello recentemente subìto al consolato persiano di Damasco. L’invio dei droni non ha fatto vittime, grazie all’intervento dei sistemi americani e di diversi altri paesi nell’intercettarli, come pure per il fatto che l’Iran ha voluto limitare (e preannunciare) la sua risposta, segnalando che la misura è colma.

COME DOPO LA GUERRA DEL KIPPUR

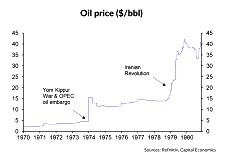

Nel vedere tuttavia le immagini dei droni sopra Gerusalemme la memoria corre alla guerra del Kippur. Correva l’anno 1973 e l’attacco a Israele durante la festività religiosa del pentimento e del digiuno costituì la scintilla per un conflitto breve ma capace di generare un importante incremento dei prezzi di petrolio e materie prime, a loro volta prodromi di un’inflazione selvaggia dei prezzi al consumo. Il risultato finale in termini economici del maggior costo del petrolio fu particolarmente devastante per diversi anni successivi.

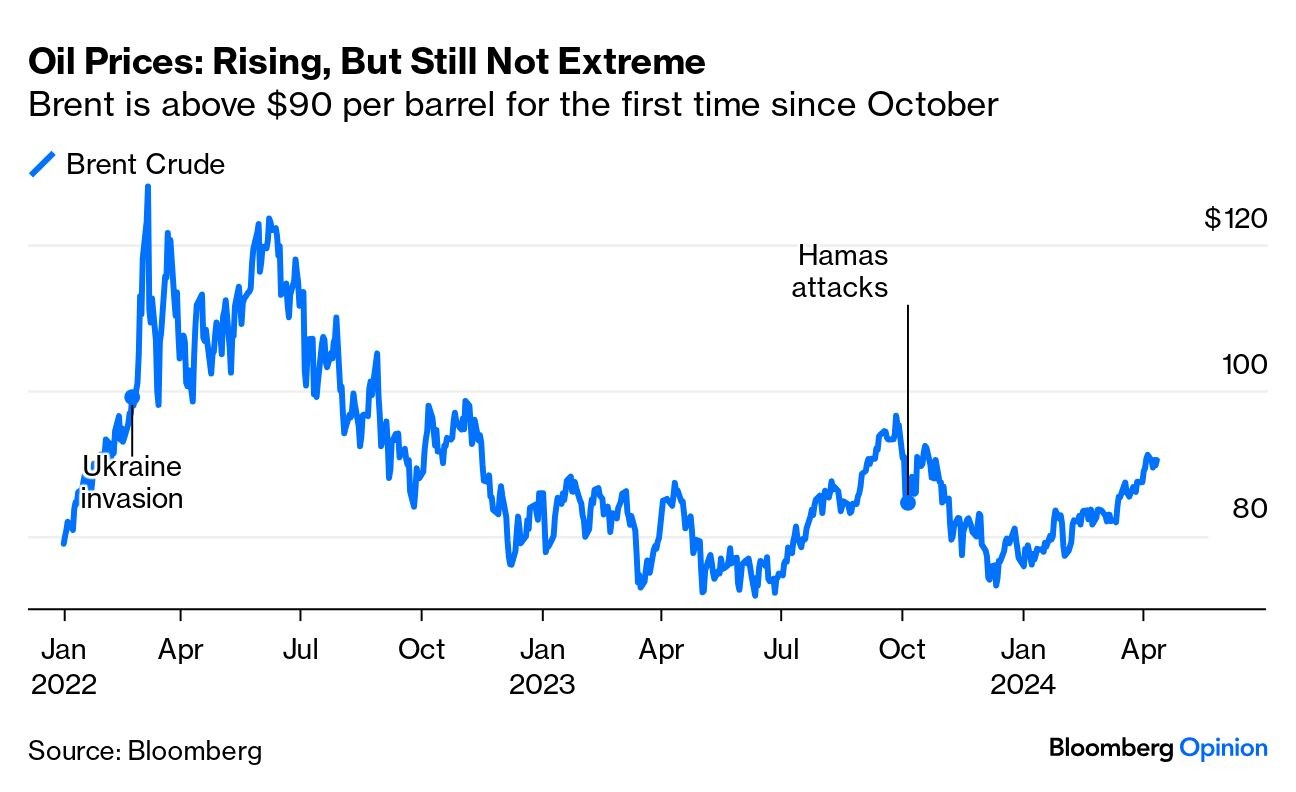

L’invio di un centinaio di droni su Israele e le eventuali rappresaglie che potrebbero proseguire da entrambe le parti (ivi compreso l’ennesimo blocco dei trasporti su nave nel Mar Rosso) hanno già scosso il mondo intero e potrebbero determinare a livello inflattivo qualcosa di simile a ciò che successe più di cinquant’anni fa tra Israele ed Egitto. Non per nulla per oggi le borse di tutto il mondo sono previste in ribasso (Tokyo ha già chiuso sotto dell’1% stamane) mentre dollaro, petrolio e criptovalute sono decisamente in rialzo. È ragionevole inoltre temere un’ulteriore risalita dei prezzi di quasi tutte le commodities (derrate, materie prime e semilavorati essenziali) in ragione quantomeno del maggior costo dei trasporti e poi della necessità di aumentarne le riserve strategiche.

IL NUOVO RISIKO GEOPOLITICO

Oggi la situazione potrebbe risultare addirittura più complessa di cinquant’anni fa: innanzitutto c’è appena stato un importante rincaro delle materie prime nel 2022-2023 che ha avuto come conseguenza una prima ondata globale di inflazione non ancora peraltro del tutto rientrata. In secondo luogo il Medio Oriente è in fiamme per l’operazione militare su Gaza con il tacito benestare occidentale. Inoltre anche l’Europa orientale vede un’escalation in corso del conflitto con la Russia con la previsione di un probabile coinvolgimento delle truppe NATO. Infine anche l’Estremo Oriente resta agitato per le tensioni tra Cina e USA (dove Taiwan è quasi soltanto una scusa). Insomma si rischia la terza guerra mondiale dell’Occidente nei confronti di un’alleanza di paesi “Brics” che continua ad allargarsi, e i mercati finanziari stavolta sono costretti a prenderne atto.

Una risposta, quella di Israele, certamente dovuta per sgominare un’importante organizzazione terroristica, ma anche assai sproporzionata e dunque estremamente pericolosa, nei confronti dell’intero Islam globale, per l’eccesso di morti e distruzione che ne è conseguito.

CHI CI GUADAGNA E CHI CI PERDE

Non è del tutto fuori luogo intravedere un filo conduttore tra le diverse problematiche geopolitiche, dal momento che esse portano le materie prime, l’energia e i beni rifugio ai prezzi massimi di sempre e che trainano una forte ripresa della spesa militare (attuale e soprattutto prospettica). Non è difficile infatti -come dicono gli inglesi- “follow the money” vedere cioè chi ci guadagna (gli U.S.A. ad esempio, che non soltanto sono i principali produttori di armamenti, ma esportano anche petrolio e gas). E non è nemmeno difficile cogliere chi sono i Paesi che ne risultano più danneggiati: quelli del bacino mediterraneo ad esempio, come pure quelli dell’est europeo e le economie intorno al Golfo d’Arabia.

Non per nulla i prezzi dell’oro, del Dollaro e del petrolio appaiono in ascesa verticale mentre l’Euro è in ritirata persino nei confronti di tutte le altre valute. Le tensioni geopolitiche alimentano poi inesorabilmente il rincaro (anche in termini di dollari) delle materie prime e dei combustibili fossili. Un rialzo dei prezzi che era già iniziato prima della “retaliation” iraniana. Ora con i nuovi blocchi navali ed i conseguenti ovvi rincari nei noli dei trasporti la situazione può soltanto peggiorare.

BORSE PIATTE D’ORA IN AVANTI?

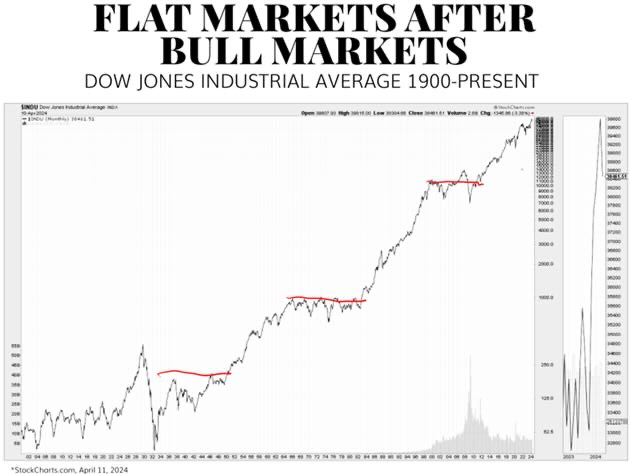

Come reagiranno i mercati finanziari? Male, appunto, ma sarebbe sbagliato ritenere che d’ora in avanti si rischi un “sell-off” generalizzato (alla condizione che le tensioni non vadano troppo in là). Il problema peraltro non sono le borse, che pur dovranno prendere atto di una prospettiva assai peggiorativa ma che dall’altro lato continuano a celebrare le conquiste della nuova tecnologia dell’intelligenza artificiale. È infatti ragionevole immaginare che -davanti a una situazione cambiata in peggio- le borse non continueranno la loro corsa. Con gli episodi di sabato mattina l’era di Goldilocks sembra dunque venire archiviata.

Ho letto peraltro uno spunto interessante da parte di Mauldin Economics (pubblicato prima degli eventi di Sabato) che richiama una tendenza storica ricorrente: dopo un lungo periodo di ascesa dei valori di borsa, c’è da attendersi un probabile periodo di volatilità e sostanziale stasi dei corsi. Come richiamato nel grafico di lunghissimo periodo sopra riportato.

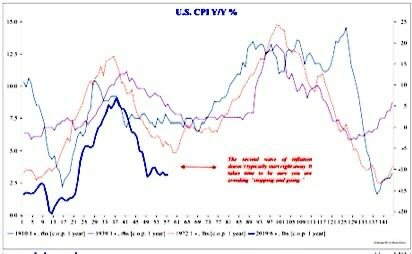

il problema vero è che quando si innalzano i costi delle materie prime, dell’energia e dei trasporti, allora -tempo qualche mese- si innesta una nuova ondata di inflazione dei prezzi al consumo che rischia di travolgere ogni precedente scenario strategico. Non soltanto d’ora in avanti i tassi d’interesse potrebbero non scendere, ma addirittura rischiano di riprendere a salire ancora, come peraltro sta già succedendo dall’inizio dell’anno sul fronte del mercato secondario dei titoli di stato americani ed europei.

LA SECONDA ONDATA

Un recente studio sulle serie storiche dell’economia fatto da Strategas (citato da Jason de Sena Trennert) indica infatti nel 90% la probabilità che, dopo una prima ondata di inflazione sopra il 6%, se ne possa registrare una seconda del medesimo tenore. E se guerre, attacchi e disastri geopolitici danno anche una mano, allora dall’elevata probabilità di una nuova ondata inflattiva, si rischia di passare alla certezza assoluta! Se ciò fosse, le rosee prospettive di crescita economica globale di cui si discuteva sino a ieri, dovute ai profitti derivanti dalla crescente spesa militare alla grande liquidità in circolazione, potrebbero lasciare il posto a una maggior volatilità delle borse e a altri rialzi dei rendimenti impliciti dei titoli a reddito fisso. Uno scenario sostanzialmente diverso da quello che stavamo iniziando a dare per scontato fino a soltanto una o due settimane fa.

Una cosa è tuttavia piuttosto probabile: l’impennata della volatilità dei mercati, colti ancora una volta alla sprovvista dal cigno nero di un conflitto allargato con sempre maggiore probabilità a tutto il Medio Oriente e all’Europa orientale e alle prese con la possibilità che si riducano i profitti di quasi tutte le imprese al di fuori delle grandi multinazionali tecnologiche.

Stefano di Tommaso