LA “NUOVA NORMALITÀ” TRA SVILUPPO,GUERRA,INFLAZIONE

Difficile argomentare qualcosa riguardo della congiuntura attuale: una delle più difficili da interpretare degli ultimi decenni: lo sviluppo dell’economia globale sembra inarrestabile, ma purtroppo anche la deriva bellica appare inevitabile, e ovviamente il mix delle due cose sembra la miscela perfetta per far esplodere una seconda ondata di inflazione che è già annunciata dai rincari di derrate e materie prime, energia e beni-rifugio, ma che potrebbe proseguire la sua corsa ben oltre le attese.

POCO SPAZIO PER I RIBASSI DEI TASSI…

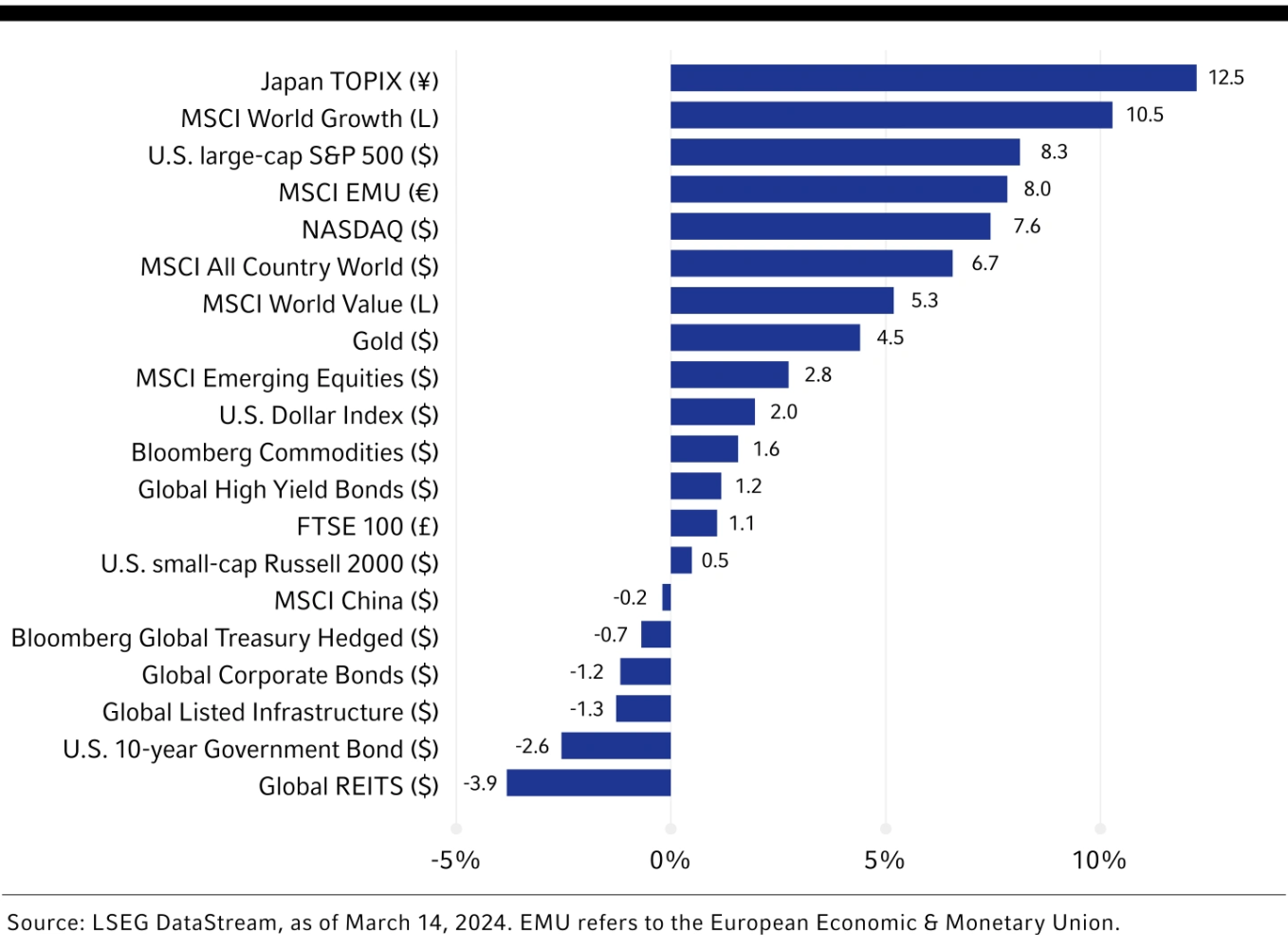

In questa situazione le borse non possono che festeggiare, anche perché potranno godere dell’ennesima rotazione dei portafogli che tenderà a privilegiare i titoli azionari rispetto a quelli obbligazionari e quelli difensivi rispetto a quelli eccessivamente pro-ciclici, anche perché in una situazione come quella che si prospetta ci sarà ben poco spazio per importanti ribassi dei tassi d’interesse.

…E POCHI EFFETTI PRATICI!

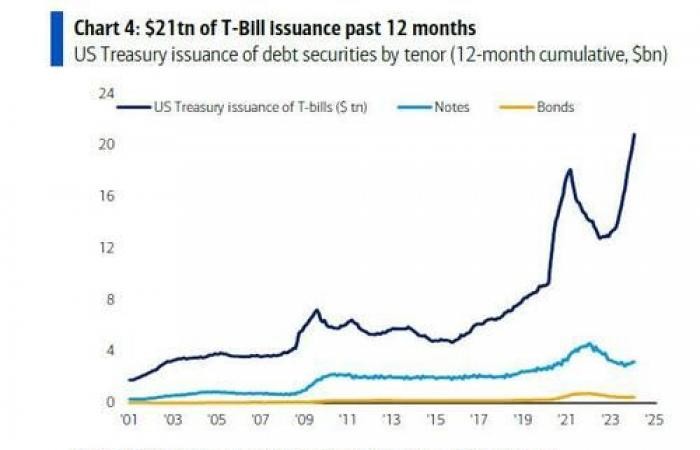

Anzi: se anche le banche centrali li opereranno, essi probabilmente saranno “forzati” da motivazioni politiche (dare una mano all’Amministrazione Biden che si ricandida), ma rischieranno di agire esclusivamente sulla parte a breve termine della curva dei tassi, andando di fatto in controtendenza rispetto ai rendimenti dei titoli di stato (cioè quelli a medio-lungo termine) che stanno continuando a crescere.

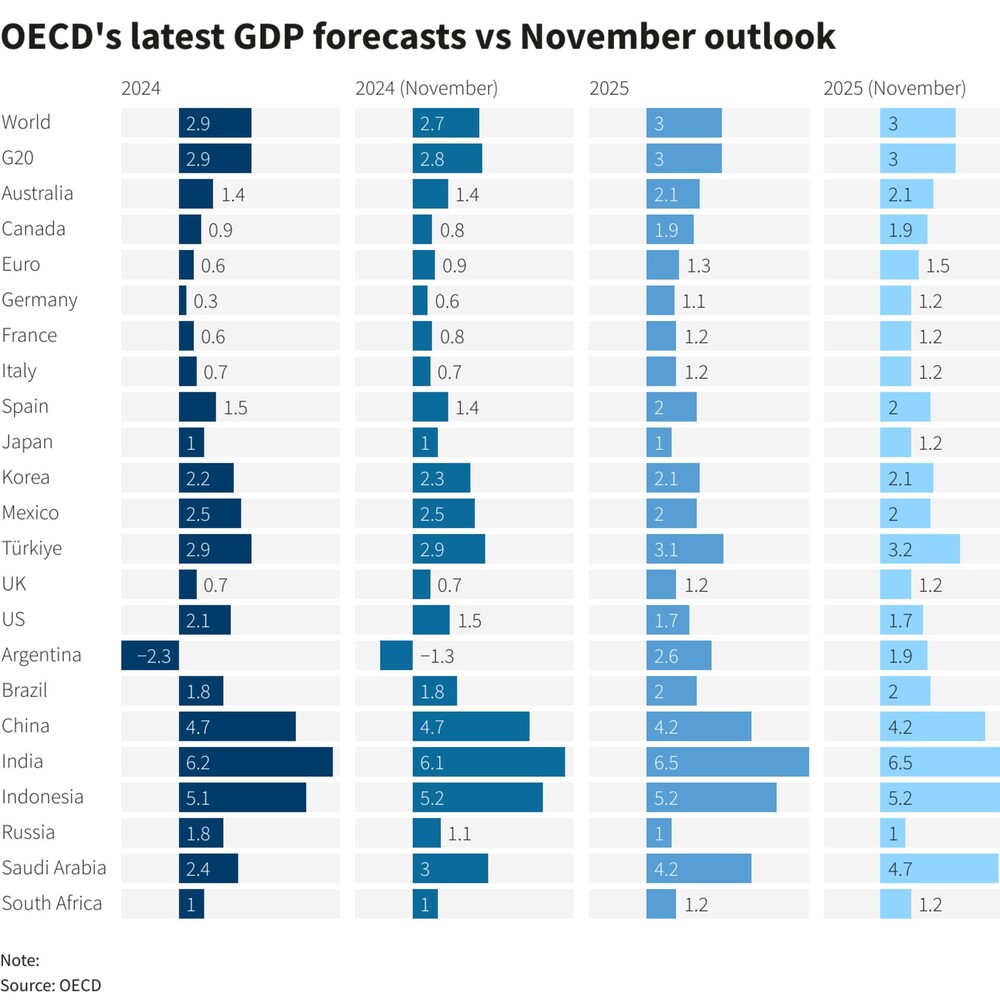

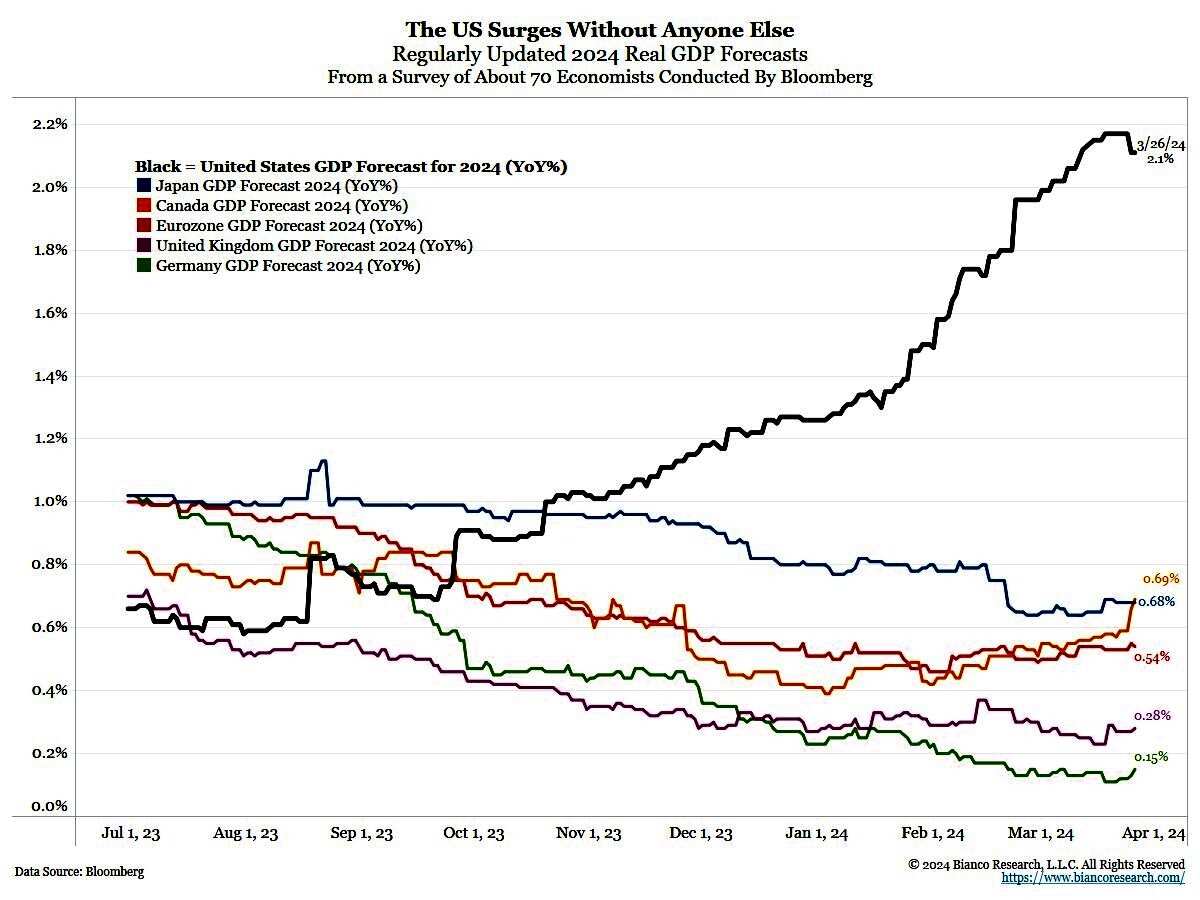

SUSSIDI E SPESA MILITARE SOSPINGONO IL PIL

A dire il vero però il problema derivante dalla mancata discesa dei tassi sembra al momento non porsi affatto: le politiche fiscali ultra-espansive di quasi tutti i governi del mondo sono soltanto in parte dovute alla spesa per il riarmo e l’adeguamento tecnologico degli arsenali esistenti, dunque promettono di proseguire a lungo, dal momento che la guerra di logoramento rivolta alla Russia e alla Cina rischia di rimanere tra le grandi priorità dell’Occidente.

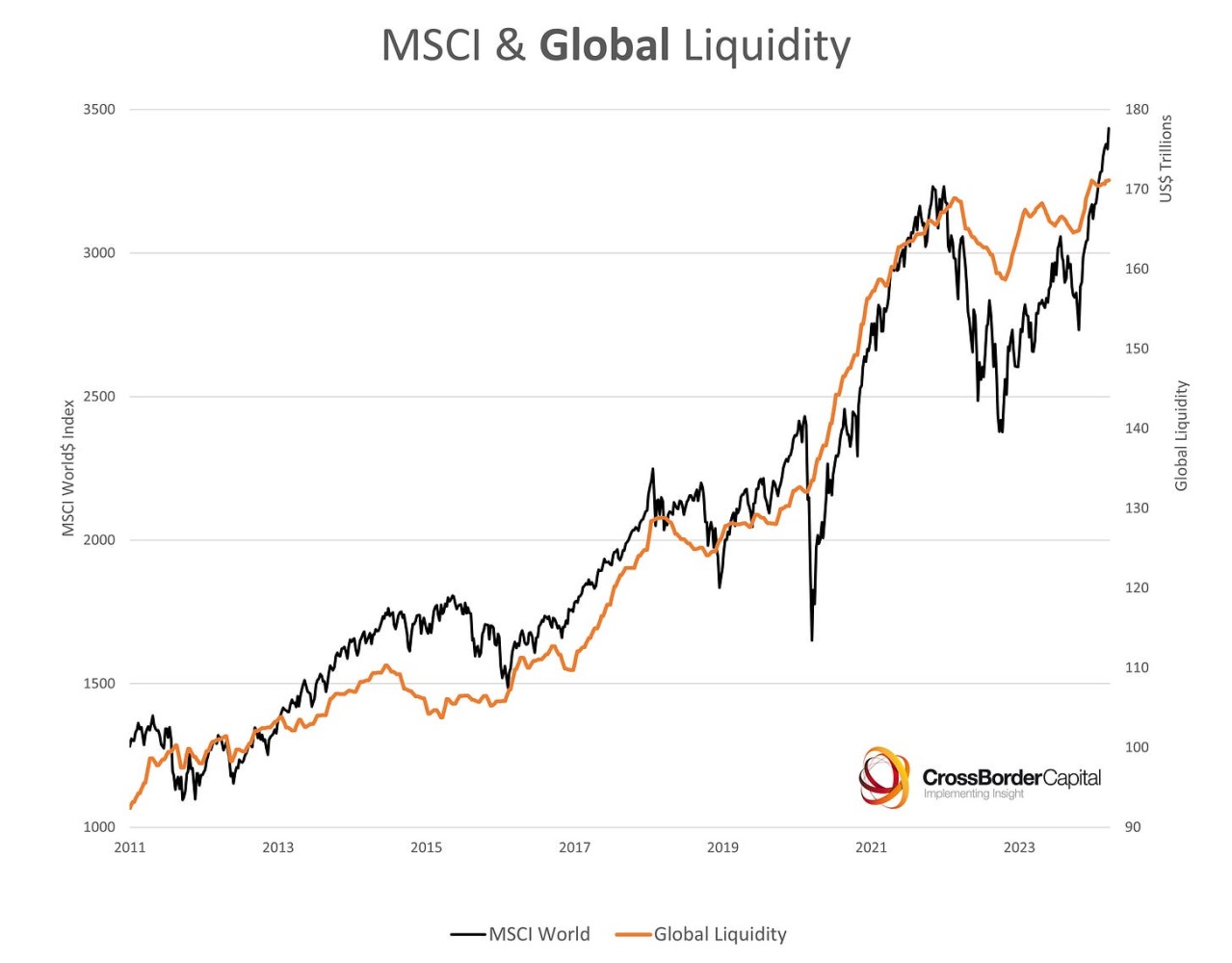

LA LIQUIDITÀ NON PUÒ CHE CRESCERE

Così come la grande liquidità in circolazione non sembra essere oggi in procinto di scemare, dal momento che molti istituti di credito di piccola e media dimensione poggiano la loro sopravvivenza sui programmi di sostegno monetario messi a disposizione delle banche centrali, impossibilitate a fare diversamente. Dunque se da un lato continuano a parlare di “tapering” e di tassi elevati dall’altro lato i banchieri centrali “devono” sostenere tanto le banche in crisi quanto le emissioni di titoli di stato, e rimangono intrappolate nel mezzo di una situazione che potrebbe sfociare in una nuova ondata di inflazione senza poter fare molto altro.

UNA TRAPPOLA PER LE BANCHE CENTRALI

Non solo non possono farci nulla (se non vogliono rischiare un nuovo caso Lehman): la grande liquidità orienta al rialzo le quotazioni di borse e titoli a reddito fisso che in questo modo stimolano indirettamente i consumi creando un “effetto ricchezza”. Cosa che fa il lavoro opposto delle politiche monetarie restrittive: aiuta a far crescere la domanda di beni e servizi in un momento in cui la loro offerta è di fatto plafonata. Cioè crea inflazione.

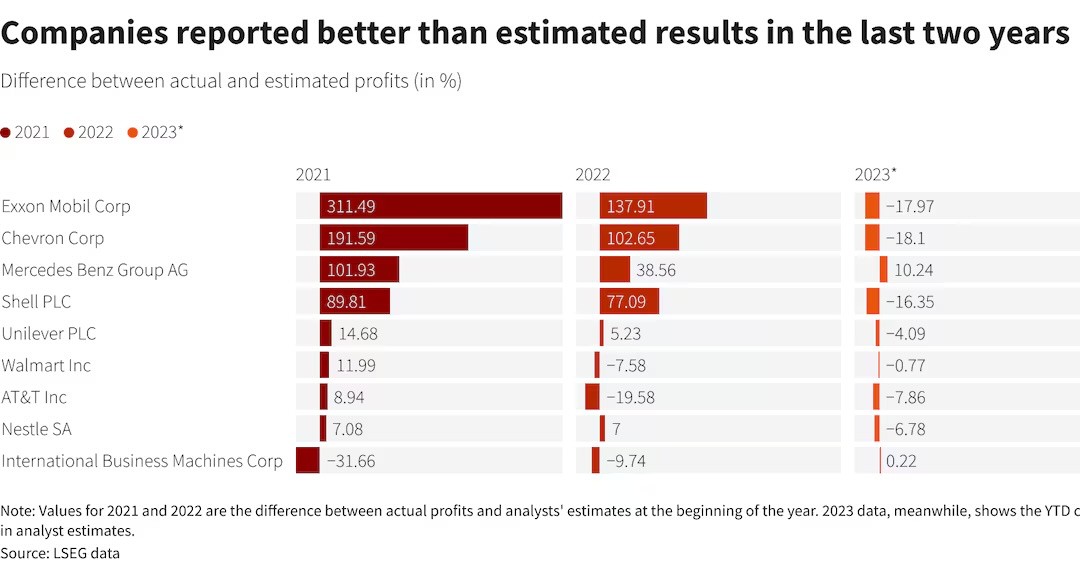

I PROFITTI AZIENDALI SONO IN AUMENTO…

Congiurano a favore di uno sviluppo economico poderoso (che anch’esso contribuisce a stimolare la domanda molto tempo prima che si possa generare maggiore offerta di beni e servizi) anche i generosi profitti attuali e prospettici che derivano dal diffondersi dell’Intelligenza Artificiale, attualmente riservati a poche grandi multinazionali tecnologiche ma potenzialmente alla portata di molte altre imprese nel mondo. Non per nulla i profitti aziendali sono in risalita e alimentano quotazioni azionarie che continuano a battere ogni precedente record. Ma la contropartita è la concreta possibilità di una nuova ondata di inflazione dei prezzi.

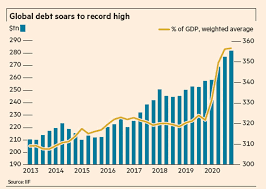

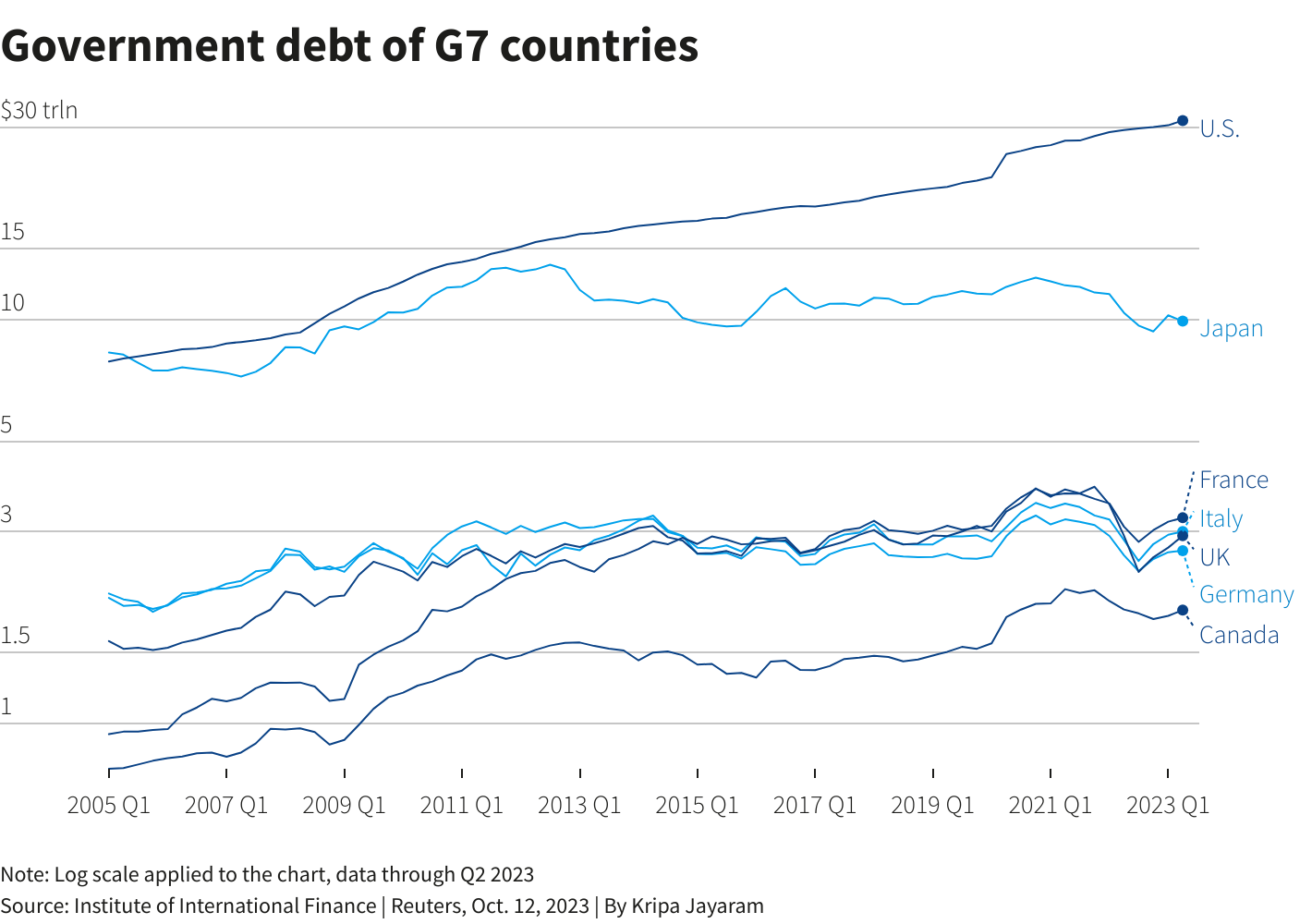

…MA LO SONO ANCHE I DEBITI PUBBLICI !

In mezzo a cotanto entusiasmo nessuno poi sembra curarsi più del fatto che i tassi d’interesse elevati che maturano su una massa di debiti in costante espansione (che peraltro accelerano parallelamente alla spesa pubblica per il riarmo e per il welfare, la cui esigenza si acuisce con il proseguire dell’inflazione) ne provocano l’insostenibilità e il conseguente rischio di una crisi di fiducia da parte dei sottoscrittori.

LA MONETIZZAZIONE CREA ALTRA INFLAZIONE

I più al momento se ne lavano le mani, ipotizzando che le banche centrali potranno continuare a monetizzarli in perpetuo. Ma l’ovvia conseguenza della monetizzazione del debito che è quella di togliere terreno sotto i piedi delle basi di valore delle principali “fiat currencies” (cioè della svalutazione monetaria) può sfuggire di mano. Al momento infatti la svalutazione monetaria, se calcolata sui prezzi dei principali beni d’investimento, risulta molto superiore all’inflazione dei prezzi dei beni di prima necessità.

TASSI ALTI ANCORA A LUNGO

Negli USA la svalutazione monetaria può peraltro essere parzialmente tenuta a freno dalla possibilità di rivalutazione del Dollaro, ma nel resto del pianeta essa potrebbe fare molti danni, costringendo tra l’altro le banche centrali a mantenere elevati i tassi d’interesse molto più a lungo del previsto. Soprattutto se i prezzi di petrolio, gas, materie prime e beni di prima necessità dovessero riprendere il volo che abbiamo già sperimentato nello scorso biennio.

LA “NUOVA NORMALITÀ” DIVIDE IL MONDO…

Quello delineato sembra dunque essere lo scenario della “nuova normalità”, cui rischiamo di doverci abituare, e con il quale rischiamo di dover convivere a lungo. Uno scenario non completamente negativo in termini macroeconomici ma tale per cui l’Occidente tenderà sempre più a separare le proprie aziende, le filiere produttive e le reti di distribuzione commerciale da quelle dell’Oriente e del blocco dei paesi ex “brics”, oggi molto più ampio di un tempo.

L’Occidente punta chiaramente a mantenere la propria leadership sul resto del mondo creando barriere e aree-cuscinetto, limitando al massimo la circolazione delle nuove tecnologie e, di fatto, riservandole innanzitutto all’apparato militare e ai poteri politici e di polizia.

…E PUÒ GENERARE ALTRA INFLAZIONE

Una situazione che anch’essa non potrebbe che alimentare l’inflazione, dal momento che era stata proprio la globalizzazione a generare il processo deflattivo sperimentato sino a qualche anno fa. Uno scenario distopico che ovviamente ci auguriamo non prenda davvero forma.

LE BORSE PERÒ CI GUADAGNANO

Ma, se fosse, la cosa incredibile è che tale scenario -almeno nel breve termine- non potrebbe che portare altra ricchezza alle numerose imprese che potranno beneficiare, direttamente o meno, dei programmi di spesa governativa, della necessità di costruire maggiori infrastrutture difensive, e della necessità di generare maggiori quantità di energia da nuove e vecchie fonti (come il nucleare, ad esempio).

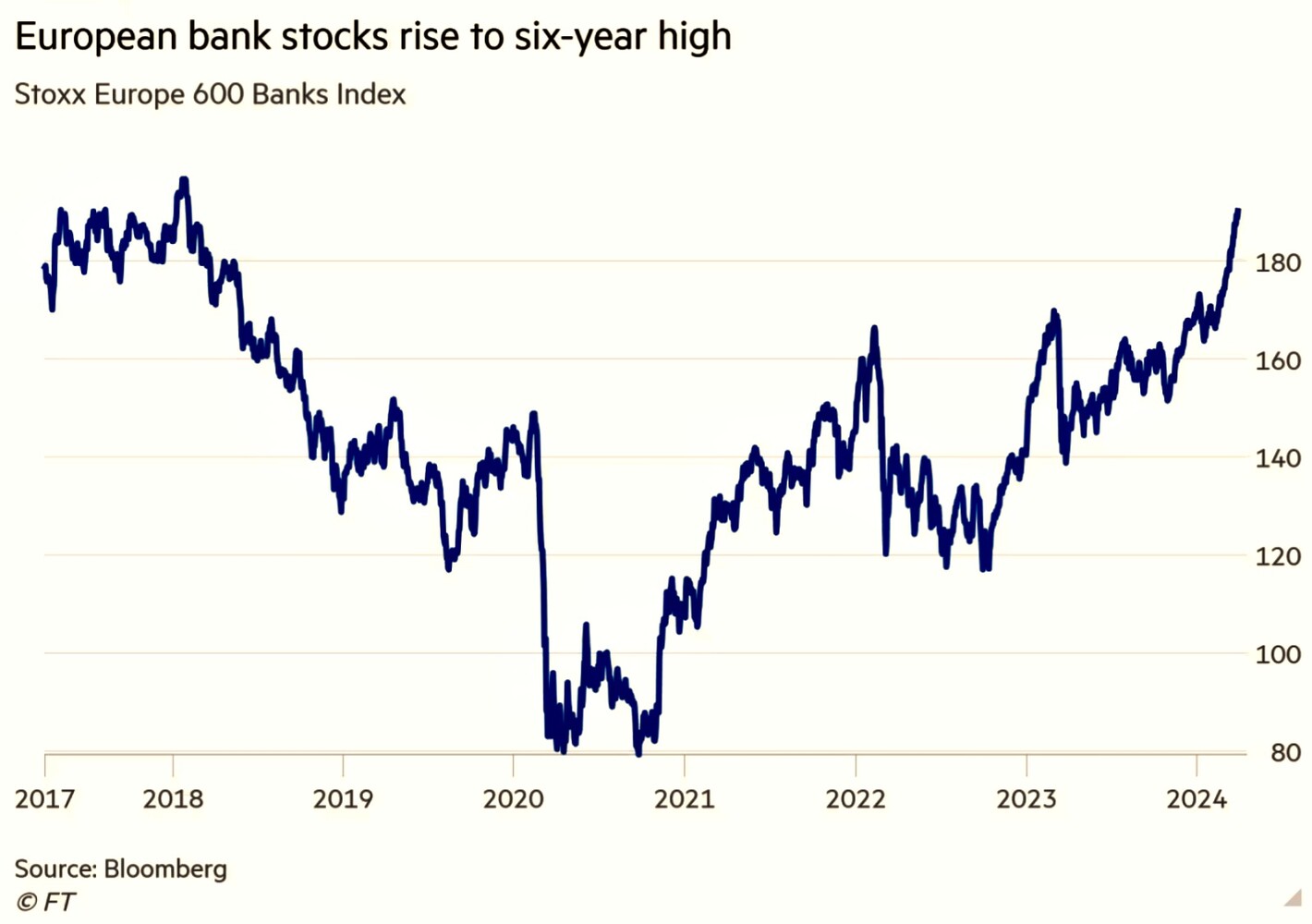

LA CORSA DELLE BANCHE E IL RILANCIO DEI TITOLI ENERGETICI

Nelle borse c’è già la nuova corsa ai titoli energetici e, nel giro di poco tempo, sarà perfettamente visibile anche la rotazione dei portafogli verso i titoli emessi da aziende capaci di generare più cassa e che avranno meno bisogno di debiti per correre. Dunque se l’inflazione tornerà a mordere sarà ancora una volta il momento delle banche, meglio se molto grandi o super-specializzate. Perché se l’economia proseguirà la sua corsa anche il credito sarà sempre più raro!

CONCLUSIONI

La liquidità, le condizioni economiche generali e le attese di buoni profitti mantengono le borse eccessivamente ottimiste, nonostante l’evidente contesto positivo e nonostante il fatto che una parte della risalita dei corsi sia dovuta alla svalutazione monetaria (e dunque sia legittima). L’inflazione dunque paradossalmente costituisce una concausa della risalita dei listini!

Il fatto tuttavia che l’indice VIX della volatilità del maggior indice di Wall Street sia ai minimi storici indica soltanto una cosa: ci sono compratori ma non ci sono quasi venditori, il che è evidentemente preoccupante, quantomeno nel breve periodo. Lo stesso vale per l’oro, il petrolio, i Bitcoin e tutti gli altri beni rifugio, un po’ meno per i titoli a reddito fisso: il mercato è eccessivamente “toro”!

Se interverrà qualche pausa di consolidamento allora la corsa delle borse potrà proseguire per qualche tempo, ma innanzitutto al momento non se ne delinea alcuna all’orizzonte e in secondo luogo sarà difficile distinguere una piccola pausa da uno storno vero e proprio, almeno prima che sia troppo tardi. Occorre ricordarsi che esiste la legge della gravità, mentre per mantenere in esercizio la gravitazione occorre disporre di molte energie, che talvolta si esauriscono, soprattutto quando queste ultime sono costantemente prese in prestito…

Stefano di Tommaso