E ADESSO COSA ?

Continueranno le Borse a infrangere nuovi record? E con pochissimi titoli Super-tecnologici? Oppure l’entusiasmo si allargherà? O peggio: siamo arrivati al capolinea ed è meglio comperare Bond a lungo termine per beneficiare del calo dei tassi? Ogni attesa è lecita dal momento che non ci sono certezze ma, a meno di repentini sbalzi nei tassi d’inflazione, sembra ancora esserci spazio per altro ottimismo. Ma problema resta sempre lo stesso: dove allocare oggi le nuove sfide?

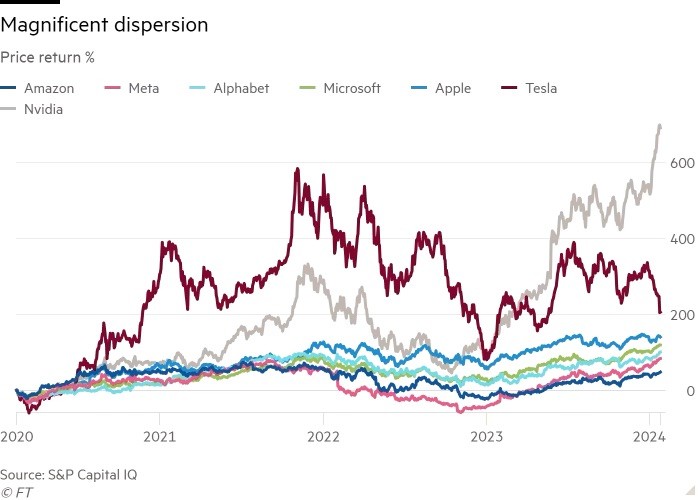

CHI SARANNO I NUOVI TITOLI “MAGNIFICI” ?

La corsa vertiginosa del mercato azionario globale è continuata fino a qualche giorno fa. C’è stato un cambio della guardia ai vertici delle performances azionarie con Apple, Tesla e Alphabet affondate, mentre Nvidia prosegue la sua corsa e due società farmaceutiche di grandi dimensioni: Eli Lilly e Novo Nordisk, reduci da fortunate campagne di investimenti in ricerca e sviluppo, sono in ascesa.

Ciò ha senso. L’economia americana è in ripresa – gli USA hanno aggiunto 275.000 nuovi posti di lavoro a febbraio – e anche le aziende stanno diventando più dinamiche. Il mercato è spinto avanti da innovazioni reali nel campo dell’intelligenza artificiale e dell’assistenza sanitaria che porteranno a flussi di cassa crescenti negli anni a venire. È così che gli investitori possono giustificare valutazioni azionarie più elevate del solito del 20-30%.

LA LIQUIDITÀ SOSPINGE I BENI RIFUGIO

L’indice S&P 500 ha chiuso la settimana in ribasso dello 0,3% dopo essere sceso dello 0,7% venerdì, ma il giorno prima ha comunque raggiunto il 16° record del 2024. Il Dow Jones Industrial Average e il Nasdaq Composite sono scesi rispettivamente dello 0,9% e dell’1,2%, ma non erano lontani dai rispettivi massimi.

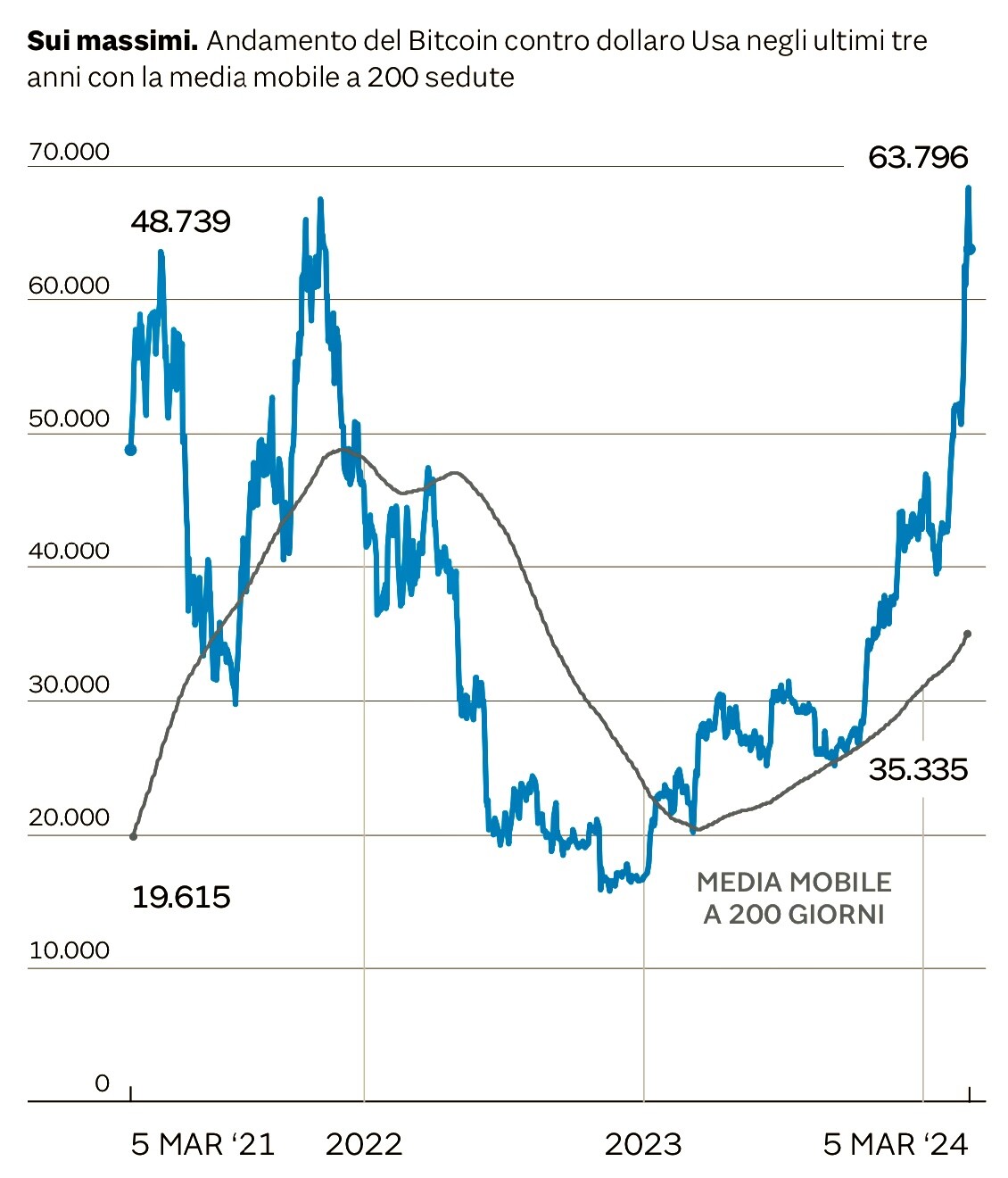

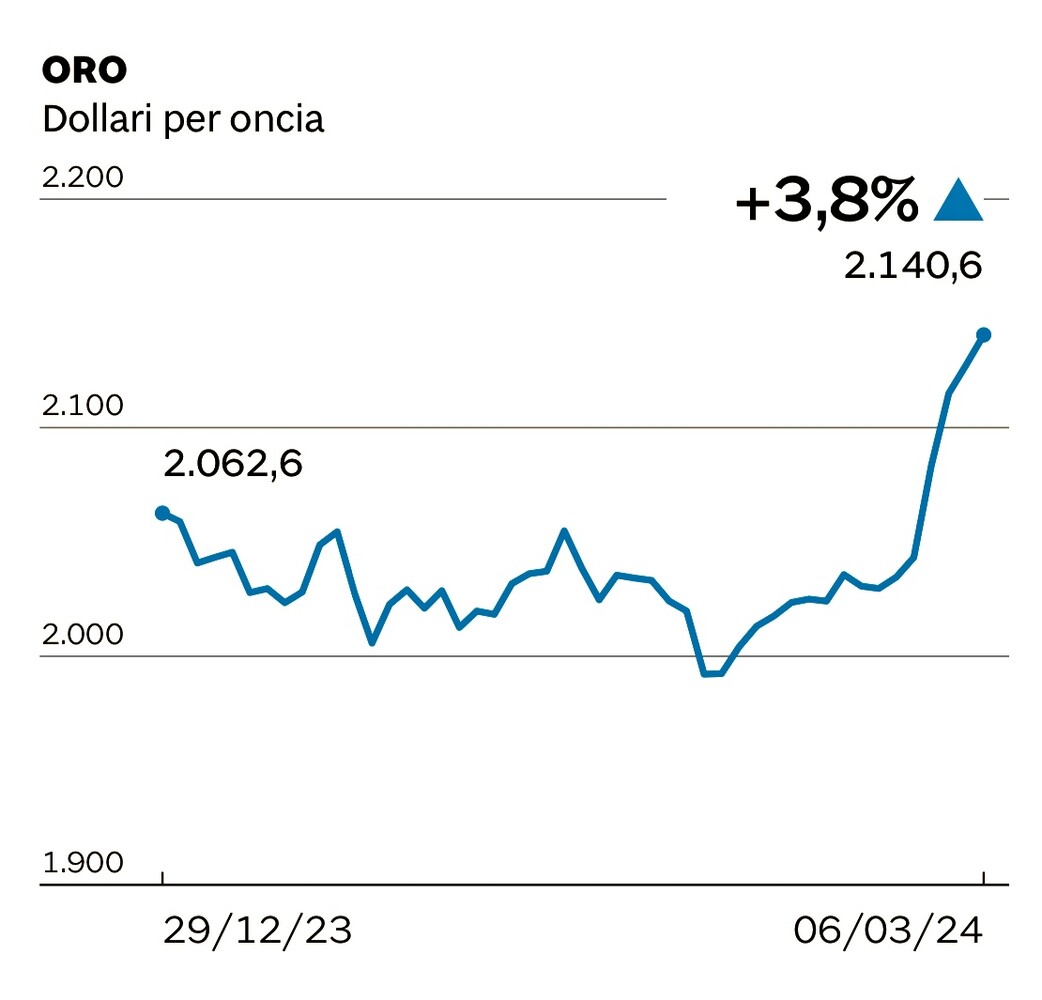

Alla fine della settimana scorsa, dopo un’esagerata ascesa dei mercati azionari e la constatazione che la liquidità in circolazione fosse ancora molto elevata, su queste colonne avevamo segnalato la potenzialità di un deciso rialzo dei prezzi di metalli preziosi, materie prime e, in generale, beni rifugio. Cosa che si è puntualmente materializzata per il bitcoin e per l’oro (di seguito i rispettivi grafici) :

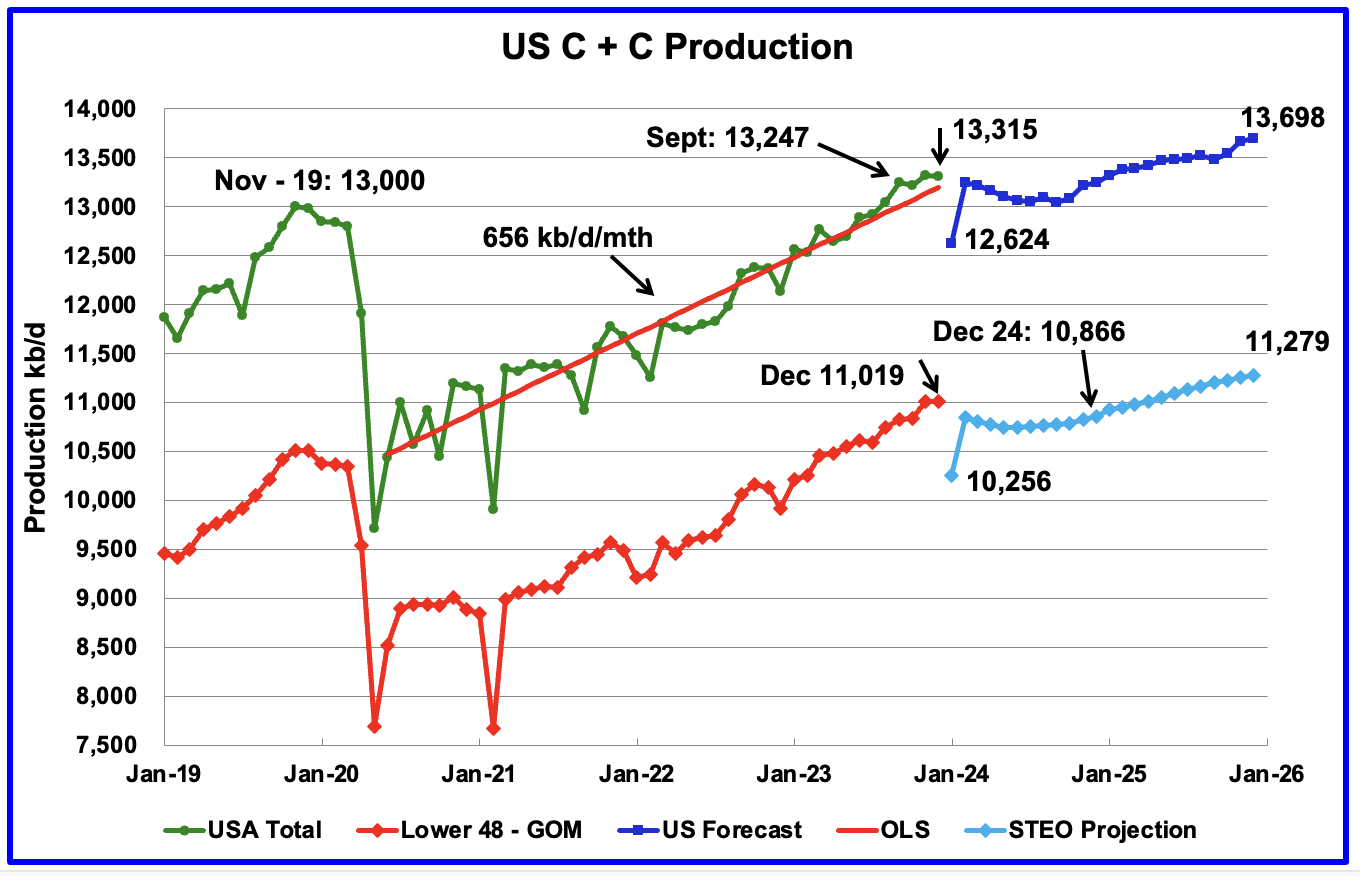

Mentre occorre ammettere che ancora si è mosso assai poco il petrolio (come si può vedere dal grafico qui sotto riportato), peraltro l’aver mantenuto una tendenza rialzista dopo la decisione dell’Opec di estendere le quote di produzione e dunque, in sostanza, di inondare il mercato con maggiori quantità è stato un risultato ancora migliore per i paesi produttori.

In sostanza la domanda di petrolio cresce, ma al momento i paesi produttori stanno lavorando per massimizzare la loro soddisfazione in termini di ricavi totali, non di prezzi crescenti.

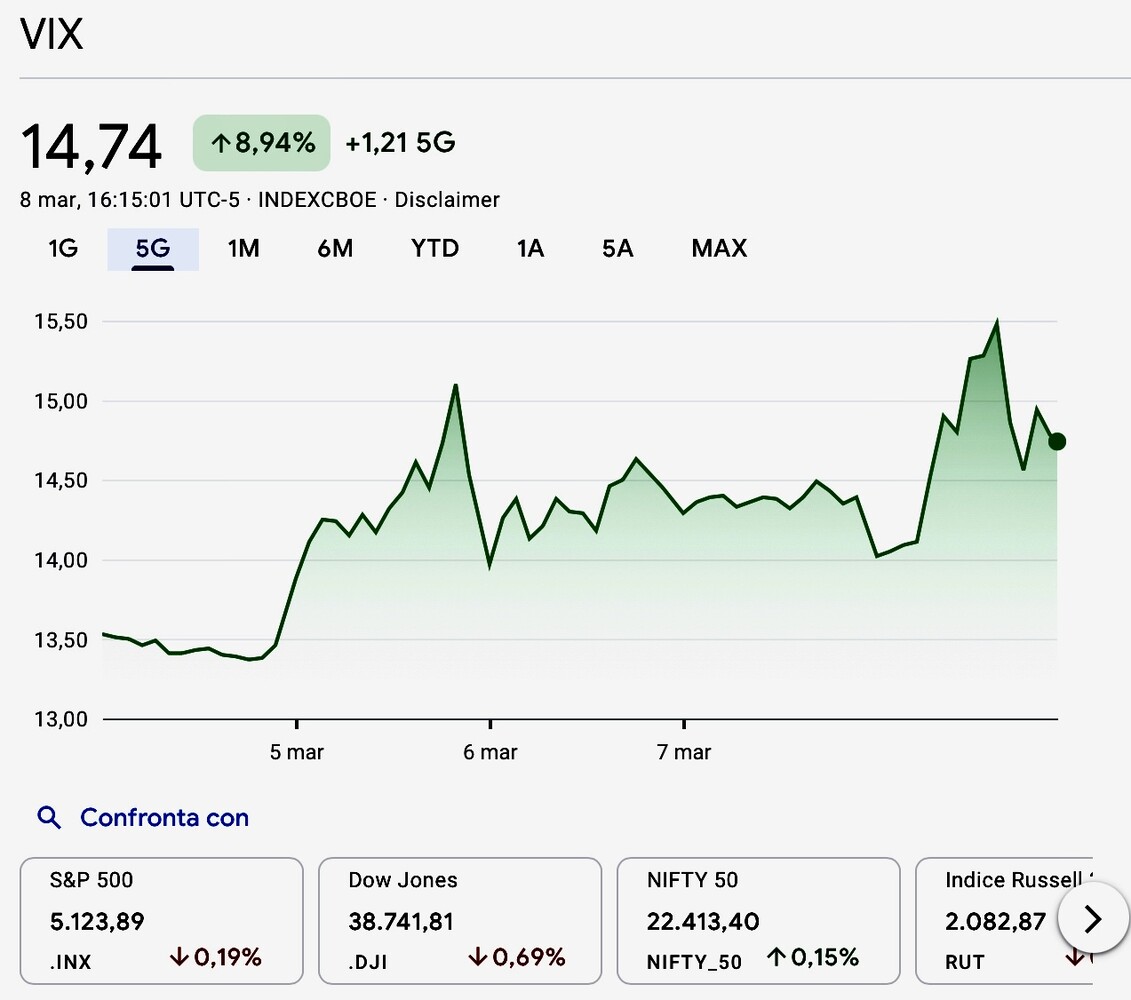

E LA VOLATILITÀ RIPRENDE A SALIRE

L’indice della volatilità della Borsa di Wall Street, l’indice VIX, è anch’esso salito dalla settimana scorsa, come previsto tra queste colonne e come si può leggere da grafico qui riportato:

Ma a nostro avviso esso ha probabilmente ancora molta strada da fare al rialzo, man mano che gli investitori cercheranno di costruire dei portafogli in linea con una ripresa economica globale che -al momento- non è ancora così evidente.

IN AMERICA RISALE L’INDICE DELLE IMPRESE MINORI

Questo significa che le borse andranno giù ? Non necessariamente, dal momento che le condizioni congiunturali che hanno fatto letteralmente decollare le attese degli investitori nei confronti dei titoli più esposti al cambiamento che arriverà dall’Intelligenza Artificiale restano positivamente immutate. Dunque c’è spazio per altro entusiasmo.

La vera domanda che ricorre tra gli analisti adesso però è se, e quando, le attese di maggiori profitti potranno riguardare gli altri comparti delle tecnologie e dell’industria. Negli U.S.A. In parte è già successo, con l’indice Russell 2000 che, come si può leggere dal grafico qui riportato, dallo scorso Novembre è salito da 1650 a 2100 (del 27%). Tra l’altro il fatto che in questi giorni risulti ancora una volta in crescita dopo un consolidamento avvenuto all’inizio dell’anno fa ben sperare nella possibilità di un deciso prosieguo.

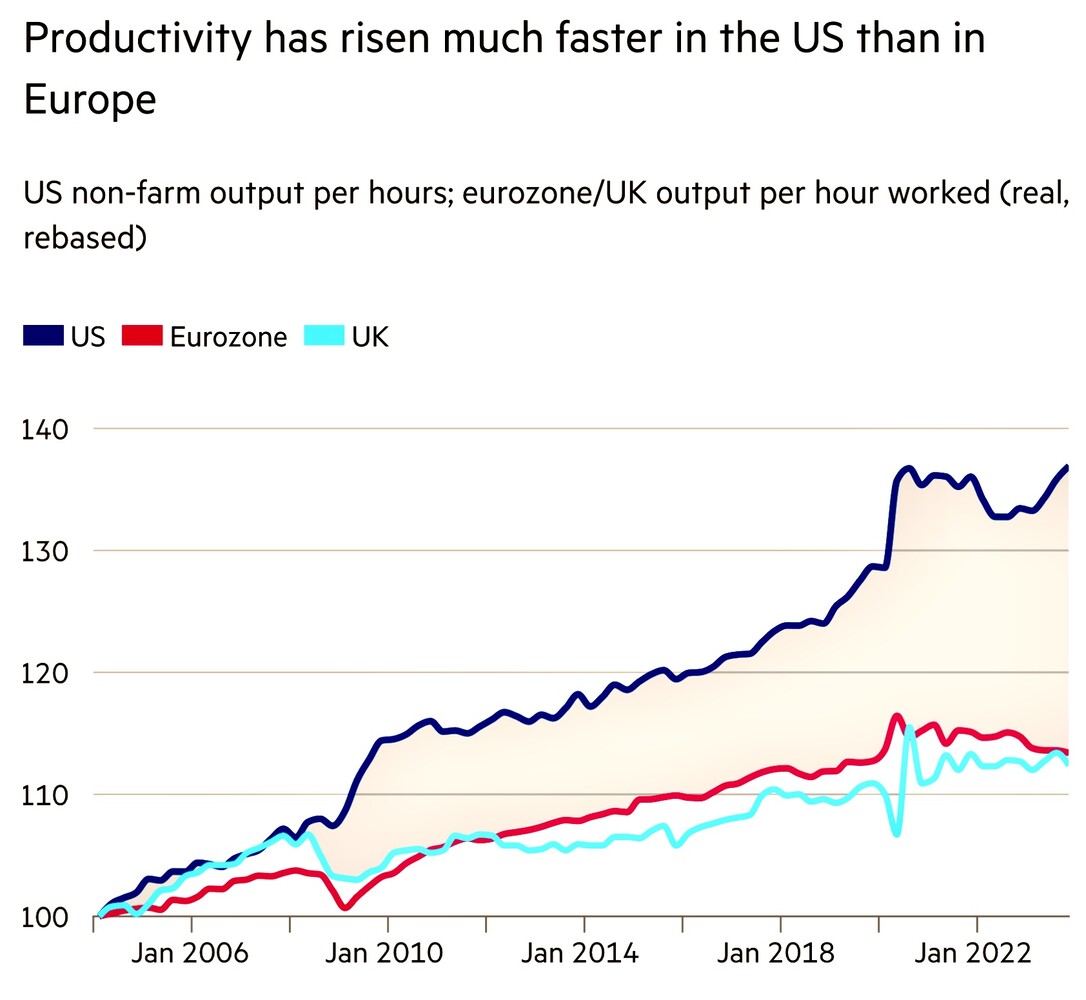

Dunque sta arrivando il momento di investire nelle PMI? Forse, ma di certo non in tutte. In Europa ad esempio abbiamo un serio problema di produttività, come si può vedere dal grafico qui riportato:

L’EUROPA ARRANCA

Le statistiche ultime disponibili per l’Europa in generale al momento non sono buone: per la Germania i nuovi ordinativi manifatturieri del mese di gennaio sono in calo dell’11,3% su base mensile. Non potrà non risentirne l’interscambio commerciale con l’Italia che normalmente si manifesta con tre mesi di ritardo. I profitti aziendali europei dell’ultimo trimestre ‘24 segnano un calo dell’11%, anche se per il primo trimestre (in corso) parlano soltanto di un -4%.

Dunque l’economia europea soffre indubbiamente di una differenza significativa di performances con gli USA dove il mercato è spinto da innovazioni reali nel campo dell’intelligenza artificiale e dell’assistenza sanitaria che porteranno a flussi di cassa crescenti negli anni a venire. Tuttavia, se il quadro generale dovesse confermarsi in accelerazione, anche l’Europa, da sempre molto sensibile all’export, potrebbe arrivare a beneficiarne presto.

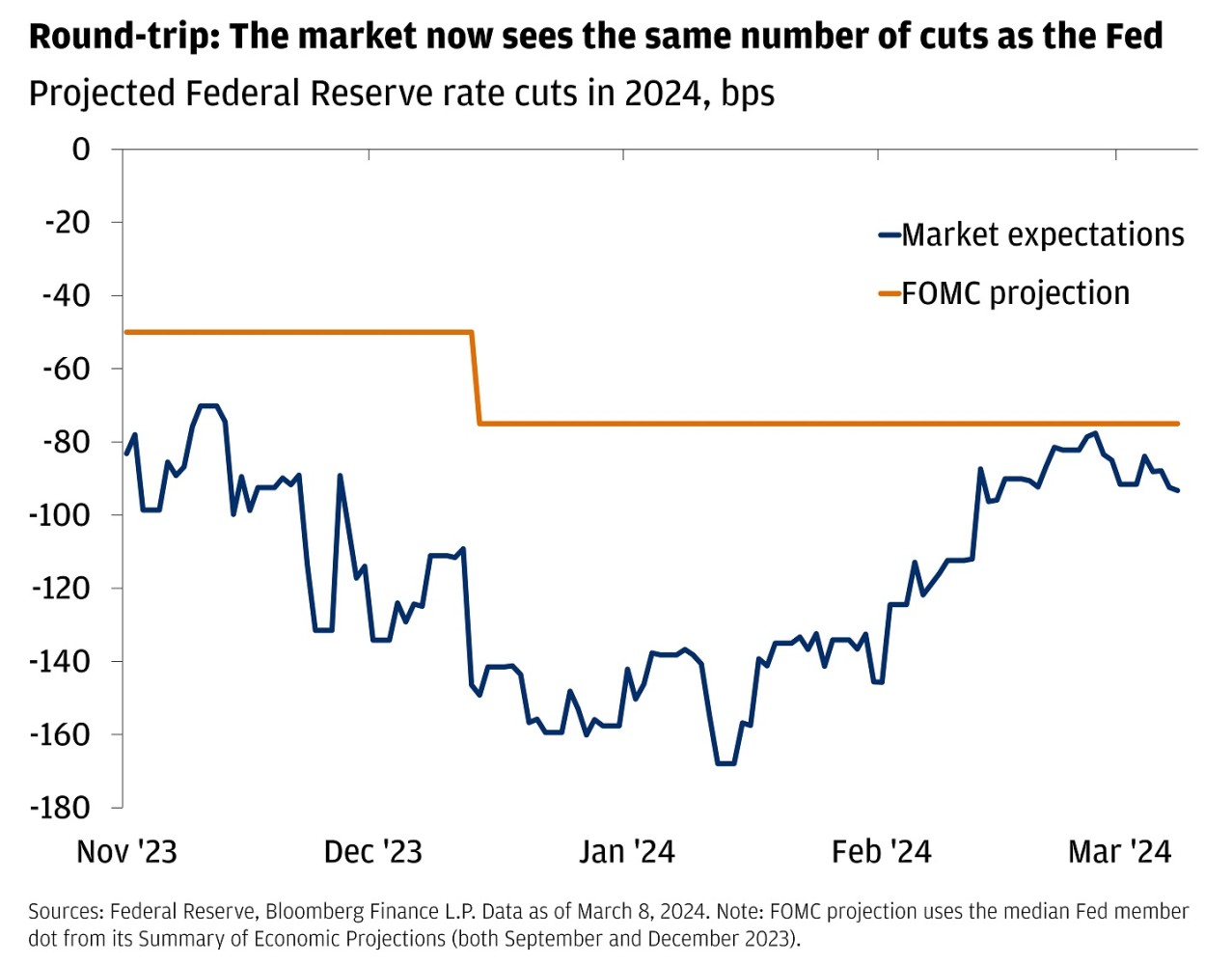

I MERCATI ORA “VEDONO” DUE TAGLI DEI TASSI

Tuttavia i mercati talvolta guardano più al calo dei tassi che all’ Intelligenza Artificiale (AI) e ai nuovi farmaci. Dunque se l’inflazione che verrà rilevata nelle prossime ore non farà brutti scherzi (ed è l’ipotesi più plausibile) l’entusiasmo degli investitori potrà continuare, anche se è lecito aspettarsi che vada in parallelo a quel “volo verso la qualità” che viene loro imposto sia dall’elevato costo del denaro che dalla necessità di evitare titoli che sono già cresciuti troppo di valore. Dunque gli acquisti potrebbero estendersi a tutti quei business che potranno risultare ben posizionati per l’ultra-digitalizzazione che arriverà tramite l’AI.

Il contesto generale perciò, sebbene ancora sottoposto al rischio geopolitico e a quello di una ripresa dell’inflazione, fornisce speranza di una progressiva normalizzazione, che si accompagnerebbe al termine di ogni timore di recessione.

Stefano di Tommaso