LE BORSE ANTICIPANO LA RIPRESA ECONOMICA

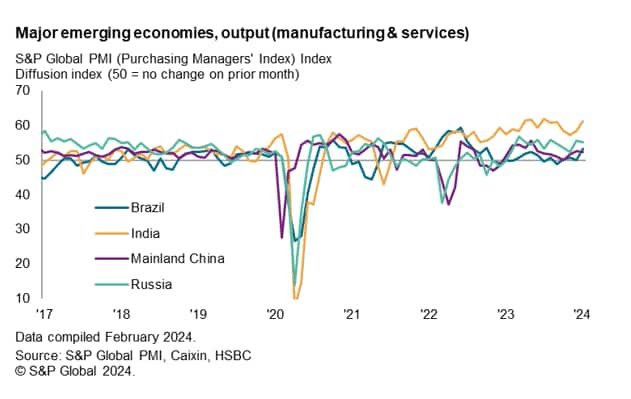

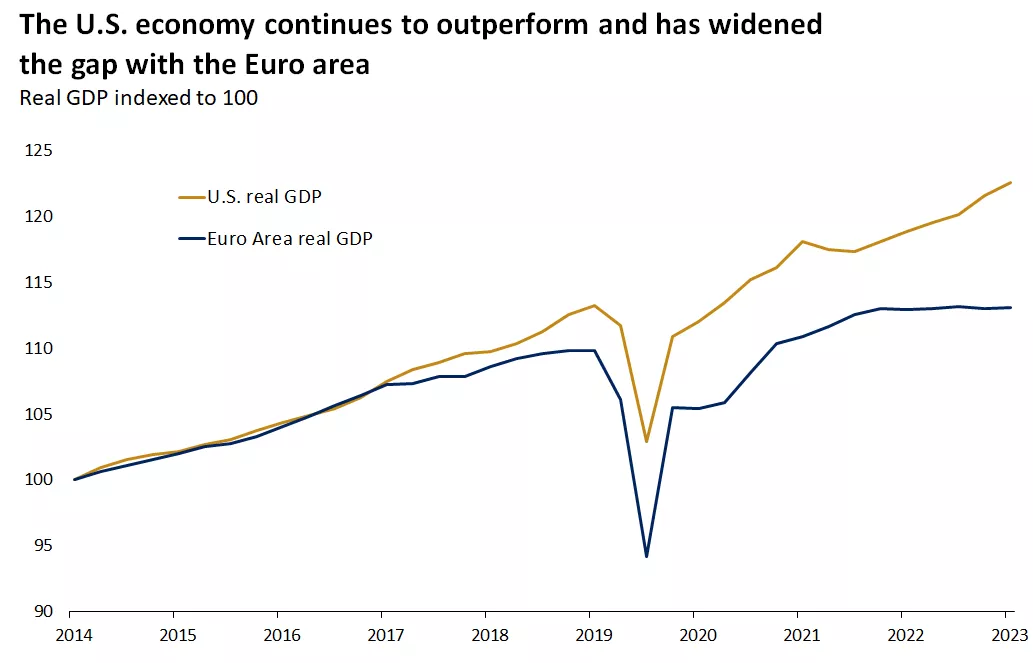

È andato tutto fin troppo bene sino ad oggi. La recessione è stata evitata in America e in parte dell’Europa, ha limitato i danni altrove e per molti paesi emergenti c’è stata addirittura una bella crescita. Sinanco la Cina l’ha evitata, anzi: anche quest’anno promette di crescere del 5%, cioè poco meno del doppio degli U.S.A. Ma soprattutto, se la crescita economica globale nel 2024 sembra destinata quantomeno a pareggiare quella del 2023 (3,1% anno su anno), ci sono addirittura fondate speranze per un’accelerazione dello sviluppo economico nell’anno in corso! Insomma niente male.

Le borse ovviamente non corrono soltanto a motivo delle speranze di accelerazione della crescita economica globale (come vedremo qui sotto) ma queste ultime sembrano solidamente basate su importanti importanti presupposti che è utile citare in breve:

PERCHÉ L’ECONOMIA POTREBBE MIGLIORARE

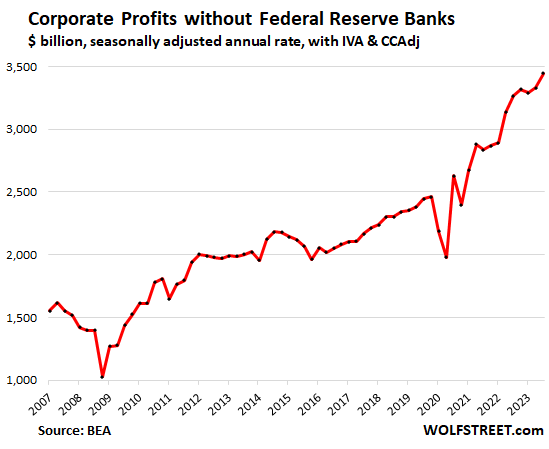

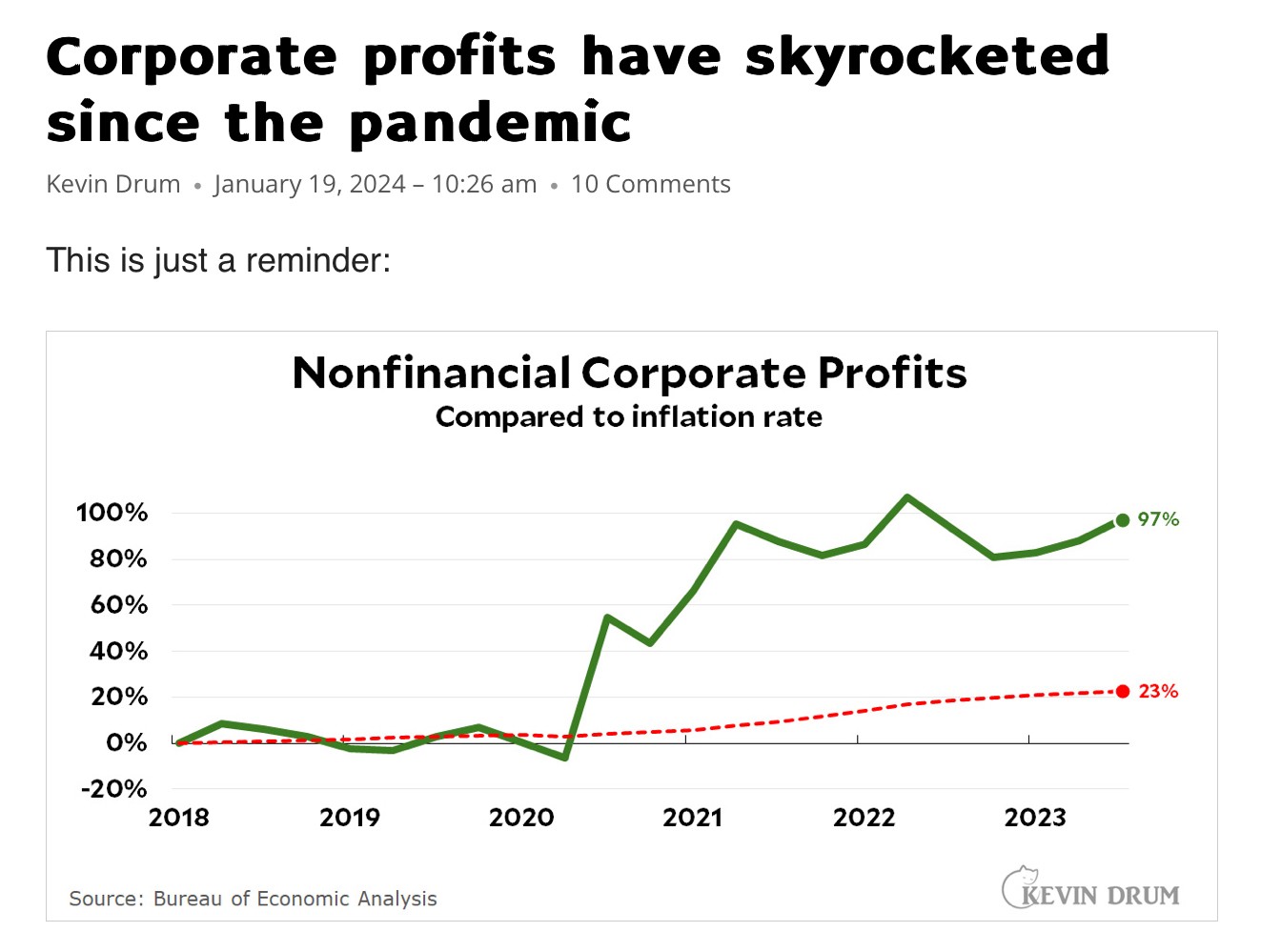

Le grandi imprese nel mondo hanno concluso l’anno passato con ottimi profitti e le indicazioni per quelli previsti nel 2024 sembrano addirittura migliori

- Poiché tuttavia molte piccole aziende hanno sofferto l’inflazione e il rincaro dei tassi d’interesse, i governi delle principali economie del mondo stanno studiando ulteriori importanti stimoli alla crescita economica

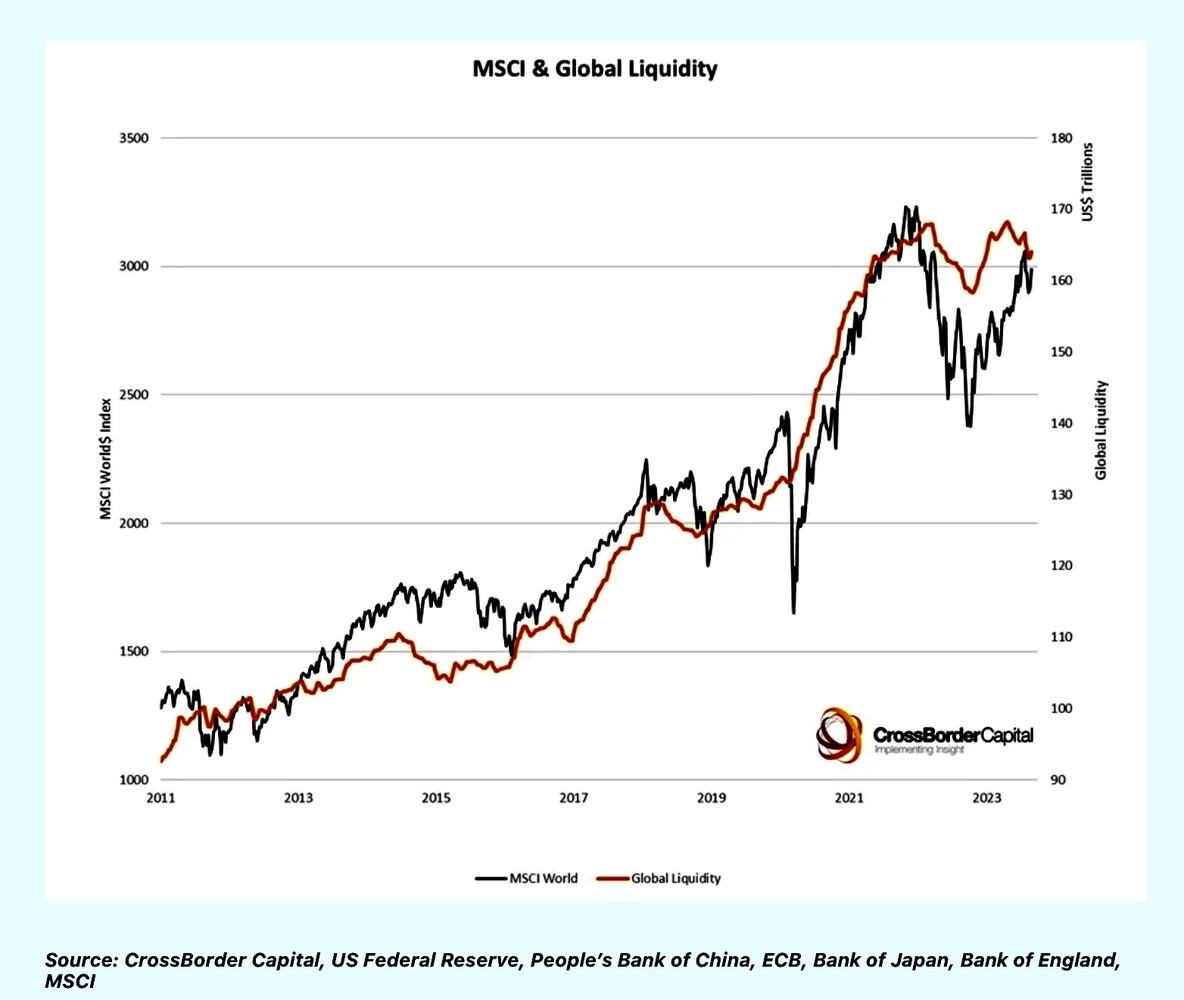

- La liquidità globale sta tornando a crescere, principalmente grazie all’intervento silenzioso ma corposo delle principali banche centrali, che hanno alzato i tassi ma non hanno ridotto il loro supporto di liquidità al sistema bancario

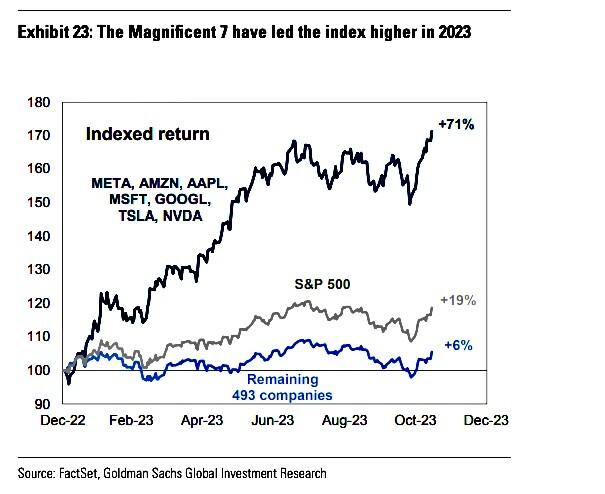

- Continua il processo di concentrazione dei principali settori economici, soprattutto quelli tecnologici, con la conseguenza della crescita dimensionale delle principali imprese globali e il progressivo miglioramento dei loro profitti, con i quali esse proseguono negli investimenti e nell’efficientamento

- L’ondata di inflazione degli ultimi due anni ha sicuramente contribuito a dare uno scossone all’industria e al commercio, rilanciando il prodotto globale lordo e cambiando gli equilibri precedenti

- L’avvento delle nuove tecnologie sta anch’esso cambiando parecchio i precedenti assetti industriali e commerciali, contribuendo allo sviluppo della produttività del lavoro e alla conseguente generazione di nuova ricchezza, con un innegabile effetto benefico sull’economia globale

- La crescita progressiva della popolazione globale nonché dell’economia e del reddito disponibile dei paesi in via di sviluppo sta anch’essa generando, insieme alla crescita economica loro interna, un progressivo spiazzamento dei settori industriali soggetti alla loro concorrenza nei paesi più industrializzati, con una conseguente riallocazione dell’industria di questi ultimi su nuovi paradigmi o su livelli di miglior qualità. Anche in questo caso l’economia globale ne trae un indubbio beneficio.

Tutto bene dunque? Probabilmente si, ma come sempre la risposta non è mai semplice e univoca.

LE COSE POTREBBERO CAMBIARE NELLA SECONDA PARTE DEL 2024

Innanzitutto riguardo ai mercati finanziari: l’inaspettata crescita economica globale in un anno che sembrava destinato a sperimentare una nuova recessione può generare tensioni sui prezzi dell’energia, delle materie prime e dei beni rifugio. Alcuni economisti si avventurano addirittura (con qualche buona ragione peraltro) a prevedere una nuova ondata di inflazione nella seconda parte dell’anno.

La previsione non è inverosimile poiché ci sono tensioni al rialzo sul prezzo del petrolio, che sino ad oggi è stato contenuto anche grazie a numerosi interventi degli U.S.A. (l’amministrazione Biden ha tutto l’interesse a non trovarsi problemi in coincidenza con la campagna elettorale) e per il fatto che, dopo una prima compressione dei consumi collettivi a causa dell’erosione del potere d’acquisto dei salari determinata dall’inflazione, questi ultimi stanno ora gradualmente crescendo, recuperando almeno in parte il divario che si era creato.

I consumi di conseguenza possono tornare presto a crescere (negli U.S.A. è già successo) e questa potrà risultare un’ulteriore buona notizia per i profitti aziendali.

PREVISIONI PER IL PREZZO DEL PETROLIO

consumi di conseguenza possono tornare presto a crescere (negli U.S.A. è già successo) e questa potrà risultare un’ulteriore buona notizia per i profitti aziendali.

PERCHÉ LE BORSE POTREBBERO FERMARSI…

Il punto tuttavia è che le borse stanno già ampiamente anticipando quanto per il momento è ancora soltanto un’ipotesi da verificare, dal momento che per i listini azionari quel che conta è il gioco delle aspettative. Dunque non è così scontato che esse proseguano indisturbate nella loro corsa, giunta già adesso a nuovi record storici.

Molti fattori potrebbero congiurare per una correzione, dopo i rialzi recenti:

- Innanzitutto le prese di profitto da parte di tutti coloro che si rendono conto del fatto che in poco tempo hanno accumulato ottimi guadagni e che potrebbero essere tentati di monetizzarli

- Altrettanto importante è il fatto che è iniziata la stagione dei dividendi relativi ai profitti del 2023, allo stacco dei quali l’equipollenza delle valutazioni presuppone una discesa del prezzo del titolo che ha staccato i dividendi

- C’è poi un fattore stagionale: i mesi tra Febbraio e Marzo sono storicamente mesi negativi per le borse, anche se il fenomeno è sempre stato legato a quello già citato dello stacco dei dividendi

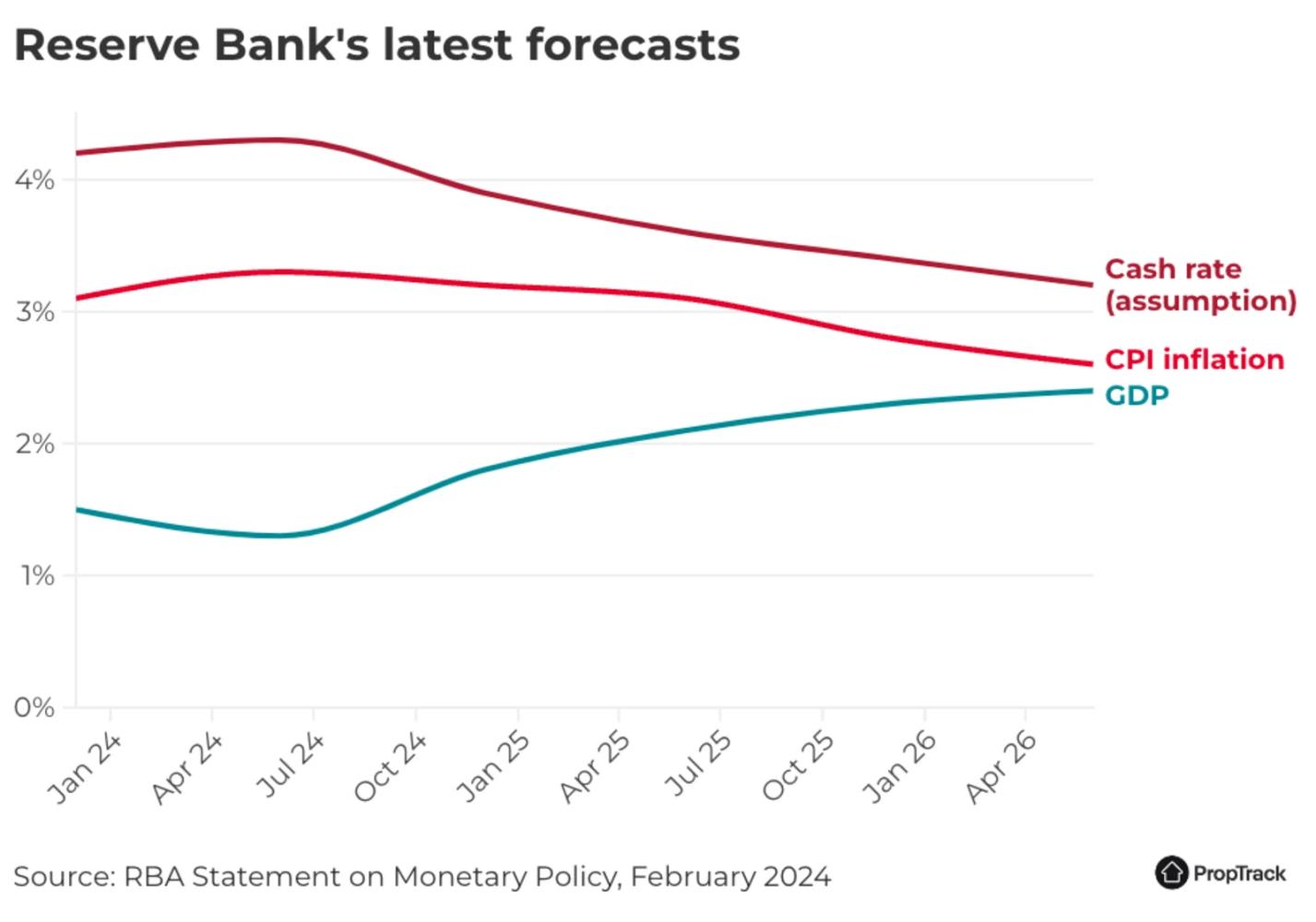

- C’è infine un effetto “tassi d’interesse” dal momento che meglio andrà l’economia e più lentamente le banche centrali saranno disponibili ad abbassare i tassi, rischiando di deludere le attese del mercato e generare così una sorta di ondata di sconforto.

…E PERCHÉ POTREBBERO CONTINUARE LA CORSA

Tutto questo, sebbene sia ragionevole pensarlo, non significa automaticamente che assisteremo a un sell-off, per diversi motivi:

- Lo sviluppo dell’economia può continuare a sorprenderci positivamente, in particolare le economie dei paesi emergenti potrebbero aggiungere carburante

- Il rialzo dei listini delle principali borse non è stato uniforme nel mondo (sebbene le borse americane contino per quasi l’80% del valore globale di capitalizzazione, pur riguardando un’economia che raggiunge il 18% circa del prodotto globale lordo) e non ha riguardato affatto tutti i comparti industriali: soltanto il 20-30% dei settori economici ha vissuto importanti rialzi e quasi soltanto nelle imprese di maggiori dimensioni. Dunque i rialzi dei listini azionari potrebbero gradualmente estendersi ad altri comparti e ad altre zone geografiche del mondo, assicurando nuova linfa all’ottimismo dilagante

- La liquidità in circolazione potrebbe continuare a crescere a causa del fatto che le banche centrali si trovano costrette a sostenere le esigenze di rifinanziamento di moltissime banche regionali, fortemente esposte nei confronti del settore immobiliare, che resta compresso a causa degli elevati livelli dei tassi d’interesse. E se la liquidità continua a crescere è probabile che anche le borse ne risentiranno positivamente.

COSA SUGGERISCE LA CONGIUNTURA

Dunque non è facile prevedere cosa potrebbe succedere, sebbene qualche indicazione possa provenire da una più accurata osservazione della congiuntura finanziaria:

- I tassi d’interesse alla fine dovrebbero alla fine comunque dirigersi verso il basso, per quanto lo potranno fare più lentamente di quanto scontino i contratti derivati sui mercati finanziari

- La volatilità dei corsi azionari negli ultimi mesi ha toccato livelli storici minimi e può risultare ragionevole prevedere che questo non continuerà in eterno (dunque le borse in futuro potrebbero oscillare maggiormente)

- I moltiplicatori di valore dei profitti attesi risultano in molti casi eccessivamente elevati, e potrebbero tendere nei prossimi mesi al riallineamento con il resto dei titoli sui mercati (che comunque vengono scambiati a livelli elevati in assoluto rispetto alle medie storiche)

- I tassi d’interesse attuali vengono considerati elevati in funzione delle aspettative dei mercati che “prezzano” una forte discesa dell’inflazione sino ad almeno il tasso-obiettivo del 2% stabilito dalle principali banche centrali, ma se l’inflazione dovesse riprendere quota allora i tassi d’interesse “reali” (cioè quelli al netto dell’inflazione) potrebbero tendere al ribasso, generando un nuovo spostamento di gran parte dei capitali dai titoli a reddito fisso a quelli azionari, alimentando nuovi record delle quotazioni borsistiche.

IL BUON SENSO INNANZITUTTO

Come orientarsi dunque di fronte a tutte queste considerazioni e ipotesi? Con il buon senso, innanzitutto, ricordando che le borse non sono dei casinò e che dunque ogni volta che si decide di investirvi i propri risparmi occorre farlo puntando al medio-lungo termine. E con sano realismo, il quale ci avverte che dopo ogni picco verso l’alto le oscillazioni aumentano e qualcuno prende paura.

Dunque è lecito attendersi nel corso del mese qualche riallineamento verso il basso. E infine con ragionevolezza, puntando a tenere conto delle attese di redditività che ciascun titolo azionario quotato può esprimere, dal momento che i profitti del passato potrebbero differire parecchio da quelli del futuro.

Dunque è sempre sconsigliabile fare di ogni erba un fascio: le borse non salgono o scendono mai uniformemente. Occorre pertanto effettuare analisi strategiche accurate relative a ciascun business quotato e occorre inoltre un minimo di diversificazione tra settori differenti per evitare di rischiare troppo.

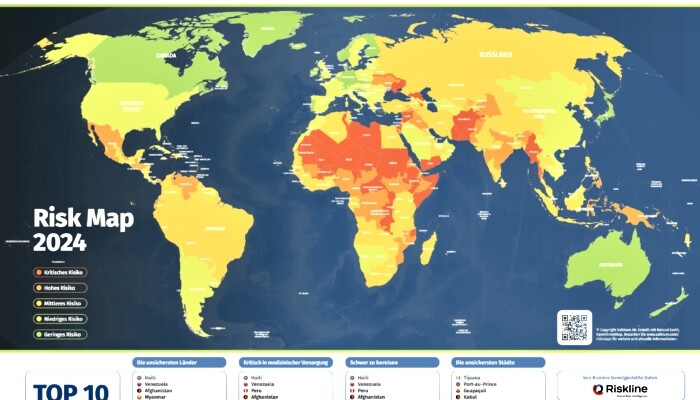

MA I RISCHI GEOPOLITICI RIMANGONO !

Ciò detto non si può non notare che, con i tassi d’interesse che restano alti e che dunque penalizzano i piccoli imprenditori indebitati e rendono ancor più ricche le banche e le grandi multinazionali ultra-liquide, la ricchezza globale continua a concentrarsi in poche mani, aumentando a dismisura i disequilibri e, indubbiamente, anche i rischi geopolitici e di tensioni sociali.

E non c’è dubbio che, qualora questi dovessero esplodere, anche la fiducia degli operatori in un mondo migliore verrebbe meno, riportando verso il basso ciò che era asceso troppo in alto.

Stefano di Tommaso