NIENTE RECESSIONE!

L’economia globale continua a “tirare”! Quest’anno si prevede una crescita del prodotto globale lordo almeno pari a quella del 2023, mentre le borse toccano nuovi massimi e gli interessi pagati dai titoli a reddito fisso continuano a flettere. Tutto bene dunque? Forse si, nonostante le cornacchie abbondino e i cannoni urlino. La stagione dei dividendi in arrivo sembra ricca e la liquidità sui mercati difficilmente scarseggerà. Unica guastafeste potrebbe risultare la volatilità, ad agitare le acque nei prossimi mesi.

L’ECONOMIA CRESCE

“Tanto tuonò che piovve”! Il proverbio viene dal racconto che Platone fa della vita di Socrate: mentre il filosofo intratteneva un ospite nel cortile di casa, la moglie iniziasse a brontolare ed inveire ad alta voce. Completamente ignorata, la donna fini per rovesciare dalla finestra una brocca di acqua sulla testa di Socrate che in quella occasione ebbe a pronunciare seraficamente questa frase, destinata a fissarsi nell’immaginario collettivo per significare l’ineluttabilità di un evento.

Ma stavolta l’ineluttabilità evidentemente non era tale (cioè nonostante i tuoni “non” piovve), visto che la recessione più annunciata della storia continua anche quest’anno a non verificarsi!

Sia ben chiaro: è sempre possibile che si verifichino eventi straordinari e imprevedibili quali guerre, pandemie, catastrofi naturali o simili. A dire il vero il rischio geopolitico continua a più che mai ma nel frattempo i mercati brindano! La verità è che nessuno può prevedere gli eventi catastrofici, e in loro assenza, l’economia va avanti, e contro tutte le previsioni. È altrettanto vero che prima o poi le recessioni arrivano, ma se non riusciamo a prevedere quando, allora è inutile parlarne!

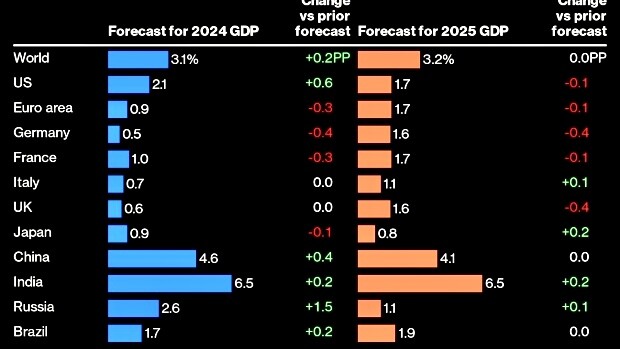

E infatti l’economia globale quest’anno dovrebbe superare di slancio il 3% di crescita (la stima del FMI è del 3,1%, cioè più del 2023) al netto dell’inflazione, che peraltro continua a flettere. È vero: le banche centrali temporeggiano nell’abbassare i tassi e il costo del debito continua a restare alto, ma è altrettanto vero che i tassi d’interesse a lungo termine (cioè quelli che guidano le valutazioni azionarie e che riguardano la maggior parte dei titoli obbligazionari) continuano a scendere, nonostante i timori che riguardano lo straripare dei debiti pubblici e la conseguente necessità di collocare più titoli. E se scendono i rendimenti impliciti dei titoli a reddito fisso si apprezzano corrispondentemente quasi tutti i valori finanziari.

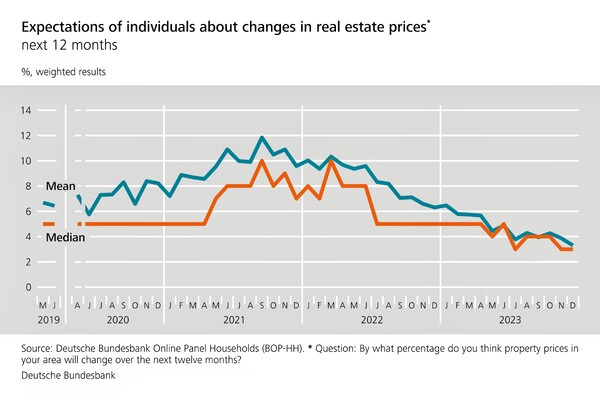

MA GLI IMMOBILI AL MOMENTO LANGUONO

Gli unici valori che -ad oggi- proprio non ne vogliono sapere di rivalutarsi (o anche soltanto di riprendere fiato) sono quelli immobiliari, stretti fra un elevato costo del denaro e un’inflazione calante. E questi rischiano di far crollare il valore di una parte importante degli impieghi delle banche, che iniziano a rappresentare una sorta di attivo “tossico” per i loro bilanci.

Nemmeno sul fronte delle banche tuttavia sta succedendo alcunché di grave, perché stavolta le principali banche centrali stanno irrorandole con molti rifinanziamenti. Sono soprattutto le banche del territorio quelle che mantengono più impieghi negli immobili e sono anche quelle più penalizzate nelle valutazioni delle borse. Ma per assurdo è proprio questo rischio che spinge le banche centrali a mettere a disposizione del sistema degli importanti rifinanziamenti, sospingendo così la liquidità disponibile.

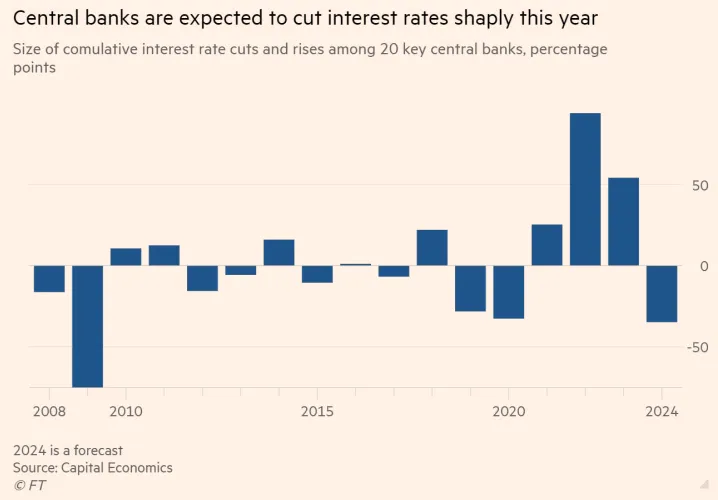

E I TAGLI DEI TASSI VENGONO RINVIATI

Ecco spiegato peraltro per quale motivo le banche centrali nicchiano nell’abbassare i tassi d’interesse: non potendo praticare politiche monetarie restrittive (a pena del crollo di buona parte delle banche minori) ecco che esse rallentano sul fronte dei tassi, almeno sino a quando l’inflazione non scenderà al di sotto del tasso-target (il famigerato 2%).

Quest’ultimo tuttavia, nella misura in cui l’economia continuerà a tirare -come al momento può sembrare, soprattutto in America- rischia di rimanere una sorta di “asintoto” (cioè un limite cui ci si può avvicinare ma non può essere raggiunto). E così, seduta dopo seduta, i tagli dei tassi continuano ad essere rinviati.

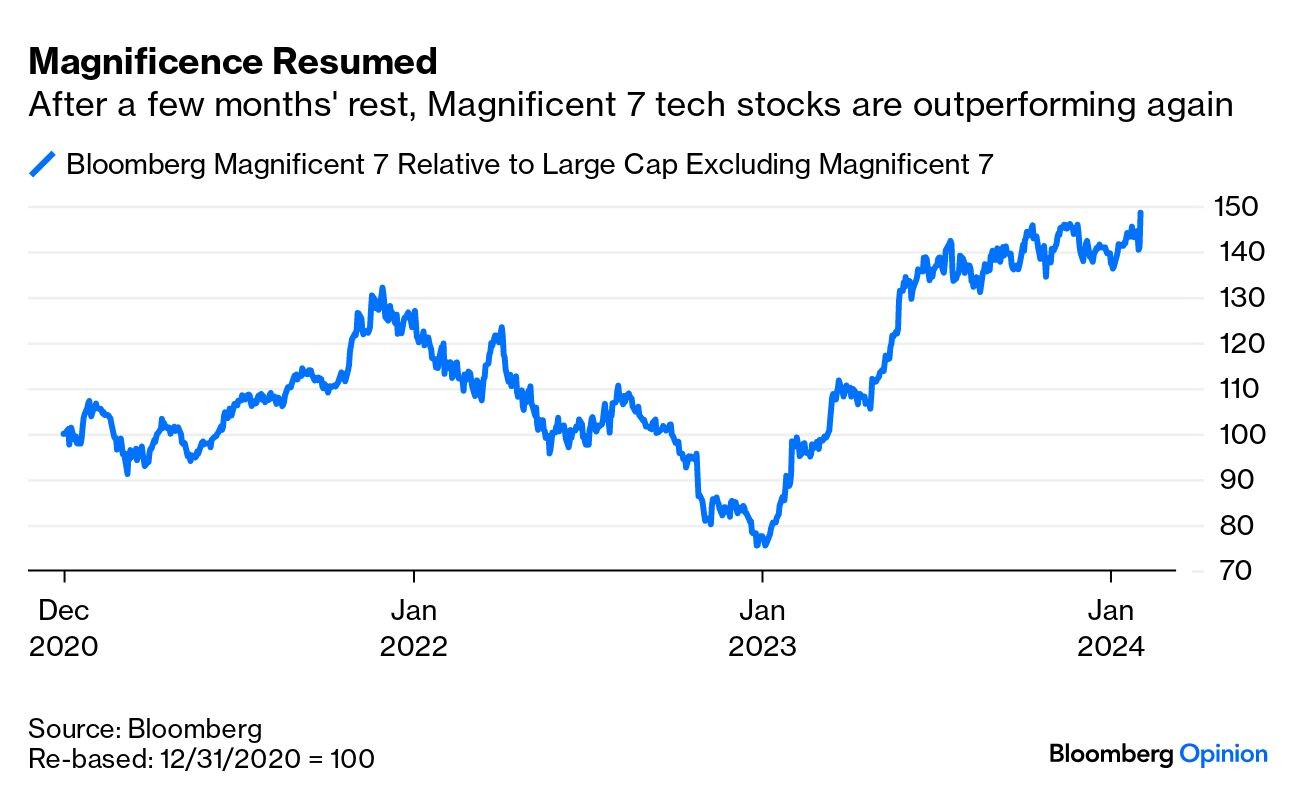

I PRIVILEGIATI RESTANO I TECNOLOGICI

Ma il lavoro delle banche centrali stavolta lo sta facendo il mercato, perché se i tassi a lungo termine scendono allora i titoli salgono e l’economia ne viene ristorata, quasi come se il costo del denaro fosse ugualmente in discesa: ad esempio scendono i tassi fissi e salgono i valori azionari, soprattutto quelli fortemente orientati al futuro. Cioè i più solidi e più tecnologici.

Questo fenomeno ovviamente può spaventare perché continua a crescere il divario tra i valori azionari emessi da aziende “tradizionali” (cioè meno tecnologiche) e quelli delle altre. Così come continuano ad essere meglio valutate le imprese più grandi rispetto a quelle minori: è un tema implicito di “comperare” il lungo termine: la chimera più richiesta al momento dagli investitori.

CRESCE IL DIVARIO TRA AMERICA E EUROPA

Purtroppo, mentre le notizie in generale per i mercati finanziari restano decisamente positive, continua a crescere il divario tra i valori che esprimono al di qua e al di là dell’Atlantico. I corsi azionari di molte imprese americane continuano a sovraperformare rispetto a quelle europee, dove peraltro esistono in assoluto poche imprese davvero tecnologiche e molte più banche del territorio. Un divario che sembra destinato a permanere, anche se il rendimento implicito dei dividendi in Europa continua a crescere e diviene in tal modo attrattivo, soprattutto se la liquidità continuerà ad essere abbondante e i tassi d’interesse continueranno a flettere.

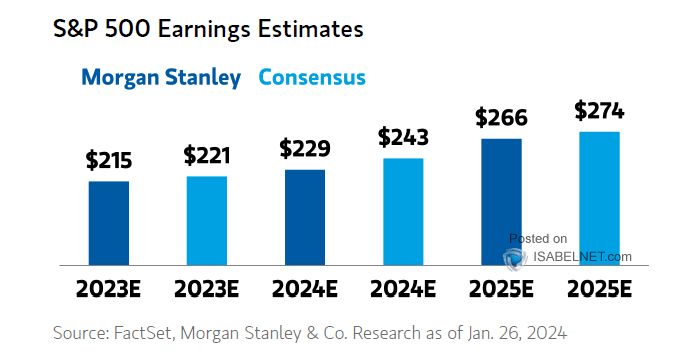

L’auspicio rimane cioè quello di un progressivo allargamento dell’interesse degli investitori ai settori meno innovativi e alle imprese di minor dimensione. Soprattutto se, come sembra, i bilanci che verranno pubblicati da qui a poco riveleranno ulteriori miglioramenti dei profitti netti. Cosa però plausibile dal momento che -con la scusa dell’inflazione dei prezzi- molte imprese hanno potuto beneficiare della revisione all’insù dei listini di vendita.

MA LA VOLATILITÀ POTREBBE RISALIRE

Dunque si può legittimamente sperare -almeno fino alla conclusione della stagione dei bilanci in un’ ampliamento ad altri comparti dell’appetito degli investitori, cosa che potrebbe rilanciare i titoli a più bassa capitalizzazione e contribuire a mantenere un buon tono generale sui mercati finanziari.

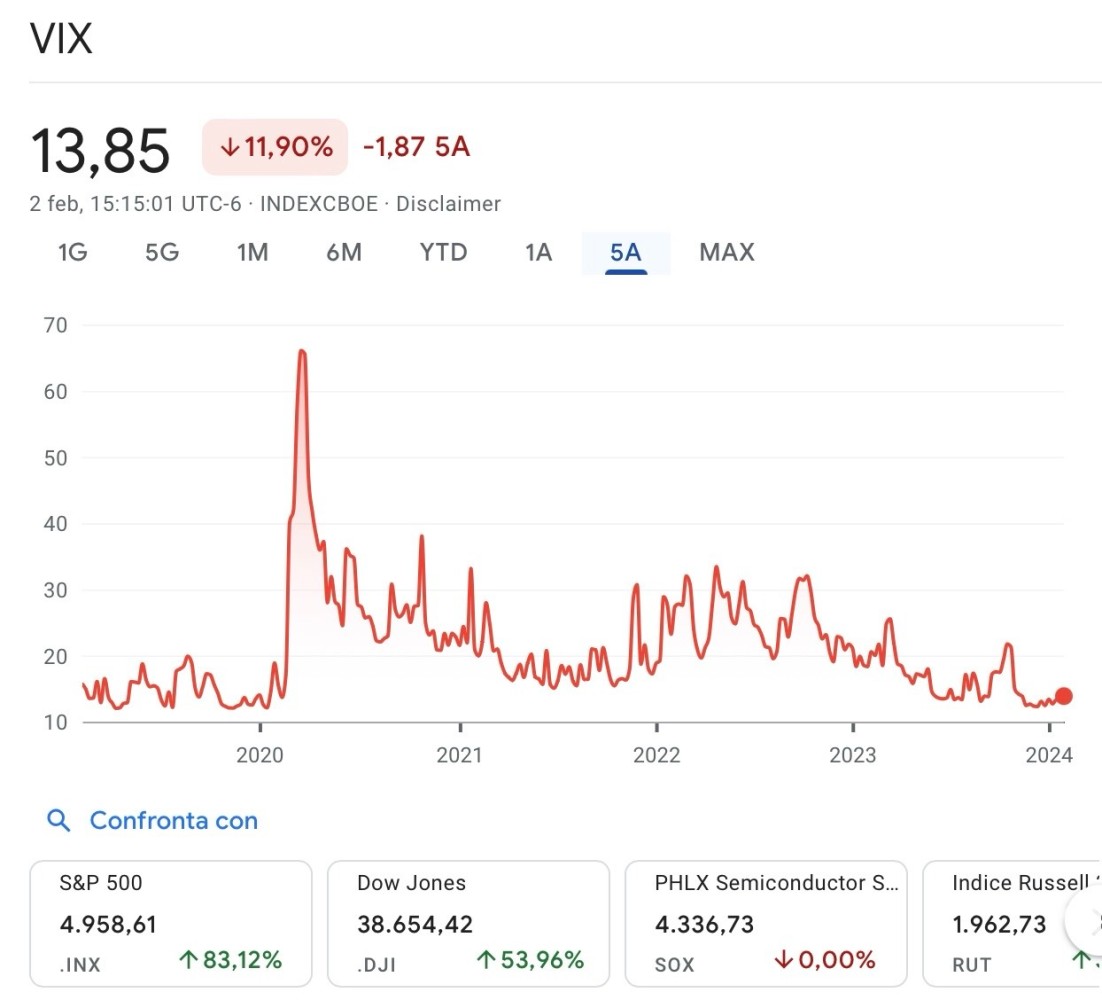

Anche se è altrettanto probabile che i listini di borsa, da tempo giunti ai massimi di sempre, inizieranno a scarseggiare di buone notizie e potrebbero di conseguenza registrare una generale maggior volatilità dei corsi, sino ad oggi rimasta sostanzialmente ai minimi.

Se da questa possibile maggior volatilità potrà scaturire anche qualche vero sell-off dipenderà -al netto delle possibili sorprese della geopolitica, purtroppo sempre in agguato- soprattutto dall’abbondanza della liquidità disponibile. E al momento risulta difficile vederne la probabilità.

Stefano di Tommaso