CAMBIAMENTI EPOCALI

I Paesi dell’Eurozona, e in particolare l’Italia, vantano un tessuto industriale vivace ma dove indubbiamente prevalgono le piccole e medie imprese -spesso sotto capitalizzate- molte delle quali attive nei settori più tradizionali. Quei settori cioè dove i margini stanno continuando a scendere e anche i moltiplicatori di valore espressi dalle borse e dalle compra-vendite di aziende si riducono progressivamente. L’attuale congiuntura economica americana tuttavia, pur non avendo ancora registrato una recessione, mostra profondi cambiamenti tra i diversi comparti industriali. Le indicazioni che ci provengono dal mercato dei capitali più avanzato del pianeta possono quindi fornirci molte indicazioni sulle direzioni che l’economia sta prendendo e sulle loro dirette conseguenze. Esse dovrebbero far riflettere, tanto sul fronte della gestione strategica delle imprese quanto su quello dell’investimento dei capitali.

IL NUOVO “EQUILIBRIO”

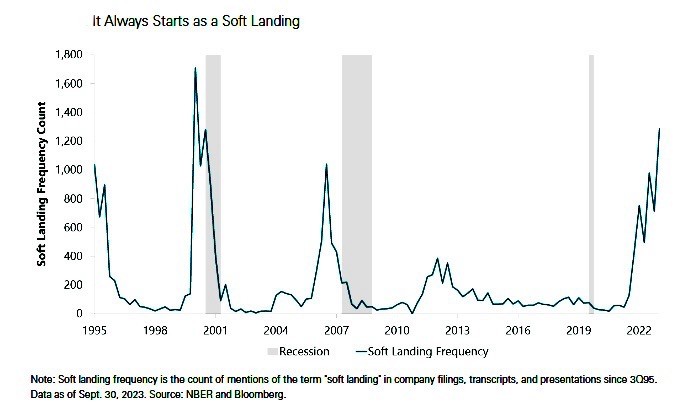

La recessione che tutti aspettano oramai da due anni ha sino ad oggi colpito l’Europa (peraltro in modo molto attutito) ma non l’America. Questo non significa che alla fine non arriverà alcuna recessione (si guardi il grafico comparativo qui sotto riportato tratto dal numero di volte che veniva citato sui media il termine “soft landing”: in ogni periodo immediatamente precedente la recessione pareva non avere luogo e poi invece arrivava inesorabilmente). Dunque è piuttosto probabile che alla fine essa si manifesti anche negli USA.

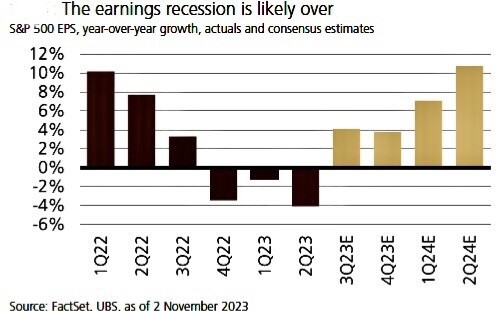

Per il momento tuttavia l’assenza di una pausa nei consumi degli americani ha addirittura fatto spazio ad una nuova situazione di “equilibrio” in cui i profitti aziendali hanno ricominciato a correre e i consumatori hanno ripreso a spendere, pur in presenza di un indebitamento personale crescente e di una dinamica salariale che non raggiunge la perdita di potere d’acquisto che deriva dall’inflazione dei prezzi. Un equilibrio quantomai instabile, certamente, ma che potrebbe addirittura evolvere verso una situazione di maggiore ottimismo qualora l’inflazione non si mostrasse troppo “appiccicosa”. Il prossimo rilevamento dell’inflazione arriverà martedì sera, e potrebbe determinare un bel rialzo di borsa oppure l’attesa di nuove strette della politica monetaria.

L’EUROPA BATTE LA FIACCA

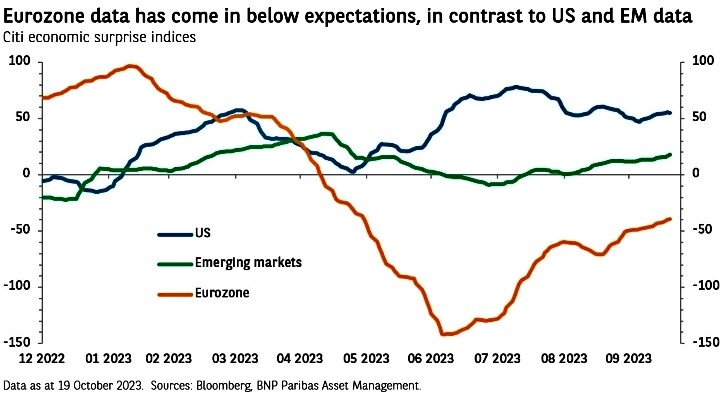

Questo è però ciò che riflettono in superficie gli indicatori economici nonché i principali indici dei mercati finanziari. Ma se guardiamo in profondità le cose stanno abbastanza diversamente. L’attuale equilibrio dell’economia americana innanzitutto non vale anche per l’Europa, dove i problemi irrisolti sono molti di più e la tendenza di fondo dei prodotti interni lordi delle nazioni che la compongono è viceversa assai più riflessiva. Ma soprattutto si tratta di un equilibrio apparente, dove è la “media del pollo” a farla da padrona!

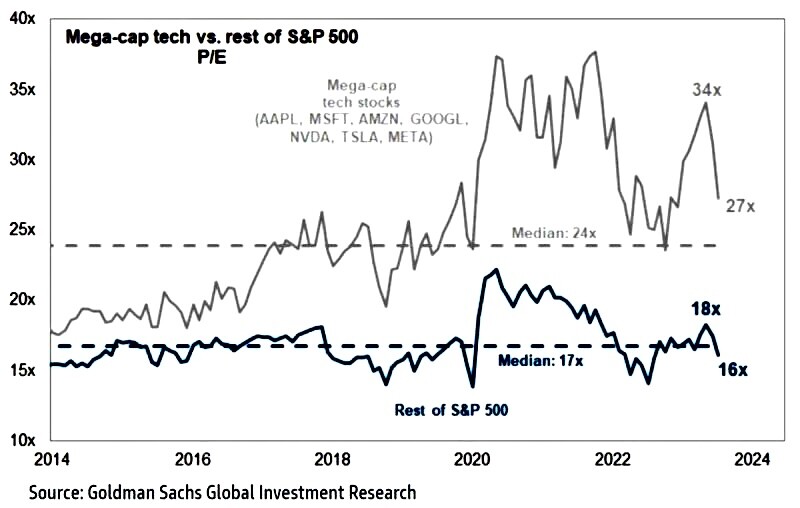

Le piccole e medie imprese subiscono una serie di impatti negativi derivanti dall’attuale congiuntura economica e finanziaria, sinanco oltreoceano, come si può leggere dall’andamento delle quotazioni a Wall Street di tutte le altre aziende fatta eccezione delle “magnifiche sette”. Sono cioè le imprese più grandi e più capitalizzate, e soprattutto le più tecnologiche quelle che permettono ai valori medi di risalire la china sino a mostrare una leggera crescita dell’indice Standard & Poor 500 (qui sotto riportato).

I MARGINI INDUSTRIALI DIFFERISCONO

Come sempre d’altronde ci sono forti movimenti tellurici di fondo a scuotere il tessuto industriale americano (e non solo) che in apparenza gode di buona salute: le grandi tecnologie trainano l’economia, così come ci poteva aspettare nell’era dell’intelligenza artificiale, incrementano i loro profitti e sono di gran lunga le più appetibili per i grandi investitori professionali.

I settori più tradizionali invece provano a fatica a resistere alla morsa degli incrementi dei compensi al personale (in un’epoca in cui appare sempre più difficile attrarre risorse umane qualificate) e a quella degli elevatissimi interessi da pagare sul debito. E chi mostra invece una tendenza al peggioramento nell’ultimo anno (ultima parte a destra del grafico qui sotto) sono i paesi europei, dove resiste il maggior numero di imprese attive nei settori “tradizionali”.

Ma i rincari di risorse umane e costi finanziari non bastano a spiegare l’andamento riflessivo dell’economia del vecchio continente: l’inflazione e i rialzi di quasi i tutti i costi connessi alla logistica e alla distribuzione rendono sempre più arduo l’accesso delle imprese ai grandi canali di vendita, i quali preferiscono concentrarsi sui brand più noti e sulle merci a più elevata rotazione.

LE “PICCOLE” QUOTATE NON VANNO ALTRETTANTO BENE

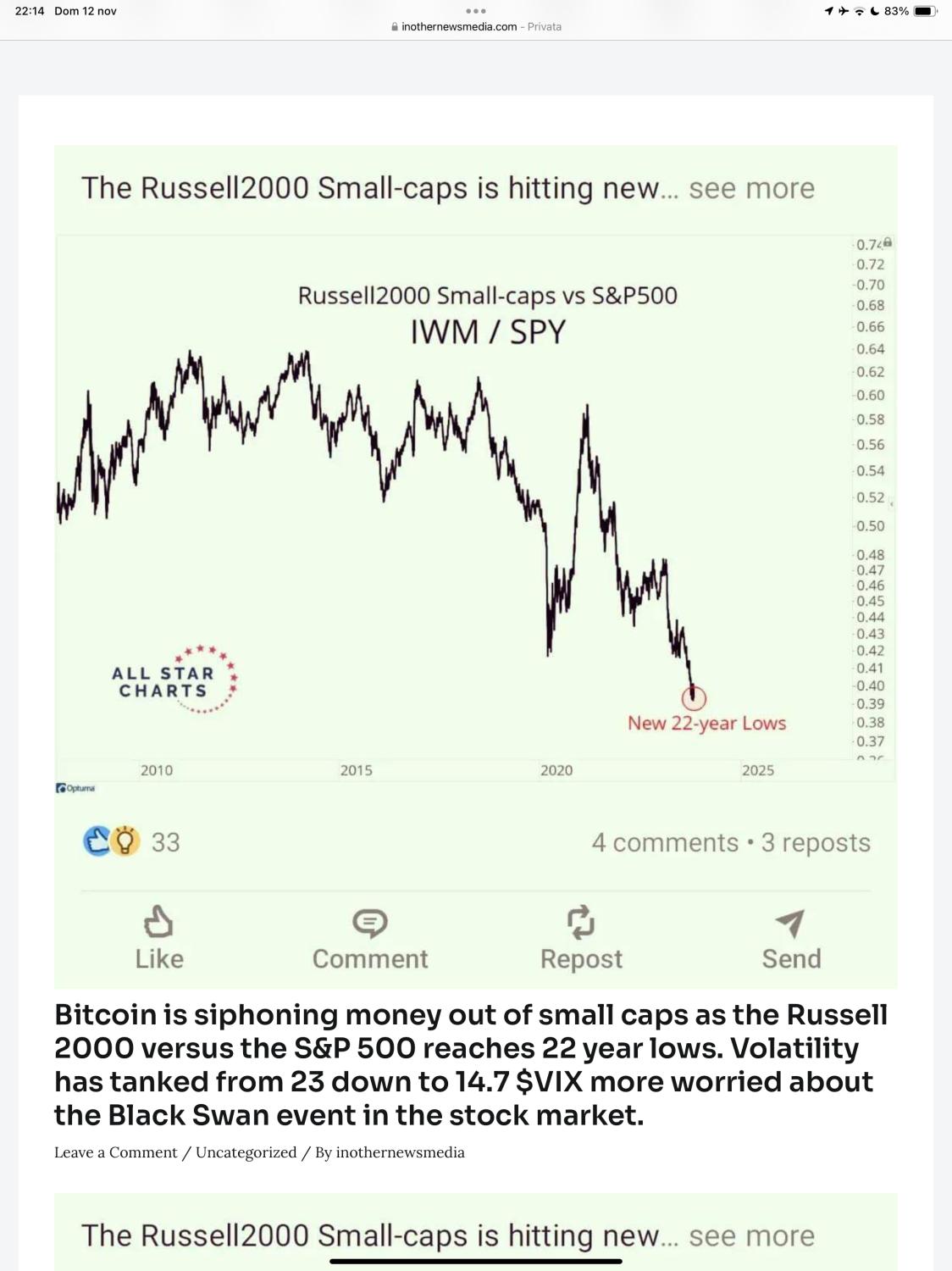

Dunque faticano anche le vendite delle imprese di minori dimensioni che si muovono nei settori industriali più maturi, con il risultato che i loro margini non soltanto non eccellono ma sono anche inevitabilmente destinati a ridursi ulteriormente. Le borse -in particolare quella americana- ovviamente ne risentono. L’indice Russell 2000 che comprende una vasta platea di piccole e medie imprese americane (comunque eccellenti, dal momento che sono quotate in borsa e sono anche state selezionate nell’indice) continua a picchiare, sinanco nelle ultime due settimane: quelle in cui Wall Street è tornata ad avvicinarsi ai massimi storici. E occorre tenere conto del fatto che non tutte le imprese che fanno parte di quest’indice appartengono a industrie mature, anzi!

Dunque guardando quell’indice di borsa le cose per le imprese più tradizionali probabilmente sono messe ancora peggio di quanto si possa immaginare, dal momento che nell’indice si trovano anche imprese eccellenti attive nel software, nelle tecnologie, nella difesa e nella medicina, le quali probabilmente viaggiano meglio della media. Il confronto appare ancora più impietoso se si fa il paragone diretto tra l’andamento generale dell’indice SP500 e quello delle imprese dell’indice Russell2000 (quello delle PMI).

Anche senza parlare di indici di borsa poi, occorre notare che ben il 64% (in numero) delle imprese americane quotate a Wall Street sono sotto ai massimi di borsa registrati nel 2021 di almeno il 20%. Un dato davvero impressionante! Se ci aggiungiamo che il totale dei debiti contratti sulle carte di credito è giunto nei soli Stati Uniti d’America oltre il picco di mille miliardi di dollari, ben si comprende che, sebbene la recessione dei consumi non arrivi, il tessuto economico americano appare al limite della sopportazione.

E questo accade in quel Paese dove i colossi delle nuove tecnologie e le grandi conglomerate del farmaco generano ogni anno importantissimi profitti e moltissimi posti di lavoro aggiuntivi, dove l’industria bellica migliora ogni giorno i suoi margini, dove il credito al consumo sembra non avere limiti e dove petrolio e gas vengono estratti anche per essere esportati.

I PROFITTI TORNANO A CRESCERE SOLO NEL PACIFICO

E’ evidente poi che l’ambiente industriale è definitivamente meno favorevole al di qua dell’Atlantico, dove i conflitti bellici alle porte, una meno ampia disponibilità di materie prime ed energie e una minore disponibilità di denaro da spendere in mano ai consumatori rende tutto un po’ più difficile. In Europa quasi per definizione le nuove tecnologie scarseggiano e i colossi del software sono quasi solo quelli tedeschi.

Anche la spesa pubblica, che negli Stati Uniti è cresciuta e ha contribuito a controbilanciare la stretta monetaria, nell’Eurozona invece non può che rimanere sotto controllo dal momento che i debiti pubblici sono più ardui da finanziare senza l’attivo supporto della banca centrale, ovvero senza che ne intervenga una decisa monetizzazione, che però ha il difetto di far svalutare la moneta unica nei confronti del dollaro.

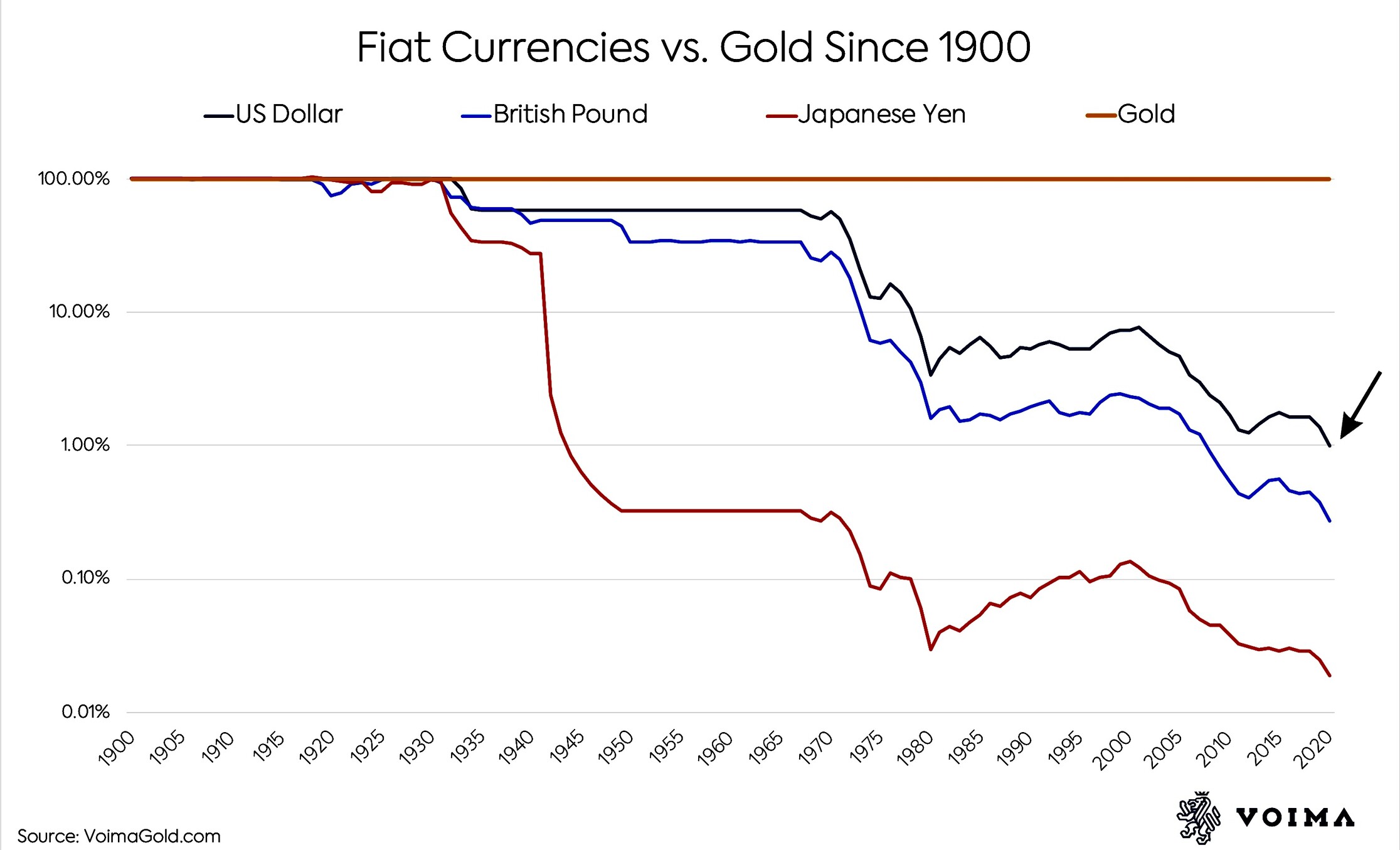

D’altra parte la monetizzazione dei debiti pubblici in tutto l’Occidente non potrà che andare avanti forzosamente, a pena di far crollare il castello di carta che sorregge il nostro sistema finanziario. Nel grafico riportato, sebbene datato, si può percepire perfettamente la perdita di potere d’acquisto delle principali divise valutarie nei confronti dell’oro (il calcolo è a valori costanti dell’oro che, come si può leggere più in basso, non si è rivalutato nell’ultimo periodo):

Dunque non è irrazionale attendersi -a causa della necessità di proseguire con la monetizzazione dei debiti pubblici- un’inflazione dei prezzi che, pur attenuata, non potrà che continuare ad affliggere i risparmiatori, i pensionati e -sia pure in minor misura- tutti i percettori di salari e stipendi.

Ed è lecito altresì attendersi che tutte le principali divise monetarie continueranno a perdere decisamente più valore di quanto registrato dagli istituti di statistica nei confronti dei beni “cospicui”(a partire dall’oro e dai preziosi in genere) quelli cioè la cui rarità e appetibilità continuerà a solleticare l’interesse delle classi sociali più affluenti.

I TASSI NON SCENDERANNO PRESTO

Un aspetto interessante di questa situazione, che vede dunque il mondo occidentale (e non solo) marciare a tappe forzate verso nuovi equilibri e nuovi protagonisti dell’economia, è quello che deriva dalla possibilità concreta che i tassi d’interesse restino, nonostante tutto, piuttosto elevati anche nel prossimo futuro, in particolare poi in Europa dove l’economia corre meno e i consumi dipendono assai meno dai tassi praticati sulle carte di credito.

L’elevato costo del denaro ha senza dubbio un impatto negativo sugli investimenti tecnologici e di efficientamento produttivo, che oggi vengono in parte rinviati, nonché sui margini di profitto (dal momento che una fetta maggiore di questi ultimi andrà a pagare il maggior costo del debito) e sulla possibilità di fare efficienza attraverso lo strumento delle fusioni e acquisizioni, dal momento che gli investimenti saranno censiti con maggior discernimento in presenza di minori disponibilità finanziarie. Dunque contribuirà a ridurre lo sviluppo economico ma al tempo stesso favorirà le imprese meglio capitalizzate.

IL PRIVATE EQUITY È PIÙ CAUTO

Anche gli investimenti dei fondi di private equity potranno subire una probabile impasse per due grandi motivi: il primo è la minor possibilità di approfittare della leva finanziaria per amplificare le plusvalenze (dati i tassi elevati); il secondo motivo riguarda la dimensione media delle imprese oggetto di intervento del private equity: normalmente si tratta di imprese più piccole di quelle quotate e spesso nei settori più tradizionali, dove il prodotto è più maturo ed è più probabile concludere razionalizzazioni.

Da questo discende che sinanco le valutazioni d’azienda non potranno che ridursi in funzione delle tendenze sopra evidenziate. E queste due motivazioni lasciano presumere che anche la numerosità delle operazioni di private equity non potranno che essere maggiormente selezionate, riducendosi in numero.

MA CAVALCARE IL CAMBIAMENTO SI PUÒ

Un’ultima considerazione compete alle valenze dei cambiamenti in corso: nessuna di esse è mai soltanto negativa. La preoccupazione che le mutazioni generano nell’animo umano è giustificata dal fatto che ogni volta che il mondo cambia è difficile riuscire a prevedere con esattezza dove saranno i profitti e quali saranno le condizioni migliori per trarne un guadagno.

Ma ogni volta che le cose cambiano si generano nuove opportunità d’affari. I cambiamenti portano sempre una boccata d’ossigeno per l’economia, così come comportano sempre il successo di imprese totalmente nuove, soprattutto quelle che possono permettersi investimenti o acquisizioni. Il credito invece non potrà che ridimensionarsi ancora. Quantomeno sino ad un possibile ritorno alla normalità monetaria.

Stefano di Tommaso