E’ IL MOMENTO DI CAPITALIZZARE LE IMPRESE

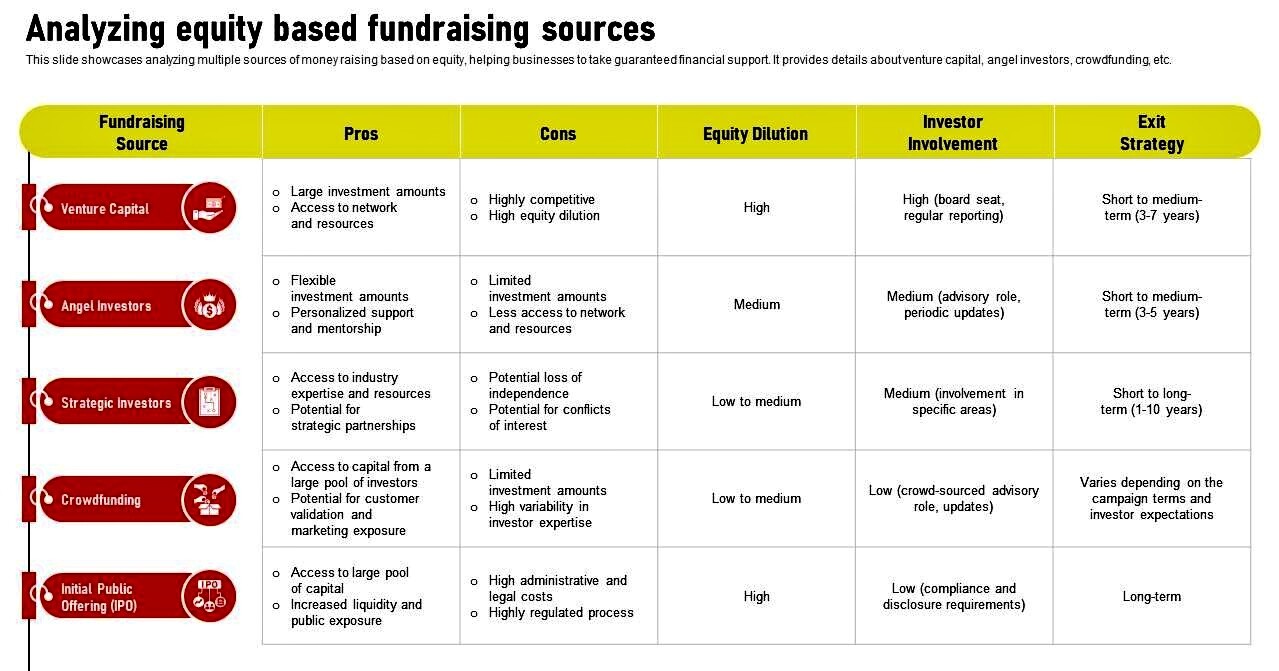

L’inflazione, sebbene in discesa, non sembra già pronta a scomparire del tutto (anzi!), l’energia rischia di costare sempre più cara e la pressione dei principali governi occidentali che devono offrire rendimenti crescenti per spingere i sottoscrittori ad alimentare il rinnovo debiti pubblici completa la triade di grandi fattori che rischiano di sostenere ancora a lungo i tassi d’interesse. Le banche tra l’altro sono sempre più preoccupate che una valanga di insolvenze possa abbattersi su di loro e tendono a ridurre l’erogazione di nuovi crediti alle imprese. Allora come potranno finanziarsi queste ultime senza pagare in oneri finanziari tutti i loro margini industriali e commerciali? Dovranno decidersi a cercare sul mercato altri capitali o a quotarsi in Borsa, ma esistono anche valide alternative tra le quali c’è senza dubbio il “POC”.

L’ALTERNATIVA DEL MERCATO DEI CAPITALI

Il mercato dei capitali può fornire diverse valide alternative ai pochi strumenti a disposizione degli istituti di credito, ma a una condizione: che le imprese possano risultare trasparenti, intelligibili, sufficientemente credibili e con sufficiente capacità strategica di sostenere la concorrenza globale. Quante imprese riusciranno a vincere questa sfida?

D’altra parte è necessaria esattamente la stessa informativa se si desidera emettere un Minibond o raccogliere un finanziamento privato. Nel solo 2022 sono stati emessi 238 minibond, per un controvalore pari a circa 1,65 miliardi di euro, e il peso delle piccole e medie imprese è cresciuto al 60 % sul totale. oltre a 42 “Green Bond” per circa €205 milioni. Il totale delle emissioni di Minibond delle Pmi ammonta a quasi 8,61 miliardi di euro. Secondo Banca d’Italia risulterebbero quotabili in Borsa quasi subito la bellezza di tremila imprese. Un numero tale da rendere il mercato dei capitali italiano uno dei più attraenti e liquidi al mondo.

Purtroppo però il governo (che finalmente sembra stabile e più vicino dei suoi predecessori alle esigenze degli imprenditori) fatica persino a rinnovare per il 2024 l’incentivo relativo alle spese di quotazione, mentre non favorisce gli investimenti produttivi e non incentiva le imprese a investire nella formazione e nell’assunzione di personale altamente qualificato, cosa che tra l’altro solleticherebbe il rimpatrio di parecchi cervelli italiani, oggi emigrati altrove nel mondo. Vediamo allora, per rispondere alla domanda iniziale (come si finanzieranno le imprese?) di partire dalla congiuntura globale, per provare ad anticipare in quale direzione potrà muoversi nel prossimo futuro il mercato dei capitali.

LA CONGIUNTURA GLOBALE

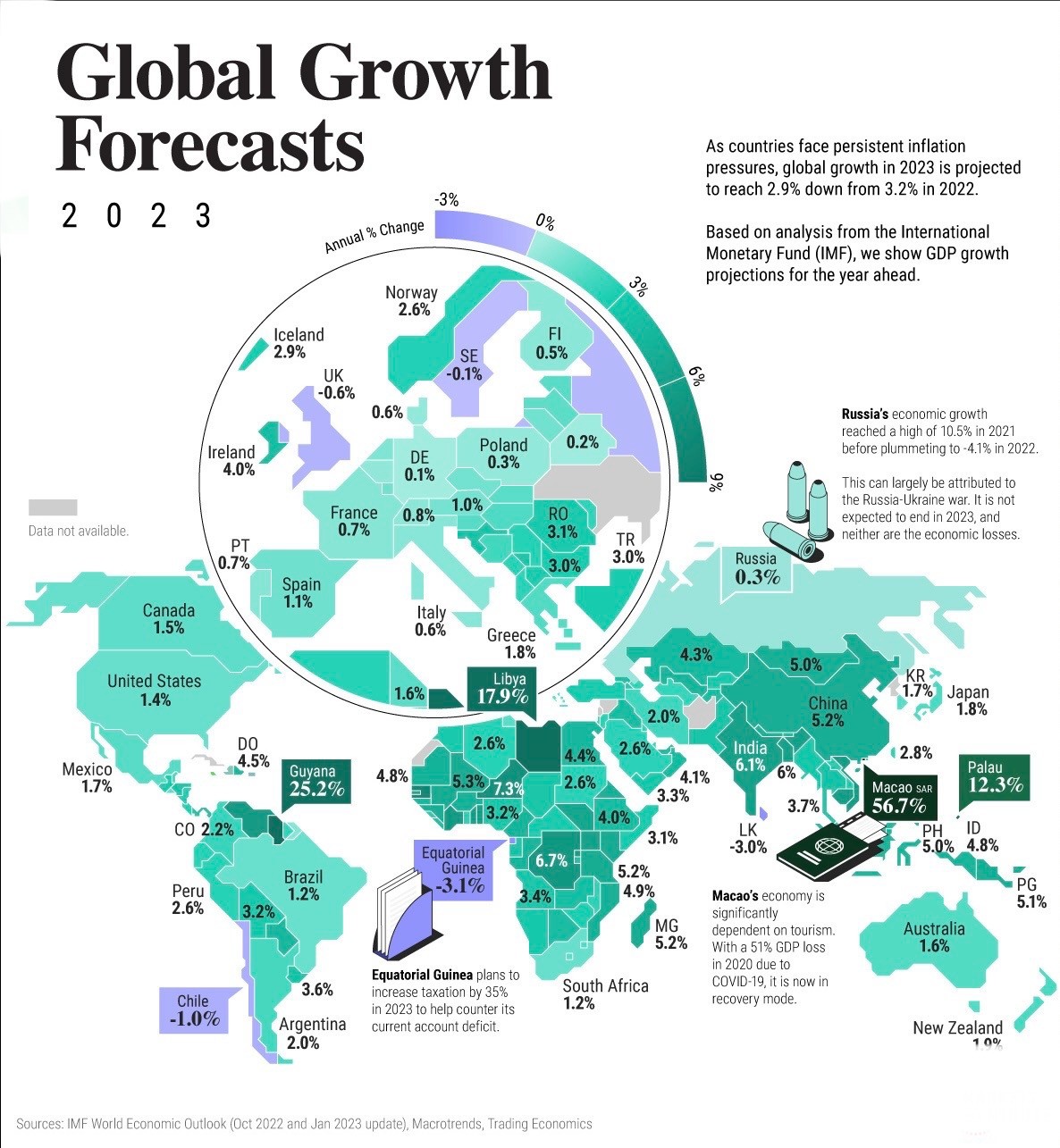

L’Economia globale è a un bivio: arriverà una recessione (come sembra accadere in Europa) oppure continuerà a correre (come invece sembra in America)? Non lo sa nessuno, per molti motivi. Da un lato il rallentamento della crescita economica globale è tangibile e neppure gli economisti americani sembrano credere troppo allo strappo al rialzo vantato dall’economia americana nell’ultimo trimestre (+4,9% su base annua!). D’altro canto la recessione globale che -forse dopo tanti anni dall’ultima del 2008/2009- prima o poi arriverà, resta la più annunciata e la meno probabile di sempre, sebbene alcune zone del mondo, come l’Europa centrale, sembrano esservi incappate profondamente.

L’AMERICA SI RISOLLEVA

Se guardiamo indietro di un anno, per la fine dell’anno in corso o al massimo all’inizio di quello prossimo, tutti si attendevano la recessione negli USA, che poi si sarebbe probabilmente tradotta in un deciso rallentamento globale. Ma questa sino ad oggi non è mai arrivata, anzi il PIL americano sembra crescere a ritmi cinesi!

E la conseguenza è che, con i tassi d’interesse tornati a livelli così elevati che non si vedevano da decenni (i titoli a reddito fisso con scadenze a medio-lungo termine ora rendono più del 5%, cioè quasi due punti più dell’inflazione stimata), la vera variabile impazzita è l’inflazione: se alla fine arrivasse una recessione -si è detto in molte occasioni- allora una ripresa dell’inflazione sarebbe meno probabile.

Invece la tenuta della crescita nelle principali economie del mondo (Cina e USA in primis) consente anche all’Europa, che in questo momento appare come la cenerentola tra i paesi industrializzati, di non vedere del tutto nero il proprio futuro. Ma al tempo stesso rischia di lasciare alti ancora a lungo i tassi d’interesse.

MENTRE L’EUROPA SOFFRE

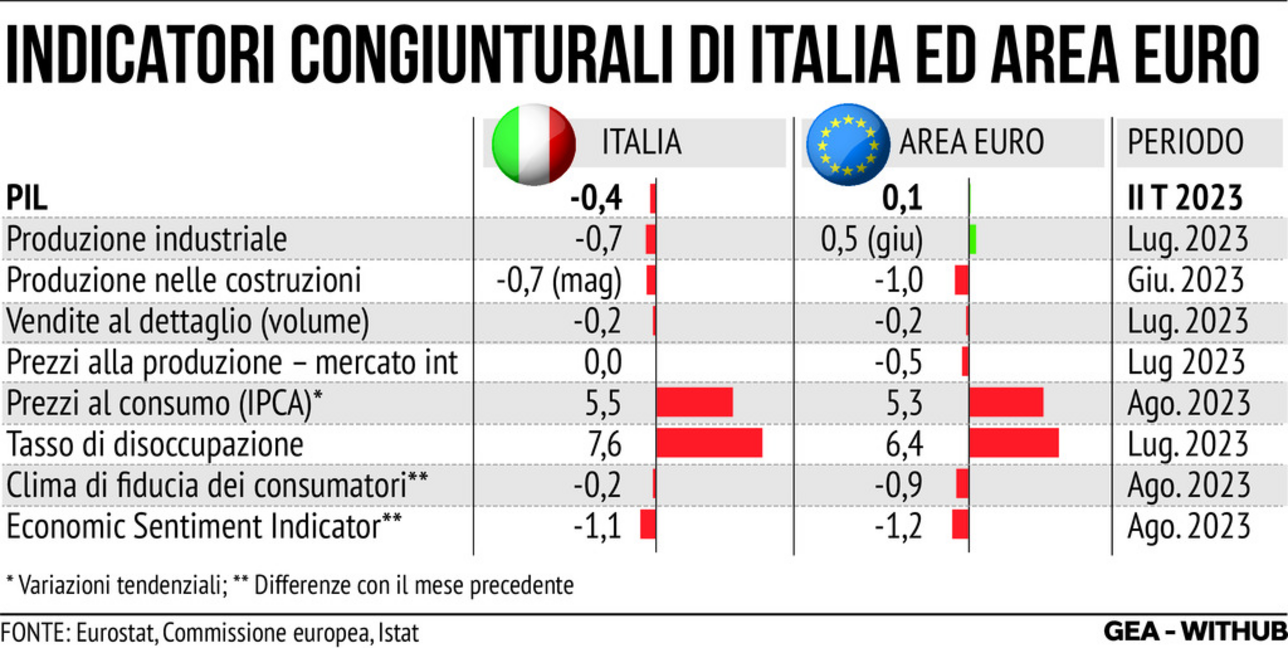

In Europa però dei problemi ci sono eccome: innanzitutto la potenziale carenza di materie prime ed energia, a causa delle tensioni geopolitiche in Est Europa e Medio Oriente, che determina un tasso d’inflazione più elevato che oltreoceano. E questo nonostante la dinamica salariale non si sia ancora adeguata pienamente ai rincari nei prezzi al consumo come invece è successo quasi immediatamente in America. Cosa che lascia supporre che prima o poi invece riprenderà a a correre, mantenendo pressione sulla misura complessiva dell’inflazione.

Dunque l’Europa sembra destinata a non vedere scendere l’inflazione tanto presto quanto quella degli USA, nonostante che la propria economia corra assai meno di quella americana.

LA SITUAZIONE ITALIANA

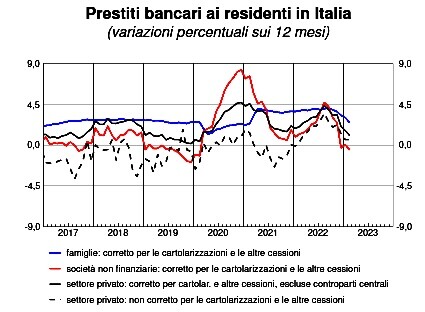

Il PIL italiano sembra marciare meglio di quello di tanti altri Paesi europei, ma se guardiamo alla produzione industriale di casa nostra (che da noi spesso è un indicatore del reale andamento dell’economia migliore del PIL) questa è in deciso rallentamento (prevista in ribasso del 2,3% per la fine di quest’anno su quello precedente). Le ragioni vanno cercate nella moderazione dell’export, indubbiamente penalizzato da sanzioni e tensioni, ma anche nel nostro Paese, a causa del calo degli investimenti (anche quelli pubblici), che risentono degli interessi più elevati e della stretta monetaria, la quale riduce inevitabilmente la disponibilità di credito (i prestiti bancari hanno segnato un bel -6,2% annuo ad Agosto) , quanto in ragione della diminuzione dei consumi, principalmente derivante dalla riduzione del potere d’acquisto dei salari medi.

Tuttavia il costo del lavoro per unità di prodotto in Italia è cresciuto del 4,8% l‘anno scorso, la produttività dell’industria italiana è scesa (-1,8% nel 2022) e si presume possa continuare a volgere al ribasso anche quest’anno, insieme con i margini industriali. È quasi certo poi che le risorse del PNRR, che avrebbero dovuto contribuire positivamente allo sviluppo economico italiano, saranno utilizzate soltanto in parte, tanto quest’anno come nel prossimo. Dunque l’economia italiana resta esposta a molti rischi e mantiene poche speranze di accelerare la propria crescita.

DOVE SI RIVOLGONO GLI INVESTITORI

In questo scenario complessivo con più ombre che luci ovviamente per i risparmiatori l’investimento in titoli a reddito fisso resta da maneggiare con prudenza, dal momento che eventuali tensioni su petrolio e gas potrebbero riflettersi in ulteriori rialzi dei tassi e forti minusvalenze sui titoli a 10, 20 o 30 anni. D’altra parte non si può sperare troppo (o troppo presto) in una Borsa valori molto dinamica, sebbene ci si attenda un piccolo “rally” per fine anno.

Sia perché comunque i vari indici dei listini azionari sono comunque piu in alto di circa il 15% dall’inizio del 2023, ma anche perché altri due fattori tendono a comprimere la performance della Borsa di Milano: l’attesa generalizzata di una riduzione dei profitti e la tendenza alla riduzione della liquidità disponibile che finisce per penalizzare il credito, disincentivando di conseguenza investimenti ed efficientamenti produttivi.

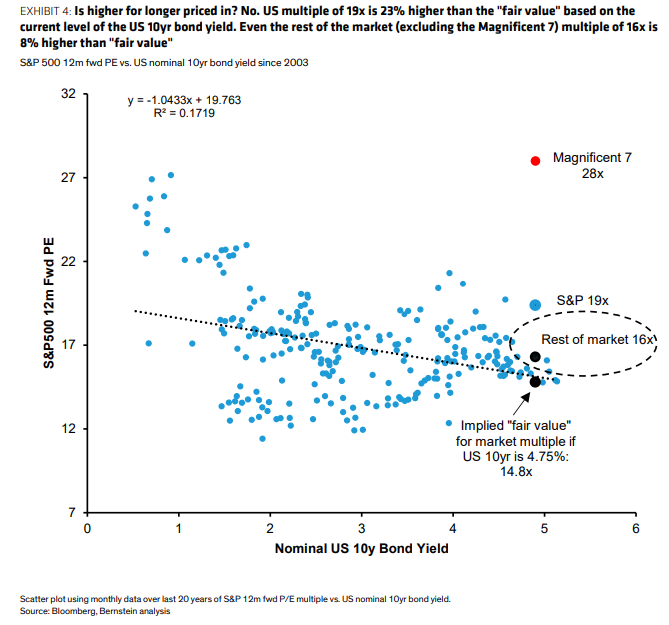

Occorre però rammentare che i tassi d’interesse più elevati che forse resteranno più a lungo di quanto pensavamo comporteranno necessariamente una decisa riduzione delle valutazioni d’azienda oggi correnti per le grandi società quotate. Questo perché quando sale il tasso di attualizzazione dei profitti prospettici di ciascuna impresa, il valore attuale netto di quei profitti non può che ridursi.

Il grafico qui sotto riportato parla chiarissimo in proposito:

IL “VOLO VERSO LA QUALITÀ“ HA DUNQUE SENSO?

Ciò che si potrebbe dunque obiettare è che la tendenza attuale degli investitori, che da un po’ di tempo a questa parte perseguono il cosiddetto “volo verso la qualità” (cioè titoli di società più grandi e più liquide) possa non essere razionale: se il mercato valuta troppo le grandi imprese a scapito di quelle più piccole e meno internazionalizzate (che soffrono valutazioni molto compresse) bisognerebbe casomai censire chi, tra queste ultime, può promettere le migliori performances prospettiche, piuttosto che pagare elevate valutazioni di imprese già grandi.

Per fare un esempio pratico occorre notare che anche in Italia, dove non esistono le “magnifiche sette” cioè le “Big Tech” come spesso vengono chiamate in America, c’è una forte prevalenza -tra le società quotate- di imprese bancarie e finanziarie, che evidentemente in questo periodo hanno beneficiato degli aumenti del margine di interesse (tra tasso attivo e tasso passivo). Gli indici di Borsa che negli ultimi mesi sono cresciuti hanno riflesso soprattutto la risalita dei valori delle banche, che peraltro erano state particolarmente penalizzate negli anni passati.

Nel prossimo futuro però le prospettive rosee che sino ad oggi hanno guidato la corsa dei titoli bancari e finanziari potrebbero evaporare, soprattutto qualora una recessione globale risultasse conclamata, ovvero arrivassero ulteriori rialzi dei tassi d’interesse, che potrebbero portare l’economia italiana a sprofondare.

E’ POSSIBILE CHE LE BORSE NON CRESCERANNO NE’ CROLLERANNO

E’ insomma più probabile che, al di là di qualche euforia momentanea, i listini azionari nazionali (e forse anche europei) non crollino né corrano, ma viaggino invece piuttosto piatti sino appunto all’eventuale “festa” di fine anno. Poi le cose potrebbero cambiare, poiché eventuali altri rallentamenti dell’economia occidentale potrebbero indurre le banche centrali a riaprire i rubinetti della liquidità, anche per sostenere il rinnovo delle emissioni di debito pubblico, assai elevate un po’ dappertutto (cioè non soltanto in Italia). Quando ciò dovesse accadere le borse non potrebbero che risentirne positivamente, sinanco qualora i tassi d’interesse non dovessero scendere presto (cosa che a mio parere resta al momento quasi certa).

I listini delle borse tuttavia tengono conto dei livelli (elevati) di capitalizzazione delle imprese grandi e di quelli (ridotti ma più numerosi) delle imprese minori, non finanziarie e non iper-tecnologiche. La media insomma è un po’ quella del pollo. È relativamente probabile pertanto che nei prossimi mesi tornino a crescere le valutazioni dei titoli minori e si riducano quelle dei titoli a più ampia capitalizzazione, con l’effetto di poca variabilità degli indici generali.

LE IPO TUTTAVIA POTREBBERO BENEFICIARNE

Chi potrebbe beneficiare di questa situazione “bloccata” (niente crescita né decrescita) sono le operazioni I Initial Public Offering (IPO), cioè le matricole di Borsa, che potrebbero trovare terreno fertile per accedere al listino, pur accettando valutazioni non certo elevatissime. I fondatori di quelle imprese che dovessero accedere al mercato dei capitali oggi non stapperanno lo Champagne per le valutazioni astronomiche che si sono viste in passato, ma in compenso otterranno una base più stabile sulla quale costruire percorsi di internazionalizzazione e di sviluppo tecnologico senza dover al contempo pagare tassi di interesse che rischiano di non essere compatibili con la necessità di dedicare tutte le risorse alla crescita e alle acquisizioni. Se sui mercati resterà un po’ di liquidità è possibile pertanto che questa si rivolgerà di più alle IPO piuttosto che ai titoli che risultano già molto “cari” in termini di valutazione, incrementando la diversificazione

I PRESTITI OBBLIGAZIONARI CONVERTIBILE E CONVERTENDO

Se dunque il contesto generale prevede borse relativamente stabili e tassi d’interesse potenzialmente ancora a lungo elevati, cosa converrebbe di più che piazzare sul mercato obbligazioni convertibili alle numerose medie imprese italiane che devono ugualmente reperire risorse? Il prestito obbligazionario convertibile o convertendo (POC) è un finanziamento alle imprese che nel primo caso lascia ai sottoscrittori la libertà di convertire in azioni i titoli a reddito fisso, nel secondo caso prevede invece la conversione automatica in capitale, lasciando casomai all’impresa (e a determinate condizioni) la possibilità di rimborsarlo. In entrambi i casi però le imprese che li emettono possono godersi una riduzione del tasso d’interesse intorno alla misura del tasso neutrale (tipicamente l’EURIBOR cioè il tasso interbancario), ottenuta in cambio dell’opzione di convertibilità concessa ovvero in cambio dello sconto sul prezzo di conversione futuro.

L’ACCESSO AL MERCATO E’ SEMPRE PIÙ AGEVOLE

Ovviamente perché il POC risulti appetibile l’impresa dovrebbe essere quotata su un mercato regolamentato (almeno all’Euronext Growt, se non al MTA, il listino principale) oppure deve inserire l’operazione all’interno di un percorso di quotazione da eseguire nel tempo massimo di due o tre anni. Ma la quotazione è un passaggio che non appare più così impervio com’era in passato! E’ sempre più abbordabile per la maggioranza delle imprese che hanno superato la piccola dimensione (normalmente è sufficiente avvicinarsi alla decina di milioni di fatturato ovvero al milione di margine operativo lordo), ha costi decisamente limitati (che peraltro vengono finanziati con l’aumento di capitale riveniente dal collocamento) e non richiede particolari manovre dal punto di vista della governabilità dell’impresa. Recentemente poi la Borsa ha ridotto i requisiti minimi relativi alle procedure di controllo e alla reportistica contabile delle società quotate, spianando la strada perché accedano al listino anche le società più giovani e meno strutturate.

Al listino Euronext Growth di Milano (EGM) sono arrivate sino ad oggi in media trenta-quaranta matricole l’anno da quando esiste. Diverse delle quali, una volta quotate, hanno successivamente deciso di passare ad altri listini (lo STAR, l’MTA o Borse di altri Paesi al di fuori del nostro) o infine hanno optato di uscire dal listino azionario con un’operazione di “delisting”. Ma con il rialzo dei tassi d’interesse il numero delle società quotate sembra destinato ad aumentare decisamente.

L’ALTERNATIVA ALL’IPO IMMEDIATA: IL “CONVERTENDO”

Se in questo momento le valutazioni d’azienda risultano svantaggiose, per molte imprese che valutano se e quando accedere al mercato borsistico può risultare conveniente rinviare di qualche tempo il momento in cui vengono valutate correttamente. Qualora infatti esse emettano un Prestito Obbligazionari “Convertendo”, di fatto rinviano tale momento all’incirca di due o tre anni. Un tempo che può risultare accettabilmente breve per i sottoscrittori che immobilizzano in questi strumenti in attesa di poter disinvestire in futuro e sufficientemente lungo per gli emittenti (le società e le banche) per poter sperare che le prospettive del listino azionario migliorino sul serio.

I NUMEROSI VANTAGGI DEI POC

Oltre al tasso più basso da offrire ai sottoscrittori di questi titoli, con cui beneficiarli in cambio di una possibilità di guadagnare di più nel medio termine, le imprese emittenti possono inoltre risultare interessate anche a discutere in contemporanea della loro futura quotazione in Borsa con gli emittenti, dal momento che una parte del collocamento di titoli azionari futuri, per il tramite del prestito obbligazionario (soprattutto quello “convertendo”) risulta in tal modo già piazzata sul mercato.

Un altro vantaggio del POC “convertendo” è quello della natura dei titoli emessi, di fatto assimilabili a capitale di rischio dal momento che il loro eventuale rimborso ai sottoscrittori è a discrezione dell’impresa emittente, e dunque capaci di incrementare corrispondentemente il patrimonio netto e contribuendo a fornire all’impresa emittente alcuni dei vantaggi derivanti dal risultare quotata in Borsa pur rinviando nel tempo il momento in cui ciò avverrà davvero. In molti casi infatti l’impresa sta concludendo degli investimenti o completando un percorso di risanamento e non risulterebbe molto appetibile per i sottoscrittori. Spostando invece in avanti di un paio d’anni il momento in cui essa sarà oggetto di valutazione, è nel frattempo libera di eseguire il proprio piano aziendale e di conseguire i risultati attesi, pur incamerando immediatamente parte delle risorse della quotazione futura.

La natura “equity” dell’apporto di risorse in tal modo rende di fatto l’impresa anche più capace anche di attingere credito da altre fonti (tipicamente banche e fondi di private debt). Anche dal punto di vista dei costi di emissione l’operazione di collocamento di un POC può risultare conveniente rispetto al totale degli oneri tipici di un collocamento azionario. Nel caso del convertendo poi c’è anche la certezza di conoscere già l’importo del titolo a reddito fisso che verrà convertita in patrimonio netto, pur mantenendo la possibilità di rimborsarlo a discrezione dell’emittente.

Ma anche laddove l’impresa risultasse già quotata il POC potrebbe risultare utile, dal momento che il prezzo di esercizio della conversione viene rinviato di due o tre anni: il tempo sufficiente per migliorare i propri indici di bilancio. Nel caso di titoli “convertibili” invece il prezzo di conversione è per definizione più alto di quello attuale (anche in ragione della durata del POC).

Vi è infine un effetto “diversificazione delle fonti di finanziamento“ che in tempi di liquidità ristretta del mercato del credito può risultare particolarmente efficace nel permettere all’impresa di ottenere un maggior livello di risorse finanziarie, senza al tempo stesso “ingolfare” la propria posizione in Centrale Rischi o nella percentuale di utilizzi delle linee di credito accordate.

COSA SUCCEDERÀ TRA DUE O TRE ANNI ?

Molti operatori concordano nel ritenere che il mercato azionario, dopo una pausa che potrebbe riguardare l’intero 2024, potrà finalmente tornare a salire in funzione del fatto che le attuali tensioni inflattive, geopolitiche e di rischio di recessione, alla fine potrebbero venire meno, lasciando spazio a situazioni congiunturali più serene. Una prospettiva congiunturale decisamente migliore di quella attuale.

Anche per questo potrebbe risultare interessante mantenere la possibilità di rimborsare anticipatamente il POC (o comunque a scadenza) laddove il mercato potesse esprimere situazioni di maggior convenienza. Dunque la dilazione non gioca soltanto a favore del sottoscrittore, ma anche dell’emittente. Rilanciando la scommessa sulle performances aziendali e di mercato di almeno un paio d’anni. Cosa che potrebbe risultare conveniente a prescindere da quello che succederà davvero.

Ma soprattutto, nella misura in cui l’economia mondiale tornerà a correre, le imprese dovranno necessariamente fare i conti con la necessità di investire fortemente, crescere internazionalmente ed incrementare il contenuto tecnologico delle proprie attività. Ciò sarà tanto più vero quanto più lo sviluppo economico accelererà. E senza aver avuto accesso diretto al mercato dei capitali per raccogliere quelle risorse sarà sempre più difficile per le piccole e medie imprese vincere le proprie sfide. È pertanto un qualcosa che andrebbe messo in cantiere sufficientemente per tempo!

Stefano di Tommaso