CAOS CALMO

L’America si rende conto del momento di grave rischio politico, finanziario ed economico che verrebbe ad esplodere con l’estensione di un eventuale conflitto tra Israele e il resto del Medio Oriente, e -apparentemente- intende fare il possibile per disinnescarne la miccia. È pur sempre una buona notizia, ma la tensione ora circola in giro per il mondo ai massimi livelli, anche perché se lo stato di Israele esagererà nella rappresaglia molti paesi solidarizzeranno con il popolo palestinese scacciato dalla striscia di Gaza. Il momento è estremamente pericoloso per l’Occidente, che potrebbe vedere crescere di nuovo l’inflazione, i tassi d’interesse e l’instabilità finanziaria. Nessuno insomma vuole gridare l’allarme ma tutti gettano ugualmente acqua sul fuoco. I mercati lo percepiscono e restano molto guardinghi.

IL RISCHIO È LA TERZA GUERRA MONDIALE

Non c’è solo per la questione palestinese. La questione siriana, ad esempio, vede altro fuoco covare sotto la cenere. La guerra in Ucraina rischia di proseguire ancora a lungo, solo non è più coperta dai servizi televisivi. L’Armenia è sotto schiaffo (e non soltanto in Nagorno Karabach) per i suoi errori in politica estera ma anche perché ha un contendente decisamente ingombrante come la Turchia. La questione taiwanese ad esempio è solo sopita perché l’America sta entrando in campagna elettorale e cerca di non strafare dal punto di vista delle provocazioni, ma persino in Africa la situazione è quella di un,forte smacco smacco all’influenza europea, sempre meno dominante a causa della pressione di Cina, Russia e India, soprattutto dove sono le maggiori risorse minerarie (Niger e dintorni).

E se Israele dovesse proseguire negli attacchi (già iniziati) alla Siria assisteremmo al probabile inizio della terza guerra mondiale, con i Paesi islamici che si stanno schierando compatti a favore della creazione forzosa di uno Stato Palestinese e le grandi potenze militari alternative alla NATO che li sosterrebbero compatti nel fronteggiare Israele. A quel punto l’Occidente intero vedrebbe costretto a dare una mano al governo di Netanyahu. Si verificherebbe cioè quanto paventato da Jamie Dimon, CEO della grande banca d’affari J.P.Morgan: il rischio di una terza guerra mondiale!

È forse anche per questo motivo che gli U.S.A. hanno inviato ben due grandi navi portaerei a salvaguardare i numerosi pozzi di petrolio e gas presenti nella parte orientale del Mediterraneo, in particolare nelle acque che fronteggiano la costa mediorientale, dal Libano all’Egitto. In caso di conflitto “regionale” cioè allargato, le piattaforme di petrolio e gas sarebbero le prime ad essere attaccate.

L’OCCIDENTE È IN FERMENTO ANCHE AL SUO INTERNO

Ci si prepara poi alle grandi manifestazioni sindacali d’autunno, iniziate in America con i lavoratori dell’auto ma che stanno per prendere la ribalta della cronaca soprattutto in Europa, dove i salari sono cresciuti meno e l’inflazione ha colpito di più. La questione dei migranti economici dall’Africa è vista dai più come una materia tutta italiana, perciò poco interessante per il resto del mondo, ma quello che i giornali raccontano a mezza bocca è che il resto d’Europa ha già detto basta ai nuovi migranti, bloccando i confini con l’Italia e respingendo con il fuoco delle armi quelli che provano ad entrare tramite Grecia, Spagna e Francia. E poiché gli sbarchi proseguono, la situazione rischia di diventare esplosiva. In primis per il nostro Paese.

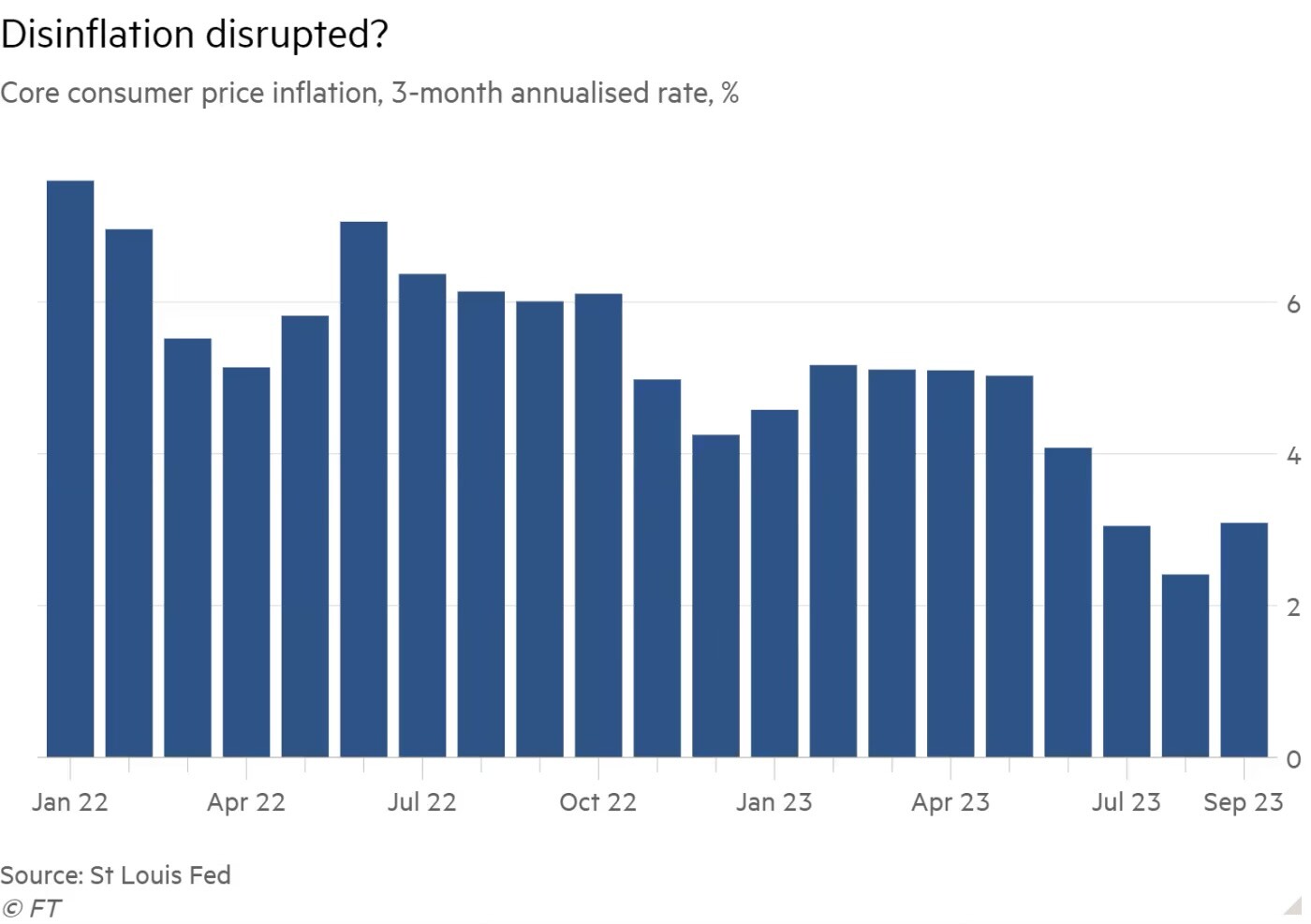

Le banche centrali occidentali sono prese tra due fuochi: da un lato sanno benissimo che l’inflazione sta risalendo lentamente la china, spinta dal prezzo dell’energia ma anche da tutti quegli strascichi dei rialzi dei prezzi dei mesi scorsi che, soprattutto nei salari, nei servizi e nei costi delle costruzioni, non si sono ancora completamente scaricati sui prezzi finali.

Morale: i prezzi -in Europa soprattutto- non potranno che salire ancora e rischiano di provocare altri interventi da parte della Banca Centrale Europea, che sull’argomento fa sapere di non aver ancora deciso nulla e in realtà non sa che pesci prendere, dal momento che non può ammetterlo, ma è perfettamente consapevole della scarsa rilevanza di altri rialzi dei tassi sul prezzo delle materie prime e sulla necessità di adeguare i salari.

In America la FED viceversa sa di avere molto più effetto sui rincari con possibili nuovi aumenti dei tassi d’interesse, poiché essi influenzano abbastanza pesantemente i consumi tramite la catena di trasmissione delle carte di credito e dei prestiti al consumo, ma attende: se lo scenario internazionale, come sembra, sosterrà le quotazioni del Dollaro, allora non ci sarà bisogno di un nuovo aumento dei tassi USA, mentre se quest’ultimo riprenderà a scendere allora c’è da attendersi almeno un altro rialzo e la promessa di mantenere elevati i tassi attuali abbastanza a lungo.

GLI AUMENTI DEI TASSI A LUNGO TERMINE

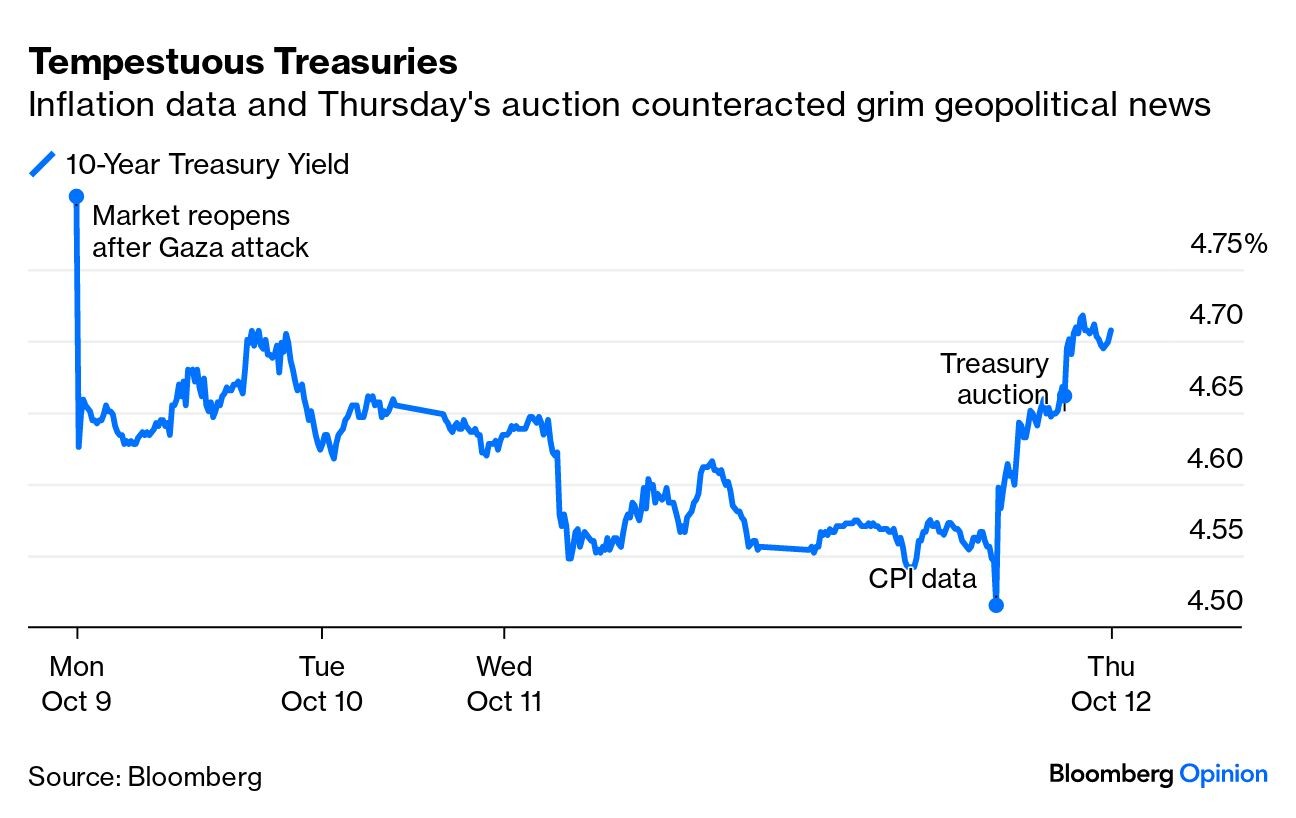

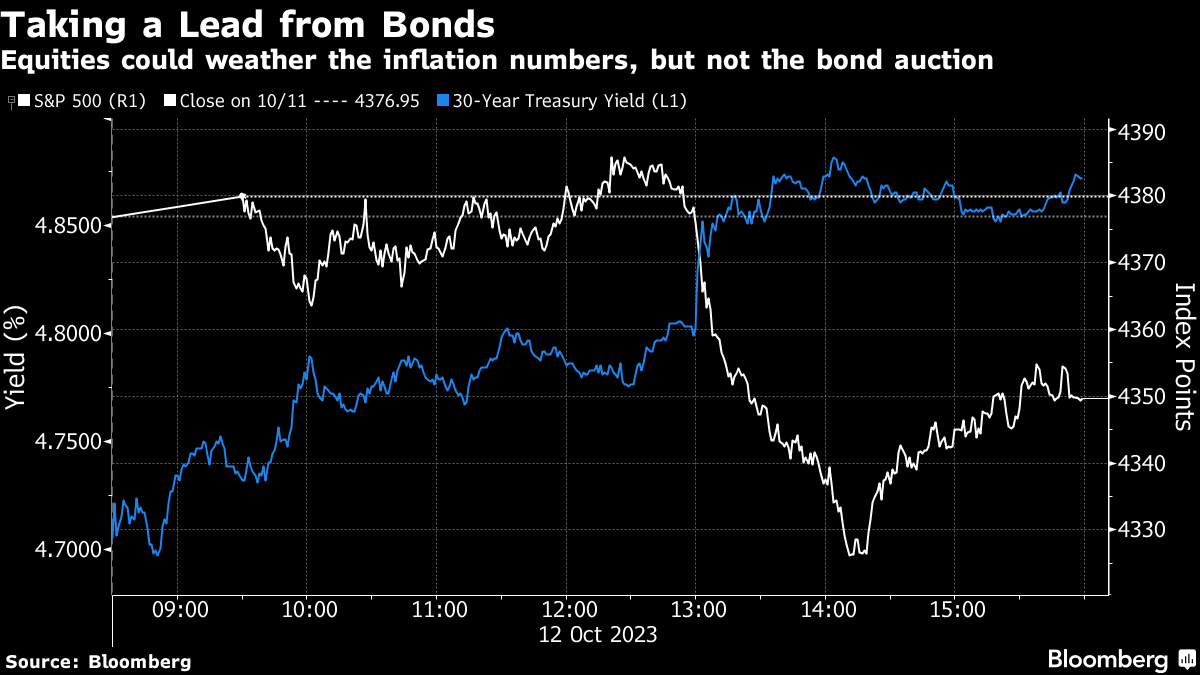

L’effetto più rilevante dell’inflazione che ha iniziato a riprendere piede e della mancata recessione americana è tuttavia stato quello dell’incremento dei tassi d’interesse sui bond, che equivale a dire della discesa dei corsi di questi ultimi sul mercato secondario. Anche perché il mercato primario -quello delle nuove aste- è andato di recente quasi deserto. Morale: lo scivolamento verso il basso e oltre le attese dei rendimenti a lungo termine americani sta appiattendo la curva dei rendimenti che, come noto era rovesciata (cioè il lungo termine rendeva meno del breve), incrementando le chances della recessione, che però sino ad oggi non è mai arrivata.

Qualcuno dice che in America la recessione non è arrivata forse anche grazie alla sua leadership sulle tecnologie, ma soprattutto grazie alle enormi commesse ottenute sulle forniture militari (il settore degli armamenti è l’unico davvero in grande forma sul listino di borsa) e di quelle biotecnologiche (leggi: i nuovi vaccini Covid). Se ciò fosse confermato ecco che scomparirebbe la speranza di un traino americano nei confronti dell’economia europea, che in fatti appare in salute molto scarsa e con prospettive ancora peggiori.

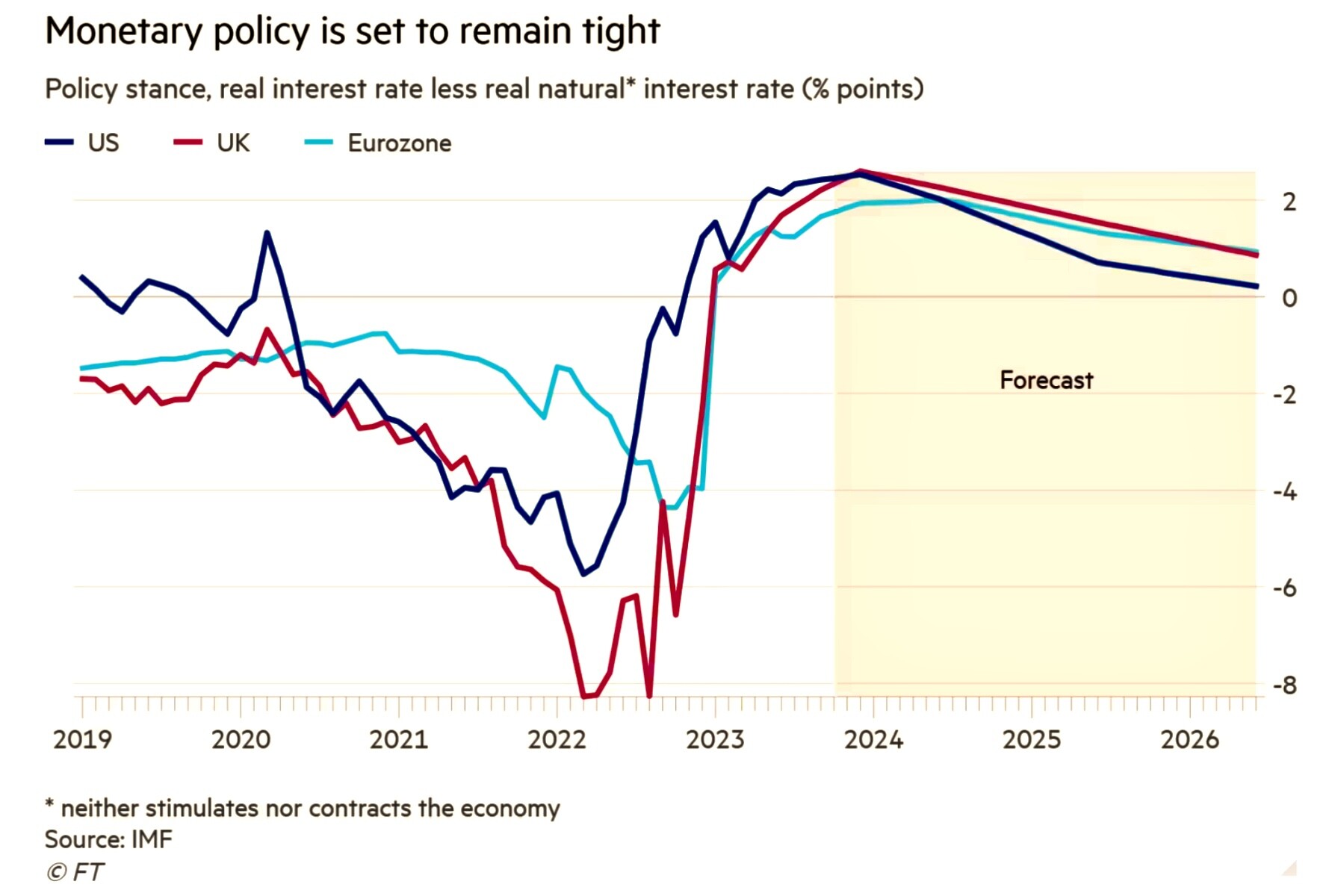

Ma persino sul breve termine è abbastanza difficile che vedremo le banche centrali allentare la morsa, dal momento che -con il rincaro di petrolio e gas- il rischio di nuove fiammate inflazionistiche resta forte. Da questo punto di vista è anzi il caso di dire che i mercati finanziari non stanno quasi prezzando la possibilità di nuovi rialzi dei tassi (come si può leggere dal grafico qui sotto riportato), mentre in caso di allargamento del conflitto mediorientale ce ne sarà la quasi certezza.

I MERCATI TREMANO

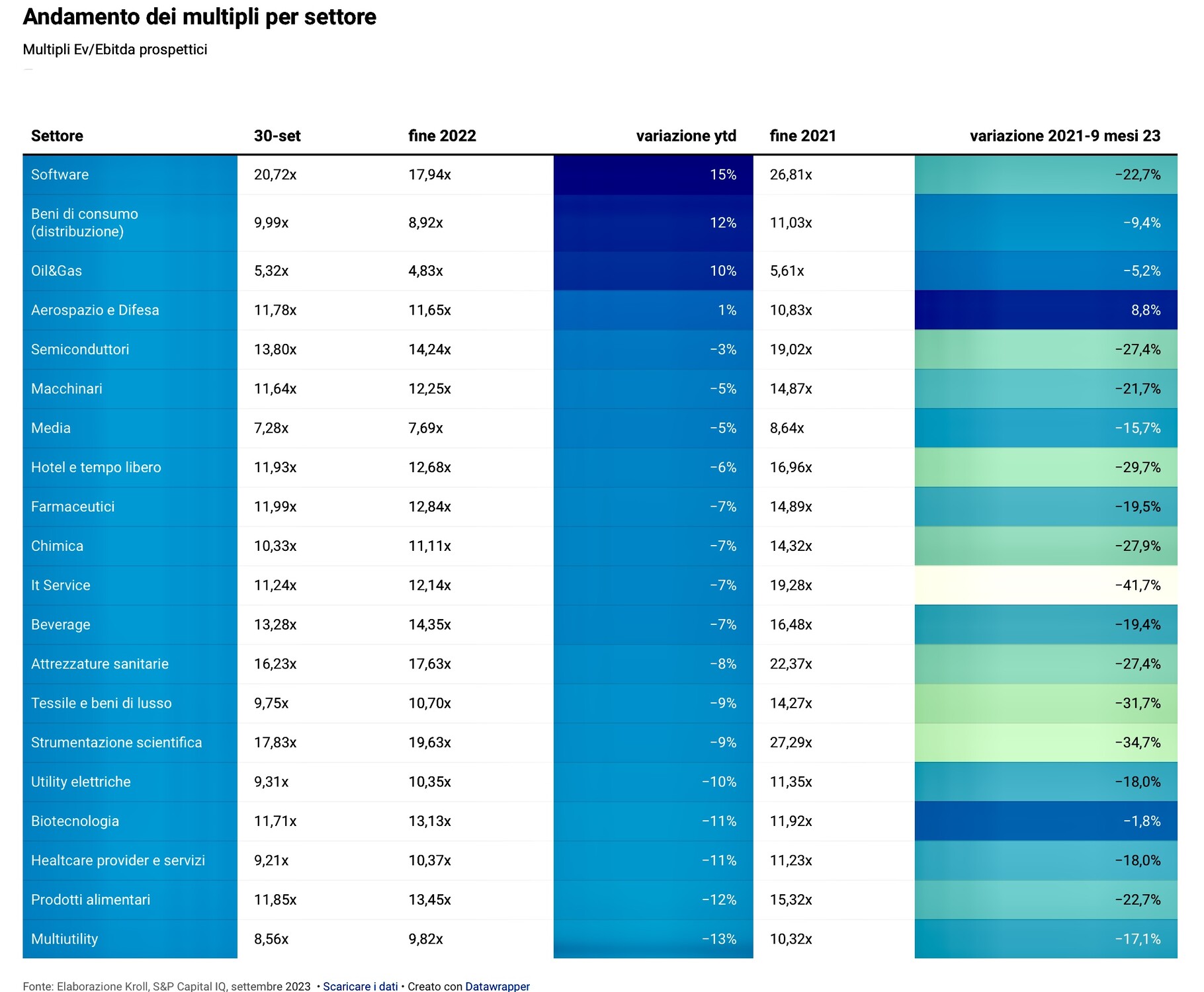

In ogni caso, economia reale a parte, i mercati finanziari hanno sofferto quello scivolamento oltre le attese delle quotazioni dei titoli a reddito fisso a lunga scadenza, che stanno provocando qualche smottamento anche sul mercato azionario, per vari motivi (nella tabella qui riportata l’andamento dei valori azionari nel mondo, in termini di moltiplicatori del reddito dei principali settori industriali):

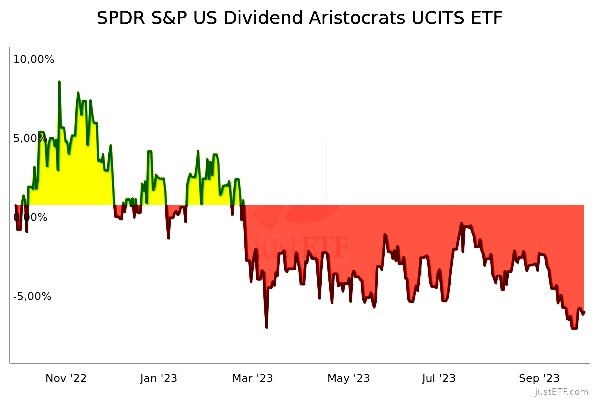

- Il primo è che i titoli delle grandi utilities, dei grandi colossi di bevande e alimenti e degli articoli di largo consumo, che sono tradizionalmente sempre stati pagatori di grandi dividendi, oggi soffrono la competizione dei titoli pubblici, che rendono di più e non sono soggetti al rischio che una nuova recessione possa peggiorare le cose. Morale questi titolo sono scesi ben oltre i listini e rischiano di proseguire così;

- il secondo motivo per cui le borse fanno fatica (Wall Street compresa, ma quelle occidentali sono tutte collegate tra di loro) è il fatto che se i titoli a reddito fisso scendono, scende anche il valore degli attivi in portafoglio alle banche, soprattutto quelle commerciali e soprattutto quelle più esposte nel settore immobiliare. Morale: se con i rialzi dei tassi le banche erano salite perché guadagnavano di più adesso invece sono preoccupanti perché se i tassi salgono troppo le banche (e l’intero comparto finanziario) inizia a perdere soldi in conto capitale;

- il terzo motivo sono i multipli di valore delle azioni quotate: se il valore delle imprese può essere stimato nel valore attuale dei flussi di cassa futuri che esse riusciranno a generare, in generale tale valore dipende anche dal tasso al quale si scontano i flussi attesi. Mentre oggi salgono anche i tassi a lungo termine. Ma fino ad ieri le quotazioni dei titoli azionari avevano tenuto botta per vari motivi, Ivi compreso il fatto che fino a ieri con i rialzi delle banche centrali salivano quasi soltanto i tassi a breve termine ma non quelli a lungo che impattano sulle prospettive dei flussi di cassa;

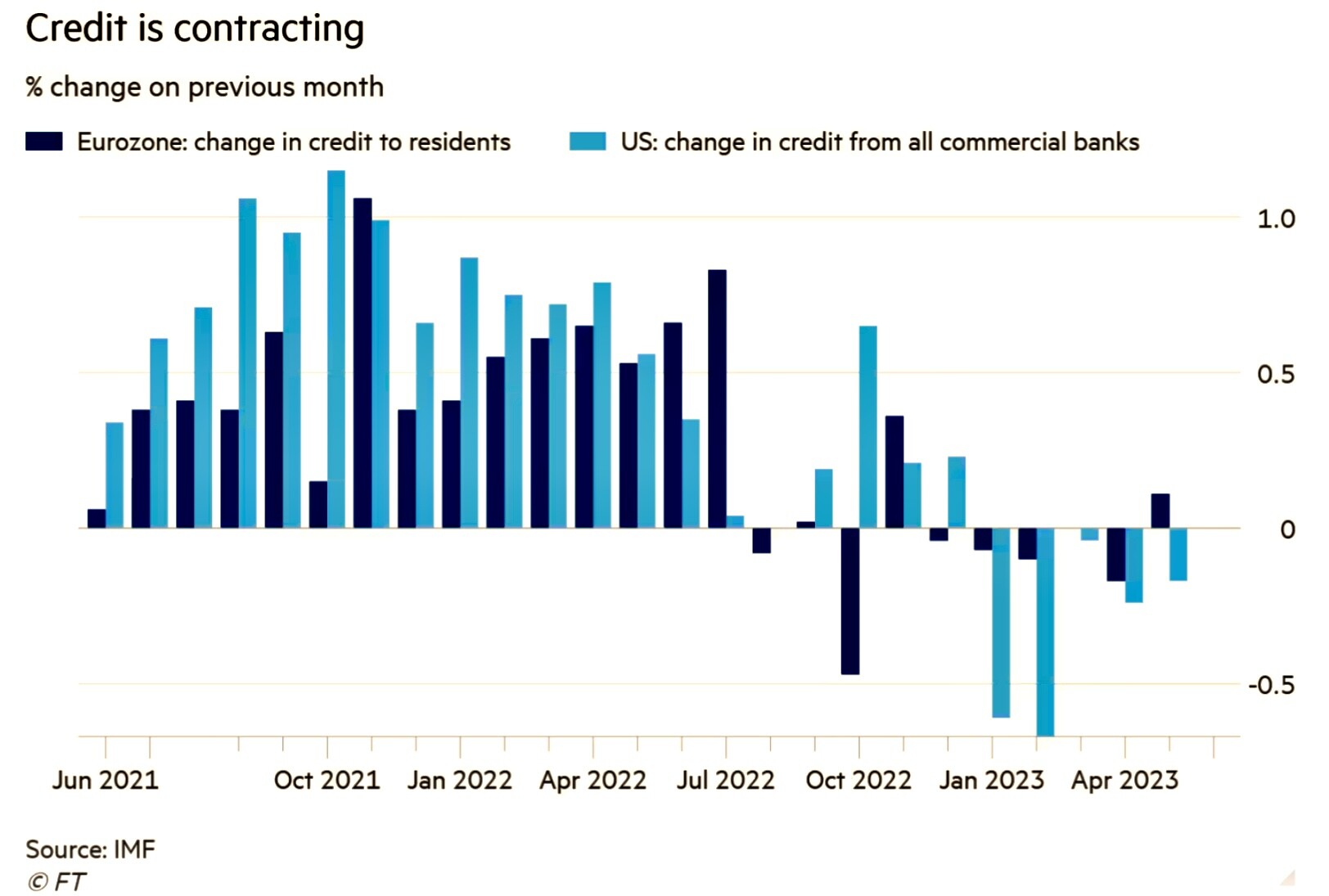

- e poi sempre a proposito dei moltiplicatori di valore, questi salivano perché crescevano le aspettative sugli utili futuri, soprattutto per effetto della grande influenza sul listino di Wall Street delle grandi multinazionali dell’informatica, molto esposte sull’intelligenza artificiale. Al contrario sono parecchi mesi che l’indice Russell 2000 (quello delle PMI americane) invece va giù. Cosa che sta spingendo ad una revisione anche i moltiplicatori degli utili, visto che le prospettive di migliori profitti per il futuro si stanno riducendo. Le PMI sono peraltro quelle che più stanno soffrendo del temutissimo “credit crunch” che sarebbe seguito alla stretta delle banche centrali, il quale purtroppo già in atto, come si può vedere dal grafico qui sotto riportato (sorprendentemente più in America che in Europa):

In definitiva non sono soltanto le guerre a scuotere i mercati finanziari, ma anche le aspettative dei risparmiatori, che con gli ultimi colpi di scena geopolitici si stanno indiscutibilmente ridimensionando. La lotta per la campagna presidenziale americana inoltre si prospetta più dura che mai, con un debito pubblico oramai fuori controllo e il rischio che non venga più sottoscritto come in passato dai risparmiatori del resto del mondo. È questo il contesto che spiega, anche se non giustifica (almeno sin tanto che i tassi d’interesse reali resteranno positivi), il poderoso e repentino ritorno in auge dell’oro quale bene rifugio, come si può vedere dal grafico del relativo contratto a termine qui sotto riportato:

LA RECESSIONE SI LIMITERÀ ALL’EUROPA?

E se Atene (cioè gli USA) piange, Sparta (cioè l’Europa) non ride. L’Occidente è oramai un’unica grande regione a traino NATO e con forti interdipendenze, con l’aggravante che la maggior parte dei focolari di guerra è alle nostre porte (Balcani e Ucraina, Medio Oriente e Africa). In questa situazione l’intero Occidente rischia una forte instabilità politica e, conseguentemente, di perdere la leadership globale.

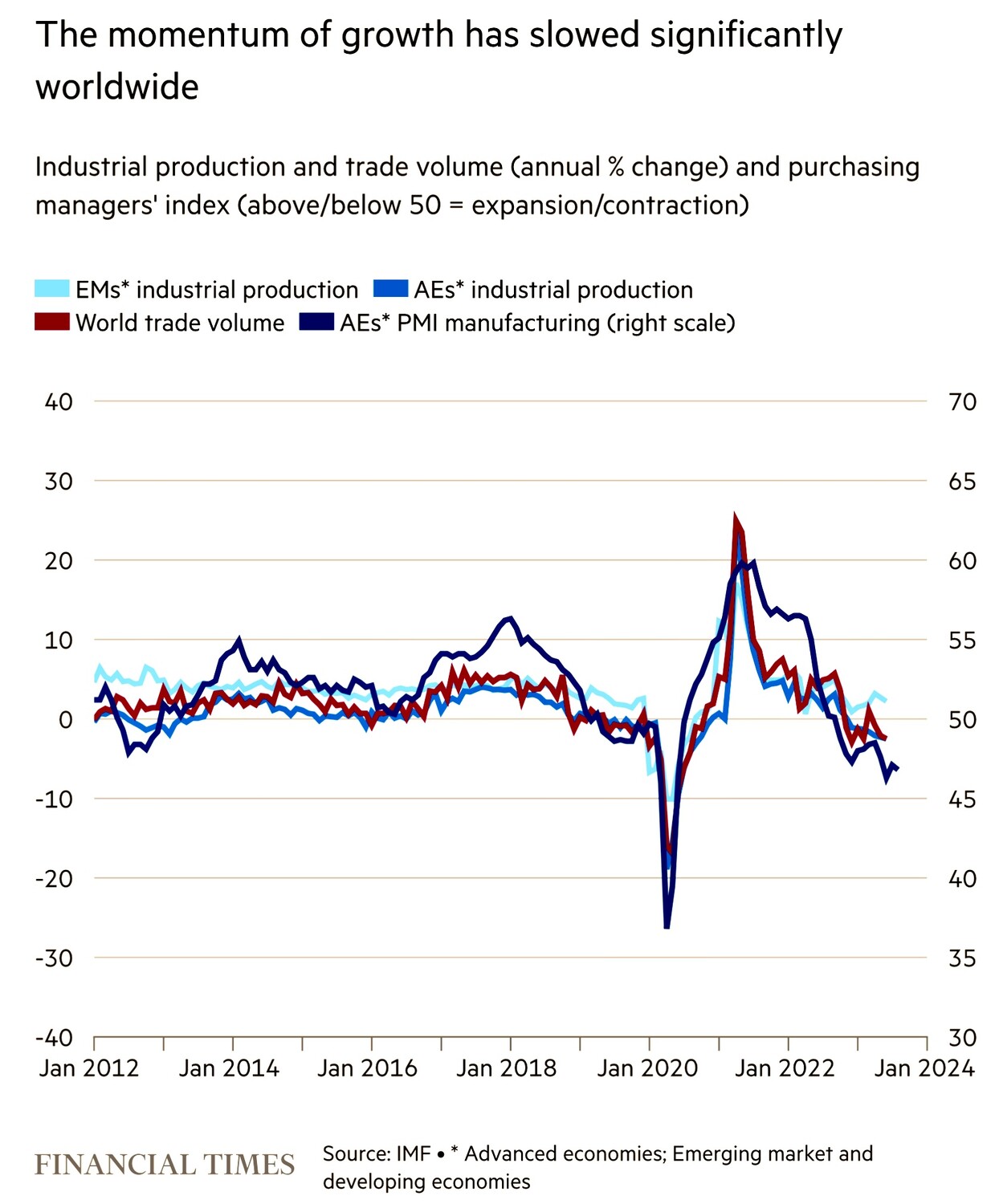

La cosa peraltro si aggraverebbe se anche oltreoceano sopraggiungesse una nuova grande recessione economica. Wall Street inizierebbe a prezzare diversamente le prospettive di profitto e lo scoramento si estenderebbe sicuramente agli altri Paesi legati all’America, cioè l’Europa (Regno Unito compreso), ma anche Taiwan, Giappone e Corea. E a ben vedere è già oggi in atto un forte rallentamento, in tutto il mondo, come si può desumere dal grafico qui sotto riportato:

La possibilità di una nuova recessione globale è peraltro quasi l’unico motivo per il quale avrebbe senso oggi investire in titoli a reddito fisso, dal momento che i rischi che i tassi riprendano a salire sono ancora notevoli e che viceversa il mercato azionario è storicamente più resiliente all’inflazione. Ma se riprendesse a correre l’inflazione a questo punto sarebbe forse il minore dei mali, perché significherebbe che la recessione globale non si verificherà. Qualcuno lo pensa, e ancora spera che i tassi d’interesse ricominceranno a scendere. Cosa forse possibile nell’ultima parte dell’anno, ma ben più difficilmente ciò accadrà nella prima.

La morale è che in questa situazione è difficile scegliere quali pesci prendere cioè quali categorie di investimenti selezionare e il risultato è che molti preferiscono restare liquidi, contrastando in tal modo il lavoro delle banche centrali che è quello di riuscire a ridurre la liquidità in circolazione per non aumentare ancora i tassi. Ed è anche il motivo per il quale, mentre il mondo si addentra nel caos, i mercati finanziari si prendono si una pausa per cercare nuovi spunti, ma si preparano anche al peggio.

Stefano di Tommaso