UN MONDO IN GUERRA

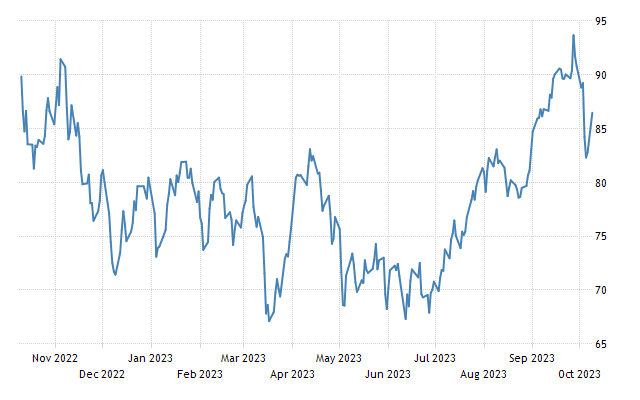

E se per uscire dall’impasse servisse una guerra? O forse più di una? Lo studio della storia insegna che dietro ad ogni nuova guerra si assommano sempre interessi economici, e c’è da scommettere che nemmeno stavolta sarà diverso. E quanto successo in terra d’Israele nelle ultime ore rassomiglia molto più all’avvio di un conflitto armato in piena regola che non a un solo -per quanto articolato- attentato terroristico. Sicuramente le onde d’urto del nuovo conflitto alimenteranno l’instabilità dei mercati, il prezzo dell’energia, con essa l’inflazione e, in ultima istanza, con quest’ultima proseguirà la corsa dei tassi d’interesse. Cioè la crescente “finanziarizzazione dell’economia”.

Con quel che ne consegue: uno strascico importante di morti ed azioni militari nei prossimi giorni o addirittura nelle prossime settimane che probabilmente cambieranno per sempre gli equilibri -seppur precari- che si erano instaurati. Difficile riuscire a comprendere come sono andati i fatti e cosa ne conseguirà. Ma proviamo invece a capire a chi può giovare tutto ciò.

CUI PRODEST ?

Occorre infatti notare che nel volgere di poche ore Israele si accingeva a firmare una sorta di trattato con l’Arabia Saudita, uno stato islamico sunnita (proprio come Hamas) a sua volta di recente, apparentemente, affrancata dal giogo impostole dagli Stati Uniti d’America e passata a “flirtare” con gli altri membri dell’OPEC, cioè il cartello degli esportatori di petrolio, con l’evidente finalità di farne salire il prezzo. E molte nazioni (America in testa) nonostante le dichiarazioni di circostanza, non ne erano affatto felici. Non a caso le quotazioni del petrolio stavano calando…

Ora invece che sta succedendo il finimondo il prezzo del petrolio potrà tornare a salire. A pensarci bene il calendario sembra tornare indietro esattamente di cinquant’anni! (ricordate la guerra del Kippur?). E cosa è successo durante quella guerra (a parte l’inflazione)? Che dopo di essa lo scenario geopolitico del medio oriente è cambiato parecchio. D’altra parte pensare che l’America stia solo a guardare è impensabile: sta già arrivando una grossa portaerei a stelle e strisce che sosterà proprio davanti alla striscia di Gaza. Un gesto simbolico? Impossibile, dal momento che sono acque sottoposte da tempo ad un blocco navale da parte di Israele! L’America gli sta soltanto fornendo un appoggio.

Guarda ancora il caso, il parlamento americano nei giorni scorsi aveva appena congelato un nuovo invio di armi e denaro al governo ucraino, con il probabile risultato che la tristemente famosa “controffensiva” di Zelensky rischi di interrompersi. E con essa le nuove forniture da parte dell’industria bellica, che gradisce assai poco quella prospettiva. Persino l’intero comparto delle grandi multinazionali della tecnologia, in caso di riduzione della spesa globale per armamenti, farebbe un passo indietro nelle vendite. E molti sono convinti che l’interruzione del supporto americano all’Ucraina potrebbe favorire la pace, o quantomeno un’accenno di dialogo tra i contendenti. Ma non l’industria degli armamenti.

IL TESORO AMERICANO ORA È PIÙ TRANQUILLO

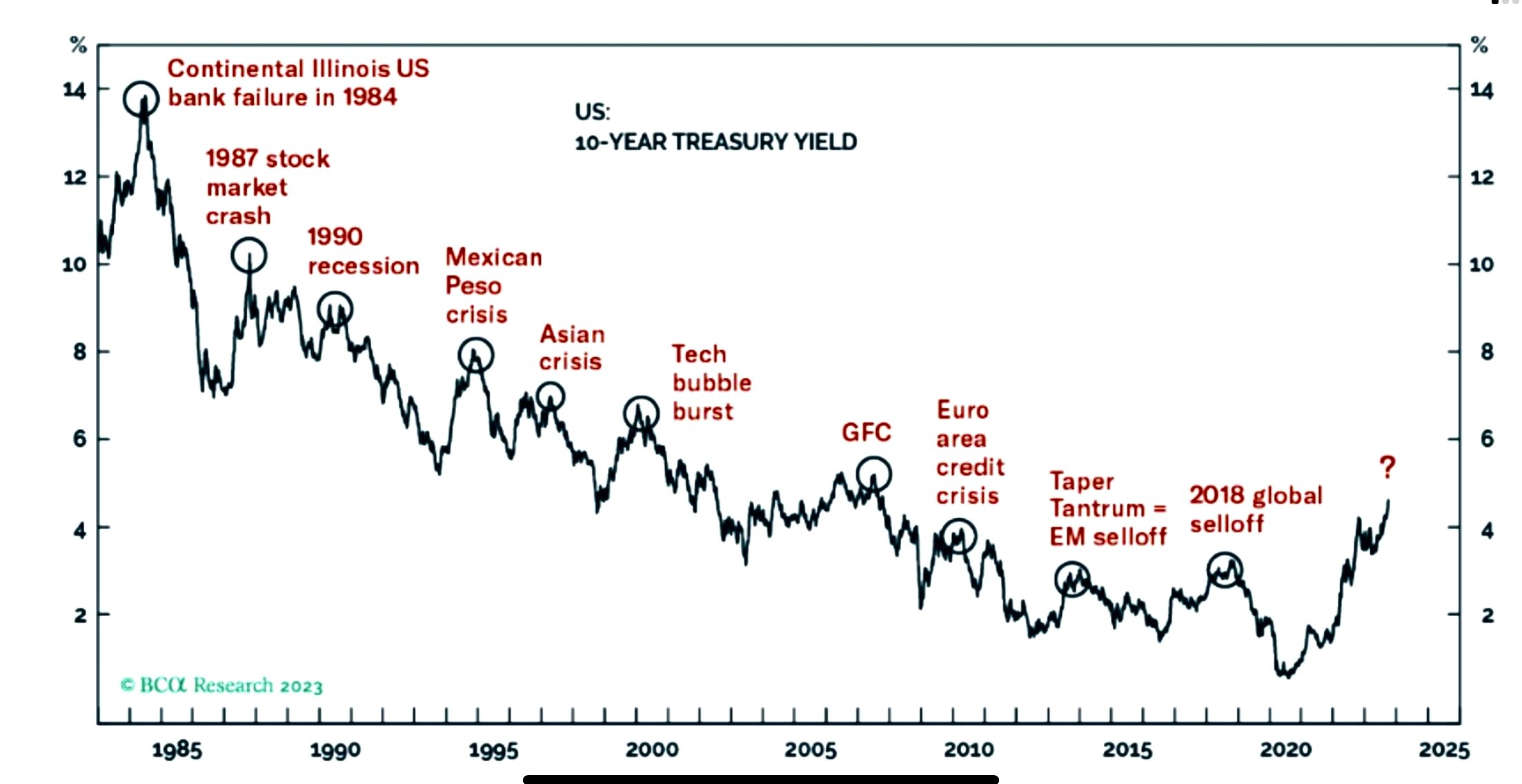

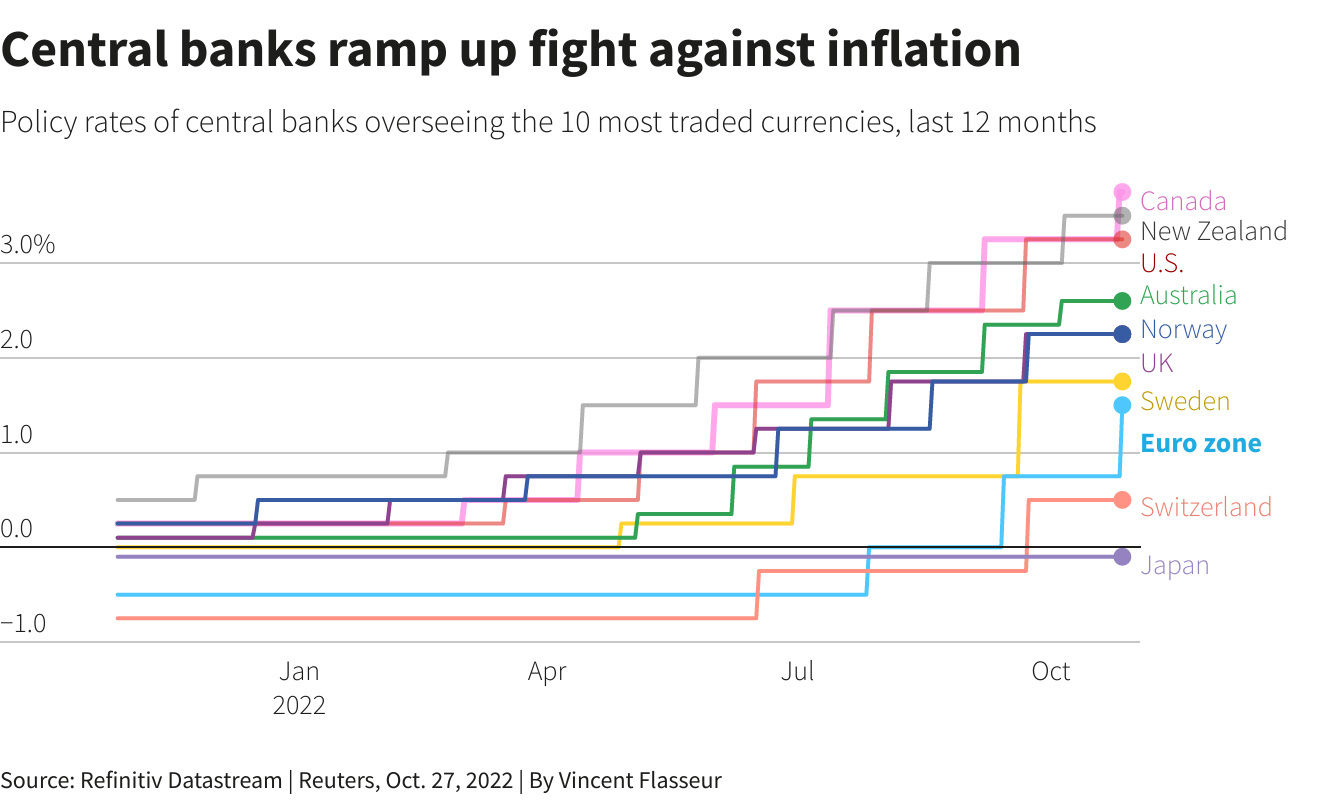

L’economia americana poi sembra fino ad oggi aver superato brillantemente la difficile prova cui è stata sottoposta con l’inflazione dei prezzi e il conseguente repentino rialzo dei tassi d’interesse: il prodotto interno lordo non è calato e alla prossima riunione della banca centrale ci si poteva dunque attendere quantomeno una pausa, se non addirittura l’avvio di una discesa dei tassi d’interesse. Tutto bene dunque, salvo un pesantissimo dettaglio: il debito pubblico americano, che rischia di sfondare ogni ragionevole limite. E che dunque risulta la vera “bestia” da combattere.

Qui viene il bello: è evidente che una nuova galoppata dell’inflazione avrebbe sicuramente l’effetto di dare una sforbiciata al valore reale del debito pubblico U.S.A. E in più c’è sempre la forza del Dollaro, che con ulteriori aumenti dei tassi non farebbe che moltiplicarsi, aiutando l’Amministrazione Biden a “esportare” l’inflazione verso economie con più deboli divise valutarie. Un effetto non da poco per combattere quell’insidioso fenomeno di disintermediazione del biglietto verde che i BRICS stanno cercando di alimentare.

Non solo: se i tassi americani salissero più dell’inflazione allora tutti comprerebbero titoli di stato americani, e il problema del debito passerebbe al presidente che seguirà… Dunque l’instabilità geopolitica può generare nuovi rincari di petrolio e gas, altra inflazione, ulteriori incrementi dei tassi d’interesse americani, ma anche un minor pericolo per il rinnovo del debito pubblico d’oltreoceano. Soprattutto se si pensa a cosa rischia di succedere al di qua dell’oceano, cioè a casa nostra: altri giri di vite della banca centrale europea e ulteriore impoverimento di un’Europa che “deve” restare debole e asservita.

E LE BORSE POTREBBERO ADDIRITTURA BRINDARE

Le borse invece non è affatto detto che debbano crollare! Nemmeno quelle europee. Anzi: tanto i maggiori consumi di risorse che i conflitti armati comportano, quanto il potenziale travaso di denari dai titoli a reddito fisso (che in un contesto di nuova inflazione e nuovi rialzi dei tassi perdono valore) sono elementi che possono far bene ai mercati azionari. Essi commerciano quote di proprietà di aziende, cioè di attività reali che, con l’inflazione, possono anche rivalutarsi. Purtroppo nessuno può esprimere la certezza che il mercato azionario non possa risultare danneggiato da eventuali nuovi rialzi dei tassi, ma di sicuro quello americano con nuova inflazione non se la passerebbe troppo male.

D’altra parte la fine dell’anno si avvicina e i “money managers” iniziano a fare i conti: la performance dell’anno in corso non è stata così malvagia e con qualche spunto al rialzo da qui a un mese o due si potrebbe addirittura addolcire ulteriormente la pillola di una prospettiva non proprio esaltante dell’economia.

Tra l’altro occorre notare che la politica di moderazione tenuta dalle banche centrali asiatiche sino ad oggi in caso di ulteriori rialzi del Dollaro non sarebbe probabilmente più perseguibile. Ragion per cui toccherebbe loro cambiare indirizzo e soffrire -probabilmente ben più degli USA- del rialzo dei tassi e dei nuovi cali che si provocherebbero quasi certamente sul mercato immobiliare.

COSA DESUMERNE

Quelle riportate sin qui sono soltanto delle ipotesi, cioè delle possibili chiavi di lettura di fenomeni complessi dietro ai quali c’è davvero di tutto. Ma – fosse il caso che risultassero appropriate- allora potremmo dedurne le seguenti indicazioni:

- Il petrolio e il gas potrebbero continuare la loro corsa se proseguirà l’instabilità geopolitica nel mondo .

- Il costo dell’energia crescerebbe anche se, paradossalmente, renderebbe più conveniente la sua produzione da fonti rinnovabili.

- L’inflazione, che con il maggior costo dell’energia sicuramente si riprenderà, potrebbe provocare aumenti dei costi industriali e, in ultima istanza, anche dei prezzi al consumo.

- I governi di tutto il pianeta, davanti a nuovi rincari dei prezzi di derrate e beni essenziali, dovranno fare i conti con possibili conflitti sociali e nuova instabilità.

- I tassi d’interesse, di fronte al rialzo dell’inflazione, come minimo non scenderanno.

- Anzi: i tassi a lungo termine (che fino ad un paio di mesi fa erano rimasti bassi sull’attesa di una rapida discesa dell’inflazione, adesso hanno quasi raggiunto quelli a breve termine e potrebbero salire ancor più, perché è presumibile che si verificherà un qualche “esodo” dei risparmiatori dal mercato obbligazionario a quello azionario, sgonfiando il loro prezzo e facendone crescere il rendimento implicito.

- Le borse valori probabilmente ne risulterebbero rinvigorite, anche perché le azioni potrebbero costituire uno scudo di valore nei confronti dell’inflazione e in particolare le aziende bancarie, quelle iper tecnologiche e quelle che fabbricano armi e sistemi correlati potrebbero finire di nuovo sugli scudi, generando profitti e liquidità soprattutto nel mondo anglosassone, dove è concentrata, aiutando soprattutto l’economia americana.

- L’Europa Invece con i rialzi dei tassi americani non potrà che seguire a ruota onde non svalutare troppo la divisa unica, accentuando però così i suoi problemi relativi alla sostenibilità del debito e alle tensioni sociali, anche perché la nuova inflazione difficilmente sarebbe accompagnata da paralleli e sufficienti rialzi dei salari.

- I titoli bancari non potrebbero che continuare a beneficiare della risalita dei tassi e della maggior “finanziarizzazione dell’economia”.

- I debiti dell’industria (ma anche quelli pubblici) viceversa potrebbero godere della sforbiciata di valore che deriverebbe dalla fiammata inflazionistica, diminuendo di fatto il loro peso relativo.

- Chi ci rimetterà di più con i tassi più elevati e con l’inflazione saranno in definitiva i soliti noti: i paesi più poveri e le fasce di reddito più basse, i salariati, i piccoli risparmiatori, i pensionati.

A PENSAR MALE…

E’ uno scenario tutt’altro che apocalittico, perché potrebbe di fatto rinviare sine die la tanto annunciata e mai concretizzata recessione globale, con l’America di nuovo a fungere da locomotiva del mondo. Ma è anche uno scenario fortemente trasformativo, nel quale qualcuno guadagnerà e qualcun altro perderà. Nel quale gli equilibri politici e militari sono destinati a cambiare ancora. E l’unica cosa da non fare in queste situazioni sarà restare fermi!

Stefano di Tommaso