PERCHÉ LO SPREAD SALIRÀ ANCORA…

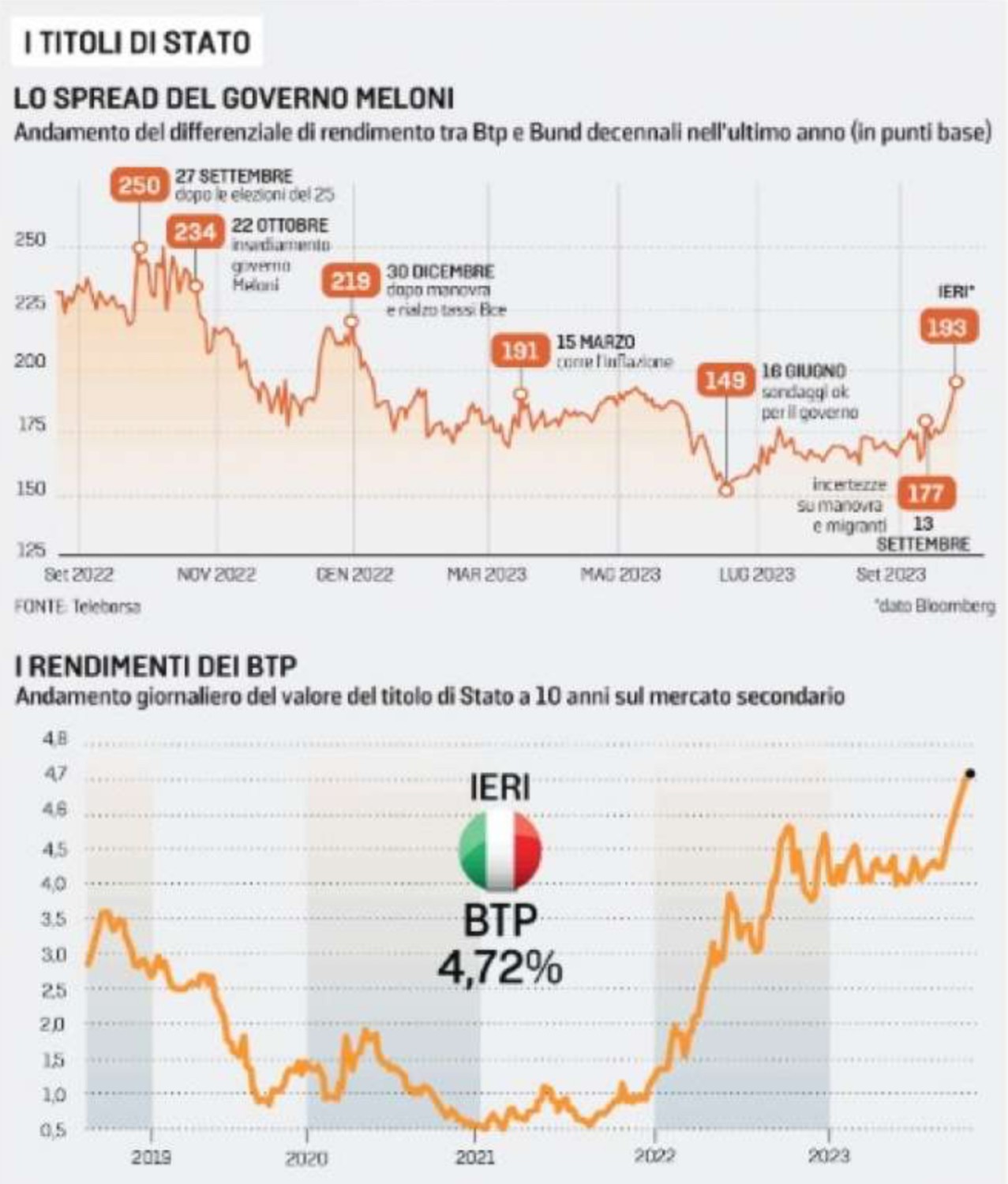

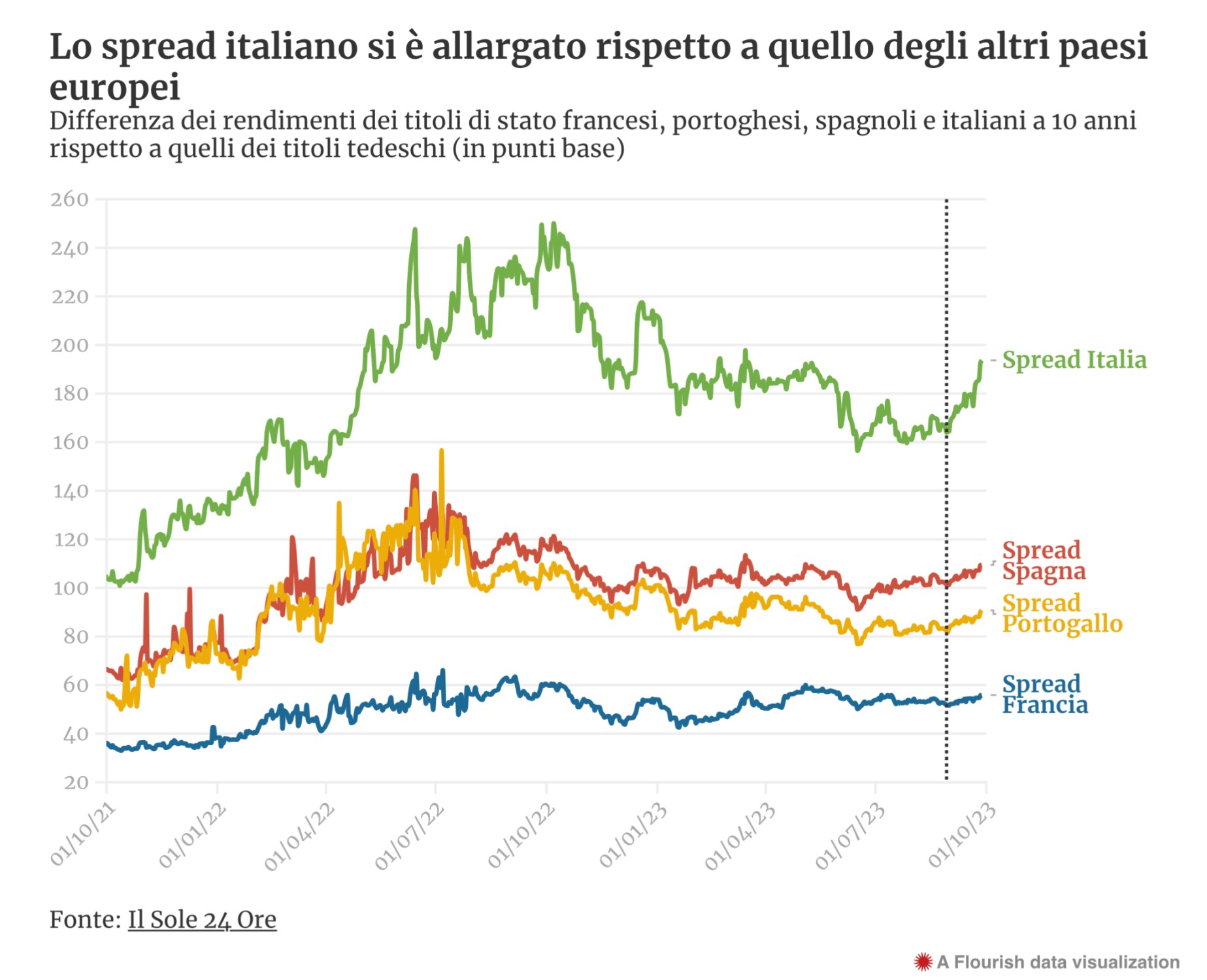

Nelle ultime settimane è ricomparso l’allarme-spread, cioè l’aumento della differenza tra il rendimento nominale dei titoli di stato a 10 anni italiani -i BTP- e il rendimento di quelli tedeschi -i Bund-. Ci sono tuttavia valide ragioni per ritenere che tale spread possa proseguire la sua corsa, pur senza considerare le questioni filosofiche che esso può comportare (in sintesi: il livello di fiducia da parte dei mercati sul governo in carica). Vediamo dunque quali sono queste valide ragioni e cosa può comportare l’incremento dello spread.

L’ECONOMIA GLOBALE RALLENTA

Tanto per cominciare è la situazione congiunturale sui mercati finanziari che appare già, al momento, decisamente critica: l’eccesso di repentini incrementi del costo del denaro in nome della lotta all’inflazione da parte delle principali banche centrali rischia di produrre soprattutto nel prossimo futuro degli effetti negativi per l’economia globale e sta generando un clima di sfiducia sui mercati finanziari.

Se è pur vero che la principale economia dell’Occidente (l’America) non è andata in recessione, è altrettanto vero che essa mostra ugualmente dei segnali di stanchezza, mentre invece l’economia europea la recessione la sta già toccando con mano (nei grafici che seguono l’andamento, aggiornato a Luglio scorso, degli indici PMI Markit delle principali economie mondiali, dove il livello 50 è equiparato alla parità):

Non è poi soltanto un problema di Prodotto Interno Lordo: anche se il PIL continuerà a crescere i tassi d’interesse a lungo termine sembrano inesorabilmente destinati a continuare a innalzarsi di livello, forse anche perché i tassi a breve sono già più alti di quelli a lungo termine. E se i tassi saliranno, allora i debiti pubblici che ne risulteranno maggiormente sotto stress saranno ovviamente quelli delle nazioni più indebitate, per il semplice fatto che dovranno sostenere un più elevato servizio del debito senza trovare una corrispondenza nell’aumento delle entrate fiscali.

IL PETROLIO POTREBBE TRAINARE NUOVA INFLAZIONE

E i tassi d’interesse potrebbero aver smesso di crescere ma ci sono varie ragioni per cui occorre -nel far previsioni- molta cautela: il prezzo del petrolio infatti sta salendo in modo “innaturale” (dal momento che l’economia mondiale arranca) e gli USA che ne sono esportatori netti, hanno un Governo federale che non ne ha ancora ricostituito le scorte strategiche. Quando lo faranno ci saranno ulteriori pressioni al rialzo dei suoi prezzi. Ma già ora si teme che possa portare nuove sorprese sul fronte dell’inflazione dei prossimi mesi, invertendo la tendenza in corso. Se l’inflazione risalirà anche i tassi d’interesse dovranno restare alti o salire ancora!

I MERCATI FINANZIARI VACILLANO

La percezione del fatto che i tassi d’interesse potrebbero salire ancora o quantomeno restare alti ancora a lungo ha avuto nelle ultime settimane effetti negativi sui listini delle borse valori e sulle quotazioni dei titoli a reddito fisso. Come conseguenza entrambe hanno appena sfondato al ribasso le loro medie mobili a 50 e 200 giorni, generando del panico sui mercati. I mercati finanziari sono arrivati a un punto di svolta: se scenderanno ancora è probabile che inizino una caduta rocambolesca! Cosa che può dare luogo a ulteriori rialzi dei tassi d’interesse, soprattutto nella parte lunga (dieci anni e più) della curva dei rendimenti, data l’elevata correlazione media tra l’andamento dei titoli a reddito fisso e quello delle azioni.

Tra le conseguenze c’è anche la volatilità dei mercati (espressa dall’indice VIX) che sta tornando a crescere. Soprattutto i mercati finanziari stanno più che altro riflettendo aspettative di ulteriori rialzi e dunque di ribasso dei corsi:

È probabile che -se i tassi d’interesse saliranno ancora- anche le finanze pubbliche dei paesi più indebitati come il nostro ne avranno detrimento, più evidentemente che altri nell’Unione Europea, anche perché a ulteriori crescite future dei tassi d’interesse potrebbero corrispondere altre frenate dell’economia reale, quella che paga le tasse, per intenderci, cosa che metterebbe in ginocchio la finanza pubblica italiana, già provata dal rialzo della spesa per interessi e dalla sempre minore disponibilità della BCE ad acquistare i rinnovi dei titoli di stato in scadenza. Insomma c’è anche il rischio-spread legato ai mercati finanziari: se questi ultimi andranno giù potranno portarsi dietro ulteriori aggravi della spesa per interessi dello Stato italiano e, di conseguenza, ulteriori incrementi dello spread BTP-Bund.

QUANTI “BTP VALORE” RIUSCIREMO A PIAZZARE?

Sin qui le ragioni dei mercati finanziari, le quali fanno pensare che il nostro spread scenderà soltanto a fronte di un rapido ribasso dei tassi d’interesse (solo però se non si verificherà una corrispondente recessione, altrimenti non funzionerebbe). Ma esistono anche ragioni relative all’andamento tendenziale del debito pubblico, che per vari motivi non può che aumentare. Il governo Meloni ha mostrato di sapersi destreggiare bene anche sul fronte del marketing dei titoli pubblici (il BTP Valore, ad esempio) ma la stagione degli incentivi ai sottoscrittori di carta pubblica può interrompersi presto se, -sul fronte del conto economico- a causa della minor sostenibilità del debito pubblico (cioè minori entrate fiscali e maggiori oneri per il debito) dovesse scendere ulteriormente il rating dell’Italia. In tal caso sarà difficile muovere le sole leve del supermercato finanziario pubblico per piazzare i rinnovi dei titoli di stato in scadenza.

IL DEFICIT GENERA NUOVO DEBITO

E le cose non si mettono bene in funzione del deficit del bilancio pubblico: se anche fosse solamente del 5% del PIL italiano (è il problema che sinanco le previsioni sul P.I.L. italiano sono ottimiste) esso ammonterebbe a circa il 10% delle uscite, a fronte della quale non ci sarebbe copertura finanziaria se non incrementando le emissioni di BTP. Perciò anche laddove -per motivi politici- il rating pubblico italiano non subisse ulteriori ribassi, la sempre minore “copertura” di BCE delle nuove emissioni (cioè gli acquisti da parte di BCE di titoli dello Stato italiano) imporrà un aumento dei rendimenti dei titoli di Stato, che dovranno attirare sempre nuovi risparmi. I maggiori tassi dei BTP e non anche quelli del Bund tedesco significheranno però necessariamente aver fatto salire lo spread!

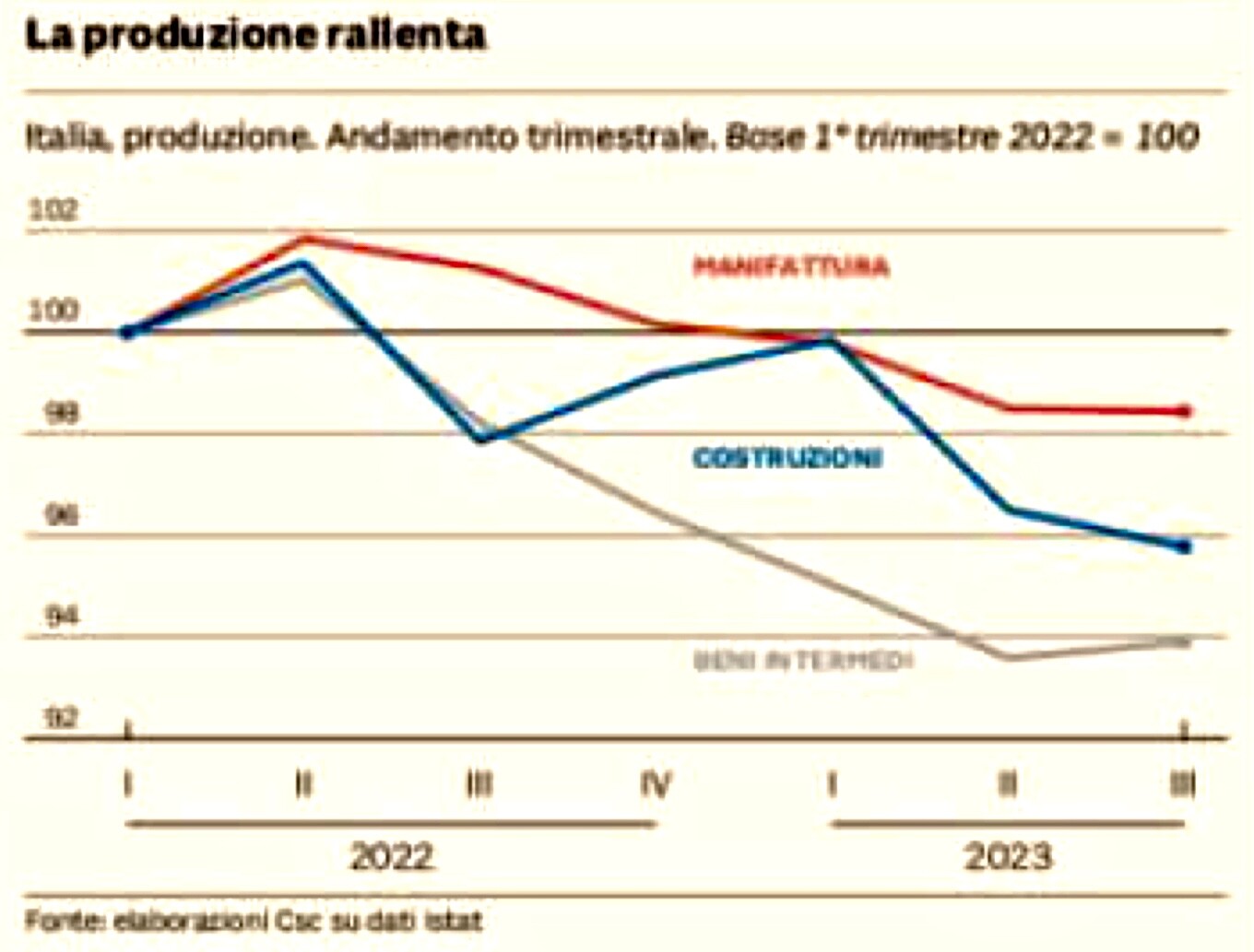

In realtà gli operatori economici sanno bene che il Bel Paese non è in crescita. Tutt’altro! Si guardi questo grafico (elaborato dal Centro Studi Confindustria) circa la tendenza in corso della produzione industriale:

Cos’ha salvato sin’ora l’Italia? Quasi esclusivamente l’andamento delle esportazioni che, almeno nei primi due trimestri, ha tenuto benissimo, nonostante il vistoso calo,delle importazioni (probabilmente dovuto al crollo del potere d’acquisto reale dei consumatori) come si può leggere dal grafico qui sotto riportato. Il punto ovviamente è: cosa sta succedendo nella seconda parte dell’anno, circa la quale non è facile fare previsioni.

Dunque se il nostro spread, comunque vada, sembra inesorabilmente destinato ad accrescersi, fa bene allora questo governo italiano a non sottoscrivere gli accordi sul Meccanismo Europeo di Stabilità (MES)? Si e no, come sempre. Da un lato infatti sottoscriverlo significherebbe mettersi ancora una volta tra le grinfie della cosiddetta “Troika” (il termine rappresenta, secondo quanto riportato nel sito del Parlamento europeo, “l’insieme dei creditori ufficiali durante le negoziazioni con i paesi”, ed è costituito da rappresentanti della Commissione europea, della Banca centrale europea e del Fondo monetario internazionale).

M.E.S. E PARAGONE CON LA GRECIA

Ma dall’altro occorre ricordare che il sistema europeo basato sulla dipendenza da un’unica banca centrale e dunque sulla mancata autonomia monetaria degli Stati, ci impone ugualmente dei vincoli tali per cui, sino a quando tutti i debiti pubblici dei singoli Stati non saranno conferiti a un’unica agenzia federale europea (come accade in U.S.A.), le differenze tra il sottoscrivere il MES e il non sottoscriverlo resteranno soltanto di sapore elettorale (tra pochi mesi ci saranno le votazioni europee). Le cose cioè potrebbero cambiare soltanto se al comando della Commissione Europea (e della BCE) arrivasse una diversa classe politica. Una prospettiva al momento poco probabile.

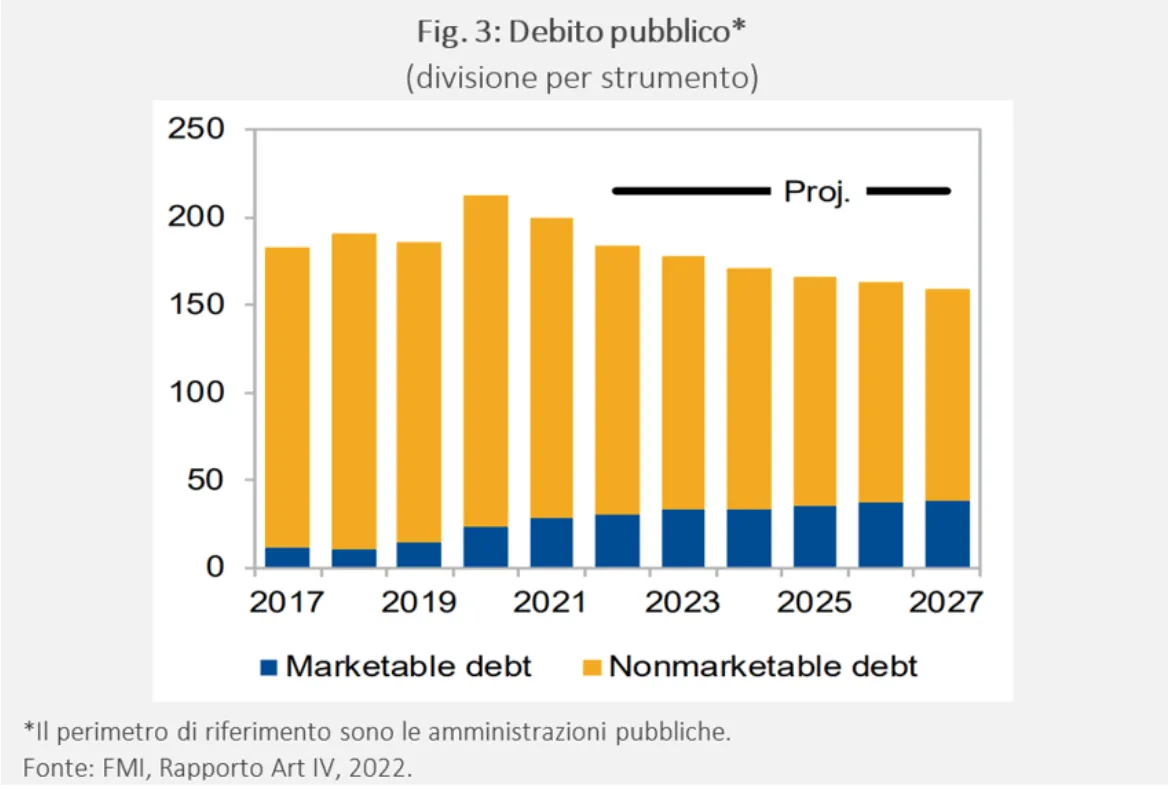

Se si guarda al debito pubblico della Grecia, ad esempio, è vero che negli ultimi anni, dopo il tracollo e la svendita dei pubblici demani gli andamenti economici (e anche di spesa pubblica) sono stati sostanzialmente i medesimi dell’Italia, ma è altrettanto vero che, grazie agli accordi presi per il salvataggio qualche anno fa, oggi la composizione del debito pubblico greco è molto diversa da quella italiana, e la forte quota di titoli a tasso fisso (e non negoziati sul mercato) sul totale del debito pubblico greco crea molta minor dipendenza dalle conseguenze dell’aumento dei tassi d’interesse (si veda il grafico qui riportato):

Esistono infine considerazioni di carattere politico: il Governo attuale -conscio delle poche risorse spendibili (e in deficit)- ha scelto una politica fiscale assai poco espansiva, riducendo addirittura una serie di investimenti pubblici previsti nel D.E.F. di Aprile per far spazio ai sussidi ed evitare tensioni sociali, come si può vedere da questo grafico:

Ovviamente gli investimenti (non i sussidi) sono il miglior stimolo alla crescita dell’economia! Quando li si riduce diviene difficile poi centrare le stime sulla crescita di quest’ultima.

I SALARI MEDI REALI CALANO IN ITALIA

Morale: comunque la giriamo (mercati, politica, eccetera), l’economia italiana mostra segni di debolezza e rischia di ipotecare il proprio futuro. Le retribuzioni italiane ad esempio sono tra le più basse dell’Unione, come si può leggere da questo grafico qui sotto, ma da noi l’inflazione è stata molto maggiore che in Spagna, l’unico stato paragonabile:

Il governo queste cose le comprende benissimo, ma gli occorre fare buon viso a cattivo gioco, appellandosi ad una solidarietà europea e atlantica che fa a pugni con l’imminente campagna elettorale per il rinnovo delle istituzioni europee. Più ci si contrappone all’attuale leadership, più ci si contraddice in termini di speranze di sostegno da parte di quest’ultima.

IL BRACCIO DI FERRO

Quello che è in corso è insomma un braccio di ferro dietro le quinte tra il governo e l’attuale giunta della Commissione Europea, al termine del quale facilmente nessuno interverrà per placare lo spread italiano, per questo motivo ritengo inesorabilmente destinato a salire. Lo sfondo plumbeo della congiuntura internazionale (la crisi della leadership americana e il rischio che le attuali quotazioni delle borse non tengano al fuoco dell’autunno caldo) contribuisce a pensare che la speculazione possa colpire paesi come il nostro, senza che la BCE abbia la volontà e il sostegno politico per contrastarla.

E se al governo non resterà che accogliere il M.E.S., la Direttiva Bolkestein e, di fatto , il commissariamento dell’economia italiana da parte della solita Troika, allora è sinanco possibile un inciampo governativo , con tanto di rimpasto e una probabile fase di difficile transizione dall’attuale maggioranza ad una “politica delle larghe intese”. Quello sì che sarebbe l’Armaggedon italiano (l’apocalisse). Ma forse è proprio lì che puntano coloro che finanziano l’invasione degli immigrati clandestini e che continuano a chiedere soldi (in deficit) per le armi ucraine delle quali -guarda il caso- nessuno parla più, adesso che l’America ha detto basta a nuovi supporti.

Insomma lo spread non è soltanto uno spread tra i tassi d’interesse: è parte di un sistema che ha appena iniziato a muovere le sue pedine, favorito dalle condizioni economiche di contorno, assai poco favorevoli.

Stefano di Tommaso