EUROPA IN STAGFLAZIONE

Quali scenari si aprono alle porte dell’Autunno? Le prospettive non sembrano favorevoli allo sviluppo economico e, con lo spettro della sostenibilità dei maggiori oneri sui debiti pubblici, anche la stabilità finanziaria dell’intero Occidente sembra a rischio. Le borse tuttavia sembrano restare bene impostate e, in funzione della liquidità in circolazione (necessaria affinché siano assicurati i rinnovi dei titoli di stato in collocamento) e non è così scontato che possano subire le conseguenze della recessione europea in corso. I tassi però continuano a salire, anche quelli a lungo termine, sulla base dei quali vengono attualizzati flussi di cassa prospettici delle aziende, al fine di stimarne il valore attuale netto. E se così sarà anche le quotazioni borsistiche saranno destinate a ridimensionarsi…

I DEBITI PUBBLICI POTRANNO SOLO ESSERE “MONETIZZATI”

L’intero Occidente continua ad avere deficit pubblici “strutturali” (cioè irrinunciabili) e alimenta in tal modo l’ampliamento costante del più grande debito pubblico della storia dell’umanità. La cosa è arcinota ma negli ultimi tempi, dopo i repentini incrementi dei tassi d’interesse praticati dalle banche centrali occidentali per combattere l’inflazione, sta tornando alla ribalta della cronaca il dibattito sulla sostenibilità del debito pubblico, con i rischi che ne conseguono per la stabilità finanziaria globale.

Con i probabili ulteriori aumenti dei tassi che si prospettano il rischio insomma non è soltanto che qualche altra banca possa “saltare” per aria, ma anche che i mercati perdano fiducia nella capacità dei governi occidentali di fare fronte alle loro scadenze di ripagamento di capitali e interessi. Un rischio che sospinge al rialzo i rendimenti dei titoli di stato (anche quelli a lungo termine) e che può comportare un ridimensionamento anche delle valutazioni aziendali implicite nei livelli di quotazioni dei listini delle borse.

L’AMERICA SE LA CAVA ATTIRANDO CAPITALI

Il problema non è soltanto la necessità di trovare (o stampare) il denaro per i debiti pubblici che ogni mese si aggiungono al totale esistente, ma anche quello di rifinanziare i debiti contratti in precedenza, che arrivano alla loro naturale scadenza. Chi esagera al riguardo è l’America che con soltanto il 4% della popolazione mondiale raggiunge il 40% del totale di tutti i deficit pubblici del mondo e il 60% della somma di tutti i deficit delle partite correnti. In pratica ogni mese il tesoro americano deve sperare che arrivino sempre più quattrini dal resto del mondo -oltre che dai risparmiatori americani- a finanziare l’allargamento del debito pubblico e il rinnovo delle sue scadenze. Oltre a sperare che la bilancia dei pagamenti (ove le partite correnti sono “strutturalmente” in deficit) venga riequilibrata dagli influssi di capitali che affluiscono sui mercati finanziari.

In effetti sino ad oggi il meccanismo ha funzionato molto bene e i risparmi privati di tutto il mondo hanno continuato ad affluire in quantità consistenti verso i mercati finanziari americani. Ma cosa permette all’America di restare così attrattiva? Il Dollaro, ovviamente. Senza la libertà di stampare una grande quantità di banconote aggiuntive che finiscono puntualmente nelle mani di qualche straniero la banca centrale americana (la Federal Reserve Bank of America, altrimenti nota come FED) non potrebbe aiutare il Tesoro federale americano a sostenere il gioco.

IL DOLLARO ASSICURA I MIGLIORI RENDIMENTI

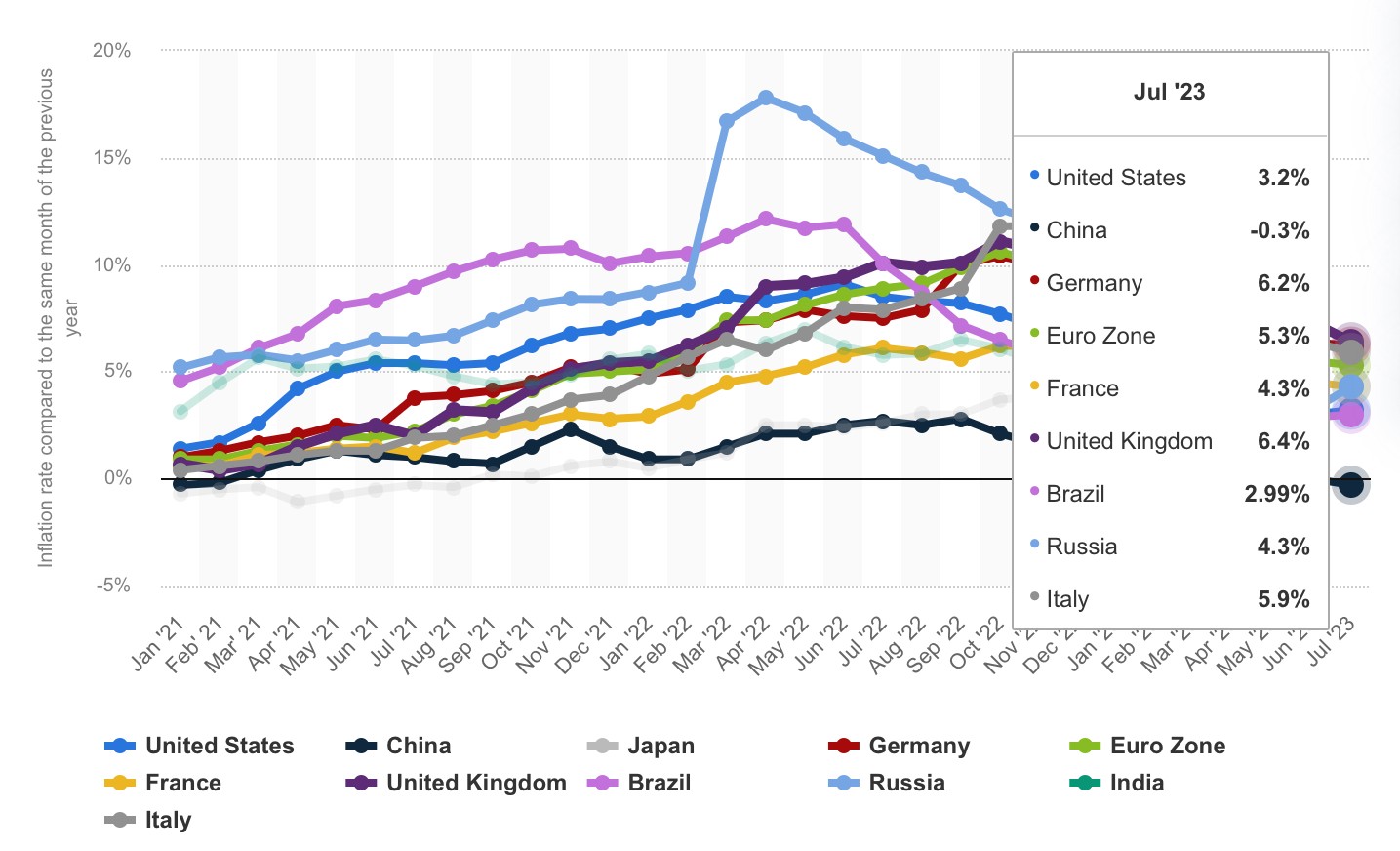

E il dollaro resta una valuta attrattiva non soltanto perché da esso passa circa il 84% di tutti gli scambi commerciali internazionali, ma anche perché offre rendimenti “reali” (cioè al netto dell’inflazione) di tutto rispetto: circa il 2,2% al momento, mentre l’Euro non soltanto offre rendimenti nominali a breve termine più bassi (il 4% invece del 5,5% americano) ma porta anche anche con sé il virus di un’inflazione “core” (cioè al netto dei costi energetici e per le materie prime) ben più alta di quella americana (circa il 6% medio contro il 3,3% americano).

Neanche nel resto del mondo si trovano rendimenti reali così interessanti come quelli sul Dollaro, ma con la differenza che, ad eccezione della Banca d’Inghilterra, le banche centrali delle altre maggiori economie globali non sono così dipendenti da quella americana come lo è la nostra. Il problema è che la nostra economia “corre” molto meno di quella americana, che quindi può molto più tranquillamente della nostra sopportare tassi d’interesse così elevati riuscendo ugualmente a generare una crescita del Prodotto Interno Lordo (PIL) e, più o meno conseguentemente, dei salari e stipendi.

L’EUROPA È GIÀ IN RECESSIONE

In Europa invece non solamente abbiamo le principali economie industriali (Germania, Italia e Francia) decisamente riflessive. La Francia tra l’altro non soltanto non cresce, ma deve anche gestire come può un malcontento sociale al di sopra di ogni precedente storico e in anticipo su quelli che si stima arriveranno presto (nell’autunno alle porte) nel resto del continente. In Italia ci sono le prime avvisaglie delle proteste popolari di chi con l’inflazione ha subìto una forte decurtazione del potere d’acquisto e, per quanto riguarda il PIL, ci stiamo appellando al fatto che l’ultima rilevazione, pur esprimendo una crescita negativa, è più alta rispetto a quella di un anno fa, ma sono soltanto manfrine politiche: la buona sintesi è che anche da noi c’è una recessione e per di più con la prospettiva di peggiorare, di conseguenza, il deficit del bilancio pubblico (si stima che arriverà a fine anno al 4% del PIL, cioè che le spese pubbliche eccederanno del 10% le entrate).

E tutto questo avviene mentre la banca centrale europea prosegue nella sua volontà-necessità di elevare i tassi d’interesse a breve termine, e mentre l’inflazione rallenta sì, ma molto meno che in America. La Divisa Comune peraltro, subisce ugualmente un leggero deprezzamento, cosa che ovviamente alimenta altra inflazione, “importata” appunto con la svalutazione del cambio. Gli incrementi futuri del tasso d’interesse europeo inoltre comporteranno per i Paesi dell’Unione, ulteriori restrizioni all’erogazione del credito e, in definitiva, ulteriori rallentamenti nello sviluppo economico.

L’INFLAZIONE PUÒ TORNARE A CRESCERE

Il problema vero che si prospetta a breve e che rischia di far saltare l’equilibrio attuale tuttavia è che i prezzi delle materie prime (che negli ultimi mesi sono addirittura arretrati rispetto a un anno fa) oggi rischiano di tornare a salire, mentre sta lentamente risalendo il costo dell’energia (soprattutto quello legato alla sua produzione bruciando petrolio e gas), con la possibilità che questi movimenti tornino a dare impulso all’inflazione, così come era avvenuto un anno fa.

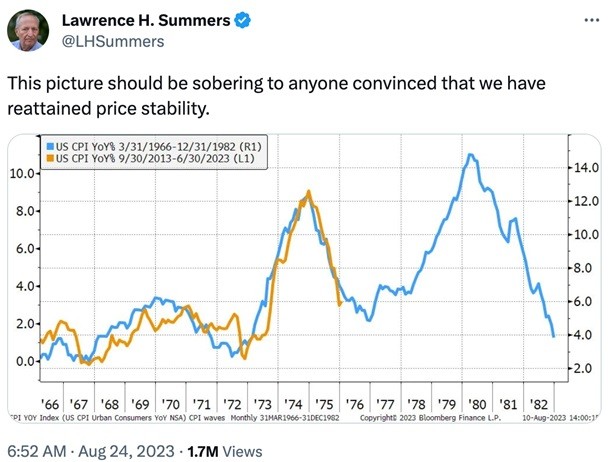

Era già successo negli anni ‘70, quando l’inflazione era andata avanti piuttosto a lungo con il classico schema “a onde”, che rischia anche questa volta, mezzo secolo dopo, di ripetersi. Non tanto per l’America, che sembra più capace di reagire, quanto per l’Eurozona, a cavallo di numerosi problemi strutturali (un sistema industriale talvolta arretrato e molto legato a impiantistica e automotive di vecchia generazione) e sociali (con un welfare difficilmente sostenibile per i bilanci pubblici e al tempo stesso insufficiente per gli strati più deboli della popolazione).

IL PEGGIORE DEGLI SCENARI POSSIBILI: LA STAGFLAZIONE

Dunque la prospettiva di ulteriori rallentamenti dell’economia principalmente dovuti ai rialzi dei tassi d’interesse si sommerebbe a possibili nuove fiammate inflazionistiche, generando il peggiore degli scenari possibili. Non è affatto certo che ciò possa succedere, ma il solo fatto che la cosa desti allarme, per il gioco delle aspettative può deprimere le speranze (appena riaccese) dei mercati finanziari, i quali continuano a vedere nelle brutte notizie congiunturali delle buone notizie relative alla possibile futura discesa dei tassi d’interesse. Probabilmente illudendosi.

Le banche centrali infatti, anche quando hanno il solo obiettivo della stabilità dei prezzi (come la BCE), in realtà non possono prescindere dalla stabilità finanziaria, cioè dalla salute della banche di credito ordinario e del sistema dei pagamenti. Una crisi di fiducia nei debiti pubblici minerebbe alla radice anche il resto e questo le banche centrali non possono permetterselo.

I TASSI RESTERANNO ALTI, E A LUNGO

La ricetta dunque, per quanto poco confessabile, non potrà che essere quella di dare un colpo al cerchio (l’inflazione) e uno alla botte (l’acquisto -anche indiretto- dei titoli emessi dalle pubbliche amministrazioni). E la strada per farlo è soltanto una: alzare ancora i tassi d’interesse, anche per controbilanciare l’ulteriore liquidità che, acquistando o facendo acquistare titoli di stato, inevitabilmente metteranno in circolo.

Ne consegue una congiuntura probabile piuttosto tetra, in cui gli elevati tassi d’interesse non scalfiranno più di tanto l’inflazione (che tutto sommato appare come una manna per ridurre i problemi di sostenibilità dei debiti pubblici) che, se tornerà a salire lo farà soprattutto in funzione della scarsità di risorse energetiche a disposizione del vecchio continente, e che dunque rischia di essere poco correlata al livello dei tassi d’interesse. Quest’ultimo viceversa potrà avere effetti recessivi che si manifesteranno gradualmente nei prossimi mesi sino a mettere letteralmente in ginocchio l’economia europea. Meno per quella americana e assai poco per quella asiatica, dove i tassi non sono di fatto quasi stati rivisti.

MA LE BORSE NON DIPENDONO SOLO DALL’ECONOMIA EUROPEA

Le borse occidentali, pur in un momento di grazia non potranno non risentirne, così come le quotazioni dei titoli di Stato, che inevitabilmente incorporeranno il rialzo dei rendimenti attesi, ragione per la quale occorrerà molta prudenza sui mercati. Più difficile sarà quantificare la tempistica di questo possibile scenario, dal momento che il problema riguarderà soprattutto l’economia continentale, mentre il resto del mondo probabilmente non andrà in recessione oppure questa sarà molto lieve. I mercati finanziari sono sempre più globalizzati e dunque non è così scontato che possano risentire troppo dei problemi europei.

La situazione tuttavia non sarà facile nemmeno per gli USA, dove l’anno di campagna elettorale che si prospetta molto battagliata potrà riaccendere ancora una volta i fari sul merito di credito del debito pubblico americano, oggettivamente fuori di ogni controllo.se ciò accadesse inevitabilmente le borse ne risentirebbero.

Stefano di Tommaso