AUTUNNO CALDO ?

Passato Ferragosto si cerca di tracciare qualche linea circa l’autunno prossimo venturo: sarà “caldo” come spesso succede per le rivendicazioni salariali, l’inflazione, le banche centrali, le esportazioni e la produzione industriale? Probabilmente si: le prospettive per la seconda metà dell’anno, al momento, non sono esattamente rosee. Ancora peggiori appaiono quelle per l’anno a venire. Tuttavia esistono anche valide ragioni di ottimismo, che spingono gli osservatori a molta cautela nei confronti del prossimo futuro.

IL FALLIMENTO DELLE SOCIETÀ IMMOBILIARI CINESI

Il condizionale è d’obbligo! Thomas Carlyle coniò saggiamente per l’economia il termine di “scienza triste” (dismal science) in relazione alle previsioni catastrofiche di Malthus, ma anche perché quando gli economisti formulano previsioni si lasciano spesso andare ad ingiustificati pessimismi. Anche stavolta esistono elementi oggettivi di preoccupazione, ma non è detto che si traducano automaticamente in eventi negativi. Proviamo perciò qui di seguito a esaminarli.

UNA DELLE SEDI DI EVERGRANDE

Il “LA” (la nota tradizionalmente anticipata dal primo violino dell’orchestra per intonare tutti gli altri strumenti) durante questo Ferragosto sembra averlo dato la Cina, con il fallimento di Evergrande, una gigantesca società immobiliare cinese che lascia un “buco” di debito (principalmente contratto all’estero) di 340 miliardi di dollari (una cifra superiore al PIL di una cinquantina di nazioni nel mondo).

A Evergrande rischiano tra l’altro di far seguito altre società immobiliari cinesi-americane come Country Garden, Kasia, Fantasia e Shinzo, la sola prima delle quali ha già accumulato insoluti per circa 200 miliardi di dollari. Mezzo trilione di dollari di debiti insoluti possono generare una serie di ripercussioni sui mercati finanziari paragonabili a quelle della crisi dei mutui “sub-prime” del 2008!

Il settore immobiliare ha subìto un indubbio rallentamento a causa dei maggiori costi dei finanziamenti e ha provocato la necessità per molti investitori eccessivamente “levereggiati” (cioè indebitati) di dismettere interi portafogli di cespiti che, per il momento, non trovano sufficienti acquirenti. Di qui la tendenza al deprezzamento dei medesimi, alimentata dalla sfiducia di investitori e finanziatori per l’intero comparto.

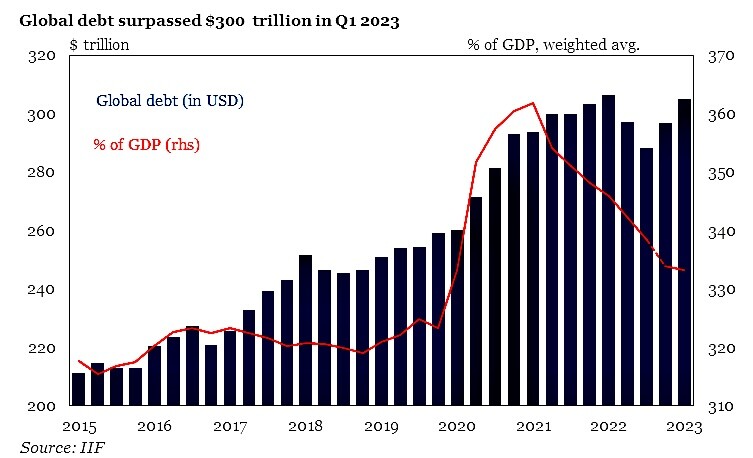

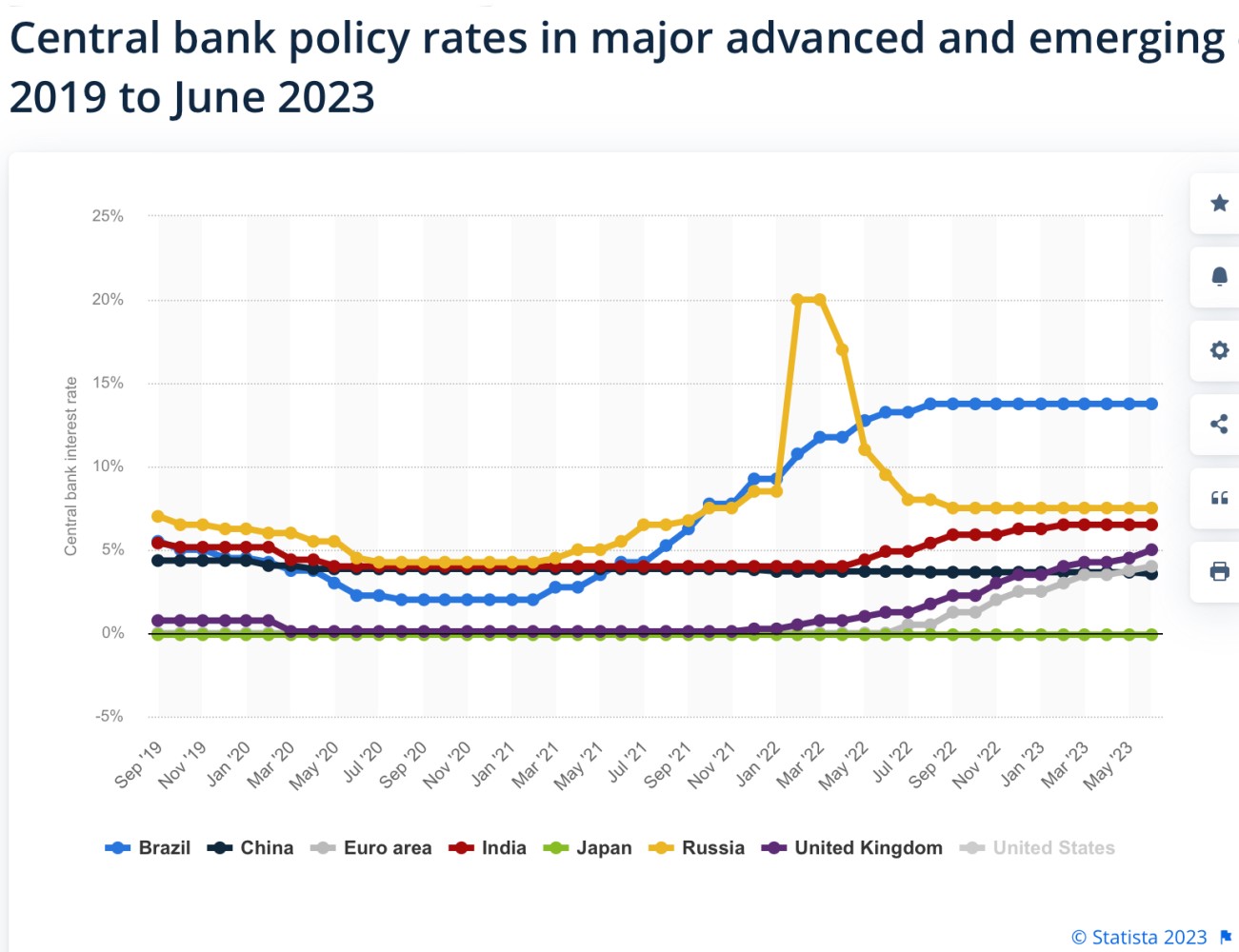

La crisi dell’immobiliare peraltro mette in evidenza due concause molto importanti, caratteristiche del momento che l’economia globale sta vivendo: l’eccesso di debito cui siamo arrivati (ben oltre i livelli raggiunti prima della crisi dei mutui sub-prime del 2008) e il violento rialzo dei tassi d’interesse che le banche centrali occidentali hanno messo a segno prima che se ne fossero valutate e prevenute tutte le possibili conseguenze. Un rialzo di tassi e costi finanziari collegati che ha messo in ginocchio molte industrie tra quelle più esposte al costo e alla disponibilità del credito, oltre ad avere importanti conseguenze recessive poiché il maggior costo del credito disincentiva gli acquisti e gli investimenti.

I TASSI SALGONO ANCHE A LUNGO TERMINE

Il problema del rialzo dei rendimenti finanziari non riguarda più soltanto i tassi a breve termine: la prospettiva di vederli addirittura ancora più in alto di dove sono già arrivati e quella di non vederli calare presto (come in precedenza si era falsamente ritenuto) sta poi estendendosi anche ai titoli obbligazionari a lungo termine (dai 10 anni in su) provocando diffuse minusvalenze nei portafogli delle banche e delle assicurazioni che li possiedono.

Il fenomeno ha dapprima favorito le borse valori, dal momento che i titoli azionari sono viceversa rappresentativi di quote di attività reali e pertanto soggette a rivalutarsi con l’inflazione, ma oggi minaccia di creare un ostacolo alla corsa delle borse, a causa del maggior tasso di interesse al quale andrebbero attualizzati i flussi di cassa prospettici delle società quotate.

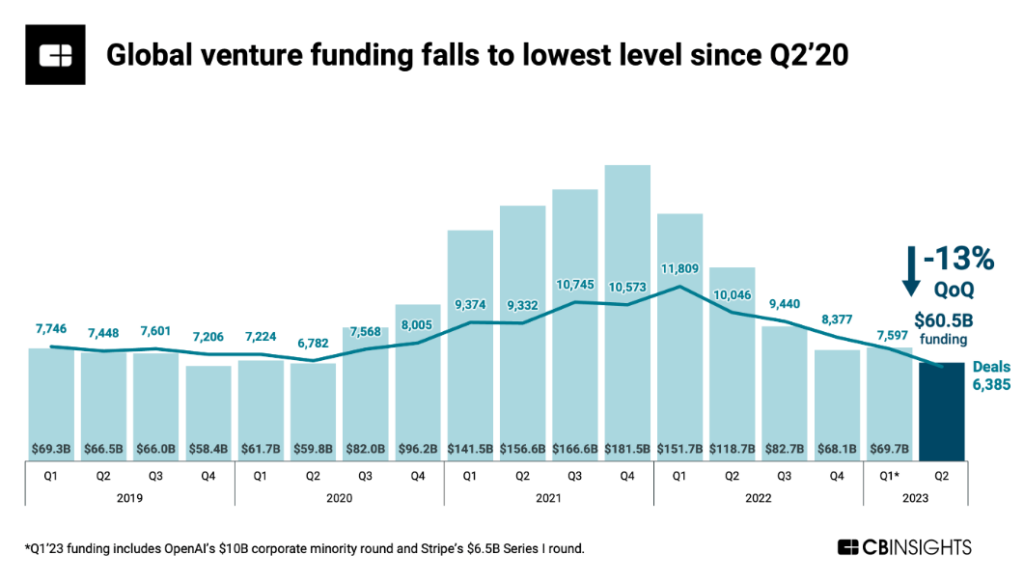

Il maggior costo del denaro tra l’altro produce un effetto particolarmente indesiderabile: impedisce alle piccole e medie imprese di investire a costi accettabili e riduce di conseguenza domanda e offerta di credito, abbassando tanto il moltiplicatore monetario del credito quanto la velocità di circolazione della moneta. Il fenomeno è stato ampiamente controbilanciato fino a ieri dalle robuste iniezioni di ”capitale di ventura” nelle startup innovative da parte di investitori specializzati, i quali appaiono parecchio meno desiderosi di continuare a sussidiare i nuovi sviluppi tecnologici.

Il fatto poi che sia stata principalmente e preventivamente la Federal Reserve Bank of America (FED) a rialzare i tassi ha costretto molte altre banche centrali a seguirla allo scopo di limitare la forza che ciò ha impresso al dollaro americano, ancora oggi principale moneta di scambio per materie prime e commerci internazionali. Anche la forza del dollaro ha a sua volta avuto effetti negativi su molti paesi emergenti, incrementando il costo del loro debito estero fino a livelli difficilmente sostenibili.

IL FATTORE GEOPOLITICO

La prosecuzione a oltranza della guerra russo-ucraina (con i conseguenti esborsi per sussidiarla), l’inflazione e il rialzo dei tassi hanno tra l’altro mandato in recessione tecnica buona parte dei Paesi dell’Europa e hanno frenato ulteriormente la circolazione globale di denaro, beni e servizi, lasciando nel mondo un’alea di possibile allargamento della recessione economica oltre i confini dell’Eurozona che però, per il momento, non ha ancora toccato le principali economie, come gli USA, il Giappone, l’India e la Cina.

IL PREZZO DEL PETROLIO

E uno dei grandi quesiti per il 2024 resta proprio questo: alla fine dell’anno in corso il mondo entrerà in recessione oppure tornerà a crescere, magari in modo sincronizzato, come era successo poco più di un lustro fa? La guerra ad esempio, si sa bene che tende a far lievitare i prezzi dell’energia e, in effetti, da circa un trimestre, il petrolio è tornato a costare più caro, sfiorando la soglia dei 90 dollari al barile (dollari peraltro rivalutati).

Il fenomeno non è ancora stato “digerito” dai mercati come stabilmente acquisito e pertanto non ha innescato una corsa al rialzo dei prezzi del gas e delle altre materie prime (carbone, uranio, legno ecc…) ma rischia di farlo, innestando un possibile pericolo di nuova spirale inflazionistica. Negli anni ‘70 era successa la stessa cosa: l’inflazione non si era fermata alla prima fiammata succeduta allo scoppio della guerra del kippur ma era andata avanti a lungo, a ondate appunto.

CHE FINE FARÀ L’EXPORT EUROPEO ?

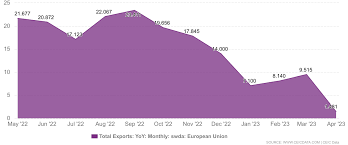

Un’altra scomoda conseguenza dei conflitti geopolitici in corso (in particolare lo scontro frontale tra Cina e altri paesi “BRICS” da una parte, con gli USA e l’Europa dall’altra) è la prospettiva di ulteriori restrizioni ai commerci internazionali e dunque un forte rischio di riduzione delle esportazioni europee, le medesime che sino ad oggi sono state la spina dorsale dell’economia continentale. Se i conflitti in corso proseguiranno (come sembra proprio) allora anche quei commerci transcontinentali si indeboliranno ulteriormente, gettando un’ulteriore ombra minacciosa sulle sorti dell’economia nell’Eurozona (già in recessione e sotto stretta monetaria della Banca Centrale Europea), rischiando di accendere la miccia del panico relativamente alla sostenibilità dei debiti pubblici giunti ai massimi storici di sempre.

I MOTIVI DELL’OTTIMISMO

Difficile perciò praticare l’ottimismo di fronte ad un panorama congiunturale come quello delineato! Ma per delineare uno scenario completo corre l’obbligo di elencare ugualmente i possibili fattori positivi:

- innanzitutto il fenomeno dei fallimenti a catena delle grandi società immobiliari cinesi è possibile che venga ampiamente controbilanciato dai sussidi dello stato cinese, onde evitare di perdere completamente fiducia degli investitori. Analogo fenomeno avvenne a primavera scorsa con le insolvenze delle banche e assicurazioni americane. Anzi è al momento questo lo scenario più probabile, cosa che disinnescherebbe eventuali mine incendiarie tanto in borsa quanto in relazione alla disponibilità di credito immobiliare.

- anche la possibilità di una recessione globale che nel tempo (da fine 2023?) si possa propagare dall’Europa quantomeno al resto dell’Occidente è tutta da verificare. In America l’hanno definita la recessione più annunciata della storia e, almeno oltreoceano, alla fine non è mai arrivata. Al momento addirittura l’economia americana sta accelerando! Era successa la stessa cosa nel corso del 2016 e poi, dopo l’elezione di Donald Trump, l’America era ripartita in quarta trainando anche il resto del mondo.

- corre in senso positivo anche la discesa endemica della disoccupazione. Normalmente l’andamento di quest’ultima è inversamente proporzionale allo sviluppo economico. Stavolta invece -anche grazie all’invecchiamento progressivo della popolazione attiva- la disoccupazione tende a ridursi anche nel corso della recessione, spingendo intere fasce generazionali alla consapevolezza di dover lavorare fino a tarda età: il che non è necessariamente un male dal punto di vista sociale, ma è sicuramente positivo dal punto di vista della crescita del prodotto interno lordo.

- nemmeno per le borse le prospettive sono infine necessariamente catastrofiche, anzi: permane un certo livello di liquidità in giro per il mondo che non può che riversarsi sulle società quotate che possano vantare le migliori prospettive. E anche se al momento ci si trova vicini alle quotazioni massime di tutti i tempi, queste prospettive, per quanto premature e assai incerte, esistono eccome: sono quelle legate all’intelligenza artificiale e alle nuove tecnologie di trasporto, alla chimica dei nuovi materiali e alle ricadute della fiorente industria aerospaziale.

- E’ vero che molte di queste realtà appaiono ancora oggi decisamente sopravvalutate, ma è anche vero che nel lungo termine non contano tanto le fluttuazioni del momento quanto le tendenze di fondo.

Dunque come diceva ironicamente il grande fisico Niels Bohr è sempre difficile formulare previsioni, soprattutto quando riguardano il futuro! (riprendendo un vecchio adagio danese). E quest’anno è stato oggettivamente ancora più difficile: grandi contrasti attraversano il mondo, non soltanto circa l’andamento delle economie ma anche a proposito del suo assetto geopolitico futuro: la guerra sopra il mar nero rischia di andare avanti a lungo o addirittura di estendersi in nuove direzioni, comportando lo schieramento in fazioni contrapposte tra le nazioni del mondo che riducono il dialogo e accentuano le preoccupazioni, oltre a far lievitare il prezzo dell’energia.

L’EMERGENZA AMBIENTE INCOMBE

L’umanità che sembrava impostata verso un’accelerazione dello sviluppo scientifico e tecnologico rischia ora -prima con la pandemia, poi con le contrapposizioni frontali dei due blocchi- di fare uno o più passi indietro, mentre l’inquinamento globale che la prima industrializzazione ha comportato (e i consumi che ne sono conseguiti), che determinino o meno l’aumento in corso delle temperature del pianeta, costituiscono ugualmente una minaccia alla prosperità, qualora la scienza non faccia presto dei decisi passi avanti. Il prossimo anno, un anno bisestile nel quale potrebbe svilupparsi più di un problema tra quelli citati è dunque a rischio.

OCCORRE CONSAPEVOLEZZA

La consapevolezza del quale può aiutare molto ad operare scelte di saggezza gli operatori economici, i risparmiatori e sinanco i regolatori del sistema finanziario globale. Per comprendere a fondo il quale è assai evidente che le vecchie teorie socio-economiche risultano assai obsolete, se non del tutto errate. Occorre probabilmente -come scrivono al Meeting di Rimini che si apre oggi- costruire una nuova cultura, che non è più quella del consumismo vetero-occidentale (per imporre il quale spesso intervengono i missili) e nemmeno quella dei regimi autoritari…

Stefano di Tommaso