RISK ON

E’ un termine tecnico che viene usato in borsa quando gli investitori tendono a spostarsi verso attività finanziare con rendimenti e rischi attesi più elevati. Si dice in questi casi che la propensione al rischio degli investitori aumenta ovvero che si è in una fase di “Risk On”. Ma questa propensione è giustificata dai numeri e dalle attuali prospettive? La risposta che discende dalle considerazioni che seguono sembra negativa. Ma la storia recente delle borse valori dimostra che nessuno è davvero in grado di fare previsioni attendibili, nemmeno nel breve termine!

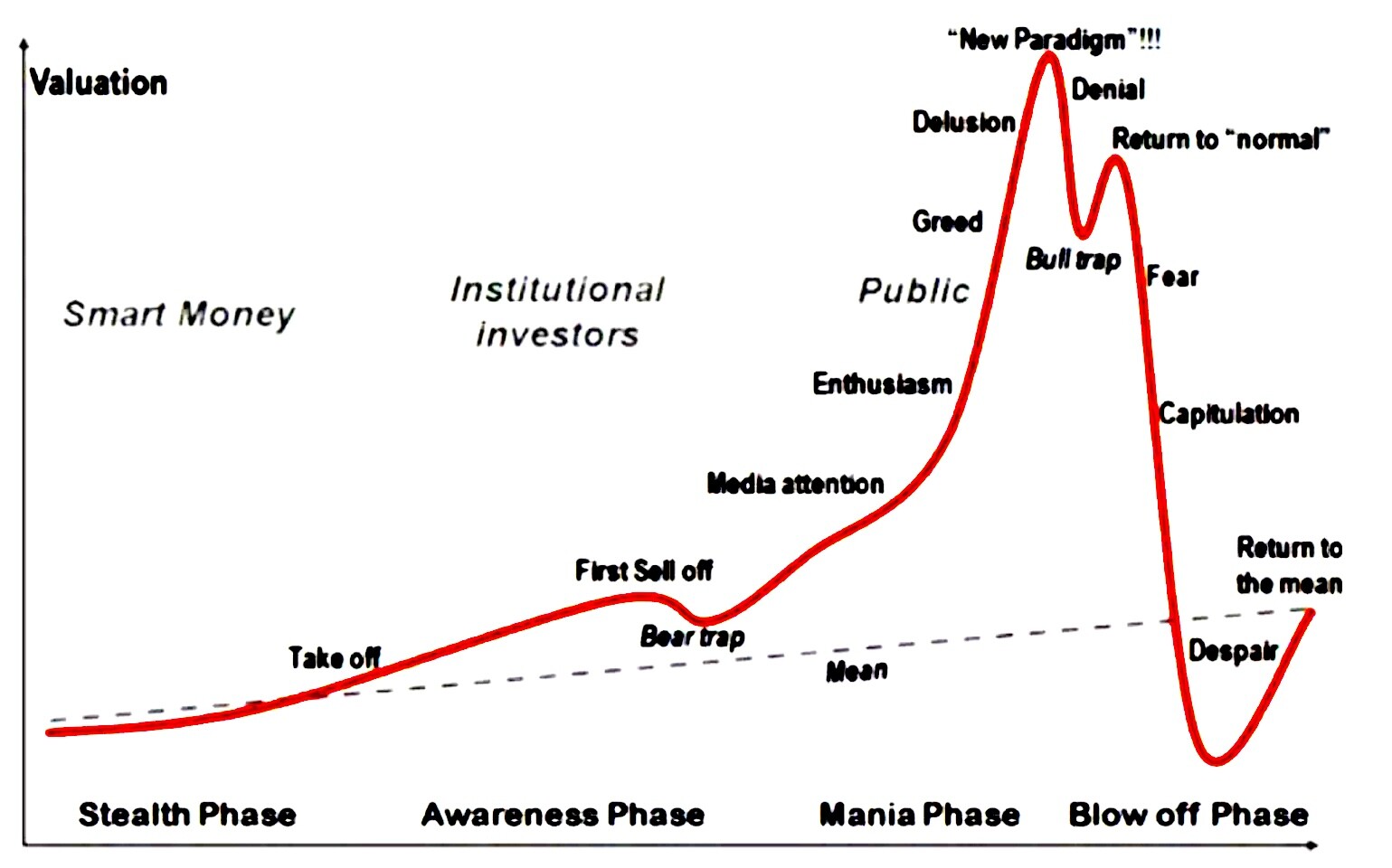

IN QUALE FASE DEL CICLO CI TROVIAMO?

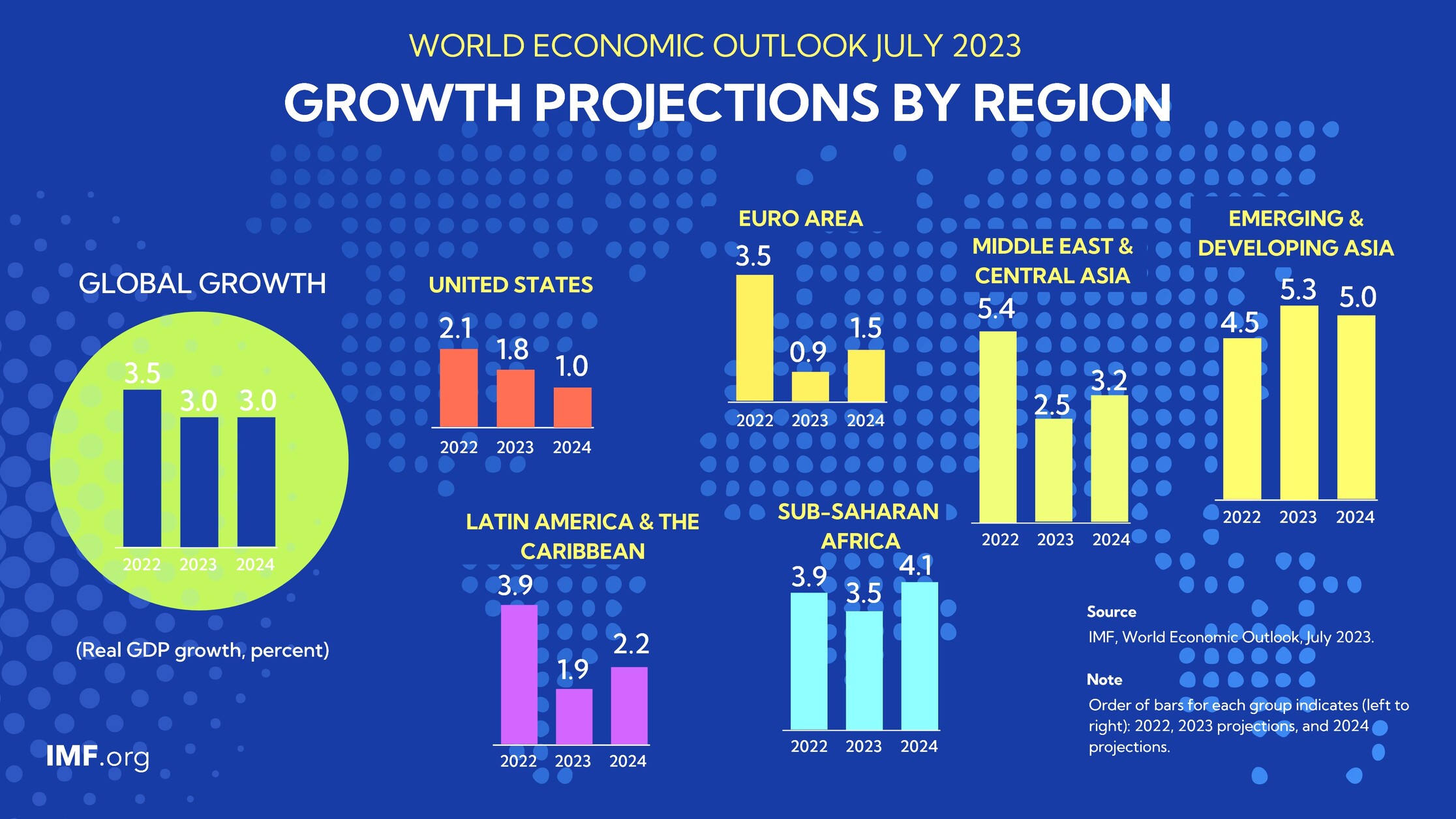

Un paio di settimane fa vi avevo intrattenuti sui cicli economici: esistono ancora o sono morti e sepolti?L’approfondimento svolto in quella sede portava a confermare che essi esistono, ma che non è mai agevole coglierne l’ampiezza e dunque in quale fase ci si trova, se non a posteriori. Considerazioni importanti dal momento che neanche quest’anno la recessione economica più annunciata della storia moderna sembra essere in procinto di manifestarsi (a livello globale). Se recessione globale ci sarà, forse la si vedrà l’anno prossimo.

Quello in corso non sembra invece aver finito di stupirci: l’inflazione parrebbe essere rapidamente rinculata (ma sarà vero?), le banche centrali hanno alzato (parecchio) i tassi d’interesse ma non hanno ridotto a sufficienza la liquidità in circolazione e affermano oggi di navigare a vista, tra mille incertezze.

LA CORSA DELLE BORSE

Le quotazioni espresse dalle borse valori non sono mai state così in alto, non soltanto in assoluto, bensì anche nei multipli di valore! E se i tassi d’interesse sembrano puntare ancora una volta verso l’alto mentre i profitti paiono andare verso il basso (è vero che battono le stime degli analisti, ma anche perché questi ultimi li prevedevano più al ribasso di come sono andati), allora o le borse inizieranno a fare marcia indietro oppure i multipli impliciti di valore saranno ancora più elevati. Ma quanto può durare l’idillio?

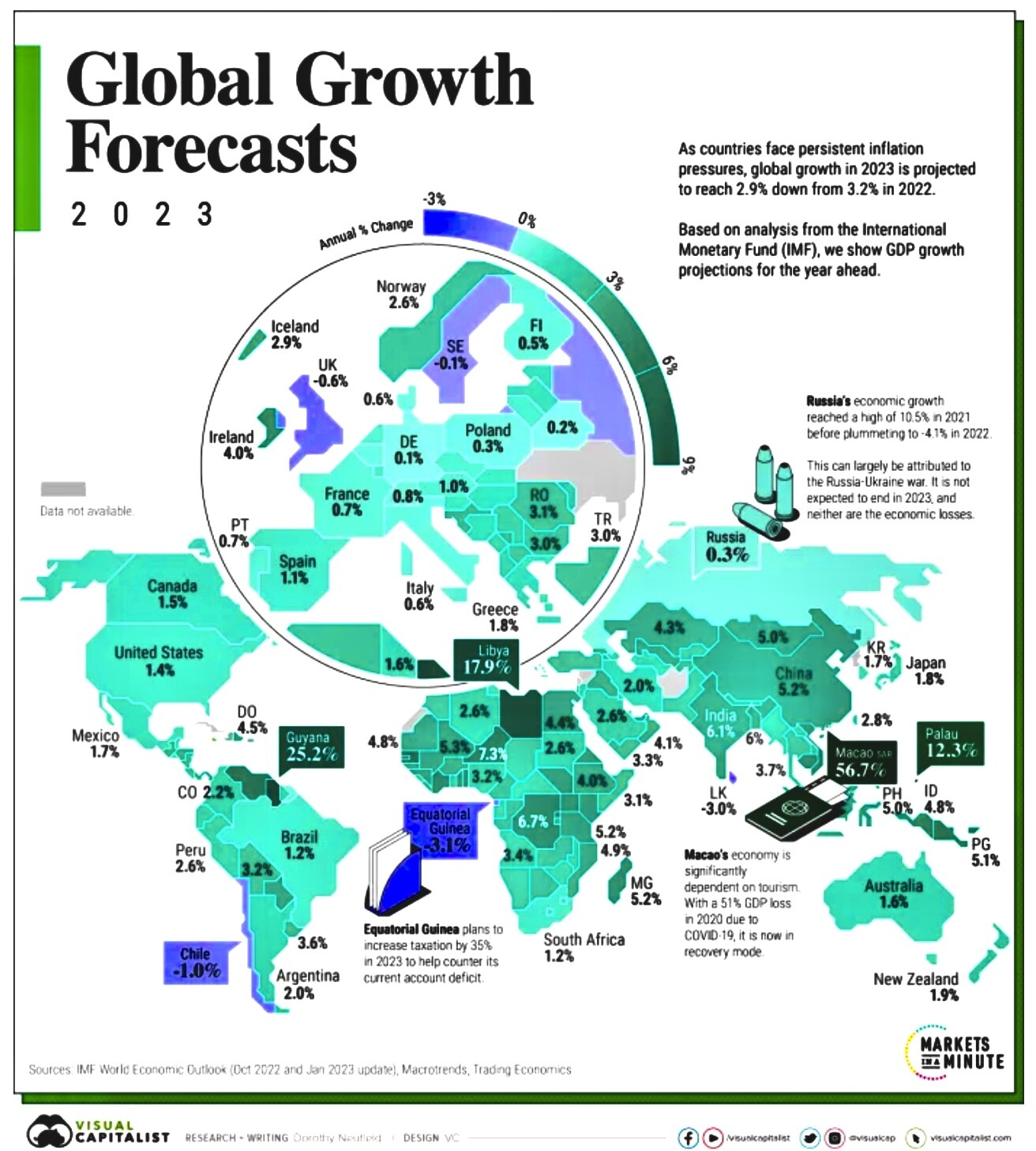

Nel grafico qui sotto riportato si può leggere la performance di borsa -a livello globale- calcolata per i diversi settori industriali:

Porsi delle questioni sulla sostenibilità di queste performances sembra d’obbligo, dal momento che di certezze è difficile averne quando ci si trova in prossimità dei massimi storici, ma non è detto che essi corrispondano a un picco, oltre il quale inizi la discesa. E non soltanto siamo ai massimi dei listini azionari, bensì anche (forse) dei tassi d’interesse. Quantomeno di quelli a breve termine, perché per gli altri il discorso si fa molto più complesso.

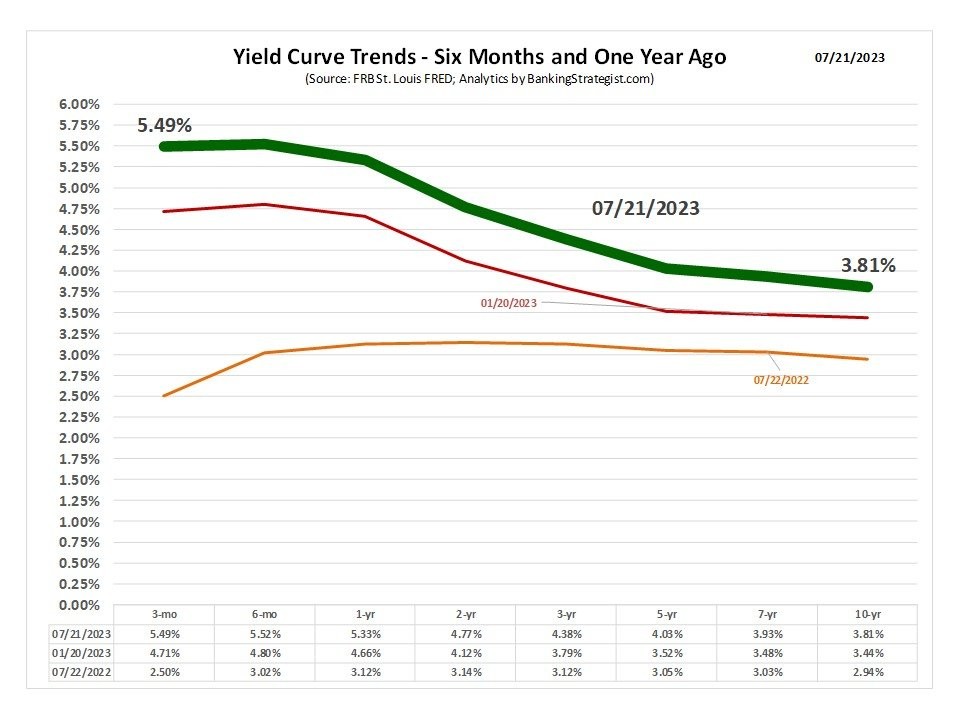

La cosiddetta “curva dei rendimenti” (che dispone lungo la scala delle ordinate le diverse scadenze dei titoli a reddito fisso e i loro rendimenti su quella delle ascisse) vedrebbe, nella sua normalità, le scadenze più lunghe più in alto, in risposta ad un maggior premio di rendimento per attendere più a lungo la scadenza.

Quella attuale è viceversa inclinata negativamente, in risposta all’attesa (ancora oggi) del mercato di rendimenti a medio-lungo termine più bassi di quelli attuali a breve termine. Cioè in risposta ad una aspettativa di ridiscesa dei tassi d’interesse. Storicamente poi l’inversione della sua inclinazione ha pronosticato sempre l’arrivo di una recessione. Ma stavolta è invertita da parecchio tempo, e la recessione non si vede ancora.

In realtà i rendimenti a lungo termine (cioè quelli dai 10 anni in su) sembrerebbero aver imboccato una strada di crescita, soprattutto dopo che la Banca Centrale Giapponese, l’unica al mondo che manteneva il controllo dei rendimenti anche a lungo termine, (in Yen, ovviamente, ma così facendo dava il ”tono” a tutto il mercato, data l’ampiezza degli scambi di titoli a reddito fisso giapponesi) ha deciso di alzare l’asticella, lasciando presumere agli operatori che preso abbandonerà la sua pretesa di controllare la curva dei rendimenti. E se i rendimenti a lungo termine saliranno, allora sarà addirittura possibile che la curva dei rendimenti si riequilibri (e non solo in Yen). Nel grafico che segue appare evidente l’incremento del rendimento del Treasury Bond americano con scadenza decennale:

IL CASO DELLA BOJ

Per mantenere il controllo dei rendimenti a 10 anni allo 0,5% infatti la Bank of Japan (BOJ) comperava tutti i titoli che trovava sul mercato, soprattutto negli ultimi tempi, in cui il differenziale di tassi con le altre economie era cresciuto. Ciò facendo essa immetteva in circolazione nuova base monetaria, contribuendo al deprezzamento dello Yen ma anche a proseguire l’inondazione di liquidità sui mercati internazionali. La stessa cosa ha fatto sino ad oggi la banca centrale cinese (PBOC), concentrata a stimolare l’economia interna: ha immesso nuova base monetaria.

Il mancato coordinamento tra le banche centrali ha spinto quelle occidentali a continuare ad alzare l’asticella dei tassi, visto che non riuscivano a frenare la liquidità in circolazione. Ora che la BOJ ha ridotto il livello al quale interverrà, è possibile che si riduca anche l’immissione di nuova liquidità in circolazione. Anche perché anche la PBOC sembra meno motivata a proseguire con gli stimoli, dopo che è stata recentemente confermata la crescita tendenziale al 5% del Prodotto Interno Lordo nel 2023 (comunque il doppio di quella americana e anche di quella media globale attesa).

L’AMERICA CORRE, MA IL DEBITO AVANZA

Dunque la situazione è la seguente: lo sviluppo del prodotto interno lordo (PIL) americano è quasi al 2,5% e molto al di sopra delle attese. Il cambio del dollaro invece è in calo, cosa che normalmente spinge Wall Street al rialzo. Tutte le borse valori hanno superato i precedenti massimi storici. E i tassi a lungo termine sono previsti in salita più di quelli a breve termine (che dipendono dalle politiche monetarie delle banche centrali), mentre la liquidità in circolazione sui mercai potrebbe finalmente essere in riduzione, cosa che potrebbe evitare alle banche centrali di accrescere ulteriormente i tassi a breve termine. Uno scenario perfetto per pronosticare ulteriori rialzi dei listini di borsa, nonostante questi abbiano già superato i massimi di tutti i tempi.

Nel frattempo occorre notare che il debito americano è arrivato a toccare punte mai viste in precedenza (quasi 5 volte il PIL), mentre al contrario: l’indice della volatilità delle borse (il VIX, detto anche “indice della paura”) è sui minimi di tutti i tempi esprimendo in tal modo l’estremo ottimismo degli operatori. Uno scenario perfetto per pronosticare ulteriori rialzi dei listini di borsa, nonostante questi abbiano già superato i massimi di tutti i tempi.

Sarà, ma vige anche il principio che tutto ciò che ascende al cielo deve, prima o poi, ritornare sulla terra. Proviamo allora a guardare nel dettaglio l’andamento di Wall Street attraverso l’indice Standard & Poor’s 500: esso è composto per oltre il 25% della capitalizzazione di borsa dai primi 7 super-titoli azionari tecnologici: Apple, Amazon, Alphabet, Netflix, Microsoft, Tesla e Nvidia. Queste aziende vengono prezzate dal mercato poco meno di 40 volte gli utili futuri, contro le 17 volte di tutti gli altri titoli che compongono l’indice. Cioè esse esprimono multipli pari a più del doppio di tutti gli altri 493 titoli dell’indice. Qualcuno dice che ciò avviene a ragione, dal momento che i “magnifici sette” saranno anche i principali beneficiari degli extra-profitti attesi dalla diffusione dell’intelligenza artificiale (AI). Sarà, ma per adesso con l’AI essi perdono solo quattrini… Dunque il listino americano è ai massimi anche perché pesantemente influenzato da tale discrepanza nelle valutazioni.

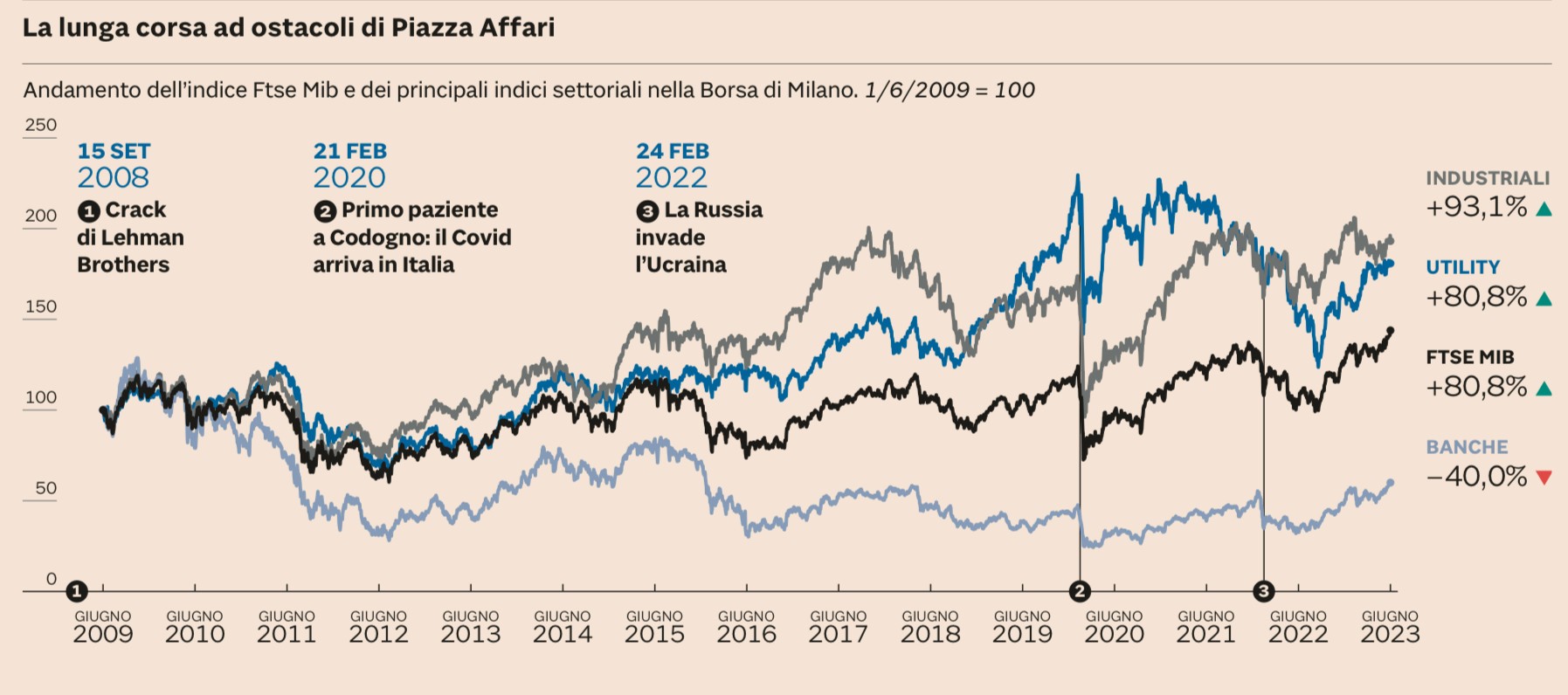

In Europa non è così diverso: il posto dei titoli tecnologici lo prendono banche e società finanziarie, anche perché sono le vere beneficiarie del veloce e deciso rialzo dei tassi d’interesse a breve termine. Senza il loro contributo i listini nostrani sarebbero sicuramente molto meno “tonici”.

LE BORSE EUROPEE DROGATE DALLE BANCHE

Dunque i rialzi dei corsi azionari in Europa sono “drogati” dal settore finanziario che profitta delle politiche monetarie in corso.

Ma occorre precisare che è oggettivamente difficile prevedere che i tassi d’interesse a breve termine saranno innalzati ancora a lungo: la Germania resta in recessione ed esprime scarse prospettive per il prossimo futuro, la Francia sembra andare un po’ meglio ma ha al suo interno un dilagante e gravissimo conflitto sociale, l’Italia esprime ancora (ma quanto durerà?) una crescita del PIL a livello statistico, ma un’eventuale ripresa dell’inflazione potrebbe cambiarne radicalmente la tendenza, qualcuno dice drogata da un “deflattore” del P.I.L. molto più basso di quello corretto. In effetti in Italia l’inflazione del carrello della spesa raggiunge quasi il doppio di quella “media”.

Se i tassi a breve termine non saliranno più e invece i rendimenti a lungo termine proseguiranno la loro corsa, la situazione potrebbe rovesciarsi: banche e assicurazioni inizierebbero a fare i conti con le minusvalenze nel portafoglio di titoli a reddito fisso (se i tassi salgono le quotazioni dei titoli scendono). Dunque anche in Europa la musica potrebbe cambiare.

L’Eurozona resta la grande svantaggiata da questa strana congiuntura globale (forse con l’eccezione della Spagna, che continua a godere del suo rapporto privilegiato con il Sud America). Congiuntura che la vede in una situazione di bassa crescita, anche perché tagliata fuori da molti traffici con l’estremo oriente e troppo schierata con l’America per riuscire a rimanere neutrale negli eventuali sviluppi della guerra contro la Russia, che potrebbe presto estendersi alla Polonia.

Molti analisti imputano ai tagli delle relazioni d’affari con la Cina il principale fattore di raffreddamento dell’economia tedesca. E se l’estremo oriente dovesse mostrare in futuro qualche segno di cedimento nella crescita economica, ancora una volta le prime vittime sarebbero gli esportatori europei di macchinari e tecnologie. La seconda vittima sarebbero le quotazioni della moneta unica, oggi ancora in alto anche per l’avanzo della bilancia commerciale.

Lo scenario economico resta quindi più favorevole al continente americano, un po’ meno all’Asia e ancor meno all’Europa, che ha inoltre un piede dentro la fossa del conflitto dell’Ucraina con la Russia (dal momento che si è fatta coinvolgere non poco nello scontro) e ha al tempo stesso molte minori risorse naturali e riserve energetiche delle altre macro-regioni. Quanto basta per poter affermare che l’idillio delle borse europee con le banche centrali non potrà andare avanti in eterno. E dall’inizio dell’anno le borse continentali sono salite in percentuale più di Wall Street (il 25% contro il 20% in media). Per la borsa americana è più difficile fare pronostici, salvo che per il fatto che il divario tra i moltiplicatori di valore delle “big seven” e quelli del resto del listino azionario non potrà restare così elevato: se molte altre imprese non verranno rivalutate allora saranno le quotazioni delle prime sette dovranno ridimensionarsi, e con esse anche l’intero listino.

CAUTELA

Morale: occorrerà avere molta cautela negli investimenti per il prossimo futuro. Molti investitori saranno Infatti tentati di portare a casa i benefici sin qui ottenuti e andare in vacanza senza patemi d’animo. E poi per proseguire la loro corsa le borse (Wall Street compresa) dovrebbero tornare ad annoverare amplissimi profitti, mentre è più probabile che tutte le imprese dovranno fare i conti con un mercato del lavoro che risente dell’invecchiamento globale, e quindi della scarsità di manodopera qualificata (con conseguenti rialzi del costo del personale). I numerosi licenziamenti in corso poi potrebbero determinare una contrazione dei consumi, mentre a ridurre la spesa per investimenti produttivi ci pensano gli elevati oneri finanziari, circa i quali è difficile prevedere a breve termine una contrazione.

Insomma i cicli economici saranno pure non sincronizzati, asimmetrici, di lunghezze diverse e imprevedibili, ma non hanno quasi certamente smesso di esistere. E se le prospettive economiche globali sono attualmente ai massimi di sempre, è lecito prevedere che potranno più facilmente ridursi che migliorare. Chi investe oggi insomma non ha uno scenario così roseo davanti a sé, nè per le borse e nemmeno per il reddito fisso.

Stefano di Tommaso