GLI INTERESSI DIETRO AI RIALZI DEGLI INTERESSI

I dati macroeconomici accreditano la politica di rialzi dei tassi annunciata dalla Banca Centrale Europea? Sta avendo effetto? Quanto i sacrifici che essa imporrà sono giustificati dalla sua efficacia? È corretto dunque che si comporti come la Federal Reserve Bank of America? Oppure no? E in tal caso per quale motivo intende ugualmente persistere? Qualche considerazione e qualche numero possono aiutarci a comprendere meglio cosa sta succedendo…

L’EUROZONA NON È L’AMERICA

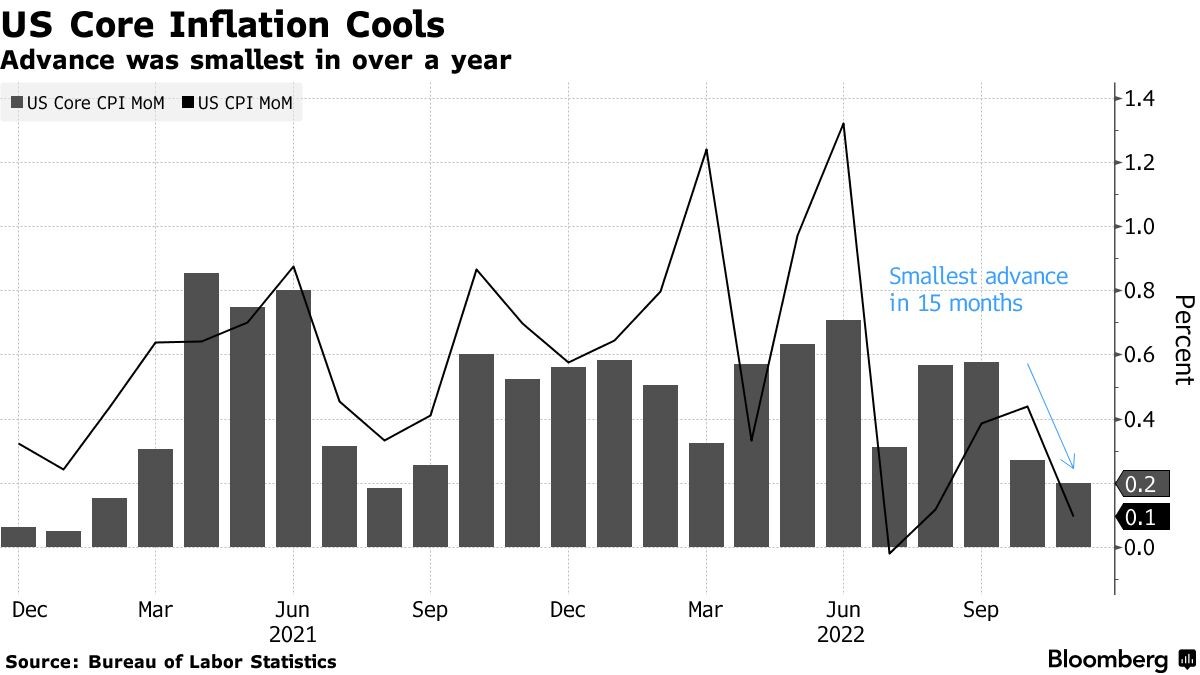

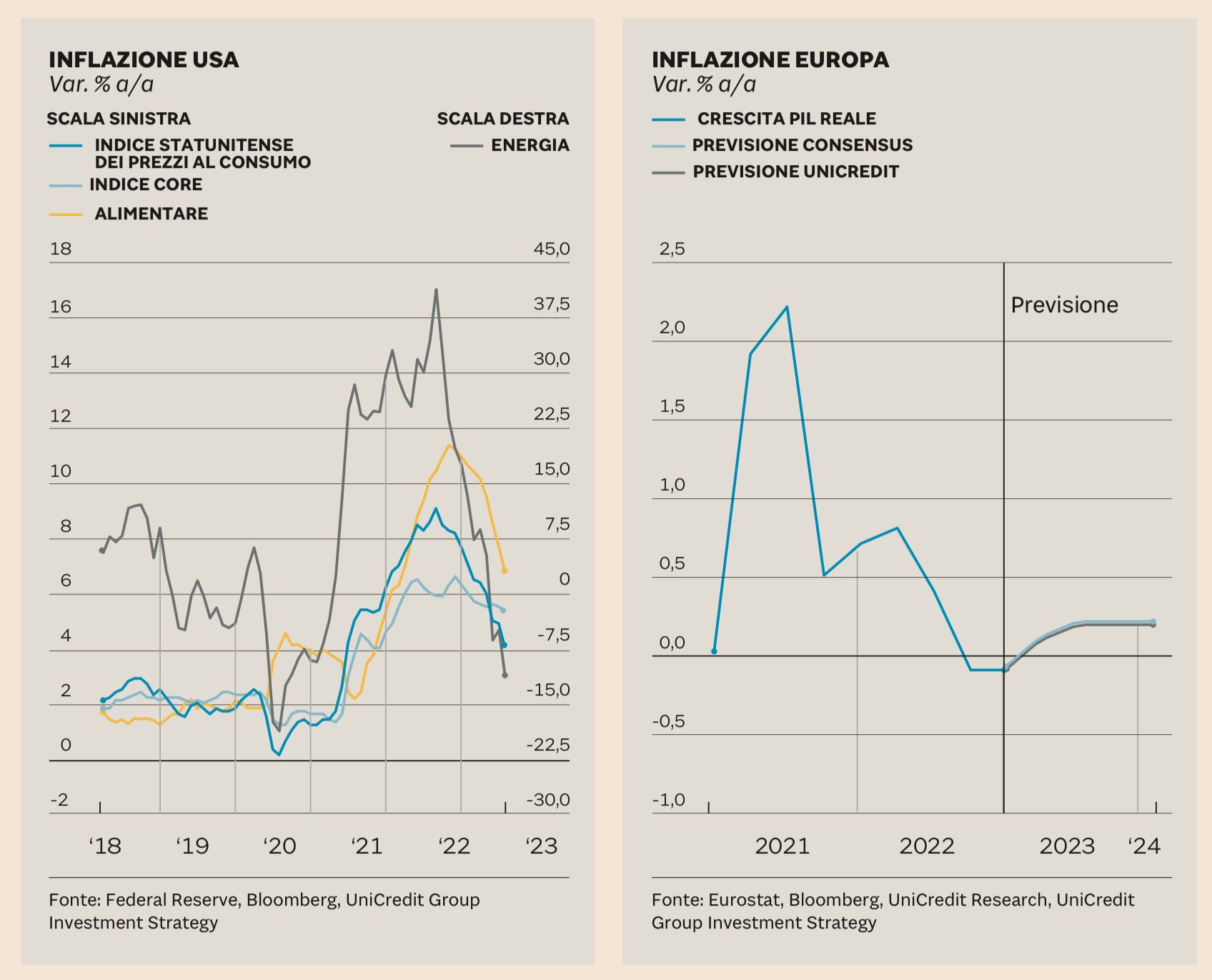

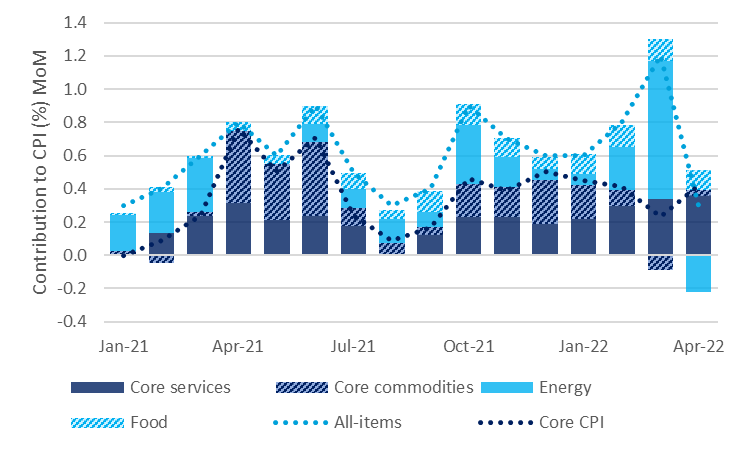

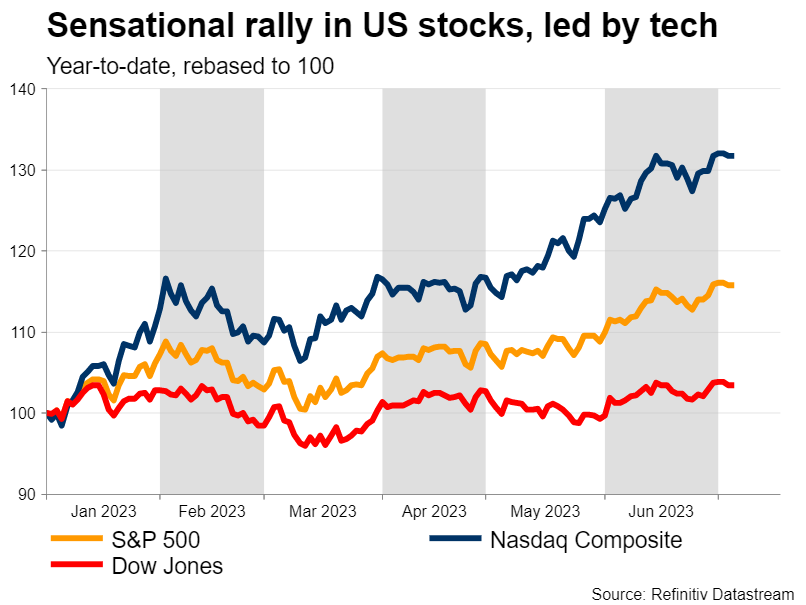

La FED ha perseguito una politica di rialzi dei tassi d’interesse con buon anticipo rispetto alla BCE. Per certi versi essa ha avuto una sua ragion d’essere nel domare un mercato finanziario sin troppo effervescente, nello scoraggiare l’eccesso di spesa dei consumatori (spesa supportata dal credito al consumo, giunto ai massimi di sempre) e nel riequilibrare la bilancia dopo forti interventi di politica monetaria in senso opposto (ricordate l’Helicopter Money di un paio d’anni fa?). E a giudicare dai fatti ha avuto effetto (vedi grafico sottostante). Ciò nonostante l’America non è in recessione (l’attuale ritmo di crescita dell’economia è al 2% annuo), non è detto che ci vada affatto, e Wall Street ha da poco toccato nuovi massimi storici.

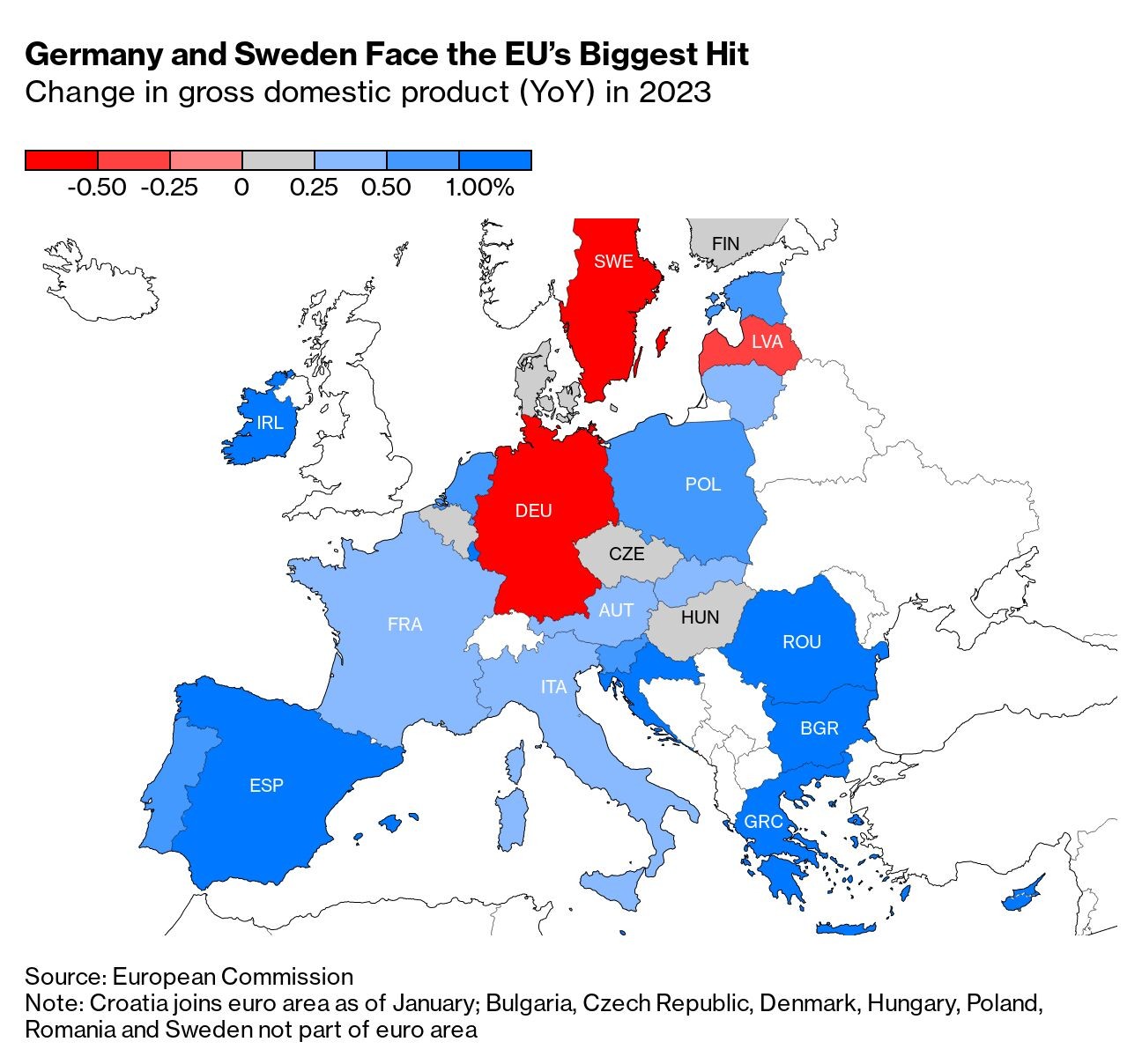

L’Eurozona invece non è l’America. Non ha le “big seven” (le grandi multinazionali della tecnologia che “pesano” per oltre un quarto del totale dell’indice SP500 e che hanno pesato per quasi il 70% della crescita di Wall Street da Ottobre a oggi). Non ha nemmeno la medesima elasticità del mercato del lavoro e non ha la stessa unità d’intenti degli USA, che vantano un governo federale, mentre l’Europa resta un’Unione solo sulla carta. L’economia europea poi non ha il dinamismo americano, e non ha le risorse naturali che abbondano oltreoceano. Anzi, ha la guerra russo-ucraìna alle sue porte (e in buona parte a sue spese) e ha la sua principale economia -quella tedesca- in recessione tecnica già dall’autunno 2022.

CI VORREBBE PRUDENZA

Basterebbero queste considerazioni per indurre a maggior prudenza i banchieri centrali europei, reduci da una raffica senza precedenti di incrementi dei tassi d’interesse e pronti a proseguire ancora a lungo. La collocazione in territorio asburgico dell’Eurotower (la sede della BCE) supporta già per sé un’austerità ideologica difficile da eradicare, ma è oramai destituita di ogni fondamento dall’analisi empirica dei dati macro-economici. E invece i medesimi si riuniscono a Sintra (in Portogallo) e dichiarano guerra senza quartiere all’inflazione strisciante a colpi di rialzi senza limiti ai tassi d’interesse, pur ammettendo di non aver ben chiara né la strategia e nemmeno a quali conseguenze potranno dare luogo quegli incrementi.

A Francoforte intendono cioè usare tutti gli strumenti della politica monetaria (aumento dei tassi, contrazione della liquidità, riduzione del portafoglio titoli di stato, ecc…) per arrivare a comprimere lo sviluppo economico continentale, e così ridurre l’inflazione anche al costo di una dura recessione. E questo anche se è oramai chiaro che le cause dell’inflazione europea provengano da molto lontano (difficoltà negli approvvigionamenti energetici dopo il taglio di quelli russi, scarsità di materie prime essenziali, non-autosufficienza alimentare, eccetera) e che esse non risiedono dunque nell’eccesso di domanda di beni e servizi.

LA BANCA CENTRALE HA GIÀ MINATO LA SUA CREDIBILITÀ

Nella memoria degli osservatori è ancora nitido il ricordo della futile dichiarazione di “transitorietà” della fiammata dei prezzi del post-covid da parte dei medesimi banchieri centrali che oggi vogliono apparire più realisti del re. Un’errore clamoroso e grossolano che ha dato il via libera ad un’inflazione a due cifre che stiamo pagando caro in termini di riduzione del reddito disponibile delle fasce più disagiate della popolazione. Oggi un secondo grave errore minerebbe alla radice la credibilità della BCE!

L’Eurozona infatti rischia di trovarsi esattamente all’opposto degli USA: le dosi da cavallo delle restrizioni monetarie in corso, finalizzate a domare l’inflazione “a prescindere” dal suo andamento tendenziale (che invece sta scendendo) è probabile che generanno una lunga serie di problemi al tessuto economico, a partire dall’ impoverimento dei numerosissimi detentori di abitazioni finanziate con mutui a tasso variabile, fino al rischio che la restrizione del credito alle imprese possa generare fallimenti e mancati investimenti, cioè disoccupazione e pressione al ribasso per i salari, che rischiano di restare al palo qualora si dovessero confrontare con una maggior disoccupazione, mentre i prezzi di beni e servizi essenziali quali il cibo e l’energia sono quasi raddoppiati.

IN AMERICA HANNO SALVAGUARDATO (TUTTI) I DEPOSITI BANCARI

Occorre peraltro notare che invece oltreoceano il governatore della Federal Reserve ha recentemente fatto una scelta di prudenza, prendendosi una pausa negli aumenti dei tassi d’interesse, per poterne misurare l’impatto sull’andamento dell’economia, che peraltro appare molto più frizzante della nostra. L’America potrebbe non entrare affatto in recessione, pur con la probabile prosecuzione della stretta monetaria. L’Europa invece c’è già almeno in parte (la Germania, quantomeno). E da noi non c’è la febbre da Intelligenza Artificiale che sta cambiando radicalmente i connotati della transizione digitale dell’industria americana, già di per sé molto più avanzata della nostra. Non ci sono le industrie belliche americane, non c’è la Silicon Valley con le sue tecnologie informatiche all’avanguardia.

A casa nostra l’aumento indiscriminato dei tassi d’interesse oltre a scoraggiare gli investimenti produttivi, l’accensione di mutui ipotecari e l’acquisto di beni durevoli, ha effetti quantomai scontati sul merito creditizio delle imprese, che già di per sé risultano molto meno capitalizzate delle loro corrispondenti americane. Senza considerare poi che l’effetto del rialzo dei tassi sulle minusvalenze per i titoli di stato e le obbligazioni societarie detenute dalle banche, nonché la probabile nuova ondata di insolvenze che si abbatterà sui crediti erogati dalle medesime rischiano di creare nuovi casi ”Eurovita” o “Credit Suisse” e nuovi rischi sistemici sull’apparato finanziario che lubrifica il funzionamento dell’economia.

In America il caso dell’insolvenza delle prime banche cadute nella trappola dei rialzi dei tassi è stato domato dal governo federale con la protezione totale dei depositi bancari, rintuzzando il rischio di una corsa agli sportelli che stava già iniziando. In Europa invece non c’è un vero governo centrale e non ci sono risorse finanziarie federali. Pochi governi dunque potrebbero davvero permettersi il medesimo intervento degli USA a protezione del sistema bancario. Da noi c’è invece ancora il Bail-In (cioè l’addossamento ai depositanti dei rischi delle banche), una parola che andrebbe pronunciata correttamente alla genovese per comprenderne il vero significato!

Dunque giocare con il fuoco di nuove potenziali situazioni di insolvenza bancaria potrebbe costare caro ad un’economia meno dinamica, con un mercato dei capitali che può supplire assai meno al ruolo delle banche ordinarie nei confronti delle esigenze finanziarie delle imprese, e con un livello di debito pubblico che in molti casi è già oltre il limite della sostenibilità.

UN AZZARDO MORALE E MATERIALE

Non si tratta perciò di sostenere una tesi economica contro un’altra, bensì di constatare fatti e numeri, che dovrebbero indurre molta più prudenza ai piani alti della turris eburnea (la torre d’avorio) di Francoforte dove ha sede la BCE. Quantomeno per prendersi una pausa, probabilmente doverosa per constatare lo stato di fatto dell’industria europea, che rimane al momento assai difficile da interpretare, mentre mancano ancora molte essenziali infrastrutture, anche a causa della mancata creazione di un vero governo federale.

Le spese dell’azzardo di proseguire indiscriminatamente con la corsa dei tassi difficilmente andranno a ricadere sulle borse, che restano relativamente toniche e pronte a raggiungere nuovi massimi storici. Non soltanto perché l’investimento azionario costituisce di per sé una buona protezione dall’inflazione, ma anche per il fatto che, se l’economia non andrà del tutto a rotoli, saranno le migliori e maggiori imprese (cioè quelle quotate in Borsa) a poter fare più profitti, anche a spese di quelle piccole e meno capitalizzate.

CHI RISCHIA DI PAGARE GLI ERRORI DELLA BCE

Le “spese” di questo rialzo ostinato e violento dei tassi d’interesse rischiano invece di farle gli artigiani e i piccoli imprenditori (che peraltro costituiscono l’ossatura del sistema industriale italiano), i pensionati (i quali hanno la matematica certezza di non ricevere adeguamenti retributivi al pari dell’inflazione effettiva dei prezzi al consumo), i piccoli proprietari di abitazioni, che vedono quasi raddoppiata la loro rata del mutuo, i produttori di macchinari e strumenti di lavoro, i quali subiranno l’impossibilità per gli acquirenti di finanziare gli acquisti, i commercianti, che vedranno ridurre le loro vendite quantomeno parallelamente alla riduzione del reddito medio disponibile.

Difficile giustificare tutto ciò, quando si predica a tutto spiano la transizione energetica e l’inclusività delle popolazioni che migrano verso l’Europa. Più probabile prendere atto di un altro inequivocabile dato di fatto: le banche centrali con il rialzo dei tassi trasferiscono a banche e finanzieri i profitti che prima appartenevano agli industriali e ai commercianti. E riducono l’impatto effettivo dei debiti pubblici a spese dei piccoli risparmiatori. Perciò, quando ci si chiede per quale motivo i banchieri centrali ripetono ostinatamente la medesima solfa della necessità di altri rialzi dei tassi di interesse, occorre prima guardare a chi conviene che vada così.

E, come si suol dire, “a pensar male si fa peccato, ma spesso ci si coglie”. La Banca Centrale Europea non può ridurre il suo ruolo a quello di un “comitato d’affari” in combutta con la Commissione Europea. Nasce indipendente dalla politica proprio per poter sostenere la stabilità monetaria e, indirettamente, il benessere di tutti i suoi cittadini. Voler scientemente provocare una recessione non può dunque rientrare tra i suoi obiettivi! Tantomeno se l’inflazione non nasce dall’eccesso di consumi e per di più scende già da sola.

Stefano di Tommaso