BORSE EUFORICHE MA…

Le borse festeggiano il mancato “default” del governo americano, ma in realtà non c’è quasi niente da festeggiare fatta eccezione per le mirabolanti prospettive dell’intelligenza artificiale: semplicemente la liquidità in circolazione è evidentemente ancora alta e altrettanto lo è la voglia di investire in borsa dove fanno ancora tanti profitti i colossi tecnologici americani (soprattutto Apple, che ha quasi raggiunto lo storico record di tutti i tempi di 3mila miliardi di dollari di capitalizzazione) nonchè le grandi banche d’investimento e qualche ”big pharma”.

IL SOSTEGNO ALL’UCRAINA COSTA CARO

In Europa sono soprattutto banche e assicurazioni ad attirare gli investitori in attesa di ulteriori rialzi dei tassi d’interesse che -a Francoforte piacendo- permetteranno loro di fare ancora per un po’ dei profitti aggiuntivi. Ma soprattutto di Ucraina a Washington non si parla più, mentre in Europa la Germania ha iniziato ad alzare la voce sulla prosecuzione indiscriminata della guerra.

Dopo che Cina, Turchia e Iran hanno chiaramente preso le parti della Russia e dopo che dai “Paesi non allineati” come India, Brasile e Sud Africa (e sinanco dal Giappone) sono arrivati degli importanti “distinguo”, il sostegno all’Ucraina sembra destinato ad attutirsi nell’intero Occidente.

LA GERMANIA NON VUOLE LA GUERRA

La Cina rappresenta per l’Europa un importantissimo partner commerciale, e quest’ultima inizia a fare i conti sui costi della guerra che le tocca sopportare alle sue porte. In particolare la Germania, adesso che deve moltiplicare gli aiuti interni alla propria economia dopo essere ufficialmente entrata in recessione. Morale: l’aria sta cambiando e nessuno ha davvero voglia di finanziare l’invasione della Crimea da parte di Zelenski, il quale dovrà -almeno per il momento- ridurre le sue pretese.

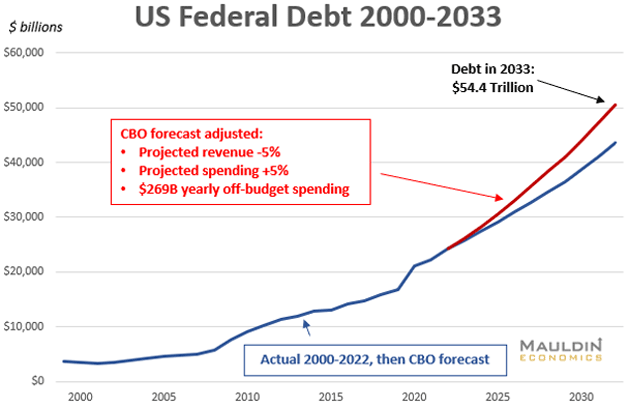

Adesso che è diventato ovvio che l’America nei prossimi 18 mesi non parlerà che di debito pubblico, non c’è più nessuna possibilità di continuare a far passare in sordina il salasso della fornitura di armi a Kiev. Così com’è ovvio che non potrà durare in eterno il ”trucchetto” di chiedere agli alleati continentali di fare la loro parte nella guerra.

Adesso che è diventato ovvio che l’America nei prossimi 18 mesi non parlerà che di debito pubblico, non c’è più nessuna possibilità di continuare a far passare in sordina il salasso della fornitura di armi a Kiev. Così com’è ovvio che non potrà durare in eterno il ”trucchetto” di chiedere agli alleati continentali di fare la loro parte nella guerra.

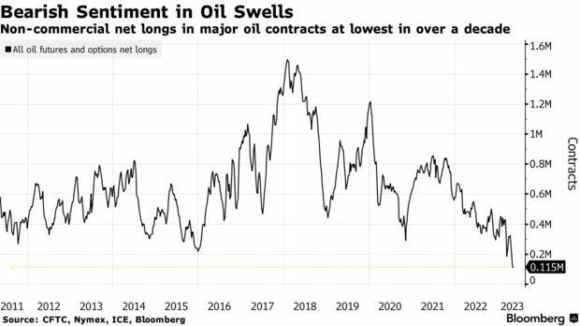

IL “REBUS” DEL PREZZO DELL’ENERGIA

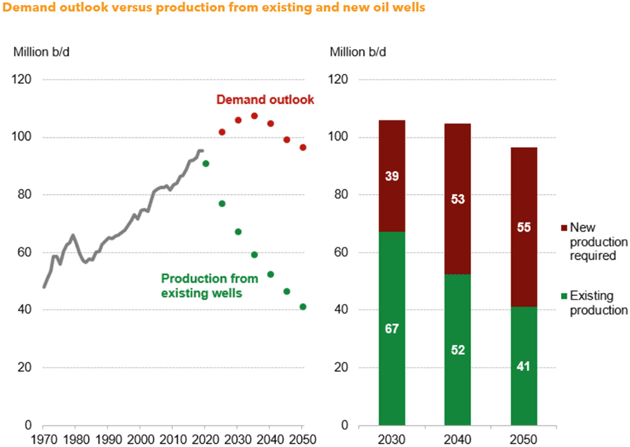

Sulla scia dell’attesa di un allargamento della recessione tedesca anche al resto d’Europa e del mondo, i prezzi gas e petrolio continuano -per il momento- a scendere, come si può vedere dal grafico sotto riportato. Ma durerà questa discesa del costo dell’energia? Non soltanto è difficile dirlo ma è anche piuttosto improbabile (si veda il grafico qui sotto riportato): il mondo va incontro ad un deficit strutturale di estrazione di petrolio, soprattutto se si vuole davvero impedire alla Russia di esportare il proprio e al momento la domanda scende più dell’offerta.

Ma la tendenza globale di lungo periodo è quella di una inevitabile crescita della domanda di energia, cui difficilmente farà totalmente fronte la crescita della produzione da “fonti rinnovabili” e, in aggiunta, l’Organizzazione dei Paesi Esportatori di Petrolio (OPEC) sta riuscendo a convincere i Paesi membri a tagliare ancora l’estrazione.

Ma la tendenza globale di lungo periodo è quella di una inevitabile crescita della domanda di energia, cui difficilmente farà totalmente fronte la crescita della produzione da “fonti rinnovabili” e, in aggiunta, l’Organizzazione dei Paesi Esportatori di Petrolio (OPEC) sta riuscendo a convincere i Paesi membri a tagliare ancora l’estrazione.

IL DILEMMA AMERICANO

Il fatto poi che l’America voglia ridurre il salasso finanziario nei confronti dell’Ucraina (quantomeno fino alle elezioni del 2024) non significa necessariamente che arriverà la pace. Solo una (improbabile e non certo immediata) radicale svolta politica americana potrebbe far allentare la tensione sulla Russia e quindi mi aspetto il passaggio da una fase di guerra vera e propria a una di guerriglia, con attacchi sempre più frequenti sul territorio russo (a questo servono di fatto gli F16) e una risposta difficile da pronosticare da parte di Mosca. Chi ha davvero da rimetterci siamo noi europei ma sembra che i nostri governanti non lo capiscano.

Il debito americano tra l’altro non è mai stato così alto. L’accordo by-partisan al Congresso per innalzare il tetto del debito pubblico ha come ovvia conseguenza che esso crescerà ancora, almeno per un altro anno e mezzo, tanto quanto manca fino all’elezione del prossimo Presidente. Ovviamente non senza conseguenze per l’economia reale.

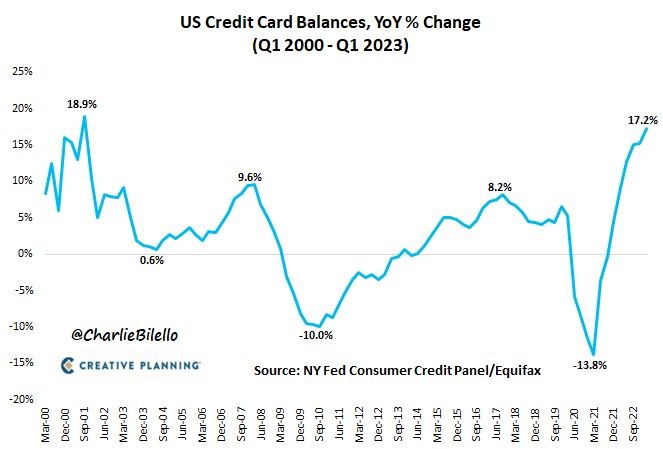

In America peraltro non cresce soltanto il debito pubblico, ma anche quello privato, come si può vedere dal grafico qui sotto, che riporta la crescita dell’utilizzo delle carte di credito.

In America peraltro non cresce soltanto il debito pubblico, ma anche quello privato, come si può vedere dal grafico qui sotto, che riporta la crescita dell’utilizzo delle carte di credito.

D’altra parte senza finanziare di più i consumi questi ultimi potrebbero continuare a crescere soltanto sotto la spinta di ulteriori pressioni salariali, che avrebbero lo spiacevole risvolto di accrescere l’inflazione “core”. Meglio la crescita del debito, dunque, almeno sin tanto che l’America continuerà ad attrarre capitali dal resto del mondo, cosa che potrebbe interrompersi in caso di peggioramento del quadro geopolitico! Ovviamente però i tassi d’interesse accresciuti (e che non caleranno facilmente perché non calerà facilmente l’inflazione) costituiscono un bell’ostacolo allo sviluppo economico.

L’America oggi sa di marciare verso una probabile recessione proprio in concomitanza con le elezioni presidenziali e il suo governo tenta perciò di rallentarne più possibile l’arrivo. Anche per questo non ha voglia di accelerare lo scontro con la Cina, con la quale le sue aziende continuano a fare affari. Così come non ha troppa voglia di moltiplicare gli altri focolai di guerra nel mondo (come il Kosovo) perché correrebbe il rischio di vedere l’inflazione tornare a mordere e perché questa sarebbe la volta buona che l’elettorato si rivolterebbe contro l’intero establishment. Così il grande conflitto con la Cina e i suoi alleati sembra oggi rinviato, lasciando ai soli servizi segreti il compito di mantenere alta la tensione geopolitica.

L’America oggi sa di marciare verso una probabile recessione proprio in concomitanza con le elezioni presidenziali e il suo governo tenta perciò di rallentarne più possibile l’arrivo. Anche per questo non ha voglia di accelerare lo scontro con la Cina, con la quale le sue aziende continuano a fare affari. Così come non ha troppa voglia di moltiplicare gli altri focolai di guerra nel mondo (come il Kosovo) perché correrebbe il rischio di vedere l’inflazione tornare a mordere e perché questa sarebbe la volta buona che l’elettorato si rivolterebbe contro l’intero establishment. Così il grande conflitto con la Cina e i suoi alleati sembra oggi rinviato, lasciando ai soli servizi segreti il compito di mantenere alta la tensione geopolitica.

L’EUROPA SI ALLONTANA DALL’ITALIA

Quanto all’Italia il teatrino della crescita dell’economia al di sopra della media europea fino ad oggi ha funzionato, ma sembra destinato a terminare presto. Non soltanto a causa dei danni delle alluvioni, ma anche per molti alti motivi, quali ad esempio:

- per il fatto che nel contrasto alle grandi correnti migratorie l’Italia non ha alleati in Europa, e i barconi qualche fastidio al turismo nazionale lo danno di sicuro;

- altri “fastidi” arriveranno dai poi prossimi (anche se non del tutto scontati) rialzi dei tassi d’interesse della banca centrale europea, i quali colpiranno soprattutto la fiducia nella capacità del nostro governo di sostenere gli interessi sul debito pubblico e provocheranno ulteriori riduzioni dell’erogazione di finanziamenti alle aziende;

- il cappottino per il nostro Paese sarà poi completo quando tornerà a crescere il costo dell’energia, che come abbiamo visto più sopra sarà difficile che vada avanti a lungo, mettendo a nudo l’impossibilità di far coincidere gli interessi italiani con quelli degli altri “partner” europei.

Il tam tam del “mainstream” mediatico sulla crescita del P.I.L. italiano dunque deve necessariamente essere fragoroso adesso, sin tanto che non ci toccherà fare meglio i conti sull’inflazione “core” e sugli effettivi esborsi che saranno necessari per tamponare i disastri alle grandi infrastrutture, che ovviamente toglieranno risorse ad altri capitoli di spesa pubblica quali il welfare e le agevolazioni agli investimenti produttivi. E quando quei conti li faremo scopriremo che l’Unione Europea e la sua Banca Centrale appaiono assai poco disposte a finanziare ulteriori interventi di Stato in deficit.

Il tam tam del “mainstream” mediatico sulla crescita del P.I.L. italiano dunque deve necessariamente essere fragoroso adesso, sin tanto che non ci toccherà fare meglio i conti sull’inflazione “core” e sugli effettivi esborsi che saranno necessari per tamponare i disastri alle grandi infrastrutture, che ovviamente toglieranno risorse ad altri capitoli di spesa pubblica quali il welfare e le agevolazioni agli investimenti produttivi. E quando quei conti li faremo scopriremo che l’Unione Europea e la sua Banca Centrale appaiono assai poco disposte a finanziare ulteriori interventi di Stato in deficit.

LA BOLLA SPECULATIVA

Dunque il mondo sta vivendo l’inizio di questo mese di Giugno in una sorta di limbo dorato dei mercati, abbastanza disconnesso dall’economia reale. Tuttavia l’ottimismo delle borse non si sa quanto possa durare o a cosa possa portare, mentre crescono i rischi che la bolla speculativa costruita intorno alle grandi aziende tecnologiche possa arrivare ad esplodere inaspettatamente, magari sull’onda dei nuovi tagli alla produzione di petrolio, o semplicemente per la crisi di qualche altra istituzione finanziaria.

Dunque il mondo sta vivendo l’inizio di questo mese di Giugno in una sorta di limbo dorato dei mercati, abbastanza disconnesso dall’economia reale. Tuttavia l’ottimismo delle borse non si sa quanto possa durare o a cosa possa portare, mentre crescono i rischi che la bolla speculativa costruita intorno alle grandi aziende tecnologiche possa arrivare ad esplodere inaspettatamente, magari sull’onda dei nuovi tagli alla produzione di petrolio, o semplicemente per la crisi di qualche altra istituzione finanziaria.

Ma anche se nessuno di questi eventi accadrà domani mattina, i mercati sono tornati all’ottimismo, anche se per farlo scontano due eventi piuttosto improbabili a breve termine: una nuova crescita delle aspettative di profitti aziendali, e il ribasso dei tassi d’interesse (senza il quale non si giustificherebbe una risalita del rapporto “prezzo/utili” delle borse di tutto il mondo).

L’equilibrio dei mercati finanziari è dunque sempre più vacillante, vuoi per il fatto che la scommessa sul calo dell’inflazione appare destinata ad essere perduta, vuoi per la probabilità elevata di un’imminente recessione economica concomitante con crescenti tensioni geopolitiche. Non è improbabile perciò la ripresa di una certa volatilità dei corsi azionari.

E nemmeno è troppo convincente la narrativa delle “magnifiche sorti et progressive” (Giacomo Leopardi NDR) relativamente alle grandi ricadute dell’intelligenza artificiale. È abbastanza ovvio che lunga è la strada per trasformare in lauti profitti le sue prime vere applicazioni, e prima o poi qualcuno finirà per accorgersene. Così com’è ovvio che le banche che al momento stanno facendo profitti per l’apertura della “forbice dei tassi d’interesse”, prima o poi dovranno subire una nuova ondata di insolvenze a causa della concomitanza (negativa per imprese e privati) di recessione, inflazione e tassi elevati.

MA L’OTTIMISMO NON È DEL TUTTO INFONDATO

Ma dall’altra parte c’è la possibilità che la guerra Ucraina arrivi quantomeno ad una stasi (cosa che provocherebbe reazioni positive), così come c’è una certa probabilità che entro l’estate le banche centrali occidentali arrestino la corsa alla risalita dei tassi d’interesse: due ottimi motivi per le borse per festeggiare. Cui potrebbe aggiungersi un terzo fattore: se l’inflazione non inizierà presto a scendere allora l’euforia che oggi aleggia intorno ai titoli a reddito fisso dovrà necessariamente ridursi, a causa della presa d’atto che i loro rendimenti reali restano scarsi, mentre saranno preferiti i titoli azionari, che costituiscono storicamente un ottimo scudo nei confronti dell’inflazione, perché rappresentano beni e attività reali delle imprese.

Se dunque l’inflazione non inizierà presto a scendere (come auspicano le curve dei rendimenti implicite) allora le banche centrali dovranno tornare ad allargare i cordoni del credito e gli investitori torneranno alle borse, e queste ultime quantomeno non scenderanno. Dunque è davvero un punto interrogativo: l’euforia di queste settimane è giustificata? Non è probabile ma a a tutti piace volerci credere.

Stefano di Tommaso