STORIA DI UN RATING ALL’ITALIANA

L’allarme relativo al giudizio sul merito di credito dello Stato italiano è magicamente rientrato qualche giorno fa e per di più senza alcun clamore sui “media” di tutto il mondo. Come si spiega? Era giustificato prima o è stato ignorato dopo? Proviamo a ricostruire i fatti…

TUTTO INIZIA CON IL “SUPERBONUS”

La storia inizia lo scorso 20 settembre con il primo consuntivo sul Superbonus (ai tempi c’era il governo Draghi). La capienza fiscale degli istituti di credito che avrebbero dovuto finanziarlo stava terminando (all’epoca il totale atteso era di 75 miliardi di crediti fiscali, tra accettati e in corso di valutazione), ma era in corso la campagna elettorale. Draghi aveva apertamente criticato il costo del Superbonus per lo Stato, ma nessun partito politico se la sentiva di affrontare l’argomento e tutti tacquero.

Senza porvi un freno tuttavia la situazione sarebbe divenuta insostenibile, così a fine febbraio 2023 è toccato al governo attuale prendere l’amara decisione di bloccare la cedibilità a terzi dei crediti fiscali accumulati, dopo che comunque gli istituti di credito avevano da tempo frenato sulla loro anticipazione.

Bisognava prendere atto del fatto che lo stock dei crediti superbonus era asceso a un totale di circa 120 miliardi di Euro: 71,7 miliardi per bonus edilizi, 19 miliardi per il bonus facciate e 28,9 miliardi per altri crediti fiscali legati all’edilizia. Ovviamente si tratta di debito ulteriore dello Stato, seppur dovuto ai soli cittadini che pagheranno le tasse, sotto forma di bonus fiscale, ma “pesa” anch’esso indirettamente sul calcolo del debito pubblico italiano.

L’ATTACCO DELLA GOLDMAN SACHS

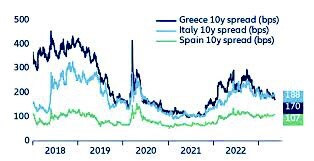

Il capitolo successivo della saga è andato in scena tra il 23 e il 24 Aprile, quando la Goldman Sachs pubblicò una ricerca in cui suggeriva apertamente di vendere titoli pubblici italiani per comperare quelli spagnoli. Tra le motivazioni innanzitutto la forte impennata dei tassi d’interesse che provoca a uno stato super-indebitato come quello italiano un’importante maggior spesa per il servizio del debito e conseguente ulteriore deficit di bilancio.

La banca d’affari americana proseguiva citando una crescita economica storicamente limitata del nostro Paese, i ritardi delle riforme che hanno causato ritardi di oltre un mese nell’erogazione di 2 tranches dei fondi europei a sostegno del PNRR e il conseguente ridotto impatto sulla crescita dell’economia italiana. L’Italia è poi il paese con il più alto “tax rate” del mondo (la pressione fiscale), cosa che rende difficilmente aggiustabile il deficit pubblico con incrementi di imposte e tasse.

L’ANNUNCIO DI MOODY’S

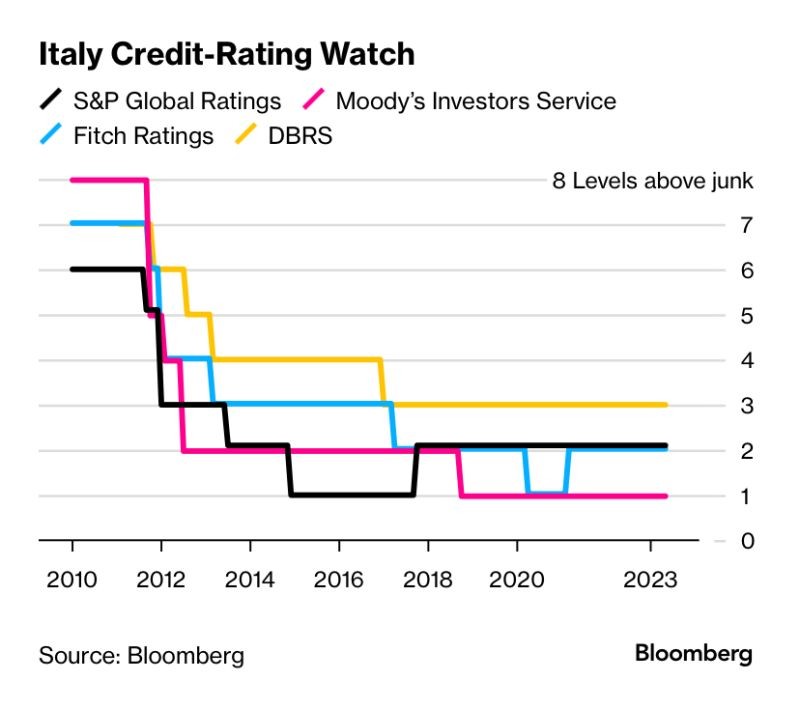

Ovviamente la sequela di eventi non è passata inosservata da parte delle maggiori agenzie di rating, tra le quali Moody’s, da sempre la più severa con il nostro Paese, e lo ha apertamente posto in revisione per un possibile ribasso del rating (il giudizio sul merito di credito). Era il 25 aprile scorso (cioè il giorno dopo la pubblicazione della ricerca di Goldman Sachs): la divisione Emerging markets dell’agenzia di rating si lanciò in una previsione pessimistica relativa alla revisione del rating italiano attesa per il 19 maggio: “Crescita stagnante e aumento del costo del debito potrebbero ulteriormente indebolire le prospettive per l’economia italiana”.. Un annuncio pericoloso poiché Moody’s già collocava i titoli italiani soltanto un gradino al di sopra dello status di “titoli spazzatura“. Per fortuna e’ anche l’unica a farlo.

E SINANCO LA BCE GETTA BENZINA SUL FUOCO…

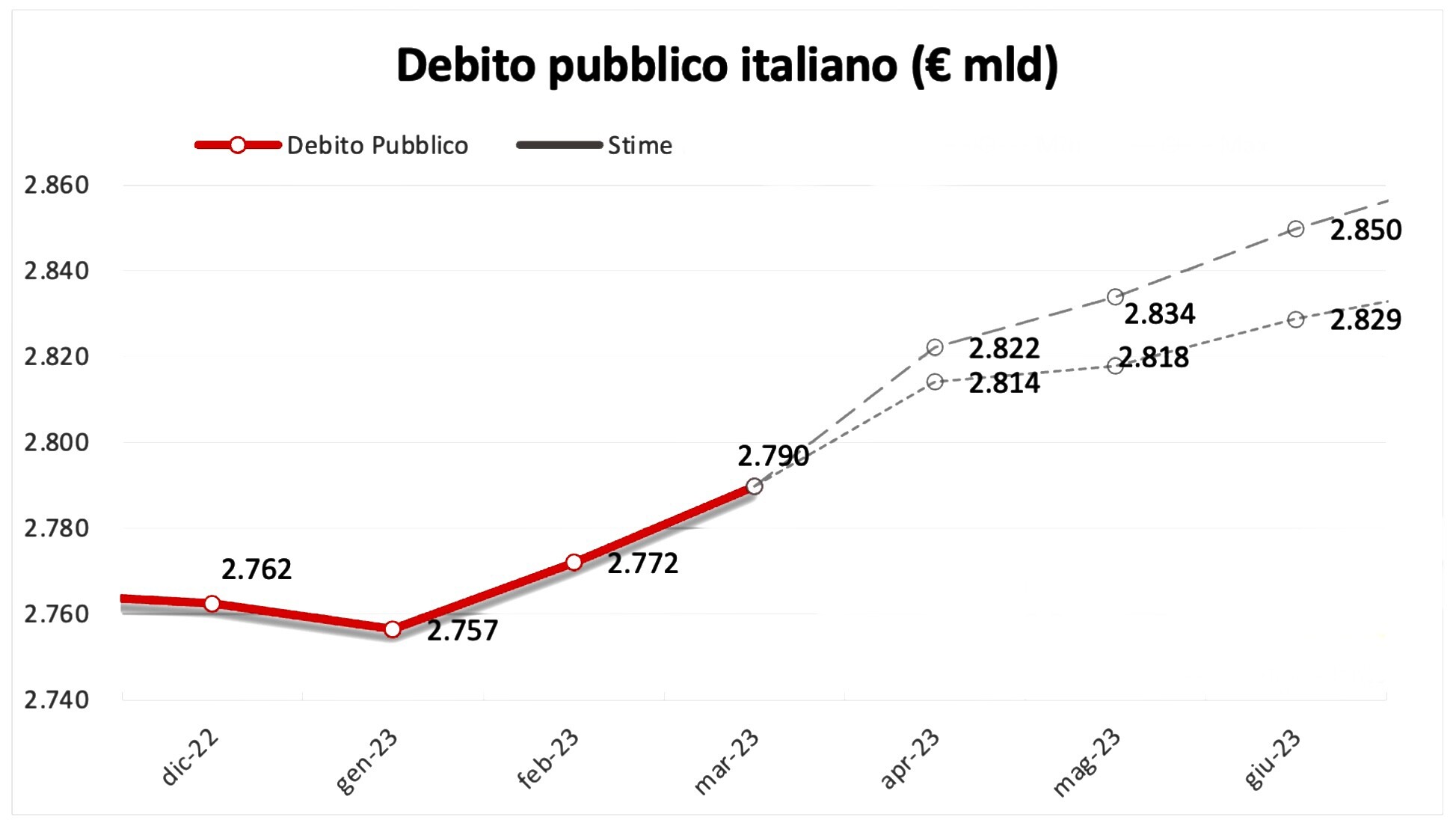

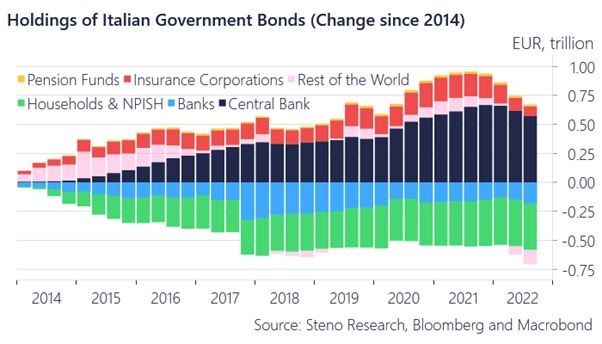

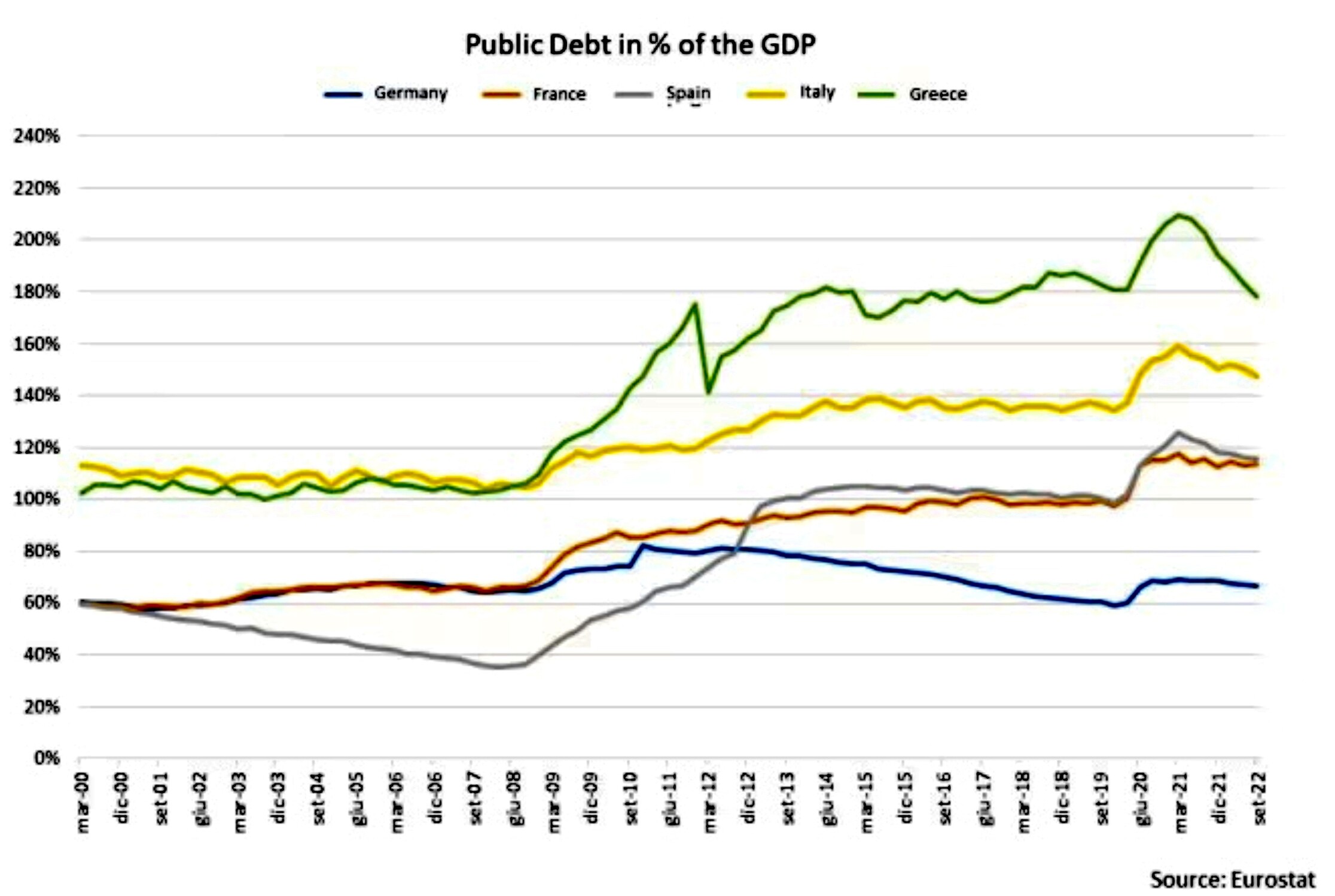

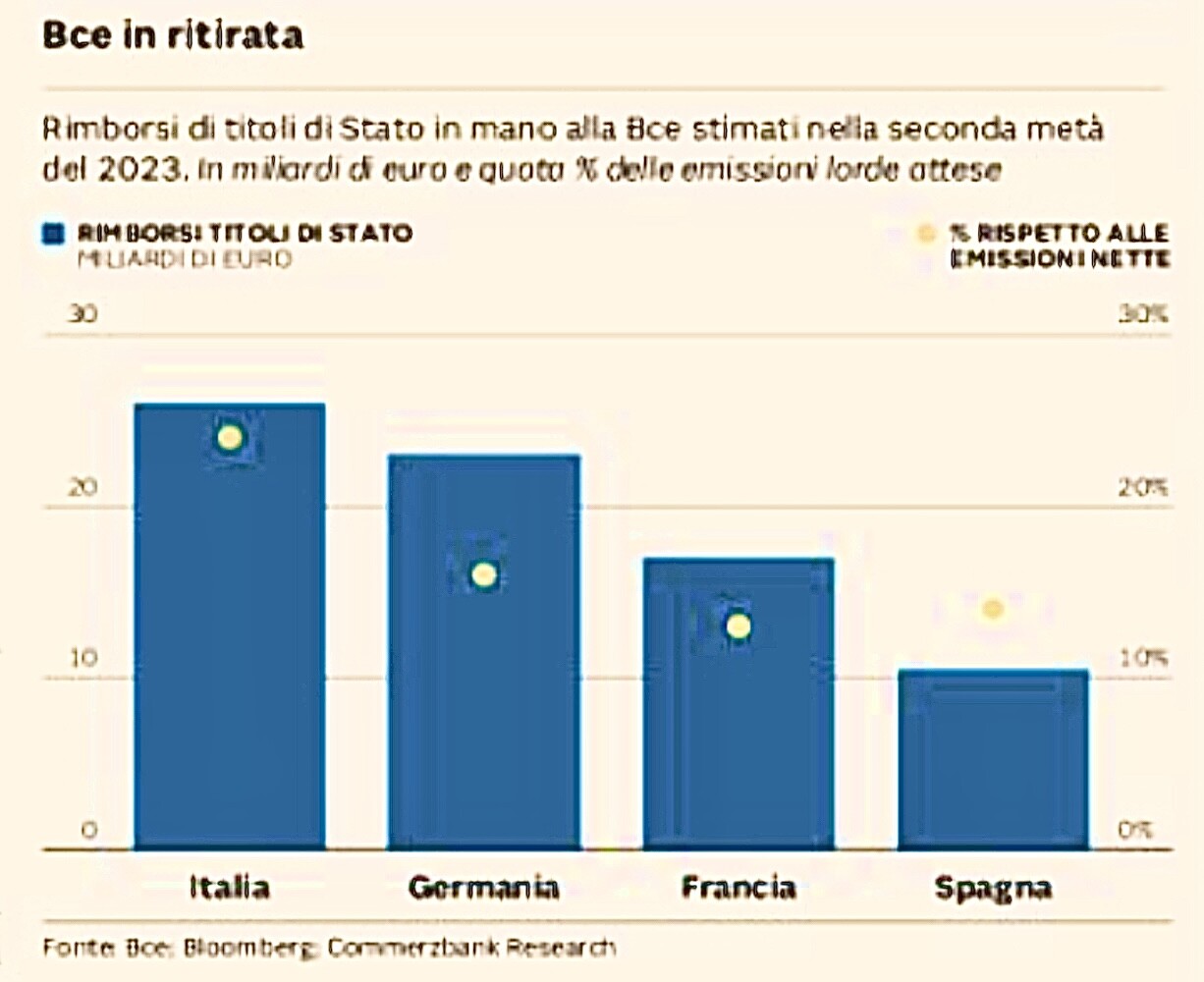

A complicare le cose ci si è poi messa la Banca Centrale Europea, che con il suo ultimo bollettino economico ha espresso previsioni di un futuro incerto per l’intera Eurozona e ha paventato la possibilità che l’Italia raggiunga presto un rapporto debito/prodotto interno lordo al 190% (alla data attuale si parla del 144%), precisando che il nostro Tesoro potrebbe dunque incontrare seri rischi nelle sottoscrizioni in rinnovo dei titoli pubblici in scadenza, anche in conseguenza del ridotto supporto fornito in tal senso dalla BCE stessa.

POI IL “MIRACOLO” !

Magicamente tuttavia, pochi giorni prima della scadenza del 19 Maggio, Moody’s “sospende” il suo giudizio sul rating pubblico italiano, rinviandolo addirittura di un semestre. Dunque l’agenzia di rating ci ha di fatto ripensato, tenendoci però in ostaggio fino a Novembre.

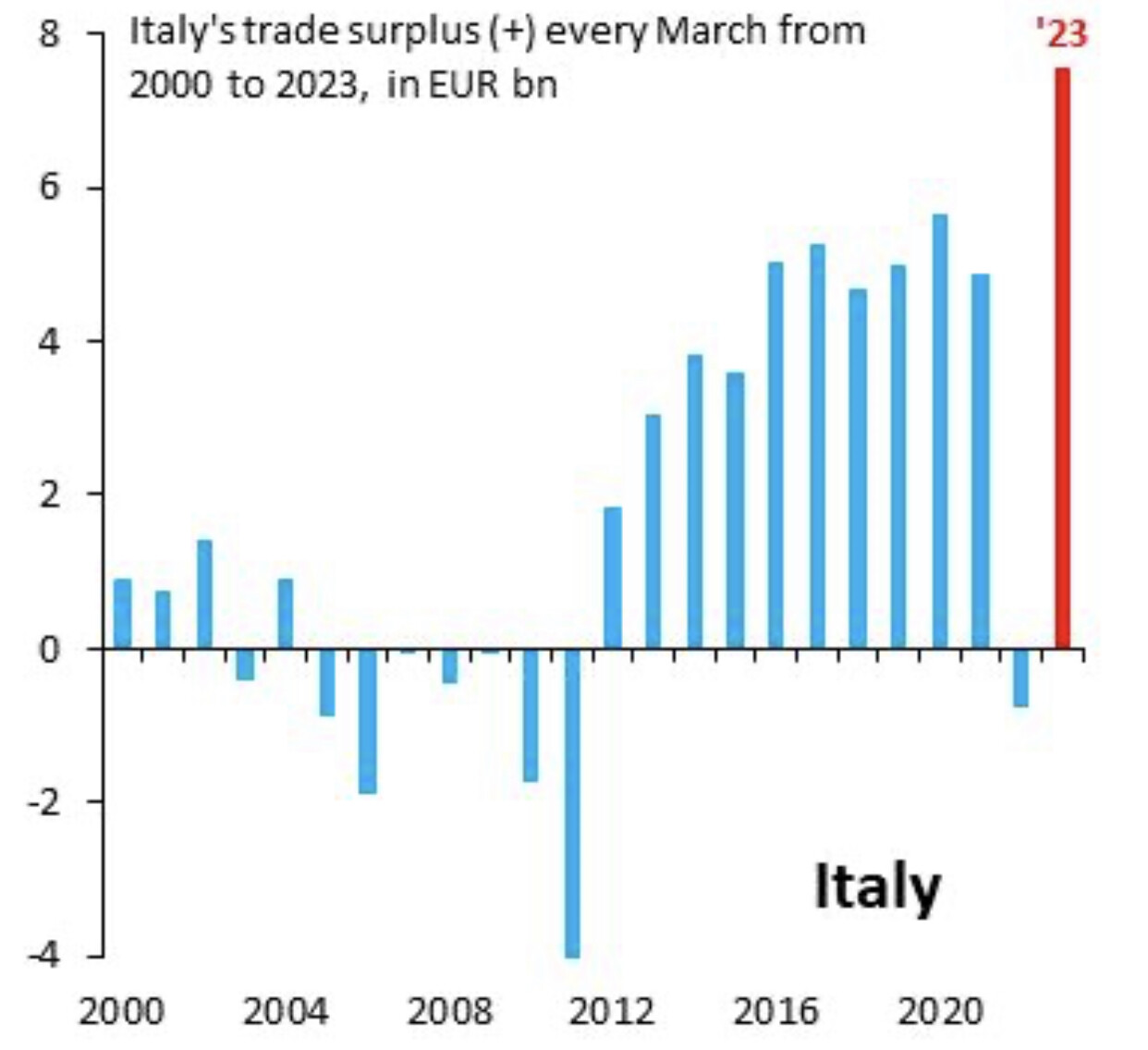

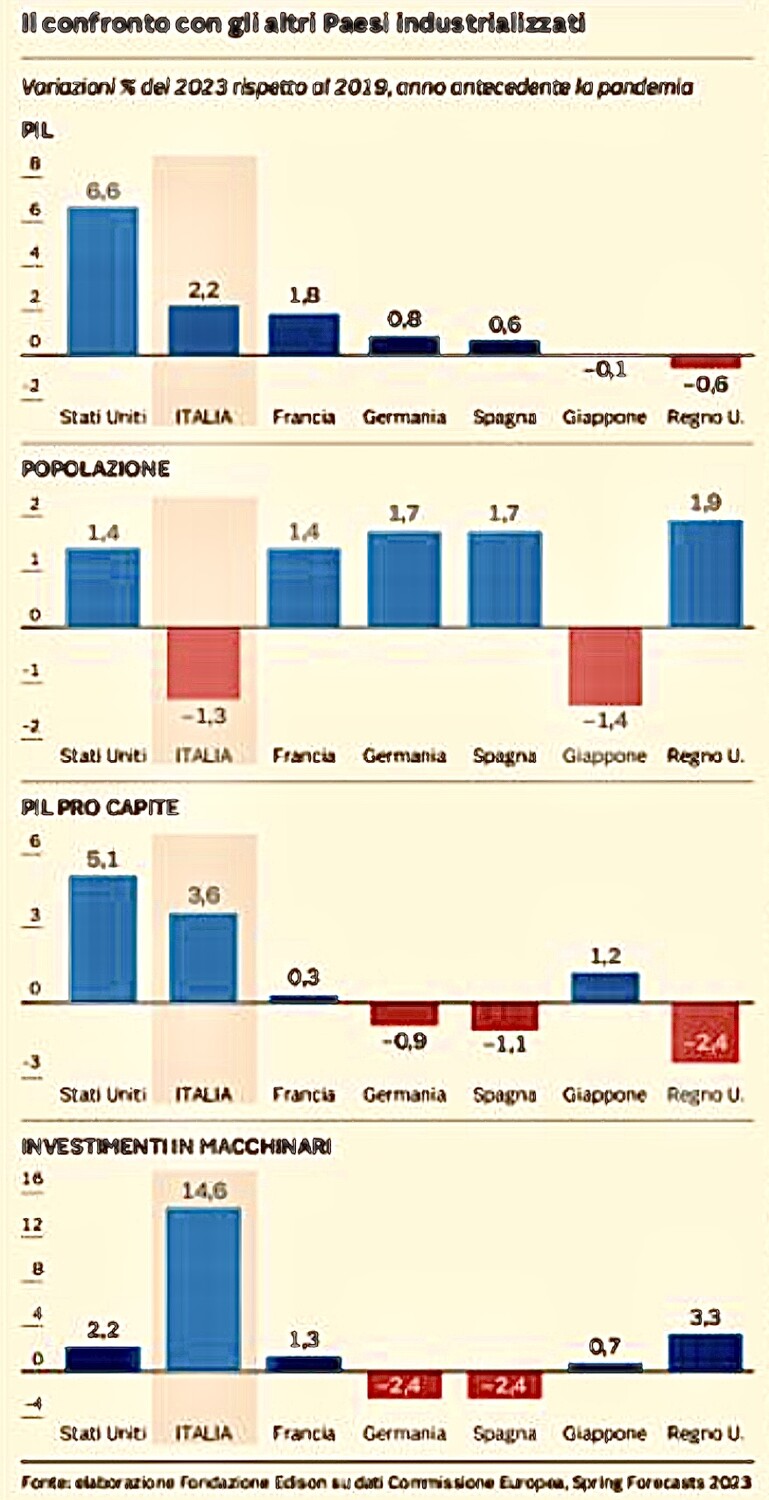

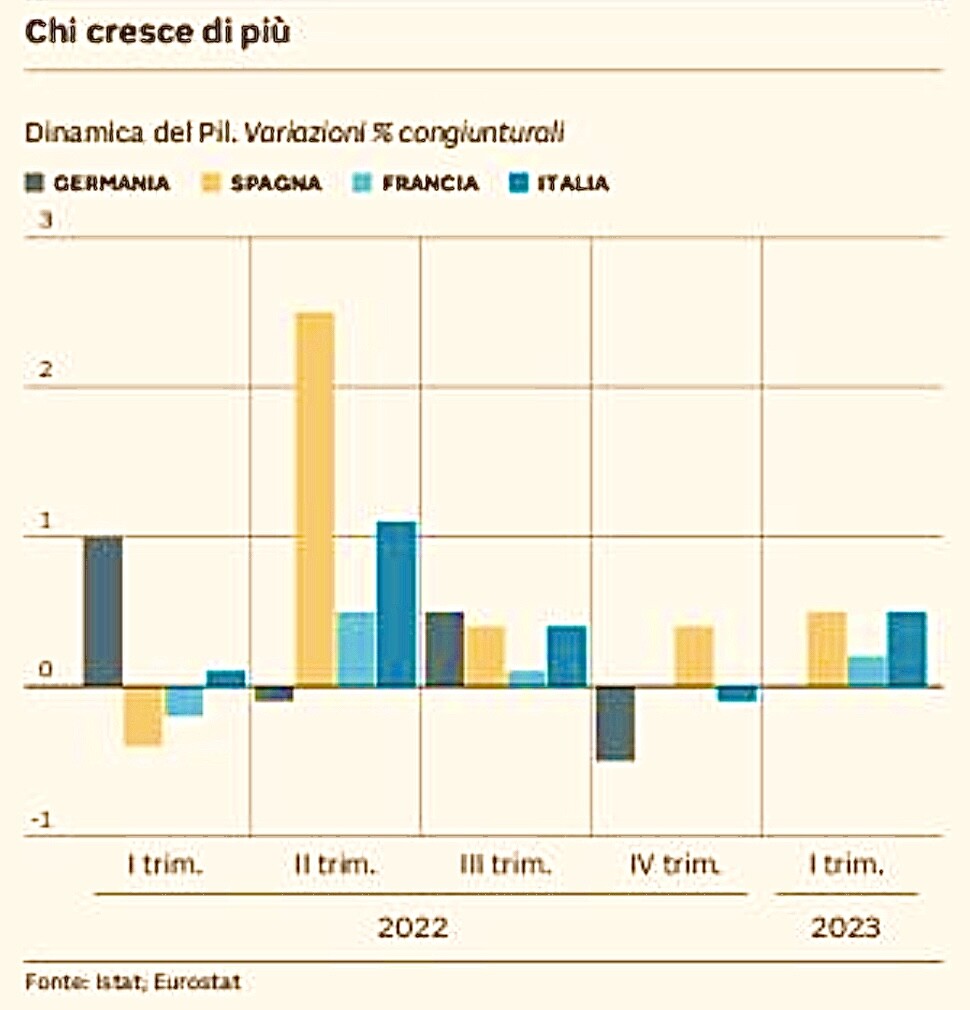

Certo, poco prima del “ripensamento” di Moody’s erano comparsi vari e ottimi dati macroeconomici relativi al nostro Paese: la crescita del fatturato dei servizi in aprile, sulla spinta del turismo, un ottima performance dell’export (si legga il grafico sotto riportato) con il conseguente surplus commerciale e soprattutto una previsione di crescita del P.I.L. italiano espressa da parte della Commissione Europea dell’1,2%, contro il dato medio dell’1,1% dell’eurozona e lo 0,2% della Germania (addirittura più alta della previsione del nostro governo, che si era limitata all’1%).

CHI AVEVA RAGIONE ?

La domanda che si sono posti in molti al riguardo è però la seguente: stavolta il giudizio dell’agenzia di rating si è finalmente basato sui dati macroeconomici fondamentali? Si perché se il PIL crescerà dell’1,2% dopo essere stato deflazionato di circa 7 punti percentuali, allora vuol dire che l’economia italiana nel 2023 potrebbe crescere di ben oltre l’8%, circa il doppio di quanto possa essere atteso il deficit pubblico. Il che vuol dire che il debito pubblico (che è espresso necessariamente in termini nominali e non al netto dell’inflazione) crescerà probabilmente meno di quanto crescerà il PIL, con una possibile riduzione dunque del rapporto percentuale tra l’uno e l’altro. Non un aumento. Di qui il rinvio di un intero semestre.

Probabilmente tuttavia non sono state le possibili considerazioni sui dati macro-economici a guidare l’agenzia di rating, bensì la lunga mano della geo-politica. Non è sfuggita a nessuno l’overdose di europeismo ed atlantismo esibita pubblicamente dal governo italiano nell’ultimo mese, a partire dalla tolleranza mostrata nei confronti degli sberleffi dei ministri francesi del governo Macron, per passare all’accoglienza a dir poco calorosa riservata a Zelensky, fino alla promessa -in sede di G7 a Hiroshima- di abbandonare l’accordo con la Cina per il programma di infrastrutture aero-portuali denominato “Belt&Road” sottoscritto ai tempi del governo Conte. E all’orizzonte ci sono altre importanti riforme promesse ai falchi di Nato e UE, ivi compresa la sottoscrizione del famigerato Meccanismo Europeo di Stabilità (il MES).

Probabilmente tuttavia non sono state le possibili considerazioni sui dati macro-economici a guidare l’agenzia di rating, bensì la lunga mano della geo-politica. Non è sfuggita a nessuno l’overdose di europeismo ed atlantismo esibita pubblicamente dal governo italiano nell’ultimo mese, a partire dalla tolleranza mostrata nei confronti degli sberleffi dei ministri francesi del governo Macron, per passare all’accoglienza a dir poco calorosa riservata a Zelensky, fino alla promessa -in sede di G7 a Hiroshima- di abbandonare l’accordo con la Cina per il programma di infrastrutture aero-portuali denominato “Belt&Road” sottoscritto ai tempi del governo Conte. E all’orizzonte ci sono altre importanti riforme promesse ai falchi di Nato e UE, ivi compresa la sottoscrizione del famigerato Meccanismo Europeo di Stabilità (il MES).

QUANTO È GRAVE LA SITUAZIONE?

Ma il debito pubblico italiano è davvero così preoccupante? La risposta ovviamente non è univoca. Da un lato ci sono gli elementi di oggettiva debolezza del Paese sopra richiamati, che rischiano seriamente di farlo crescere oltre ogni ragionevole attesa (tra le quali le esigenze di riforma della sanità pubblica evidenziate dal Covid, quelle riordino delle infrastrutture dopo i disastri delle Autostrade, la necessità di stimolare il mercato domestico dei capitali per arginare l’esodo delle imprese italiane, eccetera).

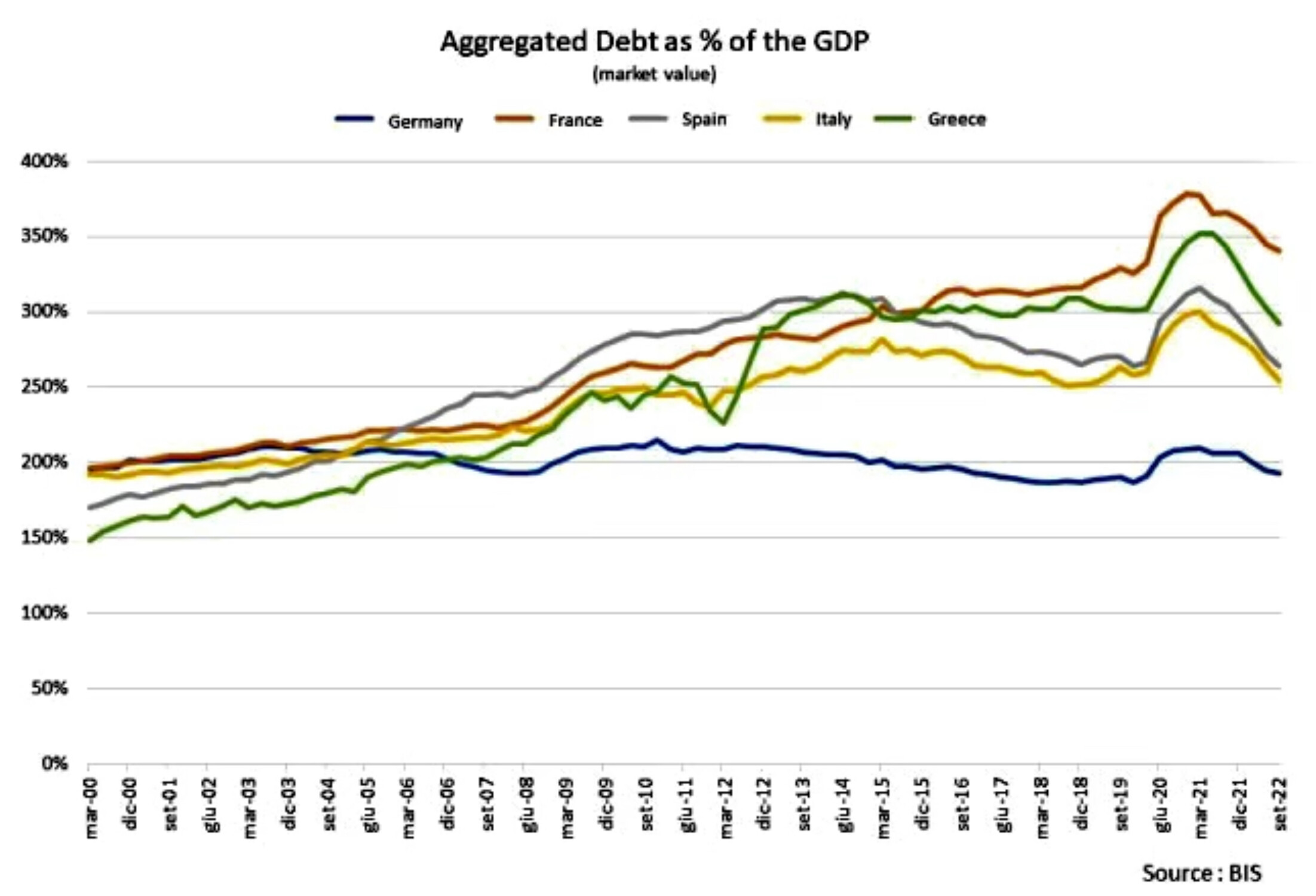

Dall’altro lato c’è appunto da considerare che ciò che conta davvero è il rapporto percentuale del debito pubblico nei confronti del Prodotto interno lordo. Se quest’ultimo promette di salire di più, va da sé che le preoccupazioni si riducono. Inoltre i dati relativi all’indebitamento del nostro Paese vanno letti tutti, e cioè non soltanto quelli relativi al debito dello Stato.

Ad esempio la ricchezza complessiva delle famiglie italiane (se si considerano anche gli immobili , al netto delle passività) supera i 10mila miliardi di euro (oltre 5 volte il debito pubblico). Nel corso del 2021 inoltre la ricchezza netta delle famiglie italiane è stata tra le più alte in Europa, pari a 8,7 volte il loro reddito disponibile (Francia: 8,6; Germania: 8,8). Il debito complessivo dell’Italia dunque, in Europa è più alto soltanto di quello tedesco, come si può leggere dal grafico qui riportato, al di sotto cioè di Francia e Spagna.

L’EUROPA CI GIOCA PESANTE

Dunque le politiche europee di convergenza sono attualmente troppo orientate al sol debito pubblico e non tengono conto del fatto che i dati fondamentali del nostro Paese sono ancora piuttosto sani. C’è probabilmente una spiegazione politica: l’Unione Europea (così come l’americana Moody’s) giocano su questi fattori per fare pressioni sulla politica italiana. Per carità, niente di nuovo sotto il sole: nel nostro Paese è andata così negli ultimi cinquant’anni.

Ma delle due l’una: o a fine Aprile Moody’s aveva scherzato e Goldman Sachs aveva giocato sulle emozioni per speculare al ribasso sul debito pubblico italiano, oppure è in atto una riforma forzosa del nostro Paese, mascherata da una lettura “partigiana” dei dati macroeconomici (che passa anche dal giudizio di rating) allo scopo di mantenere elevato lo “spread” tra il costo del debito pubblico italiano e quello degli altri principali paesi europei.

E IL BALLETTO NON È FINITO !

Ovviamente c’è da attendersi che i tassi europei continueranno ad aumentare nelle prossime settimane, nonostante che la Federal Reserve americana abbia annunciato di essere arrivata al capolinea e nonostante sia chiaro a tutti che in Europa la risalita dei tassi non produce alcun beneficio. Nemmeno sull’inflazione, dal momento che i consumi dei cittadini europei stanno calando ”a prescindere”e dal momento che una Divisa Unica che si rivaluta sul Dollaro non aiuta certo le esportazioni. Ma in tal modo le pressioni sui conti pubblici dei paesi periferici dell’Unione saranno da considerarsi tutt’altro che esaurite.

Stefano di Tommaso