APPLE BANK

Apple fa il suo ingresso in grande stile nei servizi finanziari, con il supporto di un’istituzione bancaria arcinota e molto autorevole: Goldmann Sachs. E non si è limitata a fornire il suo contributo nell’innovare e integrare i sistemi di pagamento e le carte di credito, bensì ha iniziato ad offrire ai suoi clienti anche pagamenti rateali e conti correnti di risparmio, sconvolgendo in tal modo l’intero sistema finanziario per la minaccia derivante dall’ingresso di un concorrente così importante.

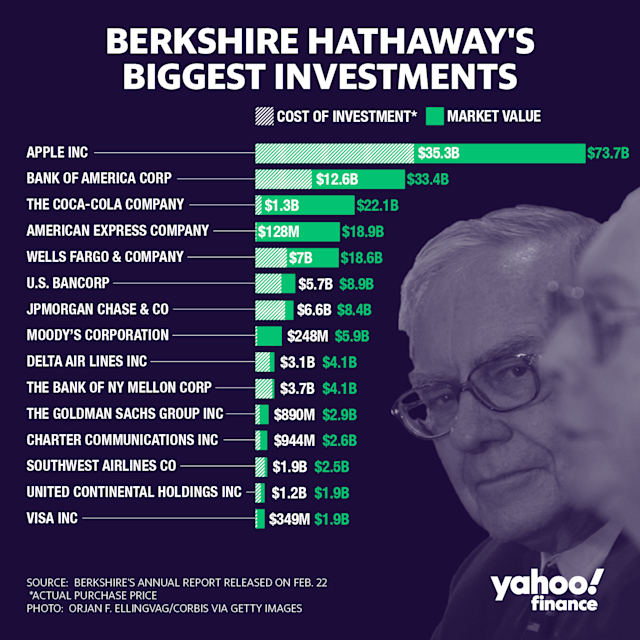

LA SCOMMESSA DI WARREN BUFFETT

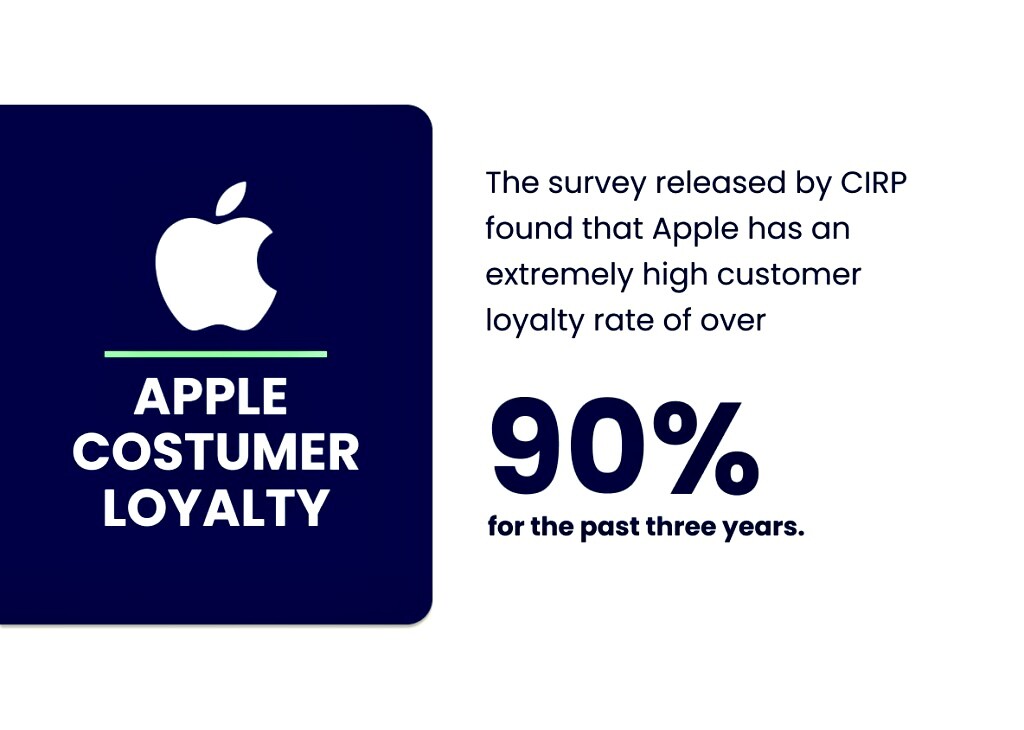

Pochi giorni fa il novantaduenne Warren Buffett, in un’intervista alla CNBC aveva espresso un’opinione significativa riguardo alla Apple, società di cui la sua Berkshire Hathaway detiene una quota importante: “se sei loro cliente e ti offrono 10mila Dollari a condizione che non potrai mai più comprare un Iphone, forse non accetterai quella somma. Ma se vuoi acquistare una Ford e ti danno 10k$ per non farlo, allora è invece piuttosto probabile che la accetterai e che comprerai qualcos’altro”. Si può non essere d’accordo con lui (per noi 10mila Dollari sono infatti una bella cifra) ma fa riflettere: ci sono aziende, come la Apple che in più di un ventennio hanno sviluppato nella propria clientela un granitico rapporto di fiducia e fedeltà, difficile da scalfire. Un patrimonio di credibilità che può essere travasato anche in altri settori.

Pochi giorni fa il novantaduenne Warren Buffett, in un’intervista alla CNBC aveva espresso un’opinione significativa riguardo alla Apple, società di cui la sua Berkshire Hathaway detiene una quota importante: “se sei loro cliente e ti offrono 10mila Dollari a condizione che non potrai mai più comprare un Iphone, forse non accetterai quella somma. Ma se vuoi acquistare una Ford e ti danno 10k$ per non farlo, allora è invece piuttosto probabile che la accetterai e che comprerai qualcos’altro”. Si può non essere d’accordo con lui (per noi 10mila Dollari sono infatti una bella cifra) ma fa riflettere: ci sono aziende, come la Apple che in più di un ventennio hanno sviluppato nella propria clientela un granitico rapporto di fiducia e fedeltà, difficile da scalfire. Un patrimonio di credibilità che può essere travasato anche in altri settori.

LA FIDUCIA NEL SISTEMA BANCARIO TRADIZIONALE

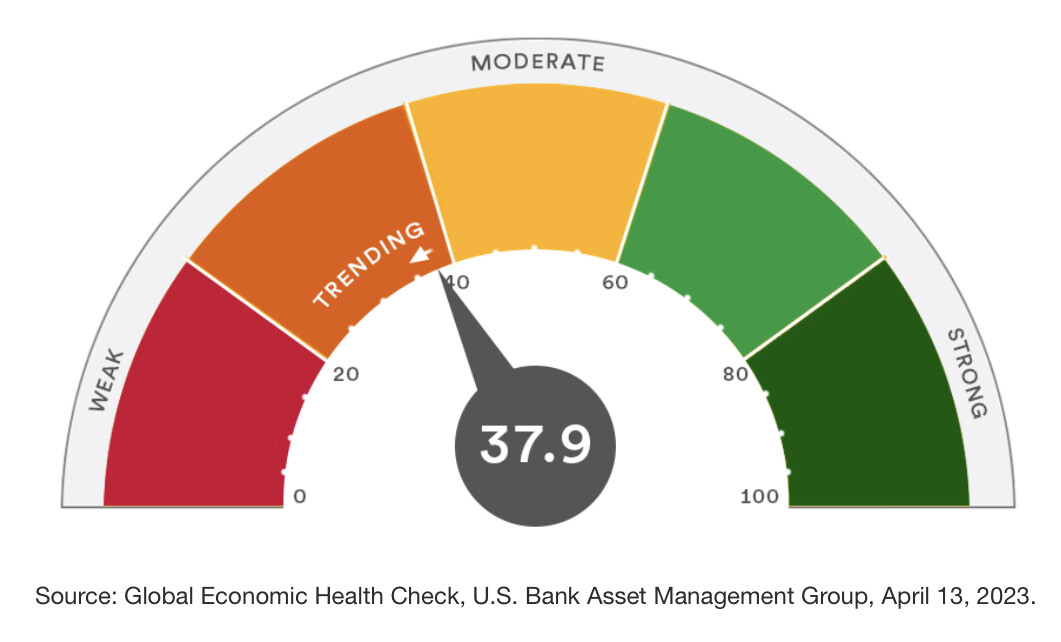

Al contrario il sistema bancario ha oramai eroso buona parte della fedeltà dei propri clienti: dopo quindici anni di forte instabilità (cioè a partire dalla crisi di fiducia del 2008, derivata dalla crisi dei mutui “subprime”, passando dalle nostre parti dalle crisi delle Casse di Risparmio e delle Banche Popolari, fino ad arrivare alla caduta di credibilità delle scorse settimane, seguita al fallimento di alcune importanti banche americane e all’insolvenza del Crédit Suisse). Oggi la gente (soprattutto in Europa) non si fida più nemmeno dell’assicurazione pubblica sui depositi, complice anche la direttiva sul bail-in, parola che in Italia poi evoca anche un noto termine dialettale genovese con il medesimo significato di “fregatura”!

Al contrario il sistema bancario ha oramai eroso buona parte della fedeltà dei propri clienti: dopo quindici anni di forte instabilità (cioè a partire dalla crisi di fiducia del 2008, derivata dalla crisi dei mutui “subprime”, passando dalle nostre parti dalle crisi delle Casse di Risparmio e delle Banche Popolari, fino ad arrivare alla caduta di credibilità delle scorse settimane, seguita al fallimento di alcune importanti banche americane e all’insolvenza del Crédit Suisse). Oggi la gente (soprattutto in Europa) non si fida più nemmeno dell’assicurazione pubblica sui depositi, complice anche la direttiva sul bail-in, parola che in Italia poi evoca anche un noto termine dialettale genovese con il medesimo significato di “fregatura”!

LA FUGA DAI DEPOSITI BANCARI

Il momento per l’intero settore bancario delle principali economie occidentali è insomma particolarmente delicato, vuoi per l’ennesima “stretta” sulle normative a tutela della sua solidità (che però di fatto ne ingessano l’operatività), vuoi per l’esplicita volontà delle banche centrali di proseguire nella restrizione delle politiche monetarie per combattere l’inflazione, che rischia di generare ulteriori problemi ad un sistema bancario che ha visto, sì, incrementare la forbice dei tassi d’interesse, ma deve anche sopravvivere ad una situazione di grande restrizione della liquidità disponibile sui mercati, che ne limita fortemente la capacità di raccolta di risparmi sui conti correnti. Dallo scorso Marzo la clientela ha prelevato dai propri conti presso banche commerciali americane la bellezza di quasi un trilione di Dollari, per timore di vederli perduti!

Il momento per l’intero settore bancario delle principali economie occidentali è insomma particolarmente delicato, vuoi per l’ennesima “stretta” sulle normative a tutela della sua solidità (che però di fatto ne ingessano l’operatività), vuoi per l’esplicita volontà delle banche centrali di proseguire nella restrizione delle politiche monetarie per combattere l’inflazione, che rischia di generare ulteriori problemi ad un sistema bancario che ha visto, sì, incrementare la forbice dei tassi d’interesse, ma deve anche sopravvivere ad una situazione di grande restrizione della liquidità disponibile sui mercati, che ne limita fortemente la capacità di raccolta di risparmi sui conti correnti. Dallo scorso Marzo la clientela ha prelevato dai propri conti presso banche commerciali americane la bellezza di quasi un trilione di Dollari, per timore di vederli perduti!

In Europa la BCE ha appena annunciato di non voler rinnovare alle proprie banche le facilitazioni monetarie legate ai prestiti TLTRO, cosa che le costringerà ad una ulteriore stretta nell’erogazione di prestiti (e dunque ad ulteriori riduzioni nei profitti), mentre negli USA le banche di minori dimensioni stanno ancora sperando di ricevere l’ennesima erogazione di sostegno straordinario da parte della Federal Reserve, dal momento che non solo devono convivere con la gigantesca riduzione dei depositi da parte della clientela, ma non stanno neanche riuscendo a compensare le perdite accumulate nel settore immobiliare con il rialzo dei tassi d’interesse.

UN PERFETTO TEMPISMO

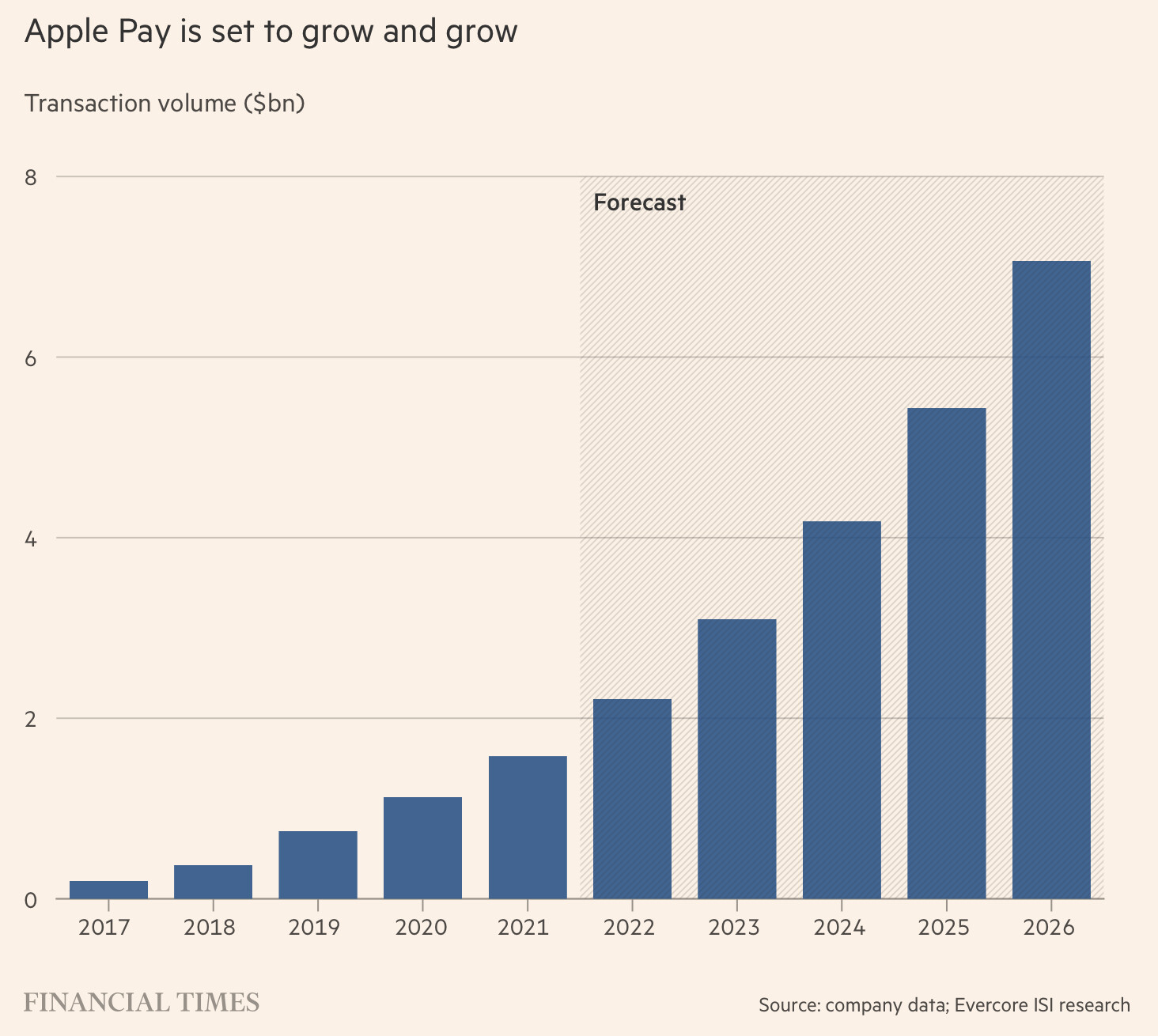

È in questo contesto di grande fermento e instabilità diffusa del sistema finanziario che si inserisce la mossa, geniale e assassina al tempo stesso, da parte del colosso dell’investment banking Goldman Sachs: quella di accendere una singolare “joint venture” con Apple nel settore dei servizi finanziari evoluti. Apple non è nuova a questo settore, dove aveva da tempo sviluppato tanto una propria carta di credito (Apple Card)basata sui propri telefoni cellulari nonché un importante sistema di pagamento basato su di esso (Apple Pay). Ora lo ha anche implementato con l’arrivo dei servizi di pagamento rateale (Apple Pay Later). Gli strabilianti numeri delle proprie vendite in tutto il mondo e l‘entusiastica fedeltà della propria clientela ne hanno immediatamente decretato il successo anche nel settore finanziario.

È in questo contesto di grande fermento e instabilità diffusa del sistema finanziario che si inserisce la mossa, geniale e assassina al tempo stesso, da parte del colosso dell’investment banking Goldman Sachs: quella di accendere una singolare “joint venture” con Apple nel settore dei servizi finanziari evoluti. Apple non è nuova a questo settore, dove aveva da tempo sviluppato tanto una propria carta di credito (Apple Card)basata sui propri telefoni cellulari nonché un importante sistema di pagamento basato su di esso (Apple Pay). Ora lo ha anche implementato con l’arrivo dei servizi di pagamento rateale (Apple Pay Later). Gli strabilianti numeri delle proprie vendite in tutto il mondo e l‘entusiastica fedeltà della propria clientela ne hanno immediatamente decretato il successo anche nel settore finanziario.

LA FIDUCIA DELLA CLIENTELA

LA FIDUCIA DELLA CLIENTELA

Apple ha una presenza così globale sui mercati e gode di un elevatissimo livello di fiducia per cui non c’è da stupirsi se sta rapidamente anche trasformandosi in un’istituzione finanziaria a livello planetario, forte dei suoi 2.600 miliardi di Dollari di capitalizzazione di borsa, dei circa 160 miliardi di Dollari di liquidità corrente e, soprattutto, di una base di clientela di 1.200 milioni di utenti sparsi nei 5 continenti. Questi ultimi sembrano decisamente soddisfatti e affezionati al marchio della mela morsa, possiedono e utilizzano diverse volte al giorno il loro Iphone (anche per i pagamenti) e spesso detengono contemporaneamente anche uno o più Ipad, un personal computer MacBook eccetera.

TUTTO PASSA ORAMAI DAL TELEFONINO

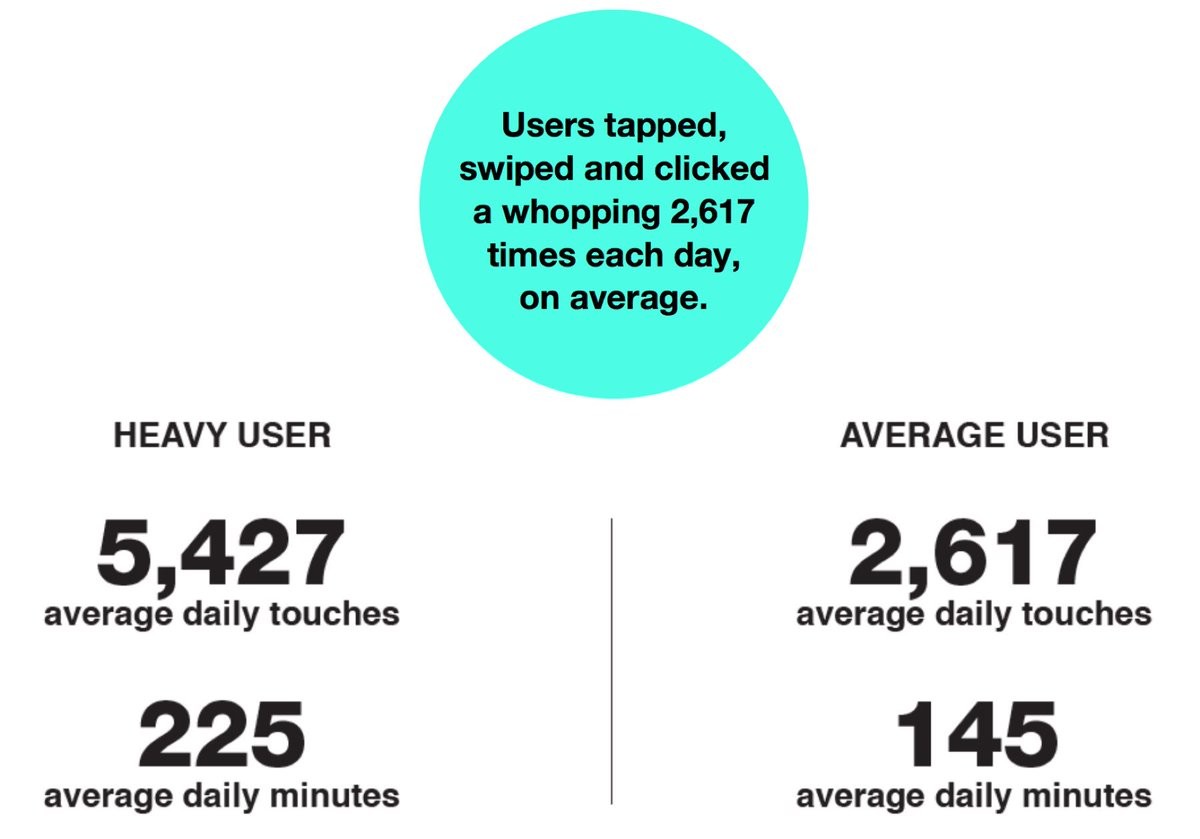

Uno studio del 2016 mostrava che l’utente medio del telefonino arriva a maneggiare il suo splendido accessorio in media 2600 volte in un giorno, cioè in media oltre due volte ogni minuto in cui è sveglio. È nella memoria del telefonino che riponiamo buona parte dei nostri segreti, è il telefonino che ci aiuta a sostenere una fetta sempre più importante della nostra vita sociale e che ci aiuta sempre più ad organizzare la nostra giornata, i nostri impegni lavorativi, e sinanco i nostri svaghi e i nostri spostamenti. Era impensabile che non iniziassero a passare dal medesimo strumento anche i nostri risparmi! E il telefonino Apple risulta come quello più sicuro nel custodire tali informazioni.

Uno studio del 2016 mostrava che l’utente medio del telefonino arriva a maneggiare il suo splendido accessorio in media 2600 volte in un giorno, cioè in media oltre due volte ogni minuto in cui è sveglio. È nella memoria del telefonino che riponiamo buona parte dei nostri segreti, è il telefonino che ci aiuta a sostenere una fetta sempre più importante della nostra vita sociale e che ci aiuta sempre più ad organizzare la nostra giornata, i nostri impegni lavorativi, e sinanco i nostri svaghi e i nostri spostamenti. Era impensabile che non iniziassero a passare dal medesimo strumento anche i nostri risparmi! E il telefonino Apple risulta come quello più sicuro nel custodire tali informazioni.

LA “BANK DISRUPTION”

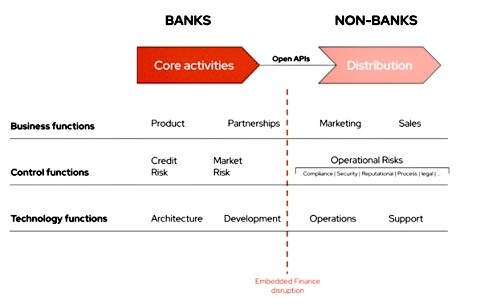

La ”discesa in campo” di Apple nel settore dei servizi finanziari ha dunque colto intelligentemente e cinicamente una grande occasione fornitale dalla “disruption” globale che sta vivendo il comparto delle banche. Non a caso essa ha scelto (per il momento) di non esagerare, dunque di non richiedere la licenza bancaria e di non voler strafare, anche per non attirare troppo l’attenzione delle autorità pubbliche.

Appoggiandosi all’esperienza e ai suggerimenti strategici di Goldman Sachs oggi Apple è arrivata a raccogliere anche depositi bancari su un conto di risparmio che offre la bellezza del 4,15% di interesse, cioè più della maggior parte dei fondi di mercato monetario dove avevano trasferito buona parte dei propri depositi bancari i depositanti in fuga dalle banche commerciali, terrorizzati dall’idea di perdere la titolarità dei propri risparmi.

UN TEMIBILE CONCORRENTE

E con le sue dimensioni planetarie (è ancora oggi la più grande multinazionale della terra e forse anche la più patrimonializzata) Apple si conferma tutt’a un tratto come il più temibile concorrente delle maggiori banche del globo. Già oggi i servizi ricorrenti venduti da Apple ai suoi utilizzatori generano ogni anno 55 miliardi di Dollari di profitti, cioè fa più soldi di JP Morgan e Citibank messi insieme! E la sua profonda conoscenza di molti aspetti della vita privata dei propri utenti può aiutare la casa di Cupertino a fare ancora molto di più per cavalcare l’innovazione e offrire servizi a più elevato valore aggiunto.

È proprio vero che è quando il gioco si fa duro che i duri iniziano a giocare!

Stefano di Tommaso